- Что такое биржевой стакан и как книга ордеров влияет на цену криптовалюты

- Цена и количество/сумма

- Покупающая сторона на бирже

- Продающая сторона на бирже

- Заключение

- Что такое биржевой стакан и как им пользоваться?

- Определение

- Структура и механизм работы

- Как анализировать стакан для прогнозирования

- Использование стакана для торговли на криптобиржах

- Заключение

- Биржевой стакан и лента сделок на криптовалютных биржах

- Что такое биржевой стакан?

- Какие ордера отображаются в биржевом стакане

- Что такое лента сделок?

- Какие биржевые игроки заполняют биржевой стакан

- Как анализировать ордера игроков в биржевом стакане и ленте сделок

- Выводы

Что такое биржевой стакан и как книга ордеров влияет на цену криптовалюты

Цена на биржах всегда формируется в результате противодействия двух сторон – продавцов и покупателей. Динамика этих взаимоотношений отражается в так называемой книге ордеров (или биржевом стакане).

По сути, это инструмент, который в режиме реального времени визуализирует список невыполненных ордеров на покупку и продажу определенного актива. Книга ордеров (биржевой стакан) отражает интересы покупателей и продавцов, разделяя рынок по уровню спроса и предложения.

Хотя все биржевый стаканы служат одной и той же цели, их внешний вид может незначительно отличаться на разных биржах. Тем не менее, все книги ордеров структурированы одинаково, с подобными функциями и качествами.

Примеры биржевых стаканов Coinbase Pro, Binance,

Чтобы приспособиться к пониманию книги ордеров, необходимо разобраться в нескольких основных понятиях: ставка покупателя (предлагаемая цена покупателя); ставка продавца (запрашиваемая продавцом цена); количество (объем покупки/продажи) и цена. Эта информация отображается на двух противоположных сторонах биржевого стакана, известных как сторона покупателей и сторона продавцов.

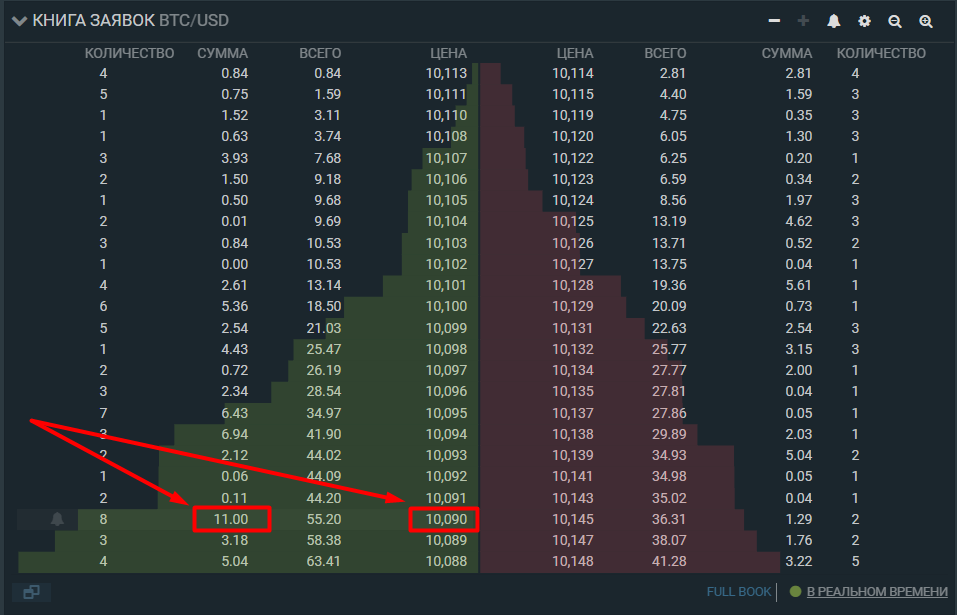

Для примера можно рассмотреть данные книги ордеров BTC / USD на одной из ведущих биржевых платформ Bitfinex.

Цена и количество/сумма

Хотя продающая и покупающая стороны отражают противоположное мнение относительно справедливой цены актива, понятия количества/суммы (иногда используется термин размер) и цены используются обоими сторонами в одинаковом контексте. Столбцы количества и цены за ордер отображают общее количество единиц криптовалюты, которые планируется продать или купить, и точную цену каждой единицы актива предполагаемой сделки.

В приведенном ниже примере отмечен открытый ордер на покупку 11 единиц (количество) по цене 10090$.

Это означает, что сторона (или стороны), открывшая этот ордер, хотела бы купить 11 BTC по цене 10090$ за каждый Биткоин.

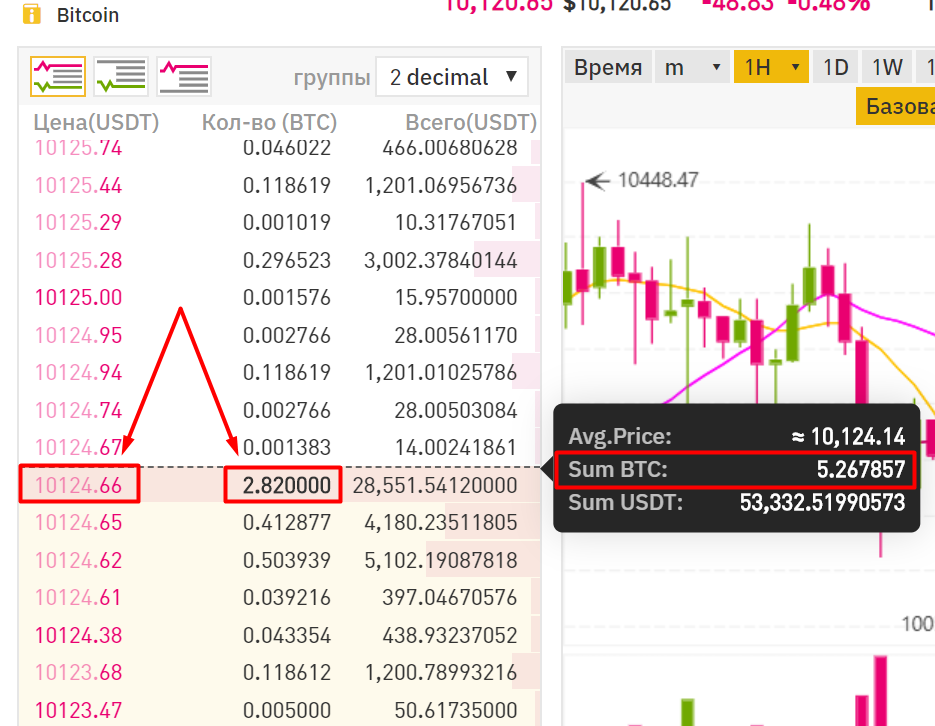

Также для удобства трейдеров в биржевых стаканах подсчитывается промежуточная сумма и предполагаемый объем сделок к текущей строчке (столбец «Всего» на скриншоте выше). На других биржах, например Binance, это может выглядеть немного иначе:

Продающая сторона хочет совершить сделку по продаже 2,82 BTC по цене 10124,66$ за каждый Биткоин, при наведении на строчку можно увидеть промежуточную сумму продаваемых Биткоинов из биржевого стакана выше.

Покупающая сторона на бирже

Сторона покупателей представляет собой все открытые ордера на покупку актива по цене ниже последних сделок.

Эти предложения от покупателей определяются словом bid (ставка, цена покупателя). Фактически эта цифра выражает интерес трейдера, который делает на рынке какое-то подобное заявление: «Я делаю ставку (предлагаю определенную цену) на Х единиц, которыми вы владеете, в надежде купить их».

Как только эта заявка (ордер) сопоставляется с соответствующим ордером на продажу, то проводится сделка.

Когда на определенном уровне цены одновременно находится множество заявок на покупку (большой спрос на актив по определенной цене), формируется такое явление как стена покупки.

Стены покупки влияют на цену актива, потому что цена не сможет падать дальше, поскольку ордера под сформированной стеной не могут быть выполнены до тех пор, пока не будет реализован крупный ордер. Это, в свою очередь, помогает стене выступать в качестве краткосрочного уровня поддержки. Пример маленькой стены покупки:

В приведенном выше примере есть ордер на 5 BTC по цене 10149$. Это ОЧЕНЬ скромный пример, действительно серьезные стены достигают объемов в несколько тысяч Биткоинов. Как бы то ни было, пока относительно большой ордер не будет исполнен, заявки с более низкими ставками не могут быть реализованы. Таким образом формируется стена покупки. Цена крупного ордера выступает как поддержка, потому что на рынке должен найтись продавец, который согласится продать активы по цене этой стены, остальные покупатели вынуждены ждать этого.

Продающая сторона на бирже

И наоборот, на продающей стороне находятся все открытые ордера на продажу по цене выше последних сделок.

Это ставка продавца (с англ. — ask, запрашиваемая продавцом цена). С помощью этой ставки продавец заявляет: «Я предлагаю кому-нибудь купить Х единиц, которыми я владею, по определенной цене».

Когда появляется множество заказов на продажу (большой объем предложения) на определенном уровне цен, формируется противоположное стене покупки явление – а именно стена продажи. Если есть очень большой ордер на продажу, который вряд ли в ближайшее время будет выполнен из-за отсутствия спроса на указанном уровне цены, то ордера на продажу по более высокой цене не могут быть исполнены. Поэтому цена стены является своеобразным краткосрочным уровнем сопротивления.

Заключение

В целом, биржевой стакан дает трейдеру возможность принимать более обоснованные решения на основе объема спроса и предложения на рынке определенной криптовалюты.

По сути, книга ордеров – это публичное отражение позиций заинтересованных сторон в режиме реального времени. Благодаря биржевому стакану опытный трейдер может выявить определенный дисбаланс, идентифицировать попытки манипулирования рынком или определить краткосрочные зоны поддержки / сопротивления.

Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы!

Источник

Что такое биржевой стакан и как им пользоваться?

Биржевой стакан цен – это один из первых элементов анализа, которые должен освоить трейдер. Стакан представляет собой не только информационную панель, которая отображает сделки, но и инструмент для простого и действенного прогнозирования возможного поведения рынка.

Несмотря на простоту таблицы, понимание её особенностей и формирования позволит существенно улучшить понимание криптовалютного рынка и сделать трейдинг более прибыльным.

Определение

Под термином «стакан» подразумеваются таблицы, в которых указана информация по ордерам, выставленным на продажу или покупку. Название сформировалось из-за визуальной схожести таблицы со стаканом, а также своеобразным способом её заполнения. Стакан – неотъемлемый элемент на бирже криптовалют, который отображает котировки.

С его помощью трейдеры могут проводить анализ:

- объемов торгов;

- соотношения спроса и предложения;

- ликвидности;

- принятия решений по выставлению ордеров на покупку или продажу.

В целом, стакан – это базовый и весьма примитивный элемент для анализа спроса и предложения. Он менее информативен, чем график, хотя и служит для других целей. Основная работа трейдеров при использовании таблицы заключается в выявлении сигналов для входа в рынок.

Структура и механизм работы

Понимание структуры стакана позволит обеспечить эффективное использование этого элемента в торговле. Его наполнение формируется с учетом трех основных столбцов:

- цена заявок на покупку или продажу, которую выставляют владельцы позиции;

- объемы торгов криптовалюты;

- стоимость общего объёма по указанной цене (колонка объединяет предыдущие значения).

Обычно ордера на продажу ( ask ) отмечаются красным, покупка ( bid ) – зеленым. Структура или визуальное отображение на разных биржах может иметь незначительные отличия, но суть таблицы остается неизменной.

Важно понимать принцип действия и механизм добавления позиций:

- В списке отображаются ближайшие ордера, которые не были обработаны мгновенно. Например, когда вы входите в рынок и открываете позицию, создается заявка с учетом установленного курса.

- После этого биржа выполняет поиск встречных позиций, которые соответствуют заявленной цене. Если подобные сделки находятся, исполнение приказа производится мгновенно, и ордер закрывается.

- Если же встречных предложений на текущий момент нет, заявка попадает в список, отображается в таблице и будет находиться там до выполнения или отмены трейдером.

Понимание того, что в списке отображаются только сделки «пассивных трейдеров», позволяет прогнозировать потенциальное движение цены и развороты курса за счет определения скопления ордеров, уровней поддержки или сопротивления. Также это отличный инструмент для анализа спроса и настроения на рынке в текущий момент, который обновляется в режиме реального времени.

Как анализировать стакан для прогнозирования

Рассмотрим, какую практическую пользу могут получать трейдеры от анализа биржевого стакана и как читать поступающие сигналы. Для начала следует учесть, что все ордера условно делят на две категории:

- Агрессивные – сделки, которые закрываются мгновенно. Такие ордера являются основной «движущей силой» рынка и приводят к изменению цены.

- Пассивные – те заявки, которые не обрабатываются автоматически (из-за отсутствия встречного предложения) и попадают в список. Такие приказы формируют линии поддержки и сопротивления (в местах массового скопления).

Агрессивные приказы постоянно приводят рынок в движение. Более того, размер каждого ордера напрямую влияет на рост или падение курса (чем выше объем, тем сильнее влияние). Пассивные ордера задают ценовые границы и коридоры. Они оказывают сильное влияние на рынок только на тех уровнях, на которых выставлено большое количество отложенных приказов.

Для примера можно рассмотреть ситуацию, при которой курс растет всё выше, но при этом формируется граница в виде сопротивления. Это отложенные ордера на продажу. В такой ситуации можно сделать следующие выводы и прогнозы:

- Массовое скопление ордеров на продажу на уровне говорит о том, что большая часть активов на нижнем уровне скуплена и трейдеры пытаются извлечь из сделок прибыль.

- Реализация ордеров потенциально будет двигать курс вверх до уровня сопротивления.

- При срабатывании большого количества ордеров на продажу произойдет отскок, после чего курс начнет снижаться.

Естественно, это условный сценарий, который не учитывает важные события, тренд и прочие влияющие на рынок факторы. Для тщательного прогнозирования рынка требуется немалый опыт. Но понимание того, где находится низ и верх ценового коридора с линиями сопротивления и поддержки, вполне можно определять по биржевому стакану (особенно если дополнять анализом на графике).

Одним из самых очевидных сигналов является отмена ордеров. В таком случае это говорит лишь о том, что для выставляемых приказов нет ответного предложения и цена вероятнее всего будет двигаться в направлении таких ордеров.

Одним из важнейших факторов на рынке криптовалют является психология участников. Крупные игроки могут сознательно манипулировать курсом за счет создания «ложных приказов». Потому анализ только по стакану считается малоинформативным и обычно используется как один из элементов торговой стратегии. Более того, анализ с помощью таблицы эффективен только на малых таймфреймах, от 1 минуты до часа.

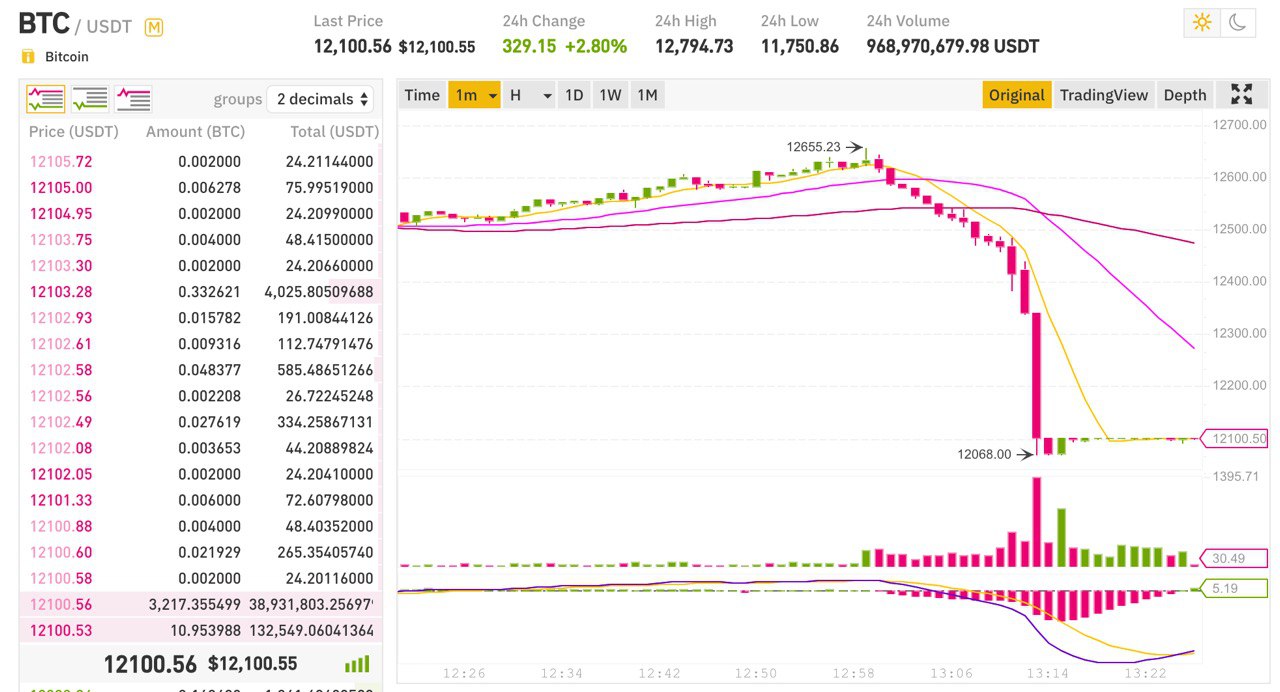

Использование стакана для торговли на криптобиржах

В криптовалютной сфере сформировался способ торговли, который основан на сигналах со стакана на бирже. Речь идет о скальпинге, преимущественно на бирже Binance или любой другой площадке с минимальной комиссией. Такая торговля по стакану криптовалютой работает только на минутных таймфреймах (от 1 до 15).

Схема работает только на высоковолатильных парах. Алгоритм действий:

- Выбор пары (из ТОП-5 по показателю объема);

- Оценка диаграммы глубины (на которой указываются ордера на продажу и покупку);

- Принятие решений, в зависимости от текущей ситуации и открытие короткой позиции.

Ордер выставляется в зависимости от движения курса на диаграмме, уровней поддержки и сопротивления (показаны в виде резких подъемов или снижений курса).

Например, если диаграмма продаж (красная) ниже, то есть более пологая и без резких «обрывов», оптимальной будет сделка на покупку с последующей перепродажей (и наоборот).

Заключение

Стакан котировок на бирже – это информативный и действенный способ для новичка определять правильные сигналы для входа в рынок. Он отлично помогает понять «настроение» участников рынка и потенциально определить движение цены в краткосрочной перспективе.

При наличии опыта и понимания рынка таблица всё реже будет использоваться как важный элемент для принятия решений по открытию сделок. Она будет служить одним из способов прогнозирования, который применяется вместе с другими, более информативными вариантами анализа.

В целом, стакан имеет большую пользу для скальпинга и дейтрейдинга и считается незаменимым элементом торговой системы. В долгосрочном трейдинге применяется только как информационное табло для оценки движения курса.

Источник

Биржевой стакан и лента сделок на криптовалютных биржах

Биржевой стакан и лента сделок на бирже биткоинов — это один из способов анализировать и торговать на рынке криптовалют. Поговорим, как использовать стакан и ленту сделок разным видам трейдеров.

В прогнозах финансовых аналитиков часто встречается выражение «биржевой стакан» и связанные с ним термины. Многие их слышали, однако, не все понимают их смысл. Сегодня мы будем разбираться, что же такое биржевой стакан и лента сделок на криптовалютных биржах.

Что такое биржевой стакан?

Биржевой стакан или стакан сделок – это список лимитных ордеров, которые зарегистрированы на бирже. Ордера составлены в таблицу и отличаются цветом:

- ордера на продажу (Ask) – выделены красным цветом;

- ордера на покупку (Bid) – выделены зеленым цветом.

Все вместе такие ордера называют офферами от английского слова Offers (предложение цены).

Разница между лучшим ордером Ask и лучшим ордером Bid является спредом.

Кроме представленного в примере, биржевой стакан может иметь следующие варианты отображения, которые зависят от используемого программного обеспечения:

- таблица, в которой ордера Ask располагаются в верхней части, а ордера Bid – в нижней части;

- графическое отображение в виде гистограммы;

- диаграммы и прочее.

Какие ордера отображаются в биржевом стакане

На криптовалютной бирже существует несколько видов ордеров, но не все из них попадают в биржевой стакан. Рассмотрим три самых распространенных вида заявок на криптобиржах:

- Рыночный ордер – моментально открывает сделку по текущей цене. Такие ордера в биржевой стакан не попадают, а отображаются в ленте сделок.

- Лимитный ордер – это сделка на продажу или покупку, которая открывается только при достижении ценой актива указанного трейдером значения. Лимитные ордера сразу же заносятся в биржевой стакан.

- Условный ордер – это заявка, предполагающая возникновение на рынке определенных условий, после чего будет открыт или рыночный ордер, который попадет в ленту сделок, или лимитный ордер, который будет отображаться в биржевом стакане.

Если лимитные ордера нескольких трейдеров содержат одинаковую цену, то в биржевом стакане они отображаются в одной строке, а исполняются в порядке очереди.

Что такое лента сделок?

Все исполненные на бирже ордера попадают в ленту сделок, где указывается время и цена исполнения ордера. Сделки на покупку помечаются зеленым цветом, сделки на продажу отмечаются, соответственно, красным.

Кроме того, в ленте сделок содержится информация об объеме каждой сделки. Такая запись носит название «принт».

Лента сделок используется для анализа активности и настроений на бирже:

- если лента сделок актива обладает сниженной активностью, то такой актив является низколиквидным;

- если в ленте преобладают покупки, то в активе преобладают быки, если продажи – то медведи.

Какие биржевые игроки заполняют биржевой стакан

Естественно, биржевой стакан заполняется трейдерами, однако, трейдер трейдеру рознь, поэтому, для более эффективного анализа стакана нужно понимать, какие типы игроков принимают участие в его формировании.

- Крупные игроки

Как правило, это инвесторы, на балансе которых имеются достаточно большие объемы актива. Крупные игроки могут вызвать серьезные изменения в цене актива. Их выявление, а также уяснение их целей и является главной задачей анализа биржевого стакана. Сделать это не очень просто – часто крупные инвесторы разбивают большие объемы на несколько ордеров поменьше, что можно заметить при анализе ленты сделок.

- Трейдеры и инвесторы средней величины

Это самая многочисленная аудитория криптовалютных бирж. Они ведут торговлю по своим собственным тактикам и стратегиям. Эта категория наиболее всего подвержена паническим настроениям, а их поведение легко предсказать. Выделить трейдеров и инвесторов-середнячков можно объемам их сделок и периодичности выставления ордеров.

Эта категория игроков посредством выставления ордеров поддерживает на рынке ликвидность определенных активов, а также сокращает размер спреда. Это выгодно, в первую очередь, для самих криптовалютных бирж, а также для эмитентов криптовалют и токенов с низкой ликвидностью.

Такая деятельность является довольно рискованной, поэтому в своей работе маркетмейкеры используют специальные алгоритмы для выставления двухсторонних котировок. Криптобиржи поощряют маркетмейкеров льготными размерами комиссий, что дает им возможность для совершения сделок в разных направлениях.

К этой категории относятся трейдеры и торговые роботы, которые открывают значительное количество сделок в течение биржевой сессии с коротким временем жизни. Эта категория биржевых игроков получает прибыль в результате торговли внутри спреда.

Примерно это выглядит следующим образом: проанализировав биржевой стакан, скальпер выставляет ордер с лучшей ценой Bid и практически вместе с ним ордер Ask. Если момент правильно рассчитан, то прибыль от сделки значительно превысит размер комиссии.

Возможен другой вариант. В биржевом стакане появился ордер с большим объемом. Зачастую, такие ордера сразу не исполняются. Скальпер видит такую заявку и открывает сделку в расчете на то, что после исполнения такого крупного ордера закроются стоп-лоссы тех трейдеров, которые ставили на отскок цены. Именно на ускорении цены после срабатывания стоп-лоссов скальперы пытаются получить свою прибыль.

- Высокочастотные торговые роботы

За счет практически моментального исполнения, ордера высокочастотных роботов довольно трудно заметить в биржевом стакане, но их прекрасно видно в ленте сделок. Роботы работают по специальным алгоритмам и отличаются очень высокой скоростью расчетов.

Как анализировать ордера игроков в биржевом стакане и ленте сделок

Вместе с этим, всегда нужно иметь в виду, что за большим объемом в стакане не всегда стоит крупный игрок – если заявки от нескольких трейдеров выставлены по одной цене, то они отображаются в одной строчке.

Если вы, проведя анализ ордеров в биржевом стакане, нашли стенку, то обратите внимание на то, где она находится.

Если стенка расположена примерно на максимальных или минимальных дневных значениях, то такой уровень можно отметить как зону, где большинство игроков планирует закрыть свои сделки, а значит, за этим последует разворот цены.

В случае если стенка расположена около уровня сопротивления или поддержки, нужно понимать, что цена, вероятнее всего, ее не преодолеет, поэтому зона за стенкой является оптимальной для установки ордера стоп-лосс.

Если крупная заявка выставлена всего одним крупным игроком, то нужно быть готовым к тому, что, как только цена подойдет к такой стенке, игрок может отменить свою заявку и стенка исчезнет. В этом случае цену ничего не будет сдерживать, и она с легкостью дойдет до установленных за такой стенкой стоп-лоссов.

Крупные игроки, маскируясь под инвесторов-середнячков, могут разбивать свои сделки на несколько частей. Это явление называется айсбергом, видимая часть которого находится в биржевом стакане. Подводная часть этого айсберга отображается в ленте сделок. Выглядит это примерно следующим образом:

- В биржевом стакане постоянно находится крупный ордер по определенной цене. Как только этот ордер исполняется, в стакане тут же появляется такой же ордер – вот это и есть видимая часть нашего айсберга.

- Подводная часть такого айсберга будет видна в ленте сделок, как множество исполненных ордеров по одной и той же цене.

Если при анализе биржевого стакана и ленты сделок вы заметили айсберг, то нужно понимать, что вы наблюдаете крупного игрока, разбивающего свою стенку на несколько ордеров с целью удержать цену актива на определенном уровне.

Выводы

Анализировать биржевой стакан и ленту сделок – занятие не из легких. Оно требует усидчивости, концентрации, внимания и понимания происходящих на бирже процессов. Однако это занятие с лихвой окупается возможностью точного прогнозирования цены финансового актива, определения лучшей точки входа в рынок, а также уровня, где закрытая сделка даст наибольшую прибыль.

Источник