- Деньги в бетоне: что нужно знать про инвестиции в недвижимость

- На сегодняшний день вложение денег в недвижимость остается одним из надежных способов приумножения капитала или сохранения имеющихся средств. Однако нужно инвестировать с умом: просто купить квартиру и думать, что это курочка, несущая золотые яйца, неразумно. Какой объект выбрать и через какой промежуток времени ждать прибыли, Domofond.ru узнал у экспертов отрасли.

- Новостройки

- Что нужно учитывать?

- Есть ли риски?

- Вторичное жилье

- Торги по банкротству

- Апартаменты

- Важный момент

- Коммерческая недвижимость

- Что важно?

- Как я рассчитываю доходность при инвестировании в недвижимость

- Куда будем инвестировать

- Рассчитайте прогнозную цену

- Проанализируйте новостройки

- Ищите квартиры на вторичном рынке

- Найдите данные по росту цен и сделайте прогноз

- Кратко — как получить прогнозную цену

- Постройте финансовую модель

- Ожидаемая годовая доходность (IRR) достигла 10%.

Деньги в бетоне: что нужно знать про инвестиции в недвижимость

На сегодняшний день вложение денег в недвижимость остается одним из надежных способов приумножения капитала или сохранения имеющихся средств. Однако нужно инвестировать с умом: просто купить квартиру и думать, что это курочка, несущая золотые яйца, неразумно. Какой объект выбрать и через какой промежуток времени ждать прибыли, Domofond.ru узнал у экспертов отрасли.

Вложить деньги можно как в жилую, так и коммерческую недвижимость. При этом, чтобы не просто «слить их в бетон», а заставить работать, необходимо выбрать стратегию инвестирования: краткосрочную или долгосрочную. От этого будет зависеть срок окупаемости вашего приобретения.

Краткосрочная стратегия предполагает, что вы покупаете, например, квартиру и продаете ее через некоторое время по более высокой цене. Если вы правильно сопоставили все факты ликвидности (подробнее об этом ниже), то прибыль вы получите довольно скоро.

В рамках долгосрочной стратегии вы покупаете объект с целью его последующей сдачи в аренду. Получается, что срок окупаемости этой покупки будет несколько больше, однако существенным преимуществом станет стабильный ежемесячный доход. «Если говорить про жилье, наиболее выгодными вариантами для этого способа инвестирования являются апартаменты с уже готовой отделкой от застройщика или апартаменты. Такой выбор позволяет сэкономить время и средства на проведение ремонта и максимально быстро начать подыскивать арендатора», — рассказывает коммерческий директор ГК «Основа» Игорь Сибренков.

Новостройки

При выборе новостройки в качестве объекта инвестирования почти все эксперты рекомендуют вкладываться в проект на этапе котлована. Тогда будут самые низкие цены. «Сейчас рост стоимости квартиры с начала строительства до ввода комплекса в эксплуатацию может составлять 20–40%, а в отдельных случаях больше, если на раннем этапе комплекс поступил в продажу по очень привлекательным ценам. То есть заработок инвестора может быть значительным, что особенно актуально на фоне смягчения политики Банка России и снижения ставок по депозитам», — рассказывает управляющий директор компании «Метриум» Надежда Коркка.

Вместе с тем стоит иметь в виду, что срок возврата инвестиций при покупке квартиры на начальном этапе строительства довольно большой. «На практике вложиться в новостройку означает заложить деньги, в среднем, на три года. Так происходит потому, что в нашей стране очень много долгостроев. В этом случае рыночная цена объекта недвижимости падает, и потенциальный инвестор получает минимум прибыли», — считает руководитель Etcenrt.ru Евгений Гудков.

Другое удачное время покупки доходной недвижимости в новостройке, по мнению экспертов, наступает сразу после начала продаж. При этом нужно сравнивать цены на сопоставимые лоты в одной локации. «Порой отдел ценообразования застройщика переоценивает стартовые цены и в течение 2–3 месяцев после выхода корректирует их. В текущем периоде рост стоимости квартиры до ввода в эксплуатацию должен составить не менее 15% в год, а минимальный рост цены от покупки до момента ввода будет составлять не менее 30%. При сравнении цен на аналогичные объекты годовой давности с сегодняшними мы увидим, что при одинаковом строительном этапе и местоположении за год стоимость квадратного метра выросла не меньше чем на 8–10%», — приводит цифры директор по продажам Группы «Самолет» Кирилл Храпов.

Что нужно учитывать?

Основные факторы, на которые следует обратить внимание при выборе объекта инвестирования, — перспективность локации проекта (что могут открыть в районе в ближайшее время), его транспортная доступность, обеспеченность объектами инфраструктуры и сами характеристики комплекса (архитектура, дизайн общественных пространств, благоустройство придомовой территории и т. д.). И если последние могут быть рассмотрены по остаточному принципу, то та же близость к метро/остановкам общественного транспорта, наличие магазинов, школ и детских садов в районе всегда подкупают и будут востребованными.

Важную роль также играет и планировка квартиры. «Для сдачи в аренду, к примеру, наиболее оптимальным вариантом может быть студия, функциональная однокомнатная квартира или одно- и двухкомнатные квартиры евроформата с объединенными зонами кухни и гостиной», — рассказывает Игорь Сибренков.

Есть ли риски?

Главные риски покупки первичного жилья для инвестиционных целей — банкротство застройщика, срыв сроков строительства и долгострой. «Эти риски можно минимизировать, если тщательно выбирать компанию и объект недвижимости, проверять правоустанавливающие документы, обращать внимание на генподрядчика, который работает на объекте. Часто задержка сроков строительства происходит именно по вине последнего. Также не стоит гнаться за дешевизной. Низкая цена или большие скидки могут свидетельствовать о наличии финансовых трудностей у застройщика», — комментирует управляющий партнер «ВекторСтройФинанс» Андрей Колочинский.

Вторичное жилье

Сценарий вложения средств во вторичное жилье похож на историю с первичным рынком. Здесь также нужно выбрать стратегию инвестирования, учитывать расположение объекта, находящуюся рядом инфраструктуру и имеющийся ремонт. Покупать же тот или иной доходный объект, по мнению основателя платформы по управлению арендной недвижимостью Doubleyourrentalprofit.com Фарида Газизова, стоит именно сейчас: «В связи с пандемией коронавируса повсеместно наблюдаются волнения и стресс. А на вторичном рынке много мелких и разрозненных игроков, которые могут неправильно интерпретировать ситуацию и продавать свои объекты по заниженной стоимости. Это дает больше возможностей для выгодной покупки. Поэтому здесь важно тщательно отслеживать предложения».

Что касается рисков при покупке квартиры на вторичном рынке, то основные из них — недееспособность продавца, продажа жилья по доверенности, многократная перепродажа, незаконная приватизация, несогласованная продажа (в случае, если у квартиры несколько собственников), долги по взносам на капремонт. Вне зависимости от того, покупаете ли вы жилье для собственного проживания или в качестве вложения капитала, все эти моменты нужно проверить перед заключением сделки.

Торги по банкротству

Еще один возможный вариант приобретения жилой недвижимости в качестве инвестиций — залоговые объекты или арестованное имущество, имущество банкротов. «В основном в эту категорию входит жилье, ипотечные обязательства по которому не смогли погасить. Продажа данной недвижимости осуществляется по ценам ниже рыночных, что уже изначально дает шанс заработать на перепродаже. Ликвидность у таких объектов высокая, а срок окупаемости составляет менее года», — рассказывает Евгений Гудков.

Апартаменты

Апартаменты, в среднем, на 10–20% дешевле, чем квартиры с аналогичными характеристиками. Разница обусловлена юридическим статусом апартаментов: чисто формально это нежилые помещения. Поэтому застройщик, с одной стороны, не должен менять назначение земельного участка для возведения жилья, а с другой, не обязан строить внутреннюю инфраструктуру. Отчасти это недостаток апарт-комплексов, однако сегодня девелоперы все чаще предусматривают социальные объекты даже в таких проектах.

«В самом выигрышном положении оказываются покупатели апартаментов в комплексах смешанного типа, где продаются оба формата недвижимости: они будут иметь доступ ко всей инфраструктуре. Сдавать такие апартаменты можно по той же цене, что и квартиры, но вход в проект (цена лота – прим. ред.) будет заметно ниже», — отмечает генеральный директор УК «Развитие» Игорь Козельцев.

На рост популярности апартаментов у инвесторов сейчас влияет и активное обсуждение их «правовой амнистии» на уровне Правительства РФ: с начала года спрос на этот вид недвижимости уже вырос на 15%. Такие цифры приводит директор по продажам жилой недвижимости AFI Development Федор Ушаков, который также подчеркивает, что если закон о приравнивании апартаментов к жилым помещениям будет все же принят, спрос на них в краткосрочной перспективе увеличится еще на 30–40%. «Следствием станет удорожание этих лотов, в том числе и за счёт «вымывания» с рынка самых дешевых вариантов. В результате их стоимость может вырасти на 25–30%», — дополняет Ушаков.

Важный момент

При всей привлекательности апартаментов есть у них и особенности, которые нужно обязательно учитывать, если вы приобретаете такой объект с целью получения дохода. Во-первых, речь идет о коммунальных платежах. «В силу того, что апартаменты не относятся к жилью, коммунальные платежи на них начисляются как на нежилые помещения. А это на 15–20% превышает размер коммунальной платы на жилье», — отмечает директор по маркетингу ГК «Инград» Анна Соколова. Во-вторых, стоит помнить про налог на недвижимость. Ставка по нему на гостиничные апартаменты превышает ставку налога на жилье в 5 раз, добавляет эксперт.

Коммерческая недвижимость

Коммерческая недвижимость серьезно пострадала от кризиса, который во многом подорвал ее инвестиционный потенциал. Однако некоторые ее сегменты по-прежнему способны приносить стабильный доход. Залог их устойчивости в том, что они связаны с насущными потребностями как бизнеса, так и потребителей.

«В период пандемии резко вырос спрос на складские помещения в связи с расширением индустрии доставки. Свой шанс получили коворкинги и гибридные рабочие пространства. Этому способствовал перевод значительной части офисных сотрудников на удаленную работу. Соответственно, при необходимости организовать встречу с партнерами или быстро мобилизовать коллектив именно аренда коворкинга стала наиболее подходящим вариантом. Впрочем, определенная категория классических офисов остается привлекательной для инвестора — компактные многофункциональные помещения в центрах с хорошими показателями транспортной доступности», — комментирует руководитель премии Urban Awards Ольга Хасанова.

Также возможно вложить деньги и в коммерческие объекты в новостройках. Независимо от экономической конъюнктуры жители новых кварталов будут нуждаться в магазинах, салонах красоты и бытовых сервисах.

Что важно?

Согласно сравнительному подходу, доходность коммерческой недвижимости составляет 11–12%, апартаментов — 9–12%. Окупаемость же коммерческой недвижимости — 6–7 лет, апартаментов — 11–13 лет. Такие соотношения приводит юрист управления судебной практики юридической фирмы Howard Russia Мария Гребенюк. При этом стоит отметить, что не все могут позволить себе приобрести коммерческую недвижимость. Средняя точка входа, как отмечают эксперты, здесь составляет примерно 10–20 млн руб.

Заработать на инвестициях в недвижимость можно, и такие вложения на сегодня остаются одними из самых надежных. Для реализации этого плана нужно лишь обладать определенным капиталом и правильно выбрать стратегию действия, до этого приняв во внимание все характеристики рассматриваемого объекта.

Источник

Как я рассчитываю доходность при инвестировании в недвижимость

Артём Цогоев — инвестиционный директор ТРИНФИКО, с конца 90-х годов занимается инвестициями в недвижимость. Артём рассказал и показал на примере ЖК на юге Москвы, как рассчитать доходность вложений в недвижимость.

Хотите выгодно купить квартиру в новостройке в Москве или области? С Авахо выбрать новостройку — легко. Бесплатная консультация и индивидуальный подбор квартир: +7 495 320-99-22.

Куда будем инвестировать

Для расчета финмодели я возьму случайную новостройку на юге Москвы — ЖК Eniteo от девелопера Tekta Group. Это ЖК практически на первой линии Севастопольского проспекта, в 20 минутах пешком до станции метро Академическая. Рядом расположен парк «усадьба Черёмушки-Знаменское». Новостройка состоит из двух монолитно-кирпичных высотных башен бизнес-класса. Сдать объект планируют во II квартале 2023 года.

Для инвестиций предлагаю купить сразу две квартиры — каждая площадью 41,2 кв. м, стоит 11,1 млн руб. С учетом скидки в 5% от застройщика, итоговая цена 1 кв. м составила 266 тыс. руб., а общая стоимость инвестиций — 21,28 млн руб. Продажу объекта планирую через квартал после сдачи новостройки, то есть в III квартале 2023 года.

Рассчитайте прогнозную цену

Чтобы рассчитать доходность, нужно спрогнозировать цену 1 кв. м в ЖК Eniteo, за которую получится продать квартиры через 3 года. Для этого изучаю аналогичные ЖК, как на первичном, так и на вторичном рынке.

Проанализируйте новостройки

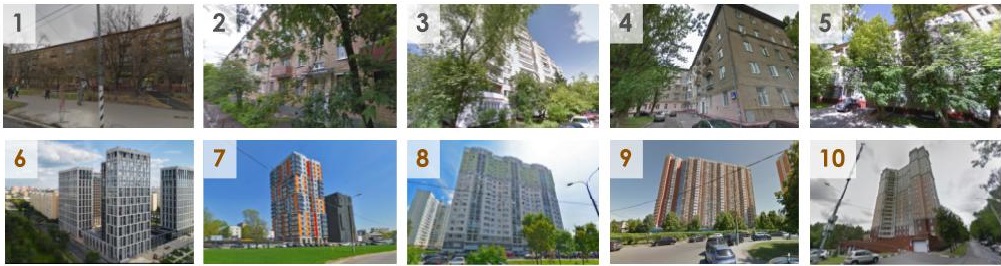

Рядом с ЖК Eniteo находится несколько новостроек:

- «Вавилов ДОМ» от девелопера МГЦПН;

- VAVILOVE от ГК Инград;

- проект компании «Бэсткон» The MID;

- Prizma от компании «Флэт и Ко»;

- «Квартал 38А» от «Ремстройтрест»;

- ЖК «Розмарин Deluxe» от «Ташир»;

- недавно стартовавший ЖК «Архитектор» от ФСК.

Все проекты относятся к бизнес-классу. В них нет апартаментов, только квартиры.

Но есть и различия, из-за которых меняются цены — ЖК находятся в разных местах, на разных стадиях готовности; в некоторых из них квартиры продаются с отделкой или в состоянии white box, а в некоторых — без отделки.

Отобрав максимально похожие, нужно собрать сведения для анализа. Я использую открытые источники и базу данных BNmap.pro — в ней агрегируется информация о фактических сделках застройщиков.

Затем нужно привести все цены к общему знаменателю, то есть вычислить среднюю цену квадратного метра.

Смотрите, что получилось на первом этапе

Ищите квартиры на вторичном рынке

Объекты, представленные на вторичном рынке, нужно разделить на две группы:

- квартиры-аналоги в построенных после 2008 года домах;

- аналоги в домах, построенных до 2008 года.

Такое разделение важно для корректного сравнения цен и прогнозирования — очевидно, что ценник в старых домах будет отличаться от стоимости жилья в относительно новом доме.

Важно — на вторичном рынке обычно используются так называемое экспонирование. Проще говоря, исследуются не фактические цены сделок, а цены из объявлений на порталах недвижимости. Чтобы сгладить возможные скидки и приблизиться к реальным данным, усредненные цены уменьшили на 5% — так называемая поправка «на торг».

Исследование квартир на «вторичном рынке» помогает вычислить нижнюю границу цены — вряд ли мы продадим новостройку дешевле.

Адреса объектов-аналогов

Площадь, м2

Цена, руб.

руб./м2

Вторичный рынок до 2008 года

37

8 890 100

241 317

ул. Винокурова, 15к1

ул. Нагорная , 34к2

ул. Винокурова, 12к4

ул. Большая Черемушкинская, 32к2

ул. Нагорная, 15к1-2

Вторичный рынок до 2008 года

43

12 804 100

298 882

ул. Новочеремушкинская ул., 17

ул. Дмитрия Ульянова, 45

ул. Дмитрия Ульянова, 23к1

Электролитный пр-д, 16к1

Нагорный б-р, 19к1

А это таблица с квартирами на вторичном рынке

Найдите данные по росту цен и сделайте прогноз

Для определения будущей цены квартиры рекомендую использовать данные проверенных аналитических сервисов. Например, «Индикаторы Рынка Недвижимости».

Я сделаю важное допущение — приму за основу информацию о том, что за последние три года рост цен на квартиры в Москве составил 18,6%. То есть при вычислении будущей цены я буду рассчитывать на рост стоимости жилья в 6,2% ежегодно. Квартиры мы купили в 2020 году, продаем в 2023. Рост за 3 года — 18,6%. Итого, учитывая получившуюся среднюю стоимость «квадрата» после анализа всех аналогичных новостроек в округе, фиксируем прогнозное значение стоимости 1 кв. м в 412 тыс. руб.

Кратко — как получить прогнозную цену

Конечно, в рамках статьи невозможно рассказать все тонкости экономического и маркетингового анализа — нужно разбираться в специфике вычислений с допущениями, максимально верно вычислять поправочные коэффициенты. Но для грубого подсчета можете использовать минимум данных:

- посмотрите аналогичные новостройки вокруг;

- найдите среднее значение цены квадратного метра;

- предположите, что цена будет расти так же, как и в предыдущие периоды;

- вычислите прогнозную стоимость, увеличивая среднее значение квадратного метра на проценты роста.

Теперь данных достаточно, чтобы вычислить прогноз по доходности.

Постройте финансовую модель

В финансовой модели я учитываю не только сумму на приобретение жилья, но и потенциальные затраты на продажу квартиры. Например, предполагаю, что квартиру буду реализовывать через профессиональное агентство недвижимости, которое возьмёт вознаграждение за свои услуги в размере 3%.

Продажа предполагается по прогнозной, рыночной цене в 412 тыс. руб. за 1 кв. м. Для быстроты сделки придется дать покупателю скидку 5%. Итого цена продажи — 387,5 тыс. руб. за кв. м или почти 31 млн руб. за обе квартиры.

Инвестиции в перепродажу подразумевает получение налогооблагаемого дохода. Всего придется заплатить в бюджет около 1,14 млн руб. Для сокращения выплат применяю налоговый вычет, 260 тыс. руб.

Итого — чистая прибыль от инвестиции в покупку двух квартир в ЖК Eniteo составляет 7,344 млн руб. Учитывая, что «вход» в инвестиции планируется на начальном этапе стройки, а продажа — после сдачи объекта.

Ожидаемая годовая доходность (IRR) достигла 10%.

Еще я дополнительно рассчитываю возможность использования ипотечных денег — например, купить две квартиры с первым взносом в 25% и ставкой 7,8% на срок 15 лет. При этом учитываю досрочное погашение ипотеки после продажи жилья — то есть замораживаю в стройке меньшее количество своих денег.

Ожидаемая прибыль составит 4,726 млн руб. Ожидаемая годовая доходность увеличится до 18%.

CF-модель

Итого, тыс. руб.

1Q

2—12Q

13Q

Руб./кв.м.

Инвестиционная деятельность

Источник