- Окупаемость бизнеса: способы расчета срока окупаемости проекта

- Окупаемость бизнеса

- Определение окупаемости

- Преимущества и недостатки показателя

- Существует 2 способа расчета срока окупаемости:

- Простой срок окупаемости

- Пример № 1

- Пример № 2

- Пример № 3

- Дисконтированный срок окупаемости

- Пример № 4

- А теперь рассмотрим более реалистичный пример.

- Итог. Какие выводы можно сделать?

- Payback Period (Период окупаемости)

- Что такое Payback Period (Период окупаемости)? Описание

- Вычисление Периода окупаемости). Формула

- Пример вычисления Периода окупаемости

- Преимущества метода Период окупаемости

- Ограничения метода Период окупаемости

- Срок окупаемости инвестиций (PP)

Окупаемость бизнеса: способы расчета срока окупаемости проекта

Окупаемость бизнеса

Каждого инвестора интересует вопрос, когда его вложения окупятся и начнут приносить устойчивую прибыль. Для оценки эффективности инвестиций и используется показатель «срок окупаемости».

Определение окупаемости

Срок (период) окупаемости (Payback Period, PP) – это срок, который требуется для того, чтобы были полностью возмещены первоначальные инвестиции, вложенные в проект. То есть это тот период, после которого первоначальные вложения начнут генерировать стабильный денежный поток и позволят инвестору получать прибыль. Срок окупаемости — один из ключевых параметров для принятия решения об инвестировании: стоит вкладывать деньги в проект или нет?

Преимущества и недостатки показателя

Показатель срока окупаемости является простым и понятным для понимания и расчета. Однако, несмотря на его удобство, он имеет ряд ограничений, а именно:

- не учитываются все риски, возникающие при инвестировании;

- не учитываются возможные паузы, которые будут неизбежно возникать при реализации проекта;

- не учитываются доходы, которые начнут поступать уже после момента выхода на запланированные объемы продаж/ производства.

Существует 2 способа расчета срока окупаемости:

- Простой (PP)

- Дисконтированный/ динамичный (DPP)

Простой срок окупаемости

Простой срок окупаемости рассчитывается по формуле:

PP (Pay-Back Period) – простой срок окупаемости, выраженный в годах/ месяцах;

IC (Invest Capital) – сумма первоначальных инвестиций;

CF (Cash Flow) – ожидаемый среднегодовой (среднемесячный) денежный поток.

Расчет простого срока окупаемости будет корректным только при соблюдении следующих предпосылок:

- вложения являются единовременными и инвестируются на старте проекта;

- доход поступает стабильно и равными размерами (колеблется в пределах 5%);

- отчетный период является одинаковым.

Рассмотрим, как рассчитывается простой срок окупаемости на конкретных примерах.

Пример № 1

Общий объем инвестиций в открытие магазина: 900 тыс. руб. Предполагается, что среднегодовой доход будет составлять 300 тыс. руб. Необходимо рассчитать срок, за который окупятся вложенные средства.

| Период (год) | 0 | 1 | 2 | 3 | 4 | 5 |

| Инвестиции, тыс. руб. | -900 | |||||

| Годовой доход, тыс. руб. | 300 | 300 | 300 | 300 | 300 | |

| Денежный поток, тыс. руб. | -900 | 300 | 300 | 300 | 300 | 300 |

| Денежный поток нарастающим итогом, тыс. руб. | -900 | -600 | -300 | 0 | 300 | 600 |

Из таблицы видно, что в год, когда вложенные средства сравнялись с накопительным денежным потоком, наступил срок окупаемости.

Посчитаем этот же пример с использованием указанной выше формулы:

Срок окупаемости = 900 тыс.руб. / 300 тыс. руб. = 3 года

Получим, что простой срок окупаемости составит 3 года.

Пример № 2

Будем использовать условия предыдущего примера. Однако, теперь магазин будет генерировать неравный доход. Задача – найти простой срок окупаемости.

| Период (год) | 0 | 1 | 2 | 3 | 4 | 5 |

| Инвестиции, тыс. руб. | -900 | |||||

| Годовой доход, тыс. руб. | 300 | 250 | 350 | 400 | 300 | |

| Денежный поток, тыс. руб. | -900 | 300 | 350 | 340 | 320 | 310 |

| Денежный поток нарастающим итогом, тыс. руб. | -900 | -600 | -250 | -90 | 230 | 540 |

В данном примере 4 года — минимальный срок, за который накопленный доход превысит первоначальные инвестиции.

Конечно, это очень простые случаи, они не учитывают, что в процессе работы магазина неизбежно будут возникать издержки. Поэтому рассмотрим еще один пример.

Пример № 3

Условия те же самые, как и в примере № 1, но ежегодные издержки магазина составляют 100 тыс. руб.

| Период (год) | 0 | 1 | 2 | 3 | 4 | 5 |

| Инвестиции, тыс. руб. | -900 | |||||

| Годовой доход, тыс. руб. | 300 | 300 | 300 | 300 | 300 | |

| Годовые издержки, тыс. руб. | -100 | -100 | -100 | -100 | -100 | |

| Денежный поток, тыс. руб. | -900 | 200 | 200 | 200 | 200 | 200 |

| Денежный поток нарастающим итогом, тыс. руб. | -900 | -700 | -500 | -300 | -100 | 100 |

Из таблицы видно, что срок окупаемости наступит между 4 и 5 годом работы магазина. Воспользуемся формулой для расчёта срока окупаемости с учетом издержек:

На основании данного расчета срок окупаемости магазина составит 4,5 года. Именно в это время все поступившие доходы покроют величину вложенных в магазин средств, а также ежегодные расходы магазина.

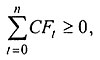

Дисконтированный срок окупаемости

На практике же доход поступает совсем не равными частями. Более того, ценность денег во времени меняется. Например, 100 рублей сегодня – это не те же 100 рублей через 5 лет. Фактор времени в простом сроке окупаемости не учитывается. Для расчета срока окупаемости с учетом изменения стоимости денег во времени и используется дисконтированный способ расчета.

Формула для расчета дисконтированного срока окупаемости выглядит следующим образом:

DPP (Discounted Pay-Back Period) — дисконтированный срок окупаемости, выраженный в годах/ месяцах;

CF (Cash Flow) – ожидаемые денежные поступления в конкретный период;

IC (Invest Capital) – сумма первоначальных инвестиций;

r – процентная ставка;

n – количество лет (месяцев) окупаемости.

Дисконтированный метод расчета основывается на приведении стоимости будущих доходов к сегодняшнему времени, то есть, сколько будут стоит будущие доходы в «сегодняшних деньгах». Делается это для того, чтобы снизить неопределенность. Ведь стоимость денег в будущем может измениться существенно, поэтому легче рассчитать будущие доходы на основе уже известных факторов.

Пример № 4

Рассмотрим дисконтированный способ расчета окупаемости инвестиций на уже знакомом примере. Ставку дисконтирования примем за 10%.

| Период (год) | 0 | 1 | 2 | 3 | 4 | 5 |

| Инвестиции, тыс. руб. | -900 | |||||

| Денежный поток, тыс. руб. | 300 | 300 | 300 | 300 | 300 | |

| Дисконт | (1+0,1)=1,1 | (1+0,1) 2 =1,21 | (1+0,1) 3 =1,33 | (1+0,1) 4 =1,46 | (1+0,1) 5 =1,61 | |

| Дисконтированный денежный поток | 272,73 | 247,93 | 225,39 | 204,9 | 186,28 | |

| Дисконтированный денежный поток нарастающим итогом, тыс. руб. | -900 | -627,27 | -379,34 | -153,94 | 50,96 | 237,24 |

Именно коэффициент дисконтирования (k) позволяет учитывать влияние времени на величину дохода.

k = 1 / (1+r) n , где

r — процентная ставка,

n — порядковый номер года от начала проекта.

Дисконтированный срок окупаемости магазина составит 4 года, а сумма всех поступлений за 4 года: 950, 96 тыс. руб. Именно за этот период сумма дисконтированных доходов покроет сумму первоначальных вложений.

Важно отметить, что дисконтированный срок окупаемости всегда больше простого, так как уменьшение ценности денег во времени требует большего срока окупаемости (в рассмотренных примерах 4 года против 3-х лет). Также дисконтированный срок окупаемости более приближен к реальной жизни.

А теперь рассмотрим более реалистичный пример.

Для начала рассчитываем инвестиции на запуск бизнеса:

- проведение ремонта – 20 тыс. руб.,

- покупка кофемашины, мебели и сопутствующего оснащения – 100 тыс. руб.

Таким образом, общий объем инвестиций: 120 тыс. руб.

В ежемесячные расходы работы бизнеса входит:

- аренда помещения (2 кв. м.) – 12 тыс. руб.,

- оплата труда (посменная работа 2-х сотрудников) – 60 тыс. руб.,

- ежемесячное пополнение запаса ингредиентов (кофейные зерна, сливки, молоко и т. д.) и сопутствующих товаров для реализации (пирожные и т. д.) = 30 тыс. руб.

Итого ежемесячные расходы = 102 тыс. руб.

Теперь прикинем ожидаемый ежемесячный доход. Предполагается, что средний чек: 200 руб. Среднее количество покупателей в день: 25 чел.

Ожидаемая выручка точки за месяц = 200 руб. х 25 чел. х 30 дней (месяц) = 150 тыс. руб.

Рассчитаем простой срок окупаемости по формуле:

Срок окупаемости = Вложения / (Доход — Расходы)

Таким образом, точка по продаже кофе с собой с учетом ежемесячных расходов окупится примерно за 2,5 месяца.

Итог. Какие выводы можно сделать?

Срок окупаемости — это показатель, на который ориентируются инвесторы перед принятием решения о целесообразности вложений в проект. Срок окупаемости позволяет инвестору сравнить альтернативные проекты и выбирать тот, который в большей мере соответствует его ожиданиям. Считается, что, чем меньше срок окупаемости, тем лучше проект. Однако стоит заметить, что срок окупаемости зависит от специфики бизнеса и даже от региона работы. Например, бизнес по ногтевому сервису может окупиться уже через несколько месяцев, а для ювелирного магазина (бизнеса, который требует значительных вложений) срок окупаемости может составить несколько лет. Поэтому рекомендуется проводить более детальный анализ и внимательно подходить к принятию решения для исключения возможных просчетов.

Источник

Payback Period (Период окупаемости)

Возвращение затрат на инвестиции. Объяснение Payback Period (Период окупаемости)

Что такое Payback Period (Период окупаемости)? Описание

Payback Period (Период окупаемости), возможно, самый простой метод анализа инвестиционных проектов или идей. Метод Payback Period (Период окупаемости) ориентируется на возвращение затрат на инвестиции. Payback Period (Период окупаемости) представляет количество времени, необходимое для проекта бюджетирования капиталовложений, чтобы вернуть начальные затраты.

Вычисление Периода окупаемости). Формула

Затраты проекта/инвестиции (The Costs of Project / Investment)

Поступление денежных средств за год (Annual Cash Inflows)

Концепция Периода окупаемости утверждает, что при прочих равных условиях, лучший инвестиционный проект — это тот, который имеет наиболее короткий период окупаемости.

Пример вычисления Периода окупаемости

Например, возьмем проект, стоящий всего $200,000. Ожидаемый доход от проекта составляет $40,000 ежегодно. Период окупаемости таким образом составляет $200,000: $40.000 = 5 лет.

Преимущества метода Период окупаемости

Метод Период окупаемости, определенно, прост для вычисления и понимания. Но в этом также заключается и недостаток.

Ограничения метода Период окупаемости

Есть, по крайней мере, 2 крупные проблемы, связанные с моделью Период окупаемости:

1) PP игнорирует VSе преимущества происходят после Payback Period (Период окупаемости). Не измеряет совокупные доходы.

2) PP игнорирует Временную стоимость денег.

Из-за этих 2 причин, целесообразны более профессиональные методы бюджетирования капиталовложений.

Источник

Срок окупаемости инвестиций (PP)

Когда инвесторы вернут деньги, потраченные на реализацию проекта? На этот вопрос отвечает показатель срока окупаемости инвестиций (Payback Period, РР).

Срок окупаемости инвестиций – это минимальный срок, за который накопленный доход превышает начальные инвестиции.

Рассмотрим простой пример. Пусть реализуется проект, требующий 12 млн. руб. инвестиций. Время освоения инвестиций – 1 год. После реализации проекта инвесторы будут получать 4 млн. руб. прибыли ежегодно.

Расчет срока окупаемости инвестиционного проекта представлен в табл. 4.8.

В нашем примере инвесторы вернут деньги через 3 года функционирования проекта, плюс 1 год его реализации. Итого, срок окупаемости проекта составляет 4 года.

Таблица 4.8. Расчет срока окупаемости.

Денежный поток нарастающим итогом

Количественно срок окупаемости определяется по формуле:

PP = min n , при котором

где CFt – денежный поток, генерируемый проектом в году t (в начальных периодах включаются инвестиции на реализацию проекта (как затраты)).

Очень часто для расчета срока окупаемости используют приближенное соотношение, которое дает правильный ответ в случае равномерного поступления доходов:

РР = IC / P + Pстр ,

где P — средние денежные поступления, генерируемые проектом;

IC — величина первоначальной инвестиции;

Pстр — длительность от начала реализации проекта до выхода на проектную мощность.

Это соотношение очень простое и позволяет быстро получить оценку искомого показателя. Следует учесть, однако, что многие авторы время собственно запуска проекта до выхода на проектную мощность (подготовка проекта, строительство, пуско-наладочные работы и т.д.) очень часто не включают в оценку срока окупаемости, что может привести к существенным ошибкам.

Иногда используют дисконтированный срок окупаемости. Для его расчета используют величину дисконтированного потока доходов.

Используем условие предыдущего примера. Коэффициент дисконтирования примем равным 10%. Расчет дисконтированного срока окупаемости представим в табл. 4.9.

Величина дисконтированного дохода нарастающим итогом становится равной нулю через 4,75 года. Это значит, что мы вернем деньги назад с учетом дисконтирования через этот период времени. Таким образом, дисконтированный срок окупаемости равен 4,75 года.

Критерии принятия решений. Не следует принимать проекты со сроком окупаемости больше заданного срока. Этот срок определяется политикой фирмы, экономическими условиями.

В России в 1992-93 гг. практически не рассматривались проекты со сроком окупаемости более 1-2 лет. В 1997-98 гг. предприятия ориентировались на сроки окупаемости не более 5 лет. Начиная с 2001 — 2003 гг. значительное количество проектов предприятий имели срок окупаемости более 5 лет.

Таблица 4.9. Расчет дисконтированного срока окупаемости.

Источник