- Срок окупаемости капитальных вложений, формула и примеры

- Зачем рассчитывают срок окупаемости капвложений

- Формула и алгоритм расчета

- Примеры

- Формула окупаемости затрат

- Понятие окупаемости затрат

- Простая формула окупаемости затрат

- Динамическая формула срока окупаемости

- Значение срока окупаемости затрат

- Примеры решения задач

- Расчет срока окупаемости капитальных затрат

Срок окупаемости капитальных вложений, формула и примеры

Капитальные вложения в производство, бизнес должны окупаться, иначе смысл подобных действий в рыночных условиях утрачивается. Предпринимателя, планирующего капитальные инвестиции в тот или иной проект, в первую очередь интересует срок, за который они окупятся.

Как арендатору отражать в бухгалтерском учете капитальные вложения в форме неотделимых улучшений в арендованное имущество?

Зачем рассчитывают срок окупаемости капвложений

Срок окупаемости капитальных вложений представляет собой отрезок времени, требующийся для того, чтобы объем вложенных средств окупил себя. Рассчитывается он в годах, полных или неполных.

Вопрос: Облагается ли налогом объект капитального строительства (капитальных вложений), если организация частично использует его (сдает в аренду), но разрешение на ввод в эксплуатацию еще не получено?

Посмотреть ответ

Исчисление окупаемости капитальных затрат позволяет определить срок, в который инвестор рискует потерей вложенных денег, и принять решение о целесообразности инвестирования. Особенно полезно делать такие расчеты для отраслей, где технологии, механизмы быстро сменяются новыми, более совершенными. Чем длиннее срок окупаемости, тем больше риска и проблем возникает в связи с возвратом вложенных средств.

К сведению! Обычно при прочих равных условиях из нескольких проектов для инвестирования выбирается тот, у которого срок возврата средств самый короткий.

Расчет срока окупаемости получил в специальной литературе наименование «метод окупаемости». Он достаточно прост, однако не учитывает итоговую рентабельность капитальных вложений. Проекты с более длительной окупаемостью по этому показателю часто имеют превосходство перед быстро окупаемыми.

Вопрос: Как отразить в учете ссудополучателя капитальные вложения в виде неотделимых улучшений здания склада, который был получен в безвозмездное пользование, если они произведены с согласия ссудодателя, но расходы он не возмещает?

Посмотреть ответ

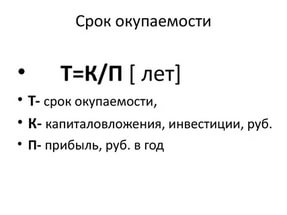

Формула и алгоритм расчета

Понятие окупаемости капвложений можно конкретизировать следующим образом: это время, необходимое для того, чтобы прибыль сравнялась с объемом капитальных вложений по проекту. Исходя из сказанного, простейшая формула окупаемости будет такой О = Ки/Пг, где О – окупаемость в годах, Ки – капитальные инвестиции, Пг – чистая прибыль (без налогов) в год.

Если в проект вложены дополнительные капитальные вложения, срок их окупаемости можно посчитать по формуле Од = Кид/ Пгд, где Од – срок окупаемости по дополнительным инвестициям, Кид – дополнительные капитальные инвестиции, Пгд – прирост прибыли в год в результате дополнительных инвестиций. Как правило, они делаются в новые технологии, с целью обновления применяемых технических средств.

Иногда дополнительные капитальные инвестиции делят не на прирост прибыли, а на годовую экономию от снижения себестоимости продукции, связанную с инвестициями (Эг). Так поступают в случае, если подсчет прироста прибыли от дополнительных инвестиций вызывает затруднения.

На заметку! Формула определения срока окупаемости капвложений обычно применяется в комплексе с другими, более сложными расчетами.

В общеэкономических масштабах этот показатель также может использоваться. Формула здесь принимает вид О = КИ/ПД, где КИ – капитальные инвестиции (вложения), а ПД – это экономический эффект от инвестирования – среднегодовой прирост национального дохода, обусловленный этими вложениями. В экономической литературе прирост национального дохода может также обозначаться также D или Д.

На основе формулы могут производиться и более масштабные расчеты показателей экономического развития.

Примеры

Как видим, формула расчета окупаемости капитальных вложений может применяться в нескольких вариантах, вплоть до общегосударственных экономических расчетов.

Поясним общий механизм расчета срока окупаемости капитальных вложений на простых примерах:

- Инвестор готов вложить в проект средства в размере 240 тыс. рублей. Экономические расчеты показывают величину чистой прибыли в год 60 тыс. рублей. Окупаемость составит 240/60 = 4 года.

- В формуле чистой прибыли учитываются, кроме выручки, также издержки. Вместе с тем инвестор, основываясь на состоянии определенного сегмента рынка, экономической ситуации в целом, может заложить в расчет дополнительные «страховочные» издержки. Возьмем за основу предыдущие данные и определим размер таких издержек 15 тыс. рублей в год. Очевидно, что срок окупаемости в этом случае увеличится: 240/(60-15) = 240/45 = 5,33 года.

- Если расчет чистой прибыли инвестируемого проекта по годам неодинаков, можно, взяв за основу уже известную формулу, учесть и этот фактор. Пусть объем инвестиций остался прежним, а чистая прибыль по годам, согласно расчетам, разнится: в первый год — 80 тыс. рублей, во второй — 120 тыс.рублей, а в третий — 125 тыс. рублей. Сумма за 2 года составит (80+120) = 200 тыс. рублей. Очевидно, что за этот срок проект еще не окупится. Чистая прибыль за 3 года уже выше, чем сумма капитальных вложений 240 тыс. рублей: (80+120+125) = 325 тыс. рублей. Расчеты показывают, что проект окупится между 2 и 3 годом функционирования. Этот расчет можно конкретизировать. После второго года осталась непокрытой сумма 240–200 = 40 тыс. рублей. Прибыль третьего года 125 тыс. рублей. 40/125 = 0,32 года. Проект при указанных условных данных окупится за (2+0,32) = 2,32 года.

Источник

Формула окупаемости затрат

Понятие окупаемости затрат

Перед осуществлением вложений, каждый инвестор в обязательном порядке определяет срок, после которого инвестиция начинает приносить доходы (прибыль). Для этого в экономике применяется показатель окупаемости в качестве финансового коэффициента.

Период окупаемости затрат составляет временной промежуток, по завершению которого сумма вложенных (затраченных) средств сравняется с суммой полученного дохода. Формула окупаемости затрат определяет срок, по окончанию которого денежные средства (затраты, вложенные в проект) вернутся инвесторам (акционерам и другим заинтересованным лицам), при этом предприятие (проект) начинает приносить прибыль.

Чаще всего формула окупаемости затрат используется при выборе одного из вариантов проекта для совершения инвестиций. По результатам расчетов инвестор с большей вероятностью предпочтет тот проект (предприятие), коэффициент окупаемости у которого будет меньше всего. Формула окупаемости затрат в этом случае отражает более быструю доходность предприятия.

Простая формула окупаемости затрат

Самый простой способ расчета определяет период, который проходит с момента вложения средств (осуществления затрат) до момента наступления их окупаемости:

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Формула срока окупаемости затрат даст более точный результат при соблюдении некоторых условий:

- Равные сроки жизни сравниваемых (альтернативных) проектов,

- Единовременные вложения на старте проекта;

- Равномерное поступление доходаот инвестированных средств (в равных частях).

Этот способ вычисления срока окупаемости затрат самый простой и ясный для понимания.

Формула окупаемости затрат является достаточно информативной в качестве показателя риска инвестирования средств. В случае, когда время окупаемости будет большим, можно говорить о высоких рисках инвестирования (и наоборот).

Этот способ вместе со своей простотой обладает несколькими недостатками:

- Ценность вложенных средств может значительно поменяться на протяжении определенного промежутка времени;

- После достижения момента окупаемости проекта он может и дальше приносить прибыль, необходимую к расчету.

Динамическая формула срока окупаемости

Динамический (дисконтированный) срок окупаемости затрат представляет собой показатель длительности периода, который проходит от старта вложений до момента окупаемости его затрат, но с учетом факта дисконтирования.

В данном варианте срок окупаемости может настать тогда, когда чистая текущая стоимость станет положительной и будет оставаться такой и в дальнейшем. Динамический срок окупаемости является всегда большей величиной, чем статический срок, поскольку при вычислении динамического значения показателя к учету принимается изменение стоимости денежных средств в соответствии с временным фактором.

Значение срока окупаемости затрат

Формула окупаемости затрат в большинстве случаев используется при расчете капитальных вложений. Данным показателем оценивается эффективность реконструкции и модернизации производства, при этом происходит отражение периода, на протяжении которого появляется экономия и дополнительная сумма прибыли, которая превосходит сумму, затраченную накапитальные вложения.

Во многих случаях формула срока окупаемости затрат применяется в процессе оценки эффективности и целесообразности капиталовложений. В данных расчётах при очень больших показателях сроков окупаемости, скорей всего, придется отказаться от вложений.

Формула окупаемости затрат дает возможность узнать, за какой временной промежутоксредства, вложенные в определенный производственный агрегат, смогут вернуться за счет прибыли, полученной от его эксплуатации.

Примеры решения задач

| Задание | Определить срок окупаемости затрат по компании«Строймонтаж» по следующим данным: |

Затраты на проект – 150 000 рублей.

Предполагаемый годовой доход – 52 000 рублей.

Рассчитать срок окупаемости.

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Вывод. Мы видим, что по окончанию почти 3 лет проект в полой мере окупит затраты и начнет приносить прибыль. Недостатком данной формулы является то, что она не учитывает возникновения дополнительных издержек.

| Задание | Определить окупаемость затрат по условию предыдущей задачи, если в каждый год проект несет издержки в сумме 22 000 рублей. |

Дано: Сумма затрат – 150 000 руб.

Прибыль – 52 000 руб.

Издержки годовые 21000 руб.

Соз=З/(П- Изд)

Соз=150000/(52000-22000)=150000/30000 =5 лет

Источник

Расчет срока окупаемости капитальных затрат

Срок окупаемости капитальных затрат – это то время, в течение которого капитальные затраты возмещаются экономией от снижения себестоимости продукции или за счет прибыли в результате внедрения новой техники.

Различают общие и дополнительные капитальные вложения.

В общую сумму капитальных вложенийпри внедрении новых технологий и техники в перерабатывающих предприятиях входит стоимость оборудования, приборов, расходы на доставку и строительно-монтажные работы.

Срок окупаемости общих капитальных вложений определяется по следующей формуле:

ТО =

где ТО – срок окупаемости общих капитальных вложений, лет;

КО — общая сумма капитальных вложений, тыс. руб.;

П – прибыль, полученная от капитальных вложений в процессе производства продукции и ее продажи, тыс. руб.

Срок окупаемости дополнительных капитальных вложений в результате внедрения новых технологий и техники:

ТД =

где ТД — срок окупаемости дополнительных капитальных вложений, лет;

В тех случаях, когда прибыль посчитать сложно, используют годовую экономию от снижения себестоимости продукции:

ТД =

где ЭГ — годовая экономия от снижения себестоимости продукции, тыс. руб.

Расчет можно проводить по всем техническим мероприятиям, но особенно он важен для мероприятий с законченным циклом изготовления продукции. в этом случае срок окупаемости капитальных затрат определяют отношением капитальных затрат к чистой прибыли за год:

ТО =

где ЧПР – чистая прибыль, тыс. руб.

Для расчета чистой прибыли в начале определяют оптово-отпускную цену единицы продукции:

где ЦО – оптово-отпускная цена единицы продукции, руб.;

С – себестоимость единицы продукции, руб.;

R – рентабельность продукции, % .

Рентабельность можно принять в размере 10-15 %. Конкретный размер рентабельности продукции, изготовленной на новой технике, следует принять с учетом цены на существующую технику. Если себестоимость продукции, изготовленной на новой технике меньше, то уровень рентабельности можно увеличить с тем, чтобы прибыль была больше, но это целесообразно в том случае, когда цена нового оборудования меньше цены существующего.

Прибыль от реализации продукции (валовая) определяется по формуле:

Пр = (ЦО – С)

Чистую прибыль можно определить как разницу между прибылью от реализации продукции и суммой налогов на прибыль и различных выплат за счет прибыли ( в соответствии с действующим законодательством):

где Н — сумма налогов на прибыль и различных выплат за счет прибыли, руб.

В случае, если срок окупаемости больше одного года, необходимо учесть равноценность денег и определить чистую дисконтированную прибыль.

Дисконтирование («discounting» – уценка) – соизмерение показателей разновременных затрат и результатов, который осуществляется приведением их к начальному или наперед заданному другому моменту времени.

ЧПД = ЧПР

где ЧПД — чистая дисконтированная прибыль, руб.;

КД – коэффициент дисконта.

КД =

где Е – норма доходности (коэффициент, учитывающий изменение ценности денег, применяется на уровне средней процентной ставки Ценробанка, деленной на 100),

t – расчетное время от начала осуществления затрат до момента получения результата, лет.

Тогда общий срок окупаемости капитальных затрат определяется как сумма сроков окупаемости за первый период освоения новой техники и сроков окупаемости невозмещенных капитальных затрат в каждом последующем году за счет дисконтированной прибыли, с учетом объемов производства продукции каждого года.

Кроме срока окупаемости капитальных затрат, можно определить индекс доходности:

§ при полном освоении новой техники и срока окупаемости, равным одному году, индекс доходности определяется по формуле:

ИД =

§ при сроке окупаемости более одного года:

ИД =

Проект новой техники при индексе доходности более единицы или равном единице, считается экономически эффективным.

В заключении об экономической эффективности следует составить сводную таблицу технико-экономических показателей проекта по сравнению с лучшей существующей техникой, по форме табл.17.

Таблица 17 — Технико-экономические показатели проекта

| № п/п | Показатель | Единица измерения | технология | Отклоне-ния |

| Существу-ющее | Проектиру-емое | |||

| Производительность Капитальные затраты Трудоемкость единицы продукции Себестоимость единицы продукции Годовая экономия себестоимости Годовая валовая прибыль Чистая прибыль в год Индекс доходности Срок окупаемости капитальных затрат | т/год (т/см) млн. руб. чел.-ч. руб. /т млн. руб. млн. руб. млн. руб. — лет |

На основании данных табл.17 необходимо охарактеризовать сущность преимуществ, которые обеспечивают внедрение проектируемой техники: на- сколько снижается трудоемкость изготовления единицы продукции, какая обеспечивается экономия себестоимости на единицу продукции, годовой выпуск; какая прибыль приходится на единицу продукции, на годовой выпуск продукции; за какой срок окупаются капитальные вложения, какой индекс доходности.

Источник