- Срок окупаемости, PBP

- PBP инвестиционного проекта: формула расчета показателя

- Что такое pbp ?

- Формула для расчета pbp (срока окупаемости проекта)

- pbp — это ключевой показатель в инвестициях бизнес-плана

- На что обратить внимание при расчете pbp при инвестиционном анализе

- Выводы

- Простой и дисконтированный срок окупаемости проекта

- Простой срок окупаемости проекта

- Что это такое и для чего он нужен

- Как рассчитывается простой срок окупаемости

- Пример расчета

- Как рассчитать простой срок окупаемости в Excel

- Расчет примера №1

- Расчет примера №2

- Дисконтированный срок окупаемости

- Что это такое и для чего он нужен?

- Как рассчитывается дисконтированный срок окупаемости?

- Пример расчета

- Как рассчитать дисконтированный срок окупаемости в Excel

- Другие примеры расчетов простого и дисконтированного срока окупаемости

Срок окупаемости, PBP

Открыть эту статью в PDF

Срок окупаемости инвестиционного проекта — период, за который дисконтированные ожидаемые доходы от проекта станут равными начальным инвестициям. Поскольку в расчете срока окупаемости используют дисконтированные суммы, то это не точка, начиная с которой инвестор получает прибыль, а тот момент, когда прибыль на вложенные инвестиции достигнет требуемого уровня, заданного ставкой дисконтирования.

Иногда срок окупаемости оценивают и без учета дисконтирования, тогда он будет означать только возврат вложенных денег, без получения какого-либо дохода.

Для обозначения срока окупаемости используют сокращения PBP (Pay-Back Period) или просто PB (Pay-Back), а иногда DPBP (Discounted Pay-Back Period).

Расчет срока окупаемости

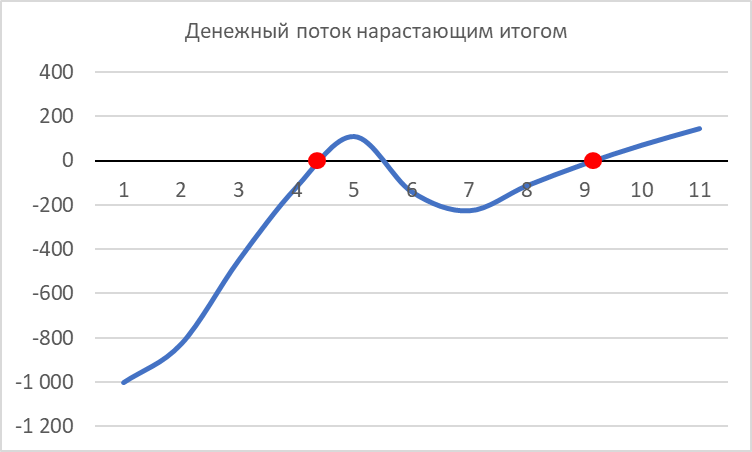

Расчет срока окупаемости тесно связан с расчетом NPV инвестиционного проекта, так как для него используют тот же график денежного потока нарастающим итогом, который формируется при расчете NPV:

Хотя в финансовых моделях срок окупаемости можно вычислить так, как показано на иллюстрации, то есть с более высокой точностью, чем шаг планирования модели (исходя их предположения о равномерном денежном потоке в пределах каждого периода), на практике часто ограничиваются графиком окупаемости и приблизительным определением срока по этому графику.

График окупаемости

Для построения графика окупаемости в модели формируют дисконтированный денежный поток, затем добавляют строку с аккумулированным дисконтированным денежным потоком — это и есть график окупаемости:

Последнее значение на графике окупаемости соответствует NPV проекта.

Проблема нескольких точек окупаемости

В инвестиционных проектах с ярко выраженной сезонностью или несколькими этапами реализации, денежные потоки могут несколько раз менять направление по ходу проекта. У таких проектов будет несколько точек окупаемости:

Строгого правила, какой из сроков использовать в анализе, нет, но в ситуации с несколькими сроками важно об этом знать и включить информацию в анализ проекта. Это еще одна причина, по которой графическое отображение срока окупаемости часто оказывается более эффективным и надежным подходом, чем его вычисление с помощью формул.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Источник

PBP инвестиционного проекта: формула расчета показателя

При запуске любого проекта, а тем более, предприятия важно понимать, а на какой период инвестирования рассчитывать, через сколько эти инвестиции окупятся и т.д. Поэтому расчет срока окупаемости проекта ( pbp) — это основной показатель при оценке целесообразности того или иного проекта. В сегодняшней статье мы подробнее разберем, что это за показатель, как он помогает оценить целесообразность проекта и др.

Что такое pbp ?

Payback period (pbp) — или срок окупаемости проекта, это временной отрезок, требующийся для того, чтобы окупить сумму инвестиций в проект. Под инвестициями подразумевается сумма расходов на запуск, внедрение и работу предприятия на начальном периоде. Обычно pbp срок окупаемости инвестиций измеряется годами, хотя, конечно, все зависит от специфики каждого конкретного бизнеса. В некоторых случаях и 10 лет будет нормальным периодом для того, чтобы окупить инвестиции, а в некоторых — достаточно года.

Для того, чтобы правильно оценить приемлемость ваших сроков окупаемости (pbp) советуем при разработке бизнес-плана также ориентироваться и на какие-то уже готовые примеры. Вообще, бизнес-план и разрабатывается для того, чтобы понять, на какой уровень дохода и через какое время можно будет рассчитывать. Поэтому к разработке такого стратегически важного документа следует отнестись с особой ответственностью.

Формула для расчета pbp (срока окупаемости проекта)

Для того, чтобы рассчитать срок окупаемости (pbp) не нужно “изобретать велосипед”, достаточно просто подставить необходимые данные в формулу:

pbp = сумма первоначальных инвестиций/сумма ежегодных поступлений.

Например, вам предлагают вложить 240 тысяч рублей в проект, который в среднем в год будет приносить вам по 60 тысяч рублей. Так, 240 тысяч рублей составляют сумму первоначальных вложений, а 60 тысяч рублей – сумма ежегодных поступлений. В итоге, срок окупаемости данного проекта равен 4 годам.

Однако есть усложненная версия данной формулы. Она учитывает, что деньги со временем обесцениваются. Одной из причин изменения стоимости денег является инфляция. Так, на 100 рублей сегодня и на 100 рублей пять лет назад можно купить совершенно разное количество продуктов. Поэтому для устранения влияния обесценения денег используют ставку дисконтирования. Делают это следующим образом: деньги, получаемые в последующие периоды, делят на ставку дисконтирования в степени, равной количеству периодов от момента инвестирования. Получаемые суммы называются чистыми денежными потоками. Сумма данных денежных потоков подставляются в вышеуказанную формула вместо суммы ежегодных поступлений. Рассмотрим применение данной формулы на предыдущем примере. Добавим размер ставки дисконтирования, равной 10%.

В 1 год чистый денежный поток составит: 60000/((1+0,1)^1)=54545,45 тыс. руб.

Во 2 год: 60000/((1+0,1)^2)=49586,78 тыс. руб.

В 3 год: 60000/((1+0,1)^3)=45078,89 тыс. руб.

В 4 год: 60000/((1+0,1)^4)=40980,81 тыс. руб.

В результате, за 4 года мы получим доход, равный 190191,94 тыс. руб. Значит, 4 года не достаточно для окупаемости данного проекта.

В 5 год: 60000/((1+0,1)^5)=37255,28 тыс. руб.

За 5 лет мы получим уже 227447,22 тыс. руб. Что тоже ниже суммы первоначальных вложений.

В 6 год: 60000/((1+0,1)^6)=33868,44 тыс. руб.

За 6 лет сумма чистых денежных потоков составит 261315,66 тыс. руб. Это уже больше суммы инвестированных денег.

Таким образом, по данной формуле срок окупаемости (pbp) составит примерно 6 лет. Стоит сказать, что ставка дисконтирования для каждого проекта рассчитывается индивидуально. И зависит от многих факторов, в том числе и от инфляции. Второй метод расчета срока окупаемости является более предпочтительным, так как учитывает обесценение денег.

pbp — это ключевой показатель в инвестициях бизнес-плана

Период окупаемости (pbp) является важным показателем при выборе инвестиционного проекта. Он показывает эффективность проекта. Для инвестора данный показатель говорит о том, через какое время он сможет вернуть вложенные средства. И сможет ли вообще это сделать.

Период окупаемости (pbp) определяет минимальное количество времени, необходимое для возврата вложенных средств. Момент, когда объем вложенных средств будет равен объему полученных средств, называется моментом окупаемости. Только после данного времени проект начнет приносить прибыль инвестору.

Поэтому при выборе проекта для инвестора важен период окупаемости (pbp). Но необходимо учитывать и цель инвестирования. Так, если инвестор хочет получить доход быстро, или проект является высоко рискованным, то стоит выбрать проект с маленьким сроком окупаемости. А, если, напротив, инвестор рассчитывает на получение прибыли в долгосрочной перспективе, или проект является стабильным, или рассчитан на то, что доходы будут поступать позже, то стоит выбрать вариант с более высоким сроком окупаемости.

Рассмотрим пример. Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трем годам (мы поделили 150 000 на 50 000). Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше использовать формулой, где нам нужно получить значение pbr. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберем это на втором примере.

Подводя итог, можно сказать, что период окупаемости (pbp) является важнейшим показателем в инвестициях. При этом для каждого случая желаемые периоды окупаемости могут быть разными.

Рассчитывая срок окупаемости проекта важно также знать и внутреннюю норму доходности проекта, как рассчитать показатель будет понятно из соответствующей статьи.

На что обратить внимание при расчете pbp при инвестиционном анализе

В первую очередь, инвестор должен обратить внимание на сумму первоначальных вложений. В данный параметр надо включать абсолютно все затраты. Деньги, потраченные на поиск информации о проекте, транспортные расходы, затраты на переговоры и так далее. Срок окупаемости по проекту с меньшим объемом затрат ниже.

Во-вторых, на ставку дисконтирования. Сама ставка дисконтирования зависит от многих факторов: уровень инфляции в стране, где будет осуществлять проект, рискованность проекта, процентные ставки и ожидаемой доходности. Чем выше эти параметры, тем выше ставка дисконтирования. Поэтому у каждого инвестора по каждому проекта ставки дисконтирования различны. При этом, чем ниже ставка, тем проект окупится быстрее. Соответственно, у проекта с более низкой ставкой дисконтирования срок окупаемости больше

В-третьих, суммы поступлений. Стоит сказать, что доходы по проекту могут поступать не равномерно. Они могут приходить с различной частотой, например в одно время поступать раз в полгода, во второй период раз в год. Объем также может отличаться. Это зависит от особенностей проекта. Инвестору стоит выбрать такой проект, по которому доходы будут больше в начале проекта. По такому варианту инвестирования срок окупаемости будет меньше.

Например, если вы решите открыть кафе, то с помощью бизнес-плана кафе, кофейни или пиццерии сможете рассчитать при каком варианте открытия заведения (например, разный уровень заведения, помещения в разных районах города), срок окупаемости будет ниже.

Выводы

При выборе проекта инвестирования необходимо знать его срок окупаемости (pbp), то есть период по истечении которого инвестор получит назад все вложенные средства и начнет получать прибыль. Такой момент называется моментом окупаемости. Так, срок окупаемости проекта равный 3 годам означает, что через три года инвестор вернет все инвестированные средства.

Данный показатель можно рассчитать двумя способами: простым и дисконтированным. При простом методе сумму вложенных средств делят на сумму ежегодных поступлений. Во втором методе сумму поступлений дисконтируют и уже затем подставляют в формулу. Второй метод является более предпочтительным, особенно во времена высоко инфляции.

При расчете срока окупаемости необходимо обращать внимание на объем вложенных средств, денежные потоки и ставку дисконтирования. При этом необязательно, чтобы срок окупаемости был низким. Для проектов, где ожидается получение дохода не сразу, или, где инвестор хочет получать деньги в течение длительного периода, можно увеличить срок окупаемости.

Тем не менее данный показатель важен для расчета любого варианта инвестирования, так как он показывает, принесет ли данный проект прибыль и через какой период это наступит. Еще раз напомним, что нормальная продолжительность срока окупаемости может быть совершенно разной для каждого отдельного проекта. Поэтому расчет pbp следует анализировать в комплексе и сравнении с другими инвестиционными показателями.

Определение и анализ сроков окупаемости, как и весь инвестиционный анализ — это предельно важная часть бизнес-плана. Поэтому, чтобы запустить серьезное предприятие, получить крупные инвестиции и так далее — советуем вам особенно внимательно отнестись к проработке бизнес-плана. Для того, чтобы сделать все правильно, а также сэкономить ваши время и деньги, советуем ориентироваться на уже готовые образцы таких документов в интернете. Готовая автоматическая финансовая модель и понятная структура позволяет вам шаг за шагом спланировать будущую деятельность. Также эффектным решением будет обращение за помощью к специалистам в сфере профессиональной разработки бизнес-планов.

Источник

Простой и дисконтированный срок окупаемости проекта

Временные параметры являются одними из важнейших показателей при расчете любого проекта. Потенциальному инвестору необходимо оценить не только перспективность нового направления бизнеса, но и сроки его жизни, периоды вложений и возврата инвестиций.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите. Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков.

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP= Ko / KF сг , где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000 =3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев. Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли.

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Как рассчитать простой срок окупаемости в Excel

Приведенные выше примеры достаточно просто рассчитать при помощи обычного калькулятора и листа бумаги. Если же данные сложнее – пригодятся таблицы в Excel.

Расчет примера №1

Расчет простого срока окупаемости выглядит следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Расчет примера №2

Для более сложного варианта расчета простого срока окупаемости расчет в Excel делается следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Аналогичная методика вычислений используется и для расчета дисконтированного срока окупаемости, речь о котором пойдет в следующей главе.

Дисконтированный срок окупаемости

Что это такое и для чего он нужен?

Простой срок окупаемости проекта не учитывает изменение стоимости денежных средств во времени. Учитывая текущую инфляцию, на 1 млн. рублей сегодня можно купить гораздо больше, чем через 3 года.

Дисконтированный срок окупаемости позволяет учесть инфляционные процессы и рассчитать возврат инвестиций с учетом покупательской способности денежных средств.

Как рассчитывается дисконтированный срок окупаемости?

Формула расчета будет выглядеть следующим образом:

Пример расчета

Несмотря на гораздо более сложный внешний вид формулы дисконтированного срока окупаемости, его практический расчет произвести достаточно просто.

Первое, что необходимо сделать – это рассчитать будущие денежные поступления от нового бизнеса с учетом ставки дисконтирования.

Возвращаясь к нашему примеру с рестораном, примем за ставку дисконтирования 10%.

Дисконтированные денежные поступления за 4 года после открытия бизнеса будут равны (по годам):

| Год: | Расчет дисконтированных денежных поступлений | Результат расчета (рублей) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1) 2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1) 3 | 2 253 944 |

| 4 | 3 000 000 / (1+0,1) 4 | 2 049 040 |

| Итого: | 7 460 605 |

Сумма денежных поступлений за 3 года в совокупности составит 7 460 605 рублей, что является недостаточным для возврата инвестиций в размере 9 000 000 рублей.

Непокрытая часть составит 1 539 395 рублей. Разделим эту сумму на денежные поступления в 4 году:

1 539 395/2 049 040 = 0,75 года

Таким образом, дисконтированный срок окупаемости данного проекта составит 3,75 года.

Совокупные поступления за 4 года составят 9 509 645 рублей, что позволит вернуть инвестиции и получить чистую прибыль в размере 509 645 рублей.

Как рассчитать дисконтированный срок окупаемости в Excel

Для расчет дисконтированного срока окупаемости проекта можно использовать математические формулы в Excel.

Для добавим вторую таблицу с расчетом коэффициента дисконтирования, где коэффициент дисконтирования рассчитывается по формуле =СТЕПЕНЬ, которая находится в разделе Формулы-математические формулы-СТЕПЕНЬ.

Расчет дисконтированного срока окупаемости выглядит следующим образом:

Таблица 3: формулы расчета.

Таблица 4: результаты вычислений:

Другие примеры расчетов простого и дисконтированного срока окупаемости

Вы можете посмотреть как рассчитывается простой и дисконтированный срок окупаемости применительно к интересующему вас бизнесу в конкретных бизнес-планах, для этого вы можете воспользоваться формой поиска или перейти на соответствующий документ по ссылке ниже:

Источник