- Анализ окупаемости инвестиций

- Пример анализа окупаемости инвестиционного проекта

- Срок окупаемости инвестиций (PP, DPP, BO DPP). Формула расчета в Excel

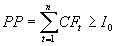

- Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

- #1 Срок окупаемости инвестиций (PP). Формула

- Cрок окупаемости инвестиций (PP). Пример расчета в Excel

- #2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

- Расчета дисконтированного срока окупаемости инвестиций в Excel

- Мастер-класс: “Как рассчитать срок окупаемости для бизнес плана: инструкция”

- #3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

- Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

- Как вычислять и анализировать срок окупаемости проекта?

- Что такое срок окупаемости?

- Как вычислять срок окупаемости?

- Как компании используют срок окупаемости?

- Какие ошибки делают люди при использовании метода окупаемости?

Анализ окупаемости инвестиций

Одним из распространенныхметодов оценки эффективности инвестиционных вложений является метод расчета окупаемости инвестиционного проекта.

Срок окупаемости инвестиционного проекта – срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение.

Иными словами срок окупаемости проекта (Payback Period, PP) это минимальный период реализации инвестиционного проекта, в течение которого произойдет полное возмещение инвестиционных расходов.

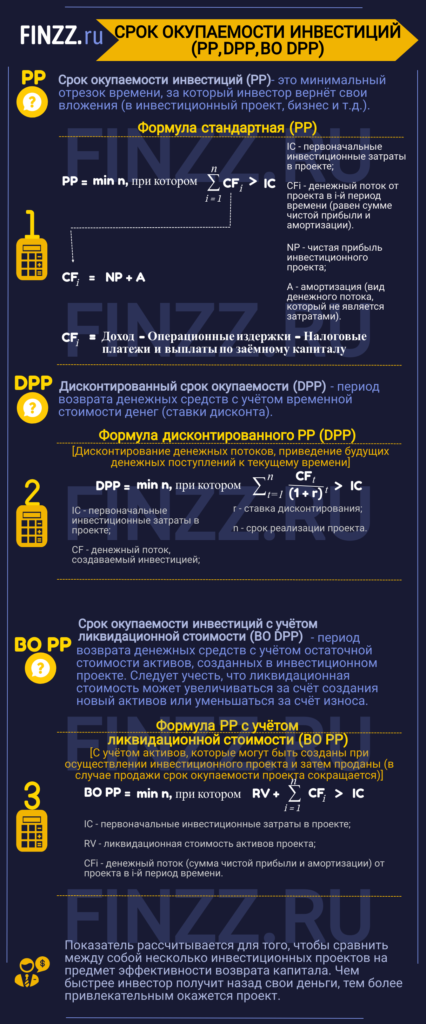

Формула расчета срока окупаемости инвестиционного проекта имеет вид:

где,

n — число периодов;

CFt — приток денежных средств в период t;

Io — величина исходных инвестиций в нулевой период.

Пример анализа окупаемости инвестиционного проекта

Рассмотрим небольшой пример анализа окупаемости инвестиционного проекта по строительству откормочной площадки крупного рогатого скота.

Акционеры ОAО «Вектор» одобрили инвестиционный проект по строительству откормочной площадки, стоимостью 13500 тыс. рублей. (без НДС) с нормативным сроком окупаемости инвестиций 7 лет. По данным бухгалтерского учета капитальные вложения по данному инвестпроекту составили 7676 тыс. рублей, куда также вошла стоимость приобретения объекта в 2002 году.

Данные о денежных потоках инвестиционного проекта отражены в табл. 1.

Таблица 1. Данные для расчета срока окупаемости проекта, тыс.рублей

| № п/п | Порядковый номер шага инвестиций (год) | 1 | 2 | 3 | 4 | 5 | 6 | 7 | Итого |

|---|---|---|---|---|---|---|---|---|---|

| 1 | Притоки по основной деятельности | 3054 | 6375 | 5626 | 6207 | 3557 | 5196 | 3557 | 33572 |

| 2 | Притоки по финансовой деятельности | 0 | |||||||

| 3 | Инвестиционные затраты | 7676 | 7676 | ||||||

| 4 | Операционные издержки | 3104 | 4497 | 7761 | 3557 | 4021 | 3764 | 3557 | 30261 |

| 5 | Чистый доход (5 = 1+2-3-4) | -7726 | 1878 | -2135 | 2650 | -464 | 1432 | -4365 | |

| 6 | Чистый доход, нарастающим итогом (6 = Sum 5) | -7726 | -5848 | -7983 | -5333 | -5797 | -4365 | -4365 |

Важным моментом при определении срока окупаемости инвестиций является начальная точка инвестиций. Если принять за нее момент первой инвестиции, то в ряде случаев будет получено сильное удлинение срока. Например, на начальном шаге был оплачен задаток (первая часть инвестиций) на участие в тендере (около 10% стоимости заказа). Тендер был выигран, но его результаты были утверждены с некоторой задержкой. Реализация инвестиционного проекта и основные закупки (инвестиции) пришлись даже не на второй – третий, а на четвертый – пятый шаги. Тогда при расчете срока окупаемости он возрастет от первой инвестиции до основной их части на несколько шагов (лет) вынужденного ожидания.

Приведенные данные показывают, что инвестиции в строительство откормочного комплекса, несмотря на их меньший объем по сравнению с проектом, не окупились (суммарный доход на 7 году (шаге инвестиций) не обеспечил возврата вложенных денежных средств).

Источник

Срок окупаемости инвестиций (PP, DPP, BO DPP). Формула расчета в Excel

Рассмотрим такой инвестиционный показатель как срок окупаемости инвестиций, его модификации, примеры и формулы расчета.

Срок окупаемости инвестиций (англ. PP, payback period) – это минимальный период времени возврата вложенных средств в инвестиционный проект, бизнес или любую другую инвестицию. Срок окупаемости является ключевым показателем оценки инвестиционной привлекательности бизнес плана, проекта и любого другого объекта инвестирования. Рассмотрим различные показатели срока окупаемости используемые на практике:

Инфографика: Срок окупаемости инвестиций (PP, DPP, BO DPP)

Данный показатель позволяет сравнивать между собой различные проекты по степени их эффективности возврата капитала.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

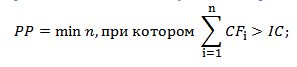

#1 Срок окупаемости инвестиций (PP). Формула

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

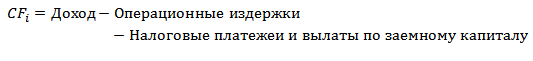

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Для расчета денежного потока необходимо воспользоваться следующими формулами:

А (Amortization) – амортизация, вид денежного потока, который не является затратами;

NP (Net Profit) – чистая прибыль инвестиционного проекта.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

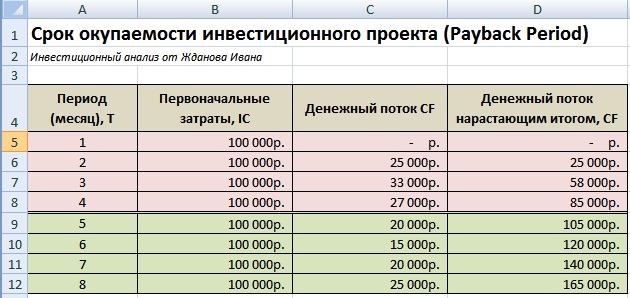

Cрок окупаемости инвестиций (PP). Пример расчета в Excel

Рассчитаем срок окупаемости инвестиций в проект с помощью программы Excel. Для этого необходимо определить первоначальные затраты, которые в нашем примере составили 100000 руб., далее необходимо спрогнозировать будущие денежные поступления (CF) и определить с какого периода сумма денежного потока превысит первоначальные инвестиционные затраты. На рисунке ниже показан расчет срока окупаемости проекта. Формула расчета денежного потока нарастающим итогом следующая:

Денежный поток нарастающим итогом (CF) =C6+D5

Пример расчета срока окупаемости инвестиций в Excel

На пятом месяце сумма денежных поступлений окупит первоначальные затраты, поэтому срок окупаемости составит 5 месяцев.

Основные недостатки использования данного показателя в оценке инвестиций заключаются:

- Отсутствие дисконтирования денежных потоков бизнес проекта.

- Не рассматриваются денежные поступления за пределами срока окупаемости.

#2 Дисконтированный срок окупаемости инвестиций (DPP). Формула расчета

Дисконтированный срок окупаемости (англ. DPP, Discounted Payback Period) – период возврата денежных средств с учетом временной стоимости денег (ставки дисконта). Главное отличие от простой формулы срока окупаемости – это дисконтирования денежных потоков и приведение будущих денежных поступлений к текущему времени.

DPP (Discounted Payback Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

CF (Cash Flow) – денежный поток, создаваемый инвестицией;

r – ставка дисконтирования;

n – срок реализации проекта.

Расчета дисконтированного срока окупаемости инвестиций в Excel

Рассмотрим пример оценки дисконтированного срока окупаемости инвестиций для бизнес-плана. Первоначальные инвестиции составили 100000 руб., денежный поток изменялся ежемесячно и отражен в столбце «С». Ставка дисконтирования была взята равной 10%. Для расчета дисконтированного денежного потока воспользуемся следующей формулой:

Дисконтированный денежный поток =C7/(1+$C$3)^A7

Денежные поступления нарастающим итогом =E7+D8

Пример расчета дисконтированного срока окупаемости инвестиции в Excel

Проект окупится на 5 месяц, в котором денежные поступления составят 100860 руб.

Мастер-класс: “Как рассчитать срок окупаемости для бизнес плана: инструкция”

#3 Срок окупаемости инвестиций с учетом ликвидационной стоимости

Срок окупаемости с учетом ликвидационной стоимости (англ. Bail-Out Payback Period) – представляет собой период возврата денежных средств с учетом остаточной стоимости активов, созданных в инвестиционном проекте. При осуществлении инвестиционного проекта могут создаваться активы, которые могут быть проданы (ликвидированы) в результате этого срок окупаемости проекта существенно сокращается.

где:

IC (Invest Capital) – первоначальные инвестиционные затраты в проекте;

RV (Residual Value)– ликвидационная стоимость активов проекта;

CFi (Cash Flow) – денежный поток от проекта в i-й период времени, который представляет собой сумму чистой прибыли и амортизации.

Ликвидационная стоимость может, как увеличиться в результате создания новых активов, так и уменьшаться за счет износа.

Расчет срока окупаемости инвестиции с учетом ликвидационной стоимости в Excel

На рисунке ниже показан расчет периода окупаемости проекта с учетом ликвидационной стоимости. Формула в Excel достаточно простая и имеет вид:

Денежные поступления с ликвидационной стоимостью =C6+E5+D6

Пример оценки срока окупаемости с учетом ликвидационной стоимости в Excel

В итоге, срок окупаемости с учетом ликвидационной стоимости составит

4 лет. Данный способ оценки целесообразно применять при высокой ликвидности создаваемых активов. Как можно заметить, в данном варианте расчета срока окупаемости тоже может быть использована ставка дисконтирования.

Кроме срока окупаемости инвестиций существуют другие показатели оценки эффективности, позволяющие более точно провести анализ проекта. Более подробно о них вы можете узнать в статье: “6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI“.

Резюме

Срок окупаемости является важнейшим показателем инвестиционного анализа проектов и бизнеса. Он позволяет определить целесообразность вложения в тот или иной проект. Использование дисконтирования денежных потоков и ликвидационной стоимости активов позволяет инвестору более точно оценить период возврата капитала. Помимо данного коэффициента необходим анализ через другие показатели эффективности: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR) индекса прибыльности (PI). Кроме точечной оценки необходим анализ динамики денежных потоков и их равномерность.

Автор: к.э.н. Жданов Иван Юрьевич

Источник

Как вычислять и анализировать срок окупаемости проекта?

Предприятиям необходимо инвестировать в развитие. Но как определить, насколько эти инвестиции выгодны? Рассмотрим самый простой и быстрый метод — показатель PP или срок окупаемости проекта.

Существует множество способов расчета рентабельности инвестиций (ROI) — чистая приведенная стоимость (NPV), внутренняя норма доходности (IRR), точка безубыточности, — но самым простым показателем является срок окупаемости (или период окупаемости).

Что такое срок окупаемости?

Срок окупаемости (PP, от англ. ‘payback period’) — это, безусловно, самый распространенный метод оценки инвестиционных проектов, используемый для выражения отдачи, которую вы получаете от инвестиций.

Скорее всего, вы слышали, как люди задаются вопросом: «Как быстро мы сможем вернуть наши деньги?»

И это именно то, что показывает вам показатель PP: время, необходимое для возврата денежных средств, вложенных в проект.

Чем короче срок окупаемости, тем лучше. Очевидно, что срок окупаемости проекта должен быть короче, чем срок жизни проекта, иначе нет оснований для инвестиций. Если у проекта долгий срок окупаемости, вы, вероятно, рассматриваете невыгодные инвестиции.

Привлекательность этого финансового показателя заключается в том, что его легко понять и относительно просто вычислить.

Как вычислять срок окупаемости?

Формула весьма проста: возьмите первоначальные инвестиции и разделите их на ежегодный входящий денежный поток от инвестиций, то есть на ту сумму денег, которую вы ожидаете получать от инвестиций каждый год.

Например, представьте себе, что ваша компания хочет купить компьютер за 3 000 д.е., который поможет одному из ваших сотрудников более быстро оказывать услуги клиентам. Ожидается, что компьютер будет использоваться 3 года. По истечении каждого из трех лет денежный поток от использования компьютера оценивается в 1 300 д.е. — это сумма дополнительных денег, которые ваша компания получит благодаря тому, что она предоставляет эту услугу большему количеству клиентов.

Чтобы рассчитать срок окупаемости, вы берете сумму начальных инвестиций (3 000 д.е.) и делите ее на размер ежегодного входящего денежного потока (1 300 д.е.):

3 000 / 1 300 = 2,31 года.

Поскольку компьютер прослужит три года, срок окупаемости будет меньше срока жизни проекта, и это полезная информация. Но вы пока не знаете, какую долю общей прибыли оставит прибыль этого проекта.

Это основное ограничение показателя PP. Этот показатель не говорит вам многого. В конце концов, вы, вероятно, не просто хотите окупать ваши инвестиции, — вы хотите зарабатывать больше денег. Это может привести к некоторым вводящим в заблуждение расчетам.

Например, входящий денежный поток фактически составил 3 000 д.е. в 1-м году. Согласно расчету, у вас будет срок окупаемости в 1 год, что может показаться отличным результатом: вы вернете все свои деньги за один год. Но без прибыли в последующие годы вы на самом деле ничего не делаете для роста своего капитала.

Как компании используют срок окупаемости?

Он чаще всего PP используется как «проверка реалистичности» проекта, прежде чем перейти к другим показателям ROI. Лучшее использование срока окупаемости — это быстрая предварительная проверка показателей, прежде чем принимать решение о дальнейшем исследовании проекта.

Срок окупаемости часто используется для обсуждения правительственных проектов или относительно рискованных капиталоемких проектов.

Промышленные и производственные компании, как правило, любят показатель PP. Компании, которые ограничены денежными средствами и не имеют большого капитала для расходов, могут также сосредоточиться на сроке окупаемости, так как им достаточно скоро понадобятся деньги.

Какие ошибки делают люди при использовании метода окупаемости?

Одним из основных недостатков показателя PP является то, что вы не принимаете во внимание временную стоимость денег, переводя будущие денежные потоки в текущую стоимость денег. Это похоже на сравнение «яблок с апельсинами», потому что сегодняшние денежные единицы имеют иную ценность, чем те же денежные единицы в будущем. Чем дольше длится проект, тем больше вероятность неточного результата.

Срок окупаемости говорит вам, когда вы вернете свои первоначальные инвестиции, но не учитывает тот факт, что у вас не будет этих денег все это время. По этой причине чистая приведенная стоимость (NPV) часто является более предпочтительным показателем.

Еще один недостаток PP заключается в том, что срок окупаемости ничего не говорит об уровне прибыли, что является проблемой, особенно, если ваша компания требует, чтобы предлагаемые инвестиции превышали некий определенный барьерный уровень.

Некоторые специалисты предпочитают использовать «дисконтированную окупаемость», модифицированный метод, учитывающий ставку дисконтирования. Это более сложный расчет (хоть он и выполняется, как правило, с помощью онлайн-инструментов), но он намного предпочтительнее, особенно если вы не используете другие показатели.

Тем не менее, показатель PP — это грубая оценка, а не детальный финансовый анализ. Если вы рассчитали PP и ваши инвестиции выглядят многообещающими, пришло время провести более детальный анализ с помощью одного из других методов ROI — точка безубыточности, внутренняя норма доходности или чистая приведенная стоимость.

Источник