Как рассчитать индекс рентабельности инвестиций (PI)

Формулы и примеры

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI).

Финансирование коммерческих проектов всегда сопряжено с рисками. Опасения вызывает достоверность прогнозирования по извлечению чистой прибыли. Даже самая тщательная оценка бизнес-плана основана на предположениях. Трудно предвидеть объемы продаж, а от них зависит соотношение получаемых доходов и сделанных вложений.

Несмотря на сложности, развитие бизнеса невозможно без взвешенного подхода к делу. Следовательно, предварительный анализ нужен, и одним из его критериев служит индекс рентабельности инвестиций. Статья рассказывает о том, как его рассчитать.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

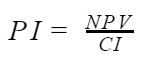

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

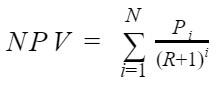

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

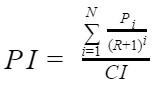

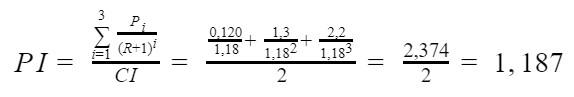

После простой подстановки, формула PI приобретает окончательный вид:

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Анализ PI-индекса

Индекс прибыльности – индикатор, экономический смысл которого выражает заинтересованность инвестора в проекте. Чем больше можно заработать, тем выше ПИ (PI). NPV, то есть дисконтированный суммарный денежный поток наглядно показывает, сколько средств получит финансист за один оборот капитала. Таким образом, анализ дает двойные итоги: абсолютный и относительный.

Рассчитанный индекс доходности инвестиций прост в оценке. Если сравнивать его с единицей, возможны три варианта:

- PI > 1. Проект заслуживает внимания и подробного анализа на предмет выявления возможных ошибок. Необходимо перепроверить все исходные данные. Бывает, что влияющие на успех факторы дают погрешности в вычислениях. Если расчеты подтверждаются, инвестиция целесообразна.

- PI = 1. По критерию NPV наблюдается стопроцентная самоокупаемость без прибыли. В некоторых деловых кругах такой результат называют «бульоном с варенных яиц». Если модификация бизнес-проекта не позволяет выжать из него более высокую рентабельность, от финансирования лучше отказаться.

- PI

Источник

Среднегодовая рентабельность инвестиций (СР)

|

Рентабельность проекта (среднегодовая рентабельность инвестиций) является разновидностью индекса доходности, соотнесенного со сроком реализации проекта. Этот показатель показывает, какой доход приносит каждый вложенный в проект рубль инвестиций, его удобно использовать при сравнении альтернатив инвестиций.

Критерием экономической эффективности инновационного проекта является положительная рентабельность проекта.

Расчет по конкретной ситуации

Срок окупаемости (Ток)

|

Срок окупаемости проекта представляет собой расчетную дату, начиная с которой чистый дисконтированный доход принимает устойчивое положительное значение.

Математически срок окупаемости находится при решении экспоненциального уравнения расчета ЧДД с неизвестным периодом реализации (X), при этом значение ЧДД принимается равным 0 (дисконтированный доход равен (покрыл) дисконтированные затраты):

Однако на практике применяют метод приблизительной оценки срока окупаемости (Ток):

| t– | – | последний период реализации проекта, при котором разность накопленного дисконтированного дохода и дисконтированных затрат принимает отрицательное значение; |

| ДД(t–) | – | последняя отрицательная разность накопленного дисконтированного дохода и дисконтированных затрат; |

| ДД(t+) | – | первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат. |

ДД(t+) ДД(t+) | – | первая положительная разность накопленного дисконтированного дохода и дисконтированных затрат. |

Критерием экономической эффективности инновационного проекта является значение срока окупаемости, не превышающее срок реализации проекта.

Расчет по конкретной ситуации:

Срок реализации превышает срок окупаемости, следовательно, проект эффективен.

Внутренняя норма доходности (ВНД)

|

Внутренняя норма доходности – это такое значение дисконта, при котором ЧДД принимает значение, равное 0.

Математически внутренняя норма доходности находится при решении экспоненциального уравнения расчета ЧДД с неизвестным дисконтом (X). При этом значение ЧДД принимается равным 0:

Однако на практике применяют метод приблизительной оценки внутренней нормы доходности (ВНД). Для этого проводится ряд вычислений ЧДД с постепенным увеличением дисконта по тех пор, пока ЧДД не станет отрицательным. Затем рассчитывается приближенное значение ВНД по формуле:

| d+ | – | максимальное значение дисконта (из ряда проведенных расчетов), при котором ЧДД принимал положительное значение; |

| d-– | – | минимальное значение дисконта (из ряда проведенных расчетов), при котором ЧДД принимал отрицательное значение; |

| ДД(d–), ДД(d+) | – | соответственно, значения ЧДД при дисконтах, равных d– и d+. |

Расчет по конкретной ситуации

ВНД>d, следовательно, проект эффективен.

Зависимость показателя ЧДД от величины дисконта представлена на рис. 6.3.

Рис. 6.3. Внутренняя норма доходности проекта

Точка безубыточности (Тб)

Определение точки безубыточности служит для подтверждения правильности расчетного объема реализации. Точка безубыточности (Тб) рассчитывается из соотношения равенства издержек и выручки от реализации новой продукции, услуг и др.

C Конфликты в семейной жизни. Как это изменить? Редкий брак и взаимоотношения существуют без конфликтов и напряженности. Через это проходят все. Живите по правилу: МАЛО ЛИ ЧТО НА СВЕТЕ СУЩЕСТВУЕТ? Я неслучайно подчеркиваю, что место в голове ограничено, а информации вокруг много, и что ваше право. Что способствует осуществлению желаний? Стопроцентная, непоколебимая уверенность в своем. ЧТО ПРОИСХОДИТ, КОГДА МЫ ССОРИМСЯ Не понимая различий, существующих между мужчинами и женщинами, очень легко довести дело до ссоры. Не нашли то, что искали? Воспользуйтесь поиском гугл на сайте: Источник |