- Простые показатели оценки эффективности инвестиционных проектов

- Методы оценки эффективности инвестиционных проектов

- Методика расчета простых показателей эффективности инвестиционного проекта

- Чистый денежный поток

- Пример расчета NV

- Норма прибыли

- Пример расчета нормы прибыли инвестиционного проекта

- Недискотированный срок окупаемости

- Расчет срока окупаемости при однородных денежных потоках (пример)

- Определение срока окупаемости при неоднородных денежных потоках (пример)

- Индекс доходности

- Критерии оценки эффективности проекта (простые методы)

- Сравнительные показатели эффективности инвестиционных проектов инвестиций

Простые показатели оценки эффективности инвестиционных проектов

Простые показатели оценки эффективности инвестиционных проектов помогают инвестору понять, насколько интересен тот или иной проект. При этом данная группа показателей имеет ряд преимуществ и недостатков. Давайте разберемся, как правильно произвести расчет этих экономических показателей. А также поговорим о том, как оценить полученные результаты.

Методы оценки эффективности инвестиционных проектов

- метод, опирающийся на оценку с помощью недисконтированных (простых) показателей;

- метод, опирающийся на дисконтированные показатели эффективности реализации инвестиционного проекта.

Каждый из этих подходов имеет свои достоинства и недостатки и объединяет в себе целую систему показателей.

Так если для анализа применять недисконтированныепоказатели, то расчеты будут легче. Однако в этом случае не будет учтено влияние фактора времени на стоимость денег.

Другими словами, все денежные потоки проекта будут приниматься к расчету без учета инфляции.

Но, ни для кого не секрет, что в условиях нестабильной экономики, покупательская способность денег падает. Это значит, что на 1000 рублей через 5 лет, можно будет купить гораздо меньше товаров.

Так если уровень инфляции, например, 5%, то 1000 рублей превратятся в 783,53 рубля. Если же инфляция возрастет до 10%, то 1000 рублей, полученная через 5 лет, будет эквивалентна 620,92 рублей на сегодняшний день.

И чем выше уровень инфляции, тем больше обесценивается денежная масса.

В этой связи инвестору необходимо иметь четкое, понятное сравнение денежных потоков, полученных в различное время. Для этих целей применяют метод, базирующийся на дисконтировании денежных потоков. Понятно, что данный метод более точный, но он более трудозатратный в оценке. И для адекватной оценки необходимо использовать актуальную ставку дисконтирования. Однако, если горизонт расчета (жизненный цикл) проекта большой, актуальность использования дисконтирования возрастает в разы.

Методика расчета простых показателей эффективности инвестиционного проекта

Простые показатели оценки эффективности инвестиционных проектов включают в себя, такие основные показатели оценки, как:

Чистый денежный поток

Одним из ключевых показателей анализа целесообразности инвестиций является чистый доход. Его часто еще называют чистый денежный поток (ЧДП).

В ЧДП входят все притоки (Cash Inflow) и оттоки (Cash Outflow) проекта, полученные от операционной, финансовой и инвестиционной деятельности.

Чистый доход (NV — Net value) (чистый денежный поток) называется накопленный эффект (сальдо денежного потока) за расчетный период (горизонт расчета).

Таким образом, встаёт вопрос: «Так от чего же очищен этот доход?». Ответ — от налогов.

При этом необходимо помнить, что чистый доход не равен чистой прибыли. Это происходит по тому, что CF равен чистой прибыли + амортизация — капитальные вложения в основные фонды — затраты на формирование оборотного капитала — дивиденды.

Однако надо помнить, что не все системы налогообложения подразумевают формирование амортизационного фонда. Примером может быть УСН (доходы) .

Таким образом, чистый доход показывает сколько получит инвестор после возмещения всех инвестиционных затрат (возврата инвестиционных ресурсов).

Поэтому формула для расчета будет выглядеть следующим образом:

где CFi — денежный поток, полученный на каждом шаге расчета; I — размер инвестиций; T — горизонт расчета.

| Преимущества | Недостатки |

| Показывает на сколько доходы от инвестирования превышают первоначальные вложения | При сравнении разных проектов не позволяет учесть разницу в начальных инвестициях |

| Учитывает период жизни проекта по шагам расчета | Не показывает эффективность проекта, показывает — лишь эффект. |

| Позволяет производить сравнение различных инвестиционных идей | Требует сложных расчетов прогнозных значений показателей проекта. К точности прогноза очень сильно чувствителен результат. |

Пример расчета NV

На основе простой нормы прибыли, проанализируйте целесообразность принятия к реализации инвестиционного проекта со следующими характеристиками денежного потока по годам (тыс. руб.): -150, 30, 70, 70, 45.

Таким образом, инвестор потенциально сможет вернуть вложения в полном объеме и получит еще 65000 рублей.

Норма прибыли

Норма прибыли (ARR — Average rate of return) — показывает среднюю величину прибыльности (доходности) проекта.

Рассчитать можно ее по формуле:

где Pr — это прибыль.

Для нормы прибыли не существует однозначного критерия оценки. Данный показатель должен сравниваться со средней доходностью проектов из аналогичной отрасли или, например, данными конкурентов.

| Преимущества | Недостатки |

| прост в использовании | не учитывает фактор времени (инфляцию) |

| может использоваться для оценки эффективности работы управленческого персонала | дает неточные результаты в случае, если денежные потоки по шагам расчета неоднородны |

Пример расчета нормы прибыли инвестиционного проекта

На основе простой нормы прибыли, проанализируйте целесообразность принятия к реализации инвестиционного проекта со следующими характеристиками денежного потока по годам (тыс. руб.): -150, 30, 70, 70, 45.

Недискотированный срок окупаемости

Еще одним показателем является срок окупаемости. Он показывает через сколько времени инвестор сможет вернуть свои вложения.

Недисконтированный срок окупаемости (PP — Payback period) — время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока.

С точки зрения анализа понятно, чем меньше период возврата капитала, тем эффективнее бизнес-идея. Но в любом случае этот показатель должен быть меньше, чем горизонт расчета проекта. Конечно же, если горизонт расчета изначально был выбран адекватный.

Те есть при выборе горизонта планирования надо понимать, что он должен отличаться в зависимости от отрасли, в которой реализуется проект. Это и понятно. Ведь инвестиции в недвижимость будут окупаться дольше чем, инвестиции в каршеринговые автомобили.

| Преимущества | Недостатки |

| Простота расчетов | Не учитывает возможные поступления денежных потоков после окончания расчетного периода (горизонта расчета) |

| Позволяет косвенно оценить риск проекта путем сравнения с горизонтом расчета | Не позволяет адекватно сравнивать разные проекты. Одинаковый срок окупаемости может быть при разном уровне экономического эффекта. |

| Срок окупаемости не позволяет оценить эффективность и ликвиднность бизнес-идеи. |

Расчет срока окупаемости при однородных денежных потоках (пример)

Данный тип расчета можно использовать при ряде допущений:

- все сопоставляемые с его помощью инвестиционные проекты должны иметь одинаковый экономический срок жизни;

- все проекты предполагают разовое вложение первоначальных инвестиций;

- после завершения вложения средств инвестор начинает получать примерно одинаковые ежегодные денежные поступления на протяжении всего периода экономической жизни инвестиционных проектов.

На основе простого периода окупаемости, проанализируйте целесообразность принятия к реализации инвестиционного проекта со следующими характеристиками денежного потока по годам (тыс. руб.): -150, 30, 70, 70, 45.

Определение срока окупаемости при неоднородных денежных потоках (пример)

Однако на практике зачастую денежные потоки проектов неоднородны. Причин этому множество.

Например, скорей всего денежный поток в момент запуска будет гораздо ниже, чем на этапе выхода на проектную мощность. Еще одним примером может быть сезонный бизнес.

В этих случаях определение периода окупаемости по формуле даст очень не точный результат.

Для решения этой проблемы можно использовать второй подход. В этом случае происходит сопоставление денежного потока и инвестиций по шагам расчета.

Ниже представлен пример данной оценки. Как мы видим, полученный результат отличается от периода окупаемости, рассчитанного с помощью формулы. Понятно, чем более разнородные потоки, тем больше это различие.

Индекс доходности

Индекс доходности характеризует рентабельность бизнес-проекта. Чем выше показатель, тем более выгоден проект для инвестора.

Недисконтированный индекс доходности (PI — Profitability index) — это показатель, характеризующий эффективность проекта через сопоставление чистого денежного потока проекта с инвестиционными вложениями.

Понятно, чтобы проект был экономически привлекателен, индекс должен быть больше единицы.

Однако в рамках анализа необходимо сравнивать полученное значение не только с 1, но и со значениями, аналогичными бизнесами.

Критерии оценки эффективности проекта (простые методы)

Все рассмотренные выше простые показатели эффективности инвестиционных проектов могут быть проанализированы и по графику денежного потока.

Однако, произведя расчет показателей коммерческой эффективности инвестиционного проекта, необходимо дать им развернутую оценку. На основе полученных результатов инвестор должен быть способен принять точное, адекватное решение об эффективности проекта. Так же он понимать целесообразность вложения собственных или заемных инвестиционных ресурсов.

Критерии оценки эффективности и их смысловая нагрузка приведены в таблице.

Следует заметить, что показатели чистого дохода (NV), периода окупаемости (PP), а также индекса доходности (PI) являются взаимосвязанными. А это значит, что проект не может быть с позиции одного показателя эффективным, а другого — неэффективным. Однако комплексное использование системы показателей поможет дать точную, адекватную оценку инвестиций.

Источник

Сравнительные показатели эффективности инвестиционных проектов инвестиций

Библиографическая ссылка на статью:

Полтева Т.В. Сравнительная характеристика динамических показателей эффективности инвестиционных проектов // Современные научные исследования и инновации. 2016. № 12 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/12/76252 (дата обращения: 08.06.2021).

В системе управления реальными инвестициями предприятия одним из самых ответственных и важных этапов выступает оценка эффективности инвестиционных проектов. От правильности и объективности этой оценки зависят и сроки возврата инвестированного капитала, и способы альтернативного использования капитала, и дополнительно генерируемый денежный поток в предстоящем периоде.

Методы оценки эффективности инвестиционных проектов подразделяются на два типа: простые, или статические, методы и динамические методы, основанные на дисконтировании.

Статические методы не учитывают стоимость денег во времени. Их применяют для оценки эффективности небольших краткосрочных реальных инвестиционных проектов.

Динамические методы стандартизированы на международном уровне и применяются широко с использованием компьютерных технологий. Динамические методы более надежные, они основаны на концепции стоимости денег во времени и сегодня являются преобладающими. Динамические методы основаны на дисконтировании будущих денежных потоков по формуле сложного процента с использованием определенной ставки, которая носит название ставка дисконтирования.

Ставкой дисконтирования называют обычно ежегодную ставку, которая отражает уровень доходности, которую хотел бы получить инвестор от использования вложенного капитала, с учетом уровня риска, присущего проекту. Иначе говоря, это норма доходности проводимой операции, которая компенсирует инвестору временный отказ от альтернативного использования средств, а также риски, связанные с неопределенностью конечного результата. Прежде чем рассчитывать эффективность инвестиционного проекта, инвестору необходимо определить ставку дисконтирования, необходимую для проведения расчетов, то есть ту норму доходности, которую инвестор ожидает от проекта. Это наиважнейший фактор, влияющий на результаты расчета эффективности проекта. Поэтому необходимо понимать, что же следует заложить в ставку дисконтирования для того или иного проекта, от чего она зависит.

В зависимости от различных экономических задач ставка дисконтирования рассчитывается по-разному. Существует несколько методов определения ставки дисконтирования, в большинстве методов ставка дисконтирования включает в себя безрисковую ставку и премию за риск проекта. Чем выше риск проекта, тем выше должна быть ставка дисконтирования.

Итак, к динамическим методам экономической оценки инвестиций относят:

— расчет чистого дисконтированного дохода – NPV;

— расчет индекса доходности – PI;

— расчет внутренней нормы доходности – IRR;

— расчет дисконтированного периода окупаемости – DPP.

Это четыре основных показателя, которые рассчитываются для оценки эффективности инвестиционного проекта. Рассмотрим каждый из показателей более подробно, изучим методику их расчета и способы интерпретации.

Первый показатель – это чистый дисконтированный доход, по-другому его называют чистый приведённый доход, общепринятое обозначение – NPV (Net Present Value). Это один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта.

Чистый дисконтированный доход – это сумма всех положительных и отрицательных дисконтированных денежных потоков проекта. Другими словами, это сумма всех дисконтированных чистых денежных потоков, то есть доходов, за вычетом суммы дисконтированных инвестиций.

Для того чтобы определить чистый дисконтированный доход, необходимо выполнить ряд действий:

— Первое действие – определить сумму инвестиционных вложений в проект. Если инвестиции не единоразовые, то следует продисконтировать инвестиции за каждый период и найти сумму дисконтированных инвестиций.

— Второе действие – произвести расчет текущей стоимости денежных поступлений от проекта. Для этого доходы за каждый период приводятся к текущему моменту времени, то есть дисконтируются (находится PV).

— Третье действие – вычесть из текущей стоимости доходов дисконтированные инвестиционные затраты по проекту. Разница между ними и будет величиной чистого дисконтированного дохода.

Формула для расчета данного показателя представлена ниже.

где I – инвестиции за i-й период,

P – доход за i-й период,

N – число периодов,

r – ставка дисконтирования.

Для того чтобы проект оказался эффективным, то есть принес как минимум доходность, заложенную в ставке дисконтирования, необходимо, чтобы сумма дисконтированных под эту ставку доходов превысила сумму дисконтированных инвестиций. Поэтому проект будет эффективен, если чистый дисконтированный доход окажется больше нуля. В этом случае проект принесет как минимум ожидаемую доходность, заложенную в ставке дисконтирования. Если чистый дисконтированный доход окажется меньше нуля, то проект необходимо отклонить. Это не означает, что он не принесет никакой доходности. Вполне возможно, проект принесет определенную доходность. Однако она окажется ниже, чем та, которую мы ожидаем и заложили в ставке дисконтирования. И наконец, если чистый дисконтированный доход окажется равным нулю, это будет означать, что реальная доходность проекта, или внутренняя норма доходности, равна той доходности, что мы заложили в ставку дисконтирования. И нам безразлично, принимать проект или нет. Окончательное решение будет зависеть от того, что именно было заложено в ставку дисконтирования.

Расчет чистого дисконтированного дохода инвестиционного проекта – это один из самых простых этапов в оценке проекта. Намного сложнее определить ожидаемые потоки денежных средств от проекта.

Когда мы проводим сравнительную оценку инвестиционных проектов, важно обратить внимание на особенности показателя чистого дисконтированного дохода. Выделим четыре особенности.

1. Чем больший размер инвестиционных затрат в проект и, соответственно, поступлений от проекта, тем большей будет величина NPV при прочих равных условиях, так как показатель чистого дисконтированного дохода является абсолютным.

2. Величина NPV зависит от распределения инвестиционных затрат во времени. Так, если инвестиционные затраты осуществляются только вначале, показатель чистого дисконтированного дохода будет минимальным. Если же инвестиционные затраты распределены во времени, например, предприятие приобрело оборудование в беспроцентную рассрочку, то тогда показатель NPV будет больше. Это связано с тем, что сумма дисконтированных инвестиций будет меньше, а следовательно, показатель чистого дисконтированного дохода – больше.

3. На величину NPV влияет время начала эксплуатационной фазы, когда по проекту начинает поступать приток денежных средств. Так, чем дольше времени проходит от осуществления инвестиционных затрат до начала поступлений по проекту, тем меньшей будет величина чистого дисконтированного дохода при прочих равных условиях. И наоборот. Это связано с тем, что величина инвестиционных затрат за короткий промежуток времени изменится незначительно, так как будет приводиться к сегодняшнему времени под меньшую степень. В то время как величина дохода, поступившего от проекта через несколько лет, будет дисконтироваться уже под большую степень и уменьшится значительно.

4. Значение показателя NPV напрямую зависит от ставки дисконтирования. Очевидно, что чем больше ставка дисконтирования, тем большую доходность от проекта мы ожидаем и тем меньшим будет показатель чистого дисконтированного дохода. Важно при выборе инвестиционного проекта не только сравнивать значения NPV, важен и характер изменения NPV при различных значениях ставки дисконтирования.

Показатель чистого дисконтированного дохода является ключевым в оценке инвестиционной привлекательности проекта в сравнении с его аналогами.

Предположим, мы произвели расчет по двум независимым ординарным инвестиционным проектам, то есть состоящим из исходной инвестиции и последующих притоков денежных средств. Получили следующие значения чистого дисконтированного дохода: у первого проекта NPV оказался равным 1 000 денежных единиц, у второго проекта – 100 денежным единицам.

Как определить, какой из проектов более эффективен? Тот, у кого значение чистого дисконтированного дохода выше? Да, если величина исходных инвестиций была одинаковой для обоих проектов. Сравнительная оценка альтернативных инвестиционных проектов по показателю NPV может дать объективный результат только при их сопоставимых исходных параметрах.

Если представить, что инвестиции в первый проект, NPV которого 1000, составили 1 000 000 денежных единиц, при этом инвестиции во второй проект, NPV которого 100 , составили 500 денежных единиц, тогда становится очевидно, что второй проект в данном случае более рентабелен, так как если рассматривать доход на единицу затрат, то у второго проекта он окажется гораздо выше.

Таким образом, при сравнении эффективности нескольких проектов с различной величиной инвестиционных затрат расчет показателя чистого дисконтированного дохода оказывается недостаточным. Это связано с тем, что NPV является абсолютной величиной.

Для сравнения эффективности проектов с различной величиной инвестиций дополнительно рассчитывают индекс доходности, который является относительной величиной. Рассмотрим данный показатель более подробно.

Итак, индекс доходности, или индекс рентабельности – PI (Profitability Index) – это показатель, который рассчитывается как отношение суммы дисконтированных положительных денежных потоков к сумме дисконтированных инвестиций.

Формула для расчета индекса доходности представлена ниже.

PI характеризует величину доходов на каждый вложенный рубль с учетом выбранной ставки дисконтирования. То есть характеризует доход проекта на единицу затрат сверх выбранной ставки дисконтирования.

Очевидно, что для того, чтобы проект оказался эффективным, числитель должен превышать знаменатель, а значит, показатель PI должен быть больше единицы. Тогда проект принесет тот минимум, который заложен в ставке дисконтирования. Если PI окажется меньше единицы, то проект следует отклонить, так как он не принесет ожидаемой нормы доходности. Если данный показатель будет равен единице, то внутренняя норма доходности проекта, то есть его настоящая доходность, равна той ставке, под которую мы дисконтировали денежные потоки.

Следует обратить внимание, что показатели чистого дисконтированного дохода и индекса доходности взаимосвязаны. Так, если NPV больше нуля, то PI в любом случае будет больше единицы, так как и в том и в другом случае сумма дисконтированных доходов будет превышать сумму дисконтированных инвестиций. Если чистый дисконтированный доход меньше нуля, то индекс доходности меньше единицы. Если NPV равен нулю, значит сумма дисконтированных доходов равна сумме дисконтированных инвестиций, а значит и PI будет равен единице. Если данная закономерность не соблюдается, значит нужно искать ошибки в расчетах.

Анализируя показатель «индекс доходности», необходимо иметь в виду, что в его основе лежат те же особенности и исходные предпосылки, что и в основе показателя чистого дисконтированного дохода. А значит, на его величину влияют также такие факторы, как распределение инвестиционных затрат во времени, время начала эксплуатационной фазы, величина ставки дисконтирования.

Однако у индекса рентабельности есть одно преимущество, связанное с тем, что он является величиной относительной. А значит, на его размер не оказывает влияния масштаб инвестиционного проекта. Он показывает именно отношение суммы дисконтированных доходов к сумме дисконтированных инвестиций, то есть характеризует доход на единицу затрат. Это преимущество показателя позволяет использовать PI для сравнения эффективности инвестиционных проектов, объем инвестиционных затрат которых различен. Показатель индекса рентабельности очень важен, и именно он используется для формирования портфеля реальных инвестиций в условиях ограниченности инвестиционных ресурсов, когда инвестиционные проекты делимы.

Далее рассмотрим третий показатель – внутреннюю норму доходности, или внутреннюю ставку доходности – IRR (Internal Rate of Return).

По сути, это та доходность, которую приносит проект. Поэтому IRR – это ставка дисконтирования, при которой сумма приведённых доходов равна сумме приведённых инвестиций. То есть это ставка дисконтирования, при которой чистый дисконтированный доход NPV равен нулю, а индекс доходности PI равен единице.

Прямой математической формулы, которая позволяла бы определить показатель IRR, не существует. Для расчёта IRR формулу для расчета чистого дисконтированного дохода приравнивают к нулю, при этом IRR закладывают в качестве ставки дисконтирования. Внутреннюю норму доходности можно найти, только решив данное уравнение. Несложно предположить, что решение подобного рода уравнения может быть крайне затруднительно. Поэтому для расчета данного показателя используют следующие основные способы:

1. Первый способ – это применение специализированных программ и калькуляторов. Так, для расчета внутренней нормы доходности часто используют программу Microsoft Excel. Следует выбрать «функции» – «финансовые» – «ВСД», затем выделить подряд идущие ячейки, которые характеризуют денежные потоки за последовательные равные интервалы времени, и указать предполагаемую величину IRR. И программа рассчитает внутреннюю норму доходности проекта. Значение функции вычисляется программой путем итераций и может показывать или нулевое значение, или несколько значений. Так, при нестандартных денежных потоках, то есть в неординарных проектах, есть возможность получить не одно, а несколько значений внутренней нормы доходности. По сути, внутренняя норма доходности может для проекта и не найтись. Применение Excel сводит сложность процесса расчета показателя IRR к минимуму.

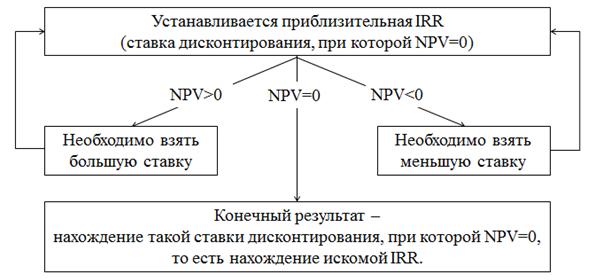

2. Второй способ – метод последовательных итераций, то есть последовательных расчетных действий (рисунок 1).

Рисунок 1 – Нахождение IRR методом последовательных итераций

По сути, это расчет методом подбора. Первая итерация предполагает установление приблизительной IRR, которая может привести к тому, что сумма дисконтированных под эту ставку доходов сравняется с суммой дисконтированных под эту ставку инвестиций. Если по результатам первой итерации окажется, что NPV больше нуля, значит была выбрана слишком маленькая величина IRR и на самом деле она выше. Значит, последующие итерации предполагают использование более высоких значений ставки дисконтирования, пока не будет достигнуто предусмотренное уравнениями равенство. Если же по результатам первой итерации NPV оказался отрицательным, значит была выбрана слишком высокая ставка дисконтирования и показатель IRR на самом деле меньше. Следовательно, последующие итерации предполагают использование более низких значений данного показателя до тех пор, пока не будет выполняться равенство. Конечным результатом всех итераций является нахождение такой ставки дисконтирования, при которой сумма приведённых инвестиций будет равна сумме приведённых затрат. То есть ставка дисконтирования и будет являться искомой IRR.

3. Третий способ – это метод линейной интерполяции. Суть метода линейной интерполяции заключается в следующем. Выбираются две ставки дисконтирования – r1 и r2 –таким образом, чтобы при ставке дисконтирования r1 NPV был положительным, а при r2 – уже отрицательным. Очевидно, что r1 должен быть меньше, чем r2. Затем значения r1 и r2 подставляются в формулу, представленную ниже.

Точность вычислений обратно пропорциональна длине интервала от ставки r1 до ставки r2. А наилучшая аппроксимация с использованием табулированных значений достигается в том случае, когда длина интервала минимальна, равна примерно 1 %. То есть r1 и r2 должны быть ближайшими друг к другу значениями коэффициента дисконтирования, однако должно соблюдаться изначальное условие. А именно: при ставке дисконтирования r1 NPV должен быть положительным, а при r2 – отрицательным.

IRR определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника. Для определения целесообразности реализации инвестиционного проекта нужно сопоставить IRR с принятой на данном предприятии минимальной нормой прибыли на инвестиции, то есть выбранной ставкой дисконтирования: если IRR больше ожидаемой нормы доходности, то есть ставки дисконтирования, то проект эффективен; если IRR меньше ожидаемой нормы доходности, то есть ставки дисконтирования, то проект неэффективен. Поэтому если показатель NPV положительный, а PI больше единицы, значит IRR проекта больше, чем ставка дисконтирования. Если показатель NPV отрицательный, а PI меньше единицы, значит IRR проекта либо меньше, чем ставка дисконтирования, либо вовсе отсутствует. Если показатель NPV равен нулю, а PI равен единице, значит IRR проекта равна той ставке, что заложена в качестве ставки дисконтирования.

Показатель IRR позволяет сравнивать эффективность вложения в различные по протяженности инвестиционные проекты, в отличие от показателя NPV. Показатель внутренней нормы доходности применяется для сравнительной оценки не только в рамках рассматриваемых проектов, но также и в более широком аспекте. Например, показатель IRR можно использовать в сравнении с коэффициентом рентабельности операционных активов; коэффициентом рентабельности собственного капитала; доходностью по альтернативным видам инвестирования. На предприятии иногда устанавливается целевой норматив показателя IRR, то есть его минимальное значение. Поэтому инвестиционные проекты с более низким значением внутренней нормы доходности автоматически отклоняются как неэффективные.

И четвертый показатель, который рассмотрим, – это дисконтированный период окупаемости – DPP (Discounted Pay-Back Period).

Дисконтированный период окупаемости – это период окупаемости, рассчитанный на основе дисконтированных денежных потоков. Показатель DPP может быть использован больше в качестве вспомогательного показателя при оценке эффективности реальных инвестиционных проектов. Также данный показатель может быть использован в качестве одного из вспомогательных критериальных показателей при формировании инвестиционного портфеля предприятия. В данном случае те проекты, которые будут иметь более высокий DPP при равенстве других показателей, будут отвергаться.

Итак, все рассмотренные показатели для оценки эффективности инвестиционных проектов, а именно – NPV, PI, IRR, DPP – находятся в тесной взаимосвязи между собой. Каждый из показателей позволяет раскрыть какую-либо из сторон инвестиционного проекта. Ввиду этого все эти показатели при оценке эффективности реальных инвестиционных проектов необходимо рассматривать совместно, в комплексе. Если предприятию необходимо выбрать из альтернативных реальных инвестиционных проектов, то ему целесообразно провести соответствующие расчеты по каждому из проектов и занести данные в сравнительную таблицу. Пример сравнительной таблицы представлен ниже (таблица 1).

Таблица 1 – Пример сравнительной таблицы показателей эффективности

Для того чтобы объективно оценить данные по этой таблице, необходимо показатели эффективности по каждому проекту представить в сопоставимых единицах измерения. Ранговая значимость показателей оценки эффективности инвестиционных проектов формируется на регрессионной основе, то есть наименьший ранг – единица – присваивается проекту с наилучшим значением рассматриваемого показателя эффективности. После того как таблица будет заполнена, необходимо оценить и выбрать наиболее подходящий инвестиционный проект.

Сравнительная оценка производится следующим образом:

— во-первых, на основе суммарной ранговой значимости всех показателей: тот проект, у которого сумма рангов оказалась наименьшей, считается лучшим;

— во-вторых, на основе отдельных из рассчитанных показателей, но в том случае, если для предприятия именно эти показатели являются приоритетными.

Количество просмотров публикации: Please wait

Источник