- 10 лучших дивидендных акций. Рейтинг РБК

- Российские компании, платящие двузначные дивиденды. Рейтинг

- 8 место — ПАО «НМТП»

- 7 место — ПАО «Россети» (ап)

- 6 место — ПАО «МТС»

- 5 место — ПАО «НЛМК»

- 4 место — ПАО «ММК»

- 3 место — ПАО «ГМК «Норникель»

- 2 место — «Globaltrans»

- 1 место — ПАО «Северсталь»

- Рейтинг доходности: как и сколько можно заработать на дивидендах

10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Причем, такие бумаги должны не просто приносить высокую дивидендную доходность. Дивидендная доходность — это отношение размера дивидендов к цене покупки бумаги (или, например, к средней цене за отрезок времени). И если котировки акции будут падать, то дивидендная доходность будет расти, но инвестор будет при этом терять свой капитал. Поэтому, кроме дивидендной доходности, нужно учитывать рост размера дивидендов и котировок ценных бумаг .

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

- дивидендную доходность;

- динамику роста дивидендов;

- динамику котировок акций.

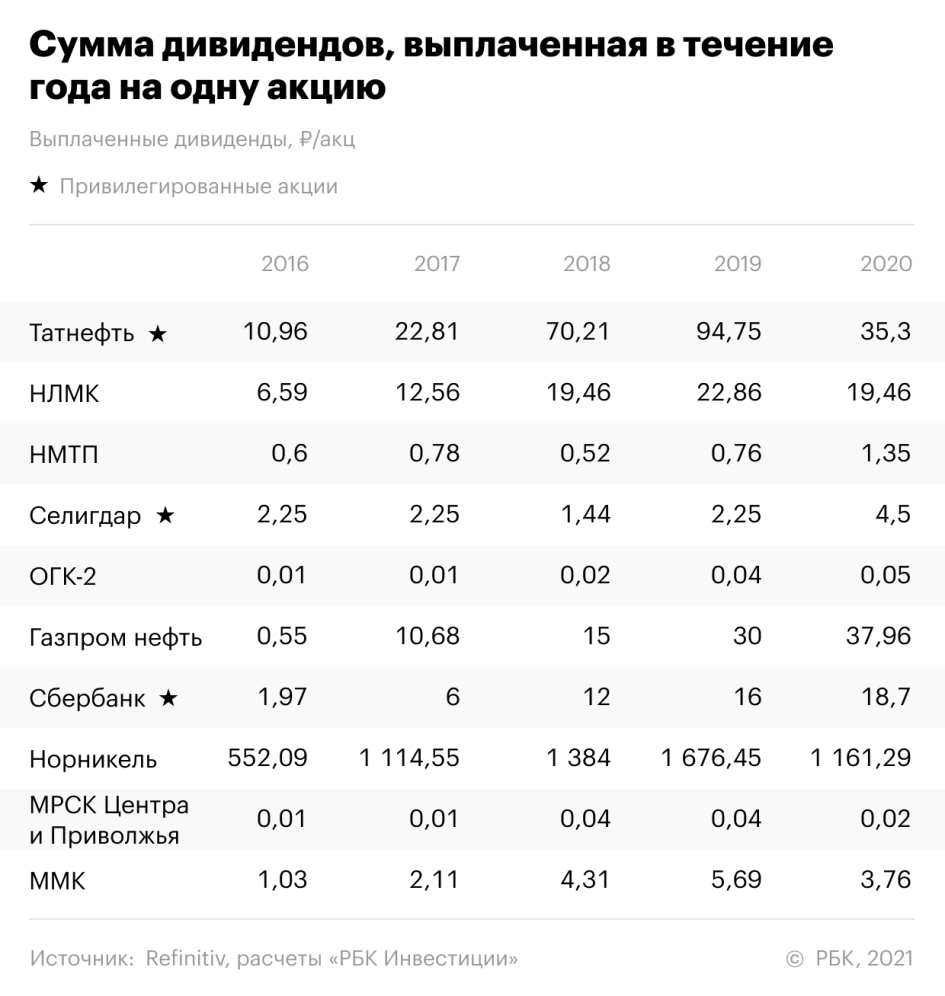

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

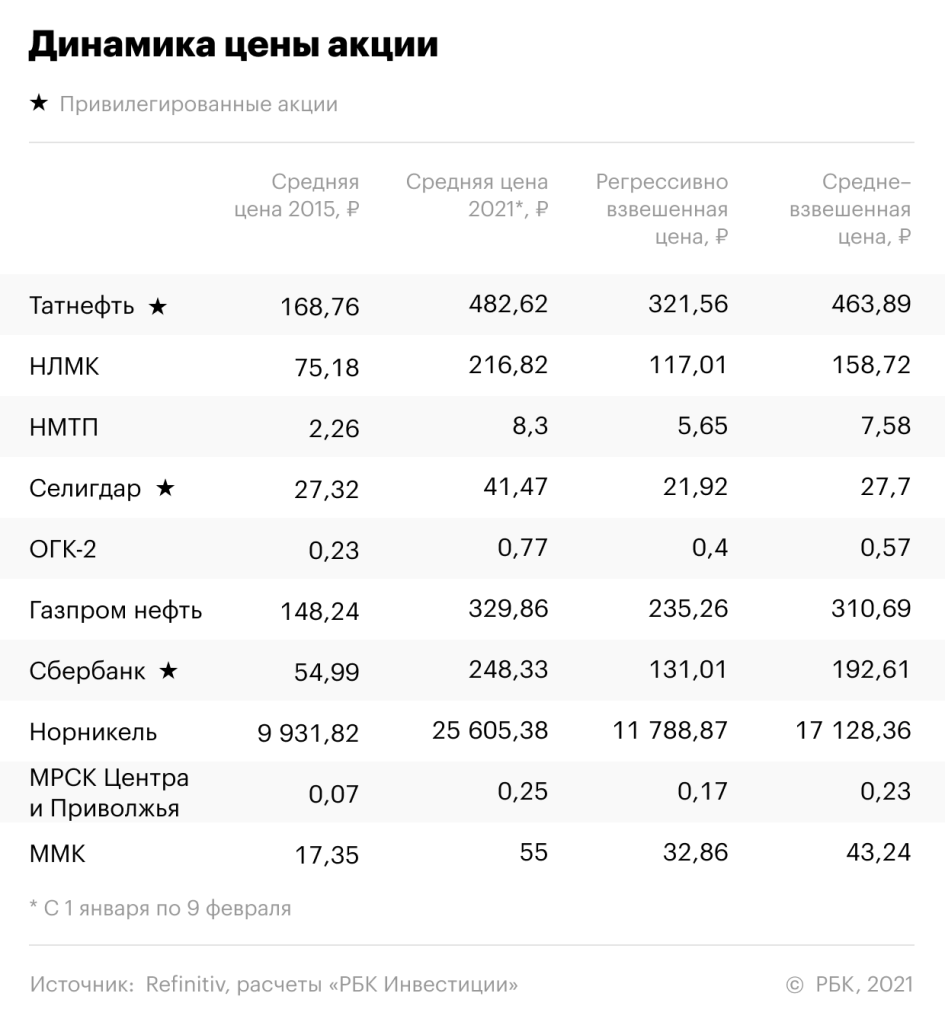

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Источник

Российские компании, платящие двузначные дивиденды. Рейтинг

В данной статье я хочу представить вам собственный рейтинг крупнейших компаний с максимальной надежностью, показывающих высокую дивидендную доходность (более 10%).

Для анализа брались отчетность за 2019 год, поскольку в по результатам 2020 года известны не все дивиденды. Кроме того, 2020 год был весьма «своеобразным», поэтому дивиденды по его результатам могут не отражать среднестатистическую дивидендную доходность компаний.

Рейтинг составлялся с учетом следующих показателей:

- капитализация компании;

- долговые обязательства компании;

- мультипликатор Р/Е;

- дивидендная политика;

- дивидендная доходность.

8 место — ПАО «НМТП»

Компания попала в рейтинг по причине высокого дивиденда на бумагу по результатам 2019 года. Кроме того, двузначная дивидендная доходность наблюдалась также по результатам 2016 и 2018 годов.

При этом выше 8 места компания не смогла подняться, поскольку по результатам 2017 года вовсе отказалась от дивидендов, да и капитализация компании невелика.

При мультипликаторе Р/Е, находящемся на уровне всего 2,85 , компания решила направить на дивиденды 43% чистой прибыли .

Это привело к дивидендной доходности 1,35 руб на бумагу , или 1 5% от ее стоимости .

7 место — ПАО «Россети» (ап)

С высокой дивидендной доходностью по привилегированным акциям, компания не может подняться выше 7 места, поскольку двузначный доход демонстрируется только по «префам», а также потому что долговая нагрузка превышает капитализацию компании.

И это несмотря на то, что мультипликатор Р/Е находился на очень низком уровне для компании такого масштаба — всего 4,39 !

А все потому, что на дивиденды направляется всего 30% чистой прибыли. Остальные средства, по-видимому, идут на капитальные затраты, которые в настоящее время существенно превышают чистую прибыль компании.

Тем не менее, дивиденд в 0,27 руб на бумагу , или доходность 12,5% , не могут не порадовать долгосрочного инвестора.

6 место — ПАО «МТС»

Компания выплатила «фантастический» дивиденд, опередив многие другие организации, находящиеся на пике своего экономического роста. Только это не соответствовало ее реальной прибыли.

При положении мультипликатора Р/Е на уровне 11,7 , даже при полной лояльности менеджмента к инвесторам, логичным было бы ожидать дивиденды не более 8%.

Но нет! Компания направляет на дивидендные выплаты аж 157% чистой прибыли, выплачивая 42,5 руб на бумагу и обеспечивая дивидендную доходность на уровне 13,4%!

5 место — ПАО «НЛМК»

Высокая дивидендная доходность приходится на каждую акцию данной организации. Проблема заключается в другом — компания платит дивиденды в долг.

При значении мультипликатора Р/Е на отметке 9,95 становится очень сложно платить двузначный дивиденд.

Да, компания выплатила 17,36 руб на акцию с доходностью 12,1% , но для этого ей пришлось направить на дивиденды 120% чистой прибыли !

4 место — ПАО «ММК»

Похожая картина с акциями другого «металлурга». Впрочем, «ММК» удалось и инвестора порадовать, и в долги сильно не влезть.

Мультипликатор Р/Е чуть ниже, чем у «НЛМК» — 8,53 . И это уже приносит свои результаты.

Компания выплачивает 5,335 руб на бумагу и радует инвестора доходностью в 12,7% от ее стоимости, при это компания лишь чуть-чуть залезает в свои «тайники» , направляя на дивиденды 108% чистой прибыли .

3 место — ПАО «ГМК «Норникель»

Дивидендная доходность немного перевалила за двузначную отметку, но она (при высокой капитализации) распространяется на каждую акцию компании и платится не за счет долговых обязательств.

Да, при мультипликаторе Р/Е на отметке 8,05, компании надо сильно постараться, чтобы заплатить двузначный дивиденд и не залезть в долги.

Но «Норникель» справился! Направив на дивиденды 86% чистой прибыли , компания выплатила 2045,22 руб на бумагу, что обеспечило дивидендную доходность 10,7%.

2 место — «Globaltrans»

Компания уж очень старается «понравиться» инвестору. Платит высокие дивиденды, при этом еще и остаются деньги на капитальные расходы.

А вот показатели чистой прибыли немного «гуляют». Так, в 2016 году чистая прибыль составила 4,47 млрд руб, а в 2019 — 20,8 млрд рублей. Это не всегда может обеспечивать стабильно высокие дивиденды.

А во всем остальном компания прекрасна. Р/Е заметно снижается за счет роста чистой прибыли компании, опережающего динамику ее акций, и в 2019 году он остановился на отметке 4,38 .

Это позволило компании, направив 80% чистой прибыли , выплатить по-настоящему «невероятный» дивиденд в 93,1 руб на бумагу, а доходность его составила 18,3% !

1 место — ПАО «Северсталь»

Легко, абсолютно не напрягаясь, компания платит дивиденд, ради которого другие компании влезают в серьезные долги! При большой капитализации, организация платит высокую двузначную доходность, направляя на это относительно небольшую часть чистой прибыли!

При положении мультипликатора Р/Е на отметке 6,87 , компания направляет на дивиденды 85% чистой прибыли, давая инвестору повод порадоваться — 115,88 рублей на бумагу с доходностью 12,4% обрадуют кого угодно!

Статью с рейтингом «дивидендных аристократов», ежегодно повышающих дивиденд, читайте здесь .

Статью с рейтингом дивидендных диапазонных акций («квазиоблигаций»), ежегодно выплачивающих высокие дивиденды, читайте здесь .

Источник

Рейтинг доходности: как и сколько можно заработать на дивидендах

Дивиденды — одна из причин вложиться в акции. В зависимости от того, какую стратегию выбрал инвестор, дивиденды можно получать регулярно, однократно или несколько раз. Редакция РБК Quote сравнила разные тактики инвестирования, чтобы понять, на каких акциях можно заработать больше всего.

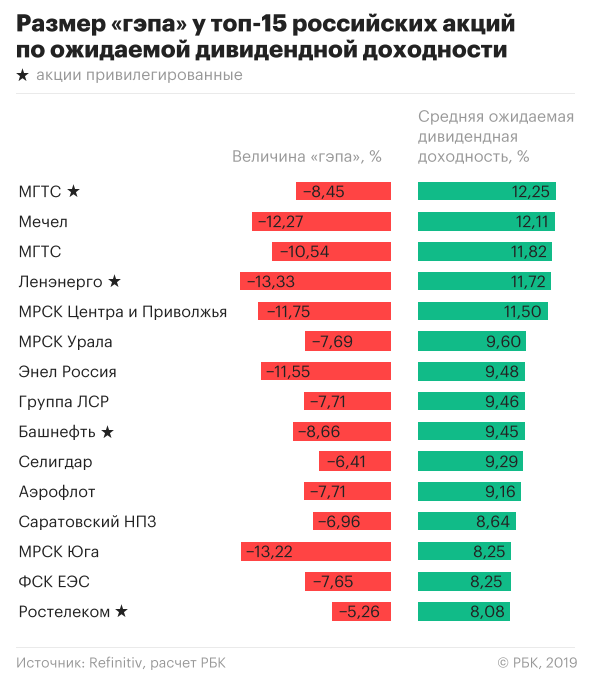

Что такое гэп и почему это важно

Непосредственно дивидендный доход — не главная составляющая дохода от инвестиций в акции. Основной доход инвестору приносит рост котировок. Но дивиденды могут быть катализатором роста. Лучше всего это подтверждает наличие гэпа. После того, как приближается время «отсечки», то есть покупки акций с возможностью получения дивидендов, акции резко падают в цене. Причем чем выше изначальная дивидендная доходность, тем, как правило, больше величина такого падения.

Почему это происходит? После объявления о размере дивидендов и сроках выплаты акции начинают свой рост: у инвесторов появляется возможность получить прибыль с вполне прогнозируемым уровнем доходности.

Наиболее важна эта возможность для профессиональных участников рынка, которые ориентируются не просто на уровень доходности как отношение прибыли к затратам. Для них важна доходность с учетом срока окупаемости инвестиций. Именно такие участники рынка задают тон этого движения.

Инвестируя в акции в расчете на дивидендные выплаты важно помнить, что реальная отдача от «дивидендных» вложений отличается от ожидаемой дивидендной доходности, которую можно просчитать в любой момент после объявления о выплате дивидендов. Об этом РБК Quote уже писала в своем обзоре прошлым летом.

Согласно расчетам РБК Quote, средняя ожидаемая дивидендная доходность накануне отсечки для российских акций составляет 4,5%, для иностранных — 0,7%. Средний срок от «отсечки» до получения дивидендов — 31 день. С учетом того, что основную часть вложения инвестор вернет уже на следующий день, средневзвешенный срок инвестиции составит чуть больше двух дней — 2,3 суток. Банк имеет возможность размещения средств на три-четыре дня в качестве депозита в другом банке на уровне 7,5% годовых, или 0,12% за это время. В таком случае с гэпом не более 4,38% вложения для получения дивидендов для банка будут привлекательнее, чем депозит.

В предыдущем обзоре мы сравнивали четыре стратегии инвестиций с получением дивидендов — 1) «купить в момент объявления размера дивидендов, продать после отсечки», 2) «купить накануне закрытия реестра, продать сразу после отсечки», 3) «инвестировать после объявления дивидендов, дождаться закрытия гэпа», 4) «купить после гэпа и ждать восстановления цены».

Оказалось, что самая выигрышная стратегия для среднего инвестора — это вариант номер один: «покупаем в момент объявления размера дивидендов, продаем после отсечки». А вот для профессионального институционального инвестора более выгоден вариант номер два: «купить накануне закрытия реестра, продать сразу после отсечки».

Приняв во внимание стратегию-победителя, мы рассмотрим еще две стратегии инвестиций, показав топ акций победительниц для каждой стратегии.

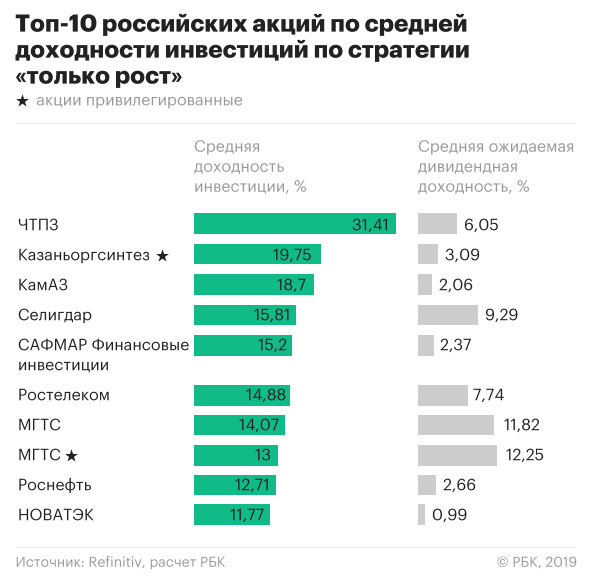

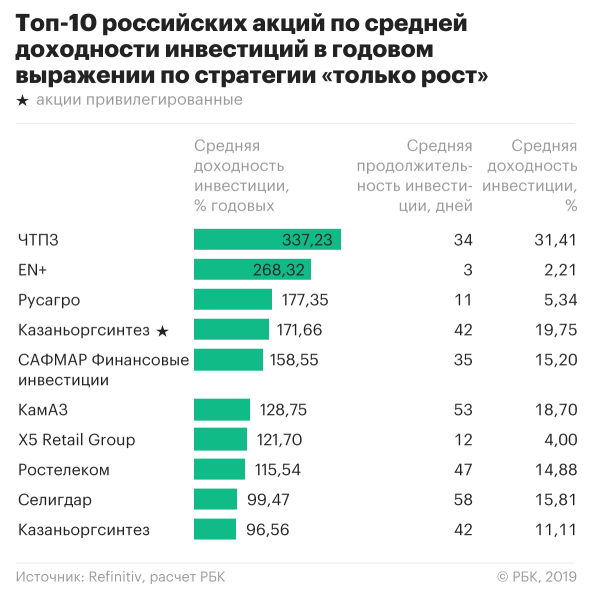

В первой новой стратегии мы посмотрим на возможность получить доход исключительно на росте котировок под выплаты дивидендов. Суть состоит в том, чтобы купить акцию после объявления дивидендных выплат и продать накануне отсечки. При такой стратегии инвестор не получит сами дивиденды, но зато сможет продать ценную бумагу по максимуму цены — до падения после отсечки.

Вторая стратегия предполагает исключительно долгосрочные инвестиции с получением ежегодных дивидендных выплат. При выборе такой стратегии внутригодовые колебания акций для инвестора становятся не важны.

Классическая стратегия: «покупаем в момент объявления размера дивидендов, продаем после отсечки»

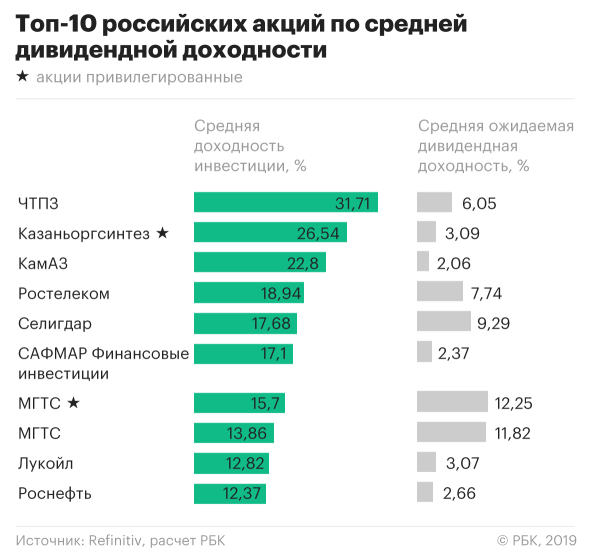

Лидеры дивидендной доходности с применением классической стратегии среди российских и иностранных акций выглядят так:

Средняя доходность лидеров российских акций составила 18,95%, иностранных — 6,36%. При подсчете учитывались все дивидендные выплаты 2018 года.

Как видно из таблицы, лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

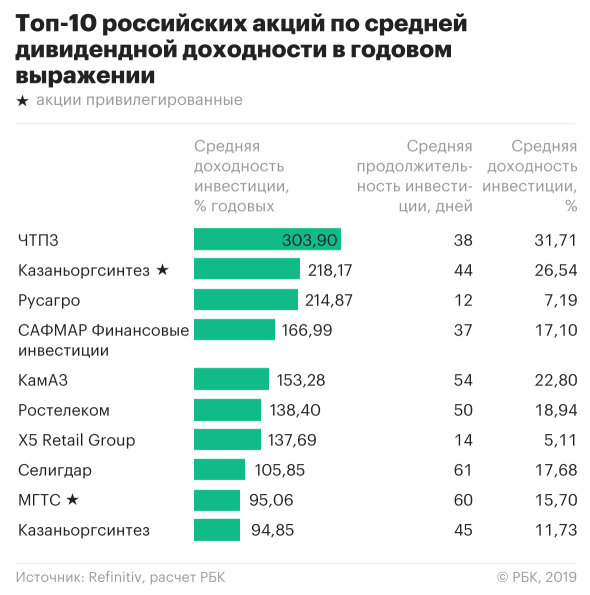

Если принимать во внимание срок инвестиций, то средняя доходность российских лидеров по доходности в годовом выражении составила 162,9% при среднем сроке инвестиций 41,6 дней.

У иностранцев эти показатели — 85,1% и 23,5 дня, соответственно. Это намного лучше ставок банковских депозитов на аналогичные сроки.

Стратегия «купить после объявления дивидендных выплат и продать накануне отсечки»

Эта стратегия предполагает получение прибыли только за счет роста акций на возросшем спросе под выплату дивидендов — без получения самих дивидендов.

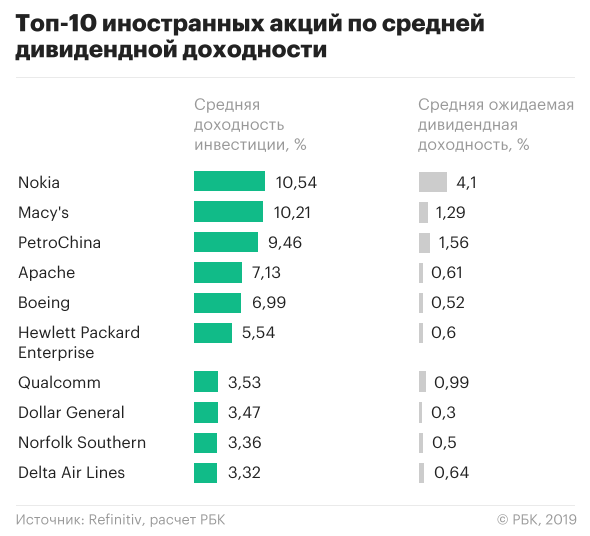

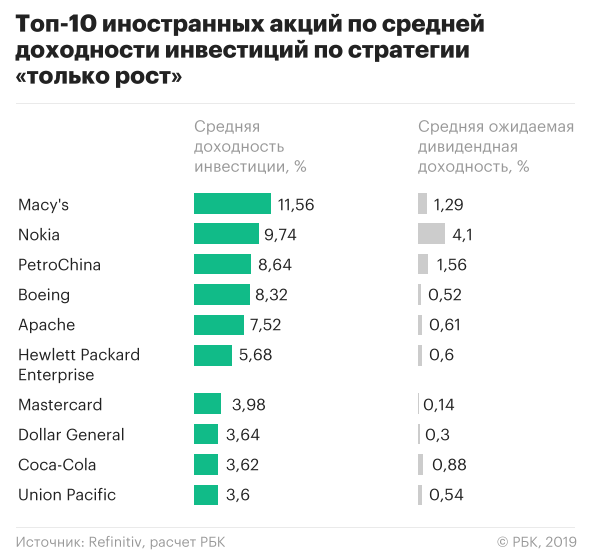

Лидеры дивидендной доходности с применением этой стратегии выглядят следующим образом:

Средняя доходность лидеров российских акций составила 16,73%, что немного хуже классической стратегии. Зато в случае с иностранцами эта стратегия оказалась более эффективной в сравнении с первым вариантом: в этом случае доходность составила 6,63%. Дополнительный плюс в том, что инвестору в зарубежные бумаги не нужно платить подоходный налог, которым облагаются дивидендные выплаты.

Лидеры доходности далеко не всегда имеют самую высокую ожидаемую дивидендную доходность.

С учетом срока инвестиций средняя доходность российских лидеров по доходности в годовом выражении составила 167,5% при среднем сроке инвестиций 33,7 дня, что лучше результата лидеров классической стратегии.

У иностранцев эти показатели — 92,3% и 21,9 дня соответственно, что тоже лучше показателей лидеров классической стратегии.

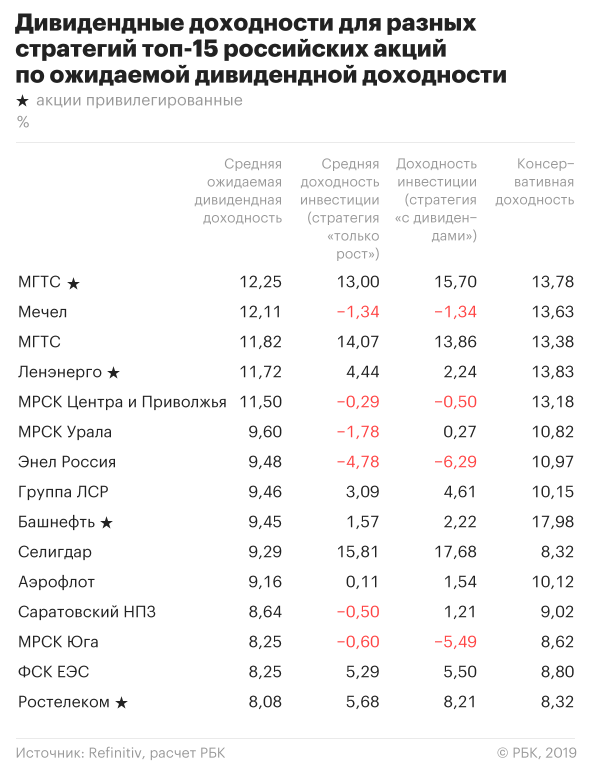

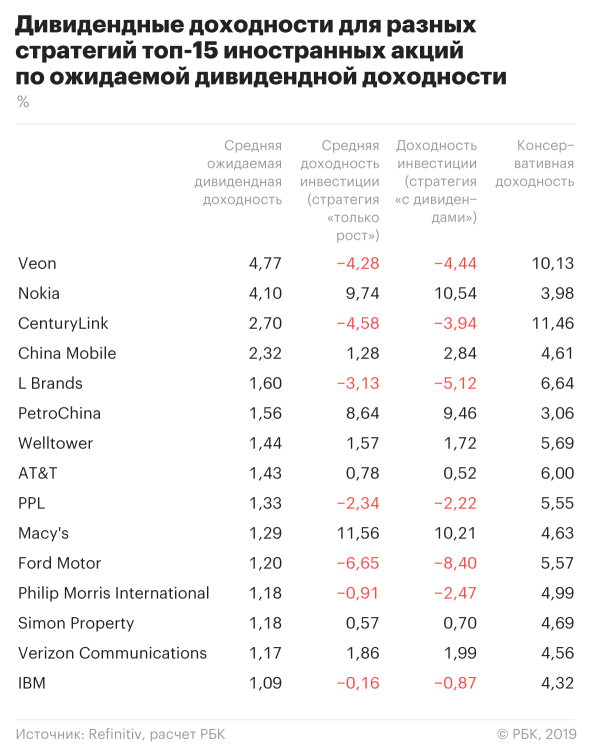

Эта стратегия предполагает покупку акций на продолжительный срок — не менее года. На первый взгляд эта стратегия может быть оправдана для акций, по которым регулярно происходят выплаты промежуточных дивидендов, то есть дивиденды стабильно платятся несколько раз в год.

Однако из топ-15 российских акций с наибольшей доходностью с применением консервативной стратегии по семи акциям в 2018 году дивиденды были выплачены однократно. В первой десятке таких акций всего пять.

Дивидендную доходность в этом случае мы оценивали как отношение суммы всех выплаченных на одну акцию дивидендов к средней цене акции в течение года.

В случае иностранных лидеров этой стратегии по всем акциям в течение 2018 года производились выплаты промежуточных дивидендов. Средняя доходность первых десяти акций лидеров консервативной стратегии составила по российским бумагам 14,25%, по иностранным — 6,56%. По сравнению с другими стратегиями показатель российских акций оказался хуже, а доходность иностранных акций немного превысила среднюю доходность лидеров классической стратегии.

Обратим внимание, что при применении консервативной стратегии показатель доходности в годовом выражении равен дивидендной доходности, а также исключена возможность рефинансирования инвестиций, которую предусматривают первые две стратегии.

Получается, что для инвестора, которому важна длительность срока инвестиций, эта стратегия практически нецелесообразна. Но для действительно консервативного и спокойного инвестора, имеющего возможность владеть акцией на протяжении нескольких лет, такой способ, возможно, наиболее приемлем.

Консервативная стратегия позволяет инвестору в большей степени ориентироваться на предполагаемую дивидендную доходность. Сравните итоговые доходности для акций с наибольшей изначально ожидаемой после объявления выплат дивидендной доходностью на примере российских бумаг:

А так выглядит пример иностранных акций:

Кроме того, консервативная стратегия в значительной степени снижает риск вложения.

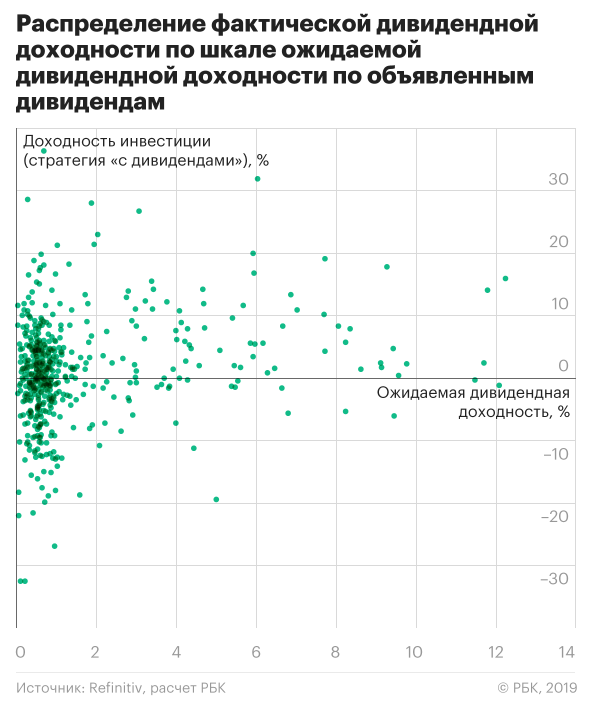

Можно сравнить распределение доходностей инвестиций в акции по отдельным дивидендным выплатам с применением классической стратегии и распределение доходности с применением консервативной стратегии.

Как видно из рисунка, высокая ожидаемая дивидендная доходность практически никогда не гарантирует высокую доходность инвестиций. К тому же, достаточно большое количество инвестиций с применением этой стратегии оказываются убыточными (на рисунке, точки находящиеся ниже оси ожидаемой доходности).

Иными словами, инвестиции с применением стратегии «покупаем в момент объявления размера дивидендов, продаем после отсечки» дают в случае успеха доход значительно больший по сравнению с банковскими депозитами, но носят достаточно рискованных характер.

Для консервативной стратегии напротив, наглядно заметно соответствие между ожидаемой и фактической дивидендной доходностью.

Если инвестор имеет возможность держать акции на протяжении долгого времени, чего требует эта стратегия, то он может практически избежать убытков от своих вложений.

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник