- Годовой заработок на инвестициях: во что нужно было вкладывать в 2020-м

- Сравнение доходности инвестиций в России: акции, недвижимость, валюта, депозиты

- Сравнение доходности инвестиций в России

- Реальная доходность инвестиций в России

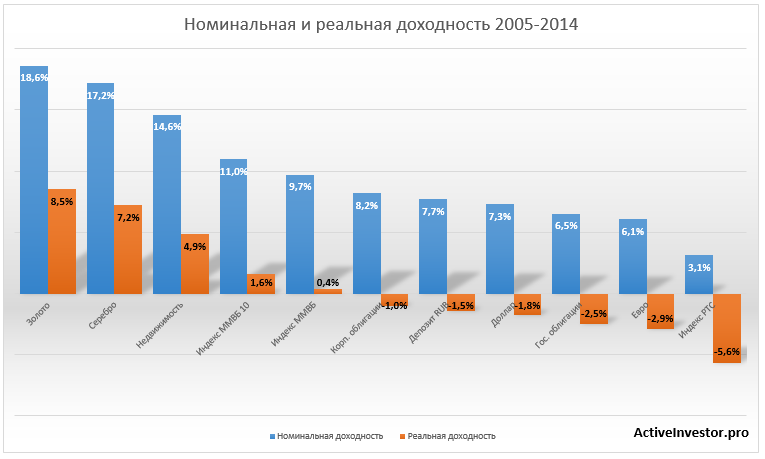

- Номинальная и реальная доходность

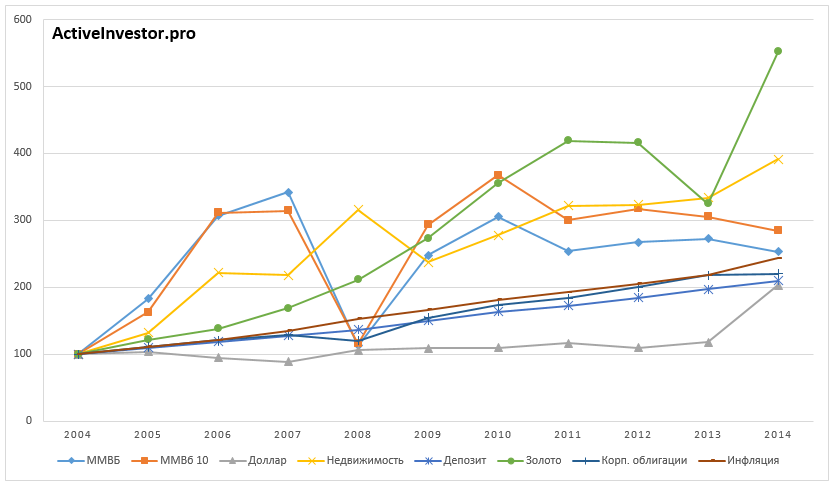

- Динамика стоимости вложенных средств

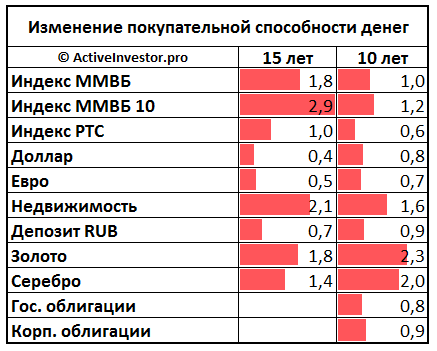

- Покупательная способность денег

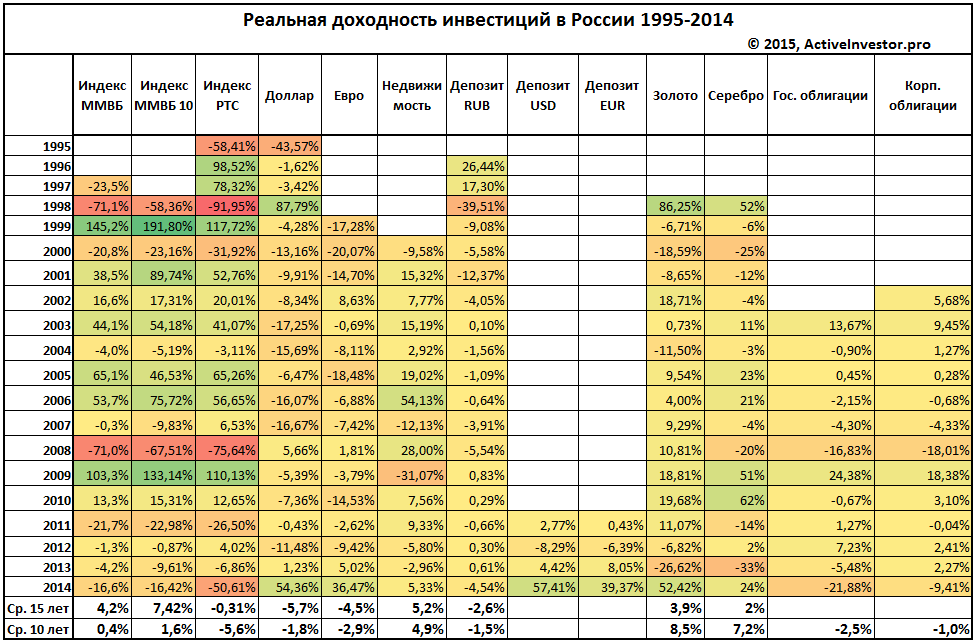

- Карта доходности активов

Годовой заработок на инвестициях: во что нужно было вкладывать в 2020-м

Для расчета доходности за минувший год «РБК Инвестиции» рассмотрели наиболее типичные варианты вложения 100 тыс. руб.: предполагалось, что инвестиции были сделаны 23 декабря 2019 года, а их итоги подводились 22 декабря 2020 года. Учитывались следующие способы размещения средств:

- положить деньги на банковский депозит в рублях;

- купить акции российских компаний;

- купить облигации российских компаний;

- купить государственные облигации федерального займа (ОФЗ);

- купить евро на бирже;

- купить доллары США на бирже;

- конвертировать рубли в доллары США и купить акции иностранных компаний;

- купить евро и положить деньги на банковский депозит в евро;

- купить доллары США и положить деньги на банковский депозит в долларах.

Как приумножились ₽100 тыс. за год

Возможно, это покажется странным, но в отличие от предыдущего года, в эксперименте 2020 года не было вложений, которые принесли бы инвестору убыток. Все виды вложений оказались выгоднее, чем обыкновенный годовой рублевый банковский депозит, доходность которого на момент инвестиций в декабре 2020 года, по данным Банка России, составляла 7%.

Покупка валюты — долларов США, а главным образом евро, давала возможность сделать самые выгодные инвестиции. Как видно на графике, именно курсы евро и доллара показали наибольшую динамику к рублю.

Курс доллара вырос за год на 21,91%, курс евро — на 33,6%. Приобретение валют само по себе было выгодной инвестицией. В списке доходностей эти вложения находятся на третьей и пятой строчках. Просто купив евро на ₽100 тыс. год назад, инвестор получил бы сейчас ₽133,6 тыс. Покупка долларов на ту же сумму принесла бы ₽121,9 тыс.

Если инвестор не просто покупал валюту, но и вкладывал ее, то его прибыль была выше.

Самыми выгодными инвестициями оказались вложения в акции иностранных компаний. Купив год назад иностранные акции на ₽100 тыс., сейчас можно было в среднем продать их на сумму ₽142 тыс.

Подорожание иностранных акций оценивалось по динамике индекса полной доходности S&P 500, который учитывает стоимость бумаг с учетом выплаченных дивидендов. Индекс S&P 500 был выбран, поскольку он охватывает широкий спектр акций, торгуемых на американских биржах. С 23 декабря 2019 года по 22 декабря 2020 года он вырос на 16,48% (с 6 537,4 пункта до 7 614,83 пункта). Для сравнения, за тот же период индекс полной доходности Dow Jones Industrial вырос на 7,56%, а индекс полной доходности NASDAQ Composite на 44,46%.

Год назад на ₽100 тыс. инвестор мог купить $1606 по курсу ₽62,265 за $1. Вложив год назад в иностранные акции $1606, сейчас инвестор получил бы на выходе на 16,48% больше — $1870,7. На момент подведения итогов доллары можно было конвертировать в рубли по курсу ₽75,91 за $1 — это дает инвестору итоговую сумму в ₽142 тыс. с приростом капитала в 42%.

Если инвестор положил бы купленную валюту на валютный банковский депозит, то он тоже увеличил бы доходность своих инвестиций по сравнению с простой покупкой валюты. По данным ЦБ, ставка депозитов в евро в декабре 2019 года составляла 0,12%, а в долларах — 1,529%.

Вложение на депозит в евро суммы ₽100 тыс., или 1448,23 евро по биржевому курсу на 23 декабря 2019 года (₽69,05 за евро) позволило получить через год 1449,96 евро. Но по курсу на 22 декабря 2020 года (₽92,23 за евро) в рублях это было было ₽133,7 тыс. — второй по эффективности вид инвестиций 2020 года.

Депозит в долларах, с учетом процентной ставки и роста курса доллара, занимает четвертую строку нашего списка вложений. На такой операции инвестор на вложенные ₽100 тыс. получил бы ₽123,8 тыс. Положив $1606 на депозит год назад, сейчас можно было снять $1630,6. По курсу ₽75,91 за $1 — это ₽123,8 тыс.

Рублевые вложения целиком уступили в доходности вложениям в валюте.

Вложение в российские акции ₽100 тыс. к концу 2020 года преобразовалось бы в ₽113,5 тыс. Такой результат мы получаем, ориентируясь на рост индекса полной доходности Мосбиржи на 13,5% — с 5 145,02 пункта до 5 840,43 пункта. И это только шестая строка по уровню доходности.

Вложения в ОФЗ принесли инвестору 8,8% годовых, а в облигации российских компаний — 8,5% (расчет на основе динамики индексов полной доходности государственных и корпоративных облигаций Московской биржи). Это немного, но лучше, чем доходность от банковского депозита.

Если очень повезло

Каковы были максимальные возможности года? Какую доходность мог получить инвестор, если бы ему удалось вложить средства по минимальной цене, а продать по максимальной? В таком удачном случае доходности были бы выше, но распределение по эффективности инвестиций было бы другим. Самую большую доходность могли бы принести российские акции. Если купить акции 18 марта, когда был достигнут ценовой минимум российских бумаг в этом году, а продать, скажем, 17 декабря, то инвестор получил бы доходность 64,4%, превратив тем самым свои ₽100 тыс., в ₽164,4 тыс.

Разница между минимумом индекса полной доходности S&P 500 в 4559,5 пункта и максимумом в 7686,18 пункта, показанные 23 марта и 17 декабря соответственно, составила 68,57%. Но, как видно из предыдущего графика, динамика индекса S&P и курса доллара находились в некоторой противофазе: улучшив показатели по динамике индекса, инвестор в то же время потерял бы на курсе около 8,5%. В итоге, доходность инвестора на такой операции составила бы «только» 54,2%, а вложенные ₽100 тыс. преобразовались бы в ₽154,2 тыс.

Максимальную доходность от покупки валюты можно было бы извлечь, приобретя доллары и евро 10 января по курсу ₽60,88 и ₽67,65 за один доллар и евро соответственно. Доллар следовало бы продать 18 марта по ₽91,9725, а евро 2 ноября по ₽94,14. Тогда инвестор смог бы получить от ₽100 тыс. вложений ₽139,2 тыс. на евро и ₽134,7 на долларе США.

Максимальную доходность можно было извлечь и из вложений в облигации. Если бы инвестор купил ОФЗ 19 марта и продал 9 декабря, а корпоративные бумаги 7 декабря (исходя из минимальных и максимальных значений индексов облигаций), то он получил бы доходность 18,4% на ОФЗ и 12% на облигациях компаний.

Поправка на налоги

Вложения в иностранные акции в пересчете на рубли рассматривались не только для соблюдения равенства условий эксперимента. Дело еще в том, что налогообложение доходов от операций с иностранными ценными бумагами и валютой происходит именно с доходов, пересчитанных в рубли.

О налогах важно не забывать, оценивая реальную доходность инвестиций. Со всех доходов (кроме доходов от ОФЗ, процентов по депозитам и купонного дохода корпоративных облигаций) инвестор по итогам 2020 года должен уплатить в бюджет 13%. Поэтому, например, чистая доходность от вложения в акции иностранных компаний составит не 42%, а 36,5%, в акции российских компаний — 11,8% вместо 13,5%, а в корпоративные облигации 7,4% вместо 8,5%. Но даже после налогообложения результаты инвестиций в различные инструменты остаются в среднем выгоднее банковского депозита.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале Сам ты инвестор!

Источник

Сравнение доходности инвестиций в России: акции, недвижимость, валюта, депозиты

Автор: Алексей Мартынов · Опубликовано 08.06.2015 · Обновлено 14.08.2015

Для сравнения я выбрал основные классы активов:

- акции

- облигации

- деньги

- недвижимость

- драгоценные металлы

Акции

- индекс ММВБ — индекс российских акций (без учета дивидендов)

- индекс ММВБ 10 — индекс «голубых фишек», крупнейшие 10 акций, входящих в индекс ММВБ (без учета дивидендов)

- индекс РТС — индекс акций, рассчитываемый в долларах (без учета дивидендов)

Облигации

- государственные облигации — индекс совокупного дохода (total return) государственных облигаций RGBITR

- корпоративные облигации — индекс совокупного дохода корпоративных облигаций IFX-Cbonds

Деньги

- рублевый депозит — средняя процентная ставка на начало года по рублевым депозитам физических лиц сроком до 1 года кроме депозитов до востребования

- долларовый депозит — средняя процентная ставка на начало года по долларовым депозитам физических лиц сроком до 1 года кроме депозитов до востребования плюс переоценка за счет изменения курса доллара

- депозит в евро — средняя процентная ставка на начало года по депозитам физических лиц в евро сроком до 1 года кроме депозитов до востребования плюс переоценка за счет изменения курса евро

- доллар — курс доллара по отношению к рублю

- евро — курс евро по отношению к рублю

Недвижимость

- стоимость квадратного метра недвижимости в Москве по данным сайта metrinfo.ru (без учета дохода от аренды)

Драгоценные металлы

- золото — курс цен на золото по данным ЦБ РФ

- серебро — курс цен на серебро по данным ЦБ РФ

Инфляция — годовая инфляция в России по данным Росстата.

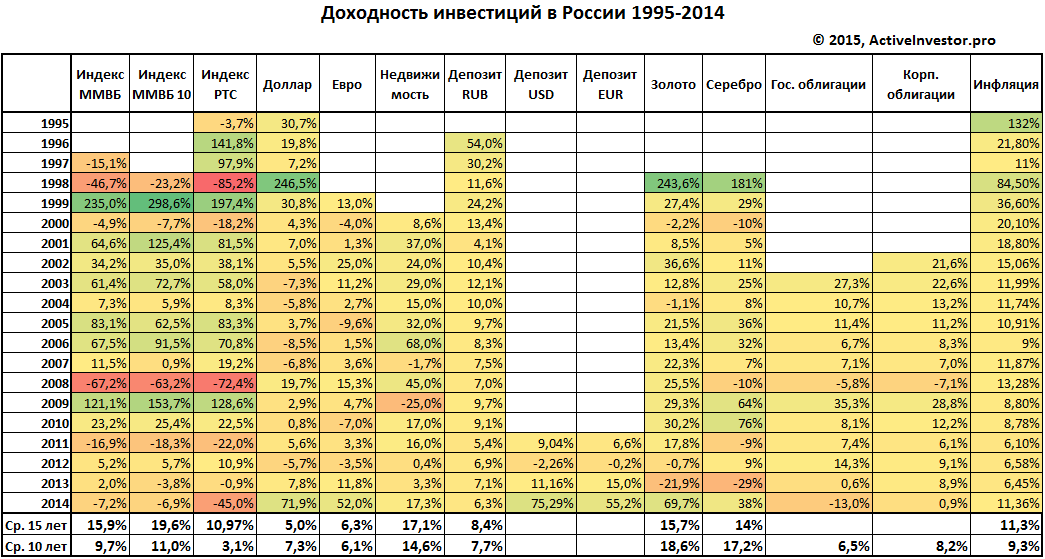

Сравнение доходности инвестиций в России

В таблице ниже представлена доходность каждого актива за год. К сожалению, по некоторым инструментам нет данных за все время, поэтому ячейки пустые. В самом низу таблицы показаны средние доходности за 15 и 10 лет.

Из таблицы видно, что за последние 15 лет наибольшую среднюю доходность показали:

- Индекс ММВБ 10 19,6%

- Недвижимость 17,1%

- Индекс ММВБ 15,9%

- Золото 15,7%

- Серебро 14%

За последние 10 лет наибольшую доходность показали:

- Золото 18,6%

- Серебро 17,2%

- Недвижимость 14,6%

- Индекс ММВБ 10 11%

- Индекс ММВБ 9,7%

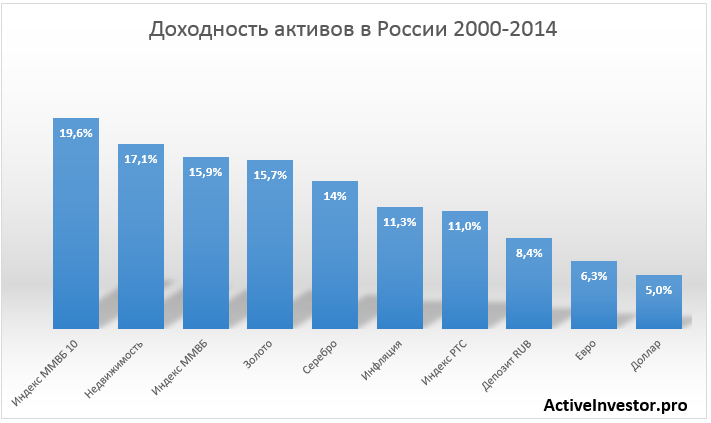

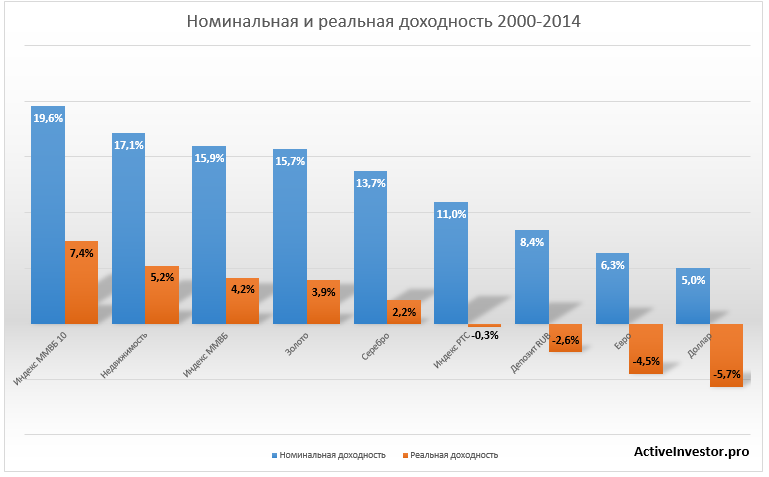

Реальная доходность инвестиций в России

Реальная доходность — это доходность за вычетом инфляции, она показывает опередила доходность инфляцию или нет. Теперь посчитаем и сравним реальную доходность инвестиций.

- Индекс РТС

- Валюта

- Рублевый депозит

- Облигации

Номинальная и реальная доходность

Сравним реальную и номинальную доходность графически.

Несмотря на то, что все инструменты показали положительную номинальную доходность, по некоторыми реальная доходность оказалась отрицательной. Из-за высокой инфляции разница между номинальной и реальной доходностью составляет несколько процентов. Положительную долгосрочную реальную доходность показали акции, недвижимость и драгметаллы. Большая реальная доходность золота и серебра по итогам 10 лет объясняется сильным ростом этих инструментов в 2014 году.

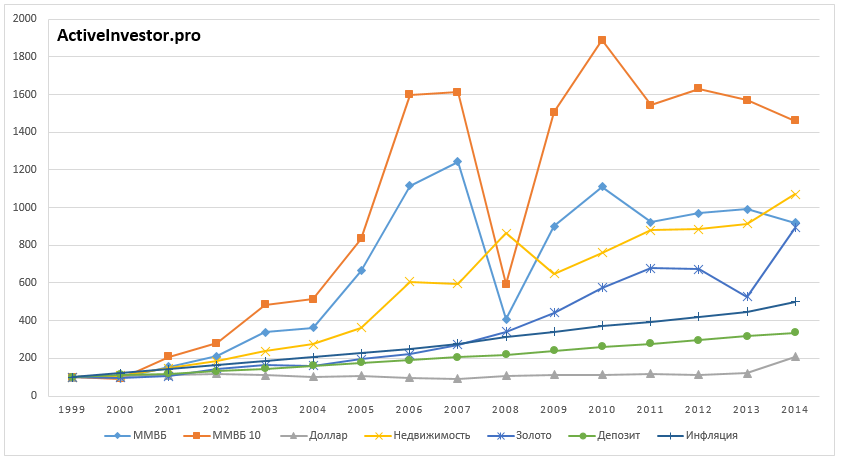

Динамика стоимости вложенных средств

Чтобы все эти цифры доходности и проценты были как-то нагляднее посчитаем рост стоимости вложений в каждый актив. Рассмотрим динамику стоимости вложенных 100 рублей на двух отрезках времени: 2000-2014, 2005-2014.

На отрезке с 2005 по 2014 год 100 рублей больше всего выросли в золоте (551 руб.), недвижимости (391 руб.) и индексе ММВБ 10 (284 руб.).

Покупательная способность денег

Деньги со временем обесцениваются. К примеру, несколько лет назад на 100 рублей можно было купить 5 кг яблок, а сейчас на 100 рублей можно купить немного больше 1 кг. За несколько лет цены выросли, поэтому покупательная способность денег уменьшилась. Но если вложить 100 рублей в актив, который обгоняет инфляцию, покупательная способность денег увеличивается. Если доходность будет меньше инфляции, покупательная способность денег будет уменьшаться.

Теперь сравним как изменилась покупательная способность денег за 10 и 15 лет. Средняя реальная доходность индекса ММВБ 10 7,4% в год означает, что покупательная способность вложенных денег за 15 лет увеличилась в 2,9 раза. 1 означает, что покупательная способность сохранилась на прежнем уровне, цифра меньше 1 означает, что покупательная способность денег уменьшилась.

Карта доходности активов

Наверно вы уже заметили, что позиции активов по доходности каждый год меняются местами. Какие-то активы вырывались на первое место, потом падали, снова поднимались и так далее. Нет ни одного актива, который стабильно каждый год приносил бы наибольшую доходность. Я составил карту доходности активов, где активы упорядочены по убыванию доходности. Это очень наглядно демонстрирует краткосрочную нестабильность поведения активов на рынке.

Источник