- Сравнение финансовых инструментов по доходности и риску

- Ансамбль народных инструментов: на чем зарабатывать в ближайшие пять лет

- Сравнение доходности инвестиций в России: акции, недвижимость, валюта, депозиты

- Сравнение доходности инвестиций в России

- Реальная доходность инвестиций в России

- Номинальная и реальная доходность

- Динамика стоимости вложенных средств

- Покупательная способность денег

- Карта доходности активов

Сравнение финансовых инструментов по доходности и риску

В блоге стартует новая ежемесячная рубрика, в которой мы будем сравнивать различные финансовые инструменты по доходности и риску. Мы надеемся, что она будет интересна не только нам, но и читателям. Итак, поехали.

Еще год назад я не думал, что начну размышлять и писать статьи на тему инвестирования. Тем более что «писанина» не мой конек. Вот что-то посчитать легко. А писать мне сложно, приходится тратить на это уйму времени, думать над каждой фразой. Но я люблю «прокачивать» свои слабые места. И теперь, благодаря Михаилу, я полноценный автор блога)).

О чем я буду писать. Да все о том же. Об инвестициях. Но немного с другой призмы. Основные инвестиции у меня сконцентрированы в облигациях, в депозите и в недвижимости. Поэтому раз в месяц я буду публиковать, как же ведут себя инвестиции в разные финансовые инструменты и сравнивать с моим облигационным портфелем. По началу, я думал сделать простенькое сравнение своего портфеля с индексами акций и облигаций. Но чем дальше я погружался в оценку, тем больше мне хотелось сравнить с другими видами инвестиций, увидеть реальную картину происходящего. Что выгодно «сейчас» и что было выгодно «вчера».

В конечном итоге для сравнения я выбрал наиболее распространённые виды инвестиции: Вклад, Облигации, Акции, Валюта, Золото, Недвижимость. А так же решил включить смоделированный портфель акций Михаила. Т.к. я сравнивал все виды инвестиций с моим портфелем облигаций, а мой портфель начал свою историю с 400 тыс. руб. с 1 июня 2015 года, поэтому все инвестиции моделировались с этой даты и с 400 тыс. первоначально вложенных средств. Единственным исключением стал портфель Михаила, т.к. история портфеля началась в феврале.

А теперь чуть поподробнее о каждом портфеле. Оценку моделируемых портфелей попытался сделать максимально приближенной к реальной ситуации. Но с рядом упрощений и допущений:

- Вклад. В качестве оценки доходности (риска) по банковским вкладам был взят средний % банковских вкладов по всем федеральным округам России, публикуемый в «Сведения о средних ставках банковского процента по вкладам физических лиц в рублях для целей применения ст. 395 ГК РФ» на сайте Центрального банка России.

- Облигации. В качестве оценке облигаций, изначально разделил их на государственные и корпоративные. Муниципальные не брал, т.к. они почти всегда, где то посередине между государственными и корпоративными. В качестве оценки государственных облигаций испробовал несколько вариантов. Но в конечном итоге остановился на ГКО ОФЗ (государственные краткосрочные облигации — облигации федерального займа), они наиболее точно оценивают реальную доходность гособлигаций.

Эталоном для корпоративных облигаций был выбран индекс MICEX CBI TR по совокупным доходам, который оценивает облигации с учетом купонного дохода.

- Акции. Акции оцениваются в 2х плоскостях:

В качестве бенчмарка финансового результата вложения в целом в акции, был выбран индекс ММВБ.

Источник

Ансамбль народных инструментов: на чем зарабатывать в ближайшие пять лет

Банк «Ренессанс Кредит» провел сравнительный анализ базовых инвестиционных инструментов за последние пять лет. Абсолютным лидером стали долларовые банковские депозиты, показав доходность в 155,7%. Однако эксперты уверяют, что результаты инвестирования в прошлом не гарантируют сопоставимую доходность в будущем, а в следующие пять лет ожидать таких темпов роста доходов по долларовым вкладам не стоит.

Гиперприбыльные вклады

Банк «Ренессанс Кредит» провел сравнительный анализ базовых инвестиционных инструментов по результатам 2010–2014 годов (данные исследования есть в распоряжении Банки.ру. – Прим. ред.). По данным авторов исследования, лидером по доходности среди классических инструментов стали долларовые вклады. Их доходность с учетом конвертации за пять лет составила 155,7%. В то же время, отмечают в «Ренессанс Кредите», долларовые вклады демонстрировали очень высокую волатильность. Так, по подсчетам банка, за 2010 и 2011 годы по данному инструменту можно было получить доход в размере 1,3% и 4,6% соответственно. В 2012 году из-за сильного укрепления рубля инвесторы фиксировали убыток в минус 2,7%. В 2013 году доходность составила 11,8%, а в 2014-м достигла 88,3%.

На втором месте доходность по недвижимости, которая с учетом аренды и НДФЛ в рублях составила 130,5%. При расчете показателей были использованы данные сайта irn.ru об индексе стоимости жилья. Как указывается в исследовании, расчет был произведен с учетом динамики курса доллара США, доходов от сдачи недвижимости в аренду по ставке 5% в год, а для расчета доходности за пять лет НДФЛ учитывался только для арендных платежей. В отличие от вкладов, недвижимость демонстрировала сравнительно низкую волатильность уровня дохода, указывают аналитики «Ренессанс Кредита». Очевидные минусы данного инструмента – высокие требования к первоначальному капиталу, а также низкая ликвидность вложенных средств. «Если срочно понадобятся наличные деньги, продать квартиру быстро удастся только с приличным дисконтом», – делают вывод аналитики банка.

Золото с учетом НДФЛ и конвертации замыкает тройку лидеров – оно продемонстрировало доходность 70,5%. Правда, в 2012 году этот показатель по золоту ушел в минус на 8,1%, а в 2013-м и вовсе на 27%.

Средневзвешенные ставки по рублевым вкладам за пять лет показали доходность 43,4%. Как указывают в банке, вклады в рублях не уступают недвижимости с точки зрения устойчивости дохода, но выглядят гораздо привлекательнее в плане ликвидности. ПИФы с учетом НДФЛ, по данным аналитиков «Ренессанс Кредита», смогли заработать 17,4%. При этом доходность ПИФов от года к году была нестабильной, а в 2014 году и вовсе нулевой. «Данное исследование наглядно демонстрирует, что простые стратегии в работе с ПИФами не дают доходности, сопоставимой хотя бы с инфляцией. Эффективное использование этого инструмента требует наличия специальных знаний и умений, связанных с работой на фондовом рынке», — поясняется в исследовании.

Сюрпризы от доллара

Причины столь высоких показателей доходности по вкладам в долларах вполне очевидны. «Если рассматривать доходность долларовых вкладов, наибольший рост пришелся на 2014 год, а если точнее, на IV квартал, и это логично. В результате обострения геополитической обстановки, введения санкций и замедления темпов роста российской экономики доллар сильно укрепился», — говорит директор по стратегическому развитию СМП Банка Алексей Илющенко. Если же убрать фактор обесценения рубля, этот инструмент только позволил бы сохранить вложенный капитал.

Схожая ситуация волатильности и по золоту, отмечает начальник управления продаж и маркетинга УК «Райффайзен Капитал» Константин Кирпичев. Он указывает, что за 2010–2014 годы золото успело вырасти в цене до 1 990 долларов за унцию к сентябрю 2011 года, а затем значительно подешеветь. Итоговый результат за пять лет также обеспечен в большей степени ростом курса доллара, чем ростом стоимости самого драгметалла. Так, на 31 декабря 2009 года стоимость золота составляла 1 096 долларов за тройскую унцию, на 31 декабря 2014 года – 1 184 доллара за тройскую унцию. По мнению Константина Кирпичева, исследование не особо показательно с точки зрения доходности финансовых инструментов. «В первую очередь, из-за того, что большинство инструментов показывают крайне волатильную динамику доходности по годам, за исключением, пожалуй, рублевых депозитов. Это одна из особенностей российского финансового рынка, из-за которой у нас очень невелико число долгосрочных инвесторов», — отмечает Кирпичев.

«Доходность инструментов легко анализировать в прошедшем времени. Сейчас любой человек может найти инструмент, в который можно было вложиться пять лет назад, чтобы получить максимальную доходность. Доходность, которую показали валютные вклады, несколько лет назад предсказать не мог, пожалуй, никто», — комментирует руководитель дирекции финансовых институтов и инвестиционных услуг УБРиР Владимир Зотов.

Что касается доходности по недвижимости, то, по мнению экспертов, в регионах ситуация существенно разнится. «Например, если ориентироваться на Росстат, то с 2010 по 2014 год средняя стоимость квадратного метра всех ценовых сегментов в РФ на вторичном рынке выросла на 32,6%. Вычесть налоги – и стоимость содержания жилья, ЖКХ, доходность будет не слишком привлекательной», — считает главный аналитик Бинбанка Наталия Шилова. По ее словам, даже с учетом разницы в регионах 130% доходности по недвижимости выглядят «чересчур оптимистично».

Что будет доходнее через пять лет

Золотое правило инвестирования гласит, что результаты инвестирования в прошлом не гарантируют сопоставимую доходность в будущем, указывает старший управляющий по исследованиям и анализу отраслей и рынков капитала Промсвязьбанка Илья Фролов. «Рынки имеют цикличную и высоковолатильную природу, поэтому при оценке эффективности инвестиций значение имеет выбранный период сопоставления данных», — поясняет он свою мысль.

По мнению собеседника Банки.ру, исходя из базового сценария развития мировой и российской экономик, в перспективе следующих пять лет из классических инструментов наиболее интересны рублевые депозиты, вложения в недвижимость и ПИФы. При условии, если придерживаться стратегии выбора только одного инструмента на все пять лет, а по депозитам – с пересмотром условий каждый январь. «Дело в том, что пока российская экономика замедляется при высоких девальвационных рисках, однако мы ждем улучшения в экономике в 2017–2018 годах. Соответственно, долгосрочно рассчитываем на торможение инфляции к 6–7% годовых и надеемся увидеть фазу укрепления рубля в районе 45 рублей в 2019 году», — комментирует Фролов. По его оценке, рублевые депозиты на этом сроке выглядят предпочтительнее долларовых — на них за пять лет можно будет заработать около 55–57%. Схожая доходность может быть получена и на рынке недвижимости.

Вложения в ПИФы, по мнению Фролова, представят неплохой шанс не просто сохранить свои вложения, но и несколько их увеличить. Причина в том, что санкции диктуют российским компаниям полагаться на внутренних инвесторов. «Это значит, что можно ожидать сохранения повышенных доходностей на рынках облигаций и — дивидендных выплат акционерам», — поясняет Фролов. По оценкам Промсвязьбанка, доходность ПИФов может исчисляться вплоть до трехзначных уровней на горизонте пять лет.

Другого мнения придерживается старший аналитик банка «Глобэкс» (входит в группу Внешэкономбанка. – Прим. ред.) Алексей Машера. «Думаю, что вложения в золото и вложения в ПИФы будут проигрывать по доходности долговому рынку РФ. Хотя всегда существуют «истории успеха», – говорит Машера.

Наталия Шилова советует выбирать между рублевыми, валютными вкладами и ПИФами. Она также считает, что ПИФы покажут максимальную доходность при снятии санкций с РФ и восстановлении экономики, однако это не вопрос 2015 года. По рублевым вкладам, говорит Шилова, доходность будет впечатляющая в 2015 году из-за высоких ставок начала года, но уже в 2016– 2017 годах она окажется существенно ниже. Что касается валютных депозитов, они являются «страховкой» во времена нестабильности. «Однако ожидать в ближайший год-два девальвации рубля, сопоставимой по масштабам с 2014 – началом 2015 года, не стоит – основной потенциал уже реализован», — рассуждает Шилова. По ее мнению, ползучий сценарий со стагнацией и ослаблением российской валюты на 5–10% в год более вероятен. Это означает, что доходность валютных вкладов лишь в некоторые моменты будет превышать доходность по рублевым.

В аутсайдерах по доходности, по мнению аналитиков, могут быть недвижимость и драгоценные металлы. Как считает Наталия Шилова, в условиях затяжной рецессии или стагнации экономики есть высокая вероятность коррекции стоимости недвижимости и, соответственно, отрицательной доходности. Она высказывает опасение, что золото и драгметаллы могут превысить результат предыдущих пяти лет, а вероятнее всего, будет хуже. Хотя золото может показать неплохую доходность в условиях роста ставок в США.

«Во что бы я не советовала сейчас вкладывать, так это в драгоценные металлы. Вряд ли в ближайшие несколько лет этот рынок ждет оживление, только в случае глобального экономического кризиса. То же самое касается и других металлов», — комментирует аналитик компании «Альпари» Анна Кокорева.

Рискованно все

Для российской практики столь длительный горизонт инвестирования, как пять лет, является скорее исключением, чем правилом. «При формировании инвестиционного портфеля на такой срок мы рекомендуем придерживаться принципа максимальной диверсификации как по валютам, так и по инструментам», — говорит Константин Кирпичев.

Управляющий директор сети банка «БКС Премьер» Сергей Данилов рекомендует помнить о классической связке «риск — доходность». «Логично предположить, что наиболее доходными имеют шансы стать самые агрессивные инструменты, прежде всего я имею в виду акции. При этом и риски здесь максимальные – за пять лет стоимость ценной бумаги может много раз меняться. И доходность может как превысить все ожидания, так и оказаться отрицательной», — комментирует Данилов.

Илья Фролов для крупного портфеля рекомендует держать 30% средств в рублевых депозитах, по 20% — в долларах и золоте и оставшиеся 30% — в недвижимости. Кроме того, он отмечает преимущества структурированных продуктов.

По мнению старшего вице-президента по развитию банковских продуктов и маркетингу банка «Ренессанс Кредит» Евгения Лапина, пять лет – достаточно большой горизонт инвестирования: «Прогнозирование доходности на такой длинный срок, по сути, не имеет практической ценности». Вместе с тем по совокупности параметров – доходности, трудозатратам, достаточной ликвидности вложений и их надежности – оптимальным представляется микс из рублевых и долларовых вкладов».

Впрочем, в доходности того или иного инструмента многое будет зависеть от состояния российской экономики и способности, в первую очередь, госсектора и крупного бизнеса повышать свою эффективность в текущих непростых условиях. «Из внешних рисков — это цены на нефть и внешнее санкционное давление, которое, как мы надеемся, как минимум не будет расти», — резюмирует Фролов из Промсвязьбанка.

Источник

Сравнение доходности инвестиций в России: акции, недвижимость, валюта, депозиты

Автор: Алексей Мартынов · Опубликовано 08.06.2015 · Обновлено 14.08.2015

Для сравнения я выбрал основные классы активов:

- акции

- облигации

- деньги

- недвижимость

- драгоценные металлы

Акции

- индекс ММВБ — индекс российских акций (без учета дивидендов)

- индекс ММВБ 10 — индекс «голубых фишек», крупнейшие 10 акций, входящих в индекс ММВБ (без учета дивидендов)

- индекс РТС — индекс акций, рассчитываемый в долларах (без учета дивидендов)

Облигации

- государственные облигации — индекс совокупного дохода (total return) государственных облигаций RGBITR

- корпоративные облигации — индекс совокупного дохода корпоративных облигаций IFX-Cbonds

Деньги

- рублевый депозит — средняя процентная ставка на начало года по рублевым депозитам физических лиц сроком до 1 года кроме депозитов до востребования

- долларовый депозит — средняя процентная ставка на начало года по долларовым депозитам физических лиц сроком до 1 года кроме депозитов до востребования плюс переоценка за счет изменения курса доллара

- депозит в евро — средняя процентная ставка на начало года по депозитам физических лиц в евро сроком до 1 года кроме депозитов до востребования плюс переоценка за счет изменения курса евро

- доллар — курс доллара по отношению к рублю

- евро — курс евро по отношению к рублю

Недвижимость

- стоимость квадратного метра недвижимости в Москве по данным сайта metrinfo.ru (без учета дохода от аренды)

Драгоценные металлы

- золото — курс цен на золото по данным ЦБ РФ

- серебро — курс цен на серебро по данным ЦБ РФ

Инфляция — годовая инфляция в России по данным Росстата.

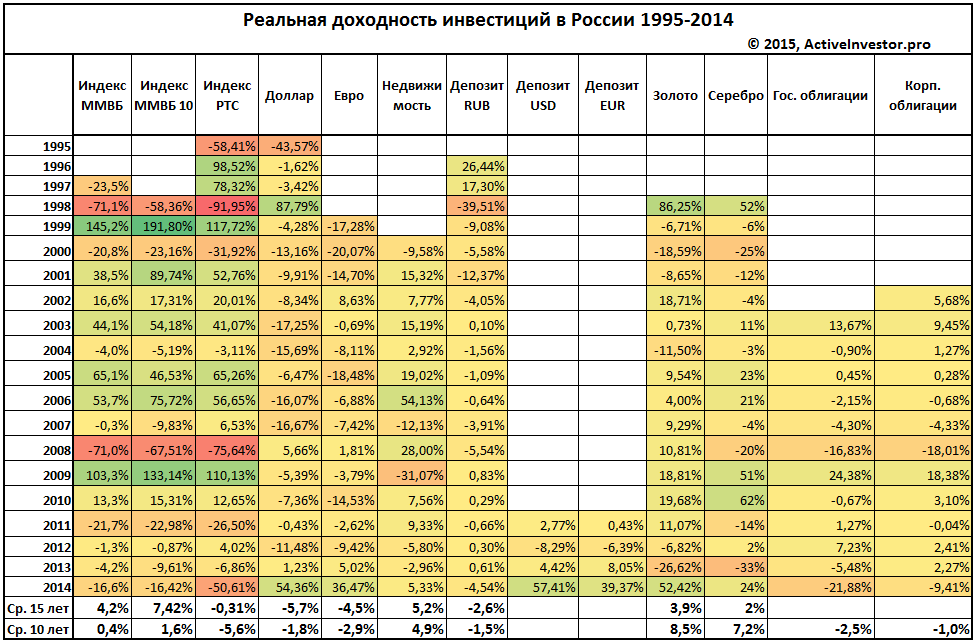

Сравнение доходности инвестиций в России

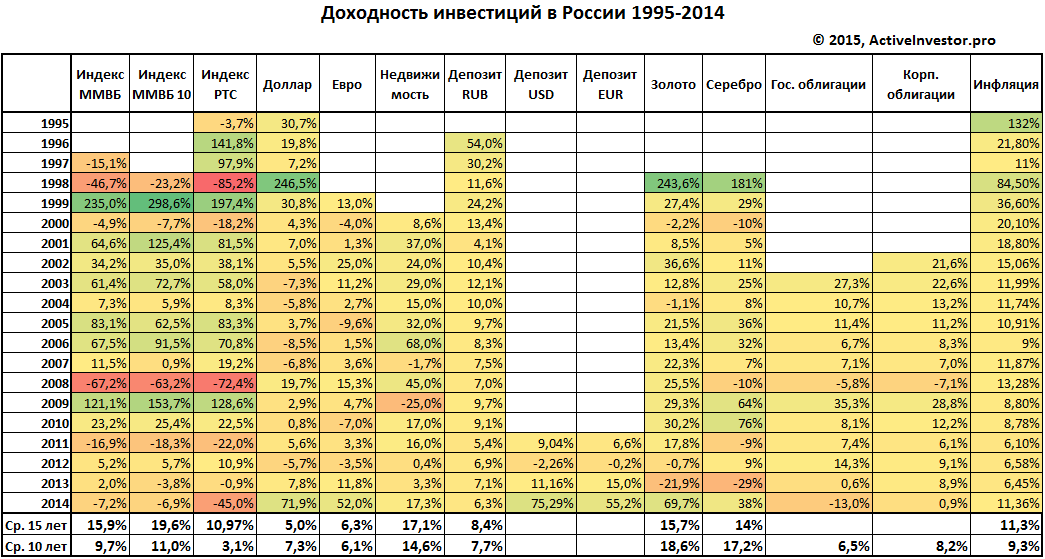

В таблице ниже представлена доходность каждого актива за год. К сожалению, по некоторым инструментам нет данных за все время, поэтому ячейки пустые. В самом низу таблицы показаны средние доходности за 15 и 10 лет.

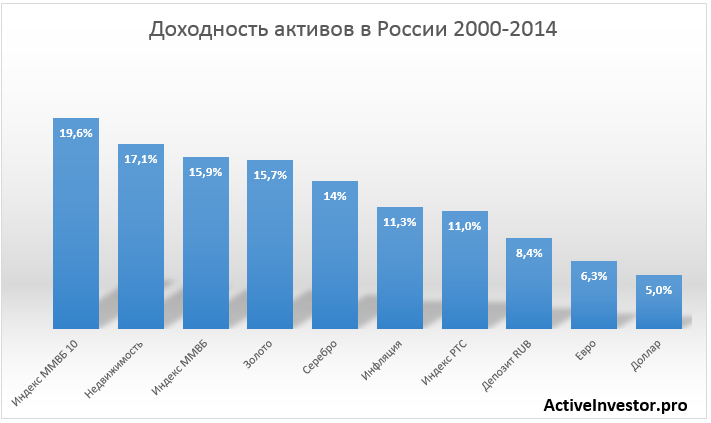

Из таблицы видно, что за последние 15 лет наибольшую среднюю доходность показали:

- Индекс ММВБ 10 19,6%

- Недвижимость 17,1%

- Индекс ММВБ 15,9%

- Золото 15,7%

- Серебро 14%

За последние 10 лет наибольшую доходность показали:

- Золото 18,6%

- Серебро 17,2%

- Недвижимость 14,6%

- Индекс ММВБ 10 11%

- Индекс ММВБ 9,7%

Реальная доходность инвестиций в России

Реальная доходность — это доходность за вычетом инфляции, она показывает опередила доходность инфляцию или нет. Теперь посчитаем и сравним реальную доходность инвестиций.

- Индекс РТС

- Валюта

- Рублевый депозит

- Облигации

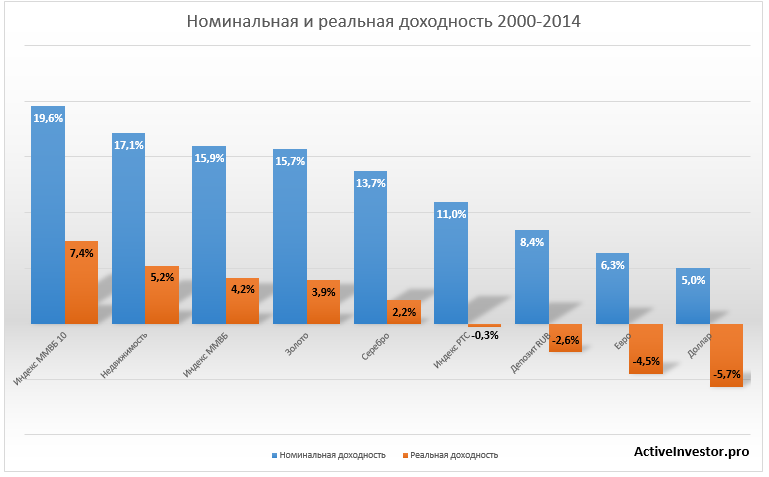

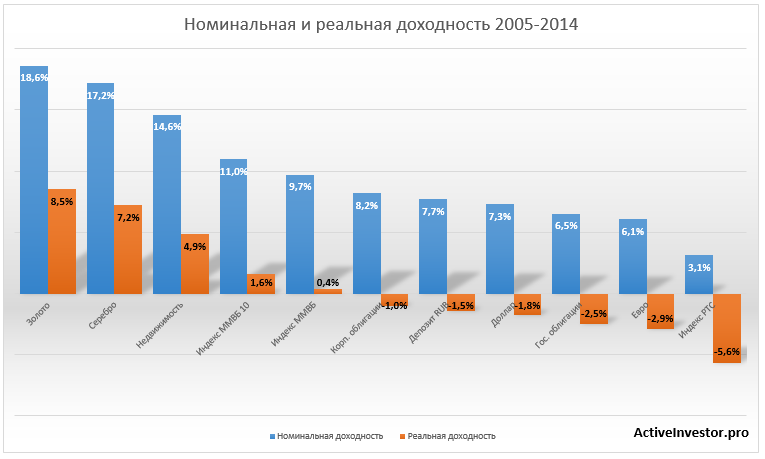

Номинальная и реальная доходность

Сравним реальную и номинальную доходность графически.

Несмотря на то, что все инструменты показали положительную номинальную доходность, по некоторыми реальная доходность оказалась отрицательной. Из-за высокой инфляции разница между номинальной и реальной доходностью составляет несколько процентов. Положительную долгосрочную реальную доходность показали акции, недвижимость и драгметаллы. Большая реальная доходность золота и серебра по итогам 10 лет объясняется сильным ростом этих инструментов в 2014 году.

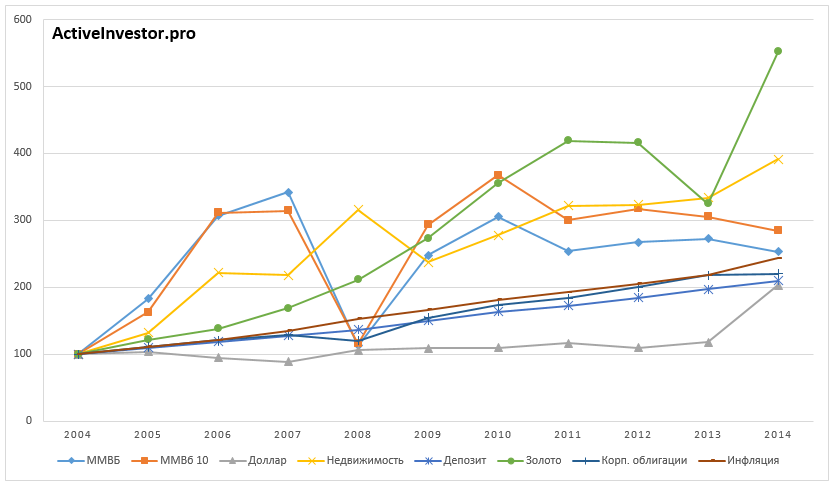

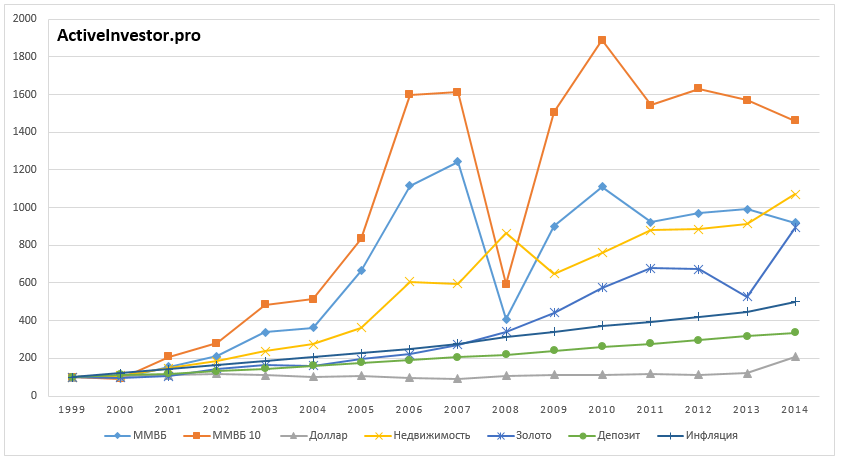

Динамика стоимости вложенных средств

Чтобы все эти цифры доходности и проценты были как-то нагляднее посчитаем рост стоимости вложений в каждый актив. Рассмотрим динамику стоимости вложенных 100 рублей на двух отрезках времени: 2000-2014, 2005-2014.

На отрезке с 2005 по 2014 год 100 рублей больше всего выросли в золоте (551 руб.), недвижимости (391 руб.) и индексе ММВБ 10 (284 руб.).

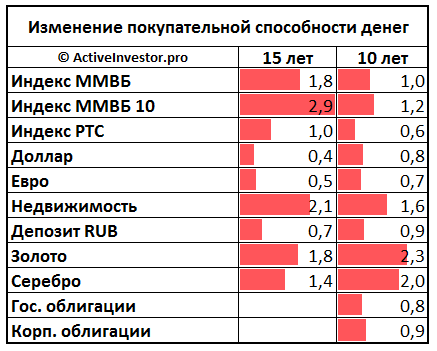

Покупательная способность денег

Деньги со временем обесцениваются. К примеру, несколько лет назад на 100 рублей можно было купить 5 кг яблок, а сейчас на 100 рублей можно купить немного больше 1 кг. За несколько лет цены выросли, поэтому покупательная способность денег уменьшилась. Но если вложить 100 рублей в актив, который обгоняет инфляцию, покупательная способность денег увеличивается. Если доходность будет меньше инфляции, покупательная способность денег будет уменьшаться.

Теперь сравним как изменилась покупательная способность денег за 10 и 15 лет. Средняя реальная доходность индекса ММВБ 10 7,4% в год означает, что покупательная способность вложенных денег за 15 лет увеличилась в 2,9 раза. 1 означает, что покупательная способность сохранилась на прежнем уровне, цифра меньше 1 означает, что покупательная способность денег уменьшилась.

Карта доходности активов

Наверно вы уже заметили, что позиции активов по доходности каждый год меняются местами. Какие-то активы вырывались на первое место, потом падали, снова поднимались и так далее. Нет ни одного актива, который стабильно каждый год приносил бы наибольшую доходность. Я составил карту доходности активов, где активы упорядочены по убыванию доходности. Это очень наглядно демонстрирует краткосрочную нестабильность поведения активов на рынке.

Источник