- Самые доходные ETF 2020 года

- ТОП-10 самых доходных фондов вне зависимости от базового актива

- Стоит ли инвестировать только в акции

- ТОП-5 самых доходных фондов облигаций

- Когда начнутся торги ETF и БПИФ в 2021 году

- Мой список самых лучших ETF фондов для российского инвестора в 2020 году

- ETF-фонды

- Лучшие ETF фонды

- Биржевые ПИФы

- Куда лучше вкладываться?

- Миллион с нуля №52 — снова про выбор выгодных фондов. Сравнение доходности российских БПИФ и ETF

- Выбор биржевого фонда

- Сравнение БПИФ и ETF на акции

- Сравнение БПИФ и ETF на облигации

- Резюмируя

Самые доходные ETF 2020 года

30 декабря прошел последний торговый день на Мосбирже в текущем году. Можно оперативно подвести итоги года. Собрали списки самых доходных БПИФ и ETF.

Напомним, сейчас на MOEX обращаются 55 биржевых фондов от 13 провайдеров (эмитентов). В наших рейтингах участвуют только существующие больше года. Их 30 штук.

ТОП-10 самых доходных фондов вне зависимости от базового актива

| № | Тикер | Активы | Провайдер | Доходность |

| 1 | MTEK | Акции IT-компаний США | Freedom Finance | 84,9% |

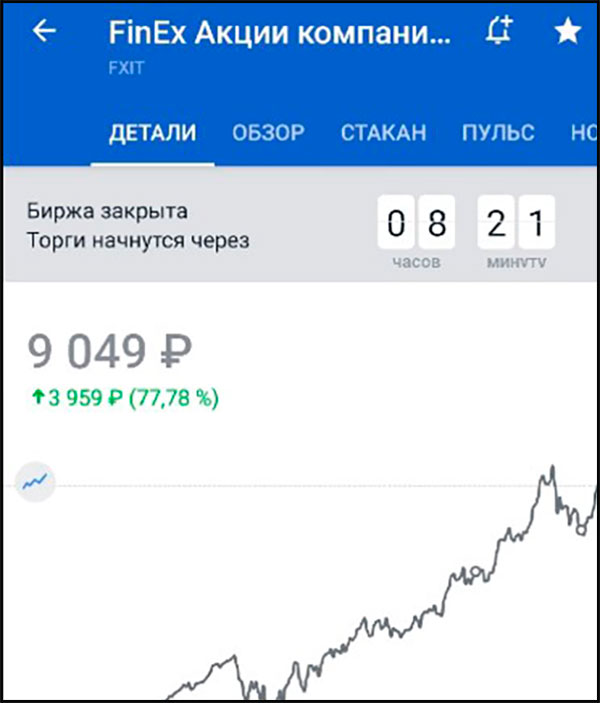

| 2 | FXIT | Акции IT-компаний США | FinEx | 76,9% |

| 3 | FXCN | Китайские акции | FinEx | 48,2% |

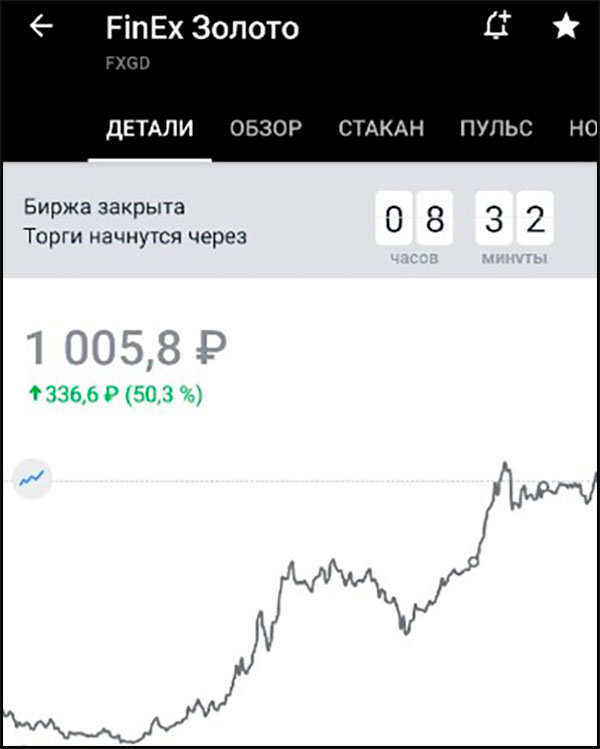

| 4 | FXGD | Золото | FinEx | 46,5% |

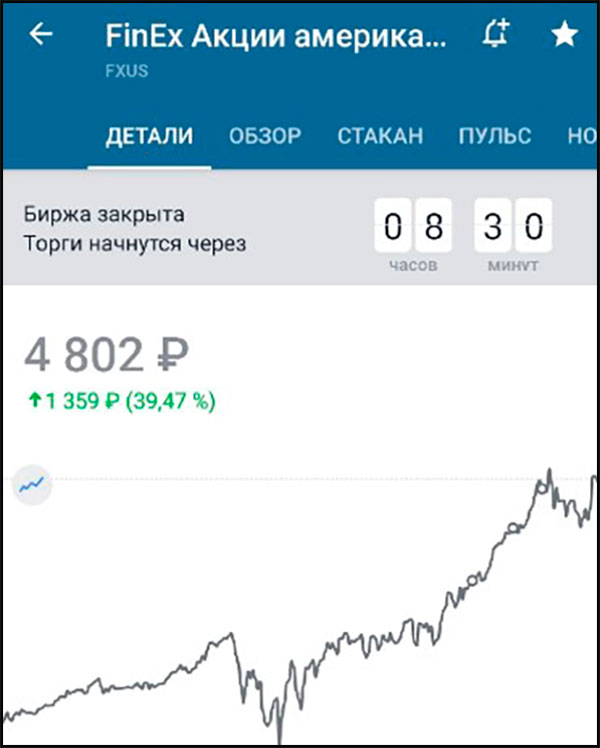

| 5 | FXUS | Акции компаний США | FinEx | 44,4% |

| 6 | AKSP | Акции компаний США | Альфа Капитал | 39,2% |

| 7 | SBSP | Акции компаний США | Сбер УА | 38,5% |

| 8 | TEUR | Смешанный | Тинькофф | 37,4% |

| 9 | VTBA | Акции компаний США | ВТБ Капитал | 37,1% |

| 10 | VTBE | Акции развивающихся стран | ВТБ Капитал | 36,1% |

Все лучшие по доходности ETF имеют в своих портфелях зарубежные активы, номинированные в иностранной валюте. В таблице дана рублевая прибыль, она в немалой степени обеспечена падением рубля. 2019 год он завершал с показателем 61,9057 за доллар, а 2020 год — 73,8757. Минус 19,3%.

Второе, на что можно обратить внимание — феноменальный рост компаний IT-сектора. Если смотреть по Америке, технологические акции определили широкий рынок почти в два раза.

Третья особенность года: большинство лидеров ориентированы на акции. Только два фонда наполнены другими активами – золотом или смешанной стратегией.

Стоит ли инвестировать только в акции

Да, акции показали в 2020 году двузначный рост. Но в будущем он не гарантирован. Инвестор должен помнить о распределении активов в соответствии со своими целями и толерантностью к риску.

Напомним самый свежий пример — обвал марта 2020 года. Он начался с провала переговоров между странами ОПЕК+ о сокращении добычи и последовавшего резкого падения цен на нефть. Тогда снижались даже защитные активы — золото и американские казначейские векселя.

Что уж говорить об акциях. За две недели с 8 марта мировые индексы упали на 30–45%. Поэтому отдельно покажем лучшие фонды облигаций.

ТОП-5 самых доходных фондов облигаций

| № | Тикер | Активы | Провайдер | Доходность |

| 1 | RUSB | Еврооблигации РФ | ITI FUNDS | 27,0% |

| 2 | FXRU | Еврооблигации РФ | FinEx | 25,7% |

| 3 | SBCB | Еврооблигации РФ | Сбер УА | 25,5% |

| 4 | VTBH | Облигации США | ВТБ Капитал | 23,5% |

| 5 | FXTB | Гособлигации США | FinEx | 20,7% |

Как видим, тут тоже валютная составляющая имеет ключевое значение.

Когда начнутся торги ETF и БПИФ в 2021 году

31 декабря 2020 года торги фондами на Мосбирже проводиться не будут. Торги возобновятся 4 января 2021 года. До конца новогодних каникул торговые сессии будут также 5, 6 и 8 января. 1 и 7 января – выходные праздничные дни.

В дальнейшем биржа планирует работать по стандартному графику. Торговый календарь на 2021 год можно посмотреть здесь.

Источник

Мой список самых лучших ETF фондов для российского инвестора в 2020 году

Всем привет! С вами снова Дмитрий Костин, и мы продолжим с вами заниматься инвестированием в ценные бумаги. А именно, я хотел бы рассказать вам про список самых лучших ETF фондов для российского инвестора в 2020 году, основываясь на статистике и собственном опыте. Готовы? Тогда поехали!

ETF-фонды

Если вы не возражаете, я не буду распинаться о том, что такое ETF-фонды или биржевые ПИФы. Об этом я подробнее рассказывал в одной из своих предыдущих статей. Скажу лишь вкратце, что покупая ETF, вы покупаете как бы сборник долей акций или облигаций. Преимуществом инвестирования в такой фонд является то, что вам не нужны огромные деньги для этого. То есть. Акция Microsoft и Apple стоят в сумме более 500 долларов. Но вы можете купить один фонд, куда будут входить акции самых крупных американских IT-компаний, в том числе и Microsoft с Apple. Но один такой фонд обойдется вам менее чем 10000 рублей (на момент написания статьи).

Более, того многие ETF показали постоянный рост за несколько лет, что хоть и не на 100%, но все равно снижает риск. Да и вообще, такие вложения называются ленивыми или пассивными, так как вы можете вложиться в индексные фонды и забыть про них на некоторое время. Также, топовый инвестор Уоррен Баффет завещал своей жене, чтобы после его смерти она вложила 90% его состояния в индексный фонд S&P500, куда входят акции более чем 500 самых крупных американских компаний.

Ну что же, а теперь давайте перейдем непосредственно к теме статьи.

Лучшие ETF фонды

Ну что же, давайте теперь пройдемся по самим фондам. Напомню, что в данной статье мы касаемся лишь ETF. То есть, никаких биржевых ПИФов здесь не будет. Но для начала давайте посмотрим, какие ETF в принципе можно купить на рынке на сегодняшний момент.

FXIT — Это наверное мой любимый фонд. Он же, кстати, самый дорогой. В данный фонд входят акции крупнейших IT-компаний. Несмотря на то, что покупаем на московской бирже мы его за рубли, он полностью прикреплен к доллару и зависит от него. В сентябре 2019 года фонд стоил 5000 рублей. Год спустя его стоимость выросла аж на 4000 рублей. А это, извините меня, почти 78% прибыли. В моем портфеле есть такие ETF, и на данный момент они ведут себя лучше всего, ведь благодаря им я неплохо увеличил свой капитал.

FXUS — Данный фонд представляет из себя сборник акций крупнейших американских компаний. Лакомый кусочек для инвестора. В него входят те же самые акции, что и в знаменитый индекс S&P500, а также другие крупные компании. Судя по статистике, фонд также находится в постоянном росте. Год назад один лот стоил 3400 рублей. Сегодня его стоимость значится 4800 рублей. То есть, годовая доходность составила в районе 40%. Очень крутой результат для ценных бумаг. Я также держу их в своеем инвестиционном портфеле. FXUS торгуется в рублях, но привязан к доллару.

FXGD — В данный фонд входят не акции, а золото. Данный фонд является защитным активом, но и он за последнее время растет в цене. Год назад данный актив стоил 660 рублей, а сегодня уже 1000. То есть, за год стоимость выросла на одну треть, а точнее на 50%. Отличный результат за год.

FXRU — Еврооблигации российских корпораций. Как мы знаем, покупка облигаций является консервативным инвестированием, поэтому и инвестирование в облигационные фонды также будет являться низкорисковым и низкодоходным. Год назад его стоимость составляла 782 рубля за лот, а сегодня 974 рубля. То есть годовая прибыль составила 23,5%. Конечно, меньше, чем вышеуказанные, но тем не менее вполне себе неплохо, особенно если учесть, что привязан данный фонд также к вечнозеленым долларам.

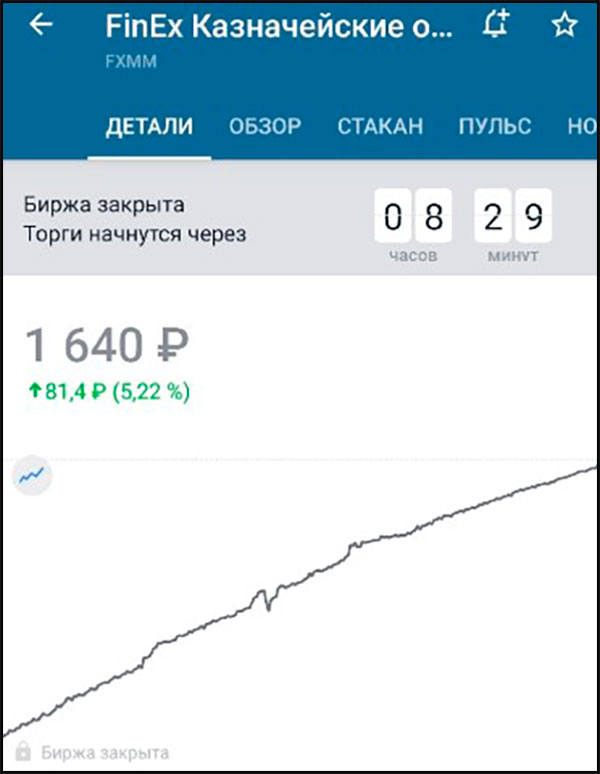

FXMM — краткосрочные казначейские векселя США с рублевым хэджем. Если вы посмотрите на график, то увидите, как гладко и ровно он растет постоянно вверх. Только не обольщайтесь сильно. Данный инструмент является консервативным и много прибыль вам не принесет. За последний год фонд принес всего 5,2% годовых. Но тем не менее, фонд можно использовать как инструмент для сохранения денег от инфляции.

FXRB — Еврооблигации российских корпораций. Как вы поняли, здесь высокого дохода также не стоит ждать, но он хотя бы довольно стабилен и также плавно идет вверх. За последний год стоимость фонда увеличилась на 7,5%. По крайней мере, это выгоднее банковского депозита, да и от инфляции спасет с меньшими с наименьшими рисками.

FXRL — Акции российских компаний. Довольно неплохой фонд, но не самый прибыльный. Тем не менее, за год с учетом пандемии он принес 9% прибыли.

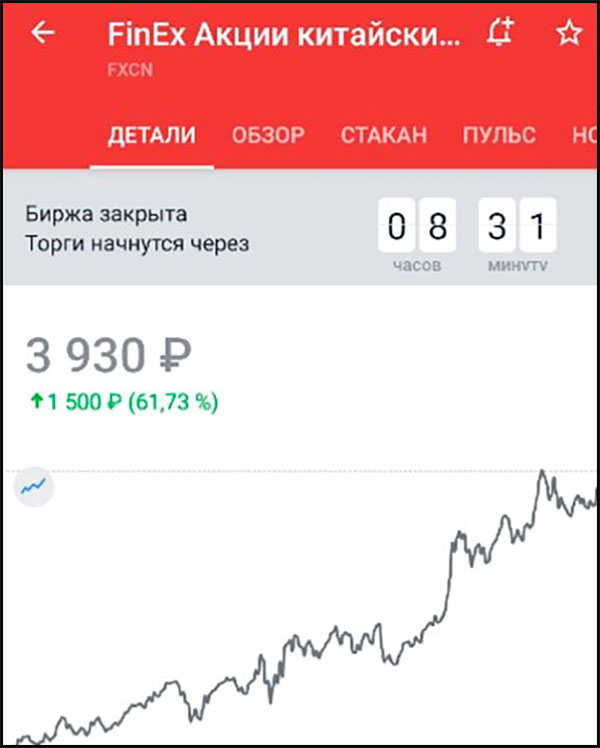

FXCN — Акции крупнейших китайских компаний. Китайцы тоже не дремлют, да и фонд у них вполне неплохой получился. За последний год данный ETF увеличилсвою стоимость на 61,7%. Отличный результат, да и сам фонд привязан к доллару.

FXDE — Акции крупнейших немецких компаний. Это первый фонд, который привязан к евро, а не к доллару или рублю. По хорошему счету он не сильно растет в цене (плюс-минус), но за последний год все же решил дать немного роста. Конкретно, цена фонда увеличилась за год на 31%. Довольно хороший результат, да еще и привязан к Евро.

Примерно такой список я накидал для вас, так как считаю, что именно эти ETF фонды являются самыми лучшими в плане доходности и рисков для российского инвестора. Конечно, многие со мной не согласятся, но у инвесторов в принципе редко бывает одинаковое мнение.

Биржевые ПИФы

Помимо ETF хотелось бы рассмотреть некоторые биржевые ПИФы, которые выполняют по сути ту же самую функцию, и которые я считаю самыми лучшими для инвестирования.

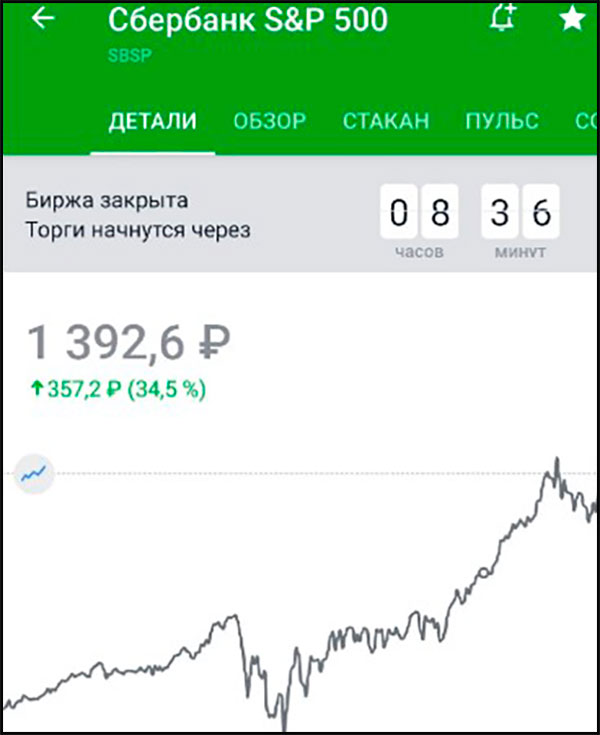

Сбербанк S&P500 (SBSP) — фонд, который повторяет индекс S&P500, который можно купить на Московской бирже. Конечно, у большинства брокеров вы его не найдет. Но Сбербанк и Тинькофф инвестиции им располагают. Я себе периодически докупаю, тем более, что по статистике он всегда растет. Все таки крупнейшие американские компании. За год такой фонд принес более 34%.

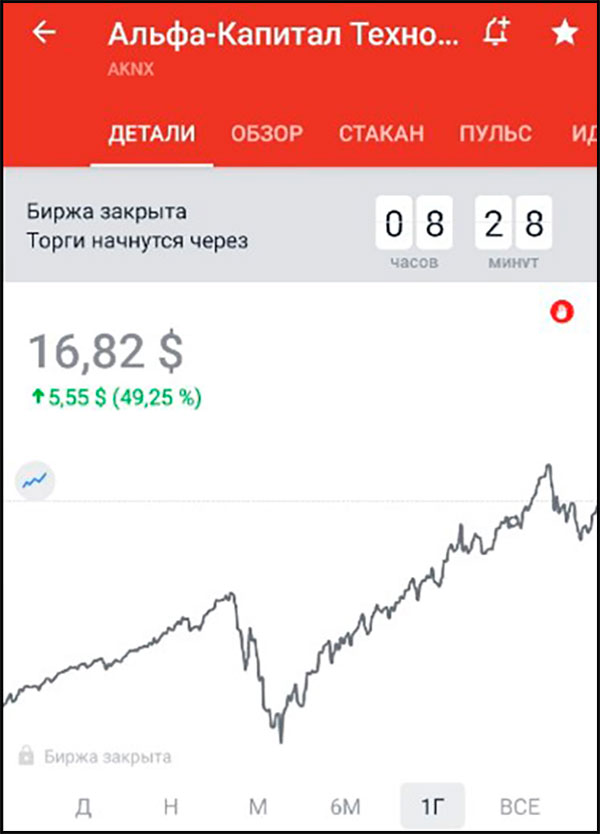

Альфа-Капитал Технологии (AKNX). Данный фонд чем-то похож на FXIT, о котором я говорил в самом начале. Но здесь мы видим фонд, состоящий из всего 100 акций крупнейших IT компаний США, но стоит гораздо дешевле. Торгуется данный фонд в долларах, и за 1 год цена на него поднялась аж на 66,7%. Весомый доход для ценных бумаг.

VTBB — ВТБ корпоративные облигации. Довольно интересный консервативный фонд, который повторяет по составу фонд корпоративных облигацийМосковской биржи. За последний год доходность фонда составила более 10%, что вполне неплохо для облигаций.

TECH — БПИФ, созданный самим «Тинькофф». По сути представляет собой бюджетный вариант FXIT, но в него входит в два раза меньше эмитентов. Также, стоит учесть, что в данный фонд входят не только акции США, но и бумаги США и Израиля. Фонд молодой, так что пока о нем особо ничего не скажешь. Но по сути он перспективный, недорогой в плане вхождения (8 центов за лот) и торгуется в долларах.

Куда лучше вкладываться?

Конечно, многие из вас спросят, в какие фонды лучше вкладывать деньги российскому инвестору. Но я вам скажу, что нет однозначного ответа. Фонды хороши тем, что здесь как раз не надо ждать точки входа, следить за каждой компанией. Можете просто посмотреть статистику и вы будете примерно знать как ведет себя тот или иной фонд. Да и в принципе, вы сами можете прикинуть, что Apple, Microsoft, Intel так и будут продолжать свою деятельность, выпуская новые востребованные продукты. Американский рынок IT всегда будет расти (мое личное мнение), поэтому в него стоит вкладываться. Конкретно речь идет от таких фондах как FXIT, AKNX и TECH. Самый лучший и проверенный — это конечно же FXIT, но и вход там сейчас не дешевый. Поэтому, если вы не стеснены в средствах, то можете взять его в долгосрок, а если стеснены, то возьмите что подешевле. Но это лишь мои мысли, а не призыв к действию.

Также подумайте над акциями американских компаний, а конкретно о фондах FXUS и SBSP. Ну и золото можете использовать как защитный актив, которы, кстати, еще и растет в неплохом темпе. В общем, смотрите и выбирайте.

Что касается брокера, то для я бы рекомендовал Тинькофф Инвестиции . Особенно данный брокер идеален для новичка. Интерфейс интуитивно понятен и очень удобно совершать покупки как в рублях, так и в долларах. Я пользуюсь услугами нескольких брокеров, и Тинькофф мне понравился больше всего.

Ну а вообще, если вы хотите научиться грамотному инвестированию и правильно составить инвестиционный портфель, я рекомендовал бы посетить улетный и в то же время бесплатный марафон мастер Федора Сидорова . Это реально очень крутой марафон, рассчитанный на 5 дней. Я благодарю судьбу за то, что попал на этот курс и за 2 года вышел на очень приличный плюс. Теперь продолжаю улучшать результаты.

Ну а на этом у меня все. Обязательно подписывайтесь на мой паблик в ВК и на мой канал на ютубе. Там я разоблачаю различного рода мошенников и аферистов. Жду вас снова на своем блоге. Пока-пока!

Источник

Миллион с нуля №52 — снова про выбор выгодных фондов. Сравнение доходности российских БПИФ и ETF

Периодически меня посещают мысли о пересмотре состава активов в портфеле. Если раньше был только один провайдер (FINEX), то сейчас их количество увеличилось кратно. Сбербанк, ВТБ, Альфа, ITI, Тинькофф, Газпромбанк. И каждый предлагает по несколько видов биржевых фондов. С различными комиссиями. Высокими и не очень. Короче, выбор есть.

Выбор биржевого фонда

По совокупности всех комиссий, можно найти более дешевые фонды. Чем у меня в портфеле. Даже небольшая разница за управление, в десятые доли процента, позволит сэкономить десятки-сотни тысяч в будущем.

Некоторые фонды имеют налоговые льготы, которых нет у FINEX. В частности это касается инвестиций в российский фондовый рынок. По простому, официально освобождены от уплаты налогов на прибыль. За счет экономии на налогах, можно получать дополнительную доходность.

У как говорится «Дурная голова — ногам покоя не дает». Хочется всегда иметь у себя самый выгодный фонд. Среди аналогичных предложений.

И тут рынок как раз упал. Хорошая возможность произвести обмен биржевых фондов в портфеле. Продать одни, купить другие. При этом сэкономив на комиссии за сделки купли-продажи. И уйти от налога на прибыль.

Почему именно при падении? Подробно рассказал про это в статье: 5 полезный действий, которые можно сделать при падении рынка.

Напомню, про структуру портфеля «Миллион с нуля»:

- 80% вложено в ETF на акции.

- 20% — ETF на облигации.

Акции:

- FXUS (Американский рынок);

- FXCN — (КИТАЙ);

- FXDE (Германия);

- FXRL (Россия).

Облигации:

FXRU и FXRB (евробонды с рублевым хеджем и без).

Я постоянно держу руку на пульсе. Слежу за появлением новых продуктов на рынке. Изменением комиссий. И периодически сравниваю результаты работы фондов. Как раз в тему попалась статистика-сравнение от FINEX. По российским биржевым фондам: БПИФ и ETF (данные на 6 марта 2020). Привожу ее ниже (дословно, с комментариями провайдера).

Сразу скажу. Не доверять опубликованным данным — оснований нет. Иначе, конкуренты давно засудили бы провайдера за недостоверную информацию.

Так как презентация представлена Финекс, общий посыл идет на восхваление линейки именно своих продуктов. И «ругательством» конкурентов. Но определенные выводы можно сделать (я просто ОХРЕНЕЛ от результатов работы некоторых фондов и понял, куда я точно не понесу свои деньги).

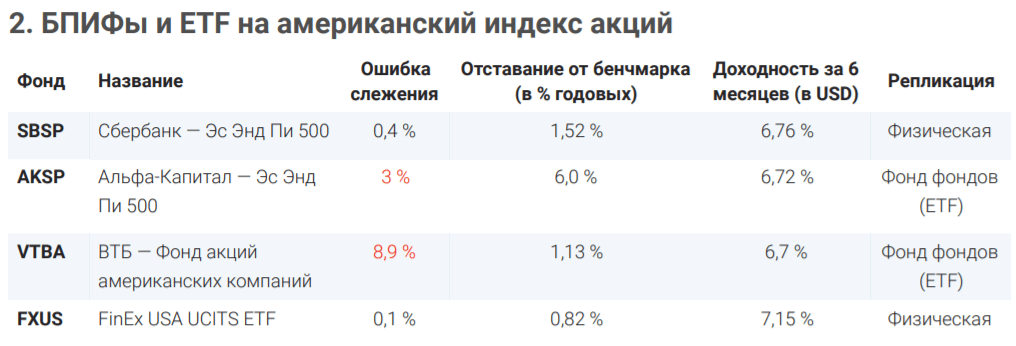

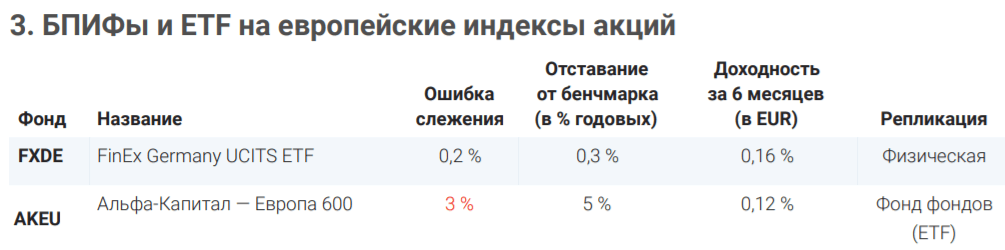

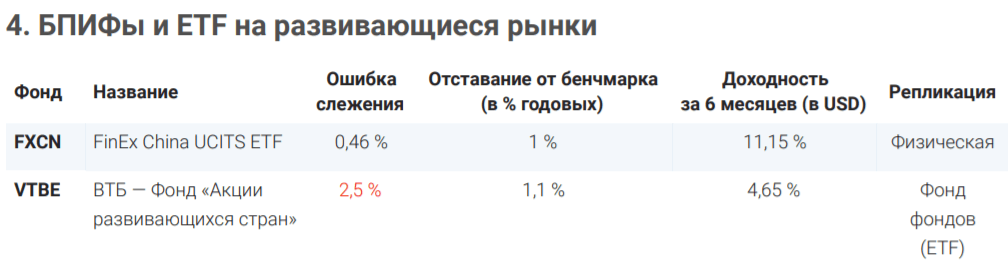

Сравнение БПИФ и ETF на акции

Как читать данные? Что это значит?

- Фонды отслеживают один и тот же базовый индекс (RTS TR — в случае FinEx и Московской биржи — в случае БПИФа Сбербанка).

- Фонд Сбербанка, благодаря льготному режиму налогообложения, обладает форой перед FXRL: ему не нужно платить налог на дивиденды, ставка которого для ирландских ETF составляет 10%.

Другими словами, при наличии дивидендной доходности индекса на Московской бирже на уровне 6,3% (по итогам 2019 года) и реализации эффективной инвестиционной политики ПИФ должен был бы обыгрывать ETF на 0,63% в год . Как видно из статистики, подобных результатов российскому инструменту достигнуть не удается. Несмотря на значительный объем активов под управлением. - Качество следования индексу Московской биржи для БПИФа остается невысоким. Ошибка следования в размере 1,5%, против 0,5% для FXRL — это признак того, что результаты его работы, в том числе опережение на отдельных временных участках FXRL, являются случайными. В 5% случаев фонд может отклоняться от заявленного индекса почти на 3%.

- Все ПИФы не слишком хорошо справляются со своей работой: ошибка следования в несколько раз или даже на несколько порядков превышает уровень, принятый в индустрии индексных фондов.

- Все как один демонстрируют как большое отставание от индекса, так и ошибку следования. Например, ошибка слежения в 3% говорит о том, что вы в 5% случаев можете недополучить доходность в 6%, а при ошибке 8,9% — целых 17,8% .

- ПИФ не справляется со своей работой: ошибка следования на порядок превышает уровень ошибки следования, принятой в индустрии индексных фондов.

- Результат предсказуем: значительное отставание от заявленного индекса и непредсказуемость инвестиционных результатов связаны с низким качеством следования за заявленным индексом.

- ПИФ не справляется со своей работой: ошибка следования на порядок превышает уровень ошибки следования, принятой в индустрии индексных фондов. VTBE, несмотря на то, что является фондом фондов и отслеживает индекс путем покупки ETF iShares EM, все равно не справляется с задачей отслеживания индекса.

- Важно помнить, что китайский рынок является основным драйвером индекса развивающихся рынков. Стоит задуматься над тем, насколько оправдана столь дорогая диверсификация с помощью БПИФа с отставанием от заявленного индекса и непредсказуемым результатом из-за высокой ошибки следования.

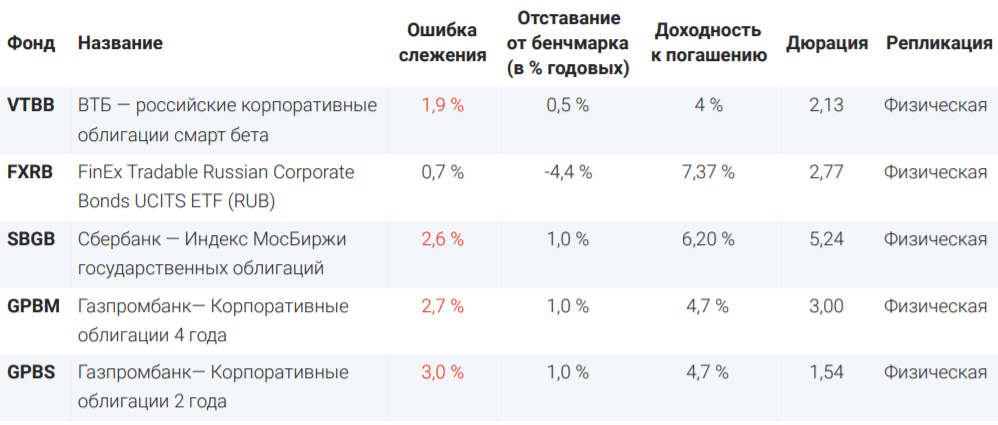

Сравнение БПИФ и ETF на облигации

- Во-первых, при выборе БПИФа или ETF на облигации, инвестору стоит определиться с уровнем риска, который он готов принять. Чем более консервативен инвестор, тем меньше должна быть дюрация облигационного портфеля фонда. Дюрация показывает, насколько чувствительна цена облигации при изменении ставки Центральным банком (чем выше дюрация, тем больше риск снижения цены облигаций и, соответственно, фонда в ответ на рост процентных ставок).

- Во-вторых, стоит обратить внимание на ошибку слежения. Она отражает качество следования за индексом-бенчмарком. На практике ошибка слежения показывает, насколько сильно результаты фонда могут отличаться от результатов индекса.

- БПИФы не справляются со своей работой по отслеживанию индекса: ошибка слежения по ним находится в интервале от 2 до 3%, что на несколько порядков выше FXRB с ошибкой слежения 0,7%.

- Стоит обратить внимание, что фонды GPBM и SBGB характеризуются высокой дюрацией, а следовательно, инвестиции в них связаны с большими рисками.

- За счет рублевого хеджирования и низкой дюрации FXRB показывает самую высокую доходность к погашению в 7,37%. У ближайшего по дюрации БПИФа GPBM доходность к погашению оказывается в полтора раза ниже — только 4,7%.

- Фонды отслеживают еврооблигации российских эмитентов, включая государственные. Например, их нетрудно заметить в БПИФе Сбербанка и ITI ETF.

- БПИФы и ITI ETF не справляются с работой по отслеживанию целевого индекса —ошибки слежения БПИфов, как и в других фондах, в разы выше показателя для FXRU.

Важно: более высокая доходность фонда RUSB объясняется в два раза большей дюрацией и более низким рейтингом бумаг по сравнению с FXRU (BB против BBB+). В связи с этим инвесторы должны быть готовы к существенной потере стоимости при вложениях в этот инструмент на фоне роста неопределенности на рынке.

Резюмируя

Да. до западных аналогов (зарубежные ETF) нам еще есть куда расти. Все или очень дорого. Либо управляется не очень качественно.

Как показала статистика, особой альтернативы Finex пока нет (с моей точки зрения и стратегии). Состав портфеля менять не буду. Остаюсь в тех же ETF.

Удачных инвестиций в «правильные» ETF!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник