- Спреды по облигациям

- Спред доходности

- Что такое Спред доходности?

- Ключевые моменты

- Понимание спреда доходности

- Типы спредов доходности

- Кредитный спред

- Что такое кредитный спред — простыми словами

- Определение значения кредитного спреда с помощью кривой бескупонной доходности

- Практическое применение (для покупки недооценённых облигаций)

- Другие разновидности кредитного спреда

- Как посчитать реальную доходность облигации: инструкция

Спреды по облигациям

Спреды по облигациям, как злые собаки, всегда о чем-то лают и мешают спать. Например, минимизация спреда между 10- и 2-летними казначейскими обязательствами предупреждает о скорой рецессии. Сейчас этот спред растет, можно успокоиться? Не тут-то было.

WSJ предупреждает о двух новых опасных сигналах.

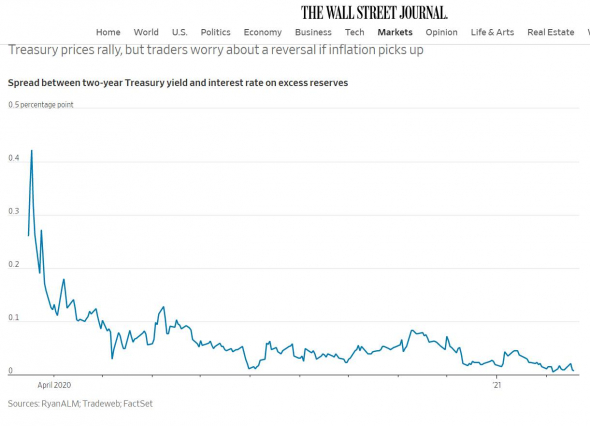

1) Спред между доходностью 2-летних казначейских обязательств и ключевой ставкой ФРС в виде процента на резервируемые банками средства для исполнения нормативов (IOER) стала очень низкой (рис-1). Это означает, что банки копят избыточную ликвидность в низкодоходных и краткосрочных госбумагах даже несмотря на то, что их доходность почти сравнялась с самыми низкими ставками, уплачиваемыми ФРС по обязательным резервам банков. Это признак близкого стресса финансовой системе, пишет WSJ.

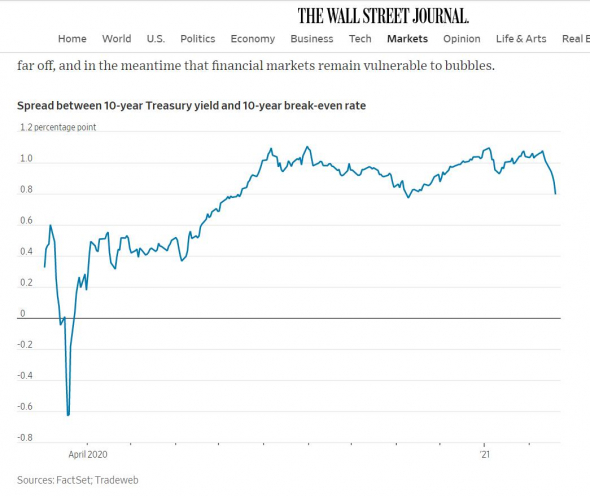

2) Вторая «лающая собака» — спред между доходностью 10-летних казначейских облигаций и доходностью 10-летних Treasury Inflation Protected Securities (TIPS). Его рост (см. рис-2) показывает рост инфляционных ожиданий. В понедельник профильный комитет Палаты представителей США одобрил проект бюджета с поправкой на программу помощи экономике, предложенной Байденом на 1,9 трлн. долл. Залаял спред, залихорадило весь мир. Рубль в понедельник отступал по всем направлениям.

© текст Александр Абрамов

Источник

Спред доходности

Что такое Спред доходности?

Спред доходности – это разница между доходностью разных долговых инструментов с разными сроками погашения, кредитными рейтингами, эмитентом или уровнем риска, рассчитываемая путем вычитания доходности одного инструмента из другого. Эта разница чаще всего выражается в базисных пунктах (б.п.) или процентных пунктах.

Спрэды доходности обычно указываются в единицах доходности по сравнению с доходностью казначейских облигаций США, где это называется кредитным спредом . Например, если пятилетняя казначейская облигация составляет 5%, а 30-летняя казначейская облигация – 6%, спред доходности между двумя долговыми инструментами составляет 1%. Если 30-летняя облигация торгуется на уровне 6%, то, исходя из исторического спреда доходности, пятилетняя облигация должна торговаться на уровне около 1%, что делает ее очень привлекательной при текущей доходности в 5%.

Ключевые моменты

- Спред доходности – это разница между котируемой доходностью по различным долговым инструментам, которые часто имеют разные сроки погашения, кредитные рейтинги и риски.

- Распределение легко вычислить, так как вы вычитаете доходность одного из доходности другого в процентах или базисных пунктах.

- Спреды доходности часто указываются как доходность по сравнению с казначейскими облигациями США или доходность по сравнению с корпоративными облигациями с рейтингом AAA.

- Когда спреды доходности расширяются или сокращаются, это может сигнализировать об изменениях в базовой экономике или финансовых рынках.

Понимание спреда доходности

Спред доходности – это ключевой показатель, который используют инвесторы в облигации при оценке уровня затрат на облигацию или группу облигаций. Например, если доходность одной облигации 7%, а доходности другой 4%, спред составляет 3 процентных пункта или 300 базисных пунктов . Не казначейские облигации обычно оцениваются на основе разницы между их доходностью и доходностью казначейских облигаций сопоставимого срока погашения.

Кредитный спред облигаций отражает разницу в доходности казначейских и корпоративных облигаций с одинаковым сроком погашения. Долги, выпущенные Казначейством Соединенных Штатов, используются в качестве эталона в финансовой индустрии, поскольку их безрисковый статус подкреплен полной верой и кредитом правительства США. Облигации казначейства США (выпущенные государством) считаются наиболее близкими к безрисковым инвестициям, поскольку вероятность дефолта практически отсутствует. Инвесторы абсолютно уверены в том, что им вернут деньги.

Как правило, чем выше риск, связанный с облигацией или классом активов , тем выше спред доходности. Когда инвестиция рассматривается как низкорисковая, инвесторам не требуется высокая доходность для привязки своих денежных средств. Однако, если инвестиция рассматривается как более рискованная, инвесторы требуют адекватной компенсации в виде более высокого спреда доходности в обмен на принятие риска снижения своей основной суммы.

Например, облигация, выпущенная крупной, финансово здоровой компанией, обычно торгуется с относительно низким спредом по отношению к казначейским облигациям США. Напротив, облигация, выпущенная более мелкой компанией с более слабой финансовой устойчивостью, обычно торгуется с более высоким спредом по сравнению с казначейскими облигациями. По этой причине облигации на развивающихся и развитых рынках, а также аналогичные ценные бумаги с разными сроками погашения, как правило, имеют существенно разную доходность.

Поскольку доходность облигаций часто меняется, спреды доходности тоже. Направление спреда может увеличиваться или расширяться, что означает, что разница в доходности между двумя облигациями увеличивается, и один сектор работает лучше, чем другой. Когда спреды сужаются, разница в доходности уменьшается, и один сектор работает хуже, чем другой. Например, доходность индекса высокодоходных облигаций изменяется с 7% до 7,5%. В то же время доходность 10-летних казначейских облигаций остается на уровне 2%. Спрэд изменился с 500 базисных пунктов до 550 базисных пунктов, что указывает на то, что доходность высокодоходных облигаций отставала от казначейских облигаций в этот период времени.

По сравнению с исторической тенденцией спреды доходности казначейских ценных бумаг с разным сроком погашения могут указывать на то, как инвесторы рассматривают экономические условия. Расширение спредов обычно приводит к положительной кривой доходности, что указывает на стабильные экономические условия в будущем. И наоборот, когда падающие спрэды сокращаются, может наступить ухудшение экономических условий, что приведет к сглаживанию кривой доходности.

Типы спредов доходности

Спред с нулевой волатильностью (Z-спред) измеряет спред, реализуемый инвестором по всей кривой спот-ставки Казначейства , при условии, что облигация будет удерживаться до погашения. Этот метод может занять много времени, так как требует большого количества вычислений, основанных на пробах и ошибках. По сути, вы начнете с того, что попробуете одну цифру спреда и проведете расчеты, чтобы увидеть, равна ли текущая стоимость денежных потоков цене облигации. Если нет, вам придется начать заново и продолжать попытки, пока два значения не станут равными.

Распространение высокоурожайных облигаций является процентной разницей в текущей доходности различных классов высокодоходных облигаций по сравнению с инвестиционно-СОРТОМ (например , с рейтингом ААА) корпоративные облигации, казначейские облигации, или другой мера бонд. Спрэды по высокодоходным облигациям, превышающие исторические средние, предполагают более высокий кредитный риск и риск дефолта по бросовым облигациям.

Вариант с поправкой на распространение (OAS) преобразует разницу между справедливой ценой и рыночной ценой, выраженной в стоимости доллара, и преобразует это значение в качестве меры доходности. Неустойчивость процентных ставок играет важную роль в формуле OAS. Вариант, встроенный в ценную бумагу, может повлиять на денежные потоки, что необходимо учитывать при расчете стоимости ценной бумаги.

Источник

Кредитный спред

Покупая долговые ценные бумаги, инвестор неизбежно сталкивается с кредитным риском состоящим в том, что эмитент не выполнит свои обязательства по ним (не выплатит проценты или вовсе не вернёт деньги по причине дефолта). Этот риск может быть относительно невелик, но всё же он всегда существует.

Что такое кредитный спред — простыми словами

Как известно, риск в инвестировании очень сильно коррелирует с той доходностью, которую в итоге можно получить. То есть, другими словами, принимая на себя дополнительные риски, инвестор вправе рассчитывать на соответствующую денежную компенсацию.

Кредитный спред как раз и является той самой мерой, которая определяет компенсацию получаемую инвестором за принятие на себя кредитного риска по долговым ценным бумагам.

Для определения всякой меры нужна точка отсчёта, так и в данном случае, чтобы определить степень возникающего кредитного риска необходимо оттолкнуться от некоего нулевого значения.

В случае с облигациями, за такое нулевое значение принято считать доходность по государственным облигациям США (Treasuries). Они считаются настолько надёжными, что вероятность дефолта по ним сводится практически к нулю. Ну а если говорить в контексте конкретной страны, то за нулевое значение принимается доходность по национальным государственным облигациям (в России это ОФЗ).

Кредитный спред не является величиной постоянной, он может меняться в зависимости от складывающейся ситуации на рынке. Он сильно зависит от текущего кредитного рейтинга облигаций: при его изменении в худшую сторону возрастает кредитный риск, а соответственно растёт и величина КС.

Определение значения кредитного спреда с помощью кривой бескупонной доходности

Для того чтобы определить значение кредитного спреда по корпоративным облигациям необходимо вычесть из их процентной доходности те проценты которые предлагаются по ОФЗ с соответствующей величиной дюрации.

С этой целью удобно пользоваться кривой бескупонной доходности ОФЗ (её можно найти на сайте Московской биржи: https://www.moex.com/ru/marketdata/indices/state/g-curve/ ):

Представленный по вышеуказанному адресу график — интерактивен. Перемещая по нему курсор можно определить значение процентной ставки по ОФЗ при соответствующей величине дюрации.

На рисунке выше, для примера, отображается процентная ставка по ОФЗ с величиной дюрации равной 7.

Допустим вам необходимо определить величину кредитного спреда для определённых корпоративных облигаций. Для этого находим на кривой бескупонной доходности точку соответствующую дюрации этих облигаций и смотрим на величину процентов по ОФЗ. Далее из процентов по корпоративным облигациям вычитаем проценты по ОФЗ и получаем искомое значение кредитного спреда.

Например по облигация с дюрацией равной 7 и процентной ставкой в размере 8% величина КС составит: 8% – 6,35% = 1,65% (см. рисунок выше).

Практическое применение (для покупки недооценённых облигаций)

КС часто используется на практике для выбора облигаций. Для этого сначала вычисляется среднее значение КС для выборки облигаций с одним и тем же значением кредитного рейтинга.

Далее в состав портфеля отбираются только те бумаги, значение кредитного спреда для которых существенно выше среднего. При этом желательно выяснить причину такого расхождения. Хотя речь и идёт о бумагах с одним и тем же уровнем кредитного рейтинга, нужно обязательно «копнуть поглубже». Ведь тот же самый рейтинг не обновляется ежедневно и, следовательно, не учитывает ситуацию, что называется, в реальном времени.

Если выяснится, что серьёзных причин для подобного рода отклонения нет, то анализируемые облигации включаются в состав портфеля. Суть метода состоит в том, что при относительно одинаковом уровне риска (рейтинг одинаковый) отбираются облигации приносящие максимально возможный доход.

Например, среднее значение КС для облигаций с кредитным рейтингом А составляет 1,2%. При этом для покупки рассматриваются бумаги значение КС для которых составляет:

В данном случае наибольшее отклонение от среднего значения наблюдается в варианте Г (1,7% – 1,2% = 0,5%). Если подробный анализ состояния эмитента не выявит никаких поводов для беспокойства, вариант Г можно смело рекомендовать к покупке.

Другие разновидности кредитного спреда

Выше мы рассмотрели пример номинального кредитного спреда или как ещё его называют — G-спреда. Иногда можно встретить такое понятие как T-спред, но это, по сути, абсолютно то же самое, за исключением того, что за нулевое значение в данном случае принимается доходность не по ОФЗ, а по американским гособлигациям (Treasuries).

Кроме этого существуют такие разновидности КС как:

- Z-спред. Был введён для коррекции таких недостатков G-спреда, как неучтённость в расчётах параметров временной структуры платежей и формы кривой доходности. Достаточно сложен в подсчётах и обычно применяется для облигаций с доходностью близкой к кривой доходности ОФЗ;

- I-спред. Отличается от G-спреда тем, что рассчитывается по отношению к кривой процентных свопов (а не к кривой доходности ОФЗ). Его обычно применяют для анализа новых выпусков облигаций номинированных в долларах или евро;

- CDS-спред. Это тот размер премии, которая уплачивается продавцу CDS покупателем за право хеджирования риска по определённому выпуску облигаций;

- ASW-спред. Представляет собой премию добавляемую к ставке LIBOR при расчёте процентов по плавающим платежам в рамках комбинации Asset Swap;

- Относительный спред. Отличается от G-спреда тем, что измеряется не в абсолютных, а в относительных величинах. Вычисляется как отношение G-спреда облигации к её доходности к погашению;

- Спред над бенчмарком. Применяется для оценки облигаций с процентной ставкой привязанной к какому-либо бенчмарку. Вычисляется как разница между кривой доходности по облигации и кривой доходности по соответствующему «эталонному» ценовому ориентиру.

Источник

Как посчитать реальную доходность облигации: инструкция

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— плата за депозитарий. Депозитарий — это место, где хранятся ваши ценные бумаги . На сегодняшний день большинство брокеров отменило эту комиссию. Но все равно лучше перепроверить;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

Цена на 5 июня 2020 года — 103,58%, или ₽1035,8 (обычно в приложениях брокеров на карточках облигаций показывают цену так: рыночная стоимость + НКД)

- Годовая доходность — 4,52%

- Накопленный купонный доход — ₽33,17

- Комиссия за сделку — 0,3% (не от номинала облигации, а от текущей цены вместе с НКД)

- Комиссия за ведение счета или фиксированные ежемесячный платеж — ₽99

- Срок погашения — 15 декабря 2021 года, то есть через полтора года и 10 дней.

- Размер купона — ₽34,9

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Также должна настораживать и облигация за 70%. Покупать бумагу по такой цене рискованно. Чрезмерно низкая стоимость может говорить о том, что эмитента ждет банкротство или он не выполняет свои обязательства по выплатам. Не забудьте и про НКД. Пакет облигаций лучше покупать сразу после того, как по ним был выплачен купон. Так размер НКД, который обычно прибавляется к стоимости облигации, будет минимальным.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Источник