- Спреды по облигациям

- Почему мы следим за доходностями Treasuries?

- Быстрые ответы

- Немного теории

- Почему это важно для акций?

- Чем выше доходность облигаций, тем ниже стоимость акций

- Всегда ли сохраняется такое равновесие?

- Почему акции и золото быстро росли в 2020?

- На что делать ставку в текущих реалиях?

- Спред доходности

- Что такое Спред доходности?

- Ключевые моменты

- Понимание спреда доходности

- Типы спредов доходности

Спреды по облигациям

Спреды по облигациям, как злые собаки, всегда о чем-то лают и мешают спать. Например, минимизация спреда между 10- и 2-летними казначейскими обязательствами предупреждает о скорой рецессии. Сейчас этот спред растет, можно успокоиться? Не тут-то было.

WSJ предупреждает о двух новых опасных сигналах.

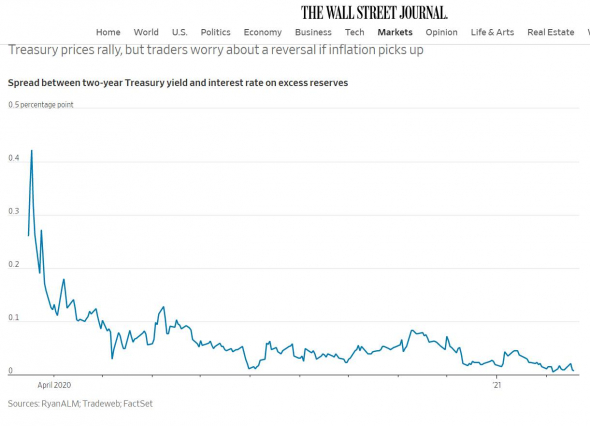

1) Спред между доходностью 2-летних казначейских обязательств и ключевой ставкой ФРС в виде процента на резервируемые банками средства для исполнения нормативов (IOER) стала очень низкой (рис-1). Это означает, что банки копят избыточную ликвидность в низкодоходных и краткосрочных госбумагах даже несмотря на то, что их доходность почти сравнялась с самыми низкими ставками, уплачиваемыми ФРС по обязательным резервам банков. Это признак близкого стресса финансовой системе, пишет WSJ.

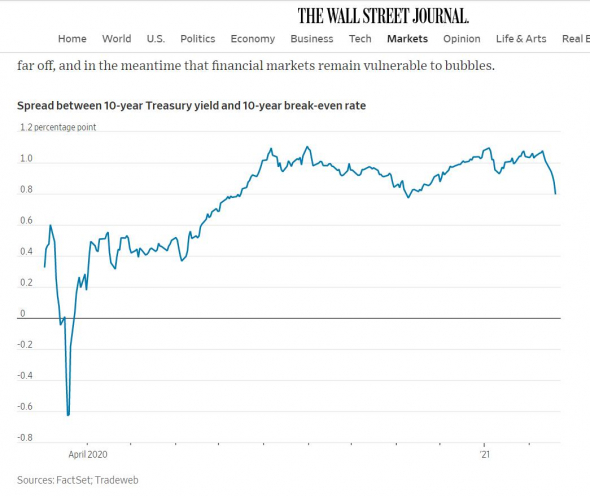

2) Вторая «лающая собака» — спред между доходностью 10-летних казначейских облигаций и доходностью 10-летних Treasury Inflation Protected Securities (TIPS). Его рост (см. рис-2) показывает рост инфляционных ожиданий. В понедельник профильный комитет Палаты представителей США одобрил проект бюджета с поправкой на программу помощи экономике, предложенной Байденом на 1,9 трлн. долл. Залаял спред, залихорадило весь мир. Рубль в понедельник отступал по всем направлениям.

© текст Александр Абрамов

Источник

Почему мы следим за доходностями Treasuries?

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

Но почему с ростом инфляции не растёт золото? Инфляция сама по себе не является индикатором обесценения денег — важно смотреть на реальные ставки дохода. Реальная ставка дохода = доходность 10-летних облигаций минус инфляция. Золото растёт, когда реальная доходность падает — это объясняет резкий скачек цены золота в 2020 году. Сейчас же обратная картина: доходности облигаций растут быстрее инфляции, спред сокращается, и реальная доходность растёт — поэтому золото и акции золотодобытчиков корректируются.

Вывод 2. С ростом реальной доходности золото и акции золотодобытчиков корректируются.

И так, получается, что облигации падают в цене, рынок акций сокращается и падает золото. Тогда на чем можно заработать?

Для этого давайте немного окунемся в экономическую теорию и посмотрим, как она состыкуется с практикой, и на чем можно заработать при текущем тренде.

Немного теории

Начнем с ключевой ставки (для РФ) или Federal Funds Rate (для США). Ключевая ставка — процентная ставка, по которой финансовые учреждения ссужают без обеспечения свои резервные остатки другим финансовым учреждениям. Резервные остатки — это суммы, хранящиеся в ФРС (для США) и ЦБ (для РФ) для поддержания резервных требований депозитных учреждений. И в США, и в РФ, Центральный банк проверяет банки на выполнение нормативов, поэтому банки с недостатком средств на счетах берут в займы у других банков с избыточной ликвидностью. Такие сделки считаются безрисковыми, поэтому ключевая ставка определяет минимально возможную доходность инвестиций. Ключевая ставка — важный индикативный показатели, который определяет динамику другого «безрискового» актива — 10-летних облигаций США:

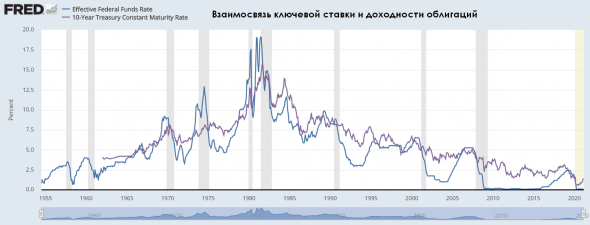

График 1. Взаимосвязь ключевой ставки и доходности 10-летних облигаций США

Несмотря на то, что долгосрочно ключевая ставка определяет движение доходности 10-летних облигаций, локально можно увидеть расхождения. Давайте увеличим рисунок:

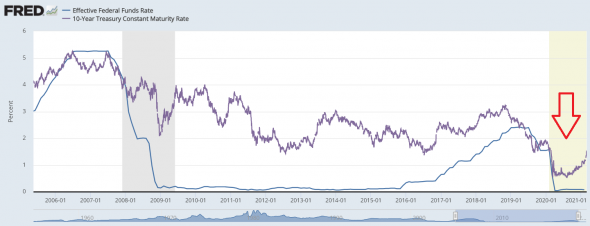

График 2. Краткосрочные расхождения ключевой ставки и доходности облигаций США

Видно, что существует расходящиеся динамика на некоторых периодах. Всё потому, что ключевая ставка — нединамический показатель, она меняется только в определённые моменты и остаётся постоянной какой-то промежуток времени. А на доходность 10-летних облигаций влияет реальная стоимость денег.

Реальная стоимость денег — это номинальная доходность на рынке минус инфляция, поэтому с ростом инфляции начинают распродавать длинные 10-летние облигации, отчего их доходность увеличивается:

График 3. Взаимосвязь инфляции и доходности облигаций США

Почему облигации распродают при росте инфляции? Потому что реальная стоимость денег уменьшается. Предположим, вы купили 10-летние облигации с эффективной доходностью 1,35% при ожидаемой инфляции 1,2%. Тогда вы зарабатывайте в реальном выражении 1,35%-1,2% = 0,15% в год. Но если ожидаемая инфляция выросла, скажем, до 1,5%, то тогда ваши инвестиции обесцениваются на 1,35%-1,5% = 0,15% в год.

Почему это важно для акций?

С одной стороны, в финансовой теории 10-летние облигации США считаются безрисковым активом и их доходность «ближе» всего к динамике двух фундаментальных макроэкономических показателей — ключевой ставки и инфляции.

С другой стороны, доходность актива зависит от его уровня риска. То есть, чем рискованнее ваше вложение, тем большую доходность вы будете от него требовать.

Наименее рискованной сделкой является овернайт между банками, доходность по которому равна ключевой ставке. Но этот инструмент недоступен обычному инвестору, поэтому для него «безрисковым» считается актив на один шаг «дальше» от банковского овернайта — 10-летние облигации США.

Из этих постулатов появляется определение доходности любого актива, в том числе акций:

Доходность актива = доходность 10-летних облигаций + премия за риск

Чем выше доходность облигаций, тем ниже стоимость акций

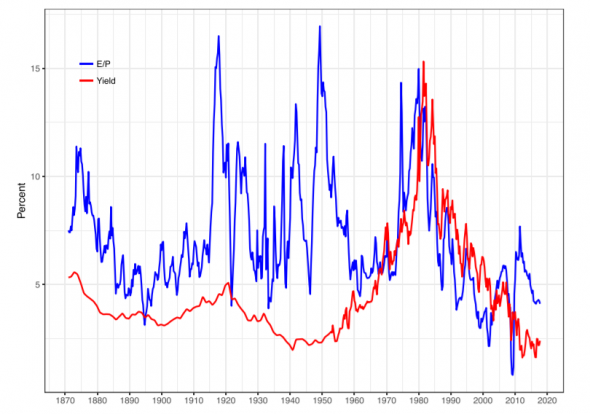

Всем известен коэффициент Price-to-Earnings или P/E. Если этот коэффициент перевернуть, то мы получим E/P или кривую доходности акций. Согласно теории, приведенной выше, чем выше доходность по облигациям, тем выше требуемая доходность для акций.

Если построить зависимость между доходностью облигаций и E/P индекса S&P 500, то мы обнаружим прямую зависимость:

График 4. Зависимость E/P S&P 500 и доходности 10-летних облигаций

Зависимость не 100%, однако на симуляции видно, что прогнозные значения «ходят» вместе с реальными:

График 5. Симуляция значений E/P S&500

Окей, но что такая динамика значит для рынка акций? Она показывает, что, в среднем, при росте доходности облигаций растёт требуемая доходность для акций, что переоценивает коэффициент P/E вниз. Так как E означает чистую прибыль за прошлые 12 месяцев — то есть неизменяемый показатель — это значит, что снижается показатель P, или цена акции.

Также верна и обратная зависимость, то есть при снижении доходности облигаций — снижается требуемая доходность для акций, что переоценивает коэффициент P/E вверх -> то есть цены на акции растут.

Всегда ли сохраняется такое равновесие?

Если посмотреть на динамику кривой доходности акций и облигаций не с 1970, а с 1870 года, то мы обнаружим динамическое расхождение показателей:

График 6. Динамическое расхождение кривых доходностей акций и облигаций с 1870 года

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Всё потому, что на равновесное соотношение E/P и доходности облигаций влияет не только ключевая ставка и инфляция, но и ставка налога на прибыль, дивиденды и реинвестирование капитала, а эти показатели меняются во времени, хотя достаточно стабильны долгий промежуток времени:

График 7. Динамическое изменение равновесия кривых доходностей акций и облигаций

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Поэтому можно сказать, что в целом равновесие меняется, но по данным с 1970 года оно является устойчивым.

Почему акции и золото быстро росли в 2020?

Как мы уже выяснили существует несколько важных макроэкономических показателей: ключевая ставка и инфляция. От них зависит доходность 10-летних облигаций США, которая является базой расчёта справедливой доходности для других активов, в том числе и акций.

Давайте еще раз взглянем на график:

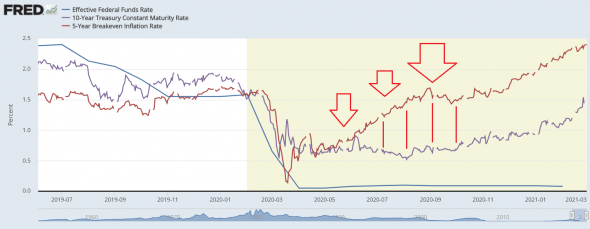

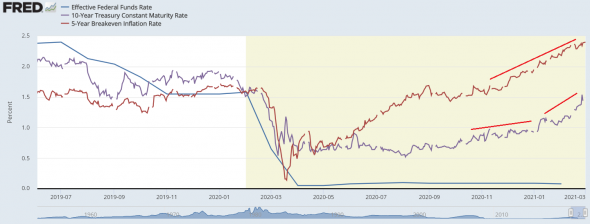

График 8. Взаимосвязь ключевой ставки, доходности облигаций и инфляции в 2020 году

В 2020 году ключевая ставка в США резко снизилась, что привело к снижению доходности 10-летних облигаций. При этом в 3 и 4 кварталах доходность облигаций не реагировала на рост инфляции, что сдерживало требуемую доходность акций на низком уровне и переоценивало справедливый мультипликатор P/E вверх.

Также многие спрашивают, почему золото росло в 2020, а сейчас расти перестало, когда наблюдается рост инфляции и обесценивание денег.

Если еще раз посмотреть на рисунок, то можно заметить, что реальная доходность инвестиций снижалась:

График 9. Взаимосвязь доходности облигаций и инфляции в 2020 году

Золото растёт именно при снижение реальной доходности, то есть при росте спреда между 10-летними доходностями облигаций и инфляцией, именно поэтому золото хорошо себя чувствует при рецессиях.

Сейчас же мы наблюдаем одновременно и рост доходностей облигаций, и рост инфляции. При этом доходность начала расти быстрее инфляции, что вызывает сужение спреда и росту реальной доходности, поэтому золото падает:

График 10. Рост доходности облигации и инфляции

На что делать ставку в текущих реалиях?

Доходность 10-летних облигаций — один из главных фундаментальных показателей на рынке. С ростом доходности облигаций растёт и требуемая доходность акций, что снижает мультипликатор P/E и рынок акций падает. В первую очередь это касается акций с высокими мультипликаторами — обычно это убыточные акции роста с большими перспективами, поэтому инвесторы оценивают их по результатам на 5-10 лет вперед. Тут работает правильно, чем выше мультипликатор — тем больнее падать. Поэтому недавно мы увидели снижение таких компаний, как Tesla и Square на 10-15%.

От разницы между доходностью облигаций и инфляцией играет золото. Чем выше реальная доходность, тем ниже золото, так как золото — защитный актив, который растёт при обесценивании денег. Сейчас реальная доходность растёт, поэтому золото в текущих реалиях — слабый актив, пока тренд не сломается.

При этом с ростом инфляции выигрывают два сектор — промышленные ресурсы (commodities) и товары первой необходимости. Как правило, в этих сферах высокая конкуренция и рост общего рынка ограничен. При этом спрос на товары этих отраслей остаётся стабильным, а рост инфляции приводит к органичному росту цен, поэтому такие компании растут по финансовым показателям.

Мы считаем, что в текущих реалиях худшие ставки — это дорогие технологические компании (Tesla, Square и подобные) и золото, в том числе золотодобывающие компании. А лучшие ставки — commodities (индустриальные металлы, сельхоз культуры) и consumer staples (продуктовый и непродуктовый ритейл, табак, алкоголь, товары личной гигиены).

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

Источник

Спред доходности

Что такое Спред доходности?

Спред доходности – это разница между доходностью разных долговых инструментов с разными сроками погашения, кредитными рейтингами, эмитентом или уровнем риска, рассчитываемая путем вычитания доходности одного инструмента из другого. Эта разница чаще всего выражается в базисных пунктах (б.п.) или процентных пунктах.

Спрэды доходности обычно указываются в единицах доходности по сравнению с доходностью казначейских облигаций США, где это называется кредитным спредом . Например, если пятилетняя казначейская облигация составляет 5%, а 30-летняя казначейская облигация – 6%, спред доходности между двумя долговыми инструментами составляет 1%. Если 30-летняя облигация торгуется на уровне 6%, то, исходя из исторического спреда доходности, пятилетняя облигация должна торговаться на уровне около 1%, что делает ее очень привлекательной при текущей доходности в 5%.

Ключевые моменты

- Спред доходности – это разница между котируемой доходностью по различным долговым инструментам, которые часто имеют разные сроки погашения, кредитные рейтинги и риски.

- Распределение легко вычислить, так как вы вычитаете доходность одного из доходности другого в процентах или базисных пунктах.

- Спреды доходности часто указываются как доходность по сравнению с казначейскими облигациями США или доходность по сравнению с корпоративными облигациями с рейтингом AAA.

- Когда спреды доходности расширяются или сокращаются, это может сигнализировать об изменениях в базовой экономике или финансовых рынках.

Понимание спреда доходности

Спред доходности – это ключевой показатель, который используют инвесторы в облигации при оценке уровня затрат на облигацию или группу облигаций. Например, если доходность одной облигации 7%, а доходности другой 4%, спред составляет 3 процентных пункта или 300 базисных пунктов . Не казначейские облигации обычно оцениваются на основе разницы между их доходностью и доходностью казначейских облигаций сопоставимого срока погашения.

Кредитный спред облигаций отражает разницу в доходности казначейских и корпоративных облигаций с одинаковым сроком погашения. Долги, выпущенные Казначейством Соединенных Штатов, используются в качестве эталона в финансовой индустрии, поскольку их безрисковый статус подкреплен полной верой и кредитом правительства США. Облигации казначейства США (выпущенные государством) считаются наиболее близкими к безрисковым инвестициям, поскольку вероятность дефолта практически отсутствует. Инвесторы абсолютно уверены в том, что им вернут деньги.

Как правило, чем выше риск, связанный с облигацией или классом активов , тем выше спред доходности. Когда инвестиция рассматривается как низкорисковая, инвесторам не требуется высокая доходность для привязки своих денежных средств. Однако, если инвестиция рассматривается как более рискованная, инвесторы требуют адекватной компенсации в виде более высокого спреда доходности в обмен на принятие риска снижения своей основной суммы.

Например, облигация, выпущенная крупной, финансово здоровой компанией, обычно торгуется с относительно низким спредом по отношению к казначейским облигациям США. Напротив, облигация, выпущенная более мелкой компанией с более слабой финансовой устойчивостью, обычно торгуется с более высоким спредом по сравнению с казначейскими облигациями. По этой причине облигации на развивающихся и развитых рынках, а также аналогичные ценные бумаги с разными сроками погашения, как правило, имеют существенно разную доходность.

Поскольку доходность облигаций часто меняется, спреды доходности тоже. Направление спреда может увеличиваться или расширяться, что означает, что разница в доходности между двумя облигациями увеличивается, и один сектор работает лучше, чем другой. Когда спреды сужаются, разница в доходности уменьшается, и один сектор работает хуже, чем другой. Например, доходность индекса высокодоходных облигаций изменяется с 7% до 7,5%. В то же время доходность 10-летних казначейских облигаций остается на уровне 2%. Спрэд изменился с 500 базисных пунктов до 550 базисных пунктов, что указывает на то, что доходность высокодоходных облигаций отставала от казначейских облигаций в этот период времени.

По сравнению с исторической тенденцией спреды доходности казначейских ценных бумаг с разным сроком погашения могут указывать на то, как инвесторы рассматривают экономические условия. Расширение спредов обычно приводит к положительной кривой доходности, что указывает на стабильные экономические условия в будущем. И наоборот, когда падающие спрэды сокращаются, может наступить ухудшение экономических условий, что приведет к сглаживанию кривой доходности.

Типы спредов доходности

Спред с нулевой волатильностью (Z-спред) измеряет спред, реализуемый инвестором по всей кривой спот-ставки Казначейства , при условии, что облигация будет удерживаться до погашения. Этот метод может занять много времени, так как требует большого количества вычислений, основанных на пробах и ошибках. По сути, вы начнете с того, что попробуете одну цифру спреда и проведете расчеты, чтобы увидеть, равна ли текущая стоимость денежных потоков цене облигации. Если нет, вам придется начать заново и продолжать попытки, пока два значения не станут равными.

Распространение высокоурожайных облигаций является процентной разницей в текущей доходности различных классов высокодоходных облигаций по сравнению с инвестиционно-СОРТОМ (например , с рейтингом ААА) корпоративные облигации, казначейские облигации, или другой мера бонд. Спрэды по высокодоходным облигациям, превышающие исторические средние, предполагают более высокий кредитный риск и риск дефолта по бросовым облигациям.

Вариант с поправкой на распространение (OAS) преобразует разницу между справедливой ценой и рыночной ценой, выраженной в стоимости доллара, и преобразует это значение в качестве меры доходности. Неустойчивость процентных ставок играет важную роль в формуле OAS. Вариант, встроенный в ценную бумагу, может повлиять на денежные потоки, что необходимо учитывать при расчете стоимости ценной бумаги.

Источник