- Тема 5 «Способы оценки конкурирующих инвестиций»

- Конкурирующие инвестиции и методы их оценки

- Понятие о конкурирующих инвестициях. Условия сопоставимости инвестиционных проектов. Достоинства и недостатки метода сравнения издержек. Расчетное сопоставление прибыли. Расчет максимального индекса доходности. Интенсивность потока денежных средств.

- Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

- Подобные документы

Тема 5 «Способы оценки конкурирующих инвестиций»

Оценка конкурирующих инвестиций

Учет различий в сроках жизни инвестиционного проекта

Методы затратной эффективности

Оценка конкурирующих инвестиций

Конкурирующие инвестиции — это такие инвестиционные проекты, которые не могут быть реализованы одновременно по ряду причин.

Выделяют 2 рода причин возникновения конкурирующих инвестиций:

1) конкурирующие инвестиции возникают, если предприятие не может осуществить одновременно инвестиционные проекты ввиду ограниченности финансовых ресурсов либо каких-либо других ресурсов;

2) конкурирующие инвестиции возникают вследствие того, что проекты в процессе их реализации дают один и тот же результат, преследуемый предприятием.

Поэтому предприятию необходимо осуществить выбор одного из предлагаемых инвестиционных проектов. При этом используются разные способы:

1ый способ — Наиболее простым способом для выбора проектов является расчет показателей эффективности инвестиций для каждого проекта и сравнение полученных результатов

Однако в ходе такого анализа могут возникнуть противоречия между показателями.

Например, ЧПЭ больше у одного проекта, а ИРИ — у другого.

Тогда необходимо осуществить выбор приоритетного показателя (ЧПЭ или ИРИ), для чего необходимо четко сформулировать цель инвестиционного проекта.

2ой способ, используемый для выбора одного из проектов, предусматривает оценку эффективности дополнительных инвестиций.

Дополнительные инвестиции находятся в том проекте, в котором они больше, и представляют собой разницу между инвестициями по проектам.

Если согласно полученным результатам дополнительные инвестиции эффективны, то применяют решение о реализации проекта с большими инвестициями.

Для оценки эффективности дополнительных инвестиций формируют новый денежный поток в виде разницы между двумя конкурирующими потоками.

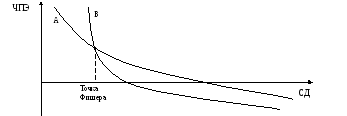

3ий способ — расчет точки Фишера. Дает дополнительную информацию для возможности выбора одного из проектов.

Точка Фишера — это такая ставка дисконтирования, при которой ЧПЭ по двум проектам одинаковы.

Вручную рассчитать точку Фишера невозможно, поэтому используют графический метод: рисуют линию зависимости ЧПЭ от СД по каждому из проектов. В точке пересечения опускаются на ось СД, где и находится значение точки Фишера.

До точки Фишера выгоден проект В, после точки Фишера — проект А

Учет различий в сроках жизни инвестиционного проекта

При анализе проектов с разным сроком жизни необходимо учитывать этот фактор, т.к. он оказывает влияние на величину доходов.

Так, например, один из инвестиционных проектов принес инвестору доход в размере 100 000 руб. за 2 года, а другой проект — 100 000 руб. за 3 года.

Очевидно, что эти инвестиционные проекты не равноценны, поэтому при выборе из проектов с разной продолжительностью необходимо приводить их к сопоставимому виду специальными методами, уравнивая сроки жизни.

1 способ — Одним из способов уравнивания сроков жизни инвестиционного проекта является определение наименьшего общего кратного для двух инвестиционных проектов.

Период в размере наименьшего общего кратного устанавливается в качестве срока жизни для каждого из проектов, т.е. предполагается, что каждый проект повторяется определенное количество раз в периоде, равном наименьшему общему кратному.

Затем рассчитывают ЧПЭ для каждого инвестиционного проекта с учетом того, что проект повторяется. При этом получают сравнимые ЧПЭ и выбирают больший из них.

Источник

Конкурирующие инвестиции и методы их оценки

Понятие о конкурирующих инвестициях. Условия сопоставимости инвестиционных проектов. Достоинства и недостатки метода сравнения издержек. Расчетное сопоставление прибыли. Расчет максимального индекса доходности. Интенсивность потока денежных средств.

| Рубрика | Финансы, деньги и налоги |

| Вид | лекция |

| Язык | русский |

| Дата добавления | 30.09.2013 |

| Размер файла | 2,2 M |

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

Конкурирующие инвестиции и методы их оценки

1. Понятие о конкурирующих инвестициях. Условия сопоставимости инвестиционных проектов

конкурирующий инвестиция доходность

Очень часто инвестору приходится выбирать из нескольких инвестиционных проектов. Причины могут быть разными, например, ограниченность финансовых ресурсов, их недоступность и др.

На практике большинство инвестиционных проектов являются конфликтующими (конкурирующими). Причины возникновения конкуренции между инвестиционными проектами:

факторы неэкономического характера (конструктивные, производительность оборудования, грузоподъемность и т.п.);

альтернативные способы достижения одного и того же результата;

бюджетные ограничения (предлагается несколько инвестиционных проектов разного целевого назначения с NPV > 0 и другими хорошими показателями, но суммарный объем инвестиций по ним превышает суммарную величину инвестиционных ресурсов предприятия.

В таких ситуациях предприятие вынуждено выбирать, какой проект не просто приемлем абсолютно, но и предпочтителен по сравнению с другими проектами, от которых предприятие вынуждено отказаться, т.е. речь должна идти об оценке относительной приемлемости инвестиций.

Условия сопоставимости вариантов инвестиционных проектов

По области применения или функциональному назначению.

По фактору времени:

приведение денежных потоков к одному моменту времени;

учет лага времени;

учет разных жизненных циклов.

По ценообразующим факторам: стоимостные показатели в сопоставимых ценах.

По качественным характеристикам инвестиционного проекта:

производительность оборудования, машин, механизмов и т.п.;

долговечность (срок службы, срок эксплуатации);

удельный расход сырья и материалов на единицу выпускаемой продукции;

производственная мощность предприятия, пропускная способность, полезная площадь и т.п.

По составу затрат, учитываемых при расчете инвестиций, текущих (эксплуатационных) расходов и ликвидационной стоимости.

По социальным факторам производства и использования продукции (в том числе влияние на окружающую среду) рассмотрению подлежат только варианты, соответствующие социальным и экологическим нормативам.

Конкурирующие инвестиции можно разделить на две разновидности

Инвестиции, обеспечивающие альтернативные способы достижения одного и того же результата (одной цели) или использования какого-либо ограниченного ресурса (кроме денежных средств), например выбор одного станка из нескольких предложенных; сдача в аренду ограниченных по площади помещений разным фирмам и т.п. Все инвестиционные проекты могут быть приемлемы, но нам нужно (или мы можем) выбрать только один (даже при наличии денежных средств). Такие инвестиции называются альтернативными (или взаимоисключающими). Такие инвестиции не могут быть реализованы одновременно, т.е. принятие одной из них исключает возможность принятия других инвестиций.

Инвестиционные проекты разного целевого назначения, так называемые независимые инвестиции. Вопрос их принятия (или непринятия) решается не только показателями инвестиционных проектов, но и наличием инвестиционных ресурсов и предприятия.

2. Оценка альтернативных инвестиций

При оценке альтернативных инвестиций необходимо сделать выбор одного (иногда нескольких) проектов, основываясь на каких-то показателях, например, NPV, ИД, ВНД.

При оценке альтернативных инвестиционных проектов можно столкнуться с ситуацией, когда разные показатели приемлемости инвестиций приводят к противоречивым выводам (очень редко встречается ситуация, когда инвестиция оказывается выгодной абсолютно по всем критериям оценки). Поэтому мы рассмотрим возможности для принятия инвестиционных решений по выбору лучшего инвестиционного проекта при противоречивости аналитической информации.

Рассмотрим способы оценки альтернативных инвестиций.

Способы оценки альтернативных инвестиций статическими методами базируются на следующей информации:

общий объем инвестиций по проекту — И;

годовые текущие издержки на производство продукции — З;

годовая выручка от реализации продукции — В;

годовая прибыль по инвестиционному проекту — ПР = В — З.

Очень редко, но могут быть случаи, когда выбор лучшего инвестиционного проекта очевиден:

Рассмотрим статические методы выбора инвестиционных проектов, когда выбор неочевиден.

Метод сравнения издержек (расчетное сопоставление затрат). Метод базируется на данных об издержках, которые порождает инвестиционный проект для каждого периода (а не на денежных потоках). Критерий эффективности инвестиций: сравнение затрат между альтернативными инвестициями (затраты определяются на единицу готовой продукции — объем производства), причем учитываются только затраты, зависящие от данной инвестиции.

Пример. Допустим, нам надо выбрать станок из двух предложенных. При этом затраты ЗПОСТ1 > ЗПОСТ2 , а ЗПЕР1 VK — I вариант лучше (суммарные издержки ниже).

Общая оценка метода приведена в табл. 1.

Таблица 1. Достоинства и недостатки метода сравнения издержек

1. Относительная простота

2. Не требуются расчеты прибыли

1. При расчете затрат на единицу продукции не учитывается разная загрузка производственных мощностей

2. Достоверен (реалистичен) только в краткосрочном периоде, так как издержки постоянны только в небольшом промежутке времени (при изменении издержек изменится и VK)

Не учитывается остаточная стоимость заменяемого оборудования (выручка от ликвидации)

4. Не учитываются доходы от инвестиций (инвестиционные доходы)

Рис. 1. Метод сравнения издержек

Область применения метода:

если доходы всех альтернативных инвестиций равны, а затраты во времени постоянны;

когда сложно рассчитать выручку от реализации продукции, а значит, и прибыль (например, для одного станка);

когда выгоды по проекту трудно оценить в денежном выражении (социальные проекты);

когда выгоды от инвестиционного проекта не будет, но инвестиции являются вынужденными (выбор вида освещения, противопожарных мероприятий, ООС и т.п.).

Метод расчетного сопоставления прибыли. Сущность: сравнение годовой прибыли альтернативных инвестиций (ПР = В — 3). Самой выгодной является инвестиция, зарабатывающая самую высокую прибыль.

Общая оценка метода представлена в табл. 2.

Таблица 2. Достоинства и недостатки метода расчетного сопоставления прибыли

1. Относительная простота

2. Учет не только затрат, но и доходов

1. Должна быть одинаковая производственная мощность по проектам (объем производства)

2. Не учитываются доходы от реинвестирования прибыли

3. Абсолютный показатель, т.е. не учитывается размер инвестиций

4. Необходим расчет доходов по проекту

При разном размере инвестиций можно рассчитать доходность инвестиций по проектам:

Метод расчета сравнительной эффективности инвестиций. Используется в следующей ситуации: И, > И2; З1 Проект 3 лучше

Рис. 3. Нахождение точки Фишера

Кривые на рис. 3 имеют точку пересечения, которая называется пересечением (или точкой) Фишера (по имени известного экономиста Ирвинга Фишера, проанализировавшего этот аспект инвестиционных расчетов). Характеристики точки Фишера:

показывает значение нормы дисконта Е, при которой альтернативные проекты имеют одинаковое значение NPV;

пограничная точка, разделяющая ситуации, «улавливаемые» критерием NPV и «не улавливаемые» критерием ВНД:

если Е > точки Фишера, то NPV и ВНД не противоречат друг другу и оба показывают лучший проект;

если Е NPVnА проект Б выгоднее проекта А.

Существенный недостаток данного метода — трудоемкость вычислений. Так, если анализируются несколько проектов, существенно различающихся по продолжительности реализации, расчеты могут быть достаточно утомительными.

Пример 6. Имеем три проекта А, Б и В со сроками реализации, соответственно, ТА=3; ТБ=4; ТВ = 5 лет. Тогда НОК = 60 >nА = 20; nБ = 15; nВ = 12 раз.

В таких случаях рекомендуется использовать упрощенные методы расчета.

Метод бесконечного повторения сравниваемых проектов. В этом методе предполагается, что каждый из проектов реализуется неограниченное число раз (до бесконечности). Тогда в формуле (7.5) число слагаемых в скобке будет стремиться к бесконечности, а значение NPV? может быть найдено по формуле бесконечно убывающей геометрической прогрессии:

Проект, имеющий большее NPV?, является предпочтительным.

Пример 7. Рассчитаем NPV? для примера 7.5:

Так как NPV?Б > NPV?А, выгоднее проект Б.

Метод эквивалентного аннуитета (определение NPV в годовом исчислении).

Эквивалентный аннуитет ЕА (equivalent annuity) — это уровневый (унифицированный, стандартный) аннуитет, который имеет ту же продолжительность, что и оцениваемый инвестиционный проект, и ту же величину текущей стоимости, что и NPV этого проекта (рис. 6).

Рис. 6. Схема для определения эквивалентного аннуитета

Формула для расчета эквивалентного аннуитета ЕА получается из формулы текущей стоимости аннуитета: PVA = FVA х аТ,%.

PVA = NPVТ; FVA = ЕА = х, отсюда величина эквивалентного аннуитета определяется по формуле

где аТ,% — фактор текущей стоимости аннуитета.

Пример 8. Рассчитаем эквивалентный аннуитет по инвестиционным проектам из примера 7.5:

Так как ЕАБ > ЕАА, проект Б выгоднее.

Размещено на Allbest.ru

Подобные документы

Экономическая сущность и классификация инвестиционных проектов. Оценка уровней рисков инвестирования. Методы учета неопределенности в финансовых расчетах. Расчет чистого дисконтированного дохода, индекса доходности, срока окупаемости капитальных вложений.

курсовая работа [79,9 K], добавлен 26.02.2015

Точка Фишера и ее значение в выборе инвестиционных проектов. Характеристика чистых инвестиционных стратегий. Определение индекса рентабельности, срока окупаемости, ожидаемого притока денежных средств и размера чистой прибыли инвестиционных проектов.

контрольная работа [297,2 K], добавлен 06.12.2014

Понятие инвестиционных проектов, их классификация. Риск в инвестиционной деятельности и диверсификация как направление его снижения. Методы количественного анализа рисков инвестиционных проектов. Вычисление доходности проекта и схемы денежных потоков.

контрольная работа [35,4 K], добавлен 26.05.2009

Понятие оценки инвестиционных проектов и критериев оценки. Понятие внутренней нормы прибыли проекта, метод расчета проекта. Оценка надежности полученных методов расчета внутренней нормы прибыли данных. Область применения и трудности IRR-метода.

контрольная работа [61,0 K], добавлен 27.05.2008

Международный опыт оценки инвестиционных проектов, позволяющие учитывать факторы времени (неравномерность текущих и будущих денежных средств), инфляции и риска. Алгоритм расчета срока окупаемости. Метод расчета индекса и нормы рентабельности инвестиций.

контрольная работа [87,0 K], добавлен 08.09.2014

Источник