- Платежеспособность предприятия в краткосрочном и долгосрочном аспектах

- Показатели платежеспособности

- Анализ финансового состояния предприятия

- Текст книги «Анализ финансовой отчетности. Ответы на экзаменационные вопросы»

- Автор книги: Евгений Лукин

- Жанр: Бухучет; налогообложение; аудит, Бизнес-Книги

- 50. Показатели платежеспособности

- 51. Показатели прибыльности и рентабельности

- 52. Показатели эффективности использования фондов

- 53. Показатели рыночной активности

- 54. Уставный и авансированный капитал: понятие и отражение в отчетности

- 55. Анализ изменения уставного капитала акционерного общества

Платежеспособность предприятия в краткосрочном и долгосрочном аспектах

Платежеспособность предприятия – это способность выполнять свои внешние (краткосрочные и долгосрочные) обязательства, используя свои активы. В общем случае, предприятие считается платежеспособным, если его общие активы превышают его внешние обязательства. Положение (стандарт) бухгалтерского учета № 2 привел структуру баланса украинского предприятия в четкое соответствие с уравнением баланса, используемым в международной практике:

Активы = Собственный капитал + Обязательства (11.11)

Таким образом, уровень платежеспособности характеризуется тем, насколько активы предприятия превышают его обязательства. Особое внимание при оценке платежеспособности предприятия необходимо обратить на следующее:

— доступность капитала для погашения долгосрочной задолженности;

— финансовое положение предприятия и результаты ведения хозяйственной деятельности за продолжительный промежуток времени;

— величину долгосрочной задолженности в структуре капитала;

— возможность реализации не текущих (необоротных активов) и т.д.

Для оценки уровня платежеспособности рассчитываются аналитические коэффициенты, важнейшим из которых является коэффициент платежеспособности (Кплат.).

Коэффициент платежеспособности показывает долю собственных источников финансирования в общих обязательствах предприятия (как перед внешними кредиторами, так и перед собственниками). Высокое значение коэффициента свидетельствует о минимальном финансовом риске и хороших возможностях для привлечения дополнительных средств со стороны. Изменения в уровне коэффициента могут свидетельствовать как о расширении, так и сокращении деятельности субъекта хозяйствования.

Пассив баланса в целом характеризует источники финансирования деятельности предприятия. Источники средств можно анализировать с разных позиций. По признаку принадлежности они могут быть как собственными, так и привлеченными. По времени нахождения их в обороте – они могут привлекаться на достаточно продолжительный период времени (собственный капитал, ссуды и займы, взятые на длительный срок) и быть источниками краткосрочного использования (кредиторская задолженность за полученные товары, краткосрочные кредиты и займы и т.д.). Для каждого из источников финансирования присущи как положительные, так и отрицательные черты. С точки зрения обеспечения наибольшей степени финансовой устойчивости и платежеспособности, для предприятия наиболее предпочтительными являются собственные источники. Однако собственных источников финансирования, как правило, нет в достаточном объеме, и поэтому предприятие вынуждено привлекать средства со стороны.

Каждое предприятие разрабатывает структуру своих источников в целом, то есть устанавливает соотношение между собственными источниками и привлеченными. Соотношение различных источников финансирования характеризуется с помощью коэффициента (К фин. отн. 1), который рассчитывается по формуле:

Теоретически считается достаточным отношение 2 : 1, при котором 33% общего финансирования осуществляется за счет привлеченных средств.

Предприятие также должно разрабатывать структуру постоянного капитала или источников длительного использования. Структура постоянного капитала оценивается с помощью финансового показателя – “финансовое отношение 2”.

Коэффициент измеряется в количестве раз и при высоком его значении у предприятия низкий риск банкротства и хороший уровень платежеспособности.

Для собственных источников финансирования характерна относительно высокая стоимость (дивиденды, выплачиваемые держателям акций) и сравнительно низкий уровень риска. Заемные источники финансирования (в данном случае долгосрочные кредиты и займы) связаны с относительно небольшой стоимостью (проценты, выплачиваемые предприятием кредитным учреждениям) и с высокой степенью риска не возврата. Меняя соотношение между такими источниками финансирования, предприятие может в целом снижать или увеличивать относительную совокупную стоимость средств и уровень риска.

При высокой доле долгосрочного заемного капитала предприятие рискует оказаться банкротом, а высокая доля собственных источников увеличивает расходы предприятия.

Опасность неплатежеспособности возрастает по мере того, как в общей величине долгосрочного (постоянного) капитала возрастает доля заемного капитала по сравнению с долей собственного. Коэффициент, характеризующий долю заемного капитала, называется удельный вес заемного капитала (Куд. вес заемн.).

В том случае, когда предприятие привлекает долгосрочные кредиты и займы рассчитывается показатель, характеризующий способность предприятия погашать свою внешнюю задолженность – уровень возврата долгосрочных обязательств (Квозвр.зад.).

Высокое значение показателя означает хорошие возможности возврата заемных средств в определенные сроки и соответственно низкую вероятность неплатежеспособности или банкротства.

Источник

Показатели платежеспособности

Платежеспособность — это способность предприятия выполнять свои внешние краткосрочные и долгосрочные обязательства за счет активов. С помощью этих показателей оценивают финансовый риск, вероятность банкротства. Предприятие считается платежеспособным, если его общие активы превышают его внешние обязательства. Таким образом, чем больше общие активы превышают внешние обязательства, тем выше степень платежеспособности.

Для измерения платежеспособности используют ряд показателей.

1. Коэффициент общей платежеспособности, или коэффициент автономии, — отношение собственного капитала к итогу баланса. Этот показатель отражает долю собственных средств в пассивах предприятия и представляет интерес как для собственников, так и для кредиторов. Предпочтительная величина коэффициента для промышленности — 0,5, или 50% и более.

2. Коэффициент соотношения заемных и собственных средств — отношение собственных средств к внешним обязательствам. Величина коэффициента равна от 1,0 до 2,0.

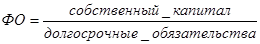

3. Отношение собственных средств к долгосрочным обязательствам.

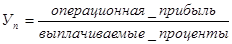

4. Коэффициент уровня возврата долгосрочных обязательств — это отношение операционной прибыли (прибыли от основной деятельности) к сумме выплачиваемых за год процентов. Чем больше значение коэффициента, тем более платежеспособно предприятие.

5. Коэффициент маневренности — отношение разности между собственными средствами и долгосрочными активами к величине собственных средств.

Коэффициент маневренности показывает, какая доля собственных средств находится в мобильной форме, которая позволяет свободно манипулировать ими, увеличивая закупки, изменяя номенклатуру продукции. Оптимальная величина этого показателя может приближаться к 0,5 (50%).

6. Доля собственных средств в долгосрочных активах — отношение долгосрочных активов к собственному капиталу. Коэффициент показывает, какая часть собственных средств направлена на финансирование долгосрочных активов.

7. Коэффициент обеспеченности собственными оборотными средствами — отношение разности между собственными средствами и долгосрочными активами к оборотным активам. Этот коэффициент служит для измерения степени обеспеченности собственными оборотными средствами. Для промышленности предпочтительна величина не менее 0,1 (10%).

8. Коэффициент обеспеченности товарных запасов собственными средствами — отношение разности между собственными средствами и долгосрочными активами к товарным запасам. Этот коэффициент служит для измерения степени обеспеченности товарных запасов собственными средствами. Предпочтительная величина — 0,6-0,8.

Источник

Анализ финансового состояния предприятия

2) Показатели платежеспособности.

Платежеспособность предприятия — его способность выполнять внешние краткосрочные и долгосрочные обязательства, используя свои активы. Показатель измеряет финансовый риск, т.е. вероятность банкротства. В общем случае предприятия считается платежеспособным, если его общие активы превышают внешние обязательства. Таким образом, чем больше активы превышают внешние обязательства, тем выше платежеспособность.

Для измерения платежеспособности используют специальный коэффициент платежеспособности, показывающий долю собственного (акционерного) каптала предприятия в его общих обязательствах:

Высокий коэффициент платежеспособности свидетельствует о минимальном финансовом риске и хороших возможностях для привлечения средств со стороны. Изменения коэффициента платежеспособности могут говорить также о расширении или сокращении деятельности предприятия.

При определении платежеспособности всегда необходимо анализировать финансовую структуру источников средств, т.е. решать вопросы о том, из каких средств финансируются активы. Показатель, отражающий состояние финансовых средств предприятия, получил название финансового отношения (ФО) и определяется путем деления величины собственного капитала на размер внешних обязательств:

финансовый устойчивость показатель коэффициент

Теоретически нормальное соотношение собственного капитала и внешних обязательств, равное 2:1, при котором 33% общего финансирования осуществляется из заемных средств. Частный вариант финансового отношения — отношение собственного капитала к размеру долгосрочных обязательств:

Высокое значение данного показателя характеризует низкий риск банкротства и хорошую платежеспособность.

Уровень возврата долгосрочных обязательств — отношение операционной прибыли к суммы выплачиваемых за год процентов:

Высокий коэффициент означает хорошие возможности возврата кредита и низкую вероятность банкротства.

3) Показатели прибыльности (рентабельности).

Виды прибыли, отражаемые в отчете о прибылях и убытках, являются самыми общими показателями прибыльности предприятия. Однако при проведении финансового анализа важно знать, насколько эффективно использовались все средства, обеспечившие получение конкретного дохода. Для эффективного комплексного измерения прибыльности используются следующие показатели.

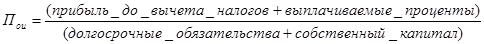

Прибыль на общие инвестиции — отношение прибыли до вычета налогов и суммы выплачиваемых процентов по долгосрочным обязательствам к общим инвестициям (долгосрочные обязательства и собственный капитал), в%. Коэффициент показывает, насколько эффективно используются инвестированные средства, т.е. какой доход получает предприятие на денежную единицу инвестированных средств:

Этот показатель также характеризует эффективность управления инвестированными средствами и косвенно — опыт и компетенцию руководства. Поскольку сумма уплачиваемых налогов устанавливается государством и не зависит от предприятия, самым точным показателем прибыльности служит прибыль до вычета налогов. Кроме того, прибыль должна включать компенсацию по выплате процентов по долгосрочным обязательствам, так как размеры процентных ставок также устанавливаются не предприятием. Данные обстоятельства отражены в числителе приведенной формулы. Некоторые финансовые аналитики используют показатель чистой прибыли в числителе данной формулы, определяя тем самым эффективность общих инвестиций.

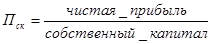

Прибыль на собственный капитал (Пск) — отношение чистой прибыли к собственному капиталу:

Этот коэффициент показывает, насколько эффективно используется собственный капитал, т.е. какой доход получило предприятие на денежную единицу собственных средств. Данный показатель особенно важен для акционеров, так как характеризует эффективность использования вложенных ими средств, а также служит основным критерием при оценке уровня биржевых котировок акций данного предприятия.

Источник

Текст книги «Анализ финансовой отчетности. Ответы на экзаменационные вопросы»

Автор книги: Евгений Лукин

Жанр: Бухучет; налогообложение; аудит, Бизнес-Книги

Текущая страница: 9 (всего у книги 16 страниц) [доступный отрывок для чтения: 6 страниц]

50. Показатели платежеспособности

Платежеспособность – это способность предприятия выполнять свои внешние краткосрочные и долгосрочные обязательства за счет активов. С помощью этих показателей оценивают финансовый риск, вероятность банкротства. Предприятие считается платежеспособным, если его общие активы превышают его внешние обязательства.

Для измерения платежеспособности используют ряд показателей.

1. Коэффициент общей платежеспособности, или коэффициент автономии, – отношение собственного капитала к итогу баланса.

Этот показатель отражает долю собственных средств в пассивах предприятия и представляет интерес как для собственников, так и для кредиторов. Считается, что доля собственных средств в пассивах должна превышать долю заемных средств. Предпочтительная величина коэффициента для промышленности – 0,5, или 50 % и более.

2. Коэффициент соотношения заемных и собственных средств – отношение собственных средств к внешним обязательствам.

Некоторые теоретики нормальным считают величину коэффициента, равную 2,0, при которой 33 % финансирования осуществляется из заемных средств. На практике для промышленности достаточна величина, равная 1,0.

3. Отношение собственных средств к долгосрочным обязательствам.

Приведенные коэффициенты платежеспособности объединяют в группу показателей самофинансирования.

4. Коэффициент уровня возврата долгосрочных обязательств – это отношение операционной прибыли (прибыли от основной деятельности) к сумме выплачиваемых за год процентов.

В основу исчисления этого коэффициента положено предположение о том, что операционная прибыль, т. е. доход от реализации за вычетом переменных и постоянных издержек до оплаты процентов и налогов, может служить основным источником оплаты долгов. Чем больше значение коэффициента, тем более платежеспособно предприятие.

5. Коэффициент маневренности – отношение разности между собственными средствами и долгосрочными активами к величине собственных средств.

Коэффициент маневренности показывает, какая доля собственных средств находится в мобильной форме, которая позволяет свободно манипулировать ими, увеличивая закупки, изменяя номенклатуру продукции. Высокая величина коэффициента ослабляет опасность, связанную с быстроустаревающими машинами и оборудованием. Считают, что оптимальная величина этого показателя может приближаться к 0,5 (50 %).

6. Доля собственных средств в долгосрочных активах – отношение долгосрочных активов к собственному капиталу.

Коэффициент показывает, какая часть собственных средств направлена на финансирование долгосрочных активов.

7. Коэффициент обеспеченности собственными оборотными средствами – отношение разности между собственными средствами и долгосрочными активами к оборотным активам.

Этот коэффициент служит для измерения степени обеспеченности собственными оборотными средствами. Для промышленности предпочтительна величина не менее 0,1 (10 %).

8. Коэффициент обеспеченности товарных запасов собственными средствами – отношение разности между собственными средствами и долгосрочными активами к товарным запасам.

Этот коэффициент служит для измерения степени обеспеченности товарных запасов собственными средствами. Предпочтительная величина – 0,6–0,8.

51. Показатели прибыльности и рентабельности

Коэффициенты прибыльности и рентабельности могут быть объединены в следующие группы.

1. Показатели прибыльности продаж, исчисляемые как отношение соответствующих видов прибыли к объему реализованной продукции.

2. Показатели рентабельности активов, исчисляемые как отношение соответствующих видов прибыли к той или иной группе активов.

3. Показатели рентабельности финансовых источников капитала, определяемые как отношение соответствующих видов прибыли к той или иной группе обязательств.

К первой группе относятся следующие показатели:

1) коэффициент валовой прибыли (коэффициент покрытия). Это отношение разности между объемом продаж товаров и услуг и их стоимостью, равной прямым переменным издержкам, к объему продаж: Этот коэффициент показывает долю валовой прибыли, валовой маржи, валового покрытия в объеме продаж и является одним из наиболее важных для менеджеров предприятия. Он позволяет определить величину, которая остается после вычета из себестоимости реализованной продукции переменных издержек на покрытие других видов издержек – операционных, т. е. постоянных издержек, налогов, процентов за кредит, и получение прибыли. Напомним, что деление расходов на переменные и постоянные лежит в основе определения запаса финансовой устойчивости предприятия и его порога рентабельности;

2) коэффициент операционной прибыли (операционной маржи) – это отношение операционной прибыли, т. е. прибыли от основной деятельности, к объему продаж. Этот коэффициент показывает величину операционных расходов, приходящуюся на одну денежную единицу продаж;

3) рентабельность продаж – отношение чистой прибыли к продажам. Коэффициент показывает величину чистого дохода, полученного предприятием на 1 руб. реализованной продукции.

Вторая группа показателей характеризует рентабельность активов (общих, текущих и долгосрочных) по отношению к различным видам прибыли. Наиболее часто для оценки рентабельности активов используют данные о чистой прибыли:

1) рентабельность активов – отношение чистой прибыли к активам. Коэффициент показывает, сколько рублей чистой прибыли получено на 1 руб. активов. Если рентабельность активов меньше процентной ставки за долгосрочные кредиты, то предприятие нельзя считать благополучным;

2) рентабельность текущих активов – отношение чистой прибыли к величине текущих активов. Коэффициент показывает, сколько рублей чистой прибыли получено на 1 руб. текущих активов – оборотных средств;

3) рентабельность долгосрочных активов – отношение чистой прибыли к долгосрочным активам. Коэффициент показывает, сколько рублей чистой прибыли получено на 1 руб. долгосрочных – внеоборотных активов.

Третья группа коэффициентов характеризует степень доходности средств, вложенных в предприятие:

1) рентабельность общих инвестиций – отношение прибыли до вычета налогов и суммы выплаченных процентов по долгосрочным обязательствам к общим инвестициям – долгосрочным обязательствам и собственному капиталу. Этот коэффициент показывает, насколько эффективно использовались инвестированные средства, какой доход получает предприятие на 1 руб. инвестированных средств. Он косвенно характеризует эффективность управления инвестированными средствами, опыт, компетенцию руководства;

2) рентабельность собственного капитала – отношение чистой прибыли к собственному капиталу. Этот коэффициент показывает, насколько эффективно использовался собственный капитал;

3) коэффициент прибыли на долгосрочные обязательства – отношение чистой прибыли к долгосрочным обязательствам. Этот коэффициент косвенно показывает возможности погашения долгосрочных кредитов. Его следует сравнивать со ставками процентов за кредиты.

52. Показатели эффективности использования фондов

В эту группу коэффициентов входят показатели оборачиваемости и фондоотдачи. Показатели оборачиваемости характеризуют скорость превращения различных средств в денежную форму.

1. Коэффициент оборачиваемости товарно– материальных запасов – это отношение суммы продаж к сумме товарно-материальных запасов.

Коэффициент показывает количество оборотов, совершаемых товарно-материальными запасами в год.

Высокий коэффициент считается признаком финансового благополучия, т. к. хорошая оборачиваемость способствует получению более высоких доходов. Но значительное превышение среднеотраслевых норм может означать рост риска, связанного с нехваткой запасов, следствием которого будет снижение объема продаж. Слишком высокая оборачиваемость может являться признаком недостатка свободных денежных средств и сигналом о возможной неплатежеспособности предприятия. Нормативная величина коэффициента может колебаться для различных отраслей от 4 до 8.

Нередко этот показатель определяется как длительность оборота в днях.

2. Коэффициент оборачиваемости дебиторской задолженности – отношение суммы продаж к сумме дебиторской задолженности (за минусом резервов на сомнительные позиции).

Коэффициент показывает, сколько раз в год дебиторская задолженность превращалась в денежные средства. Высокие значения этого показателя положительно сказываются на ликвидности и платежеспособности. Этот показатель может определяться как длительность оборота в днях.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, либо об увеличении объема продаж, либо о неплатежеспособности и банкротстве части покупателей.

3. Коэффициент оборачиваемости кредиторской задолженности – отношение объема продаж к кредиторской задолженности.

Характеризует количество оборотов, которое требуется предприятию для оплаты долгов. Этот показатель может определяться как длительность оборота в днях.

Сравнение величин оборачиваемости дебиторской и кредиторской задолженностей в днях позволяет сопоставить условия краткосрочного кредитования предприятием своих клиентов с условиями кредитования самого предприятия его поставщиками. Если условия кредитования предприятия лучше, чем те, которые оно предлагает своим клиентам, то предприятие получает источник финансирования за счет разницы во времени между платежами.

Показатели оборачиваемости активов характеризуют их отдачу, которая выражается следующими коэффициентами.

4. Коэффициент отношения продаж к общим активам характеризует уровень эффективности использования всех активов предприятия. Он показывает, сколько рублей реализованной продукции приходится в расчете на 1 руб. стоимости активов предприятия.

5. Коэффициент отношения продаж к оборотному капиталу (текущим активам) является общим измерителем эффективности использования текущих активов, т. к. показывает, сколько реализовано продукции в расчете на 1 руб. текущих активов.

Коэффициент отношения продаж к недвижимому имуществу характеризует уровень эффективности использования основных средств, показывает, сколько реализовано продукции в расчете на 1 руб. стоимости основных средств.

Следует обратить внимание на то, что для получения более точных результатов в расчетах используют средние значения показателей за период.

53. Показатели рыночной активности

Наиболее распространенными из них являются:

1) стоимость акции – отношение суммы проданных акций к общему количеству акций, находящихся на руках у акционеров.

Этот показатель позволяет определить продажную цену акции;

2) доход на акцию – отношение чистой прибыли к общему количеству акций, находящихся на руках у акционеров.

Полученный в результате коэффициент дает представление о величине чистой прибыли, приходящейся на одну акцию;

3) дивиденд на акцию – отношение объявленных дивидендов к общему количеству акций, находящихся на руках у акционеров.

Этот коэффициент является одним из наиболее важных для акционеров, т. к. показывает уровень их дохода;

4) цена / доход на акцию – отношение продажной рыночной цены акции к доходу на акцию. Помимо акционеров, этот показатель представляет значительный интерес для менеджеров. Он показывает, сколько согласны платить инвесторы за единицу прибыли на акцию;

5) дивиденд / прибыль – отношение суммы выплаченных дивидендов к величине чистой прибыли. Высокие значения коэффициентов означают выгодное помещение акционерами средств и хорошие возможности привлечения акционерного капитала.

Размер прибыли в значительной степени зависит от финансовых результатов деятельности, не связанных с реализацией продукции. Это прежде всего доходы от инвестиционной и финансовой деятельности

К инвестиционным доходам относятся проценты к получению по облигациям, депозитам, по государственным ценным бумагам, доходы от участия в других организациях и т. д.

Финансовые расходы включают выплату процентов по облигациям, акциям, за предоставление организации в пользование денежных средств (кредитов, займов) и т. д.

Доход держателя акций складывается из суммы дивиденда и прироста капитала, вложенного в акции вследствие роста их цены. Сумма дивиденда зависит от количества акций и уровня дивиденда на одну акцию, величина которого определяется уровнем рентабельности акционерного предприятия, налоговой и амортизационной политикой государства, уровнем процентной ставки за кредит и т. д. В процессе анализа изучается динамика дивидендов, курса акций, чистой прибыли, приходящейся на одну акцию, устанавливаются темпы их роста или снижения.

Доход от других ценных бумаг (облигаций, депозитных сертификатов, векселей) зависит от количества приобретенных облигаций, сберегательных сертификатов, векселей, их стоимости и уровня процентных ставок. В процессе анализа изучают динамику и структуру доходов по каждому виду ценных бумаг. Доходы от акций могут измениться за счет:

1) количества акций, имеющихся в портфеле предприятия (К);

2) текущей их стоимости (Р);

3) уровня дивидендной доходности (Кд) (отношение суммы полученных дивидендов к сумме инвестированных средств в данный вид активов):

Для расчета влияния данных факторов на изменение суммы полученной прибыли от данного вида активов можно использовать один из приемов детерминированного факторного анализа.

Сумма полученных процентов по облигациям также зависит от количества облигаций, их стоимости и среднего уровня процентной ставки (отношение суммы полученных процентов к среднегодовой сумме данного вида активов):

Средний уровень дивидендного дохода по акциям и средний уровень процентного дохода по облигациям зависят не только от доходности каждого вида акций или облигаций, но и от структуры портфеля ценных бумаг, имеющих разную доходность.

54. Уставный и авансированный капитал: понятие и отражение в отчетности

Весь авансированный (вложенный) капитал в зависимости от источников формирования может быть представлен собственными и заемными средствами. Анализ структуры пассива баланса позволяет установить виды, структуру и специфику этих источников. Источниками формирования собственных средств являются средства собственников или участников в виде уставного капитала, нераспределенной прибыли и фондов собственных средств; заемные средства – ссуды и займы у банков и у прочих инвесторов; временно привлеченные средства – ресурсы кредиторов.

Структура источников средств, причины ее положительной или отрицательной динамики в каждой организации различны. Их анализ играет значительную роль в определении финансового состояния организации.

Анализ собственного капитала нацелен на:

1) выявление источников формирования собственных средств и оценку влияния их динамики на финансовую устойчивость организации;

2) оценку перспектив организации при условии сохранения выявленных тенденций.

Источниками формирования собственных средств служат:

1) уставный капитал – средства от продажи акций и паевые взносы участников;

2) резервы, накопленные организацией;

3) прочие взносы юридических и физических лиц (целевое финансирование, пожертвования, благотворительные взносы и др.).

Уставный капитал представляет собой сумму средств, предоставленных собственниками для обеспечения уставной деятельности организации:

1) для государственной организации – стоимостная оценка имущества, закрепленного государством за организацией на праве полного хозяйственного ведения;

2) для общества с ограниченной ответственностью – сумма долей собственников;

3) для акционерного общества – совокупная номинальная стоимость акций всех типов;

4) для производственного кооператива – стоимостная оценка имущества, предоставленного участниками для ведения деятельности;

5) для арендной организации – сумма вкладов работников организации;

6) для организации иной формы, выделенной на самостоятельный баланс, – стоимостная оценка имущества, закрепленного ее собственником за организацией на праве полного хозяйственного ведения.

При создании организации вкладами в ее уставный капитал могут быть денежные средства, материальные и нематериальные активы. В момент передачи активов в виде вклада в уставный капитал право собственности на них переходит к хозяйствующему субъекту, т. е. инвесторы теряют вещные права на эти объекты.

Уставный капитал формируется при первоначальном инвестировании средств. Его величина объявляется при регистрации организации, а любые корректировки размера уставного капитала (дополнительная эмиссия акций, снижение номинальной стоимости акций, внесение дополнительных вкладов, прием нового участника, присоединение части прибыли и др.) допускаются в случае и порядке, предусмотренных действующим законодательством и учредительными документами с обязательной регистрацией в финансовых органах.

Формирование уставного капитала может сопровождаться образованием дополнительного источника средств – эмиссионного дохода. Данный источник возникает в случае, когда в ходе первичной эмиссии акции продаются по цене выше номинала; при получении этих сумм они зачисляются в добавочный капитал.

Уставный капитал акционерного общества состоит из определенного числа обыкновенных акций, количество которых предусмотрено уставом. Одновременно могут быть выпущены и привилегированные акции; их доля не может превышать 25 % объема уставного капитала. Привилегированные акции не являются голосующими, но их держатели получают фиксированный дивиденд и имеют преимущества в получении средств при ликвидации организации.

55. Анализ изменения уставного капитала акционерного общества

В соответствии с Гражданским кодексом РФ в уставный капитал акционерного общества включается только номинальная стоимость акций, приобретенных акционерами. Следовательно, акции, выпущенные обществом, но не оплаченные акционерами, не могут составлять уставный капитал.

Оценка вкладов в форме имущества и имущественных прав производится совместным решением участников общества на основе действующих на рынке цен. В соответствии с этим определяется доля участия каждого из них в уставном капитале. Если по этой оценке сумма вклада выше 100 минимальных размеров месячной оплаты труда, то требуется подтверждение независимого аудитора.

Величина уставного капитала при учреждении акционерного общества должна быть полностью распределена между учредителями. В момент учреждения акционерного общества не допускается публичной продажи акций.

Половина акций, являющаяся составной частью уставного капитала, подлежит оплате к моменту регистрации акционерного общества. Вторая часть должна быть оплачена в течение первого года деятельности общества. Если в течение года уставный капитал оплачен не полностью, собрание акционеров в трехмесячный срок обязано объявить об уменьшении уставного капитала или о ликвидации общества.

Для акционерных обществ законодательно определяется минимальный размер уставного капитала. Когда величина его становится ниже – акционерное общество подлежит ликвидации.

В процессе функционирования общества уставный капитал может изменяться. За счет роста прибыли или дополнительных вкладов учредителей он может увеличиваться; при сокращении прибыли – сокращаться.

Увеличение уставного капитала может производиться только после полной оплаты первоначально объявленного уставного капитала. Если акционерное общество имеет убытки по итогам финансового года, то оно не может привлекать средства за счет очередной эмиссии.

Увеличение уставного капитала акционерного общества производится путем выпуска новых акций. Дополнительный выпуск акций может быть осуществлен лишь после утверждения общим собранием итогов предыдущей эмиссии, внесения в уставный капитал изменений, обусловленных фактической реализацией ранее выпущенных и погашением нереализованных акций. При дополнительном выпуске акций акционеры имеют преимущественное право на их приобретение.

Уставный капитал акционерного общества может быть увеличен не только при помощи дополнительной эмиссии акций, но и путем изменения их номинальной стоимости (деноминации). В случае деноминации в равной пропорции изменяются все категории и серии акций, выпущенных акционерным обществом, а также обязательства по опционам и конвертируемым облигациям, выпущенным до принятия решения об увеличении уставного капитала.

Увеличение уставного капитала может происходить в результате обмена конвертируемых облигаций на акции, возврата акций, находящихся у дочерних обществ, а также из резервного фонда. Увеличение уставного капитала производится и в результате переоценки основных фондов путем дополнительного выпуска акций либо при помощи увеличения номинальной стоимости выпущенных акций.

Уменьшение уставного капитала акционерного общества осуществляется в результате снижения номинальной стоимости акций или погашения их части. При этом погашаться могут только те акции, которые находятся на балансе акционерного общества, включая акции, приобретенные с этой целью у акционеров. Если уменьшается совокупная номинальная стоимость акций, то в двухмесячный срок должно быть произведено сокращение собственного уставного капитала или восполнение его до уровня объявленного.

Источник