Взаимосвязь инвестиций и ВВП

ВВП или валовой внутренний продукт, с точки зрения фундаментальной экономической науки, является главным макроэкономическим показателем, который отражает состояние и динамику развития экономики любого государства. Россия в этом, естественно, не является исключением из общего правила.

На изменения ВВП влияют многие экономические факторы. Ведущим среди них являются именно инвестиции. Более того, можно утверждать, что такое влияние имеет взаимный характер.

Сущность явления

Современные финансисты твердо убеждены, что инвестиции и ВВП тесно связаны между собой. Между ними существует ярко выраженная прямо пропорциональная зависимость. Так, рост объема инвестиций незамедлительно сказывается на положительной динамике и повышении валового внутреннего продукта. В то же самое время когда растет ВВП, то вместе с ним увеличиваются темпы и объемы вложений.

Экономическая кейнсианская теория говорит о существовании эффекта мультипликатора инвестиций. Смысл данного явления состоит в том, что даже незначительный инвестиционный подъем способен обеспечить существенное увеличение валового внутреннего продукта.

Такой подход имеет достаточно простое объяснение, согласно которому финансовые вложения представляют собой мощный импульс для развития промышленности страны. Вслед за этим происходит увеличение рабочих мест и рост доходов населения. Следовательно, растет и потребление выпускаемых товаров, что, в свою очередь, снова стимулирует производство к дальнейшему развитию.

Да, все приведенные выше выкладки первоначально носили сугубо теоретический характер. Однако с момента их появления прошло достаточно много времени, чтобы можно было осознанно утверждать наличие мощного положительного влияния, которое внутренние и внешние инвестиции оказывают на показатель ВВП.

При этом обязательно необходимо учитывать, что описываемая взаимосвязь не подчинена каким-либо строгим неизменным закономерностям и поэтому не может быть признана абсолютной. Инвестиции всегда будут достаточно подвижными и изменчивыми. Они часто зависят от множества не только экономических, но также политических и социальных факторов. На их фоне ВВП смотрится гораздо более устойчивым и стабильным макроэкономическим показателем.

Тем не менее современного развития экономической науки вполне достаточно для построения математической модели, которая с довольно высокой точностью позволит определить существующую взаимосвязь между динамикой вложений в национальную экономику и изменениями валового внутреннего продукта. Да, подобные расчеты всегда будут иметь определенную погрешность. Однако ее уровень можно будет заранее спрогнозировать. В то же время подобная модель позволит делать достаточно точные прогнозы развития. В частности, с ее помощью можно будет запланировать необходимый уровень инвестиций, который приведет к необходимому уровню роста ВВП.

Доля инвестиций в структуре ВВП

Правительство каждого государства постоянно отслеживает долю инвестиций в валовом внутреннем продукте. Конечно, в Российской Федерации подобная работа также проводится.

Причем в данных исследованиях конкретные показатели инвестиций важны не сами по себе. Первоочередное значение имеет именно взаимная динамика двух рассматриваемых показателей.

В условиях напряженной внешнеполитической ситуации в России в последние годы наблюдается определенный дефицит иностранных инвестиций. Их уровень неуклонно снижается, начиная с 2012 года. После введения в 2014 году западными государствами экономических санкций, направленных против Российской Федерации, эта тенденция только усилилась. Частично она была компенсирована дополнительными внутренними корпоративными вложениями.

На этом фоне мы могли наблюдать незначительное падение ВВП вплоть до 2015 года включительно. Однако по существующим прогнозам в 2016 году показатель валового внутреннего продукта впервые за последние годы покажет незначительный рост.

Источник

Мультипликатор инвестиций

Рост инвестиций, повышая совокупный спрос, ведет к росту национального объема производства (ВНП)[3]. При этом инвестиционные расходы увеличивают объем производства на величину, большую, чем сами инвестиции. Здесь срабатывает так называемый мультипликационный эффект (эффект множителя) – способность расходов вызывать прирост доходов (ВНП) больший, чем вызвавшие этот прирост расходы.

Объяснить суть мультипликационного эффекта можно на следующем примере.

Предположим, что предприниматель решил вложить 10000 ден. ед. в совершенствование своего производства. В результате поставщики строительных материалов, оборудования, рабочие, занятые строительно-монтажными и т.п. работами, получили дополнительный доход, равный 10000 ден.ед. Будем исходить из того, что предельная склонность к потреблению (МРС) постоянна и равна 0,8. Это значит, что поставщики, рабочие из полученного дохода в 10000 ден. ед. израсходуют на потребление 8000 ден.ед., увеличив чей-то доход на эту сумму. Вторые получатели дохода израсходуют 6400 (0,8 x 8000) ден.ед., сформировав доход третьих лиц на уровне 6400 ден.ед. и т. д.

Таким образом, исходные 10000 ден. ед. вызвали бесконечную цепь вторичных потребительских расходов, увеличив совокупные доходы в [1 + (0,8) + (0,8) 2 + (0,8) 3 + . ] раз.

Данное выражение представляет собой сумму членов убывающей геометрической прогрессии, которая равняется: [1:(1-0,8)] = 1: 0,2 = 5.

Отсюда: первоначальный расход в 10000 ден. ед. превратился в сумму доходов, равную 10000 x 5 = 50000 ден. ед.

Поскольку 0,8 – это предельная склонность к потреблению (МРС), то (1- 0,8) — это предельная склонность к сбережению (МРS).

Коэффициент, характеризующий степень изменения дохода (ВНП) в результате изменения инвестиций, называется инвестиционным мультипликатором.

Инвестиционный мультипликатор (MRI) – отношение изменения величины ВНП к инвестициям, вызвавшим это изменение; равен величине, обратной предельной склонности к сбережению:

В нашем примере инвестиции, равные 10000 ден. ед., привели к увеличению ВНП на 50000 ден. ед.

Таким образом, в силу действия мультипликативного эффекта прирост ВНП в результате увеличения инвестиций будет больше, чем сами инвестиции:

Однако надо иметь в виду, что мультипликатор действует в обоих направлениях, и снижение инвестиций приведет к падению ВНП на величину, большую, чем сокращение инвестиции.

Выводы

1. Потребление и сбережения есть функции дохода. По мере роста доходов доля потребления сокращается, а доля сбережений растет. Автономное потребление – это потребление, независимое от уровня дохода. Уровень потребления и сбережений характеризуется следующими показателями: средняя склонность к потреблению – доля дохода, направляемая на потребление, в общем доходе; средняя склонность к сбережению – доля дохода, направляемая на сбережение, в общем доходе; предельная склонность к потреблению – отношение изменения объема потребления к изменению дохода; предельная склонность к сбережению – отношение изменения в сбережениях к изменению дохода.

2. Кейнсианская модель «доходы–расходы» является дальнейшей конкретизацией кейнсианского варианта базовой макроэкономической модели равновесия национального хозяйства. Она моделирует равновесие в краткосрочном периоде без учёта изменения цен, денег и денежного обращения и поэтому является моделью товарного рынка, где обращаются потребительские и инвестиционные товары.

3. Макроэкономическое равновесие достигается при равенстве доходов и расходов, сбережений и инвестиций. Равновесный НД не соответствует потенциальному: он может быть выше и ниже потенциального НД. В этом случае возникает инфляционный и рецессионный разрывы, которые могут преодолеваться с помощью инструментов государственного регулирования экономики. Отклонения фактического объёма производства и НД от потенциального обусловлено несовпадением планов инвестиций и сбережений. Основным фактором, определяющим динамику потребления и сбережения, является величина располагаемого дохода.

4. Равновесный уровень производства и НД может изменяться при изменении любого компонента совокупных расходов (потребления домашних хозяйств, инвестиции, государственные расходы, чистый экспорт). Если прирост расходов не связан с динамикой дохода – это автономные расходы, если связан – это производственные расходы. Первые ведут к росту НД с эффектом мультипликатора, вторые – с эффектом акселератора.

5. В условиях неполной занятости ресурсов эти эффекты порождают парадокс бережливости: рост сбережений домохозяйства в перспективе ведёт к уменьшению сбережений всего общества, а, следовательно, и каждого домохозяйства.

[1] В научной литературе выделяются и другие научные школы, с которыми мы встретимся при изучении курса «История экономических учений». В рамках данной темы большинство имеющихся концепций по существу представляют уточнения и дополнения отмеченных двух направлений: классической и кейнсианской.

[2] «Основной психологический закон» Дж.М.Кейнса состоит в том, что люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той же мере, в какой растет доход.

[3] «….принцип мультипликатора позволяет дать общий ответ на вопрос о том, каким образом колебания инвестиций, составляющих относительно небольшую долю национального дохода, способны вызвать колебания совокупной занятости и дохода, которые характеризуются гораздо большей амплитудой.» Дж.М.Кейнс

Дата добавления: 2016-02-09 ; просмотров: 807 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Источник

Инвестиционный спрос, мультипликатор инвестиций

Вторым по удельному весу в совокупном спросе (планируемых совокупных расходах) является инвестиционный спрос. Инвестиционный спрос фирм I представляет собой намерения или планы фирм по увеличению своего капитала и/или товарных запасов. Инвестиционный спрос – это самая динамичная и изменчивая составляющая совокупного спроса, она зависит от объективных факторов (состояние экономической конъюнктуры: ожидаемая норма чистой прибыли, ставка процента) и субъективного фактора (решения предпринимателей).

Основные факторы, влияющие на инвестиционный спрос:

— ожидаемая норма прибыли(Np);

— уровень банковского процента(r);

Цель инвестирования — получение прибыли в будущем. Очевидно, что чем выше ожидаемая прибыль, тем больше спрос на инвестиции. С другой стороны, при принятии решений о целесообразности вложения капитала, инвестор учитывает альтернативные возможности его применения. Располагая определенной суммой денег, инвестор всегда решает для себя, что выгоднее: вложить деньги в приобретение, например, оборудования, или поместить деньги в банк. Решение его будет зависеть от уровня банковского процента. Чем выше процент, тем привлекательнее банковские вложения, и наоборот.

Общий спрос на инвестиции представляет собой сумму всех планируемых инвестиций.

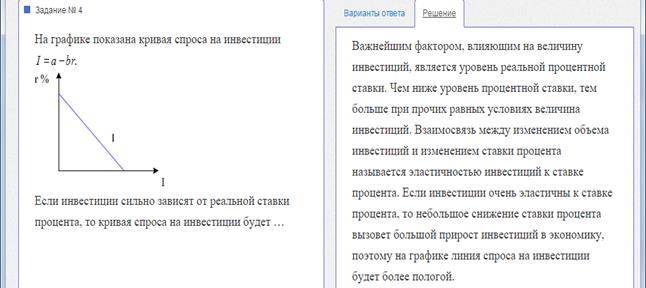

Разберем следующий пример. Предположим, что имеются три инвестиционных проекта.

Допустим далее, что ставка банковского процента равна r = 7%. В этом случае оказываются выгодными все проекты, так как ожидаемая норма прибыли во всех проектах больше банковского процента. Суммарный спрос на инвестиции составит 450 млн. руб. (100 + 150 + 200). Если же ставка процента будет равна 9%, то третий проект окажется невыгодным, и спрос на инвестиции составит 250 млн. руб. (100+150); если ставка процента — 11%, то выгодным окажется только первый проект, и спрос будет равен 100 млн. руб. и т.д. Спрос на инвестиции предъявляется до тех пор, пока норма ожидаемой прибыли выше ставки процента. Эту зависимость инвестиционного спроса от уровня банковского процента описывает кривая спроса на инвестиции (рис. 11.3).

Рис. 11.3. График спроса на инвестиции

Кривая спроса на инвестиции отлого опускается вниз и отражает обратную зависимость между ожидаемой нормой прибыли, ставкой процента и совокупной величиной требуемых инвестиций.

Факторы, влияющие на инвестиционный спрос:

· ценовые факторы: 1 — ожидаемая норма прибыли;

2 — ставка процента;

3- издержки на приобретение, эксплуатацию и обслуживание зданий, сооружений, оборудования и т.п. Рост этих издержек будет снижать норму прибыли, и кривая спроса на инвестиции сместится влево;

4- налоги на предпринимателей. Высокие налоговые изъятия снижают доходность инвестиций и их величину. Кривая спроса на инвестиции смещается влево. Снижение налогов ведет к обратному результату;

5- изменения в технологии производства. Научно-технические достижения служат важным стимулом осуществления инвестиций, повышают спрос на инвестиции и сдвигают кривую спроса на инвестиции вправо;

6- ожидания производителей в отношении рыночной конъюнктуры: спроса на товары и услуги, изменение цен и т.п. Оптимистические ожидания сдвигают кривую спроса на инвестиции вправо, пессимистические — влево;

7- общая социально-экономическая обстановка в стране, переживаемая фаза цикла, устойчивость правовых норм и др.

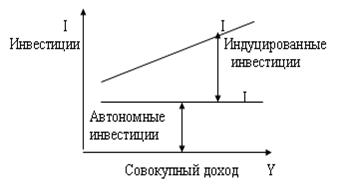

| В зависимости от того, насколько инвестиции реагируют на динамику дохода, выделяют две большие группы инвестиций: автономные и индуцированные. Автономные инвестиции не зависят от того, какова величина дохода или совокупного спроса. Это та часть капитальных вложений, которая осуществляется планомерно. Они связаны с техническим прогрессом, ростом населения и предельной склонностью к потреблению, По мере того, как доход экономического субъекта начинает расти, его автономные инвестиции дополняются индуцированными, которые напрямую зависят от величины дохода. Это связано с тем, что фирмы осуществляют инвестиции из доли прибыли. Соответственно, чем она выше, тем большую величину денежных средств фирмы готовы вложить в какое-либо дело или проект для обеспечения доходности в будущем. Т.е. индуцированные инвестиции — капитальные вложения, направленные на расширение производства на основе существующей технической базы. |

Зависимость инвестиций от совокупного дохода можно представить графически (рис. 11.4).

Рис. 13. Функция инвестиций

Рост инвестиций, повышая совокупный спрос, ведет к росту национального объема производства (ВНП). При этом инвестиционные расходы увеличивают объем производства на величину большую, чем сами инвестиции. Здесь срабатывает так называемый мультипликационный эффект (эффект множителя) — способность расходов вызывать прирост доходов (ВНП) больших, чем вызвавшие этот прирост расходы.

Мультипликатор показывает роль инвестиций в росте объема национального дохода и занятости. Действие мультипликатора можно записать в виде цепочки:

т. е. с ростом инвестиций увеличивается занятость, а затем доход и потребление. Таким образом, между изменением автономных инвестиций и национальным доходом существует устойчивая связь.

Рассмотрим мультипликационный эффект на следующем примере.

Предположим, что предприниматель решил вложить 10.000 руб. в совершенствование своего производства. В результате поставщики строительных материалов, оборудования, рабочие, занятые строительно-монтажными и т.п. работами, получили дополнительный доход, равный 10.000 руб. Будем исходить из того, что предельная склонность к потреблению (МРС) постоянна и равна 0,8. Это значит, что поставщики, рабочие из полученного дохода в 10.000 руб. израсходуют на потребление 8.000 руб., увеличив чей-то доход на эту сумму. Вторые получатели дохода израсходуют 6.400 (0,8 x 8.000) руб., сформировав доход третьих лиц на уровне 6.400 руб. и т. д.

Таким образом, исходные 10.000 руб. вызвали бесконечную цепь вторичных потребительских расходов, увеличив совокупные доходы в [1 + (0,8) + (0,8) 2 + (0,8) 3 + . ] раз.

Данное выражение представляет собой сумму членов убывающей геометрической прогрессии, которая равняется: [1:(1-0,8)] = 1: 0,2 = 5. Отсюда: первоначальный расход в 10.000 руб. превратился в сумму доходов, равную 10.000 x 5 = 50.000 руб. Поскольку 0,8 — это предельная склонность к потреблению (МРС), то (1- 0,8) — это предельная склонность к сбережению (МРS). Коэффициент, характеризующий степень изменения дохода (ВНП) в результате изменения инвестиций, называется инвестиционным мультипликатором.

Кейнс дает следующую характеристику мультипликатора инвестиций – «когда происходит прирост общей суммы инвестиций, то доход увеличивается на сумму, которая вk раз превосходит прирост инвестиций». Этот коэффициент k и есть мультипликатор инвестиций.

Инвестиционный мультипликатор (MRI) — отношение изменения величины ВНП к инвестициям, вызвавшим это изменение; равен величине, обратной предельной склонности к сбережению:

В нашем примере инвестиции, равные 10.000 руб., привели к увеличению ВНП на 50.000 руб. Чем больше доля потребления в доходе, тем сильнее будет проявляться в экономике эффект мультипликатора, т.к. рост потребления (расход) одних людей приводит к увеличению доходов других, продавших свои товары или услуги. Эта цепочка будет продолжаться до тех пор, пока постепенно исходный уровень потребления не будет полностью замещен сбережениями.

Таким образом, в силу действия мультипликационного эффекта прирост ВНП в результате увеличения инвестиций будет больше, чем сами инвестиции:

Однако надо иметь в виду, что мультипликатор действует в обоих направлениях, и снижение инвестиций приведет к падению ВНП на величину большую, чем сокращение инвестиции.

С эффектом мультипликации тесно связан эффект акселерации (от лат. acceleration — ускорение). Сущность принципа, или эффекта акселерации заключается в следующем:

* первоначальные инвестиции порождают увеличение дохода на основе мультипликационного эффекта;

* возрастание дохода увеличивает спрос на потребительские товары;

увеличение спроса на потребительские товары приводит к расширению производства в отраслях, производящих эти товары;

* увеличение производства потребительских товаров вызывает еще больший спрос на товары производственного назначения;

* возрастающий спрос на капитальные, ресурсные товары порождает увеличение производства этих товаров.

При этом особенность воспроизводства основного капитала состоит в том, что затраты на увеличение нового основного капитала превосходят стоимость выпускаемой продукции. Так, продажа товаров текстильных предприятий может вырасти на 50%, а производство технологического оборудования для этих предприятий — на 500%.

Принцип, или эффект акселерации — это процесс, который показывает, как увеличение продаж и дохода вызывает рост инвестиций. Т.е. воздействие роста доходов на величину индуцированных капиталовложений в сторону их повышения выражает акселератор инвестиций(ускоритель).

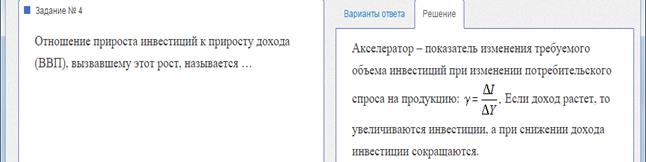

АКСЕЛЕРАТОР представляет собой отношение прироста инвестиций к вызвавшему его относительному приросту дохода, потребительского спроса или готовой продукции. Если объем продаж текстильного предприятия увеличился на 3 млрд. руб., а производство машин для него — на 30 млн. руб., то коэффициент акселерации равен 10. Этот коэффициент показывает, на какую величину каждый рубль приращенного дохода увеличил инвестиции. В соответствии с принципом акселератора индуцированные инвестиционные расходы имеют место в случае, если увеличиваются объем ВВП и потребление.

Мультипликатор и акселератор обусловливают друг друга. Сочетание их действия объясняет процесс расширения и сокращения деловой активности.

4. Совокупные расходы и равновесный объем выпуска. Рецессионный и инфляционный разрывы.

Фактические инвестиции включают в себя как запланированные, так и незапланированные инвестиции. Последние представляют собой непредусмотренные изменения инвестиций в товарно-материальные запасы (продажи падают, товар оседает на складе). Эти незапланированные инвестиции функционируют как выравнивающий механизм, который приводит в соответствие фактические величины сбережений и инвестиций и устанавливает макроэкономическое равновесие.

Планируемые расходы представляют собой сумму, которую домохозяйства, фирмы, правительство и внешний мир планируют истратить на товары и услуги. Реальные расходы отличаются от планируемых тогда, когда фирмы вынуждены делать незапланированные инвестиции в товарно-материальные запасы в условиях неожиданных изменений в уровне продаж.

Ниже представлен Кейнсианский крест, или график (рис. 11.4.), отражающий связь между совокупным выпуском и планируемыми расходами:

Рис 11.4. Кейнсианский крест.

Если бы планируемые расходы (выпуск продукции, ВНП) и доходы были равны между собой, т. е. все, что произведено, было бы потреблено, то это отражала бы любая точка, лежащая на прямой Y = E, проходящей под углом 45º. Но в действительности такого совпадения не происходит, и только часть доходов расходуется на потребление. Поэтому кривая потребления Y = C + I + G + Xn отклоняется от линии Y = E, планируемые расходы то превышают объем выпуска, то, наоборот, значительно ниже его. Место пересечения Y = E и кривой потребления Y = C + I + G + Xn в точке А означает совпадение реальных и планируемых расходов. На линии Y = E всегда соблюдается равенство планируемых и фактических инвестиций и сбережений, т.е. устанавливается макроэкономическое равновесие. Данный график получил название «Кейнсианский крест» (рис.11.4.).

Если фактический объем производства Y1 превышает равновесный Y0 (Y0 AS. Спрос превышает предложение, и фирмы вынуждены для удовлетворения потребностей покупателей поставлять на рынок некогда созданные запасы. Повышенный спрос создает стимулы к увеличению занятости и выпуска. В итоге ВВП постепенно возрастает от Y2 до Y0 и вновь достигается равновесие

Противоположная ситуация, при которой фактический равновесный выпуск Y превышает выпуск полной занятости (потенциальный ВВП) Y*, т.е. Yфакт >Y*, известна как инфляционный разрыв, т.е. избыточность совокупных расходов.

Инфляционный разрыв характеризуется величиной, на которую должны уменьшиться планируемые расходы для обеспечения соответствующего снижения фактического ВВП и равновесия до уровня потенциального (рис. 11.6.).

Рис. 11.6. Инфляционный разрыв

В данном случае совокупный спрос чрезмерен, вызывает кризис недопроизводства. В условиях дефицита товаров растут цены, и начинает раскручиваться инфляционная спираль. Поэтому крайне важной является мера по сдерживанию совокупных расходов. Для возвращения к потенциальному объему выпуска необходимо сократить совокупные планируемые расходы. Когда экономика преодолевает инфляционный разрыв, равновесие перемещается из точки А в точку В, спрос снижается, и ситуация стабилизируется.

Для устойчивого развития экономики страны необходимо достижение равновесия национального дохода и совокупных расходов.

Но изменить величину расходов частного сектора достаточно сложно (особенно увеличить их, если домохозяйства имеют низкие доходы и не в состоянии увеличивать потребительские расходы, а фирмы настроены пессимистично относительно будущего и не желают инвестировать), то должны меняться расходы государственного сектора, что и обеспечит регулирование экономики, и если не полную ликвидацию, то хотя бы сокращение разрывов выпуска. Таким образом, из теоретических положений кейнсианской модели следовали следующие выводы:

1) государство должно стать активным участником в экономике;

2) государство должно регулировать экономику с помощью воздействия на совокупные расходы (изменение которых обладает мультипликативным эффектом), т.е. на совокупный спрос, что обеспечит необходимый объем выпуска;

3) регулирование экономики должно проводиться с помощью фискальной (бюджетно-налоговой) политики;

4) главным инструментом фискальной политики должно стать изменение величины государственных закупок, поскольку эта мера оказывает прямое, а поэтому наибольшее воздействие на совокупный спрос.

Источник