Ставка на везение: как инвестировать в SPAC в России и нужно ли это делать

По данным Statista, в 2020 году «компании-пустышки» — SPAC — привлекли на IPO в США $83 млрд, это почти вдвое больше, чем за предыдущие 10 лет вместе взятых. С начала 2021 года по 25 февраля 2021 года сумма привлеченных ими средств выросла еще на $59 млрд. SPAC выходят на биржу, а затем поглощают другую компанию. Таким образом поглощенная компания становится публичной, минуя общение с SEC.

Как российским инвесторам можно заработать на этом буме? И кто из брокеров предлагает сделать это?

«Тинькофф Инвестиции» предоставили возможность своим клиентам инвестировать в SPAC. В качестве пилота «Тинькофф» выбрал SPAC RedBall Acquisition Corp, сообщил Forbes представитель «Тинькофф». Эту SPAC летом 2020 года основал бывший бейсболист Билли Бин, которого многие знают как прототипа главного героя фильма «Человек, который изменил все» (Moneyball).

В августе 2020 года RedBall провела IPO на Нью-Йоркской фондовой бирже и привлекла $575 млн. Согласно проспекту к IPO, RedBall в качестве «цели» для поглощения рассматривает спортивные франшизы, в том числе и европейские футбольные клубы. У RedBall есть 80% привлеченного на IPO капитала и 16 месяцев, чтобы купить спортивный бизнес. Если этого не произойдет, то все деньги, которые RedBall привлекла, придется вернуть в полном объеме. Представитель «Тинькофф Инвестиции» сказал Forbes, что RedBall еще не нашел цель.

Продукт доступен квалифицированным инвесторам, пользователям тарифа «Премиум», у которых агрессивный риск-профиль инвестирования. У «Тинькофф» условия инвестирования схожи с опционной стратегией колл-спред — клиент покупает продукт за менее чем 30% к базовой цене, сообщили в пресс-службе. Опционная стратегия колл-спред подразумевает покупку опциона колл с определенной ценой (страйк) и одновременную продажу опциона колл со страйком выше, чем цена купленного опциона. В этом случае инвестор получает право купить акцию по цене, указанной в первом опционе, и обязанность продать ее по цене страйк второго опциона. Иными словами, если стоимость акции превысит цену, установленную в качестве страйка второго опциона, инвестор должен продать акцию по этой цене, но он имеет право купить ее по цене первого опциона. В этом случае его прибыль составит разницу между двумя страйками за вычетом уплаченной чистой премии. В продукте «Тинькофф» цена страйк составляет $10, кэп опциона (максимум роста цены, с которого будет рассчитываться прибыль инвестора) — $30 долларов. Cтоимость одной акции RedBall на закрытии биржи 20 марта составляла $10,63.

Главное условие такой стратегии — инвестор может заработать не более 200% от стоимости акции. То есть, к примеру, если после слияния стоимость акции RedBall вырастет в четыре раза, то инвестор на такую же доходность рассчитывать не сможет. Если слияние не состоится, то RedBall вернет деньги инвесторам, вложившим средства в ходе IPO, но владелец опциона ничего не заработает. Деньги, которые он вложил в опцион, назад он тоже не получит.

Квалифицированные инвесторы «Открытие Брокер» тоже могут инвестировать в SPAC, обращающиеся на биржах США. У клиентов брокера есть доступ к SPAC Churchill Capital Corp IV, Peridot Acquisition Corp, Bridgetown Holdings Limited и Reinvent Technology Partners, сообщил Forbes представитель «Открытия». Минимальная сумма инвестиций равна стоимости одной акции на бирже, комиссия брокера за сделку составит от 0,005% от суммы сделки. «По сути, мы даем электронный доступ на биржи, где эти инструменты обращаются, а квалифицированный инвестор сам принимает решение об объекте инвестирования, никакой разницы с процессом инвестирования в обычные акции, ETF или иные фонды для клиента нет», — сказал заместитель гендиректора «Открытие Брокер» Александр Дубров.

Есть такая опция и у «БКС Мир инвестиций», сказал Forbes руководитель департамента интернет-брокера «БКС Мир инвестиций» Игорь Пимонов. Требования схожие — нужен статус квалифицированного инвестора и подключение доступа к рынку иностранных ценных бумаг. Но инвестиции в SPAC несут в себе риски, предупреждает он. Зачастую инвестор не знает, во что будет вкладываться менеджмент, и покупает «черный ящик», а значительная часть SPAC не успевает найти бизнес для поглощения, и клиент получает вложенные средства за вычетом операционных расходов. «Обычно компании SPAC создаются на год, реже на полтора (от 12 до 18 месяцев), и чем ближе к концу «дедлайна» — тем больше шанс заключения невыгодной сделки», — сказал Пимонов.

«Наши клиенты могут инвестировать в SPAC, которые торгуются на бирже Nasdaq или ETF на SPAC. Условия стандартные, как и для торговли американскими акциями. Но в SPAC на этапе его наполнения первоначально деньгами мы не инвестируем, такой опции пока нет», — сказал Forbes заместитель генерального директора по активным операциям ИК «Велес Капитал» Евгений Шиленков.

ВТБ пока не предоставляет возможность инвестировать в SPAC, но «прорабатывает запуск отдельных индивидуальных инвестиционных решений, которые через закрытые фонды позволят инвестировать в SPAC», — сказал Forbes глава «ВТБ Капитал Инвестиции» Владимир Потапов. Тема SPAC, по его словам, набрала популярность в последние пару лет на фоне роста фондовых рынков. «Мы видим весьма ограниченный спрос на возможность инвестировать в SPAC среди наших клиентов, это существенно менее популярный запрос, чем IPO», — сказал он.

«Альфа Капитал» и УК «Система Капитал» сообщили Forbes, что не предоставили клиентам доступ к возможности инвестировать в SPAC. «Для нашей компании SPAC не является эффективным инвестиционным инструментом», — сказал Forbes старший аналитик по акциям УК «Система Капитал» Андрей Ушаков. Он считает, что SPAC не поддается экспертизе. «Если инвестор лично незнаком с управляющим и у него нет инсайдерской информации, то у него нет инструментов анализа, — сказал он. — Это, по сути, просто ставка на везение».

Источник

Как заработать на компании-пустышке: рассказываем, что такое SPAC

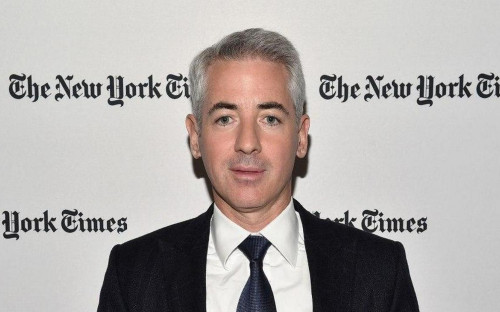

В июне стало известно, что инвестор-миллиардер Билл Экман подал в регулирующие органы США заявку об IPO SPAC (a special purpose acquisition company) — компании, созданной специально для слияния с другой частной компанией, которая желает выйти на биржу, минуя процедуру IPO. У SPAC нет ни активов, ни истории деятельности, ни бизнес-плана — это фактически пустышки.

Как сообщил Reuters, в ходе IPO Экман собирается привлечь $4 млрд — абсолютный рекорд для SPAC. Прежний в начале 2020 года установила Churchill Capital, принадлежащая экс-руководителю CitiGroup Майклу Кляйну — тогда удалось собрать $1,1 млрд.

SPAC Экмана получит название Pershing Square Tontine Holdings и тикер PSTH. Ее бумаги будут торговаться на Нью-Йоркской фондовой бирже. С какой именно компанией она собирается слиться — пока неизвестно.

SPAC — инструмент далеко не новый, но при этом малоизвестный и все более широко распространяющийся. А его поверхностное описание способно отторгнуть большинство консервативных инвесторов, боящихся мошенников. Рассказываем все, что нужно знать инвестору о таких компаниях.

SPAC — что это вообще такое?

Сама по себе идея SPAC с первого взгляда выглядит сомнительной — однако такие компании существуют уже несколько десятилетий. Сейчас это официально признанная сфера, для которой прописаны строгие правила и ограничения. С каждым годом ее популярность растет: к примеру, если в 2014 году SPAC привлекли $1,8 млрд инвестиций, то в 2019-м их объем вырос до $13,6 млрд. А в 2020-м SPAC уже собрали $12,4 млрд.

SPAC проводит первичное размещение, привлекая средства инвесторов вслепую — по сути, с этого начинается история компании. Их IPO называются blank-check («пустые чеки») — покупая такие акции, инвесторы де-факто приобретают воздух. Однако в перспективе это может окупиться, если руководители SPAC договорятся о слиянии с хорошей частной компанией.

По правилам Комиссии по ценным бумагам (SEC), акции SPAC размещаются по фиксированной цене в $10. Менеджмент (их называют спонсорами SPAC) собирает деньги инвесторов и заемные средства, чтобы инвестировать в приобретение частной компании без больших долгов. Срок — два года с момента IPO (реже — 18 месяцев). По истечении дедлайна SPAC ликвидируется, а деньги возвращаются инвесторам. Сливаться со связанными со спонсорами компаниями запрещено.

SPAC обязана потратить не менее 80% собранных средств на один актив. Любая сделка должна быть сперва одобрена акционерами. Частные компании, сливающиеся со SPAC, могут конвертировать свои бумаги в акции SPAC в пропорции 1:1. После этого тикер SPAC меняется на тикер новой публичной компании.

Вложения в SPAC доступны только квалифицированным инвесторам. Все собранные средства на IPO помещаются на эскроу-счет — это служит гарантией, что они пойдут на приобретение бизнеса, а не на личные цели руководителей SPAC.

Обычно спонсорами SPAC выступают известные финансисты — руководителям-ноунеймам трудно договориться о сделке и, как следствие, привлечь средства инвесторов.

Зачем SPAC нужен спонсорам и частным компаниям?

Менеджмент SPAC — потенциально главные бенефициары SPAC в случае успешного слияния. По условиям сделки со SPAC сливающаяся с ней компания обязана провести допэмиссию акций (обычно 20%), которые полностью достаются спонсорам.

Главный риск для учредителей — потеря собственных средств в случае неудачного слияния или же провала сделки. В случае ликвидации SPAC его спонсоры несут все операционные издержки. Затраты на создание технической компании могут исчисляться десятками миллионов долларов.

Кроме того, SPAC считается сферой, где нет права на ошибку: если спонсорам не удалось за два года найти бизнес для слияния, то они зарабатывают плохую репутацию. Скорее всего, для второй попытки они просто не найдут инвесторов.

Для частного бизнеса SPAC — это возможность прийти на биржу «через черный ход», минуя процедуру листинга и экономя средства и время. Компании не нужно платить инвестбанкирам и регуляторам за листинг, маркетинг и прочее, поскольку за все это уже заплатили спонсоры SPAC.

Зачем SPAC нужен инвесторам?

В случае успешного слияния инвестор в SPAC имеет шанс вложиться в перспективный бизнес, которого еще нет на бирже. При этом он получает ликвидные активы, которые может продать сразу после истечения ограничительного периода, и не платит комиссии, как было бы в случае вложений через фонд прямых инвестиций. Эскроу-счет гарантирует возврат средств в случае провала.

Также инвесторы в пакете с акциями обычно получают варранты — бумаги, позволяющие купить еще акций по заранее определенной цене. Никто не запрещает избавиться от акций, но сохранить ни к чему не обязывающие варранты — это хеджирует риски и создает вариативность стратегий.

Но есть и подводные камни. Инвестор не знает, во что вкладывается, — даже если спонсоры SPAC сообщают о договоренности о сделке с той или иной компанией, это ничего не значит. Оформить сделку можно только после IPO — гарантий ее осуществления у инвесторов нет.

Значительная часть SPAC попросту не находит бизнес для слияния и распускается. Для инвестора это далеко не худший вариант, ведь тогда он ничего не теряет — вложенные средства попросту вернутся. Гораздо хуже другой вариант: слияние, в результате которого бумаги преобразованных SPAC теряют в цене. В большинстве случаев происходит именно так: по данным WSJ, акции более половины SPAC, ставших публичными в 2015–2016 годах, сейчас торгуются ниже стоимости IPO.

Одна из причин этого — возможное желание спонсоров любой ценой реализовать имеющийся капитал и заработать, в результате чего они могут переплачивать за относительно недорогие компании. Чаще всего это случается со сделками, заключенными в самом конце двухлетнего периода. А рынок после слияния оценивает приобретенный бизнес адекватно, и бумаги новой компании стремительно дешевеют.

Какие компании стали публичными благодаря SPAC?

За последний год слились с SPAC и вышли на биржу сразу несколько частных компаний. Среди них есть по-настоящему громкие имена — например, космический туроператор Ричарда Брэнсона Virgin Galactic, компания вышла на рынок в конце октября 2019 года. В этом ей помог венчурный инвестор Чамат Палихапития и его SPAC Social Capital Hedosophia Holdings, купивший 49% бумаг Virgin Galactic за $800 млн.

В феврале 2020-го котировки Virgin Galactic выросли на 255% с момента старта торгов, однако затем упали — тем не менее ее бумаги все еще оцениваются значительно выше $10 (одна акция Virgin Galactic 13 июля стоила $19,51).

Другая такая компания — на хайпе прямо сейчас: это производитель электрогрузовиков Nikola, который появился на бирже 4 июня после сделки со SPAC VectoIQ. Всего через четыре дня ее бумаги прибавили в цене более 100%, а Nikola обогнала по капитализации Ford Motor и Fiat Chrysler Automobiles. При этом компания пока даже не запустила производство машин.

Вскоре путем Nikola может пойти еще один производитель электрокаров — Fisker. 13 июля компания объявила о слиянии со Spartan Energy Acquisition Corp — еще одной SPAC, финансируемой частной акционерной компанией Apollo Global Management Inc.

Ожидается, что сделка принесет Fisker $ 1 млрд и позволит начать производство первого электрокара компании Fisker Ocean к концу 2022 года. А акции Spartan на премаркете 13 июля уже выросли более чем на 20%.

Стоит ли связываться со SPAC?

Инвестировать в SPAC можно — это не настолько рискованный инструмент, каким кажется на первый взгляд. Гораздо больше рисков несут его спонсоры. Однако инвестор должен однозначно верить в способность спонсоров (лучше, чтобы они были с именем) найти бизнес для слияния. Еще лучше — если у компании уже есть определенная цель.

Если же сделка сорвалась, или же менеджмент предлагает сомнительную компанию для слияния, или же просто двухлетний период подходит к концу — разумнее забрать вложенное в SPAC, чтобы не понести потери. Чем ближе к концу дедлайна — тем выше вероятность плохой сделки. И разумеется, инвестиции в SPAC должны быть лишь частью диверсифицированной стратегии.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник