Современные экономические теории инвестиций

Теория инвестиций

Инвестиции как наиболее активная форма вовлечения накопленного капитала в экономический процесс. В теории инвестиций их связь с накопленным капиталом (сбережениями) занимает центральное место. Это определяется сущностной природой капитала как экономического ресурса, предназначенного к инвестированию. Термин капиталист» в первую очередь характеризует индивидуума, инвестирующего свой капитал, а не только накопившего определенный его запас. Только путем инвестирования капитал как накопленная ценность вовлекается в экономический процесс. [c.12]

В теории инвестиций важное место принадлежит исследованию проблемы инвестиционного поведения предприятия (фирмы) и его моделированию с учетом действия разнообразных факторов внутренней и внешней среды. Изучение основ формирования инвестиционного поведения предприятия является необходимым условием выработки эффективных управленческих решений в системе инвестиционного менеджмента. [c.32]

Современный синтез теории инвестиционного поведения предприятия, приняв за основу выводы предшествующих исследователей в сфере реального инвестирования, существенно развивает систему мотивации в сфере финансовых инвестиций (получившую название современной теории инвестиций»). Эта мотивация связана с оптимизацией параметров доходности и риска портфеля ценных бумаг отдельного инвестора на различных этапах осуществления финансового инвестирования. Теория инвестиционного поведения субъектов хозяйствования тесно увязывается с теорией эффективного рынка» и особенностями обращения отдельных финансовых инструментов инвестирования. [c.33]

Мотивация альтернативного осуществления инвестиций на отечественном и зарубежном рынках базируется на теории международного движения капитала, которая имеет глубокий генезис. В развитие этой теории начиная от меркантилистов внесли определенный вклад представители всех школ и течений экономической мысли. В теории инвестиций международное инвестиционное поведение фирмы является предметом самостоятельного исследования. [c.42]

Теория инвестиций традиционно рассматривается западной экономической наукой как центральная проблема, решаемая как с микро-, так и с макроэкономических позиций. [c.64]

Микроэкономическая теория инвестиций ставит во главу угла процесс принятия инвестиционных решений на уровне предприятий, предоставляя в распоряжение предпринимателей конкретные научно-обоснованные методы формирования оптимальной инвестиционной политики. [c.64]

Макроэкономическая теория инвестиций, основоположником которой является Д. Кейнс, рассматривает проблему инвестирования с позиций всего хозяйства в целом, уделяя основное внимание государственной инвестиционной политике, политике доходов и занятости. [c.64]

М.Миллер, Ф.Модильяни Стоимость капитала, финансирование корпораций и теория инвестиций. — 1956. Деньги и налоги. — 1977. [c.556]

С одной стороны, теория инвестиций утверждает, что цена обыкновенных акций равна текущей стоимости всех ее будущих доходов или дивидендов. Но чем отдаленнее будущее, тем менее надежны прогнозы, а текущая стоимость отдаленных доходов или дивидендов очень невелика. Это делает долгосрочное прогнозирование делом сравнительно непрактичным. [c.65]

В теории инвестиций концепция способности получать прибыль занимает определенное и важное место. Она объединяет динамику прибыли в прошлые годы с разумным расчетом на то, что если не случится ничего сверх обычного, прошлое повторится в будущем. Этот показатель может быть измерен либо величиной прибыли на обыкновенную акцию либо отношением прибыли к собственному капиталу. Для взаимопроверки аналитику стоит использовать оба измерения. При использовании показателя прибыли на собственный капитал сначала рассчитывают доход на полный капитал, что является лучшим показателем эффективности, а затем из него получают величину дохода на собственный капитал. Такой подход гарантирует, что будут учтены изменения в структуре капитала и в цене привлечения старшего долга. [c.563]

Кейнсианская теория инвестиций предполагает, что именно колебания объемов инвестиций являются движущей силой эконо- [c.351]

Другой американский ученый, лауреат Нобелевской премии Джеймс Тобин предложил так называемую q-теорию инвестиций. Согласно ей обычно существует -разрыв между восстановительной стоимостью капитала фирмы и ее стоимостью (точнее, совокупной ценой фирмы) на фондовом рынке. Если фондовая стоимость превышает восстановительную, то фирма может увеличивать свой реальный капитал, выпуская новые акции под будущее увеличение массы своей прибыли. Если q имеет отрицательное значение, то фирме не следует активизировать свою инвестиционную деятельность. [c.353]

В теории инвестиций широко используется западными экономистами модель мультипликатора-акселератора, которая объясняет динамику инвестиций действием механизма акселератора, т.е. инвестиции испытывают воздействие не самого объема выпуска, а его колебаний. [c.418]

Харрод поставил еще более широкую задачу заложить основы общей теории роста экономики. В работе Очерк теории экономической динамики (1939) он представил модель экономического роста, отражающую теорию инвестиций, основанную на принципе акселерации и ожиданиях предпринимателей. Модель предполагает, что на каждом этапе предприниматели планируют предложение на основе предшествующего периода если в пред- [c.66]

Понятие риска можно определить как следствие непостоянства рыночной среды, изменчивость стоимости капитала и доходов от инвестиций. Эта изменчивость и есть результат изменений ситуации на рынке капиталов. Одни инвестиции меньше подвержены этим изменениям, другие больше. В качестве меры риска в теории инвестиций используют понятие бета-коэффициент . Бета-коэффициент отражает изменение рыночной ситуации, т.е. показывает, насколько изменятся доходы от инвестиций при соответствующем изменении рыночной ситуации. [c.296]

Согласно кейнсианской теории инвестиции являются экзогенными — они определяют норму прибыли, а не наоборот. Поэтому ситуация по Калдору описывается следующими двумя сценариями. [c.552]

Теория инвестиций традиционно рассматривается западной экономической наукой как центральная проблема, решаемая как с микро-, так и с макроэкономических позиций. Микроэкономическая теория инвестиций ставит во главу угла процесс принятия инвестиционных решений на уровне предприятий, создавая для предпринимателей конкретные научно-обоснованные методы формирования оптимальной инвестиционной политики. Макроэкономическая инвестиционная теория рассматривает проблему инвестирования с позиций народного хозяйства, уделяя особое внимание государственной инвестиционной политике, политике доходов и занятости. Делается акцент на взаимосвязь между инвестициями и сбережениями. Фундаментом макроэкономического равновесия является равенство между сбережениями, которые осуществляются потребителями, и инвестициями, которые бизнес считает необходимым осуществить. Согласно неоклассической теории, механизмом, уравновешивающим эти величины, является норма процента, которая автоматически устанавливается на уровне, когда сбережения и инвестиции равны. Такая трактовка механизма инвестиционного процесса отвергает саморегулирование рынка. Регулирование инвестиционного процесса с помощью управления величиной процентной ставки, бюджетной и [c.86]

Теория инвестиций в жилищное строительство исследует спрос на запас жилищного фонда. На спрос оказывают влияние следующие факторы богатство, ставки процента по альтернативным инвестициям и ставки по закладным, а также кредитно-денежная политика. Спрос на жилье увеличивается при росте богатства, уменьшении ставок процента по альтернативным активам и ставок по закладным, росте количества денег в обращении и наоборот. [c.62]

ТЕОРИЯ ПОРТФЕЛЯ, портфельная теория — часть теории инвестиций, основанная на определении состава ценных бумаг, приносящего высокую прибыль, с учетом фактора риска. Оценка, классификация, контроль прибылей и рисков производится применительно к ценным бумагам, образующим портфель данного инвестора, теория портфеля предусматривает оценку активов, инвестиционные решения, оптимизацию портфеля, оценку результатов вложений. [c.390]

В предыдущем разделе было отмечено, что первым шагом в определении эффективности ИП является обоснование приемлемой для инвестора нормы дохода как способа количественной оценки его экономического интереса. Как известно, в экономической теории инвестиции трактуются как акт отказа от сегодняшнего (немедленного) потребления благ ради более полного удовлетворения потребностей в следующие периоды посредством вложения средств в объекты предпринимательской деятельности. Естественно, что для лица, принимающего решение, важно знать, какова должна быть мера компенсации за отказ от потребления в момент времени t = 1, которая обеспечит дополнительное потребление в последующем периоде t = 2, 3,. . п. [c.82]

С другой точки зрения, торговля волатилыюстыо — это противоположная теория инвестиций. То есть, когда все думают, что подлежащий инструмент, становится стабильным, торговец волатильностью покупает волатильность. А когда все продают опционы и покупателей опционов трудно найти, торговец волатильностью покупает опционы. Конечно, определенный анализ должен быть сделан прежде, чем торговец волатильностью будет устанавливать позиции, но когда такие ситуации становятся заметными то, наиболее вероятно, что торговец будет открывать позиции против того, что делают массы. Торговец волатильностью покупает волатильность, когда большинство продает (или по крайней мере, когда большинство отказывается покупать), и торговец продает волатильность, когда большинство еще панически покупает опционы, делая их чрезвычайно дорогими. [c.217]

Согласно теории инвестиций основными принципами инвестиционной политики являются целенаправленность, эффективность, многовариантность, системность, гибкость, готовность к освоению ресурсов, регулируемость действий, комплексность и социальная, экологическая и экономическая безопасность. [c.96]

Помимо своих работ в области теории эконометрии Хаавелмо сделал важный вклад в теорию инвестиций и теорию экономического роста. Его главные публикации, за исключением уже упомянутой диссертации, включают Исследования по теории экономической эволюции (1954) и Исследования по теории инвестиций (1960). [c.215]

До недавнего времени теория опционов не считалась особо важным разделом теории управления финансами корпораций (в отличие от теории инвестиций) Действительно, в финансовой практике корпораций она применяется лишь для того, чтобы помочь объяснить характерные особенности таких финансовых ин струментов, как варранты и конвертируемые ценные бумаги Однако некоторые решения, принимаемые в сфере финансового менеджмента, могут быть лучше проанализированы и поняты именно в рамках теории опционов. Например, в 1991 г. фирма AT T вела переговоры с правительством Армении с целью за ключения контракта на создание в этой стране сверхсовременной системы ци фровой связи Анализируя ценность подобной сделки, AT T обнаружила, что она открывает возможности для заключения таких соглашений с другими быв шими советскими республиками Ввиду этого фактическая ценность сделки для AT T была выше той величины, которая могла быть получена при обыч ном NPV-анализе Инвестиции AT T в данный проект фактически обеспечили фирме получение двух выгод 1) непосредственный приток денежных средств в результате реализации проекта и 2) опцион покупателя на возможные подобные проекты в будущем При таком подходе доход от реализации проекта рассма тривается как сумма обычного NPV и стоимости опциона покупателя. [c.10]

Понятие опциона является важным элементом теории инвестиций, поэтому студентам, изучающим эту область, необходимо иметь знания о том, как опци оны используются и оцениваются на рынке Далее, теория опционов помогает нам понимать природу сходных с опционами ценных бумаг, таких как варранты и конвертируемые ценные бумаги Однако роль теории опционов в принятии решений по финансовому менеджменту менее ясна. Как мы видели, можно использовать теорию опционов для понимания роли инвестиционных решений в отношении стоимости долговых обязательств и акций фирмы Однако эти вопросы на самом деле достаточно очевидны, и можно представить себе последствия изменений в рисковых активах даже не прибегая к помощи ОРМ, а лишь основываясь на общих рассуждениях. Опционный анализ в целом делается в предположении о неизменности прочих условий , хотя очевидно, что другие параметры редко сохраняются неизменными, когда фирмы делают существенные изменения в своих активах и/или структуре капитала Тем не менее не исключено, что подход ОРМ может в будущем привести к более точным количе ственным оценкам определенных эффектов, которые могли бы быть полезны в структурировании контрактов и принятии других решений финансового харак тера В главе 8 будет показано, как ОРМ используется в некоторых компаниях для оценки управленческих опционов, являющихся составной частью инвести ционной политики В любом случае теория ценообразования опционов может сыграть огромную роль в принятии решений по финансовому менеджменту в будущем, поэтому студенты, изучающие корпоративные финансы, должны быть осведомлены о разработках в этой области [c.156]

В заключение следует сказать о природе экспериментальных данных в теории инвестиций, экономической теории и физических науках. В физических науках экспериментальные Данные получаются из управляемого эксперимента. В задаче к°нвекции жидкости, например, данные собирают только тог- когда температура достаточно высока для индуцирования тУрбулентности. Эти данные анализируют с целью установления того, является ли турбулентность действительно хаотиче-С1с°й, со странным аттрактором или просто случайной. [c.187]

Наиболее значительный обзор и пропаганда развития инженерных производственных функций содержатся в недавно вышедшей книге Вернона Смита [81]. Хотя основной целью его работы является теория инвестиций, большую часть своего труда он основывает на инженерном подходе к производственным соотношениям. В частности, он показывает, что многие решения наименьшей стоимости , найденные инженерами, идентичны решениям, получаемым с помощью-неоклассической теории фирмы. Работа содержит также ценный обзор многофакторных производственных функций. [c.176]

Две статьи Джека Хиршлейфера посвящены восстановлению и развитию теории инвестиций и процента Ирвинга Фишера. В первой из них формулируется теория реальных инвестиционных решений в условиях определенности, во второй исследуются инвестиционные решения в условиях неопределенности. [c.9]

Источник

Современные теории инвестиций

В 50-е годы появились новые теории, которые объясняют инвестиции в национальной экономике.

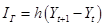

Первой теорией является модель акселератора. Согласно этой модели инвестиции зависят от изменения ВНП и могут описываться по формуле:

где h – акселератор, который показывает связь между инвестициями и приростом ВНП. Для каждой национальной экономики он устанавливается эмпирически.

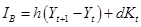

Валовые инвестиции рассчитывают по формулам:

где d – норма амортизации;

Kt– запас капитала на начало базового периода.

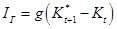

Вторая теория – теория приспособления. Она объясняет объем инвестиций от запаса капитала, который хотят иметь фирмы в данном периоде, для того чтобы произвести продукцию в объеме, достаточном для удовлетворения потребностей в обществе. Считается, что произведенная продукция обладает определенной капиталоемкостью. Если технология производства не меняется, то увеличить объем производства продукции можно только за счет роста запаса капитала, то есть осуществляя чистые инвестиции. С учетом этого объем чистых инвестиций можно рассчитать по формуле:

где g – рассчитываемый коэффициент, который показывает взаимосвязь между инвестициями и приростом запаса капитала. Он показывает какое количество инвестиций необходимо для того, чтобы запас капитала вырос на единицу, так как фирма несет определенные затраты на установку оборудования;

Kt – фактический объем капитала в периоде

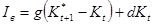

Валовые инвестиции определяются по формуле:

Третья теория — Q – теория Тобина построена на следующих предпосылках:

· фирмы являются корпорациями, капитал является их собственностью;

· вся прибыль идет на выплату дивидендов, следовательно, на одну акции выплачивается стоимость равная величин;

· дополнительные капиталовложения происходят за счет собственных средств (за счет выпуска акций).

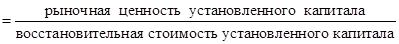

В основе этой теории лежит коэффициент Тобина q, определяемый как:

q

Рыночная стоимость установленного капитала показывает, как фирму оценивает фондовый рынок, это стоимость всех акций фирмы.

Восстановительная стоимость установленного капитала показывает, какую сумму необходимо потратить в нынешней ситуации для приобретения аналогичного капитала (сколько стоит капитал фирмы в текущих ценах).

Когда q >1 , то единичное изменение стоимости имеющего у фирмы капитала приведет к росту ее стоимости на фондовом рынке, то есть к росту стоимости ее акций, больше чем на единицу. В этом случае вложения в капитал данной фирмы целесообразны. Следовательно, надо увеличивать инвестиции в эту фирму.

Если q = 1, то единичное изменение стоимости имеющего у фирмы капитала приведет к такому же росту ее стоимости на фондовом рынке. Это означает, что фирма имеет оптимальный запас капитала.

Следовательно, стоимость акций и определяемый с помощью нее коэффициент q служат своеобразным индикатором необходимости продолжения или сокращения деловой активности в сфере инвестирования.

Учитывая закон убывающей предельной производительности, инвестиции со временем снижают отдачу от капитала и, следовательно, сокращают значение коэффициента q. Фирма будет инвестировать до тех пор, пока коэффициент Тобина не станет равен единице. И наоборот, когда q меньше единицы, продажа по восстановительной стоимости будет приносить прибыль владельцам акций фирмы, поэтому инвестиции должны быть отрицательными. Если установленное оборудование нельзя перепродать, инвестиции должны прекратиться, а сокращение запаса капитала произойдет благодаря износу.

Таким образом, данная теория связана с процентом, так как рынок оценивает фирмы, дисконтируя будущие доходы по реальной ставке процента. Любой рост ставки процента приведет к росту дисконта и снижению цены акций. Следовательно, в коэффициенте учтена обратная зависимость между ставкой процента и инвестициями. Кроме того, модель учитывает, во-первых, влияние роста производительности капитала на будущий доход, вследствие чего растет цена акций и коэффициент q, во-вторых, учитывает влияние ожиданий.

Модель объясняет, почему существует зависимость между национальным фондовым рынком и состоянием национальной экономики. Экономической функцией фондовой биржи является определение будущей прибыльности фирмы и нахождение сегодняшней ценности всего будущего потока доходов от принадлежащего фирме капитала. Для макроэкономики в целом средние цены акций представляют ценность функционирующего запаса капитала. Финансовые рынки также оценивают рискованность. Настоящие и особенно будущие экономические условия влияют на цены акций. И наоборот, надо ожидать, что экономические условия будут зависеть от фондовых рынков, так как цены акций влияют на инвестиции через коэффициент Тобина q.

3.5 Равновесный объем национального производства в кейнсианской модели «доходы – расходы»

Д. Кейнс отверг закон Сэя и утверждал, что совокупный спрос порождает совокупное предложение. Для доказательства данной идеи он вводит понятие эффективного спроса.

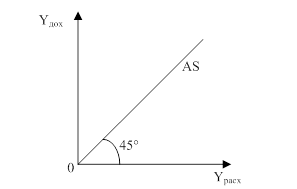

Если экономика характеризуется определенным уровнем технологии, средствами производства и издержками, то предприниматель, принимая решение о производстве будет стараться определить такой объём совокупной выручки от реализации произведенной продукции, который возместит затраты на организацию данного производства. Зависимость ожидаемой выручки от реализации продукции, гарантирующей возмещение затрат на производство продукции, и объёмом труда, требуемом для производства данной продукции, Кейнс называет функцией совокупного предложения. Графически функция совокупного предложения в модели креста Хикса-Самуэльсона (кейнсианского креста) будет представлена прямой линией под углом в 45° (Рис.3.8). Это означает, что на каждой точке кривой совокупного предложения затраты на производство продукции будут точно равны выручке, которую планирует получить предприниматель, чтобы возместить затраты на производство данной продукции, т.е. экономическая прибыль равна нулю, предприниматель получает только нормальную прибыль, оказывается в ситуации безубыточности.

Рис. 3.8 Совокупное предложение

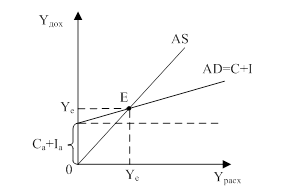

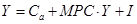

Одновременно каждый предприниматель, планируя производство продукции, ориентируется на тот объём выручки, который может быть достигнут с учетом доходов и расходов потребителей. Зависимость между возможной выручкой от продажи продукции и объёмом труда, требуемом для данного объема производства, Кейнс называет функцией совокупного спроса (AD). В закрытой экономике без вмешательства государства на рынки она определяется потребительскими расходами домохозяйств и инвестиционными расходами фирм. С учетом того, что в краткосрочном периоде существуют автономные потребление и инвестиции и стимулированные потребительские расходы, зависящие от предельной склонности к потреблению, кривая совокупного спроса будет прямой восходящей линией, расположенной выше начала координат на величину автономного потребления и автономных инвестиций (Рис.3.9).

Рис. 3.9 Эффективный спрос

Ситуация, когда совокупный спрос равен совокупному предложению называется ситуацией эффективного спроса, которая означает, что предприниматели реализуют все произведенные товары и возвращают целиком затраты на производство продукции. А потребители полностью удовлетворяют свои потребности и расходуют все свои доходы.

С точки зрения Кейнса состояние эффективного спроса не всегда гарантирует полную занятость в экономике. Это будет означать, что фактический равновесный объем производства отличается от потенциального объема производства при полной занятости.

Рассматривая совокупный спрос, главным компонентом Кейнс считал инвестиции (I), утверждая, что они вызывают увеличение эффективного спроса, а вслед за ним и увеличение ВНП. Причем рост ВНП будет большим, чем изменение автономных инвестиций. Для этого он рассматривает функцию совокупного спроса закрытой экономики без вмешательства государства:

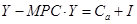

С учетом функциональной зависимости потребления преобразуем её.

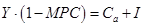

Дальнейшие преобразования сводятся к выявлению зависимости объема производства (Y) от внешних факторов:

С учетом того, что автономное потребление фиксированная величина, можно утверждать, что изменение объема производства обусловлено изменением автономных инвестиций:

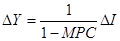

Выражение

Действие эффекта мультипликатора можно объяснить и технологической связью различных предприятий. Рост производства на одном вызывает рост заказов на комплектующие, сырье, топливо и т.д., которые производятся предприятиями-смежниками. Следовательно, предприятия-поставщики также будут увеличить размер производства, давая дополнительные заказы своим смежникам. Одновременно растет зарплата на этих предприятиях, создаются дополнительные рабочие места. Это дает толчок для роста потребительских расходов, стимулируя рост производства и в данном секторе экономики.

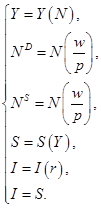

Рассматривая общее равновесие Кейнс, формулирует положение о возможности формирования равновесия одновременно на всех рынках.

Он исходит из того, что объём производства товаров и услуг определяется производственной функцией. При этом в краткосрочном периоде главным фактором является объём занятости, т.е.:

Объем используемого труда определяется на рынке труда. Рынок труда развивается под воздействием реальной зарплаты. Спрос на труд является производным и определяется реальной зарплатой (обратная зависимость), так как предприниматели будут нанимать такое количество труда, чтобы дополнительный доход от продажи дополнительной единицы продукции был равен дополнительным затратам (реальной зарплате последнего нанятого работника) на найм рабочей силы, производящей эту продукцию. Предложение на труд также определяется реальной зарплатой (прямая зависимость). Поэтому всегда сформируется равновесие на рынке труда. В отличие от неоклассической теории, Кейнс считает, что равновесие не всегда характеризуется полной занятостью, то есть существует безработица.

При анализе рынка капитала Кейнс утверждал, что функция сбережений зависит от располагаемого дохода (прямая зависимость):

Функция автономных инвестиций определяется ставкой процента (обратная зависимость):

Таким образом, решения о сбережениях и инвестициях принимают разные субъекты, руководствуясь разными мотивами и факторами. Равновесие на рынке капитала возникает благодаря активной роли инвестиций и пассивной роли сбережений, которые подстраиваются под требуемый объем инвестиций. Это объясняется тем, что рост инвестиций означает рост ВНП. Одновременно увеличиваются доходы и в соответствии с основным психологическим законом Кейнса это приводит к более быстрому росту сбережений. Причем они возрастают на ту же самую величину, что и инвестиции.

Равновесие на рынке товаров сформируется, если сбережения будут равны инвестициям, так как это позволит реализовать не только все потребительские товары, но и инвестиционные товары.

Таким образом, равновесие формируется и формализованная запись равновесия принимает вид:

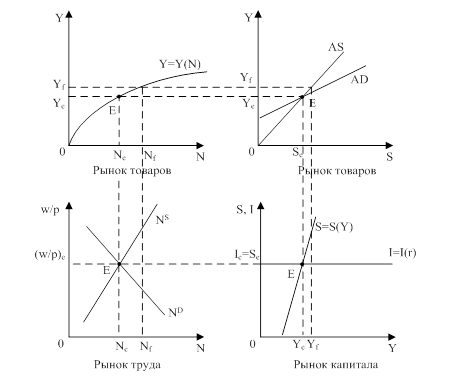

Равновесие по Кейнсу может быть интерпретировано с помощью системы четырёх графиков (Рис.3.10):

Рис. 3.10 Система равновесия на всех рынках по Кейнсу

Равновесие, с точки зрения Кейнса, устанавливается автоматически, что связано с действиями предпринимателей и их реакцией на изменение совокупного спроса. Если совокупный спрос превышает совокупное предложение, то предприниматели пытаются решить данную проблему первоначально за счёт уменьшения реальных товарных запасов. Однако, убедившись, что совокупный спрос по-прежнему превышает совокупное предложение, они начинают инвестировать в экономику, увеличивая тем самым совокупное предложение до тех пор, пока оно не станет равным совокупному спросу. Если же совокупный спрос оказывается меньше, чем совокупное предложение, то предприниматель на первом этапе увеличивает товарные запасы, сохраняя производство на прежнем уровне. Однако, убедившись, что этих мер недостаточно он начинает сокращать инвестиции в экономику. В результате того, что в экономике действуют механизмы мультипликации и акселерации, происходит сокращение производства и совокупное предложение, в конечном счете, станет равным совокупному спросу.

Таким образом, в рамках кейнсианской модели главную роль в формировании равновесия играет совокупный спрос и стоящие за ним инвестиции.

Источник