Сокращение периода окупаемости инвестиционно-строительных проектов

Гусев Роман Андреевич

студент группы Стм-250101

Специальность: организационно-технологические и

экономические решения в строительстве (магистратура)

E-mail: roma_gusev27@mail.ru

г. Екатеринбург, Российская Федерация

Уральский федеральный университет имени

первого Президента России Б.Н. Ельцина

Аннотация: Целью данной статьи является доказательство того факта, что сокращение периода окупаемости инвестиционных проектов в несколько раз повышает доход генерируемый проектом, и в целом повышает интерес и эффективность проекта. Приведены основные причины опозданий проектов и способы их устранения.

Ключевые слова: строительство, срок окупаемости, управление проектами.

Ни для кого не секрет, что период окупаемости играет особую роль при оценке и обосновании инвестиций в тот или иной проект. Но, как правило, основное внимание уделяется доходу и рентабельности, являющимися опорными характеристиками проектов.

Для начала рассмотрим, что же такое период окупаемости проектов. В литературе встречается множество трактовок этого понятия, но суть везде одинакова — это период времени который требуется для возврата вложенных средств в определенный проект, за счет получения доходов от деятельности и результатов.[1]

Принятие решений об инвестиции того или иного проекта требует тщательного расчета и изучения бизнес-плана. Существует много показателей эффективности проекта, такие как:

· Чистый дисконтированный доход;

· Рентабельность собственных средств;

· Внутренняя норма доходности;

· Коэффициент экономической эффективности инвестиций и др. [2]

Принято считать, что прибыльность проекта — это самый главный и решающий фактор. Хотя время тоже немаловажный фактор, но, как правило, это второстепенный показатель.

Зачем сокращать срок возврата вложенных средств?

При завершении проекта (имеется в виду переход в фазу эксплуатации) раньше положенного срока, инвестор начинает получать доход раньше. Тем самым увеличивая рентабельность. Разницу чистого дисконтированного дохода с разными сценариями раннего окончания или опоздания можно не трудно высчитать, определив ставку дисконтирования. Из этого можно сделать вывод — опоздав хотя бы на три месяца компания будет нести огромные потери и ненужные затраты на содержание строительной площадки, дополнительные накладные расходы и т.д.

Рисунок 1 — Взаимосвязь основных показателей в проектах.[3]

За счет сокращения времени исполнения реализации проекта соответственно растут затраты и(или) падает качество окончательной продукции. Чтобы не жертвовать качеством приходится платить. С одной стороны сокращение срока ведет только к увеличению капитальных вложений и удорожанию строительства, но при этом существует колоссальная отдача для инвесторов. Поэтому можно не экономить на подрядных организациях, а выбирать исходя из скорости и качества строительства.

Выясняется следующее — для большей прибыли от проекта нужно выполнять его как можно быстрее, при этом не потерять на качестве окончательной продукции. Поэтому выполнение проекта в поставленный срок — важнейшая задача.

В приложении к данной статье приведены расчеты чистого дисконтированного дохода инвестиционно-строительного проекта жилого дома в г.Екатеринбурге, с целью фиксирования того факта, что ранний срок сдачи объекта приводит к генерированию большего дохода.

Краткая характеристика проекта — многоэтажный жилой дом со встроенными помещениями общественного назначения и подземной одноуровневой автостоянкой. Общее количество этажей 27: 26 наземных и 1 подземный. Состоит из железобетонного монолитного каркаса с заполнением из кирпича.

Срок строительства — 1.5 года. В первом случае рассматривается окончание строительства в положенный срок, а во втором окончание на три месяца раньше. В расчет включена прибыль от реализации квартир. Дополнительный доход от аренды, или продажи офисных помещений и парковочных мест не рассматривается.

По результатам сравнения и анализа можно сказать, что доход при раннем окончании сдачи строительного объекта увеличивается в 2.4 раза (см. приложение 1).

Почему некоторые проекты не реализуются в срок?

Причины опозданий проектов:

1. При составлении календарных графиков, оценивается каждая определенная задача по времени. Срок исполнения, как правило, определяется с большой подстраховкой, чтобы вероятность выполнения задачи в срок была выше. В этом случае действует Закон Па́ркинсона — эмпирический закон, сформулированный историком Сирилом Норткотом Паркинсоном в его сатирической статье, напечатанной в британском журнале The Economist в 1955 году и позднее изданной вместе с его другими статьями в книге «Закон Паркинсона» (англ. Parkinson’s Law: The Pursuit of Progress; Лондон, John Murray, 1958). Данный закон гласит, что «Работа заполняет время, отпущенное на неё».

2. Есть убежденность, что единственный способ защитить целое — это защитить срок завершения каждого элемента. Каждый отвечает за свою отдельную задачу, но о связях многочисленных звеньях в проекте никто не думает — все дело в мелочах.

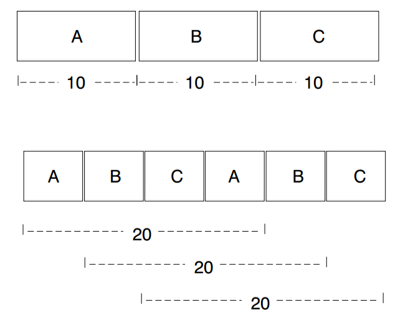

3. Параллельное выполнение независимых заданий. Производительность работы уменьшается, соответственно время выполнения задач увеличивается. С одной стороны параллельность выполнения экономит время, но выполнение отдельных задач затягивается.

Рисунок 2 — Параллельное выполнение разных независимых задач.

4. Проектная команда, отвечающая за сдачу объекта в срок, не представляет, сколько может потерять компания из-за опозданий. [4]

Как же все-таки уберечь проект от опозданий, и сохранить, или увеличить, его доходность?

Свести к минимуму влияние перечисленных факторов:

1) При оценке времени выполнения задач и составлении календарного плана, ставить реальные оценки с небольшой подстраховкой. Обеспечивая тем самым А при согласовании ППР с подрядной организацией правильно его мотивировать, так как если сохранить эффект раннего завершения проекта, доходность проекта соответственно будет выше. То есть, при определенной мотивации можно просто сократить время отведенное на определенную задачу, не потеряв на качестве исполнения. Как известно в проекте колоссальное количество звеньев (действий, задач и работ), уменьшив продолжительность выполнения каждого звена, можно получить огромный выигрыш во времени.

2) Разбиение задач по приоритетам и исключение перепрыгивания от одного к другому. Только сфокусированное исполнение.

3) Информирование участников проекта о важности исполнения задач в срок.

В заключении хочется сказать следующее, инвестиции — это не просто определенная денежная сумма, это капитальные вложения в проект с целью извлечения прибыли. А любые проекты напрямую связаны со временем реализации, поэтому измерять инвестиции логичнее относительно срока возврата средств, например — руб./год, или руб./мес.

Библиографический список:

Бовтеев С. В. Основы управления инвестиционно-строительными проектами: учеб. пособие/ С. В. Бовтеев. — СПб.: Изд-во Политехн. ун-та, 2013.

Никонова И.А. Проектный анализ и проектное финансирование: монография. М., 2012.

И. И. Мазура и В. Д. Шапиро. Управление проектами — М.: Омега-Л, 2010

Голдратт, Элияху М. Критическая цепь / Элияху М. Голдратт; Пер. с англ. — Москва: ТОС Центр, 2006

Speciality: organizational and technological and

economic solutions in the construction of (Master)

Yekaterinburg, Russian Federation

Ural Federal University named

First President of Russia BN Yeltsin

Reduced payback period of investment and construction projects

Annotation: The purpose of this article is proof of the fact that a reduction in the payback period of investment projects in several times increases the revenue generated by the project, and generally increases the interest and efficiency of the project. The main reasons for delays of projects and how to resolve them.

Keywords: construction, the payback period, project management.

ПРИЛОЖЕНИЕ 1 — Расчет чистого дисконтированного дохода.

Сумма инвестиционных вложений — 536 794 000 рублей.

Общая площадь квартир:

— однокомнатные — 3551,2 м 2 ;

— двухкомнатные — 4384,49 м 2 ;

— трехкомнатные — 2309,2 м 2 .

— однокомнатные — 74,25 тыс. руб./м 2 ;

— двухкомнатные — 71,67 тыс. руб./м 2 ;

— трехкомнатные — 67,00 тыс. руб./м 2 ;

Долю собственного капитала будем считать 40%.

Срок начала строительства — 2 квартал 2016

Срок сдачи — 4 квартал 2017

Первоначальные затраты — 10% от общей стоимости строительства

Остаточные затраты на строительство разделяются равными частями на 6 кварталов, в первом случае, и на 5 кварталов во втором случае (срок строительства).

Условия продажи жилья — 50% квартир продают в первый год после сдачи дома, затем 30% на второй год, и 20% на третий год.

Ставка дисконтирования — 15% годовых, или 3,75% на каждый квартал.

Таблица 1 — Расчет чистого дисконтированного дохода со сроком строительства в 6 кварталов.

| Период, квартал | Первоначальные затраты, тыс. руб. | Доход, тыс. руб. | Расход, тыс. руб. | Денежный поток, тыс. руб. | Дисконтированный денежный поток, тыс. руб. | Дисконтированный денежный поток нарастающим итогом, тыс. руб. |

| 0 | 53679 | |||||

| 1 | 0 | 80519 | -80519 | -77609 | -131288 | |

| 2 | 0 | 80519 | -80519 | -74804 | -206092 | |

| 3 | 0 | 80519 | -80519 | -72100 | -278192 | |

| 4 | 0 | 80519 | -80519 | -69494 | -347686 | |

| 5 | 0 | 80519 | -80519 | -66982 | -414668 | |

| 6 | 0 | 80519 | -80519 | -64561 | -479229 | |

| 7 | 91579 | 0 | 91579 | 70775 | -408454 | |

| 8 | 91579 | 0 | 91579 | 68217 | -340237 | |

| 9 | 91579 | 0 | 91579 | 65751 | -274487 | |

| 10 | 91579 | 0 | 91579 | 63374 | -211112 | |

| 11 | 54947 | 0 | 54947 | 36650 | -174462 | |

| 12 | 54947 | 0 | 54947 | 35326 | -139137 | |

| 13 | 54947 | 0 | 54947 | 34049 | -105088 | |

| 14 | 54947 | 0 | 54947 | 32818 | -72270 | |

| 15 | 36631 | 0 | 36631 | 21088 | -51182 | |

| 16 | 36631 | 0 | 36631 | 20326 | -30856 | |

| 17 | 36631 | 0 | 36631 | 19591 | -11265 | |

| 18 | 36631 | 0 | 36631 | 18883 | 7618 |

Таблица 2 — Расчет чистого дисконтированного дохода со сроком строительства в 5 кварталов.

| Период, квартал | Первоначальные затраты, тыс. руб. | Доход, тыс. руб. | Расход, тыс. руб. | Денежный поток, тыс. руб. | Дисконтированный денежный поток, тыс. руб. | Дисконтированный денежный поток нарастающим итогом, тыс. руб. |

| 0 | 53679 | |||||

| 1 | 0 | 96623 | -96623 | -93131 | -146810 | |

| 2 | 0 | 96623 | -96623 | -89764 | -236574 | |

| 3 | 0 | 96623 | -96623 | -86520 | -323094 | |

| 4 | 0 | 96623 | -96623 | -83393 | -406487 | |

| 5 | 0 | 96623 | -96623 | -80378 | -486865 | |

| 6 | 91579 | 0 | 91579 | 73429 | -413437 | |

| 7 | 91579 | 0 | 91579 | 70775 | -342662 | |

| 8 | 91579 | 0 | 91579 | 68217 | -274445 | |

| 9 | 91579 | 0 | 91579 | 65751 | -208695 | |

| 10 | 54947 | 0 | 54947 | 38025 | -170670 | |

| 11 | 54947 | 0 | 54947 | 36650 | -134020 | |

| 12 | 54947 | 0 | 54947 | 35326 | -98694 | |

| 13 | 54947 | 0 | 54947 | 34049 | -64646 | |

| 14 | 36631 | 0 | 36631 | 21879 | -42767 | |

| 15 | 36631 | 0 | 36631 | 21088 | -21679 | |

| 16 | 36631 | 0 | 36631 | 20326 | -1353 | |

| 17 | 36631 | 0 | 36631 | 19591 | 18238 |

Вывод: для данного проекта, сокращение периода строительства на 3 месяца приводит к увеличению дохода всего проекта на 10.6 млн. руб.

Источник

Discovered

О финансах и не только…

Срок окупаемости инвестиций

Основная цель вложения денег в инвестиционный проект – это приумножение капитала. Но прежде чем получить прибыль, сначала нужно окупить инвестиции. Таким образом, окупаемость выступает отправной точкой, когда проект начинает генерировать прибыль для инвестора. В данной статье мы рассмотрим, что такое срок окупаемости инвестиций, как произвести расчёт окупаемости проекта, а также проанализируем некоторые особенности периода окупаемости.

Что такое срок окупаемости инвестиций?

Срок окупаемости инвестиций – это период времени, который необходим для того, чтобы доходы, генерируемые инвестиционным проектом, полностью покрыли изначальные инвестиционные расходы по реализации такого проекта. Например, если инвестиции составили 500 тыс. дол., а прогнозный положительный денежный поток по проекту ожидается в размере 100 тыс. дол. ежегодно, то период окупаемости проекта составит 5 лет.

Срок окупаемости является одним из базовых показателей, используемым для оценки инвестиционной привлекательности проекта. Довольно часто, помимо периода окупаемости по рассматриваемому проекту также производится расчёт таких показателей как чистая текущая стоимость (NPV) и внутренняя норма доходности (IRR).

Срок окупаемости довольно часто обозначают как PP (от англ. Pay-Back Period).

Методика расчёта срока окупаемости инвестиций

Если по инвестиционному проекту ожидаются равноразмерные поступления денежных потоков, то применяется самая простая формула расчёта периода окупаемости:

где

PP (Pay-Back Period) — период окупаемости, лет;

IC (Invest Capital) – первоначальные инвестиционные затраты в проект;

CF (Cash Flow) – среднегодовой положительный денежный поток, генерируемый инвестиционным проектом.

Если денежные потоки по инвестиционному проекту будут неравномерными, тогда применяется следующая формула:

В данном случае срок окупаемости является минимальным значением временного периода (n), когда кумулятивные денежные потоки превысят первоначальные инвестиции.

Предположим, что в проект было инвестировано 500 тыс. дол., а денежные потоки формируются в разрезе периодов как указано в нижеприведённой таблице.

| Период, лет | Инвестиции в проект | Денежный поток по проекту | Кумулятивный денежный поток |

| 0 | 500 000 | ||

| 1 | 80 000 | 80 000 | |

| 2 | 120 000 | 200 000 | |

| 3 | 145 000 | 345 000 | |

| 4 | 160 000 | 505 000 | |

| 5 | 170 000 | 675 000 |

Таким образом срок окупаемости проекта составит 4 года, т.к. кумулятивный денежный поток в размере, превышающем изначальную сумму инвестиций в 500 тыс. дол., будет достигнут к концу 4-го года и составит 505 тыс. дол.

Метод расчёта периода окупаемости является довольно востребованным и удобным инструментом в инвестиционном анализе в силу простоты его расчёта. Однако данный метод имеет существенный недостаток — он не учитывает изменение стоимости денег во времени, что в некоторой степени приводит к искажению расчётных данных. Чтобы устранить этот недостаток рассчитывают дисконтированный срок окупаемости инвестиций.

где

DPP (Discounted Pay-Back Period) – дисконтированный срок окупаемости инвестиций;

IC (Invest Capital) – размер первоначальных инвестиций;

CF (Cash Flow) – денежный поток, генерируемый инвестиционным проектом;

r – ставка дисконтирования;

n – срок реализации проекта.

Рассмотрим пример расчёта дисконтированного срока окупаемости инвестиций, исходя из нижеуказанных данных. Денежные потоки продисконтируем по ставке 10% годовых. Обычно за ставку дисконтирования принимают стоимость заёмного капитала (процентная ставка по кредиту) или альтернативные варианты инвестирования — процентная ставка по депозиту, доходность по облигациям или же некая безрисковая норма доходности + премия за риск.

Проведённый расчёт показывает, что снижение стоимости денег во времени приводит к увеличению срока окупаемости. Так, если принять во внимание обычные (недисконтированные) денежные потоки, то окупаемость проекта составит 5 лет. А в случае дисконтирования — увеличится до 8 лет. Дисконтированный срок окупаемости инвестиций позволяет инвестору более корректно произвести расчёт окупаемости.

В мировой практике средний срок окупаемости капиталовложений составляет 7-10 лет. В тоже время в отечественной практике (в силу нестабильности финансово-экономической ситуации) большинство реализованных инвестиционных проектов имели период окупаемости 3-5 лет. Более длительные сроки окупаемости несут для инвесторов повышенные риски, что пагубно сказывается на реализации долгосрочных инвестиционных программ.

Источник