- Диверсификация портфеля или как снизить инвестиционные риски

- Как диверсифицировать инвестиционный портфель?

- Уровни диверсификации.

- Пример диверсифицированного портфеля из ETF

- Как портфельные инвестиции позволяют снизить риск и повысить доходность?

- Основная идея портфельной теории

- Риск/Доходность для портфелей и оптимальный портфель

- Заключение

Диверсификация портфеля или как снизить инвестиционные риски

Автор: Алексей Мартынов · Опубликовано 02.02.2015 · Обновлено 17.08.2018

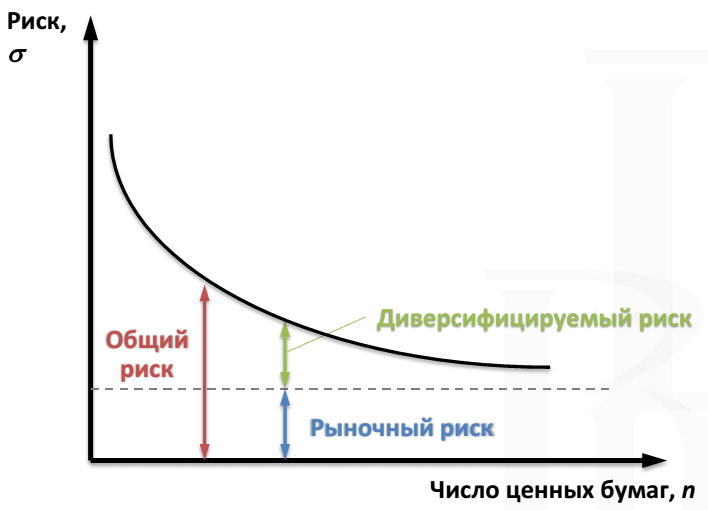

Инвестиционный риск включает риски двух видов: системный (рыночный) и несистемный (диверсифицируемый). Системные риски влияют на весь рынок в целом, несистемные — на отдельные ценные бумаги. Пример несистемного риска — техногенная катастрофа на заводе или провал нового продукта, неумелые действия менеджмента, то есть несистемный риск распространяется на отдельные компании или экономические сектора.

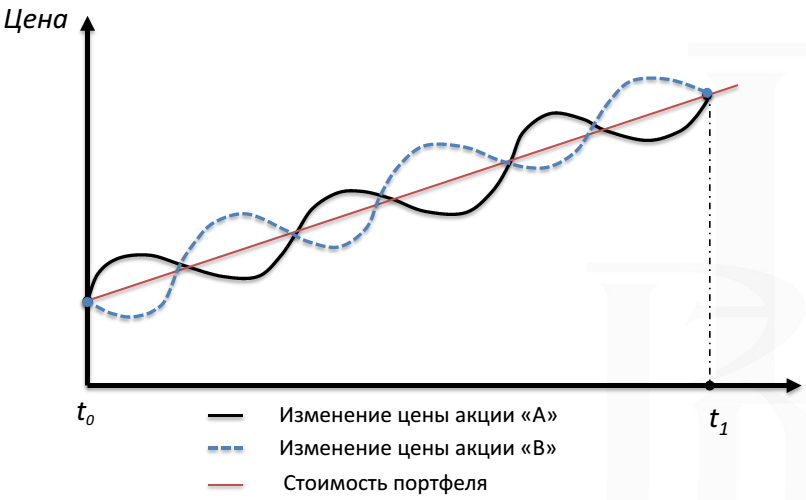

Если в вашем портфеле присутствует один актив (к примеру, одна акция), то волатильность (колебания) портфеля будет равна волатильности этого актива. Если в портфеле будет несколько активов, которые независимы друг от друга, и изменяются не одинаково, то волатильность портфеля снижается. Чем больше число независимых активов, тем меньше диверсифицируемый риск.

В реальности найти два актива, которые ведут себя как на картинке практически невозможно. Но все же на рынке активы ведут себя не синхронно, одни растут, другие падают, кто-то сильнее, кто-то слабее. За счет такой разнонаправленности риск портфеля снижается. По мере увеличения различных активов в портфеле его риск будет снижаться.

Например, если ваш инвестиционный портфель состоит из одной акции, то в случае падения ее цены на 50% на столько же упадет и ваш портфель. Если портфель включает 10 акций, то ваш портфель упадет всего лишь на 5%.

Пассивные инвесторы инвестируют в основном в индексные фонды, которые уже имеют широкую диверсификацию и содержат в себе большое количество активов. Например, индекс ММВБ включает 50 акций, индекс Dow Jones 30 акций, S&P 500 соответственно 500 акций. За счет такой широкой диверсификации несистемный риск значительно снижен. Но такая диверсификация никак не снижает рыночный (системный) риск.

Роль диверсификации для активного инвестора

Для инвестора, который самостоятельно инвестирует в отдельные ценные бумаги, волатильность не является показателем риска, о чем я писал здесь. Для него диверсификация является способом защиты от непредвиденных рисков и непредсказуемости будущего.

Никто не знает наперед, что случится в будущем, какие компании будут расти, какие падать, какие обанкротятся, будет ли рынок расти или падать. Поэтому инвестиционный портфель должен быть готов к любым изменениям.

Диверсификация защищает от рисков различного уровня. Например, диверсификация по разным акциям защитит портфель от сильного убытка в случае как с акциями Юкоса, ТНК-ВР или АФК Системы, а диверсификация по странам защитит от страновых рисков.

С другой стороны, слишком широкая диверсификация портфеля может снизить вашу доходность и приблизить ее к доходности индекса. Диверсификация не означает, что надо купить как-можно больше акций, облигаций и других активов.

Как диверсифицировать инвестиционный портфель?

Чтобы снизить риск инвестиционного портфеля, входящие в него активы не должны быть связаны друг с другом и вести себя в различных экономических условиях не одинаково. Поэтому инвестиционный портфель должен включать в себя разные классы активов. Каждый класс активов в свою очередь тоже должен быть диверсифицированным.

Экономика может расти, стагнировать (стоять на месте) или падать. И так же фондовый рынок может расти, стоять на месте или падать. Поэтому в портфель должны входить активы, которые хорошо работают во всех трех случаях. Когда растет экономика — растут акции. Когда экономика не растет, акции стоят на месте, но вы получаете доход на счет облигаций и депозитов. Когда экономика падает, падают акции и облигации, деньги на депозитах или наличные не падают, золото растет. Недвижимость так же может расти и падать в цене вместе с экономикой, но ее основное назначение — получение дохода от сдачи в аренду. Как видно, для каждого времени свой актив. Но так как будущее непредсказуемо, то бессмысленно пытаться угадать, что будет с экономикой в следующем году или десятилетии. Включите в свой инвестиционный портфель все классы активов.

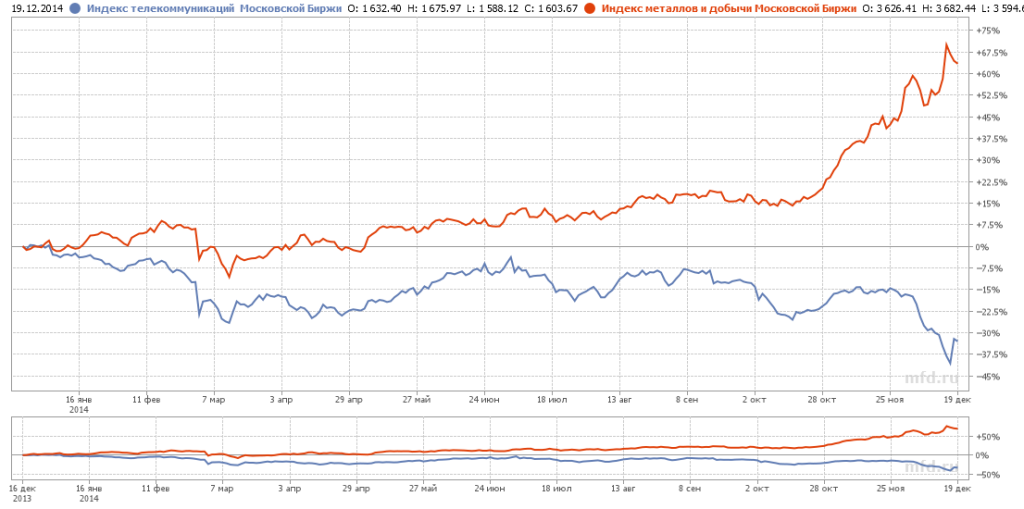

Поведение отраслей экономики так же может быть разным: одни будут расти, другие падать.

Простой пример разнонаправленного поведения отраслей: в результате девальвации рубля, которая шла в 2014 году, выросли акции компаний-экспортеров (например, металлургов), которые получают выручку в валюте, а издержки имеют в рублях, и упали акции компаний из сектора телекоммуникаций, которые получают выручку в рублях, но закупают импортное оборудование.

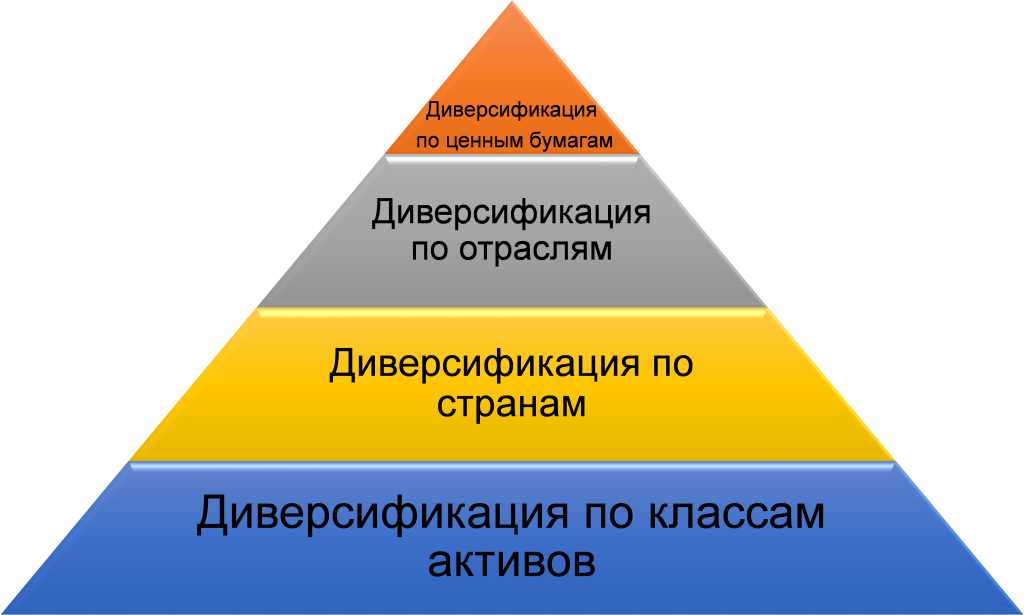

Уровни диверсификации.

Диверсифицировать портфель можно по нескольким уровням:

Уровень первый — по классам активов: акции, облигации или депозиты, недвижимость, товарные активы (золото, серебро).

Уровень второй — по странам. В мире финансовые рынки принято делить на развитые, развивающиеся и пограничные. Развитые рынки (developed markets) — это США, Канада, Франция, Германия, Великобритания, Япония, Австралия. Развивающиеся рынка (emerging markets) — Россия, Индия, Китай, ЮАР, Бразилия, Аргентина, Мексика и другие. Пограничные рынки — Украина, Грузия, Филиппины, Индонезия… Другое деление географическое: страны Северной Америки, Латинской Америки, Европы, Азии, Африки, Ближний Восток и так далее.

Рынки одних стран могут расти, когда рынки других стран падать, Как например в 2013-2014 году росли развитые рынки, а развивающиеся падали. Экономические условия так же могут сильно отличаться, в одних странах будет бушевать инфляция (как было в России в 90-х), в других — дефляция (как в Японии).

Уровень третий — по отраслям. Как показывает пример выше, одни отрасли могут расти, другие падать. Российский рынок акций можно поделить на несколько отраслей:

Нефть и газ — Газпром, Новатэк, Роснефть, Лукойл, Газпромнефть, Сургутнефтегаз, Башнефть.

Потребительский сектор (ритейл) — Магнит, Дикси, М.Видео, Лента, Синергия

Телекоммуникации — МТС, Мегафон, Ростелеком, Таттелеком

Транспорт — Аэрофлот, Трансаэро, Ютэйр, ДВМП, НМТП

Финансы — Сбербанк, ВТБ, Банк Возрождение, Банк Санкт-Петербург, Московская биржа.

Химия и нефтехимия — Акрон, Уралкалий, Фосагро, Дорогобуж, Нижнекамскнефтехим

Электроэнергетика — Россети, ФСК, Русгидро, Интер РАО, Э.ОН Россия, МОЭСК

Металлургия — НЛМК, Мечел, ММК, Русал, Северсталь

Добыча полезных ископаемых — ГМК Норильский никель, Распадская, Мечел, Полиметалл, Полюс Золото, Алроса

Строители и девелоперы — ПИК, ОПИН, ЛСР, Мостотрест

Фармацевтика — Фармстандарт, Протек, Верофарм

Автопроизводители — Автоваз, Соллерс, ГАЗ, Камаз

Каждый сектор имеет свои особенности. Например, увеличение цен на нефть хорошо для компаний нефте-экспортеров, но плохо для авиакомпаний, повышение цен на никель хорошо для Норникеля, на алюминий — для Русала. Компании, продающие свою продукцию за рубеж и получающие выручку в валюте выигрывают от девальвации рубля. Компании, закупающие импортный товар и продающие его на российском рынке, от девальвации проигрывают — это М.Видео, сотовые операторы. На сектора экономики может влиять и экономическая политика государства, например, повышения налогов для нефтяных компаний или регулирование тарифов для компаний из сектора электроэнергетики.

Еще один способ разделить акции на категории — по размеру капитализации — крупнейшие компании (голубые фишки), средние компании и компании малой капитализации.

На российском рынке облигаций можно выделить три сектора:

Государственные облигации — выпущенные министерством финансов — облигации федерального займа (ОФЗ).

Муниципальные и субфедеральные — облигации, выпущенные регионами — Республика Коми, Самарская область, Свердловская область и другие.

Корпоративные — облигации, выпущенные коммерческими компаниями — Роснефть, ВТБ, Новатэк, МТС и так далее. Коммерческие облигации так же делятся на сектора: банки, машиностроение, химия, нефть и газ и т.д.

Четвертый уровень — выбор конкретных ценных бумаг. Каждый сектор в свою очередь должен включать несколько ценных бумаг. Например, для нефтегазового сектора Газпром, Роснефть, Лукойл, для финансового — Сбербанк, ВТБ, СПб и так далее.

Таким образом портфель инвестора может включать в себя от 20 и более ценных бумаг.

Сколько ценных бумаг включать в свой портфель?

Не каждый инвестор может следить за десятками компаний в своем портфеле. Если вы планируете инвестировать за рубежом, то количество ценных бумаг возрастает до нескольких десятков тысяч. Такое количество ценных бумаг проанализировать невозможно. В таком случае разумнее будет сконцентрироваться самому на каком-то одном хорошо известном вам рынке, а в остальные страны инвестировать с помощью индексных фондов. Если вы живете в России, то российский рынок вам будет известен лучше, чем американский. Поэтому можно анализировать и отбирать акции и облигации на российском рынке самостоятельно, а в другие страны США или Европу инвестировать через ETF или ПИФы. Инвестиционные фонды уже хорошо диверсифицированы и включают несколько десятков ценных бумаг из разных секторов.

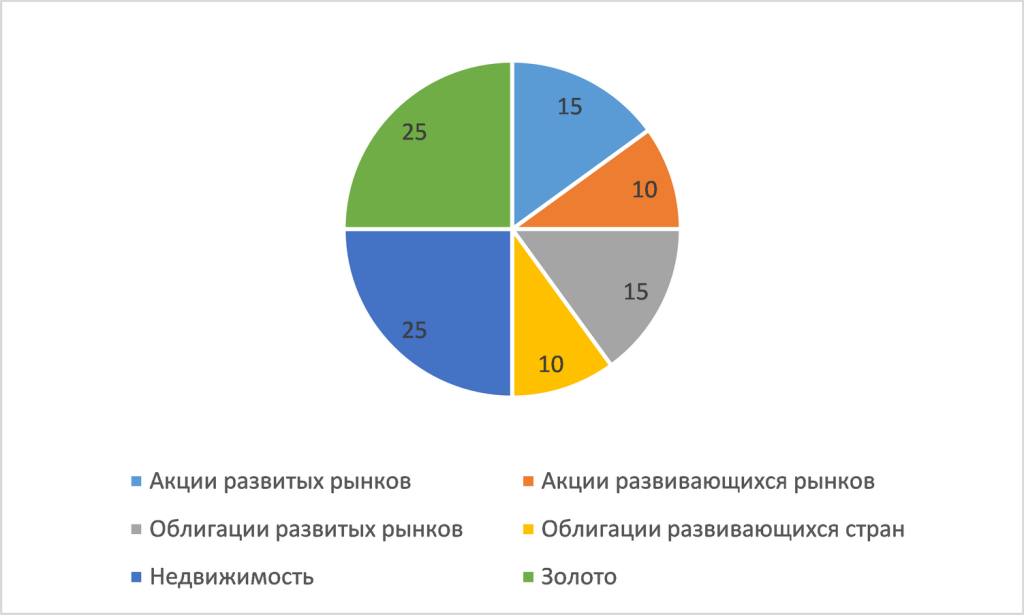

Пример диверсифицированного портфеля из ETF

Представим портфель, состоящий из четырех классов активов: акций, облигаций, недвижимости и золота.

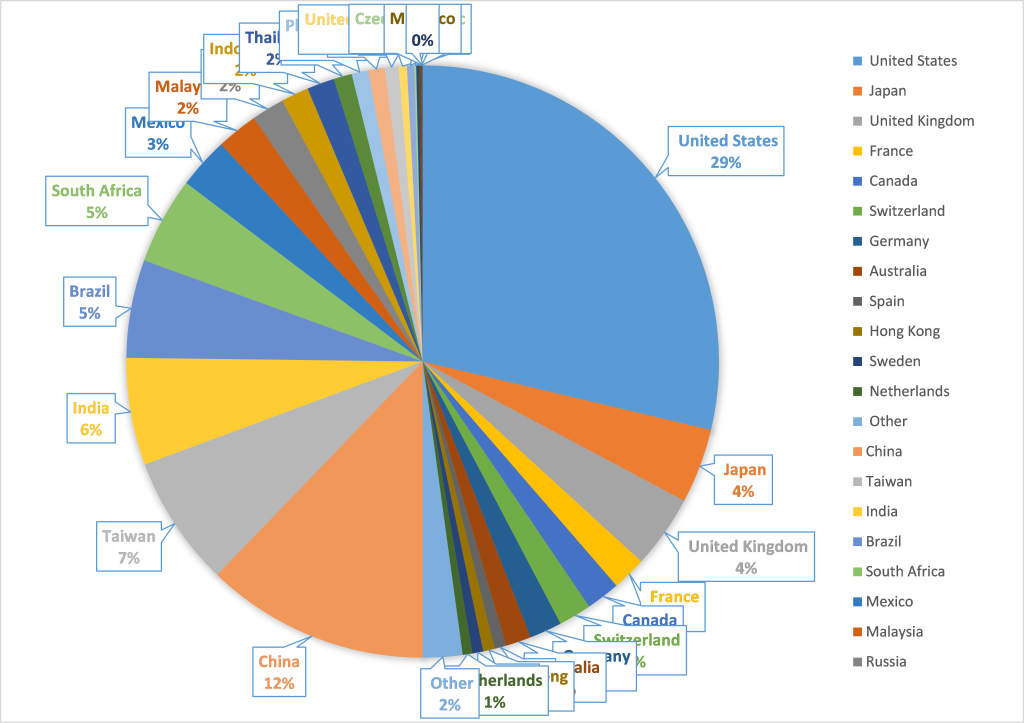

Для каждого класса выберем ETF. Каждый ETF уже диверсифицирован по странам и секторам и содержит в себе множество ценных бумаг.

Акции

Акции развитых рынков iShares MSCI World — 1632 акции

Акции развивающихся рынков Vanguard Index Funds — MSCI Em Markets — 990 акций

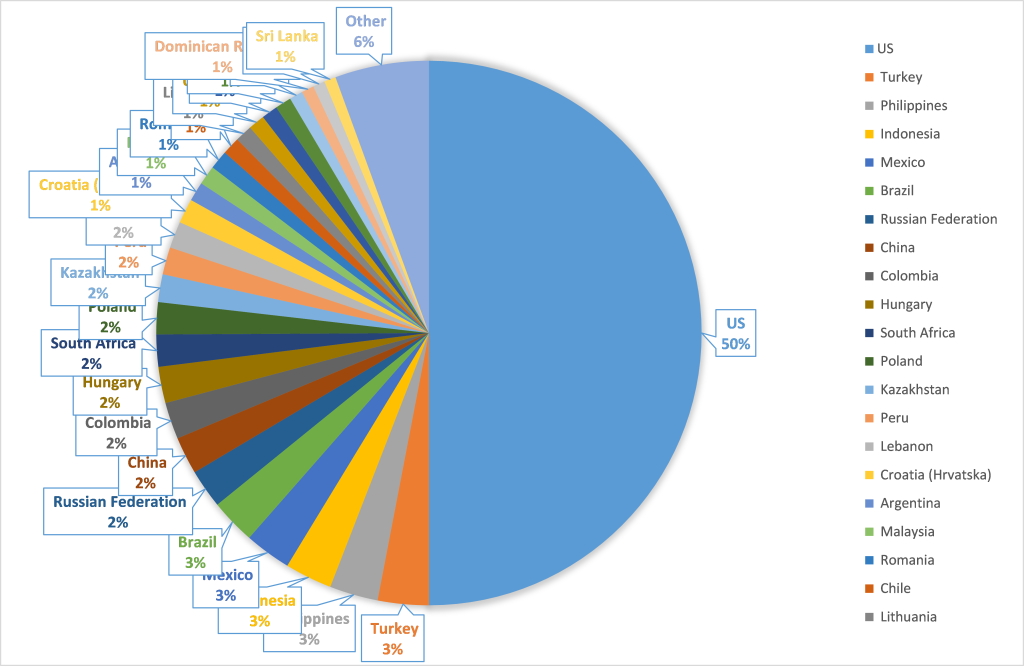

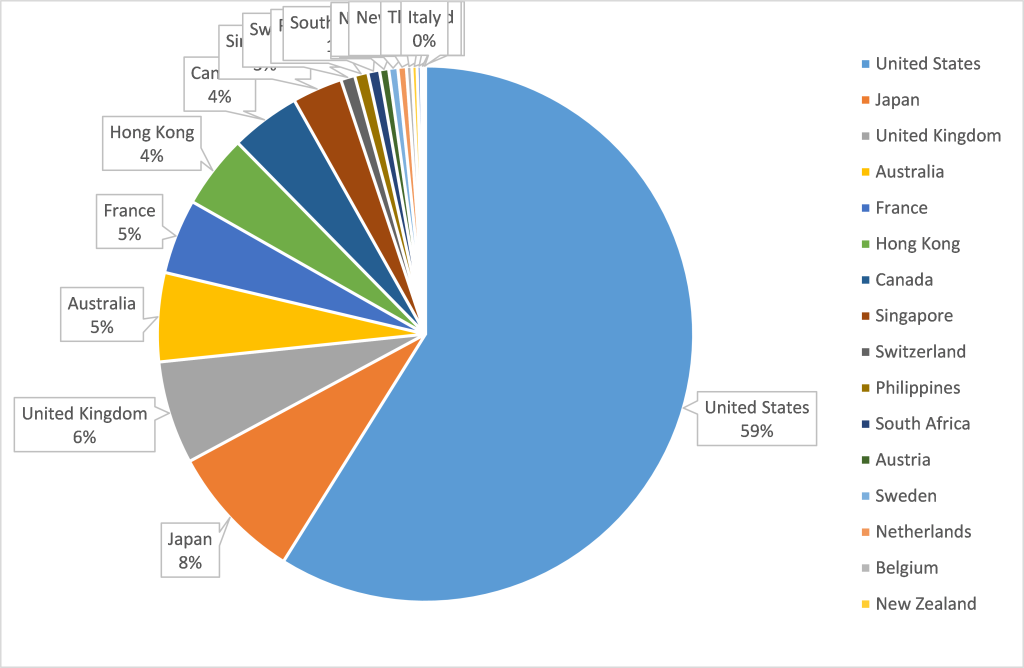

При этом страновая диверсификация акций будет следующей:

Облигации

Облигации развитых рынков iShares iBoxx Usd Inv Grade Corp BD — 1315 облигаций

Облигации развивающихся рынков iShares JPMorgan USD Emerging Markets — 277 облигаций

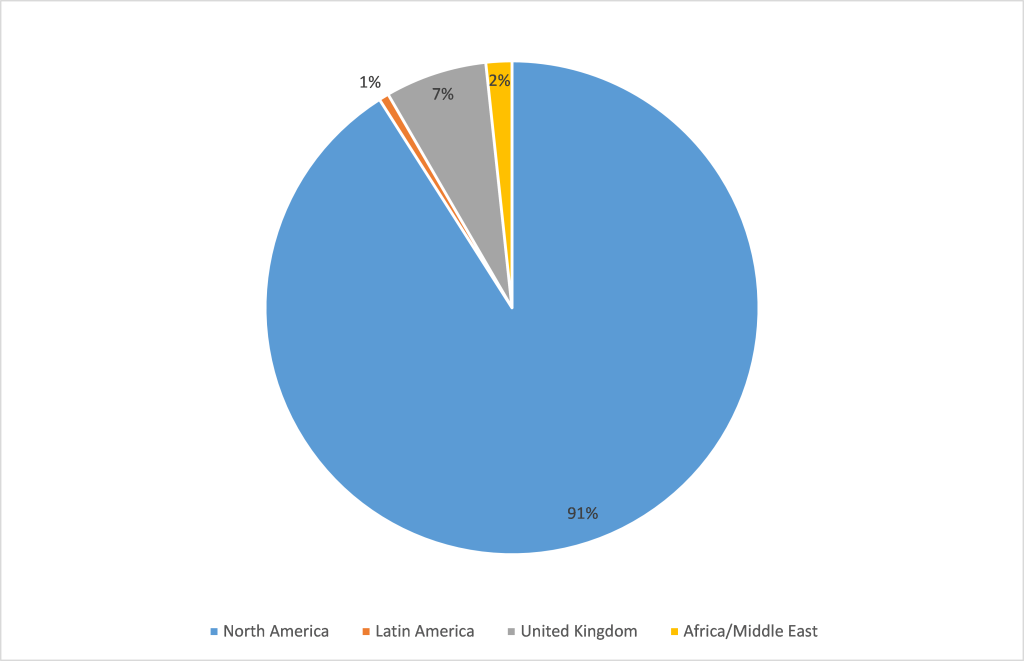

Страновая диверсификация облигаций будет такой:

Недвижимость

SPDR Dow Jones Global Real Estate — вкладывает в акции компаний сектора недвижимости

Золото

ETF PowerShares DB Gold

Ценные бумаги каждой страны в свою очередь диверсифицированы по нескольким секторам: финансы, энергетика, технологии, страхование и так далее. Недвижимость поделена на коммерческую (офисы, магазины, отели) и жилую (дома, апартаменты).

Как видно каждый класс активов диверсифицирован по множеству стран и представлен сотнями ценных бумаг. Даже банкротство нескольких десятков компаний будет еле заметно для всего портфеля.

Источник

Как портфельные инвестиции позволяют снизить риск и повысить доходность?

В своей статье «Как заработать 100% годовых инвестируя без рисков? (запомните, НИКАК!)» я рассматривал соотношение риск-доходность отдельных бумаг: акций и облигаций. Там было указано, что как правило акции дают большую доходность при большей волатильности (колебаниях), а облигации — меньшую доходность при меньшей волатильности. Возникает вопрос, а есть ли возможность «и рыбку съесть, и в пруд не лезть?». То есть получить большую доходность при меньшем риске?

Оказывается, такая возможность есть! Гарри Марковиц показал это в своих работах по портфельной теории, и даже получил за это нобелевскую премию в 1990 году. Он рассматривал распределения рисков и доходностей в инвестиционных портфелях составленных из разных инструментов, и показал, что соотношение доходность/риск портфеля как целого может быть выше соотношения доходность/риск отдельных его инструментов. Кроме того, он показал существование «оптимальных портфелей», в которых пропорции между инструментами дают наилучшее соотношение доходность/риск. Сами по себе работы Марковица требуют знания мат. статистики и вообще достаточно непросты, однако в этой статье я попробую объяснить суть его теории «на пальцах».

Основная идея портфельной теории

Будем рассматривать для простоты портфель из всего двух составляющих: индекса российских акций ММБВ полной доходности MCFTR и индекса российских облигаций федерального займа полной доходности RGBITR. MCFTR представляет собой индекс, в который включается стоимость всех акций из индекса ММВБ и их дивиденды учётом реинвестирования. А при расчёте RGBITR учитывается стоимость облигаций федерального займа, и выплаченные купоны, которые тут же реинвестируются в индекс.

Причём не будем учитывать никаких комиссий, плат за ребалансировки, и даже налогов нам важно понять самую суть теории: почему портфель из инструментов в итоге выгоднее отдельных инструментов. Также отметим, что не учитывается инфляция. Итак, посмотрим на следующую таблицу, в которой приведены значения доходности и волатильности индексов MCFTR и RGBITR с 2012 по 2018 год:

Из неё можно увидеть, что для российского рынка акций характерна достаточно большая доходность по годам, но в то же время и большая волатильность. Причём, максимальные просадки могут достигать -15% от месяца к месяцу. В то же время облигации федерального займа дают более умеренную доходность, но и волатильность у них поменьше.

Что же произойдёт, если мы возьмём и купим в портфель 50% индекса акций и 50% индекса облигаций? Оказывается, в таком случае доходность портфеля несколько упадёт по сравнению с портфелем состоящим исключительно из акций, но в то же время его волатильность упадёт значительно. На следующем графике изображены приросты индекса акций, индекса облигаций и портфеля составленного наполовину из индекса акций и наполовину из индекса облигаций с 2012г. по 2018 г:

Даже из графика видно, что колебания портфеля несколько меньше, чем колебания отдельных инструментов, но сосчитаем точные значения и сведём их в общую таблицу:

Можно увидеть, что максимальная месячная просадка стала значительно меньше, чем у портфеля только из акций, а доходность больше, чем у портфеля только из облигаций. Взгляните на следующую таблицу:

Мы получили доходность нашего портфеля ближе к доходности индекса акций, а соотношение доходность/риск ближе к портфелю из индекса облигаций. Уже неплохо!

Риск/Доходность для портфелей и оптимальный портфель

Внимательный читатель может задаться вопросом, а как же будет влиять соотношение акций/облигаций в портфеле? Для иллюстрации рассмотрим график портфелей, составленных из разных долей американского индекса S&P500 и американских же десятилетних облигаций (10yr). Здесь я использую результаты описанные этой статье, где для расчётов использованы исторические данные по рынку США за 90 лет. По оси абсцисс (X) здесь отложена волатильность, а по оси ординат (Y) — годовая доходность. На картинке приведены портфели с различным соотношением долей:

Можно отметить, что все возможные портфели ложатся на некую кривую. Причём мы можем выбрать портфель с наилучшим для нас отношением риск/доходность. К примеру, портфель из 15% S&P500 и 85% десятилетних облигаций, имеющий максимальное отношение доходность/риск, будет в среднем приносить 6,5% годовых, имея волатильность около 7%. А портфель 50/50 будет приносить в среднем 8,2% годовых при волатильности 10,5% годовых.

Отметим, что для портфелей, в отличии от отдельных активов классическое правило чем больше доходность, тем больше риск перестаёт работать. Обратите внимание, что на графике есть портфели с большей доходностью и меньшим риском, чем 100% десятилетних облигаций.

Заключение

Итак, как мы можем убедиться, портфельные инвестиции значительно выгоднее инвестиций в отдельные активы. Позволю себе привести здесь несколько соображений:

1. Портфель, составленный из нескольких инструментов позволяет снизить риск при повышении доходности!

2. Как правило, при выборе соотношений риск/доходность следует руководствоваться сроком инвестиций. При длительных инвестициях можно позволить себе больший риск, а при коротких — меньший. Кроме того, нужно обязательно учитывать личное отношение к риску. Причём проблема заключается в том, что самостоятельно оценить свою терпимость к рискам практически невозможно. На словах мы все бесстрашные инвесторы с железной волей. А на деле, большинство при просадке в 3% начинает сильно волноваться, а при потере 10% инвестиций в панике продавать активы.

3. Никогда не стоит использовать только инструменты с минимальным риском: банковские вклады, облигации, недвижимость. Разбавив свой портфель рисковыми инструментами вы понизите общий риск, и повысите доходность!

4. Если не просто купить инструменты в портфель и ждать, а делать периодические ребалансировки, при условии что инструменты имеют отрицательную корелляцию, можно получить доходность большую, чем доходность отдельных инструментов при меньшем общем риске. Но это уже предмет будущих статей.

Источник