- Бюджетная смета учреждения

- Что собой представляет бюджетная смета?

- Цели создания бюджетной сметы

- Составление бюджетной сметы

- Дополнительные особенности

- Особенности утверждения

- Особенности внесения изменений в смету

- Помещение БС в «Электронный бюджет»

- Ответственность за нарушение положений

- Инструкция по созданию финансового раздела бизнес-плана: бюджеты, образцы отчётов, расчеты в Excel

- Собираем исходные данные и формируем бюджеты

- Определяем параметры расчетов

- Инвестиционный бюджет — стартовые расходы

- Источники финансирования

- Бюджет доходов

- Бюджет текущих расходов

- Бюджет закупок

- Бюджет оплаты труда

- Налоговый бюджет

- Примерный перечень источников данных для расчета налоговой базы

- Бюджет доходов и расходов (БДР)

- Бюджет движения денежных средств (БДДС)

- Почему остаток на счёте не совпадает с суммой прибыли в БДР?

- Учёт рисков в проекте

- Виды рисков, которые необходимо учесть при составлении бизнес-плана

- Как оценить эффективность бизнес-плана?

- Показатели эффективности бизнес-плана

- Ошибки при подготовке финансового плана

Бюджетная смета учреждения

Бюджетная смета (БС) – документ, который должен создаваться всеми казенными учреждениями. Она составляется в обязательном порядке тогда, когда субъект получает деньги из бюджета.

Методические рекомендации по заполнению обоснований (расчетов) плановых сметных показателей.

Что собой представляет бюджетная смета?

БС – это бумага, фиксирующая размеры финансирования и лимиты трат. Создается на основании положений Бюджетного кодекса (БК), в частности, на базе его статьи 221. Все значения, содержащиеся в БС, детализируются по кодам КОСГУ. Бумага позволяет зафиксировать эти направления трат:

- Выплата ЗП и вознаграждений трудящимся компании.

- Перевод денег поставщикам продукции или услуг, нужных для исполнения госзаказа.

- Переводы налогов, пошлин и прочих платежей в казну.

- Компенсация ущерба третьим лицам, пострадавшим из-за деятельности учреждения.

Вопрос: При проведении электронного аукциона на оказание услуг по техническому обслуживанию и ремонту автомобилей указывалось, что объем подлежащих выполнению услуг невозможно определить (п. 2 ст. 42 Закона N 44-ФЗ). В связи с этим в ходе аукциона снижалась общая цена запасных частей и единиц услуг (ч. 5 ст. 68 Закона N 44-ФЗ).

В контракте есть условие о том, что оплата оказания услуги осуществляется по цене единицы услуги исходя из объема фактически оказанных услуг, по цене каждой запасной части к автотранспортным средствам. Таким образом, в контракте определены цены за единицу каждой запчасти, а цена контракта соответствует бюджетной смете.

Какую неустойку можно предъявить исполнителю контракта в случае его отказа, например, заменить амортизатор? Цена амортизатора — 293,02 руб., тогда как общая цена контракта 554 706,77 руб., а штраф определен в размере 3% от цены контракта. Будет ли начисляться пеня? Каким образом рассчитывается размер штрафа?

Посмотреть ответ

ВАЖНО! Рекомендации по составлению бюджетной сметы учреждения от КонсультантПлюс доступны по ссылке

Бумага создается, когда учреждение получает уведомление об объеме бюджетного финансирования. К БС нужно прикрепить расчеты, подтверждающие правомерность статей трат.

Например, расходы на оплату труда устанавливаются на основании ставки и средней величины ЗП по определенным должностям.

Каждый бюджетный субъект должен создавать свою БС. Лицо, управляющее бюджетными финансами, должно собрать бумаги со всех подведомственных ведомств. После этого формируется сводная смета. Затем документ направляется на утверждение в орган, ответственный за распределение бюджетных финансов.

К СВЕДЕНИЮ! Последовательность создания сметы регламентируется Приказом Минфина №112н от 20.11.07.

Цели создания бюджетной сметы

Бюджетная смета формируется со следующими целями:

- Обеспечение доступности сведений о финансовых процессах в фирме и ее активах.

- Создание прочной связи между стратегическим и бюджетным планированием.

- Отслеживание выполнения госпрограмм.

- Анализ продуктивности мероприятий, реализующихся вне программ.

- Гарантия свободного доступа к сведениям о плановых и реальных значениях.

- Интеграция действий по планированию и реализации статей трат и поступлений, значений бухучета.

- Упрочнение связи между работой по планированию и бюджетированию покупок.

Лимиты из БС выделяются учреждениям на базе предварительно оформленного плана закупок. При согласовании с управленцем бюджетного финансирования могут вноситься корректировки в этот план.

Составление бюджетной сметы

С 2018 году составлять БС нужно по-новому. Для заполнения потребуется бланк ф. 0501012. Бланк этот установлен приказом Минфина №84н от 30 июля 2010 года. Приказом также установлены главные советы по заполнению сметы.

К СВЕДЕНИЮ! Смета и план ФХД – разные документы. Это нужно учитывать при оформлении бумаги. ФХД – документ, создающийся автономными и бюджетными субъектами. Смета нужна казенным учреждениям, органам локального самоуправления. Бумага заполняется на базе уведомлений о размерах финансирования.

Лимиты утверждаются с учетом целевого предназначения.

Финансирование разделяется по кодам БК. При этом фигурируют разделы:

- Первый раздел. В нем фиксируются траты на исполнение работы локального самоуправления, казенных субъектов.

- Второй раздел. В нем отражаются полученные субсидии.

- Третий раздел. Отражаются траты, не относящиеся к 1-му и 2-му разделу.

- Четвертый раздел. В нем фиксируются результаты по трем разделам.

Распределение трат осуществляется с учетом Указаний Минфина №65н. Если есть соответствующие указания от вышестоящих органов, в БС может содержаться детализация по КОСГУ.

ВНИМАНИЕ! Специалист должен оформить обоснование по каждой из статей трат.

Дополнительные особенности

Бюджетная смета утверждается управленцем казенного субъекта. Это стандартный порядок. Однако возможен и иной порядок. Он реализуется тогда, когда есть соответствующий регламент от вышестоящего органа. Если бланк согласуется с учредителем, нужно прописать должность и ФИО в шапке бумаги. Там же нужно зафиксировать дату согласования.

Учредитель может установить вспомогательную детализацию. В этом случае графа «Код аналитического значения» оформляется на базе утвержденных требований. Важно обосновать все цели трат. Обоснованием считаются расчеты, подтверждающие необходимость предстоящих расходов.

Перед утверждением сметы нужно отдать обоснования по тратам учредителю. С ним согласуются представленные расчеты. Если не согласовать расчеты, документ может быть признан недействительным. В этом случае расходы по БС признаются нецелевыми расходами.

Особенности утверждения

После того как расчеты с обоснованием трат утверждены у учредителя, они утверждаются управленцем казенного субъекта. Если управленца нет, бумага утверждается ответственным лицом. Документ утверждается также руководителем планового или экономического отдела. Форма 0501012 визируется главбухом. Все процедуры по утверждению производятся на протяжении 10 дней с даты доведения лимита бюджетных обязательств учредителем. Это стандартный порядок.

Возможна и иная последовательность действий, если она установлена вышестоящим руководителем.

ВАЖНО! Главный распорядитель имеет право установить собственные формы бланков с обоснованием расходов.

Особенности внесения изменений в смету

Лимиты бюджетных обязательств могут меняться. Если присутствуют подобные изменения, то они должны быть отражены в форме 0501012. В эту форму вносятся все требуемые изменения. Изменение бланка выполняется в соответствии с этой последовательностью:

- Лимит бюджетных обязательств снижен. Сумма снижения лимита фиксируется в нужной строке с минусовым знаком.

- Лимит финансирования повысился. Фиксируется сумма повышения с плюсовым значением по нужному КБК.

- Перераспределение денег в рамках лимитов бюджетных обязательств. Нужно следовать тем нормам, которые приведены выше. При снижении значения по определенному КБК нужно зафиксировать минусовую сумму. Она распределяется по строкам, которые будут увеличены.

Бумага утверждается в стандартном порядке. Сделать это нужно в течение 10 суток с даты поступления уведомления о корректировке ЛБО. Следующий шаг – измененный проект заносится в электронную систему.

Помещение БС в «Электронный бюджет»

В 2018 году есть еще одно ключевое изменение. В частности, теперь получатели бюджетного финансирования должны заносить БС в «Электронный бюджет». При этом используется автоматизированная система со специальным алгоритмом размещения сведений. Необходимость использования «Электронного бюджета» оговорена в Приказе Минфина №168н от 30 сентября 2016 года.

Главная цель использования системы «ЭБ» — это обеспечение прозрачности и открытости работы казенного субъекта. Размещение информации в интернете облегчает ее проверку, выявление ошибок. «Электронный бюджет» является системой, в которой есть следующие возможности:

- Создание бюджетной сметы на базе бюджетных лимитов, предоставленных учреждению.

- Создание обоснований значений, приведенных в смете.

- Создание и ведение свода БС.

Порядок подключения к электронной системе приведен в Письме Минфина №21-03-04/74624.

Ответственность за нарушение положений

Если казенный субъект не будет соблюдать правила создания и утверждения БС, на должностных лиц накладывается ответственность на базе статьи 14.14.7 КоАП РФ. В частности, это штраф в объеме 10 000-30 000 рублей.

Источник

Инструкция по созданию финансового раздела бизнес-плана: бюджеты, образцы отчётов, расчеты в Excel

Финансовый план — денежное выражение бизнес-идеи. Ваша мечта превращается в план действий. Расчеты помогают оценить эффективность проекта и необходимый объем инвестиций. Как избежать нагромождения лишних графиков и цифр? На основании каких показателей инвестор сможет принять решение за 30 секунд? Как составить финансовый план для бизнес-плана — в нашей статье.

Марина Мельникова, экономист, финансовый аналитик RAS и IFRS.

Собираем исходные данные и формируем бюджеты

Источник информации: ваши ожидания, скорректированные на требования законодательства, возможности рынка, условия поставщиков, «фишки» конкурентов.

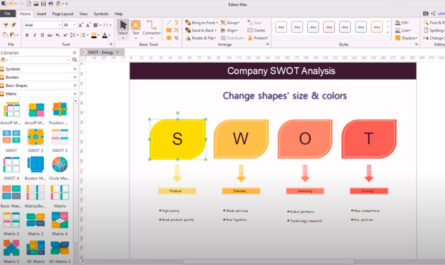

Как правильно делать SWOT-анализ бизнеса

Определяем параметры расчетов

- Дата начала проекта и дата начала поступлений от реализации.

- Интервал планирования — месяц, квартал, год.

- Горизонт планирования — год, три, пять лет и т.д.

- Валюта расчетов.

- Особенности рынка — сезональность продаж, степень насыщения, конкуренция и пр.

- Количество и стоимость стартового товарного запаса на складе.

- Условия работы с поставщиками и покупателями — предоплата, оплата по факту отгрузки.

- Режим налогообложения, возможность применения льготных ставок, налоговых каникул и пр.

- Предполагаемый уровень инфляции.

Инвестиционный бюджет — стартовые расходы

Определяем объем первоначальных вложений. Сюда относят все, что понадобится для запуска проекта: покупка помещения, ремонт, внедрение IT, реклама, материалы и т.д. Фиксируем начало, окончание и динамику расходов.

Источники финансирования

Бюджет привлечения денежных средств раскрывает информацию о суммах:

- собственных средств в проекте;

- внешних заимствованиях.

Для кредитов и займов нужно подготовить графики платежей с указанием дат и сумм поступлений и платежей.

Где взять деньги на открытие бизнеса? Без кредитов и займов у друзей

Бюджет доходов

Поступления делят на два типа: Доход от основной деятельности (Бюджет продаж) и Прочие.

Бюджет продаж — объем реализации в натуральном и денежном выражении. Выручку рассчитывают на основании:

● количественных метрик: прогнозного количества товаров или числа покупателей;

● стоимостных метрик: средний чек, цена за единицу продукции/услуги, нормативная стоимость.

Помесячный план доходов нужно скорректировать на коэффициенты сезонности, инфляции, возможный рост/падение объемов продаж из-за особенностей рынка сбыта.

Прочие доходы — все, что не относится к основной деятельности: продажа основных средств, государственные субсидии, поступления от инвесторов и пр.

Бюджет текущих расходов

Операционный бюджет описывает основную деятельность. Его состав зависит от специфики бизнеса и внутренних процессов.

Все траты нужно разделить на два типа:

- переменные расходы — зависят от уровня продаж (расходные материалы, ГСМ, товары). Они будут повторять динамику изменений объемов реализации;

- постоянные расходы — не реагируют на колебания в продажах (аренда офиса, коммунальные услуги, зарплата директора и бухгалтера).

Бюджет закупок

Этот план показывает какое количество товаров/материалов понадобится для выполнения плана продаж.

Цель подготовки — согласовать объем закупки с возможностями производства, продаж и остатками на складе.

Остаток на начало — Продажи + Закупки = Остаток на конец

Бюджет формируют в разрезе товаров/материалов в натуральном и стоимостном выражении. Цену рассчитывают на основании данных поставщиков либо по установленным в компании нормативам.

Бюджет оплаты труда

Цель — сформировать ежемесячный фонд заработной платы (ФОТ). Бюджет рассчитывают по каждой категории сотрудников с учётом планового роста выплат, дополнительных бонусов и премий.

На основании бюджета ФОТ определяют сумму страховых взносов. Это обязательные платежи на пенсионное и медицинское страхование сотрудников. Глава 34 НК РФ регулирует ставки и порядок расчетов.

Налоговый бюджет

Составляем перечень налогов в соответствии с выбранной системой налогообложения. Задаем базы для начисления, определяем суммы и сроки обязательных платежей.

Источники информации — требования законодательства и бюджеты компании.

Примерный перечень источников данных для расчета налоговой базы

| Налог | Бюджет |

|---|---|

| НДФЛ | Бюджет оплаты труда |

| Транспортный налог | Бюджет расходов на содержание авто |

| Взносы во внебюджетные фонды | Бюджет оплаты труда |

| Налог на прибыль | Бюджет Доходов и Расходов |

| НДС | Бюджет Доходов и Расходов Бюджет движения денежных средств (авансы полученные) |

Финансовое планирование бизнеса. Источники данных для расчёта налоговой базы

Отмена ЕНВД с 2021 года: что делать дальше

Бюджет доходов и расходов (БДР)

На основании приведенных выше бюджетов собираем сводную таблицу доходов и расходов. Отчёт показывает сколько прибыли приносит проект в каждом конкретном периоде.

Прибыль = Доходы — Расходы

Слишком подробная детализация затруднит планирование или сделает его невозможным. Состав статей должен быть достаточным для обеспечения необходимой информации о структуре доходов и расходов, но не требовать больших трудозатрат и времени.

Бюджет движения денежных средств (БДДС)

БДДС — план поступлений и платежей. Задача отчёта — оперативное управление финансовыми потоками, оценка платежеспособности бизнеса.

Статьи группируют по видам деятельности:

- операционная — движение денег в рамках основной деятельности;

- инвестиционная — поступления и платежи, направленные на развитие бизнеса (реализация новых проектов и пр.);

- финансовая — внешние источники финансирования деятельности (привлечение и выдача кредитов, займов и пр.)

Суммы выплат и поступлений разбивают по статьям на основании бюджета доходов и расходов, учитывая условия платежей в договорах.

Детализация отчёта зависит от структуры денежных потоков. Сумма каждой статьи не должна превышать 20% от общего оборота. В противном случае потребуется дополнительная расшифровка.

Начальный остаток денежных средств + Приток денежных средств — Отток денежных средств = Остаток денежных средств на конец периода

Отрицательное сальдо на конец прогнозного периода (кассовый разрыв), говорит о недостатке денежных средств и необходимости дополнительного финансирования.

Почему остаток на счёте не совпадает с суммой прибыли в БДР?

Каждая хозяйственная операция вызывает взаимосвязанные изменения обоих бюджетов.

Различия между БДР и БДДС:

- прибыли и убытки формируют по методу начисления, т.е. по факту совершения хозяйственной операции;

- БДДС составляют на основании движения денег по счетам и в кассе.

| Учёт БДР | Учёт БДСС |

|---|---|

| Реализация по факту отгрузки/оказания услуги | Реализация по факту оплаты |

| Проценты по кредитам и займам | Тело кредита/займа Проценты |

| Амортизация основных средств | Оплаченная стоимость основных средств |

| НДС |

Различия между учётом БДР и БДСС в финансовом планировании бизнеса

Учёт рисков в проекте

Бюджеты должны отражать реальные возможности бизнеса. Непредвиденные расходы и форс-мажорные обстоятельства искажают ожидаемый результат.

Расчет полученных планов в трёх сценариях позволит заранее подготовиться к возможным рискам:

- реалистичный — основной бюджет;

- оптимистичный — если бизнес покажет результат на % выше основного плана;

- пессимистичный — если бизнес покажет результат на % ниже основного бюджета.

Основные ошибки при составлении бизнес-плана

Виды рисков, которые необходимо учесть при составлении бизнес-плана

- Коммерческие риски — снижение стоимости, рост конкуренции, скачки цен.

- Финансовые риски — колебания валюты, изменения законодательства, рост процентных ставок по кредитам.

- Производственные риски — забастовки, некомпетентность сотрудников, выпуск некачественной продукции.

Как оценить эффективность бизнес-плана?

Коэффициентный анализ финансового плана помогает определить стоит ли вкладываться в проект. Оценку проводят на основе дисконтирования — расчета «сегодняшней» стоимости «завтрашних» денег. Все будущие поступления приводят к текущему моменту с учётом ставки ожидаемой доходности (ставки дисконта).

Тестирование бизнес-идеи. Пошаговая инструкция

Показатели эффективности бизнес-плана

- Чистая приведенная стоимость (Net present value, NPV) — текущая стоимость будущих денежных потоков.

C0 – начальная инвестиция;

C1, …,Cn – денежный поток соответствующего года, очищенный от денежного потока финансовой деятельности компании.

Денежный поток = Поступления — Выплаты

n – срок жизни проекта в годах;

r – ставка дисконтирования.

Ставка дисконтирования — ожидаемый уровень доходности. Это такой процент дохода, который заставит вас отказаться от вложений в другие проекты с аналогичным уровнем риска.

NPV > 0 — проект прибыльный. Из нескольких моделей наиболее успешна та, у которой показатель NPV выше.

Если NPV

- Внутренняя норма рентабельности (Internal rate of return, IRR) — минимальная ставка доходности, при которой инвестиции окупятся.

IRR сравнивают с установленным инвесторами уровнем дохода или со ставкой процента по кредиту, если проект финансируют за счёт заёмных средств.

Если IRR > заданного норматива, такой бизнес-план принесет прибыль т.к. его доходность выше, чем стоимость заёмного капитала.

Если IRR ↓ Снижение доли постоянных ↓ Снижение Операционного рычага ↓ Снижение чувствительности Прибыли к изменению продаж.

Ошибки при подготовке финансового плана

- Переоценили выручку

Проблема: расчет бюджета по максимальным ценам или полной загрузке производства.

Решение: проанализировать рынок, подготовить реалистичный объем продаж и ценообразование.

- Недооценили расходы

Проблема: включили в бюджет не все расходы или занизили цены поставщиков.

Решение: подробное описание бизнес-процессов, бюджет на основе закупочных цен.

- Кассовые разрывы

Проблема: в БДДС не учтены сроки погашения кредиторской и дебиторской задолженности.

Решение: анализ условий оплат поставщиков и клиентов.

- Форс-мажорные обстоятельства

Проблема: в бюджет не заложили риски: задержки в получении разрешительной документации, нарушение сроков оплат и пр.

Решение: запланировать сумму на непредвиденные расходы как процент от выручки.

Задача бизнес-плана — выявить все, что поможет устранить конкурентов, чтобы продвинуть продукт/услугу. Цель его финансовой части — оценить сколько будут стоить усилия на реализацию проекта. От того_ насколько качественно составлен финансовый отчёт, зависит решение инвестора о финансировании и ваша уверенность в завтрашнем дне.

Источник