- Методы оценки инвестиционных проектов

- Статические методы

- Динамические методы

- Методы дисконтирования

- Финансовые методы

- Показатели оценки инвестиционного проекта

- Методы оценки эффективности инвестиций: основные показатели и критерии

- Формулы для оценки инвестиций

- Определение терминов

- Как проводится оценка

- Этапы проведения оценки

- Основные методы

- Простой (статистический)

- Рентабельность вложенного капитала

- Срок окупаемости

- Показатель эффективности

- Динамический (дисконтированный) метод

- Чистый дисконтированный доход

- Индекс рентабельности инвестиций

- Внутренняя норма рентабельности

- Модифицированная внутренняя норма рентабельности

- Дисконтированный срок окупаемости инвестиций

- Альтернативные методы

Методы оценки инвестиционных проектов

Сегодня есть разносторонние методы оценки инвестиционных проектов, позволяющие получить ответы на главные вопросы, которые ставит перед собой инвестор:

- выгодно ли инвестировать деньги?

- какой проект предпочтительнее, если необходимо выбирать из нескольких вариантов?

При этом оценка инвестиционных проектов рождает ряд проблем, связанных со сложностью анализа планируемых вложений и возможного уровня доходности. Эксперту-оценщику требуется определить, не только насколько ожидаемые результаты отвечают задачам инвестора по доходности, но и по срокам окупаемости.

Для принятия верного решения необходимо иметь исчерпывающую информациею о характере окупаемости затрат и соответствии уровня извлекаемой прибыли со степенью возможных рисков. Для реализации этой задачи используются различные виды и методы оценки инвестиционных проектов.

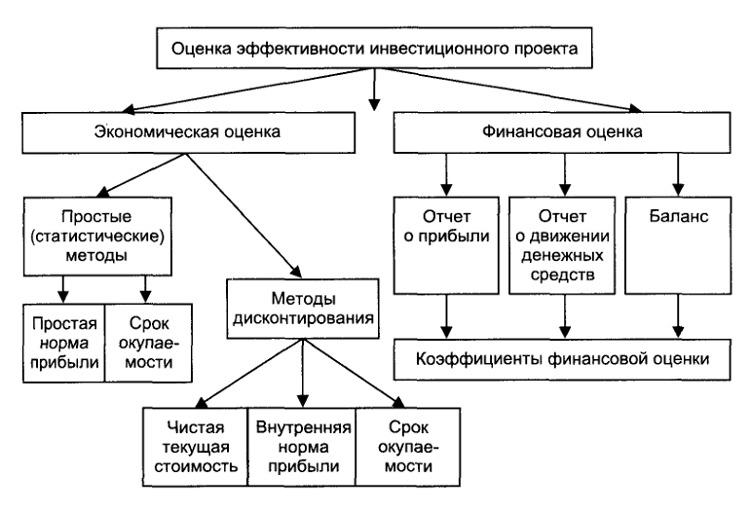

Среди них можно выделить:

- простые (статические);

- усложненные (динамические, дисконтированные, финансовые).

Статические методы

К простым методам оценки инвестиционных проектов относится построение определенной системы показателей:

- коэффициент общей экономической эффективности капиталовложений – рассчитывается как соотношение годовой прибыли к значению капиталовложений.

- период окупаемости – вычисляется путем деления капиталовложений на годовую прибыль.

- сравнительная экономическая эффективность – предполагает минимизацию расходов и рассчитывается как сумма текущих затрат и произведения вложений (по каждому из вариантов) на коэффициент эффективности.

Статические методы оценки инвестиционных проектов имеют существенный недостаток – игнорирование изменения стоимости денежных средств со временем. В связи с этим возникает необходимости использовать динамические методы оценки инвестиционных проектов.

Динамические методы

Анализ и оценка инвестиционных проектов с использованием усложненных схем предполагает учет:

- инфляционных явлений;

- изменения стоимости денег во времени;

- возможностей альтернативных инвестиций;

- необходимости управления финансовыми вложениями.

Оценка стоимости инвестиционного проекта и определение его привлекательности с использованием динамической методики предполагает расчет следующих показателей:

- срок окупаемости;

- чистая поточная стоимость доходов;

- ставка прибыльности (в том числе внутренняя и модифицированная);

- индекс рентабельности.

Основные методы оценки инвестиционных проектов предполагают использование всей системы показателей. Подобный подход позволяет нивелировать недостатки отдельных подходов за счет вычисления других показателей. Именно комплексный расчет позволяет принять верное решение.

Методы дисконтирования

Методы дисконтирования оценки эффективности инвестиционных проектов предполагают:

- определение дисконтированных потоков доходов в соответствии с периодом появления;

- расчет накопленных дисконтированных потоков как сумму затрат и доходов на определенную дату;

- вычисление стоимости разных потоков доходов с учетом ставок дисконтирования на период возникновения;

- сравнение суммированной стоимости доходов с расходами;

- определение размера безрисковой ставки доходности;

- дисконтирование затрат по годам с учетом безрисковой ставки;

- построение модифицированного денежного потока;

- вычисление модифицированной ставки доходности.

Финансовые методы

Сложные методы оценки инвестиционных проектов требуют проведение объективного анализа эффективности реинвестирования прибыли, генерируемой финансовыми вложениями. В зависимости от финансовых возможностей и инвестиционной политики денежные средства могут быть инвестированы в различные проекты.

Возможный уровень риска по новым бизнес-проектам, как правило, выше, чем при капиталовложениях в уже существующие. При этом финансовые методы оценки эффективности инвестиционных проектов определяют финансовую политику в момент получения прибыли от основного бизнеса и предполагают расчет общей ставки доходности планируемых инвестиций:

- устанавливается безрисковый ликвидный уровень доходности;

- сумма расходов рассчитывается с учетом дисконтирования по безрисковой ставке;

- выводится общая ставка доходности;

- рассчитывается общая стоимость доходов;

- составляется измененный чистый денежный поток;

- определяется ставка прибыльности с учетом показателей финансового менеджмента и других, присущих объекту рисков.

Для получения наиболее достоверных результатов, как правило, используются альтернативные методы оценки инвестиционных проектов, позволяющие ликвидировать недостатки отдельно взятых методик.

Также при оценивании привлекательности бизнес-проектов с позиции возможных капиталовложений важно использовать количественные методы оценки рисков инвестиционных проектов, которые включают методы:

- статистические;

- вариации показателей;

- вычисления критических точек;

- прогнозирования возможных сценариев;

- имитационного моделирования;

- коррекции ставки дисконтирования.

Оценка девелоперских и других проектов необходима, чтобы определить целесообразность инвестирования, минимизировать возможные риски и выбрать бизнес-проект с наибольшей инвестиционной привлекательностью и уровнем доходности.

Для принятия решения могут использоваться сложные и простые методы оценки эффективности инвестиционного проекта. Однако стоит учитывать, что для получения достоверных и адекватных результатов необходимо использовать методики в комплексе с остальными.

Источник

Показатели оценки инвестиционного проекта

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник

Методы оценки эффективности инвестиций: основные показатели и критерии

Формулы для оценки инвестиций

Все методы оценки инвестиций разделяются на три большие группы: методологические, методические и операциональные.

Каждый инвестор хочет заранее получить ответы на вопросы о том, а стоит ли вообще вкладывать в проект, какие реальные риски и сроки окупаемости. И поможет ему в этом оценка инвестиции. Мы подробнее рассмотрим, что это такое, как правильно ее проводить и ее основные методы.

Определение терминов

Понятие «инвестиции» подразумевает вложение финансов для получения дохода. А оценка долгосрочных инвестиций (как и краткосрочных) — это комплекс мероприятий, с помощью которых инвестор определяет, насколько этот проект соответствует его целям. В первую очередь важна экономическая составляющая. По итогу, инвестор сможет:

- понять, стоит ли вообще вкладывать в определенный проект;

- сравнить несколько вариантов и принять наиболее прибыльное решение;

- заранее определить, что может повлиять на конечный результат, и разработать план действий для возможной корректировки стратегии;

- оценить риски и доходность инвестиций;

- определить, что именно и какие показатели необходимо будет мониторить во время действия проекта.

Как проводится оценка

Основные принципы оценки эффективности инвестиций:

- Мониторинг показателей проекта до и после инвестиции. То есть, нельзя сначала проанализировать и дальше забыть о проекте.

- Определение денежных потоков: сюда относятся все доходы и расходы, которые могут происходить во время работы компании.

- Сравнение нескольких условий. Например, для каждого дела может быть несколько вариантов развития. Необходимо их заранее учесть и сопоставить.

- Оценка положительности и максимума. То есть, чтобы инвестор вложил свои деньги с определенным доходом по итогу, необходимо определить, какой эффект от реализации можно получить.

- Учет фактора времени: разрывы между производством, поступлением и реализацией.

- Учет предстоящих затрат и поступлений.

- Учет всех итогов проекта: как негативных, так и положительных.

- Учет возможных рисков.

Вообще, все принципы разделяются на три большие группы: методологические, методические и операциональные. Но основные — это уникальность проекта, выгода, оценка затрат, учет рисков.

Этапы проведения оценки

Сегодня инвестор может найти множество критериев и методов оценки инвестиционных проектов. Выбор подходящего должен определяться, прежде всего, в зависимости от целей и видов вложений.

Не каждая методика оценки эффективности инвестиций подойдет для конкретного дела. Например, частному инвестору совсем не нужно знать норму капитализации. Вместо этого, лучше опираться на другие, более эффективные конкретно для него системы показателей.

Оценку инвестиционных проектов необходимо проводить в несколько этапов. Сперва необходимо рассмотреть в целом суть проекта и определить, чем он выгоден для инвестиций и какой результат может принести по итогу. Далее надо определить, насколько вложение будет выгодным для конкретного инвестора. Например, кто-то захочет ждать 5 лет для окупаемости, другие желают увидеть результат в краткосрочной перспективе. Этапы проведения оценки:

- Отбор подходящих проектов. Тут можно выбрать несколько наиболее привлекательных. Пусть даже инвестор сразу не сможет определить их финансовую привлекательность или принять окончательного решения.

- Оценка структуры финансирования.

- Сбор и анализ информации о проекте: расчеты, доходы, ожидаемые результаты.

- Выбор критериев оценки и формул.

- Расчет срока окупаемости с учетом инфляции, рисков.

- Расчет приблизительных показателей прибыли.

- Определение рентабельности проекта.

- Сравнение данных анализируемых проектов.

- Оценка перспективы каждого и управленческий учет.

- Оценка рисков.

Еще есть одно негласное правило: не принимайте предоставленные документы априори действительными и правдивыми. Советуйтесь с экспертами, прислушивайтесь к их мнению.

После того как будет определен проект, необходимо ответить на три важных вопроса:

- Может ли каждый инвестор (если их несколько) получить желаемую прибыль?

- Должен ли проект быть эффективным для каждого из инвесторов?

- Подходят ли оговоренные условия для каждого участника?

Если на все три вопроса ответ «да», то можно вкладывать деньги.

Основные методы

Независимо от того, куда решено инвестировать: в недвижимость, ценные бумаги, реальные активы или производство, необходимо проводить комплексную оценку. Классификация методов оценки эффективности инвестиций:

- статистическая;

- динамическая;

- альтернативная.

Каждый из них включает в себя формулу, математические показатели и критерии, которые рассмотрены ниже. Инвестор должен понимать, что в условиях риска характерно оценивать доходы и расходы по разным показателям, поэтому стоит воспользоваться сразу несколькими методами.

Простой (статистический)

Статистические показатели предназначены для оценки эффективности проекта в определенный момент. Другими словами — это среднее арифметическое всех вложений за весь период работы проекта.

Рентабельность вложенного капитала

Используется при определении прибыльности проекта для:

- вычисления дохода от двух разных вариантов развития проекта;

- оценки текущей стоимости дела;

- расчета рентабельности определенного продукта или услуги.

Простой метод позволяет определить степень рентабельности следующим образом: полученную прибыль за весь срок действия проекта делят на сумму вложений. Конечный показатель выражается в процентном соотношении.

Срок окупаемости

Основная проблема этого метода заключается в том, что финансы, вложенные для реализации целей социального значения, окупаются, но опосредственно. Например, улучшается уровень жизни людей определенного региона. И в таких проектах рассчитать точные сроки нереально. Для расчета этого показателя предназначена формула:

T = S/P

Где:

T – срок окупаемости;

S – общий размер инвестиций;

P – чистая прибыль за год.

Обратите внимание, что срок окупаемости — это период, по истечении которого инвестор сможет получать доход. То есть, когда все вложенные средства окупятся.

Показатель эффективности

Этот параметр особенно важен, если инвестор вкладывает заемные средства, поскольку так можно рассчитать приблизительно срок погашения долга. Расчет происходит по формуле:

K=O/A

Где:

K – коэффициент эффективности инвестиций;

O – средний объем дохода;

A – среднее арифметическое всех инвестиций.

Динамический (дисконтированный) метод

Динамические методы основаны на дисконтировании, поэтому ключевым фактором в таком расчете является определение ставки дисконта. Эти показатели определяются на основе результатов по проекту в течение всего периода его реализации.

Чистый дисконтированный доход

Этот показатель применяют, чтобы сравнивать стоимость ожидаемого дохода с затратами на реализацию проекта. Вычисляется как разность доходов и расходов. Характеристики полученного результата:

- если цифра больше нуля, то можно работать с проектом;

- если цифра меньше нуля, то лучше не работать;

- если цифра равна нулю, то инвестор и не заработает, и не получит убытков.

Минус этого подхода в том, что выбрать ставку дисконта и спрогнозировать точный доход сложно, поскольку результат может быть неоднозначным.

Индекс рентабельности инвестиций

Это значение покажет размер дохода на единицу расхода, за счет чего инвестор сможет определить, насколько эффективно вкладывать финансы в определенное дело. Чем выше показатель, тем больше предприятие сможет заработать.

Рассчитывается следующим образом: чистый дисконтированный доход делим на первоначальный затраченный капитал. Анализ полученного показателя:

- если цифра больше 1, то с проектом можно работать;

- если цифра меньше 1, то с проектом лучше не работать;

- если цифра равна 1, то инвестор будет работать в ноль.

Внутренняя норма рентабельности

Расчет этого показателя необходим для того, чтобы определить приблизительный уровень затрат. Инвестор может работать с проектом, если рентабельность не ниже стоимости источника финансов. Если показатели равны, то проект не принесет ни прибыли, ни убытка.

Модифицированная внутренняя норма рентабельности

Этот показатель является скорректированным с учетом нормы реинвестиции. Например, если рассматривается покупка в рассрочку или постройка недвижимости за несколько лет. Метод актуален для тех, кому нужно принять решение насчет проекта с нерелевантными финансовыми потоками.

Дисконтированный срок окупаемости инвестиций

Показатель определяет период возврата вложенных финансов с учетом ставки дисконта. Расчет является вспомогательным, поскольку метод не учитывает дальнейшие притоки средств и поэтому может показывать не совсем достоверные результаты.

Альтернативные методы

Альтернативный подход базируется на экономической прибыли, а итоговые показатели определяются за счет финансовой отчетности предприятия. Включает в себя несколько математических методов:

- метод скорректированной стоимости: весь финансовый поток делят на несколько составляющих, например, в зависимости от источника притока средств, и рассматривают каждый из них отдельно;

- метод добавленной стоимости: общий доход должен значительно превышать стоимость капитала;

- метод реальных опционов: покупка и формирование активов за определенный срок.

Если использовать сразу все методы, можно значительно улучшить стратегию инвестирования и более точно определить возможный результат. Системный подход предполагает оценку проекта по всем возможным параметрам. Не рекомендуется использовать один из перечисленных подходов отдельно.

Итак, оценка инвестиционного проекта необходима для того, чтобы определить его эффективность. Ведь любое дело может быть привлекательным на этапе поиска инвесторов, а на практике оказаться даже убыточным. Анализ позволяет сравнить несколько проектов и определить наиболее перспективный.

Для оценки используют несколько методов: статический, динамический или альтернативный. Каждый из них позволяет рассчитать разные показатели и на их основе оценить проект в зависимости от полученных результатов. По итогу инвестор должен быть уверен, что сможет заработать.

Источник