- Какую сумму стоит тратить на инвестиции: мой опыт

- Куда вложить 20000 рублей, чтобы заработать — варианты выгодного вложения, которые принесут деньги и пользу

- Банковский вклад

- Сайты

- Покупка-продажа валюты

- Акции

- Повышение квалификации

- Саморазвитие

- Дополнительные варианты

- Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

- Как жить на дивиденды

- Сколько нужно, чтобы жить на дивиденды

- Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

- Как инвестировать, чтобы жить на дивиденды, если таких денег нет

- 1. Инвестируйте регулярно

- 2. Докупайте акции на полученные дивиденды

- 3. Вкладывайте деньги в разные компании

- 4. Рассмотрите для покупки «дивидендных аристократов» США

- 5. Не гонитесь за высокими дивидендами

- Как купить акции и получать дивиденды

Какую сумму стоит тратить на инвестиции: мой опыт

В инвестиции я пришёл не так давно — около четырёх лет назад. Но даже с этим небольшим стажем некоторые знакомые видят во мне опытного инвестора. Поэтому периодически я занимаюсь обсуждением базовых вопросов об инвестициях: как начать, с чего начать, стоит ли вообще инвестировать и прочее. Один из вопросов звучит так: с какой суммы есть смысл инвестировать?

Мне очень нравится этот вопрос. И вот мой личный опыт.

Технически минимальная сумма для инвестиций ограничена расходами на открытие брокерского счета и стоимостью лота (акции, облигации или бумаги фонда), который хотите купить. Плюс брокерская комиссия за операцию. В общем, можно уложиться в 100, 50 или даже 10 американских долларов. Наверное, можно и меньше. Но имеет ли смысл такая инвестиция?

Мой опыт показывает, что сумма должна быть ощутимой. Размер суммы должен стимулировать вас потратить определенное время (хотя бы час) на анализ и принятие окончательного решения. Лично я перевожу на свой брокерский счёт 20—30% своего месячного дохода. В годовом выражении получаются весьма серьезные деньги, сопоставимые с бюджетом на отпуск или среднего размера ремонт.

Честно признаюсь, каждый раз, делая перевод на брокерский счёт, я испытываю дискомфорт. Это заставляет меня читать, анализировать, взвешивать «за и против». Заставляет каждый раз выбирать лучший инструмент в рамках моей инвестиционной стратегии. Все это повышает уровень осознанности в принимаемых решениях и финансовом планировании. Оперируя ощутимой суммой, иногда я принимаю решение — не принимать решение: если нет «хороших бумаг», я лучше останусь в кэше.

На малых суммах мне тяжело соблюдать дисциплину и тратить время на анализ. Разве чашка кофе — а можно инвестировать и сумму такого размера — стоит целого часа моего времени?

Один из подходов к малым суммам — экстраполяция. Можно посчитать, как вырастет чашка кофе через 5 лет. Если все будет удачно — получится целых две чашки. Дальше можно умножить на количество не выпитых чашек и получить впечатляющий результат. Такой подход работает для дисциплинированных людей. Я так говорю потому, что это не работает для меня, а я не считаю себя дисциплинированным.

Интересный вариант — инвестиционная копилка или похожие инструменты. Через копилку можно присоединиться к стратегии, разработанной профессионалами, и через небольшие вложения добиться хорошего результата. Нужно при этом помнить о ваших целях и горизонте инвестирования и не лазить в копилку по принципу «немножко положил — немножко забрал».

Но вот вариант, который со мной работает наверняка, — построение финансового плана. Надо лишь помнить, что он подразумевает «следование финансовому плану». Это тяжело. Здесь именно необходимость принять оптимальное решение по существенной сумме помогает мне держаться в рамках выбранной траектории. Имея план, мне легко принять решение, как я поступлю со своей чашкой кофе.

Читатели пишут. Вы тоже можете написать текст на любую тему о финансах, которая вам интересна. Нужно всего лишь…

Источник

Куда вложить 20000 рублей, чтобы заработать — варианты выгодного вложения, которые принесут деньги и пользу

20000 – достаточная сумма, которую можно грамотно вложить для получения прибыли. Существуют способы с разными требованиями, условиями, рисками. Следующие советы помогут людям, не знающим, куда вложить 20000 рублей, чтобы заработать.

Банковский вклад

Не требуется специального образования и опыта. В любой частный или государственный банк можно вложить 20000 рублей под процент. В зависимости от выбранного учреждения показатель прибыли составит 7,5-8,5% . Средний годовой заработок указанным способом – около 1200 руб.

Выберите банк с подходящими для вас условиями

Этапы:

- проанализируйте условия, предлагаемые банками;

- выберете учреждение с самыми выгодными предложениями;

- сделайте вклад;

- дождитесь дохода;

- снимите заработанные средства.

Преимущества – гарантии, отсутствие рисков, если например вложить 50000 рублей и больше, то прибыль соответственно будет гораздо больше. Минус – банк обнулит накопление после снятия денег , из-за чего в дальнейшем рост прибыли замедлится.

Сайты

Создание и развитие веб-сайтов – один из лучших вариантов, куда можно вложить 20000 рублей. Интернет-сервис с высоким трафиком и популярностью предоставляет возможность зарабатывать на рекламе. Наличие 3 сайтов с хорошей посещаемостью заменит реальную работу.

Покупки сайта будет недостаточно, необходимо уметь продвигать сайт, чтобы была высокая посещаемость

Этапы:

- проанализируйте интересы людей;

- выберете направление;

- создайте, закажите, купите сайт;

- продвигайте и популяризируйте его;

- отслеживайте трафик, размещайте рекламу, проверяйте доход.

Преимущество – при грамотном подходе прибыль будет стремительной. Для реализации идеи 20 тысяч – достаточная сумма. Основное условие – доступ к сети. Минусы – необходимость в наличии специального образования, опыта, навыков. Проблема решается посредством использования услуг профессионалов, но растраты возрастут.

Покупка-продажа валюты

Заработок на приобретении-продаже иностранной валюты отличается простотой. Задача – совершить покупку при снижении курса, перепродать при увеличении. Специальные навыки и образование – не требуются.

Совершить покупку и обмен валюты можно онлайн

Этапы:

- проанализируйте положение вещей на рынке валют;

- выберете банк, обменный пункт с выгодными условиями;

- совершите покупку подешевевшей валюты;

- дождитесь увеличения курса;

- перепродайте валюту по высокой цене.

Отсутствие опыта компенсируется посредством использования веб-сервисов, выкладывающих предполагаемую статистику на 1 месяц — 1 год по курсу валют. Минус – высокий риск, поскольку наверняка предугадать изменение стоимости государственной единицы – нельзя. Чтобы снизить риски, рекомендуется одновременно вложить средства в покупку нескольких валют. 20000 — сумма, позволяющая успешно вложить деньги и реализовать эту идею.

Акции

Людям, не знающим, куда вложить 20 тысяч рублей, следует обратить внимание на покупку акций. Приобретение ценных бумаг обеспечивает прибыль в долгосрочной перспективе. Покупка акций дает возможность стать совладельцем успешной компании.

Этапы:

- проанализируйте рынок ценных бумаг;

- выберете наиболее перспективные организации, занимающиеся продажей акций;

- совершите покупку;

- отслеживайте деятельность фирмы;

- проверяйте заработок.

Преимущество – правильный выбор компании позволяет получить высокую прибыль. Акции можно в любой момент продать. Недостатки – наличие опыта, навыков в финансовой среде; привлечение специалистов-консультантов. Если есть боязнь в потери средств, то можно попробовать вложить 1000 рублей и при получении прибыли, задуматься о вложении остального капитала.

Также вы можете прочитать статью про ТОП-7 книг по инвестированию в акции.

Повышение квалификации

Людям, не желающим сталкиваться с финансовыми рисками, и не знающим, куда вложить 20 тысяч рублей для прибыли, стоит заняться повышением квалификации. Профессиональное развитие поможет получить образование и навыки, необходимые для удачного трудоустройства. Высокая квалификация обеспечит прибыльное рабочее место.

Этапы:

- проанализируйте рынок труда;

- выберете самую востребованную профессию;

- найдите учреждения, преподающие курсы;

- приступите к учебному процессу;

- после окончания устройтесь по профессии.

Преимущество – реальный опыт и навыки повышают шансы получения профессии с высокой заработной платой. Минус – отсутствие реального образования может затруднить трудоустройство. Приобретение рабочих инструментов (оборудование, техника) улучшит производительность.

Саморазвитие

Людям, не знающим, куда инвестировать 20000 рублей без рисков, имеет смысл заняться саморазвитием, а именно инвестировать в человеческий капитал. Курсы иностранных языков предоставят возможность трудоустроиться в другой стране. Финансовая грамотность поможет лучше ориентироваться в экономической среде и самостоятельно выбирать варианта вклада.

Этапы:

- выберете наиболее перспективное направление;

- найдите людей, занимающихся профессиональным обучением;

- получите образование.

Плюс – опыт, навыки, образование помогут в обыденной жизни даже при отсутствии трудоустройства.

Дополнительные варианты

20000 рублей можно в:

Минус перечисленных способов – высокие риски.

Описанные методы вклада при грамотном подходе позволяют успешно реализовать инвестиции 20000 рублей. Навыки, образование, опыт повышают шансы на получение дохода.

Источник

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

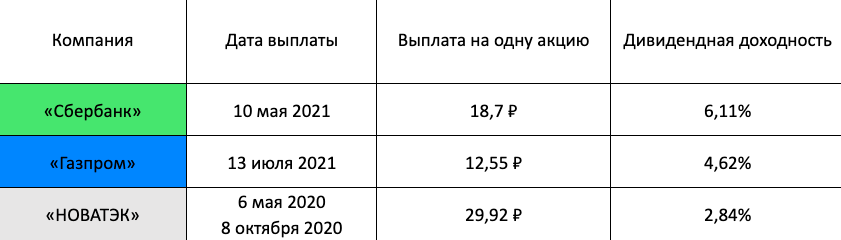

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

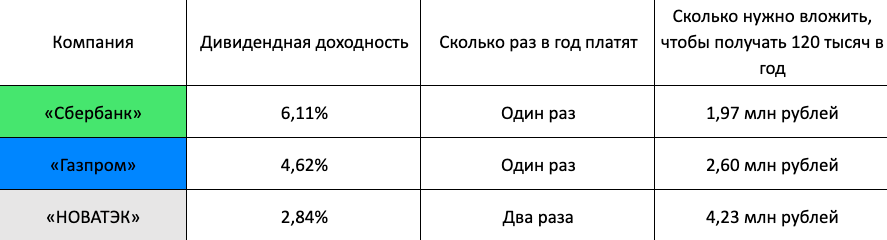

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

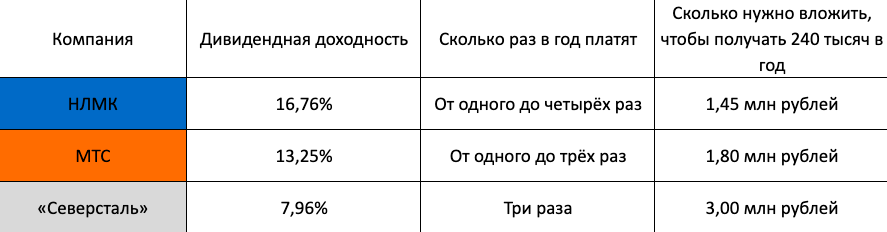

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

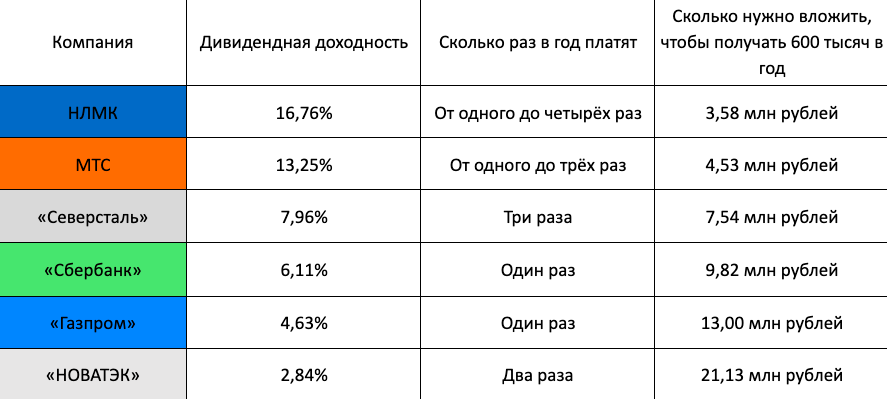

Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Источник