- Все об инвестиционной деятельности

- Сущность и правовые основы

- Существующие принципы

- Задачи и цели

- Виды и формы – основная классификация

- Финансовое инвестирование

- Спекулятивное инвестирование

- Реальное инвестирование

- Инновационное инвестирование

- Источники финансирования

- Основные этапы

- Субъекты и участники

- Стимулирование деятельности

- Вывод

- Сфера предпринимательской деятельности которая связана с инвестициями

Все об инвестиционной деятельности

Инвестиционная деятельность представляет собой особый вид предпринимательства. Она характеризуется вложением денежных средств в какие-либо инвестиционные объекты извлечения прибыли и дальнейшего увеличения собственных доходов.

Сущность и правовые основы

В Российской Федерации все правоотношения, связанные с финансовыми вложениями, подлежат регулированию федеральным законом №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Этот нормативно-правовой акт рассматривает в качестве инвестиций деньги, ценные бумаги, имущество, имущественные и неимущественные права, которые имеют денежную оценку, вкладываемые инвестором в активы для того, чтобы впоследствии получать с них прибыль или достичь другого желаемого результата.

Таким образом, федеральный закон фактически дает собственное нормативное определение инвестиционной деятельности, которая осуществляется на территории нашей страны.

Существующие принципы

Инвестиционная деятельность страны, предприятия или частного инвестора имеет определенные направления. Основным среди них, несомненно, является положительный экономический эффект от произведенных вложений. Как правило, его выражают в полученном доходе или иных материальных (нематериальных) благ.

Существует ряд основополагающих принципов вложений, которых следует придерживаться каждому инвестору. К ним относятся:

- принцип свободной воли. Каждый инвестор вправе самостоятельно принимать решение по осуществлению инвестиций;

- принцип защищенности. Правовая система государства должно защищать законные права инвесторов;

- принцип равновесия каждого участника инвестиционной деятельности, невзирая на форму собственности, или другие сопутствующие факторы;

- принцип невмешательства со стороны органов государственной власти и прочих третьих лиц.

Задачи и цели

В ходе реализации собственной профессиональной деятельности инвестор постоянно сталкивается с вопросом правильного целеполагания. Другими словами, прежде чем вкладывать денежные средства в тот или иной инвестиционный проект, он должен четко понимать, для чего это делается и какие результаты должны быть достигнуты в итоге.

В ситуации, в которой инвестору удаётся предельно четко определить и сформулировать итоговые цели проекта, его реализация представляется гораздо более простой и понятной задачей. Кроме того, без грамотного целеполагание невозможно успешное осуществление инвестиционной деятельности в среднесрочном и долгосрочном периоде.

Вполне естественно, что основной, но далеко не единственной целью деятельности инвестора является получение прибыли. Кроме того, он может решать задачу сохранения сбережений, увеличения уставного капитала собственного предприятия, повышение личного профессионального уровня и многие другие.

Виды и формы – основная классификация

Мы можем по-разному классифицировать инвестиционную деятельность. Все зависит от конкретного признака, на который мы будем при этом опираться. В настоящее время основной считается классификация инвестиционной деятельности в зависимости от объекта вложения денег. Принято выделять следующие типы инвестирования:

- финансовое;

- спекулятивное;

- реальное;

- инновационное.

Давайте рассмотрим каждое из приведенных выше понятий более подробно.

Финансовое инвестирование

Под ним принято понимать такие инвестиции, целью которых является получение дохода в виде дивидендов или процентов. В качестве инвестиционных активов в данном случае рассматриваются различные виды ценных бумаг и банковские вклады.

Особенности подобной деятельности инвестора тесно связаны с его пониманием основных инвестиционных инструментов. При всей видимой доступности и простоте финансового инвестирования оно требует четкого и глубокого владения вопросом.

Действительно, без понимания перспективы развития крупнейших мировых компаний, невозможно правильно выбрать акции для покупки. С банковскими депозитами в стране дело обстоит проще. Инвестор может просто выбрать вклад с самыми выгодными условиями. Это правило работает до суммы в 1,4 миллиона рублей, где все депозиты защищены системой обязательного страхования. При более крупном инвестировании риски возрастают.

Спекулятивное инвестирование

Под ним понимается краткосрочное вложение денег в различные инвестиционные активы, с целью их скорой перепродажи и получении прибыли на разнице в ценах.

В данной ситуации мы рассматриваем деятельность инвестора на валютной, фондовой или товарной бирже. Объектами инвестиционной деятельности, соответственно, могут являться акции компаний, национальные валюты, драгоценные металлы и так далее.

Подобная разновидность инвестирования, с одной стороны, обещает инвестору быстрое обогащение. С другой стороны, существующие здесь риски также крайне высоки. При неправильном подходе и неудачной сделке всегда будет существовать вероятность одномоментно потерять весь свой капитал. Для того чтобы не допустить подобного развития событий инвестору необходимо помнить про диверсификацию рисков.

Реальное инвестирование

Под ним принято понимать вложения, направленные на приобретения вещественных материальных объектов. Это могут быть предприятия, недвижимость, земля, шедевры искусства и прочее имущество.

Подобная деятельность имеет серьезную специфику и особенности. Например, чтобы заниматься инвестициями в предметы искусства, необходимо иметь соответствующее художественное образование и немалый опыт. В противном случае инвестор никогда не сможет предположить какая картина или скульптура в будущем существенно вырастет в цене.

Кроме того, данный тип инвестирования имеет сверхдолгосрочный характер. Как правило, на то, чтобы произведение искусства существенно подорожало уходят годы, а то и десятилетия.

Инновационное инвестирование

Инновационная инвестиционная деятельность связана с капиталовложениями научные разработки. Инвестор может вкладывать денежные средства в фундаментальную науку или прикладные исследования. Последний вариант пользуется среди частных лиц и компаний большей популярностью. Ведь результаты таких и исследований чаще всего могут быть внедрены в производство и принести прибыль здесь и сейчас.

Фундаментальная наука обычно финансируется за счет средств государственного бюджета. Фактической отдачи от подобных открытий иногда приходится ждать в течение десятков лет.

Источники финансирования

Источниками финансирования инвестиционной деятельности являются собственные или заемные денежные средства. Казалось бы, что инвестору необходимо полагаться только на свои финансовые резервы. Однако в реальной жизни их чаще всего не хватает. Это особенно верно на уровне компаний, муниципальных образований и государств.

Для развития бизнеса огромное значение имеет доступность внешних финансовых источников. В первую очередь это относится к возможности получения долгосрочных банковских кредитов на особых льготных условиях.

Большие компании также активно используют метод привлечения инвестиционных ресурсов посредством выпуска акций. Для реализации такого пути предприятие должно сменить свою организационно-правовую форму и стать акционерным обществом.

Иностранные инвестиции являются особым источником привлечения денежных средств. Он имеет огромное значение для экономики в общегосударственном масштабе. Под такими вложениями понимаются не только денежные средства, но также технологии, современное оборудование и прочее.

Основные этапы

Инвестиционная деятельность всегда осуществляется в рамках нескольких этапов. К ним относятся:

- решение об инвестировании;

- разработка инвестиционного проекта;

- создание или приобретение актива;

- эксплуатация инвестиционного объекта;

- достижение точки окупаемости;

- получение прибыли;

- анализ реализованного проекта.

Только в том случае, если были пройдены все названные этапы, конкретный проект может считаться успешным. Все они имеют равное значение. Никогда нельзя сказать, что играет большую роль успешное планирование инвестиций, управление проектом или анализ его эффективности.

Субъекты и участники

Основные субъекты инвестиционной деятельности это инвестор, заказчик, исполнитель и пользователи.

Инвесторами называют участников инвестиционного процесса, которые непосредственно осуществляют инвестирование собственного или заемного капитала в ранее выбранный проект. Ими могут быть частные физические лица, компании, муниципалитеты, субъекты федерации, государства.

Инвесторы являются незаменимыми участниками инвестиционной деятельности. В зависимости от разновидности вложений список субъектов может ограничиваться только ими. Для получения более подробной информации читайте публикацию «Участники инвестиционного процесса».

Стимулирование деятельности

Каждое государство заинтересовано в создании на своей территории благоприятного инвестиционного климата и высокой активности внутренних, а также иностранных инвесторов. Для достижения этих целей органы государственной власти имеют в своем распоряжении целых арсенал методов по стимулированию данной сферы. Чаще всего используются подходы, связанные с особым налоговым регулированием инвестиционной деятельности.

Наиболее типичными формами преференций и налоговых льгот, которые применяются при взимании подоходного и иных налогов с компаний в экономике передовых государств, являются инвестиционные налоговые кредиты, налоговые каникулы, набор мер стимулирования роста вложений в научно-исследовательскую работу, ускоренная амортизация. Такой льготный режим налогообложения существенно стимулирует повышение инвестиционной активности.

Вывод

Таким образом, инвестиционная деятельность является базовым финансовым понятием, которое распространяется на экономику в целом. Понимание специфики описанного явления важно для каждого инвестора. Ведь без знания теоретической основы практически невозможно рассчитывать на достижение хорошего практического результата.

Источник

Сфера предпринимательской деятельности которая связана с инвестициями

Современное развитие предпринимательства характеризуется широким спектром привлечения инвестиций, обеспечивающих стабильность функционирования предприятий, реализацию их стратегии, достижение поставленных целей. Инвестиционная деятельность направлена не только на привлечение капитала, но и эффективное его использование, которое определяется получением прибыли и других запланированных результатов.

Особенностью инвестиционной деятельности является последующая окупаемость привлеченного капитала, а именно получение предпринимательского эффекта в будущем, возникающего при использовании и эксплуатации объекта инвестирования. Основными критериями, характеризующими инвестиционную деятельность, являются: самостоятельное и системное ее осуществление, имущественная ответственность, официальная регистрация субъекта управления, инициативный подход, наличие рисков.

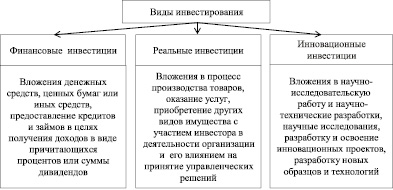

В зависимости от поставленной цели, направлений вложения капитала различают следующие виды инвестирования: финансовое, реальное и инновационное (рис. 1).

Эффективное управление инвестиционной деятельностью зависит от всесторонней оценки состава и структуры инвестиций, применения научно обоснованных методов и приемов анализа направлений инвестирования и их источников.

Рис. 1. Виды инвестирования в сфере предпринимательства

Под финансовыми инвестициями следует понимать вложения денежных средств в ценные бумаги, депозиты, долевые участия в уставные капиталы организаций, кредиты и займы. Другими словами, финансовые вложения характеризуются как инвестированные средства в долгосрочные финансовые инструменты, целью которых является получение дохода в перспективе, а также предотвращение различных финансовых рисков, таких как инфляция, кризис, коррупция. Осуществляя финансовые инвестиции в различные финансовые инструменты, организация тем самым участвует в процессе обращения капитала в национальной экономике. Вместе с тем финансовые вложения предпринимателей, кроме получения прибыли, призваны для выполнения таких функций, как влияние на сегмент рынка, в котором они осуществляют свою деятельность. Экономическая выгода от финансовых вложений может быть получена в форме процентов, дивидендов или прироста суммы инвестированного капитала.

Оценка реальных инвестиций предусматривает их исследование по следующему составу: вложения денежных средств в отрасли материальной сферы для осуществления процесса производства продукции; создание новых объектов, модернизации, реконструкции и перевооружения функционирующих организаций. Другими словами, процесс вложения предусматривает рост производственного капитала, необходимого для развития производства, долгосрочные инвестиции в воспроизводство и создание основных фондов, вклады в оборотные активы, интеллектуальную собственность. Кроме того, к реальным вложениям можно отнести инвестиции: в процесс управления организацией, человеческий капитала, а именно в повышение уровня квалификации работников, их образование, профессиональные компетенции, организационную и корпоративную культуру.

Сравнивая финансовые и реальные инвестиции с точки зрения получения дохода, следует отметить, что реальные вложения характеризуются получением дохода гораздо выше, чем по финансовым вложениям, а также меньше подвержены влиянию изменений рынка и, соответственно, влиянию рисков. Реальные инвестиции в условиях кризисной ситуации можно направить на стабилизацию экономического положения посредством продажи части имущества или материальных ценностей. В связи с этим предприниматели отдают предпочтение реальным инвестициям. В современных условиях развития экономики такой вид инвестирования для многих организаций является основным или единственным направлением инвестиционной деятельности.

Следующая группа вложений – инновационные инвестиции, которые характеризуются вложением средств в нематериальные активы организаций. Подобные инвестиции способствуют внедрению научных и технических разработок, новых изобретений в бизнес-процессы, информационных технологий. Результатом таких вложений является улучшение производственной деятельности, получение предпринимательской прибыли. К группе инновационных инвестиций относятся научно-исследовательские и опытно-конструкторские работы (НИОКР), которые осуществляются в связи с разработкой нового вида продукции, а также совершенствования технологического процесса для производства данной продукции. Инновационные вложения способствуют организации быть конкурентоспособной в разработке и производстве новой продукции и эффективных технологий ее производства. Результатом взаимосвязи инновационной и инвестиционной деятельности является развитие научно-технического прогресса.

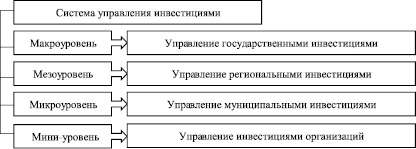

Существующая в настоящее время модель управления инвестиционной деятельностью связана с рядом трудностей развития методологических подходов на разных иерархических уровнях, которые имеют свои особенности и специфику. Для целей совершенствования методов и приемов оценки эффективности различных видов инвестиций в предпринимательство целесообразно выделить четыре основных уровня: макро-, мезо-, микро- и мини-уровни (рис. 2).

Рис. 2. Система управления инвестиционной деятельностью

Взаимосвязь уровней управления определяется общегосударственной инвестиционной политикой, направленной на регулирование инвестиций, создание определенного равновесия с учетом экономической ситуации. Целью государственной инвестиционной политики является создание благоприятного инвестиционного климата для обеспечения ускоренного развития производства товаров, работ и оказания услуг в приоритетных секторах экономики.

Процесс управления инвестициями на региональном уровне зависит не только от направления федеральной политики, но и определяется такими факторами, как национальные особенности, территориальное месторасположение, производственный потенциал региона, природно-климатические условия, привлекательность для иностранного инвестирования. Развитие инвестиционной деятельности на мезоуровне направлено на обеспечение самофинансирования, развитие предпринимательства, улучшение социально-экономических условий.

Вместе с тем условия кризисной ситуации повлияли на значительное уменьшение инвестиций в экономику регионов, что отрицательно сказалось на уровне их развития. Как показал анализ динамики реальных инвестиций, проведенный по данным Рязанской области за период с 1995 до 2014 г., в их объеме наблюдался рост вложений в основной капитал. А именно, в затраты на строительство, реконструкцию, расширение и модернизацию объектов основных средств, в приобретение машин и оборудования, а также различного транспорта, производственного и хозяйственного инвентаря, приобретение рабочего, продуктивного и племенного стада, в увеличение насаждений и выращивание многолетних культур. Причем рост инвестиций характеризует стабильное развитие инвестиционной деятельности в данном регионе на протяжении двадцати последних лет.

Снижение инвестиционной активности в Рязанской области наблюдается в 2015 г. Вложения средств в основной капитал региона по полному кругу организаций в 2015 г. составили 54055,6 млн руб., что ниже в сравнении с 2014 г. на 20,7 % (табл. 1). Это обосновано снижением бюджетного финансирования, сокращением доли привлеченного иностранного капитала, капитала населения.

Динамика инвестиций в основной капитал по Рязанской области (в действовавших ценах)

Источник