- Сбербанк брокерский счет: тарифы Самостоятельный или Инвестиционный — какой выбрать?

- Преимущества и недостатки тарифа Инвестиционный

- Преимущества и недостатки тарифа Самостоятельный

- Отзывы пользователей о тарифах

- Какой выбрать?

- Видеообзор

- Индивидуальный инвестиционный счет (ИИС)

- Как открыть ИИС в Сбербанке – пошаговая инструкция

- Кому и зачем нужен индивидуальный инвестиционный счет

- Как открыть ИИС в Сбербанке — пошаговая инструкция

- Видео-инструкция как открыть ИИС в Сбербанк Онлайн

- Необходимые документы

- Условия и тарифы Сбербанка по ИИС

- Как инвестировать самому и что покупать

- Какие готовые стратегии предлагает Сбербанк

- Накопительная — в облигации

- Доходная — российские акции

- Как пополнить счет

- Как получить налоговый вычет

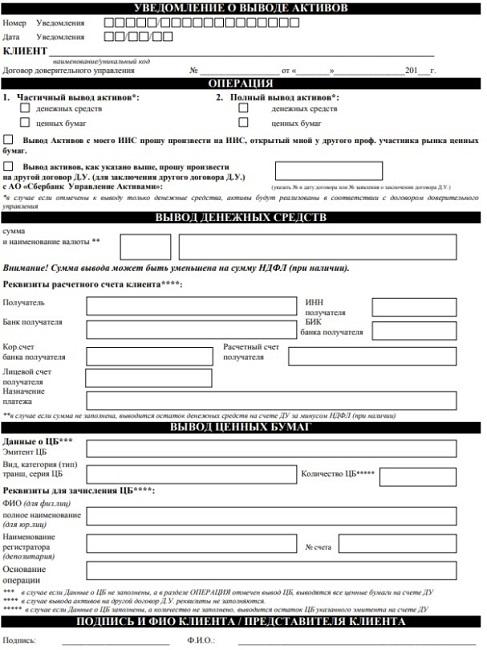

- Как закрыть ИИС Сбербанка?

- Часто задаваемые вопросы

Сбербанк брокерский счет: тарифы Самостоятельный или Инвестиционный — какой выбрать?

Сбербанк — один из крупнейших брокеров России. Он предлагает частным инвестором дистанционное заключение договора и удобные инструменты для совершения операций на фондовом рынке, включая торговый терминал и приложение. Но при открытии брокерского счета нужно сразу решить, какой тариф выбрать. На выбор предлагаются в Сбербанке ТП: «Самостоятельный» и «Инвестиционный». Рассмотрим особенности каждого из них, чтобы было проще принять правильное решение.

Преимущества и недостатки тарифа Инвестиционный

По умолчанию проанализировать тарифы «Инвестиционный» и «Самостоятельный», а затем сделать их сравнение в Сбербанке предлагается самому клиенту. При подаче заявки на открытие брокерского счета нужно выбрать один из этих вариантов. Это может запутать, особенно начинающих инвесторов. Конечно, можно оставить все по умолчанию и тогда автоматически брокер установит ТП «Инвестиционный». Это не плохой выбор, но стоит изучить все плюсы и минусы данной схемы тарификации.

Тарифный план «Инвестиционный» ориентирован на тех, кто хочет вкладывать средства, опираясь на мнение профессиональных аналитиков. В него входит подписка на регулярную рассылку с инвестиционным дайджестом. В нем можно найти идеи от команды Сбербанка по вложению средств на российском и международном фондовых рынках.

Дополнительно клиенты со статусом квалифицированного инвестора и ТП «Инвестиционный» получают доступ к порталу Sberbank Investment Research. На нем можно найти обзоры финансовых инструментов от аналитиков Сбербанка.

Минус у тарифного плана только один — он обойдется дороже, чем ТП «Самостоятельный». Например, вне зависимости от оборота на ТП «Инвестиционный» комиссия за сделку на фондовом рынке Московской биржи составит 0,3%, а на тарифе «Самостоятельный» она будет колебаться в пределах 0,018–0,06%.

При этом часть тарифов для обоих тарифных планов будет одинаковыми. Например, как на ТП «Самостоятельный», так и на тарифе «Инвестиционный» клиенту не придется платить за открытие брокерского счета и подключение к терминалу QUIK. Не придется инвестору оплачивать и услуги SMS-информирования, в т. ч. для доставки кодов подтверждения операции на площадке.

Преимущества и недостатки тарифа Самостоятельный

Тариф «Самостоятельный» не предусматривает доступа к сервисам информационной поддержки. Даже клиенты со статусом квалифицированного инвестора на нем не получат доступа к аналитике от Сбербанка или инвестиционным идеям в регулярном дайджесте. Это главный минус тарифного плана.

Зато открывая Сбербанк инвестиционный или брокерский счет ТП «Самостоятельный» позволит экономить на комиссиях. Они окажутся существенно выгоднее для клиента.

Отзывы пользователей о тарифах

В отзывах пользователи чаще всего сравнивают платформы в целом и достаточно редко доходят до анализа тарифных планов. Большинство авторов в целом положительно оценивают работу Сбербанка как брокера и в качестве плюсов отмечают следующие:

- высокая надежность; наличие приложения для простого управления портфелем с мобильного устройства; приемлемые комиссии; возможность вывода дохода от ИИС на отдельный счет.

Минусов пользователи у брокера также отмечают немало. Чаще всего они относятся к качеству поддержки и работе программного обеспечения. Связаться со специалистами Сбера весьма проблематично, а помочь по телефону они чаще всего ничем не могут. А приложение, созданное в банке, нередко вылетает у пользователей или работает неправильно. Конечно, проблемы устраняются, но часто для этого приходится ждать весьма долго.

В немногочисленных отзывах пользователей, содержащие мнение о тарифах, чаще всего рекомендуется выбирать ТП «Самостоятельный». Большинство клиентов не оценили информационную поддержку от Сбера и считают, что за нее переплачивать нет смысла.

Какой выбрать?

Проанализировав «Инвестиционный» или «Самостоятельный» тарифы Сбербанка, какой выбрать решить может быть все равно достаточно сложно. В общем случае ТП «Инвестиционный» рекомендуется только тем, кто хочет вкладывать деньги на основе советов профессиональной команды Сбера и не собирается совершать множество операций с бумагами. Например, он подойдет тем, кто хочет купить бумаги сразу на несколько лет и затем только получать прибыль.

В остальных случаях оптимальным будет открытие брокерского счета с тарифом «Самостоятельный». На нем ниже комиссии, что особенно ощутимо при большом числе операций с бумагами и их частом проведении. Но при этом придется самостоятельно искать всю необходимую информацию для принятия решения.

Выбирая «Инвестиционный» или «Самостоятельный» тариф Сбербанка для брокерского счета, стоит понимать, что у них немного различий. Главные из них — размеры комиссии и доступ к сервисам информационной поддержки. Если советы по вложению средств не требуются и планируется все решения принимать исключительно самостоятельно, лучше будет воспользоваться тарифным планом «Самостоятельный» и сэкономить деньги.

Видеообзор

Источник

Индивидуальный инвестиционный счет (ИИС)

3 года

минимальный срок

инвестирования 1

1 000 000 ₽

максимальный размер

взноса в год

Только один

действующий договор ИИС

может быть у инвестора

Вам доступны два вида ИИС

Готовые стратегии под управлением профессиональных управляющих «Сбер Управление Активами»

Вы выбираете одну из нескольких стратегий, дальше на протяжении всего времени открытия счета вашими инвестициями управляют профессионалы

Инвестиционные идеи от аналитиков СберБанка

Вы можете самостоятельно покупать ценные бумаги и пользоваться инвестиционными идеями от аналитиков СберБанка для клиентов брокера

1 При более раннем закрытии счета инвестор теряет право на налоговый вычет,

все полученные ранее вычеты по ИИС придется вернуть обратно в бюджет и уплатить пени.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г. Соответствующие услуги не являются услугами по открытию банковских счетов и приему вкладов. Настоящим Банк уведомляет Вас, что (i) Ваши денежные средства, переданные Банку по договору о брокерском обслуживании (далее – Договор), (ii) финансовые инструменты, приобретенные Вами на основании Договора, (iii) финансовые инструменты, информация о которых предоставляется Вам при оказании услуг по Договору или в связи с ним, а также (iv) предусмотренные Договором услуги не застрахованы в соответствии с Федеральным законом «О страховании вкладов в банках Российской Федерации» от 23.12.2003 № 177-ФЗ

Услуги по доверительному управлению оказывает АО «Сбер Управление Активами» (100% дочерняя компания ПАО Сбербанк). Лицензия ФКЦБ России №045-06044-001000 от 07.06.2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную необходимую информацию заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте www.sberbank-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону (495) 500 01 00.

Инвестиции сопряжены с риском. Государство, ПАО Сбербанк, АО «Сбер Управление Активами» не гарантируют получение дохода от доверительного управления. Денежные средства, передаваемые в доверительное управление, не подлежат страхованию в соответствии с ФЗ от 23.12.2003 №177-ФЗ «О страховании вкладов в банках Российской Федерации». Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем.

Источник

Как открыть ИИС в Сбербанке – пошаговая инструкция

Пока доходность по депозитам остается малоощутимой и едва покрывает темпы инфляции, россияне ищут другие способы приумножить капитал. Популярный вариант — индивидуальный инвестиционный счет в Сбербанке. Открыть такой можно под доверительное управление или распоряжаться активами самому. В обзоре Bankiros.ru решил подробно рассмотреть все условия, тарифы и нюансы управления.

Кому и зачем нужен индивидуальный инвестиционный счет

ИИС — это разновидность брокерского счета с льготным налогообложением. Такой способ инвестировать появился на российском рынке в 2015 году с тем, чтобы привлечь на фондовый рынок новых игроков. По сути, инвестсчет — это возможность попробовать себя в купле-продаже ценных бумаг, но на более мягких условиях. Вот в чем заключается особенность ИИС:

- Налоговые резиденты получают с инвестсчета вычеты двух типов. Можно вернуть 13% от суммы, зачисленной на ИИС, либо можно не платить с полученного дохода НДФЛ.

- Есть существенное ограничение. Чтобы получить налоговый вычет, надо держать счет открытым минимум три года.

- На одного человека — один инвестсчет. Если попытаться отрыть два ИИС одновременно, налоговая не позволит получить вычет.

- В течение трех лет, пока открыт счет, с него нельзя выводить средства. Но можно перейти к другому брокеру или управляющему.

- ИИС — государственная инициатива. Поэтому валютой счета выступают исключительно российские рубли.

Больше о специфике инвестсчета, его преимуществах и недостатках — в нашем материале по ссылке.

Востребован ли такой вариант вложений? Однозначно, да. По информации Московской биржи, только в 2020 году количество инвестсчетов выросло на 46,3% и достигло 2,4 млн. Всплеск интереса россиян к инвестициям объясняется просто: привычные депозиты — низкодоходны, и с 2021 года будут дополнительно налогооблагаться. Поэтому вкладчики идут на фондовый рынок — за большей выгодой для своего бюджета.

Как открыть ИИС в Сбербанке — пошаговая инструкция

Завести инвестсчет можно дистанционно или через отделение, но выбрать способ лучше заранее: в зависимости от того, как вы откроете ИИС, Сбербанк будет по-разному взимать комиссии. Но сначала разберемся с алгоритмом действий.

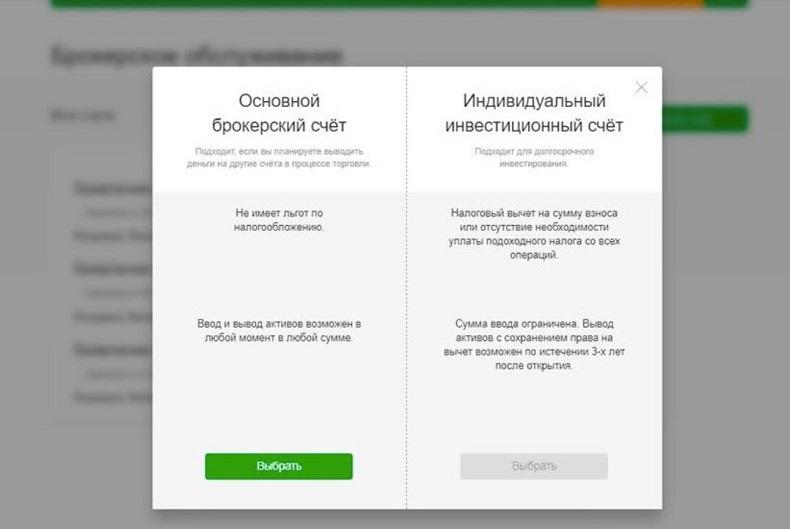

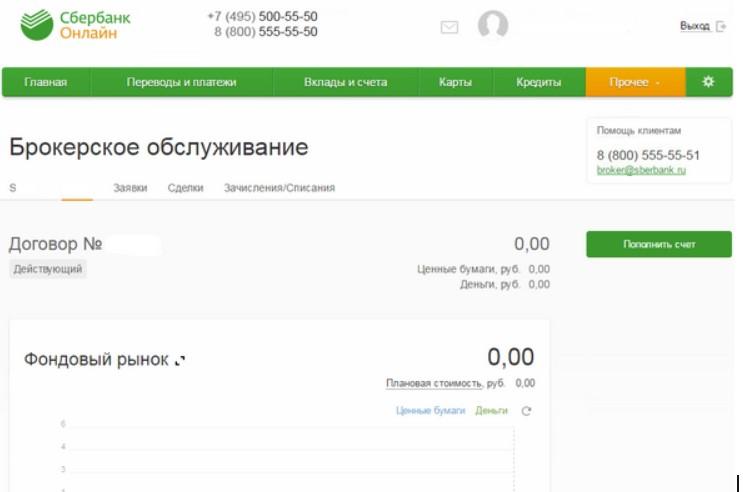

По адресу online.sberbank.ru находится интернет-банкинг Сбербанка. Текущие клиенты пользуются им, чтобы управлять счетами, вкладами и картами. Также через этот сервис можно управлять брокерскими счетами — в т.ч. ИИС. Для открытия инвестсчета:

- Зайдите в личный кабинет Сбербанк Онлайн.

- В верхнем меню кликните «Прочее», затем — «Брокерское обслуживание».

- Нажмите ссылку «Открыть счет», разновидность — «Индивидуальный инвестиционный счет».

- Выберите условия — доверительное или самостоятельное управление, стратегию и т.д.

- Укажите счет, на который будут выводиться денежные средства.

- Окончательно подтвердите открытие ИИС

Инвестсчета открывают дистанционно еще через несколько сервисов: мобильное приложение Сбербанк Онлайн, а также личный кабинет в Сбербанк Управление Активами. Алгоритм действий в них — аналогичный.

Внимание! Заводить ИИС и проводить операции без посещения офиса можно только тем клиентам, у которых есть подтвержденная учетная запись на портале Госуслуг – gosuslugi.ru.

Чтобы заключить договор лично, можно обратиться в офис УК — Управляющей компании Сбербанка, или в уполномоченное отделение банка — такое, которое занимается брокерским обслуживанием. Просто идти в ближайшее отделение Сбербанка бессмысленно: в нем могут не оказывать инвестиционных услуг.

Важно! Если открывать ИИС лично, то вознаграждение Сбербанка будет состоять из двух частей — вознаграждение за размещение активов в размере 1% за пополнение + вознаграждение за управление счетом в размере от 1 до 1,7% суммы ежегодного баланса. А при открытии ИИС онлайн инвестор экономит — с него не взимается комиссия за управление. Учтите эту разницу, чтобы не переплатить.

Видео-инструкция как открыть ИИС в Сбербанк Онлайн

Необходимые документы

В отличие от оформления кредита, для открытия ИИС не нужен особый пакет документов: Сбербанк не будет присваивать кредитный рейтинг или связывать с работодателем. С собой достаточно взять:

Уже на месте сотрудник Сбербанка выдаст персональную анкету и приложения к ней, договор об открытии брокерского счета, таблицу с кодами и акт их приема-передачи (для подтверждения операций по инвестсчету). О том, что ИИС открыт, сообщат в sms и уведомлении в личном кабинете.

Условия и тарифы Сбербанка по ИИС

В Сбербанке открывают обычные инвестсчета и счета с доверительным управлением. Если вы выбираете второй вариант, то де-факто заключаете договор с УК — Управляющей компанией Сбербанка. Что это дает на практике:

ИИС с самостоятельным управлением. В этом случае Сбербанк выступает обыкновенным брокером — агентом, через которого покупаются и продаются ценные бумаги. При этом сам инвестор решает, в какие активы вложить деньги, и сам проводит сделки. Такие инвестсчета дешевле в обслуживании.

ИИС с доверительным управлением (ДУ). Со своей стороны инвестор выбирает стратегию — с высоким или низким риском, преобладанием определенного актива в портфеле и т.д. Но дальше все сделки по счету проводит управляющий — финансовый аналитик. От инвестора ничего не требуется, но за ДУ нужно отдельно платить вознаграждение.

Полный перечень тарифов внушителен: активы можно покупать на разных рынках, где действуют свои комиссии, и в рамках различных стратегий. Но в самом общем виде условия по ИИС такие:

|