- Как ключевая ставка ЦБ влияет на облигации

- Как меняется стоимость облигаций и доходность

- Если ставка ЦБ растет, старые облигации дешевеют, чтобы текущая купонная доходность в процентах была эквивалентной свежим выпускам

- Когда и какие облигации покупать

- Ключевая ставка и облигации

- Ключевая ставка и доходность облигаций

- Влияние процентной ставки на облигации

- Рынок облигаций. Усиливаем защиту от роста ставок

- Последние новости

- Рекомендованные новости

- События недели. Главное с БКС Экспресс

- Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

- Анализ эмитента. Intel — ведущий производитель процессоров

- Американские коммунальщики. Отрасль с высокими дивидендами

Как ключевая ставка ЦБ влияет на облигации

И какие бумаги в какой момент будут ценными

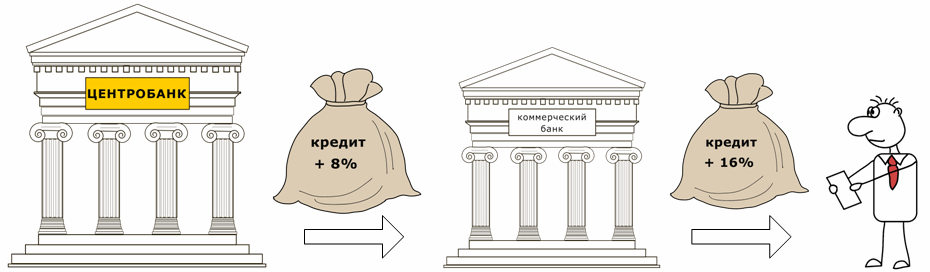

Ключевая ставка — это минимальный процент, под который ЦБ РФ кредитует коммерческие банки. Изменение ключевой ставки — один из рычагов денежно-кредитной политики и управления инфляционными рисками. Как только они повышаются, ЦБ РФ повышает ставку, и наоборот.

Изменение ключевой ставки влияет на финансовый рынок. С ее ростом кредитование для бизнеса и населения становится дороже. Также параллельно растут ставки по депозитам. И наоборот, если ставка ЦБ снижается, деньги привлекать становится дешевле.

Поскольку облигации — это тоже одна из форм привлечения денег, изменение ключевой ставки влияет на каждый следующий выпуск бумаг. Изучаем, как.

Как меняется стоимость облигаций и доходность

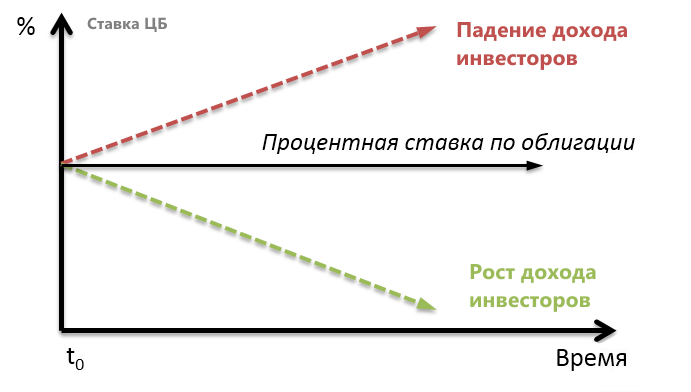

Запомните главное: когда ставка ЦБ растет, старые выпуски облигаций с фиксированным купоном падают в цене. И наоборот, стоимость бумаг растет, если ставка ЦБ падает.

Если не вдаваться в детали, объяснение простое. В любой момент времени на рынке обращается огромное множество облигаций, выпущенных с разной процентной доходностью. И естественно, при прочих равных, любому инвестору будет выгоднее дать в долг под более высокий процент.

Повышение ставки. Если облигация выпускалась в период низких ставок с небольшим процентом купонного дохода, то в период повышения ставок для инвестора она будет выглядеть менее конкурентно. Говоря о конкуренции, речь идет о более «свежих» выпусках с равным сроком погашения. Если есть возможность дать в долг под 5 или 6% годовых при прочих равных, инвесторы выберут последний вариант.

Если ставка ЦБ растет, старые облигации дешевеют, чтобы текущая купонная доходность в процентах была эквивалентной свежим выпускам

Но поскольку купонный процент закреплен и не подлежит изменению, то меняется стоимость облигации. Это та сумма, за которую вы покупаете ценную бумагу.

В таких случаях стоимость старых выпусков изменяется относительно увеличения ставки ЦБ. Например, если номинальная стоимость облигации 1000 рублей, она может стоить на рынке 980 или 950. Точная стоимость определяется ставкой купона облигации и обновленной процентной ставкой ЦБ. То есть бумага становится дешевле на такую сумму, чтобы ее эффективная доходность стала эквивалентной текущим, более свежим выпускам.

Снижение ставки. Если облигация выпускалась в период высокой ключевой ставки, она будет более выгодной относительно свежих выпусков. Ведь теперь ситуация на рынке такова, что деньги стали дешевле.

Соответственно, стоимость облигаций с высокими ставками пропорционально дорожает. Удорожание происходит на такую сумму, чтобы в соответствии с процентной ставкой давать аналогичную другим выпускам доходность к погашению.

Когда и какие облигации покупать

Если ставка ЦБ растет, можно рассмотреть короткие облигации, срок погашения которых до двух лет. Или выбрать бумаги с переменным купоном, который формируется на основании ключевой ставки. Если ставка ЦБ падает, можно обратить внимание на длинные облигации и получить бОльшую премию.

В остальных случаях, если инвестор планирует долгосрочные вложения, особо следить за изменением ставки нет смысла. Ведь в конечном итоге эпизоды роста и падения компенсируют друг друга, а в долгосрочной стратегии на первый план выходят процентные платежи.

Гораздо важнее провести анализ эмитента. Почитайте новости и финансовую отчетность по компании. Уточните кредитный рейтинг эмитента. Или обратитесь к финансовому советнику, чтобы он сделал все за вас и помог собрать инвестиционный портфель.

Источник

Ключевая ставка и облигации

Недавно ЦБ РФ дал понять, что цикл снижения ключевой ставки подошел к концу, и дальше будет только повышение. Это сильно влияет на фондовый рынок, в частности, на облигации – на их цену и доходность. Как и каким образом? Разберем сегодня.

С акциями все более или менее понятно: вышли плохие новости – акции падают, повысили дивиденды – акции растут. Причинно-следственная связь лежит на поверхности и не нуждается в объяснении. Сложность не в том, чтобы интерпретировать эти зависимости, а в их предугадывании и инвестировании в те компании, у которых в будущем будет все в порядке.

С облигациями дело обстоит несколько иначе. Корпоративные новости хоть и влияют на цены облигаций, однако это влияние ограничено. Куда большую роль здесь играет ключевая ставка. Объясняется это тем, что облигации – это долговые ценные бумаги и напоминают кредиты. Т.е. вы, покупая облигации, даете в долг либо государству, либо компаниям под процент.

Ставки по кредитам, как мы знаем, зависят от ключевой ставки. Чем выше ключевая ставка – тем выше ставка по кредитам и наоборот. Здесь связь прямая и понятная всем. Но облигации – это «кредит», обращаемый на бирже, а поэтому имеющий свою цену. Это обстоятельство многих вводит в заблуждение и по этой причине, они выбирают инвестирование в акции.

Есть также и те, кто покупает облигации лишь по критерию доходности по аналогии со вкладами. Например, пятилетние ОФЗ (с постоянным купоном) с относительно высокой доходностью, чем у других ОФЗ, забывая о том, что у этих ОФЗ есть цена и она прямо зависит от ключевой ставки.

Так как же связаны между собой ключевая ставка, цена облигации и ее доходность?

Приведу пример. Имеем облигацию ценой в 100%, доходностью к погашению 5% годовых при ключевой ставке 4,25%. Купон у этой облигации фиксированный и из условий понятно, что это 5% (т.к. цена 100%).

Что будет, если ключевую ставку поднять на 1%?

Из условий задачи следует, что инвесторы готовы покупать эту облигацию, если ее доходность на 0,85% превышает ключевую ставку. Объясним это тем, что инвесторы хотят получить реальную доходность сверх инфляции. Такие параметры обеспечиваются при цене облигации в 100%.

Далее изменилось одно условие: ставка стала выше на 1% и все остальные условия остались теми же. Инвесторы – не глупые люди и по-прежнему хотят надбавку 0,85% к ключевой ставке в доходности облигации, т.е. теперь уже эту же облигацию с доходностью 6% годовых к погашению.

Мы знаем, что при цене 100% облигация имеет доходность 5% годовых, ее купон неизменен по условиям. Единственное, что изменчиво и может повысить доходность облигации – это ее цена. Поэтому если снизить цену, то это повысит ее доходность к погашению, т.к. облигации всегда погашаются по номиналу.

Иными словами, если мы покупаем облигацию за 99%, а нам ее в конце срока погашают по 100%, то мы получаем дополнительный 1% к доходности за весь срок обращения облигации. Если срок обращения 1 год, то это дополнительный 1% к доходности за каждый год. Если срок обращения 2 года, то примерно 0,5% к доходности за каждый год и т.д.

Возвращаясь к нашему примеру, то при повышении ключевой ставки на 1%, доходность нашей облигации вырастет также на 1% за счет снижения ее цены. Если, допустим, остался год до погашения облигации, то цена снизится до 99%. И по этой цене инвесторы будут согласны покупать данную облигацию.

Мы видим сейчас снижение цен на многие облигации и это как раз связано с рисками повышения ключевой ставки. Обратите внимание, что снижение ставки еще не произошло, но инвесторы уже заложили это событие в цене облигаций.

Справедлива и обратная ситуация, когда ставки снижаются. В этом случае цены на облигации с фиксированным купоном растут по аналогии с примером выше, только все происходит с точностью наоборот.

Нужно иметь в виду, что данное правило не действует по отношению к облигациям с плавающим купоном. Если у облигаций с фиксированным купоном изменяется цена с изменением ключевой ставки при постоянном купоне, то у облигаций с плавающим купоном будет меняться купон при неизменности цены. Т.е. в нашем примере выше купон вырос бы на 1%, а цена осталась бы 100%, как итог – доходность также выросла бы на 1%, что устроило бы инвесторов.

Поэтому при покупке облигаций, нужно учитывать ключевую ставку: если есть опасения ее повышения, то стоит избегать инвестирования в длинные облигации и сосредоточиться либо на облигациях с плавающим купоном, либо на коротких. Если же ставка высокая, то можно смело инвестировать в длинные облигации.

Источник

Ключевая ставка и доходность облигаций

Поговорим о влиянии ключевой ставки на облигации. Что такое ключевая ставка вообще, я уже писал здесь. В США функции Центробанка выполняет ФРС (федеральная резервная система), которая, как и у нас, в том числе принимает решение о величине ключевой (процентной) ставки раз в квартал.

Цель этой статьи — подробнее остановится на вопросе, как уровень процентных ставок влияет на стоимость долговых ценных бумаг. Например, что происходит с облигациями, когда процентные ставки падают? Можно сказать, что доходность государственной среднесрочной облигации соответствует ключевой ставке ЦБ. Если ключевая ставка растет, это значит, что коммерческие банки вынуждены занимать у ЦБ деньги под более высокий процент. Эту разницу они в свою очередь перекладывают на кредиторов (начинают выдавать кредиты под повышенный процент). Но вместе с этим вырастает и доход по банковским депозитам — а значит, должна вырасти и выгода от облигаций, иначе все будут предпочитать возросшую ставку банка. Если ставка падает, то происходит обратный процесс.

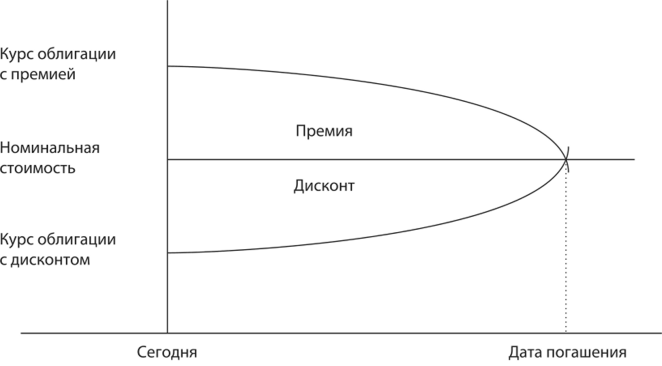

Влияние процентной ставки на облигации

Выравнивание цен при повышении ставки достигается падением рыночной стоимости облигации (что дает больший доход при покупке). Т.е. если облигация стоила 100% от номинала, то теперь котируется на уровне 99% или 97%. Если номинал был 1000 рублей, то вы купите облигацию по 970 — но купонный доход будете получать в расчете от 1000 рублей. И если додержите бумагу до погашения, то тоже получите 1000. Двойная выгода.

При снижении ключевой ставки наблюдается противоположенная картина: падают ставки банков, облигации становятся более выгодным, чем депозит, инструментом — а значит, для компенсации этого преимущества цены на них растут. Стоимость становится выше номинальной — в этом случае говорят об облигации с премией. Например, при премии 105% вы купите бумагу за 1050 рублей. Купон, однако, платится в расчете от 1000 рублей и при погашении вы получаете 1000. Для держателя облигации выгодная ситуация (он может зафиксировать прибыль), но новый покупатель получит примерно столько же, сколько по сниженной ставке депозита в банке.

Наконец, если ставка не изменяется, то с ценой облигации тоже ничего не происходит:

Как использовать ожидание того или иного решения по ставке? Существует следующее правило:

При прогнозе увеличения процентных ставок выгодно инвестировать в «короткие» облигации (от одного до двух лет). При ожидании изменения ставок в сторону снижения более выгодными становятся «длинные» облигации

Почему так, а не иначе? Как говорилось выше, рост ставки должен обеспечить понижение курса облигации, чтобы та стала приносить больше дохода новым покупателям. Однако у коротких (краткосрочных) бумаг цена быстрее вернется к номиналу, тогда как у длинных выпусков снижение может оказаться затяжным (возможно, что ставку продолжат поднимать). Иными словами — на короткие облигации повышение ставок влияет меньше, чем на длинные. Короткая бумага выгоднее.

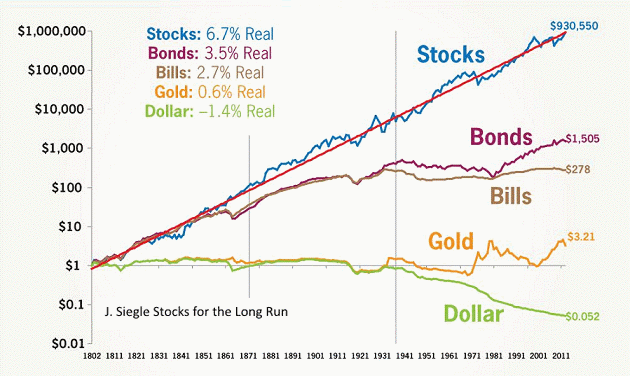

Другой вариант объяснения: короткие облигации гасятся быстрее, после чего можно будет купить бумагу нового выпуска с более высоким купонным доходом (соответствующим новой повышенной ставке). Например, в США период с конца 1940-х до начала 1980-х годов в целом характеризовался ростом ключевой ставки, в результате чего долгосрочные облигации длительное время находились в просадке — это можно видеть на исторических графиках доходности:

В ситуации предполагаемого понижения ставки все ровно наоборот. В этом случае ожидается повышение курса как краткосрочных, так и долгосрочных действующих облигаций. Однако у краткосрочных бумаг повышение курса будет быстро сведено к номиналу, покупать их невыгодно — для долгосрочной же облигации сохраняется больше шансов продать ее с выгодой для себя (возможно, что ставку продолжат опускать, а облигация расти в цене — и тогда текущая ситуация более выгодна для покупки, чем будущая).

Другой вариант объяснения: долгосрочные облигации будут приносить больший купонный доход по сравнению с бумагами нового выпуска. Так, в США начала 1980-х годов процентная ставка доходила до 14%, после чего стала резко падать. Купившие долгосрочные облигации в то время много лет получали отличную доходность, которая до начала 1990-х оказывалась даже выше, чем у держателей акций.

Источник

Рынок облигаций. Усиливаем защиту от роста ставок

В марте распродажи на рынке облигаций ускорились после того, как Банк России повысил ключевую ставку с 4,25% до 4,5% и допустил возможность дальнейшего повышения на следующих заседаниях. Инфляция в середине месяца превысила прогноз ЦБ и достигла 5,8%. Как государственные, так и корпоративные бумаги оказались под давлением из-за роста доходностей.

В дальнейшем возможно два варианта развития событий.

В позитивном сценарии ситуация будет развиваться в соответствии с прогнозом ЦБ, который предполагает, что пик по инфляции пройден в марте и рост цен будет замедляться. В этом случае, по моему мнению, регулятор может ограничиться одним шагом повышения ставки на 25 бп во II квартале и существенного негативного влияния на котировки не произойдет, поскольку в цены такая возможность уже заложена.

В негативном сценарии инфляция останется на высоких уровнях и может даже ускориться. В таком случае во II квартале ставка может вырасти на 50–75 бп при аналогичном росте доходностей облигаций. В особенности негативный эффект может отразиться на бумагах с погашением через 2–3 года, которые в большей степени зависят от краткосрочных прогнозов.

Сейчас можно говорить о том, что вероятности смещены в пользу оптимистичного сценария. Инфляция замедляется и на 5 апреля составляет 5,66% в годовом сопоставлении.

На аукционах Минфина наблюдается высокий спрос на длинные и средние выпуски ОФЗ. Это может говорить о позитивном настрое со стороны крупных инвесторов, которых устраивает текущий уровень доходности с точки зрения тактических покупок.

Таким образом, базовый прогноз предполагает возможность еще одного шага повышения ключевой ставки на 25 бп во II квартале и еще 25 бп во II полугодии на фоне постепенного сужения спреда между наблюдаемой инфляцией и таргетом 4% от ЦБ. Существенного давления на котировки облигаций не ожидается, но с учетом существующих рисков мы сохраняем консервативный подход к дюрации Портфеля корпоративных облигаций.

Геополитика

Отдельно стоит выделить геополитику, которая также оказывает существенное влияние на динамику долгового рынка. В первую очередь она сказывается на поведении иностранных инвесторов. По состоянию на 1 марта доля нерезидентов в ОФЗ составила 22,7% — минимум с мая 2016 г. При этом в абсолютном выражении объем принадлежащих нерезидентам ОФЗ с начала года снизился незначительно и составил 3140 млрд руб., что всего лишь на 2,2% ниже исторического максимума 3 213 млрд руб. на 1 декабря 2020 г.

С одной стороны, влияние иностранных держателей на динамику кривой ОФЗ снижается за счет сокращения доли в общем объеме. С другой — в абсолютном выражении существенного снижения пока не наблюдается, что говорит об отсутствии панических распродаж, по крайней мере в январе-феврале 2021 г.

Из-за обострения на Украине продажи со стороны нерезидентов могут активизироваться, но существенной угрозы для динамики ОФЗ и кривой доходности этот фактор пока не представляет. В то же время мы будем внимательно следить за ситуацией.

Ребалансировка портфеля

Из-за роста ставок доходность Портфеля корпоративных облигаций остается под давлением. С момента последней ребалансировки фактическая доходность за период существования сократилась с 4,04% до 3,72%. Необходимо отметить, что это обусловлено исключительно «бумажной» переоценкой, связанной со снижением рыночной стоимости бумаг. По мере приближения облигаций к дате погашения доходность будет стремиться именно к тому значению, которое было зафиксировано в момент покупки.

Чистая стоимость облигаций в портфеле снизилась на 0,51%. Наибольшее снижение на наблюдалось по выпуску Систем1Р11 с дюрацией около 2 лет.

С момента предыдущей ребалансировки по портфелю корпоративных облигаций был получен купонный доход в размере 2 580,6 руб. от эмитента ЛСР. Совокупный объем свободных денежных средств на счете составил 3 594,8 руб.

Совокупная стоимость портфеля на 8.04.2020 г. выросла с момента последней ребалансировки на 2044,2 руб. (+0,2%). С момента формирования портфеля 23 сентября 2020 г. доход составил 19 991 руб. (+2%), что примерно соответствует годовой доходности 3,72%.

В ходе ребалансировки в портфель внесены следующие изменения:

- Выпуск ДетМир БО6 был заменен на выпуск АзбукаВКП1. Это позволит увеличить доходность и ликвидность портфеля, а также снизить процентный риск. Подробнее об эмитенте ниже.

- Выпуск Калаш БП1 был заменен на РУСАБрБ1Р3. Также на эти облигации была израсходована часть свободных денежных средств на счете. Облигации Русал Братск обладают более высоким рейтингом, но при этом дают более высокую доходность к погашению. Подробнее об эмитенте ниже.

Новая структура портфеля выглядит следующим образом:

Эффективная доходность к погашению портфеля составляет 7,42%. Премия к сопоставимой по дюрации ОФЗ составляет 2%. Премия к максимальной ставке по депозитам в ТОП-10 банков по оценке ЦБ составляет 2,85%. Свободный объем денежных средств на счете: 1 002,9 руб.

Модифицированная дюрация остается на умеренно консервативном уровне 1,48х, что отвечает осторожному взгляду на перспективы дальнейшей динамики процентных ставок. Это значит, что при росте процентных ставок на 1% рыночная стоимость портфеля может снизиться на 1,48%.

Новый эмитент в портфеле — Азбука Вкуса

Азбука Вкуса — сетевой ритейлер, работающий в Москве, Московской области и Санкт-Петербурге. Сеть насчитывает более 170 торговых точек. В 2020 г. компания успешно адаптировалась к рыночным изменениям в условиях COVID-19 и показала рост выручки и маржинальности. Уровень долговой нагрузки по итогам 2020 г. снизился. Соотношение Чистый долг/EBITDA сократилось с 4,4х до 3,3х.

Рейтинговое агентство АКРА в декабре 2020 г. подтвердило рейтинг компании на уровне BBB(RU) и скорректировала прогноз на «Позитивный». АКРА высоко оценило уровень ликвидности компании, рентабельность и операционный риск-профиль. При этом сдерживающее влияние на рейтинг оказала высокая долговая нагрузка.

Агентство высоко оценивает вероятность повышения кредитного рейтинга Азбуки Вкуса. Такое рейтинговое действие может выступить катализатором снижения доходности и защитить котировки облигаций от снижения на фоне общего роста ставок.

Новый эмитент в портфеле — Русал Братск

РУСАЛ Братск является 100%-ной дочкой ОК РУСАЛ. Основным активом является алюминиевый завод, на который приходится более четверти от всего производства РУСАЛа. Особенности взаимозависимости компаний позволяют приравнять кредитоспособность РУСАЛ Братск к ОК РУСАЛ.

РУСАЛ является одним из крупнейших в мире производителей алюминия. Компания обладает высокой долговой нагрузкой, которая в значительной степени перекрывается стоимостью пакета 27,8% в компании ГМК Норникель. В 2021 г. наблюдаются рекордные цены на алюминий в рублях, что поддержит выручку и рентабельность компании. После тяжелого 2020 г. улучшение показателей может привести к переоценке кредитоспособности и снижению доходности облигаций компании.

В ноябре 2020 агентство Эксперт РА присвоило РУСАЛ Братск рейтинг ruA+ со стабильным прогнозом. Агентство высоко оценило рыночные и конкурентные позиции ОК РУСАЛ, позицию по ликвидности и уровень корпоративного управления. Сдерживающее влияние на рейтинг оказал высокий уровень долговой нагрузки и низкая рентабельность в 2020 г. из-за негативного эффекта COVID-19.

Следующий плановый пересмотр структуры портфеля ожидается в середине мая 2021 г.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

События недели. Главное с БКС Экспресс

Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

Анализ эмитента. Intel — ведущий производитель процессоров

Американские коммунальщики. Отрасль с высокими дивидендами

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник