Рынок капитала. Процентные ставки и инвестиции

Капитал – важнейший фактор хозяйственной деятельности. Это понятие имеет много значений. Но наиболее общее следующее: это любой ресурс экономики, создаваемый с целью производства большего количества экономических благ и способный приносить доход.

По способу переноса стоимости капитала на новый продукт выделяют основной(стоимость которого переносится на продукт постепенно и возвращается к предпринимателю по частям) и оборотный (стоимость которого входит в готовый продукт целиком и полностью возвращается к предпринимателю в денежной форме и в течение одного кругооборота) капиталы.

Мерой потребления основного капитала выступает физический и моральный износ. Учет износа имеет большое значение для установления норм амортизации.

В связи с неоднозначностью трактовки категории «капитал» существует также проблема определения понятия «рынок капитала». Если под капиталом понимать физический капитал (станки, здания, запасы и т. д. в их стоимостном измерении), то рынок капитала – составная часть рынка факторов производства наряду с рынком труда и земли. Если под капиталом на рынке финансов понимать денежный капитал, то рынок капитала выступает составной частью рынка ссудных капиталов.

Спрос на капитал – это спрос фирм на физический капитал (на рынке факторов) и денежный капитал, обслуживающий среднесрочные и долгосрочные операции банков (на рынке ссудных капиталов). Объем спроса на физический капитал носит производный характер по отношению к спросу на конечную продукцию.

Предложение капитала представляет собой сбережения домашних хозяйств, предоставленные в пользование бизнесу в форме ссуды.

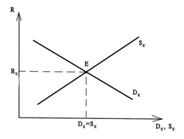

Процент – это цена капитала, а именно та часть дохода, которую получает владелец капитала в течение года. Если она выражается в процентах, то такой доход называется процентной ставкой. Различают номинальную и реальную ставки ссудного процента. Номинальная ставка показывает, на сколько денежная сумма, которую заемщик возвращает кредитору, превышает величину полученного кредита. Реальная ставка – это ставка процента, скорректированная на инфляцию. C позиций теории спроса и предложения величина процента (r) определяется как своеобразная равновесная цена (рис. 5.5). С ростом спроса на капитал и уменьшением предложения капитала уровень процента растет.

Имеются разные подходы к пониманию сущности и источника (причин) образования процента. Современная экономическая теория трактует процент как цену, которую люди платят за то, чтобы получить ресурсы сейчас, вместо того, чтобы ждать до тех пор, пока они заработают деньги, на которые эти ресурсы можно купить. Учет фактора времени позволяет понять: чем продолжительнее время срочного вклада, тем выше доход на этот вклад в виде выплачиваемого процента.

Рис. 5.5. Равновесие на рынке капитала

Рынок капитала часто называют рынком инвестиций. Инвестиции различными экономическими школами характеризуются по-разному. B российской практике инвестициями называются все виды активов, вкладываемых в хозяйственную деятельность в целях получения дохода (финансовое определение), или все расходы на создание, расширение и техническое перевооружение основного капитала, а также на связанные с этим изменения оборотного капитала (экономическое определение). Различают инвестиции валовые и чистые, материальные, финансовые (портфельные), нематериальные; государственные и частные; надежные и рисковые; долгосрочные и краткосрочные.

При инвестировании необходимо сопоставлять затраты и доходы, возникающие в разное время. Для этого используется дисконтирование– процесс, обратный начислению сложных процентов. Дисконтирование – это специальный прием для соизмерения текущей (сегодняшней) и будущей ценности денежных сумм:

где Pv – текущая (дисконтированная) стоимость; Fv – будущая стоимость; r – ставка процента; t – число лет.

Промышленные и другие инвестиции имеют экономический смысл только в том случае, если годовой доход от них выше, чем процент по банковским депозитам (вкладам), а тем более по всем другим активам, инвестирование которых связано с риском. Поэтому все инвестиционные проектные решения предварительно анализируются с помощью процедуры дисконтирования. Дисконтирование базируется на использовании ставки процента. При финансовом анализе за ставку дисконта (ставка процента для дисконтирования) берут типичный процент, под который фирма может занять финансовые средства:

По сути, она является величиной, обратной вычислению суммы сложных процентов на капитал. Упрощая, сделаем расчет на год по депозиту и дисконтированию. Сумма 91 руб. при 10 %, положенная в банк, через год превратится в 100 руб. Дисконтирование – процесс определения стоимости, которую нужно положить сегодня, чтобы получить при 10 % годовых через год 100 руб.

Инвестировать нужно только тогда, когда ожидаемые доходы будут выше, чем издержки, связанные с инвестициями. Решая задачу альтернативности вложений с целью получения наибольшего дохода, сравнивают вложения в банк и инвестиционный проект.

Хозяйственные субъекты дифференцируются по мотивам и по времени капиталовложений. Эти виды деятельности регулируются посредством предоставления займов (кредитов) на рынке денежного капитала. Денежный рынок имеет дело со специфическим товаром. Сам по себе он не является ресурсом, но без него (денежного капитала) невозможен ни один вид рыночной деятельности.

Прежде всего, деньги используются для приобретения факторов производства, чтобы начать предпринимательское дело. Денежный капитал, который вкладывается (инвестируется) в производство, называется инвестиционным капиталом. Прямо превратиться в инвестиции могут только собственные сбережения (например, семья покупает дом, используя свои денежные накопления). Чужие сбережения (заемные средства) могут стать капиталом инвестиционным, лишь пройдя через денежный рынок. На нем с помощью посредника (чаще всего банка) сбережения превращаются в финансовые активы, которые используются для покупки факторов производства.

В современных условиях функции денежного рынка расширились. Поэтому сегодня следует говорить о финансовом рынке. Он служит купле-продаже финансовых средств (финансовых активов), к которым относятся деньги и ценные бумаги, облигации, обладающие свойством ликвидности, т. е. способностью трансформироваться в наличность. Спрос и предложение на финансовом рынке специфичны. На стороне спроса выступают только деньги, на стороне предложения – все финансовые активы (деньги, акции, облигации, векселя и др.).

Финансовый рынок ближе всего к модели совершенного рынка. Это его свойство раскрывается такими особенностями:

1) наличие многочисленных рыночных субъектов, нуждающихся в финансовых ресурсов;

2) спрос на однородный объект торговли – деньги;

3) свобода входа на рынок и выхода из него благодаря развитой системе банков и рынка ценных бумаг;

4) эффективная информационная база рынка. Ставка процента на денежном рынке как результат спроса и предложения денег является ориентиром и для курса ценных бумаг.

Отмечая особенности финансового рынка, следует подчеркнуть, что он наиболее чувствителен ко всем нарушениям в процессе производства и реализации и поэтому с достаточными основаниями рассматривается как индикатор всего рыночного хозяйства.

В современных условиях это наиболее четко выражает фьючерсная биржа, торговля на которой ведется фьючерсными контрактами. Фьючерс – купля-продажа будущих контрактов с фиксацией их сроков и цены. Основными субъектами фьючерсного рынка являются сегодня спекулянты, специализирующиеся на игре на повышение или понижение цены контракта на базе имеющейся у них информации, и так называемые хеджеры, которые занимаются страхованием ценовых рисков по поставке товаров в будущем. В результате фьючерсный рынок стимулирует все хозяйственные структуры к тому, чтобы ориентироваться на биржевые прогнозы.

Котировки биржевых цен – один из самых достоверных источников требующейся на фьючерсном рынке информации. Вместе с тем последним снижается риск неблагоприятных колебаний цен, поскольку он перекладывается на профессионалов-спекулянтов.

Особенность финансового рынка и в том, что с его помощью осуществляются тесные связи между различными рынками ресурсов.

Источник

Рынок капитала.. Износ. Амортизация.

Капитал – ранее созданная продукция. используемая для производства.Цели: экономично расходовать, использовать вторично, запас должен быть минимальным, дисциплина поставок.

Рынок капитала распредел.на 2 рынка: капитала и инвестиционных средств.

Инвистиц.средств-те средства, котор. были заняты.

Основной – выступает в форме средств труда, учавствует длительное время в процессе производства. По частям возвращается в производство, входит в его стоимость, накапливается в спец. амортизационном фонде.2) Оборотный – выступает в форме предметов труда. Учавствует только в одном участке производства.Полностью включается в стоимость товара в одном цикле.

Износ: 1) физический – физ разрушения, потеря физ качеств(в процессе бездействия или производства) 2) моральный – физ не изменяется, но стоимость теряется (новинки на рынке, снижение цны на аналогичные элементы) Всегда убыточен.

Амортизация – процесс включения стоимости основного капитала в стоимость продукции.Норма амортизации — % от общей стоимости, которая должноа ежегодно включаться в стоимость продукции(стоимость/годы эксплуатации).

37. Рынок инвестиционных средств. Ссудный процент как цена капитала. Дисконтирование.

Рынок инвестиционных средств можно считать частью рынка капитала, а точнее рынок инвестиционных средств предшествует рынку реального капитала, т. к. инвестиции – те средства, кот. предприниматель берёт на усовершенствование своего предприятия или его создание.

Источниками инвестиций являются временно свободные средства населения либо др. хозяйствующих субъектов, кот. при инвестировании руководствуются своими целями и интересами. Также источником инвестиций могут быть средства др. предприятий, различные гос. фонды.

Спрос на инвестиц. средства осуществляет фирма. Формой займа является инвестиц. кредит.

Фирма сравнивает будущие доходы от предполагаемой деят-ти с теми расходами, кот. она понесёт от организации либо модернизации произв-ва. Процесс приведения будущих доходов с сегодняшними расходами наз. дисконтированием. При этой операции, если та сумма денег, кот. надо вложить в произв-во, меньше той суммы, кот. за этот же период времени при существующих банковском % принесёт тот же доход, то есть основания брать кредит. При большей цене смысла брать кредит нет.

Т. о., формируется цена инвестиц. средств, кот. наз. процентом. Следовательно, ссудный процент непосредственно влияет на цену капитала (т. к. инвестиции формируют его часть).

Источник

Рынок капитала. Основной и оборотный капитал. Амортизация. Равновесие на рынке капитала.

Капитал (англ. capital) — совокупность имущества, используемого для получения прибыли.

Рынок капиталов (рынок капитала) — часть финансового рынка, на котором обращаются длинные деньги, то есть денежные средства со сроком обращения более года. На рынке капиталов происходит перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы.Формы обращения денежных средств (финансовых ресурсов) на рынке капиталов могут быть различными:

· банковские займы (ссуды);

Под капиталом понимают заводы и фабрики, складские помещения и транспортные коммуникации, оборудование и инструменты, сырье и готовую продукцию, знания, умения человека и финансовые активы. Понятие «капитал» распространяется на самые разнообразные объекты, обшей чертой которых является способность приносить доход. Капитал — запас материальных и нематериальных ценностей, используемых производительно для получения доходов. Иными словами, капитал — любой ресурс, создаваемый с целью производства большего количества экономических благ.

Основной капитал— это долгосрочные капитальные блага (машины, оборудование, здания, сооружения, участки земли, дороги и т.д.), которые потребляются по мере их износа в течение длительного периода времени.

Оборотный капитал– этопредметы труда (энергия, сырье, материалы) и рабочая сила. Общим признаком, объединяющим предметы труда и рабочую силу, является то, что эти элементы оборотного капитала потребляются целиком и сразу в течение краткосрочного цикла кругооборота капитала и полностью возвращаются капиталисту в форме денежного дохода.

Кругооборот капитала – это отдельный краткосрочный акт производительного потребления капитала. Кругооборот капитала включает в себя три стадии: покупка всех необходимых элементов основного и оборотного капитала; потребление капитала, в результате которого создается новый товар; реализация товара на денежном рынке по цене, превышающей издержки производства.

АМОРТИЗАЦИЯ— процесс переноса по частям стоимости основных средств и нематериальных активов по мере их физического или морального износа на стоимость производимой продукции (работ, услуг).

Равновесие на рынке капитала (equilibriuminlabormarket) — это такая ситуация на рынке услуг капитала, когда при определенном уровне рентной оценки капитала (R) возникающий спрос на капитал (DK) сравнивается с предъявляемым предложением на капитал (SK).

Рынок земельных ресурсов. Земельная рента и ее виды. Равновесие на рынке земли.

Рынок земли. Земельная рента.

Рынок природных ресурсов — система платежных отношений за землю и минерально-сырьевые ресурсы, предложение которых ограничено. В широком смысле, «земля»- все блага, данные челу природой в готовом виде (пахатные земли, леса, месторождения полезных ископаемых, источники воды, климатические особенности — сила ветра, сила воды, сила энергии солнца).В узком смысле, «земля» — все силы природы, использующиеся в производственной деятельности с целью удовлетворения потребностей чела. Земля как фактор производства имеетособенности:1.Количество земли на планете вообще ограничено2.Земля, в отличие от средств производства, не тратит своих средств, а увеличивает их.3.Земельные наделы отличаются по плодородию и по приближенности к рынкам сбыта. Земельная рента – цена, уплачиваемая за использование земли и др природных ресурсов, количество кот строго ограничено.Рента – один из видов дохода на собственность, плата владельцу за разрешение вложить капитал в землю. Ее размер определяется договором об аренде.Виды земельной ренты:

1.Абсолютная земельная рента. Она порождается монополией частной собственности на землю. В силу этого арендатор уплачивает собственнику земли земельную ренту за права её использования.

2.Дифференциальная земельная рента представляет собой разницу между общественной и индивидуальной ценой производства сельскохозяйственных товаров. Причём общественная цена производства сельхозпродукции определяется по относительно худшим земельным участкам. Дифференциальная рента связана с различиями в естественном плодородии и местоположении отдельных участков по отношению к рынку называется дифференциальной рентой 1 (Д1), а дифференциальная рента связанная с добавочным вложением денег или материальных средств в землю называется дифференциальной рентой 2 (Д2).

3.Монопольная земельная рента, которая создаётся монопольной ценой на редкостные товары, которая определяется только стремлением купить их и платёжеспособностью покупателя, независимо от общественной стоимости данного товара. Монопольная земельная рента –– это устойчивая добавочная прибыль, образующаяся на некоторых нетипичных землях и присваиваемая земельным собственником.Это происходит с продуктом, который производится в очень ограниченном количестве. Это происходит потому, что земель, на которых он может быть произведен, имеется очень мало. Например, есть редкие сорта винограда, из которых получают особого рода вина, цитрусовые, чай и др.Такие культуры возделываются только на немногих, определенного качества землях. Поэтому они не могут быть воспроизведены в любом количестве. Эти продукты производятся и предлагаются на рынке в весьма ограниченном количестве, в результате чего рыночная цена их поднимается не только выше общественной цены производства (как у всех сельскохозяйственных продуктов), но и выше стоимости. Получающаяся при этом разность между монопольной и рыночной ценой данного сельскохозяйственного продукта и его стоимостью образует монопольную земельную ренту.

РАВНОВЕСИЕ НА РЫНКЕ ЗЕМЛИ

Предложение земли абсолютно неэластично (вспомним ограниченность земли) и потому изображено на графике вертикальной линией. Спрос на землю представлен кривой с отрицательным наклоном, поскольку он диктуется величиной предельного продукта в денежной форме, который арендатор может получить в результате использования фактора земля в своем производстве.

Пересечение обеих кривых устанавливает уровень равновесной арендной платы5.

Если величина арендной платы выше уровня равновесия, то количество арендаторов, которые в состоянии заплатить ее, уменьшается. Спрос на землю падает, что вызывает уменьшение арендной платы до равновесного уровня. Если арендная плата отклоняется от точки равновесия вниз, то число желающих арендовать землю превышает ее предложение, обостряется конкуренция между арендаторами за участки. Это вызывает увеличение арендной платы до ее равновесного состояния.

Дата добавления: 2018-05-12 ; просмотров: 1632 ; Мы поможем в написании вашей работы!

Источник