- Коэффициенты альфа и бета. Выбираем акции в портфель «по науке»

- Последние новости

- Рекомендованные новости

- События недели. Главное с БКС Экспресс

- Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

- Анализ эмитента. Intel — ведущий производитель процессоров

- Американские коммунальщики. Отрасль с высокими дивидендами

- Коэффициент Бета и его применение для оценки инвестиционных рисков при формировании портфеля акций

- Формула расчёта

- Как интерпретировать значение коэффициента

- Недостатки коэффициента Бета

- Послесловие

Коэффициенты альфа и бета. Выбираем акции в портфель «по науке»

Основы современной портфельной теории заложил в 1964 г. Г. Марковиц, а ее дальнейшему развитию поспособствовал его ученик У. Шарп. Основная идея была в том, чтобы предложить количественные характеристики, отражающие доходность и риск для каждой ценной бумаги. Тогда для формирования портфеля нужно будет всего лишь выбирать бумаги так, чтобы показатель доходности был как можно выше, а показатель риска — как можно ниже. В первую очередь необходимо было каким-то образом измерить риск.

Коэффициент Бета

Доходность рынка акций обычно оценивают по рыночным индексам. Индекс формируется из корзины бумаг — ее динамика наиболее точно будет отражать притоки или оттоки денег. Для российского рынка основным индикатором выступает индекс МосБиржи, для рынка США — S&P500.

На графике индекса S&P500 хорошо видно, что на долгосрочной дистанции рынок акций растет. Средняя доходность за последние 10 лет составила 17,75% годовых (без учета дивидендов). Однако в периоды повышенной волатильности, такие как 2018 г., доходность может существенно снижаться. В 2018 г. индекс S&P500 принес инвесторам убыток -6,24%.

Именно волатильность доходности актива (или рынка в целом) была взята за основу для количественной характеристики риска. Чем больше доходность актива может отклоняться от ожидаемого значения, тем выше риск, связанный с инвестиции в него.

Марковиц и его последователи считали, что в среднем доходность каждой акции стремится к доходности всего рынка. Но на коротких временных промежутках она может существенно отличаться. Одни акции оказываются менее волатильными, чем рынок, другие напротив — более волатильные. Эти отклонения от динамики рынка стали мерой риска инвестиций в конкретную акцию. Шарп назвал этот показатель «бета» (β) и предложил следующую формулу для ее определения:

На практике инвестору необязательно заниматься расчетом беты самостоятельно. Для российских бумаг с декабря 2016 г. этот коэффициент рассчитывает Московская биржа. Посмотреть актуальную информацию и точную методику расчета можно на соответствующей странице сайта биржи. Для акций других рынков этот показатель можно взять из других источников, например на сайте профессора Асвата Дамодарана , хорошо известного специалиста в сфере финансов.

Если Бета равна единице, это значит, что акция колеблется вместе с рынком и ее риск эквивалентен общерыночному. Значение беты больше единицы говорит о повышенном риске, меньше единицы — о пониженном.

Например, если бета коэффициент акции равен 2, это значит, что при росте рынка на 1% цена акции вырастет на 2%. И наоборот, если рынок снизится на 1%, то цена акции снизится на 2%.

Достаточно редко, но все-таки встречается отрицательное значение беты, которое означает, что в рассматриваемый промежуток времени между акцией и индексом наблюдалась обратная зависимость: когда индекс рос, акция снижалась, и наоборот.

На рынке США можно встретить термин high-beta stock. Этим термином обозначают высоковолатильные акции, стоимость которых колеблется существенно сильнее, чем рыночный индекс. Эти бумаги пользуются популярностью среди опытных внутридневных трейдеров, которые охотятся за широкими направленными движениями. Для более долгосрочных инвесторов такие акции несут в себе повышенные риски, и инвесторы предпочитают относиться к ним с особой осторожностью.

Марковиц и Шарп придерживались мнения, что рынок эффективен, то есть вся общедоступная информация быстро закладывается в цену и отдельный инвестор не может получить преимущество перед другими участниками. Это значит, что нарастить доходность инвестиций можно исключительно за счет увеличения риска.

Соответственно формирование портфеля сводится к подбору такой беты, которая обеспечивала бы инвестору допустимый уровень риска, который соответствовал бы его целям. Консервативные инвесторы стремятся, чтобы бета была меньше или равна 1. Участники рынка, рассчитывающие на рост рынка, стараются увеличить бету портфеля так, чтобы получить повышенную доходность.

Бета портфеля определяется, как сумма бет входящих в него акций, умноженных на вес каждой акции.

Ожидаемая доходность портфеля в таком случае выражается формулой:

Такой подход является основой так называемого пассивного инвестирования, когда управляющий не пытается искать способы, чтобы обыграть рынок, а просто формирует портфель с оптимальной бетой и с какой-то периодичностью проводит ребалансировку, ожидая получить доходность, соответствующую риску на долгосрочной дистанции.

Коэффициент Альфа

Однако не все в то время разделяли гипотезу эффективного рынка. Это подтверждалось тем, что многим управляющим удавалось опережать рынок. Из доходности портфеля вычитали доходность рынка и полученное значение считалось эффектом мастерства управляющего.

Но в таком случае никак не учитывалось то, что повышенная доходность могла стать следствием банального принятия на себя повышенного риска. Поэтому результата управляющего нужно было как-то отделить от премии за риск портфеля.

В 1968 г. Майкл Дженсен поставил задачу измерить реальную эффективность управляющих активами с учетом рисков. Так в формуле доходности портфеля появилась еще одна переменная, которая получила название коэффициента альфа (α), и приняла следующий вид:

Соответственно, коэффициент альфа можно было рассчитать через бету и ожидаемую доходность:

Альфа позволила учесть в формуле мастерство управляющего. В случае пассивного инвестирования α считается равной нулю, так как управляющий не принимает активных действия. В случае активного управления α может принимать положительные значения в случае успеха, или отрицательные значения в случае неэффективного управления.

Сегодня коэффициент альфа, помимо анализа деятельности управляющих, получил более широкое применение. В частности, показатель рассчитывается применительно к отдельной акции. Здесь альфа обозначает доходность акции, которая считается независимой от рынка.

Положительная альфа указывает на то, что на рассматриваемом промежутке времени акция стабильно опережает рынок. Например, если α=1, значит акция стабильно опережает рынок на 1%.

Согласно портфельной теории, построение портфеля с максимальной альфой при минимальной бете является способом сформировать наиболее доходный портфель при минимальном риске.

Недостатки классической портфельной теории

Основным недостатком моделей Марковица и Шарпа является предположение об эффективности рынка, при котором доходность всегда строго коррелирует с риском. Однако на практике даже при современном уровне развития ни один рынок не может в полной мере считаться эффективным в силу неравномерности распространения информации.

Кроме того, эффективный рынок предполагает, что участники действую рационально, то есть трезво оценивают риски и ориентируются исключительно на выгоду. Однако в 2000-х это предположение было развеяно несколькими учеными, лауреатами нобелевской премии, занимавшимися поведенческой экономикой. Подробнее о поведенческой экономике можно прочесть в материале: Уроки Талера: нобелевский лауреат о правилах инвестирования

Другим математическим изъяном в формуле расчета коэффициента β является предположение о нормальном распределении доходности портфеля, которое также является идеализированным и на практике в чистом виде встречается довольно редко. Кроме того, нет однозначного мнения, какая выборка исторических данных для расчета коэффициента будет достаточной, чтобы ожидать аналогичной динамики портфеля в будущем.

Тем не менее работы Шарпа и Марковица широко применяются в построении диверсифицированных портфелей и дают возможность снизить волатильность стоимости портфеля. Подробнее о построении портфеля по методу Марковица читайте в материалах: Составление инвестиционного портфеля по Марковицу для чайников и Составление инвестиционного портфеля по Марковицу — 2. Российский рынок

БКС Брокер

Последние новости

Рекомендованные новости

События недели. Главное с БКС Экспресс

Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

Анализ эмитента. Intel — ведущий производитель процессоров

Американские коммунальщики. Отрасль с высокими дивидендами

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник

Коэффициент Бета и его применение для оценки инвестиционных рисков при формировании портфеля акций

Этот коэффициент вычисляется как отношение изменения доходности акции к изменению доходности рынка в целом. Коэффициент Бета применяется для оценки риска инвестиций в те или иные акции.

Он был разработан Уильямом Шарпом и предложен к применению в рамках портфельной теории Марковица (использование данного коэффициента позволяет подбирать в свой портфель бумаги с приемлемым для инвестора уровнем риска).

Использование коэффициента Бета позволяет формировать инвестиционный портфель из бумаг сочетающих в себе наибольшие показатели доходности с наименьшим уровнем риска.

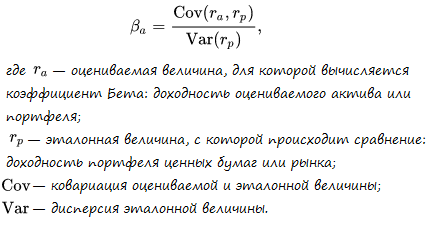

Формула расчёта

Формула для расчёта коэффициента β выглядит следующим образом:

Как видите без базовых знаний в области высшей математики здесь разобраться довольно трудно. Поэтому объясняю на пальцах. Суть расчёта сводится к тому, чтобы сопоставить динамику изменения курсовой стоимости конкретных акций с динамикой рынка акций в целом.

Если волатильность рассматриваемых бумаг превышает волатильность по рынку в целом, то это говорит о том, что они более чувствительны к изменению конъюнктуры. Это, в свою очередь, говорит нам о том, что инвестиции в них подвержены большему риску.

При этом нет нужды охватывать весь рынок целиком и забивать в формулу значения для каждой акции его составляющей. В данном случае достаточно использовать значение фондового индекса (который сам по себе представляет среднее значение курсовой стоимости акций принадлежащих к определённой отрасли или объединённых по какому-либо другому признаку).

Для акций российских эмитентов в данном случае можно применять индекс Мосбиржи, а для бумаг фондового рынка США, например, будет актуален индекс S&P500.

Индексы Мосбиржи и S&P500

Коэффициент Бета может быть рассчитан как для отдельных акций, так и для портфеля инвестора в целом. Бета коэффициент портфеля вычисляется как средняя величина Бета коэффициентов акций в него входящих (с учетом их весов).

Как же рассчитать данный коэффициент человеку не отягощённому знаниями в области высшей математике? Спешу вас успокоить, перефразируя высказывание одного из героев бессмертной комедии Гайдая, скажу: “Всё уже посчитано до нас!”

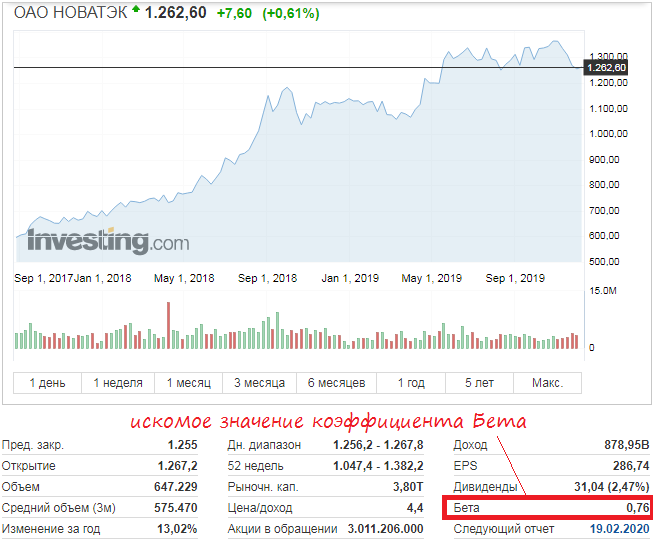

Вы легко можете найти данные по этому коэффициенту на множестве сайтов посвящённым тематике инвестиций и биржевой торговли. Вот например картинка с графиком и основными показателями акций ОАО Новатэк, взятая с сайта investing.com:

Как интерпретировать значение коэффициента

В целом значение коэффициента интерпретируется следующим образом:

β>1 – дает инвестору сигнал о том, что изменение доходности по акции превышает изменение среднего дохода по рынку в целом. А это в свою очередь значит, что колебания доходности по акции больше чем колебания среднего дохода по рынку и, значит, уровень риска по акции превышает средний уровень риска по по акциям других компаний.

На фондовом рынке США существует понятие high-beta stock. Так называют акции волатильность которых значительно превышает средние значения по остальным торгуемым бумагам. Такие акции представляют интерес в основном для краткосрочных трейдеров, которые предпочитают финансовые инструменты с широкой амплитудой движения, позволяющей взять как можно больше прибыли в ограниченный промежуток времени. Долгосрочные инвесторы относятся к таким бумагам с осторожностью.

β=1 – дает инвестору информацию о том, что изменение доходности по акции идет в ногу с изменением доходности по рынку в целом. Соответственно, уровень риска по акции сопоставим с уровнем риска по другим бумагам представленным на рынке.

0 1. Умеренный стиль инвестирования предполагает формирование портфеля из акций с коэффициентом Бета приблизительно равным единице.

Для портфеля в целом, коэффициент β рассчитывается исходя из отдельных коэффициентов для бумаг входящих в его состав, с учётом веса каждой из них:

βп = β1W1 + β2W2 +…+ βn*Wn, где

βi – коэффициент Бета для i-той акции в составе портфеля;

Wi – вес i-той акции;

n – общее число акций в составе портфеля.

При этом ожидаемую величину доходности портфеля можно рассчитать по формуле:

Rp – ожидаемая доходность инвестиционного портфеля;

Rm – средняя доходность по рынку (по фондовому индексу взятому для расчёта β).

Недостатки коэффициента Бета

Мы с вами подробно рассмотрели все те преимущества которые может дать применение этого коэффициента при формировании инвестиционного портфеля, а теперь, для полной объективности картины, давайте остановимся на его недостатках.

В основе портфельной теории Марковица лежит предположение о том, что рынки по своей природе являются эффективными. Не вдаваясь в подробности можно сказать, что это означает примерно следующее:

- Вся информация (в том числе и инсайдерская) моментально и полностью отражается на стоимости торгуемого финансового инструмента;

- Все участники рынка действуют рационально (то есть грамотно оценивают свои риски и каждый их шаг направлен исключительно на получение выгоды).

При подобных исходных данных можно говорить о строгом соответствии уровня доходности тому риску, которому подвергаются инвестиции. Что собственно и отражено в вышепредставленной формуле коэффициента β выведенной одним из сторонников теории эффективного рынка, Уильямом Шарпом.

На деле же получается так, что фондовый рынок нельзя назвать эффективным. В частности это доказывают работы лауреата Нобелевской премии в области экономики, Ричарда Талера. В них чётко доказывается факт того, что поведение большинства участников рынка далеко от рационального.

Кроме этого, ввиду огромного количества и неравномерности распространения информации нельзя говорить о том, что вся она имеет своё отражение в стоимости торгуемых на финансовых рынках активов.

Ещё одним недостатком коэффициента является то, что при его расчёте используется предположение о нормальном распределении доходности портфеля (что, мягко говоря, не является истиной). На деле такое положение вещей встречается довольно редко и в большинстве случаев ни о каком нормальном распределении, в данном контексте, не может быть и речи.

В заключение следует сказать ещё и о том, что значение коэффициента зависит от того временного периода данные за который были положены в его расчёт. Этот факт следует обязательно учитывать как для отдельно взятых акций, так и при сравнении их друг с другом.

Послесловие

Мы рассмотрели один из важнейших финансовых коэффициентов позволяющих оценить относительную степень риска инвестиций в те или иные акции. Несмотря на описанные выше недостатки, рассматриваемый коэффициент, при грамотном использовании, вполне можно применять для формирования своего инвестиционного портфеля.

Источник