Б. Потребление и инвестиции

1. Предельная склонность к потреблению — это:

Отношение совокупного потребления к совокупному доходу;

Изменение в потребительских расходах, вызванное изменением дохода;

Кривая, которая характеризует величину потребительских расходов при данном уровне дохода;

+ Отношение прироста потребительских расходов на единицу прироста располагаемого дохода;

Все предыдущие ответы неверны.

2. Связь между предельной склонностью к потреблению и к сбережению выражается в том, что:

+ Их сумма равна 1;

Отношение между ними характеризует среднюю склонность к потреблению;

Их сумма равна располагаемому доходу, так как он делится на потребление и сбережение;

Точка на кривой, в которой они равны, соответствует пороговому уровню дохода;

Их сумма равна 0.

3. Если люди не тратят весь свой доход на потребление и помещают неизрасходованную сумму в банк, то можно сказать (используя терминологию национального счета дохода и продукта), что они:

+ Сберегают, но не инвестируют;

Инвестируют, но не сберегают;

Не сберегают и не инвестируют;

И сберегают, и инвестируют;

Сберегают, но инвестируют часть сбережений, которая используется для покупки ценных бумаг.

4. «Индивидуальные сбережения» как термин, используемый в системе национальных счетов, означают:

Общую сумму всех активов семьи;

+ Доход, полученный за какой-то период, и не использованный на потребление;

Общую сумму всех активов семьи за вычетом суммы ее обязательств;

Доход, полученный за определенный период и используемый только на покупку ценных бумаг или помещенный в банк;

Доход, полученный за какой-то период и не использованный ни на потребление, ни на покупку ценных бумаг, а также не помещенный в банк.

5. Точка «порогового уровня» функции индивидуального потребления — это точка, в которой:

Сбережение равно доходу;

+ Доход равен потреблению;

Сбережение равно потреблению;

Потребление равно инвестициям;

Предельная склонность к потреблению равна 1.

6. Что из перечисленного относится к понятию «инвестиции» в системе национальных счетов:

Любая покупка облигации;

Любое количество накопленного дохода, которое не направляется на сбережение;

Любая покупка акции;

+ Все предыдущие ответы неверны;

Ответы «а», «б» и «в» верны.

7. Дж. Кейнс утверждает, что объем потребительских расходов в стране зависит прежде всего:

От местожительства потребителя;

От возраста членов семьи;

От темпа прироста предложения денег;

От уровня национального дохода;

+ От уровня располагаемого дохода.

8. Какое из перечисленных отношений выражает обратную зависимость:

Отношение между потребительскими расходами и располагаемым доходом;

+ Отношение между инвестиционными расходами и уровнем процентной ставки;

Отношение между сбережениями и уровнем потребительской ставки;

Отношение между инвестиционными расходами и национальным доходом;

Все предыдущие ответы неверны.

9. Если объем располагаемого дохода уменьшается, то при прочих равных условиях:

Растут и потребительские расходы, и сбережения;

Потребительские расходы растут, а сбережения сокращаются;

Потребительские расходы сокращаются, а сбережения растут;

+ Сокращаются и потребительские расходы, и сбережения;

Все предыдущие ответы неверны.

10. Если объем располагаемого дохода в данной стране увеличится, то:

Средняя склонность к потреблению и к сбережению возрастет;

Средняя склонность к потреблению повысится, а к сбережению упадет;

+ Средняя склонность к потреблению упадет, а к сбережению повысится;

Средняя склонность к потреблению и к сбережению упадет;

Все предыдущие ответы неверны.

11. Какое из перечисленных отношений выражает прямую зависимость:

Отношение между потребительскими расходами и располагаемым доходом;

Отношение между сбережениями и располагаемым доходом;

Отношение между сбережениями и уровнем процентной ставки;

Отношение между потребительскими расходами и численностью населения;

+ Все предыдущие ответы верны.

12. На объем инвестиций оказывает влияние:

Уровень процентной ставки;

Оптимистические или пессимистические ожидания предпринимателей;

Уровень технологических изменений;

Уровень загруженности производственного оборудования;

+ Все предыдущие ответы верны.

13. Что из перечисленного отражает рост автономных расходов:

+ Сдвиг кривой потребительской функции вверх;

Рост инвестиций по мере увеличения ЧНП;

Движение вдоль кривой потребительской функции вверх;

Движение вдоль кривой потребительской функции вниз;

Все предыдущие ответы верны.

14. При данном уровне располагаемого дохода сумма значений предельной склонности к сбережению и к потреблению равна:

15. Если реальная процентная ставка увеличится, то:

Кривая спроса на инвестиции сдвинется вправо;

Кривая спроса на инвестиции сдвинется влево;

Кривая спроса на инвестиции переместится вверх;

Источник

А ты знал, что это

нужно обязательно

подарить учителю?!

Тема 15: макроэкономическое равновесие

- 1. уровнем цен и совокупными расходами на покупку товаров и услуг

- 2. уровнем цен и произведенным ВНП в реальном выражении

- 3. уровнем цен, который признают покупатели, и уровнем цен, который удовлетворяет продавцов

- 4. объемами произведенного и потребленного ВНП в реальном выражении

- 5. затратами и результатами производства.

- 1. увеличиваются избыточные производственные мощности

- 2. падает уровень цен

- 3. растет уровень цен

- 4. снижается валютный курс национальной денежной единицы

- 5. цены остаются.

- 1. от уровня располагаемого дохода

- 2. от возраста членов семьи

- 3. от темпа прироста предложения денег

- 4. от уровня национального дохода

- 5. от экономической ситуации.

- 1. сдвиг кривой потребительской функции вверх

- 2. рост инвестиций по мере увеличения ЧНП

- 3. движение вдоль кривой потребительской функции вверх

- 4. движение вдоль кривой потребительской функции вниз

- 5. снижение валовых инвестиций.

- 1. совокупное предложение равно совокупному спросу

- 2. динамика денежного предложения в течение определенного периода постоянна

- 3. плановые потребительские расходы плюс инвестиции равны общим изъятиям

- 4. государственный бюджет сбалансирован

- 1. к снижению воздействия мультипликатора на доход

- 2. к росту предельной склонности к потреблению

- 3. к росту воздействия мультипликатора на доход

- 1. эффект мультипликатора показывает, как изменение расходов (например, инвестиций) может привести к еще большему изменению уровня ВНП, а принцип акселератора объясняет, как изменение уровня ВНП, особенно его повышение, может привести к росту чистых инвестиций

- 2. и тот, и другой объясняют, как происходит изменение уровня инвестиций

- 3. эффект мультипликатора объясняет, как можно поддерживать экономику на уровне полной занятости, а принцип акселератора позволяет понять, почему возникает и сохраняется депрессивное состояние экономики, если принимаются меры, стимулирующие рост совокупных расходов

- 4. эффект мультипликатора показывает, как изменение уровня ВНП, особенно если оно растет, может привести к росту чистых инвестиций, а принцип акселератора объясняет, как изменение расходов (например, инвестиций), может привести к более значительным изменениям уровня ВНП

- 5. эффект мультипликатора основан на принципе акселератора.

- 1. их сумма равна 1

- 2. отношение между ними характеризует среднюю склонность к потреблению

- 3. их сумма равна располагаемому доходу, так как он делится на потребление и сбережение

- 4. точка на кривой, в которой они равны, соответствует пороговому уровню дохода

- 5. их сумма равна 0.

- 1. отношение между инвестиционными расходами и уровнем процентной ставки

- 2. отношение между потребительскими расходами и располагаемым доходом

- 3. отношение между сбережениями и уровнем процентной ставки

- 4. отношение между инвестиционными расходами и национальным доходом

- 5. отношение государственных расходов к доходам.

- 1. повышение уровня цен и падение реального объема ВНП одновременно

- 2. повышение уровня цен и реального объема ВНП одновременно

- 3. рост реального объема ВНП при отсутствии повышения цен

- 4. повышение уровня цен при отсутствии роста реального объема ВНП

- 5. влияние неценовых факторов.

- 1. эффект мультипликатора

- 2. принцип акселерации

- 3. «парадокс бережливости»

- 4. функцию потребления

- 5. функцию сбережения.

- 1. Рост издержек производства на единицу продукции и смещение кривой совокупного предложения вправо

- 2. Рост издержек производства на единицу продукции и смещение кривой совокупного предложения влево

- 3. Рост издержек производства на единицу продукции и смещение кривой совокупного спроса влево

- 4. Падение издержек производства на единицу продукции и смещение кривой совокупного спроса влево

- 5. Падение издержек производства на единицу продукции и смещение кривой совокупного спроса вправо

Gee Test

Система подготовки к тестам и средство для проверки своих знаний. Инструмент для тестирования студентов и школьников.

Источник

Рост автономных расходов отражает инвестиций

Автономные инвестиции

При этом необходимо учитывать, что сам объем инвестиций по своей природе не однороден. В зависимости от того, какие факторы определяют объем спроса на инвестиции последние различают как индуцированные и автономные. Индуцированные инвестиции вызваны устойчивым увеличением спроса на блага. Предприниматели заинтересованы в увеличении объемов существующего производства с целью снижения себестоимости и получения дополнительного дохода. Автономные инвестиции вызваны желанием предпринимателей увеличить спрос на производимые ими блага путем улучшения качества благ, а также производить нечто новое осуществляя инновации. [c.153]

Сокращение ожидаемых автономных инвестиций. Поскольку величина ожидаемых реальных инвестиций не зависит от реального дохода в традиционной кейн- [c.504]

Таким образом, ожидаемые сбережения домашних хозяйств равны ожидаемым инвестиционным расходам, когда экономика достигает равновесного уровня реального дохода. На рис. 19-10 это представлено графически. На нем показаны только график автономных инвестиций и график сбережений домашних хозяйств. Ожидаемые сбережения равны ожидаемым инвестициям в точке их пересечения, в которой и устанавливается равновесный уровень реального дохода. [c.507]

Рисунок 19-13 иллюстрирует пример того, как график совокупных расходов смещается вниз. В данном примере причиной этого является уменьшение совокупных автономных расходов, вызванное сокращением автономных инвестиций (А/0

Источник

Автономных инвестиций

А Ц

Рис. 18.9. Равновесный уровень дохода с учетом

Автономные расходы (А) являются суммой _

автономного потребления (С) и автономных инвестиций (/)

по сравнению с тем его представлением, которое было дано на рис. 18.9.

Автономные инвестиции — это важное допущение, или абстракция. В реальной действительности может сложиться и действительно складывается ситуация, когда растущий объем дохода приводит к росту инвестиций. Речь идет о взаимовлиянии инвестиций и дохода. Автономные инвестиции, осуществленные в виде первоначальной «инъекции», приводят к росту национального дохода.

Оживление деловой активности, рост занятости приведут к повышению склонности к инвестированию у различных групп предпринимателей. Вот эти-то инвестиции и принято называть производными,или индуцированными:они зависят от динамики национального дохода. Производные инвестиции, будучи «наложенными» на автономные, усиливают экономический рост, ускоряют его, что и получило название эффекта акселератора (от лат. accelerare — ускорять), о котором подробнее будет сказано в гл. 19.

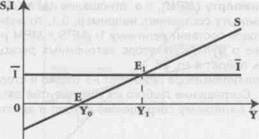

Итак, линия S (см. рис. 18.10) уже известна нам из графика функции сбережения. На рис. 18.10 видно, что по мере роста дохода сбережения увеличиваются. На каком же уровне /установится равновесие между / и S? Графический анализ подскажет нам, что в точке £, линии / и S пересекаются. Проведя вертикаль до оси абсцисс, мы увидим, что размер национального дохода У, и есть тот уровень, на котором сформировалось равновесие между сбережениями и планируемыми автономными инвестициями. Этот уровень выше, чем У0, когда мы не рассматривали автономные инвестиции как компонент совокупных расходов. Но уровень дохода У, может и не обеспечивать полной занятости всех ресурсов, или не достигать потенциального ВВП. Линия F соответствует уровню 400

Рис. 18.10. Сбережения, инвестиции и равновесный уровень дохода

На оси абсцисс — уровень дохода_(У), а на оси ординат — сбережения и инвестиции (S, /). Линия / означает неизменный объем инвестиций при любом уровне дохода, т. е. автономные инвестиции.

потенциального выпуска (У*). Она проходит правее точки Ev что является графической интерпретацией положения Кейнса о том, что равновесный уровень дохода может существовать и при неполной занятости.

Сбережения и планируемые инвестиции далеко не всегда совпадают. Если при каком-то уровне дохода S окажется больше /, то это означает, что масштабы сбережения в обществе превышают масштабы инвестирования. Другими словами, планируемые инвестиции оказались ниже сбережений. Что же будет происходить в хозяйственной жизни? Часть товарной продукции перестанет находить сбыт, и увеличатся товарно-материальные запасы(ведь население сберегает больше, чем это было ранее, в состоянии / = S). Товарно-материальные запасы представляют собой незапланированные инвестиции. На рис. 18.10. они представлены затененной областью. Фирмы, производящие товары, столкнувшись с уменьшившимся спросом, начнут сокращать производство. «Невидимая рука» станет толкать уровень выпуска и, соответственно, национального дохода в сторону точки Уг Обратный процесс будет разворачиваться, если линия S окажется ниже /. В этом случае планируемые инвестиции окажутся выше сбережений (вновь затененная область). Низкие сбережения означают высокое потребление. Это означает, что намерения бизнеса инвестировать не совпадают со сложившимся уровнем сбережений. Незапланированные инвестиции в товар-но-материальные запасы начнут уменьшаться, а это сигнал для бизнеса, побуждающий расширять производство.

Итак, можно сделать вывод, что планируемые инвестиции отличаются от фактических инвестиций на величину товарно-материальных запасов. Фактические инвестиции есть не что иное, как сбережения (вспомним важнейшее уравнение S = I). Фактические инвестиции равны планируемым инвестициям в совокупности с незапланированными.

Макроэкономическое равновесие: базовые модели

Товарно-материальные запасы, таким образом, выступают как балансирующий элемент, чьи изменения приводят к равновесному уровню дохода. Только при его равновесном уровне сбережения совпадают с инвестициями.

В условиях стагнирующей экономики уровень предельной склонности к потреблению, по Кейнсу, невысок, и спрос не достигает величины эффективного спроса. Эффективный спрос — это совокупный спрос,соответствующий совокупному предложению.При этом эффективный спрос, сочетающийся с полной занятостью, согласно Кейнсу, представляет собой лишь частный случай. «Кеинсианская революция», как часто называют переворот в экономической науке, осуществленный выдающимся английским экономистом, состоит в том, что было теоретически обосновано положение о возможности равновесия в условиях неполной занятости.

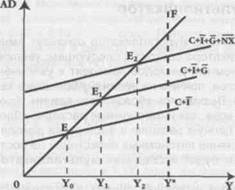

Итак, мы уже знаем, что, если к расходам на личное потребление «добавить» инвестиции, то график потребления сдвинется вверх по вертикали на расстояние, соответствующее автономным инвестициям (рис. 18.11).

Теперь линия планируемых расходов пересечет линию 45° в точке Е. Этой точке будет соответствовать объем дохода в размере У0. Чем больше автономные инвестиции, тем выше поднимается график совокупных расходов и тем ближе «заветный» уровень полной занятости. Если же государство будет само осуществлять автономные расходы G, то линия совокупных расходов поднимется еще выше: точка Е1 приблизилась к точке F, соответствующей уровню дохода при полной занятости всех ресурсов (У*). Прибавив к автономным расходам и расходы на чистый экспорт (NX)\ мы будем все более приближаться к уровню полной занятости (точка £2). Общая идея ясна — каждое добавление какого-либо элемента автономных расходов будет сдвигать вверх линию совокупных расходов.

Итак, с учетом всех элементов автономных расходов в открытой экономике совокупный спрос_можно представить как

AD = С + mpcY + T+ G + NX; помня, что mpcY представляет собой функцию потребления, и что суммирование всех видов автономных расходов обозначается буквой А, планируемый совокупный спрос может быть представлен известной нам формулой (9), т. е. AD = А + мрсУ.

| 1 Автономный чистый экспорт — это такое же упрощение, как и автономные инвестиции. Мы предполагаем, что величина чистого экспорта не зависит от дохода (У). |

Рис. 18.11 — наглядная графическая иллюстрация той благотворной роли государственных расходов и стимулирования инвестиций в частном секторе, которой огромное значение придавал Кейнс.

Наращивание любого из компонентов

Рис. 18.11. «Кейнсианский крест»

автономных расходов ведет к росту национального дохода и способствует достижению полной занятости еще и в силу определенного эффекта, который известен в экономической теории под названием эффекта мультипликатора, чему и будет посвящен один из следующих параграфов.

Подчеркнем еще раз различия в кейнсианском и неоклассическом подходе к определению макроэкономического равновесия. Во-первых, в классической модели сколь-нибудь длительная безработица представлялась невозможной. Гибкое реагирование цен и ставки процента восстанавливало нарушенное равновесие. В модели, предложенной Кейн-сом, равенство / и S может осуществляться и при неполной занятости.

Во-вторых, классическая модель предполагала существование гибкого ценового механизма, органически присущего рынку. Кейнс подверг сомнению этот постулат: предприниматели, столкнувшись с падением спроса на свою продукцию, не снижают цены. Они сокращают производство и увольняют рабочих, отсюда — безработица со всеми вытекающими социально-экономическими конфликтами, и «невидимая рука» рыночного механизма не может обеспечить стабильную полную занятость.

В-третьих, сбережения являются, прежде всего, функцией дохода, а не только уровня процента, как утверждалось в теории классиков.

Итак, равновесие в масштабе общества на всех связанных между собой рынках, т. е. равенство между совокупным спросом и совокупным предложением требует соблюдения равенства объемов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения — функция дохода, делает проблему нахождения их равенства весьма сложной задачей.

26*

Дословно мультипликатор означает «множитель». Суть эффекта мультипликатора состоит в следующем: увеличение любого из компонентов автономных расходов приводит к увеличению национального дохода общества, причем на величину большую, чем первоначальный рост расходов. Выражаясь образно, как камень, брошенный в воду, вызывает круги на воде, так и автономные расходы, «брошенные» в экономику, вызывают цепную реакцию в виде роста дохода и занятости.

Рассмотрим влияние автономных инвестиций на рост национального дохода. Тем самым будет исследован мультипликатор автономных расходов.

Возьмем условный цифровой пример, иллюстрирующий суть мультипликационного эффекта. Допустим, первоначальный объем автономных инвестиций, направленных на строительство нового моста, равен 1000 долл. Все владельцы факторов производства, предоставившие ресурсы для организации строительства, получат свой доход. Например, рабочие часть своего заработка (выделенное слово очень важно!) предъявят в виде спроса на рынке потребительских товаров, например, покупка телевизоров. Другая часть дохода рабочими сберегается. Следовательно, у каких-то иных хозяйственных агентов (производителей телевизоров) увеличится их денежный доход. Часть его производители телевизоров также потратят на покупку потребительских товаров, например, автомобилей. Другая же часть дохода ими также будет отложена в виде сбережений. Процесс начинает захватывать все новые и новые слои населения, которые, получив свои доходы, предъявят их в виде спроса на рынке потребительских товаров.

Возникает цепная реакция: первоначальные 1000 долл. в виде автономных инвестиций вызовут рост совокупного спроса и дохода более, чем на 1000 долл., т. е. 1000 долл. нужно умножить на некий коэффициент. Этот коэффициент и есть мультипликатор. Как же определить его? Не случайно было выделено слово «часть», когда мы говорили о расходовании заработной платы. Как известно, с приростом дохода не вся его величина расходуется, а только часть. Другая же часть сберегается. Допустим, что 1000 долл. первоначальных инвестиций вызвали рост доходов. Владельцы этих доходов в размере 1000 долл. часть из них израсходуют. Предположим, что предельная склонность к потреблению (МРС) составляет 0,8. Следовательно, из 1000 долл. только 800 долл. будет израсходовано, остальное будет сберегаться, т. е. MPS = 0,2. Последующий рост доходов приведет к тому, что из 800 долл. тоже будет направлено лишь 80% на потребление, следовательно, прирост национального дохода, используемого на потребление, составит 800 х 0,8 = 640 долл. Процесс будет распространяться на все

Макроэкономическое равновесие: базовые модели

новые и новые слои экономических агентов. Каков же будет рост национального дохода, вызванный первоначальными инвестициями? Нужно

сложить 1000 + 800 + 640 +. долл. Предел суммы геометрической

прогрессии, с которой мы в данном случае имеем дело, составит 5000 долл. Эта цифра подсчитана по формуле:

д7х 1/(1 -МРС) = ДУ (10),

т. е. 1000 х (1 + 0,8 + 0,8 2 + 0,8 3 + 0,8 4 + . ) =

1000 х 1/(1 — МРС) = 1000 х 1/0,2=5000 долл.

Величина 1/(1 — МРС) = к(11)

и есть формула мультипликатора автономных расходов.

Таким образом, инвестиции в 1000 долл. вызвали 5-кратный рост национального дохода, используемого на потребление. Мультипликатор, как это видно из формулы (11), равен 5.

Можно формулу мультипликатора выразить и через предельную склонность к сбережению:

к = 1/ (1 — МРС) = 1/ MPS (12)

Чем выше склонность к потреблению и, соответственно, ниже склонность к сбережению, тем больше к и тем большее увеличение национального дохода будет сопровождать первоначальный прирост инвестиций. Таким образом, мультипликаторможно определить как отношениеизменения дохода кизменению любого из компонентов автономных расходов, в данном случае к = ДУ/ Д/.

Первоначальный «толчок», который дают инвестиции, может осуществляться как частным сектором, так и государством. Примечательно, что Кейнс отводит особую роль государству в стимулировании совокупного спроса. В его теоретических построениях инвестиционные проекты реализуются в виде организации общественных работ — строительство дорог, мостов, плотин и т. п. Почему именно в такой форме должны осуществляться государственные инвестиции, а не в виде строительства заводов и фабрик — поясним далее.

Кейнсианские рецепты стимулирования инвестиционного процесса во многом послужили основой «нового курса» Рузвельта, когда в США и других странах свирепствовала Великая депрессия. Широкое осуществление общественных работ, финансируемое государством (строительство плотин, дорог и т. д.) в те годы — яркая иллюстрация политики государственных расходов для поддержания высокого уровня инвестиций и национального дохода, а точнее, стремления вывести экономику из состояния застоя и депрессии с высоким уровнем безработицы.

И вот теперь можно ответить на вопрос, почему государство организовывало именно общественные работы, а не строительство, например,

Макроэкономическое равновесие: базовые модели

тракторного завода или мебельной фабрики. В условиях перепроизводства товаров, сопровождавшего Великую депрессию, важно было создать дополнительный платежеспособный спрос и сократить безработицу, а не выбрасывать на рынок новые партии товаров. Так, строительство моста или плотины обеспечит прирост денежных доходов занятых, но не добавит лишнюю массу товаров в общую «кучу» нераспроданных товарных запасов.

Важно отметить, что рассмотренный эффект мультипликатора — это эффект краткосрочного экономического равновесия. Для этого эффекта не имеет значения, будет ли первоначальная сумма инвестиций «использована для создания ультрасовременных машин или же для оплаты деятельности людей, занятых рытьем и последующим закапывани-

До настоящего момента мы рассматривали эффект мультипликатора, связанный с ростом совокупных расходов. Однако первоначальные инвестиции воздействуют и на объем занятости. Здесь можно заметить, что вообще принцип мультипликатора был впервые описан английским экономистом Ричардом Каном в 1931 г., еще до выхода в свет работы Кейнса «Общая теория занятости, процента и денег». Р. Кан исследовал, как первоначальные инвестиции, увеличивая доходы и создавая занятость в каком-либо секторе экономики, способствуют вторичной занятости в отраслях или сферах производства, которые создают товары потребительского назначения. В нашем примере первичная занятость создала, например, доходы рабочих, которые приобрели телевизоры. Рост спроса на этот товар побудит производителей телевизоров расширять производство, закупать оборудование, нанимать новых рабочих. Таким образом, первоначальные инвестиции дают толчок расширенному воспроизводству, порождая новые инвестиции, новые рабочие места и увеличивая в целом национальный доход.

Эффект мультипликатора графически выглядит, как показано на рис. 18.12.

Первоначально равновесный уровень дохода составляет У0. Если же в результате инвестиционного толчка линия / поднимается вверх, на расстояние, равное отрезку 01, то пересечение S и / произойдет в точке Еу а уровень равновесного дохода будет равен Уг Отрезок Y0Y, превышает отрезок Of. Это означает, что увеличение инвестиций приводит к большему увеличению дохода. Допустим, автономные инвестиции (10 млрд. долл.)

привели к увеличению дохода не на 10, а

-_ п 1 Столерю Л. Равновесие и

на 50 млрд. долл. При этом очевидно, экономический рост. М., 1974.

что к = 5. Формула ДУ = Д/ х к в данном с 80

Рис. 18.12. Эффект мультипликатора

примере означает: 50 = 10 х 5. Мультипликатор равен 5, поскольку MPS, как мы предполагали ранее в наших примерах, равна 0,2 (k = MMPS = 1/0,2 = 5). Чем больше величина MPS, тем круче линия S и тем меньше мультипликатор. Графически эффект мультипликатора можно продемонстрировать и на модели «кеинсианскии крест»: каждый раз сдвиг вверх на определенную величину линии планируемых расходов сопровождается большим увеличением дохода.

Мультипликационные эффекты, как отмечалось выше, может вызвать любой из компонентов, изменяющий величину автономных расходов. Поэтому можно говорить о мультипликаторе государственных расходов, налоговом мультипликаторе (подробнее о них речь пойдет в гл. 22), мультипликаторе внешней торговли и т. д.

Величина мультипликатора будет зависеть и от так называемых «утечек»в кругообороте доходов и расходов. Поясним этот момент подробнее. Что представляют собой сбережения? Не что иное, как своеобразные «утечки», потому что сберегаемые денежные суммы не участвуют в кругообороте доходов и расходов. «Утечками» являются и налоги (Т). То же самое можно сказать и о расходах на закупку импортных товаров (М), потому что они не участвуют в кругообороте доходов и расходов, связанных с производством и реализацией отечественных товаров. Чем больше величина «утечек», тем меньше значение мультипликатора.

Но «утечки» компенсируются «инъекциями».Последние представляют собой инвестиции (/), государственные расходы (G), расходы заграницы на закупку отечественных товаров (X), т. е. экспорт. «Инъекции» — это дополнительные компоненты расходов (дополнение к потребительским расходам). В равновесном состоянии экономики «утечки» равны «инъекциям»: S = /, Т = G, М = X.

Покажем, как расходы на импорт уменьшают величину мультипликатора. Если речь идет об открытой экономике, то страна как экспортирует, так и импортирует товары. Введем новое понятие — предельная

Макроэкономическое равновесие: базовые модели

| AD,AS А |

| Рис. 18.13. |

Эффект мультипликатора действует не только в сторону повышения уровня дохода. Сокращение любого из компонентов автономных расходов будет вести к кратному сокращению дохода и занятости.

§ 6. Инфляционный и дефляционный

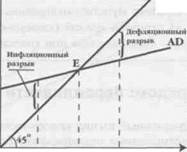

Теоретически концепция мультипликатора помогает глубже уяснить проблемы равновесия, связанные с соответствием между инвестициями и сбережениями. При этом важно еще раз подчеркнуть, что мультипликатор действует как в режиме расширения, так и сжатия национального дохода, в зависимости от расширения или сжатия любого из компонентов совокупных расходов. Отсутствие равновесия между планируемыми инвестициями и сбережениями может привести к двум отрицательным для функционирования экономики эффектам: 1) инфляционному разрыву и 2) дефляционному (рецессионному) разрыву.

Первый случай наступает тогда, когда / > S, т. е. планируемые инвестиции превышают сбережения, соответствующие уровню полной занятости. Это означает, что предложение сбережений отстает от инвестиционных потребностей. Поскольку реальных возможностей увеличения инвестиций при достигнутой полной занятости нет, постольку размеры совокупного предложения вырасти не могут. Население все большую часть дохода направляет на потребление. Спрос на товары и услуги растет, а в силу эффекта мультипликации нарастающий спрос давит на цены в сторону их инфляционного повышения.

Второй случай наступает тогда, когда S > /, т. е. сбережения, соответствующие уровню полной занятости, превышают потребности в инвестировании. В этой ситуации текущие расходы на товары и услуги низкие, ведь население предпочитает большую часть дохода сберегать. Это сопровождается спадом промышленного производства и понижением уровня занятости. А вступающий в силу эффект мультипликации приведет к тому, что сокращение занятости в той или иной сфере производства повлечет за собой вторичное и последующее сокращение занятости и доходов в экономике страны.

Эффекты инфляционного и дефляционного разрыва легко могут быть представлены графически. Но предварительно дадим еще одну ин-

Инфляционный и дефляционный разрывы

терпретацию равновесия между совокупным спросом и совокупным предложением (см. рис. 18.13).

Что такое совокупное предложение? Это не что иное, как известная уже нам линия 45°.Она демонстрирует совпадение фактических расходов (выпуска) и планируемых расходов. Мы исходим из того, что национальный доход равен величине национального продукта (ВВП), а последний — это и есть совокупное предложение (AS). Совокупный спрос (AD) — это также известная нам линия совокупных планируемых расходов. Точка Е, т. е. пересечение совокупного спроса и совокупного предложения и покажет нам уровень равновесия национального дохода — величину У0.

Проблема заключается в том, что уровень полной занятости (У*), как неоднократно подчеркивалось ранее, не обязательно совпадает с уровнем равновесия Yg. Он может находиться как слева, так и справа от точки Е.

Когда уровень дохода, соответствующий полной занятости, составляет У*,, совокупный спрос превышает совокупное предложение. Скобкой показан инфляционный разрыв (И.Р.). Когда же доход, составляющий величину У*2, превосходит уровень равновесия У совокупное предложение будет больше совокупного спроса — скобкой показан дефляционный (рецессионный) разрыв (Д.Р.).

И, наконец, важно подчеркнуть, что эффект мультипликатора может проявить себя не вообще, в абстрактно взятой экономике рыночного хозяйства, а лишь в условиях экономики неполной занятости. Такой вывод не кажется неожиданным. Действительно, если все ресурсы общества задействованы полностью, то откуда же будут черпаться дополнительные рабочие руки и производственные мощности? В экономике, достигшей уровня потенциального выпуска, эффект мультипликатора не сможет работать на дальнейшее расширение дохода, а выльется лишь

|

Макроэкономическое равновесие: базовые модели

в повышение общего уровня цен, т. е. инфляцию. Этот пример говорит нам о том, что при анализе мультипликационных эффектов очень важно знать, на каком из отрезков кривой совокупного предложения функционирует экономика — кейнсианском или классическом.

§ 7. Парадокс бережливости

Традиционный взгляд классической теории на процессы сбережения и инвестирования подчеркивает благотворность высоких сбережений. Ведь чем выше сбережения, тем глубже «резервуар», откуда черпаются инвестиции. Поэтому высокая склонность к сбережениям, по логике классической школы, должна способствовать росту инвестиций, дохода и процветанию нации.

Взгляд на эту проблему, сформулированный Кейнсом, существенным образом отличается от классической трактовки. Кейнс пришел к выводу, что в странах, достигших высокой стадии экономического развития, стремление сберегать будет всегда опережать стремление инвестировать. Это происходит по следующим причинам. Во-первых, с ростом накопления капитала снижается предельная эффективность его функционирования, так как все более и более сужается круг альтернативных возможностей высоко прибыльных капиталовложений. Во-вторых, с ростом доходов в индустриально развитых странах будет увеличиваться доля сбережений — достаточно вспомнить, что S есть функция У, и зависимость эта положительна. Почему же наращивание сбережений не сделает общество богаче?

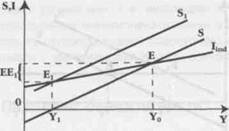

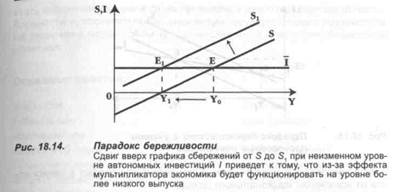

Ответ состоит в следующем. Увеличение сбережений означает сокращение расходов на потребление. Это, в свою очередь, вызовет сокращение совокупного спроса и объема реализованного ВВП. В силу эффекта мультипликатора произойдет сокращение дохода на величину большую, нежели первоначальное увеличение сбережений. На рис. 18.14 видно, что график сбережений сдвигается вверх, из положения S в положение Sr Если ранее равновесие устанавливалось в точке Е при значении дохода У0, то теперь равновесие установится в точке £, при значении У,. «Парадокс бережливости» означает, чтоувеличениесбережений приводит куменьшению дохода.

Следует заметить, что пример с «парадоксом бережливости» мы рассматривали при допущении об автономных инвестициях, т. е. капиталовложениях, независимых от объема и динамики национального дохода. Однако автономные инвестиции, осуществленные в виде первоначальной «инъекции», вследствие эффекта мультипликатора приведут к росту национального дохода. Рост дохода, в свою очередь, вызовет про-

изводные инвестиции.Тогда график инвестиций будет представлять собой не горизонтальную линию, а линию с положительным наклоном.

Заметим, что мультипликативный эффект может повернуться и в другую сторону. Сокращение дохода будет (вследствие эффектов мультипликации и акселерации) сокращать и производные инвестиции, а это будет вести к стагнации экономики.

Если экономика находится в состоянии неполной занятости, увеличение склонности к сбережению, естественно, означает не что иное, как уменьшение склонности к потреблению. Сокращение потребительского спроса означает невозможность для производителей товаров продавать свою продукцию. Затоваренные склады никак не могут способствовать новым капиталовложениям. Производство начнет сокращаться, последуют массовые увольнения, и, следовательно, падение национального дохода в целом и доходов различных социальных групп. Вот что станет неизбежным результатом стремления больше сберегать! Добродетель сбережения, о которой говорила классическая школа, оборачивается своей противоположностью — нация становится не богаче, а беднее. Следовательно, протестантская этика, воплощающая «дух капитализма» и проповедующая бережливость как одно из непременных условий приумножения богатства, не всегда приводит к желаемым результатам. В условиях неполной занятости «парадокс бережливости» проявляется как незапланированный результат вполне осознанных действий отдельных хозяйствующих субъектов, руководствующихся своими личными представлениями о рациональном поведении.

Графически «парадокс бережливости» с учетом производных инвестиций показан на рис. 18.15. Линия /ind (линия производных инвестиций) теперь не параллельна оси абсцисс, как это было ранее — ведь речь

Макроэкономическое равновесие: базовые модели

| стать выяснение причин и форм проявления макроэкономической нестабильности и, соответственно, механизма государственного воздействия на экономику посредством кредитно-денежной и налогово-бюджетной политики. Основные понятия: |

Рис. 18.15. Парадокс бережливости с учетом

идет о производных инвестициях, а они растут или падают в зависимости от изменений национального дохода.

Сдвиг линии S вверх, в положение S, означает рост сбережений. Если ранее точка равновесия £ соответствовала объему национального дохода, равному У0, то теперь ситуация изменилась. Точка Ev образованная в результате пересечения линии /ind и линии Sv показывает, что новому равновесию между сбережениями и производными инвестициями соответствует национальный доход в размереУг Произошло сокращение дохода так же, как и на предыдущем рисунке с автономными инвестициями. Но в случае с производными инвестициями после сдвига кривой сбережений инвестиции уже составляют не первоначальную величину EYg, а меньшую величину, равную отрезку E^Yr

В данном случае «парадокс бережливости» заключается в том, что рост сбереженийуменьшает, а неувеличивает инвестиции — вывод, противоречащий постулату классической школы.

Но следует заметить, что «парадокс бережливости» характерен только для условий неполного использования ресурсов в стажирующей экономике, наиболее устрашающим примером которой была Великая депрессия. В условиях полной занятости, когда экономика испытывает инфляционный «перегрев», увеличение склонности к сбережению (соответственно, уменьшение склонности к потреблению) может способствовать снижению уровня цен.

Наш анализ проблем макроэкономического равновесия не может считаться полностью завершенным. Мы остановились лишь на базовых понятиях совокупного спроса, совокупного предложения, планируемых расходов и некоторых мультипликационных эффектах. Допущения о жестких или, напротив, гибких ценах, помогли нам понять концептуальные различия в подходах кейнсианской и неоклассической школ к проблеме нарушения и восстановления макроэкономического равновесия. Следующим шагом в познании макроэкономической теории должно

Источник