- Исследование Inc.: российский венчурный рынок в 2020 году вырос почти вдвое

- «Рынок побил рекорд всех времен»: венчурные итоги 2020 года

- От жесткой «сушки» до рекордного роста

- Главные экзиты: от Zoom до Ozon

- Сделки года: кто заработал на пандемии

- Срыв сделки Тинькофф, битвы TikTok и освобождение Калви

- Больше роботов, open source и health tech

- Стартапы и венчурные инвестиции: тренды и итоги 2020 года

- Взлет TikTok

- Сбербанк теперь Сбер

- Рекорды Spacetech

- Выход есть!

- Деньги на биржу!

- Бизнес-модели года

Исследование Inc.: российский венчурный рынок в 2020 году вырос почти вдвое

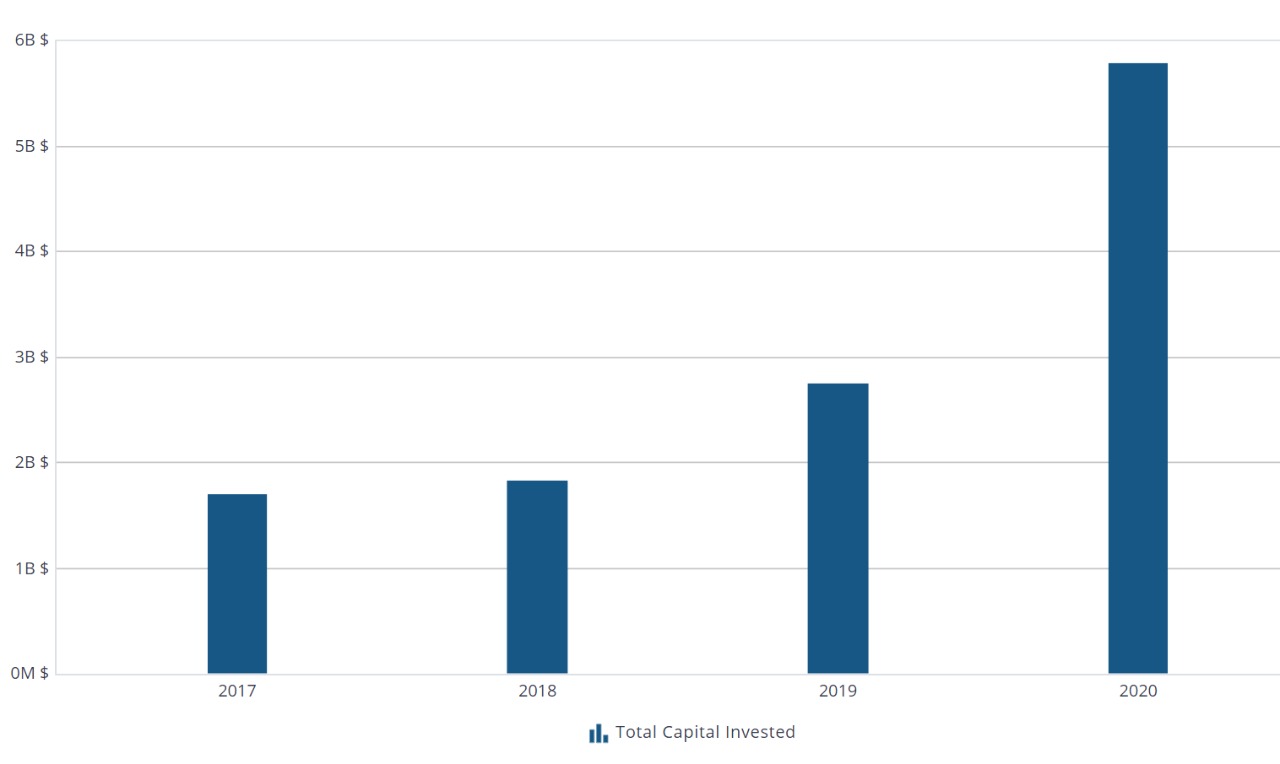

Российский венчурный рынок в 2020 году вырос почти в два раза: 21,9 млрд руб. против 11,6 млрд руб. в 2019 году. Inc. исследовал все публичные сделки с участием российских стартапов, объявленные в период с 1 января по 30 ноября. Больше всего вырос сектор иностранных инвестиций, а самое значительное падение показал государственный венчур. Вот главные выводы нашего исследования.

- Сектор зарубежных инвестиций вырос до 7,5 млрд руб. с прошлогодних 1,8 млрд руб. Самой крупной сделкой стало привлечение $50 млн стартапом Miro. Средний чек сделки увеличился в этом сегменте с 204,3 млн руб. до 312,8 млн руб. (на 53,1%).

- Рынок корпоративных инвестиций вырос вдвое — с 2,5 млрд руб. до 5,2 млрд руб. Самая крупная сделка — венчурный кредит на 3,7 млрд руб., полученный ivi от Альфа-банка.

- Сегмент частных инвесторов вырос с 1,1 млрд руб. до 3,7 млрд руб., в основном за счет Романа Абрамовича, вложившего $20 млн в игровой сервис 110 Industries. Частные фонды в 2020 году инвестировали в российские стартапы почти 2,3 млрд руб., что на 64,3% больше, чем годом ранее.

- Государственный венчур по сравнению с 2019 годом упал с 4,3 млрд руб. до 3,1 млрд руб. Средний чек сделки с российским стартапом вырос во всех категориях, кроме государственного сектора. Падение составило 43,7% — с 208,5 млн руб. до 117,3 млн руб.

- Продолжает снижаться доля российских акселераторов. В 2020 году они закрыли 16 сделок на 89 млн руб., а в прошлом году — 45 на 209 млн руб. В 2018 году с участием акселераторов было закрыто 107 сделок на рекордные 466,8 млн руб.

Inc. обозначил главные тренды российского венчурного рынка в 2020 году. Вот ключевые тезисы из них.

- Рост объема венчурного рынка в 2020 году в значительной степени объясняется всего несколькими крупными сделками. Несмотря на пандемию, средства фондов и бизнес-ангелов в этом году активно инвестировались. По мнению некоторых опрошенных Inc. экспертов, это может свидетельствовать об отложенном эффекте, а венчурный рынок ощутит на себе глобальный кризис в 2021 году.

- Корпоративный сектор занимает второе место по объему инвестиций — 5,2 млрд руб. Однако такой объем достигается во многом за счет сделки «Альфа банка» с ivi. Без нее объем сектора составит всего 1,4 млрд руб., что почти вдвое меньше, чем в 2019 году. При этом количество сделок в сегменте выросло с 23 до 33. Это означает, что средний чек сильно уменьшился.

- В 2020 году инвестиции бизнес-ангелов в российские проекты выросли практически в 3 раза. Объем сделок в этом сегменте увеличился за год с 1,2 млрд руб. до 3,7 млрд руб., а количество — с 19 до 55.

- В 2019 году фонды и компании с госучастием были единственными, кто демонстрировал существенный рост. В 2020 году ситуация противоположная.

Причин этому несколько: в 2017 году Российская венчурная компания решила постепенно закрыть свои дочерние фонды, а летом 2020 года арестовали теперь уже экс-гендиректора компании Александра Повалко.

Кроме того, под управление ВЭБа перешли восемь институтов развития. В результате из вполне самостоятельной отрасли с мощными ресурсами госвенчур превратился лишь в одно из многих, далеко не самых приоритетных направлений.

Источник

«Рынок побил рекорд всех времен»: венчурные итоги 2020 года

От жесткой «сушки» до рекордного роста

Пандемия стала главным событием для венчурного рынка — в этом сходятся все опрошенные Forbes инвесторы. «В марте рынок разделился пополам: часть фондов решили ничего не делать, другие начали санировать свои портфели», — вспоминает управляющий партнер AltaIR Capital Игорь Рябенький. С новыми сделками тогда никто не торопился. Все ждали, чем закончится обвал на фондовом рынке: индекс Dow Jones 11 марта упал более чем на 500 пунктов после того, как Всемирная организация здравоохранения (ВОЗ) объявила пандемию коронавируса во всем мире.

В начале марта крупнейший американский фонд Sequoia Capital назвал коронавирус «черным лебедем» 2020 года и посоветовал стартапам сокращать расходы. Жестко оптимизировать косты пришлось многим, отмечает управляющий партнер фонда AddVenture Максим Медведев. Но стартапам из портфеля AddVenture, по его словам, это пошло на пользу: «Команды прошли этап жесткой «сушки», и сейчас бюджеты на 2021-2022 годы выглядят гораздо более эффективными».

Во втором полугодии активность резко возобновилась. «Глобальный рынок венчурных инвестиций побил рекорд всех времен и за июль-сентябрь вырос на 40% по сравнению со вторым кварталом 2020 года», — рассказывает президент Международной организации инвесторов INVESTORO, руководитель Клуба инвесторов бизнес-школы Сколково Виталий Полехин (такие данные содержатся в отчете Money Tree PwC и CB Insights за третий квартал). В Азии, по данным того же отчета, рынок вырос на 74%, в Европе — на 29%.

Апокалиптические прогнозы Sequoia в итоге не оправдались, считает инвестиционный директор Runa Capital Константин Виноградов. «Во второй половине 2020 года технологические компании продолжили активно выходить на IPO, что поддерживает ликвидность сектора и способствует дальнейшему росту венчурного рынка», — говорит он.

Главные экзиты: от Zoom до Ozon

Пять главных экзитов на глобальном рынке, по мнению большинства опрошенных Forbes инвесторов — это покупка корпоративного мессенджера Slack компанией Salesforce за $27,7 млрд, а также IPO Zoom, AirBnb, сервиса по доставке еды Doordash и облачного сервиса SnowFlake.

Zoom — это IPO года, уверен основатель фонда Fort Ross Виктор Орловский. «Компания вышла на рынок в 2020 году, в феврале-марте она стоила порядка $10 млрд и у нее было около 13 млн клиентов. Сейчас она стоит больше $100 млрд и обслуживает более 350 млн клиентов», — говорит Орловский.

Главным экзитом 2020 года среди российских компаний (в этом инвесторы также сошлись) стало IPO Ozon на американской бирже NASDAQ. Маркетплейс с 20-летней историей вышел на IPO в ноябре: его оценили в $6,2 млрд. «Думаю, многие инвесторы, которым предлагали возможность участвовать в допразмещении Ozon до IPO, сейчас кусают локти», — считает Медведев.

Среди успешных российских экзитов можно также отметить сделку картографического сервиса 2ГИС со Сбербанком, считает акционер фонда Run Capital, CEO «Эвотор» Андрей Романенко. Сбербанк объявил о покупке конкурента «Яндекс.Карт» в начале июня — по оценке 14,3 млрд рублей ($177 млн). В итоге Сбербанк с партнерами получили 75% сервиса.

Ярким экзитом, по мнению некоторых инвесторов, стал и ноябрьский выход фонда TMT Investments из эстонской CRM-системы Pipedrive. «На этой сделке фонду удалось заработать $41 млн. Это очень большая и воодушевляющая история», — восхищается партнер фонда Leta Capital Сергей Топоров. В фонде I2BF сделку также считают примечательной, поскольку «компания сделала нестандартный ход и построила бизнес в развивающихся странах — в частности, в Бразилии».

«Череда технологических IPO очень удачно нивелировала эффект от регуляторного давления на крупные интернет-компании», — говорит Михаил Тавер из Gagarin Capital. «Это позволило сохранить позитивный настрой, что уже неплохо. Главное, чтобы это не было настроениями осени 1999 года, но мы надеемся, что это не так», — отмечает он.

Сделки года: кто заработал на пандемии

«Modus Vivendi» (образ жизни людей) за время пандемии изменился — изменились и их потребительские предпочтения, говорит Игорь Рябенький. Это привело к «переливу» денег в области, которые связаны с удаленной работой, обучением, медициной и так далее. Такого же мнения придерживаются и другие инвесторы. По мнению Виктора Орловского, такие компании достигли максимальных успехов в 2020 году — некоторые из них выросли в 10 раз и больше.

С социальной точки зрения коронавирус был безусловным злом, но с технологической он стал подарком для IT-рынка, считает Виноградов. «За несколько месяцев произошли кардинальные изменения и адаптация онлайн-сервисов, которые в «спокойном режиме» заняли бы 5-15 лет», — поясняет он.

Одна из самых интересных сделок, по словам Виталия Полехина, была у компании Miro. Платформа для удаленной работы пермских разработчиков привлекла $50 млн от американского фонда ICONIQ Capital и Accel в апреле 2020 года. Менее крупный, но значимый раунд удалось поднять также российской онлайн-платформе для медицинского страхования Best Doctor: в июле она привлекла $4,5 млн от фондов AddVenture и Target Global.

В е-сommerce также были крупные успехи: ульяновский стартап Ecwid в мае привлек $49 млн, отмечает Топоров из Leta Capital. Лид-инвесторами в раунде выступили фонды Morgan Stanley Expansion Capital и PeakSpan Capital. Оставшиеся после выкупа акций средства позволят Ecwid расширить команду в два раза и занять существенную долю рынка продуктов для электронной коммерции, объем которого к 2026 году может составить $11 млрд, говорил тогда Forbes основатель компании Руслан Фазлыев.

Сервисы доставки продуктов, особенно самые быстрые, стали просто бесценными, говорит Романенко. Среди привлекших новые раунды — американская компания GoPuff, китайская MissFresh и российский «Самокат». В области онлайн-мероприятий, по мнению Романенко, одной из самых успешных компаний стала лондонская платформа Hopin: за год она смогла привлечь два раунда — $40 млн в июне и $125 млн в ноябре 2020 при оценке в $2,125 млрд.

Срыв сделки Тинькофф, битвы TikTok и освобождение Калви

Самыми интересными событиями в 2020 году стали новый раунд Revolut и несостоявшаяся сделка «Яндекса» и Тинькофф Банка, считает Константин Виноградов из Runa Capital. «Оба challenger banks оценили примерно в $5,5 млрд, хотя у Revolut вся выручка за 2019 год составила около $ 210 млн, а у «Тинькофф» чистая прибыль за год была более $500 млн», — отмечает он. По мнению инвестиционного директора Runa, это хорошо показывает разницу в оценке похожих бизнесов, оперирующих на российском и международных венчурных рынках.

Орловский из Fort Ross главным событием года считает активность вокруг платформы TikTok. В этом году приложение стало самым скачиваемым в мире, вокруг платформы разыгралась настоящая драма, отметил Орловский. «Конечно, было интересно наблюдать за тем, как TikTok рос и развивался, как его запрещали в Америке, Индии, как американский TikTok продавали различным американским корпорациям и какая вокруг этого была битва», — поясняет он.

Для участников российского рынка особенно значимым также стало освобождение основателя инвестиционного фонда Baring Vostok Майкла Калви. В ноябре Верховный суд освободил его и других фигурантов дела из-под домашнего ареста, а уже в начале декабря, как рассказал Forbes один из потенциальных инвесторов, Baring Vostok запустил новый фонд объемом менее $200 млн: для инвестиций в технологии, медиа, телеком и потребительский сектор.

«Запуск нового фонда Baring Vostok Ventures после освобождения своих сотрудников из заключения — это довольно яркий жест», — считает партнер Gagarin Capital Анастасия Швецова. 28 декабря Калви сообщил, что уже приступил к работе. На вопрос, планирует ли он вернуться к инвестиционной деятельности, бизнесмен пока отказался ответить.

Больше роботов, open source и health tech

Несмотря на рекордный рост рынка, привлечь инвестиции на ранней стадии в ближайшие годы, очевидно, все-таки будет тяжелее. Количество и объемы инвестиций на ранних стадиях продолжают уменьшаться, считает Денис Калышкин из I2BF. Одновременно, по данным команды фонда, растут объемы инвестиций на поздних стадиях. Необходимость заключать сделки без личных встреч при этом может помочь предпринимателям искать новых инвесторов, считают опрошенные Forbes инвесторы.

«Еще недавно некоторые фонды из Долины не инвестировали дальше 50 миль от их офиса, но сегодня все предприниматели и инвесторы находятся на расстоянии Zoom-звонка друг от друга. Доступ к лучшим стартапам стал проще для глобальных фондов, и это плохая новость для локальных инвесторов», — говорит Виноградов.

Для российских стартапов это, возможно, хорошая новость: несмотря на рекордный рост глобального венчурного рынка, по словам Полехина, сейчас они «не испытывают ажиотажа со стороны инвесторов». По мнению Орловского из Fort Ross, самым крупным игроком на российском венчурном рынке в 2020 году стал Сбербанк: он приобрел сервисы 2GIS, «Звук», Instamart и другие. На втором месте был Mail.ru с его инвестициями в образовательные сервисы.

На глобальном уровне инвесторов будут интересовать не только самые очевидные сферы — в области удаленной работы и онлайн-обучения, считают в I2BF. Самой перспективной сферой в фонде называют повышение эффективности и автоматизации в широком классе скучных традиционных отраслей, таких как производство, логистика, стройка и сельское хозяйство.

В других фондах также следят за стартапами в биотехнологиях и health tech (медтехе). Так, в Gagarin Capital обращают особое внимание на health tech. По словам партнера фонда Анастасии Швецовой, сейчас в Gagarin Capital «с интересом наблюдают за портфельными компаниями из этого сектора» — в надежде на долгосрочный эффект от регуляторных подвижек в США, который не окончится с завершением коронакризиса.

Источник

Стартапы и венчурные инвестиции: тренды и итоги 2020 года

Привет, Хабр! Вместо обычного рассказа о крупнейших событиях недели, в этот раз итоги венчурного года. Чем кроме вируса запомнился 2020 год в стартап-индустрии? Оригинальный ролик на YouTube, ниже расшифровка.

Новый год — время подведения итогов. Понятно, что новость года, тренд года, итог года — это все вирус. №1 — вирус и № 2 — вирус, и, наверно, № 10 — вирус. COVID очень много изменил, COVID очень многое поменял надолго. Мир после COVID будет совсем другим, чем до COVID. И сейчас об этом разговаривать рано. Надо подождать, чем все это кончится.

Сегодня я говорю о том, что случилось за год кроме удаленки, масок, курьеров и всего ковидного. Многое произошло на самом деле.

Взлет TikTok

TikTok. Это точно был его год. TikTok был популярным и успешным стартапом раньше. Если я правильно помню, его материнская компания ByteDance — самый дорогой стартап мира аж с 2018 года. Но, тем не менее, именно в этом году TikTok перестал быть стартапом, а стал частью экосистемы интернета. Он уже большой. Мы уже ценим его не за будущее, не за перспективы, не за рост, а за то, что есть уже сейчас. Его доля в просмотрах, в популярности, в упоминаниях уже сейчас значима. В разных странах по-разному. Но это везде игрок первой лиги, он уже везде напрямую конкурирует с Facebook, Instagram, Snapchat. Это не какое-то будущее, это то, что уже есть.

По выручке пока не так. Выручка появится в будущем году или через год. Но по популярности уже так. Все ведущие развлекательные блогеры уже должны быть в TikTok. Это все уже произошло. Это не будущее. TikTok пришел.

Сбербанк теперь Сбер

Сбер. В это трудно поверить, но тот Сбер, который мы сейчас знаем, к которому мы успели привыкнуть, он появился в этом году. В прошлом году все было по-другому. В прошлом году Сбербанк был почти обычным банком, который обещал построить интернет-компанию, какую-то интернет-экосистему. Вот за год он ее более-менее построил. За год стало привычно заказывать еду в сервисах Сбера. За год стало привычно смотреть видео в сервисах Сбера и слушать музыку в сервисах Сбера. За год стало привычно, что Сбер покупает новую интернет-компанию каждую неделю. Ничего подобного год назад не было.

Год назад он конкурировал с ВТБ, Альфа, Тинькофф и еще какими-то банками. Сейчас он продолжает конкурировать с ними, но одновременно, почти по всем направленям, конкурирует с Яндексом и Mail.ru. Внутри банка родилась большая интернет-компания, которая охватывает все сектора современной потребительской экономики. И это случилось за год.

Рекорды Spacetech

Космос улетает в космос. Все помнят успешный полет SpaceDragon Маска. Недавно полетела в очередной раз Ангара. У китайцев технические прорывы. И венчурная активность очень большая. Много новых космических компаний. Много раундов у старых космических компаний. Много технических успехов у космических стартапов.

Посмотрите на Momentus с российскими основателями. Он уже почти вышел на IPO. Вообще много помните IPO компаний с российскими основателями? Вот еще одно и оно будет космическое.

Доходит до совсем удивительного. Я в одном инвесторском чатике нахожусь. Там простые бизнес-ангелы с обычными чеками, по 100 тыс. долларов. Они обсуждают новый космический стартап. Будут они в него инвестировать, не будут они в него инвестировать. Правильный там двигатель, неправильный там двигатель. Вчера про EdTech, сегодня про космос. Космос становится популярным во всех странах, на всех уровнях. Будто не 2021 год встречаем, а какой-нибудь 1962.

Выход есть!

Последние лет 5 венчурный рынок России активно жаловался на проблему выходов. Есть хорошие стартапы, в них инвесторы вкладываются, стартапы отлично растут, а потом продавать их некому. Никто не хочет покупать. И поэтому по цепочке проблемы для будущих стартапов. Инвестор видит, что выхода нет, потому не вкладывается. Стартапы не могут получить инвестиции, поэтому не вырастают. Поэтому беда.

В 2020 году эта проблема решилась. Никто об этом не говорит, это не пиарится. Но, тем не менее, 2020 год — это год выходов. Выходов случилось очень много. Выходы были разные. Было IPO Озон, планируется IPO ivi, Сбербанк купил очень много компаний, Mail.ru купил очень много EdTech. Происходили независимые покупки — Манго купил Calltouch. Много всего случилось. Статистику я не делал. Но на глаз доля выходов России стала больше, чем доля входов. Понятно, что рынок в целом маленький и в штуках все равно не очень много получается. З0 публичных историй, а в Штатах столько за неделю проходит. Это просто рынок маленький. При масштабе нашего рынка выходов случилось очень много.

Если хотя бы половина этой активности — это не разовые всплески, а часть тренда, какого-то реального изменения, то, повторяю, проблема выходов решена. Это драматически меняет российский венчурный ландшафт. И снова пора инвестировать в местные проекты.

Деньги на биржу!

Обычные люди в России полюбили фондовый рынок. Их становится все больше. Каждый месяц ставятся рекорды по количеству открытых счетов. Каждый месяц ставятся рекорды по количеству активных счетов. Становится больше брокеров. Брокеры делают все более красивые мобильные приложения. Брокеры все более активно их рекламируют. Все растет, все улучшается, все пузырится.

В принципе, тоже самое я мог сказать год назад. И скорее всего, тоже самое я смогу сказать и через год. Это не новость 2020 года. Это тренд. Но, тем не менее, тренд продолжается и какое-то время будет еще продолжаться.

Есть два практических вывода, которые можно извлечь. Первый — пилите стартапы под новый рынок. Триллионы рублей перетекают из депозитов на биржу. Это большая новость, это большое новое потребление. Под это можно создавать какие-то новые проекты. Наверно, трудно с нуля создать нового брокера, но что-то более хитрое создать можно. Создавайте стартапы. Бегите. Не так часто создаются новые рынки.

Второй практический вывод — немного страшно за российский фондовый рынок. Знаете ту замечательную фразу про то, что когда чистильщики обуви выходят на биржу, надо продавать. В России происходит нечто подобное. Я в числах не оценю насколько частные инвесторы влияют на цены российских акций, но может быть уже влияют. Например, тревожный сигнал, что Яндекс торгуется по мультипликаторам лучше Google, а Озон — Amazon. В принципе так быть не должно. В принципе должен быть страновой дисконт, а его нет. Так что страшно. Может все упасть. А может и не упасть.

Бизнес-модели года

Главная бизнес-модель года — это дарк-сторы, Яндекс.Лавка, Самокат. Вы скажете, что это все из-за вируса и не надо об этом говорить, потому что про вирус мы сегодня не говорим. Я скажу — нет, просто совпало. Оно и в прошлом году росло. И в будущем году будет расти. И в этом году росло вне локдауна и карантина. Просто есть такой тренд. Это очень хорошее предложение — доставка продуктов бесплатно за 15 минут. И очень хорошо, что российские компании смогли сделать это предложение.

Бизнес-модель развивается не только в России. Есть проекты в Германии, в Штатах, наверняка есть в других странах. Яндекс вышел в Израиль. Мировой тренд! Россия одна из первых. Наверное, сильно отстает от Китая, но больше ни от кого.

2020 год — год электросамокатов в России. Сервисы были и раньше. Но по-настоящему массовыми они стали именно в этом году. Такая условная планка преодолена. Теперь это не дикость, а нормальная часть городского ландшафта. По крайней мере в некоторых городах. В 2021 году оно еще в разы вырастет. Но сейчас оно уже существует. Сейчас это уже не развлечение, а общественный транспорт. Да, не самый популярный, но тем не менее существующий.

В мире этот переход случился несколько лет назад, Россия отстает. Может быть случайно. Может быть, денег требуется много на покупку самокатов. Может быть, потому что холодно. Может быть, по совокупности факторов. Короче говоря, тут мы от мира несколько отстали.

Продолжает очень сильно расти EdTech. У всех проектов все очень хорошо. У всех растет выручка, все очень довольны. Говорят, что тренд скоро закончится, но пока есть. Пока у всех все растет.

Вот таким был 2020 год в венчуре и стартапах. Счастливого Вам 2021 года.

Источник