- Мультипликатор ROA — рентабельность активов компании

- ROA (Return on Assets) — Рентабельность активов

- Формула расчета ROA (Return on Assets)

- Как пользоваться коэффициентом ROA (Return on Assets)

- Особенности показателя рентабельности активов ROA (Return on Assets)

- Показатель ROA (Return on Assets) на FinanceMarker

- Справочник

- Рентабельность активов (ROA). Формула по балансу. Пример расчета для ОАО “КБ Сухой”

- Инфографика: Рентабельность активов

- Рентабельность активов. Показатели и направление использования

- Коэффициент рентабельности активов. Формула расчета по балансу и МСФО

- Видео-урок: “Оценка рентабельности активов компании”

- Коэффициент рентабельности активов. Пример расчета

- Коэффициент рентабельности активов. Нормативое значение

- Рентабельность активов (ROA) – что это такое и как рассчитать

- Что такое ROA

- Примеры расчета

- Двухфакторная модель ROA

- Какие значения показателя считаются оптимальными

- Что стоит учитывать при анализе компании по ROA

- Всегда ли хорош высокий ROA

- Как пользоваться коэффициентом ROA (Return of Assets)

- Разновидности финансового показателя

- Расчет ROA на реальных примерах

- Преимущества и недостатки

- Заключение

Мультипликатор ROA — рентабельность активов компании

В этой статье предлагаю чуть подробнее поговорить о таком мультипликаторе, как рентабельность активов или ROA (return on assets).

ROA (return on assets) – это отношение чистой прибыли к активам компании. Показывает способность компании эффективно использовать имеющиеся у нее активы для создания прибыли. Также данный показатель отражает среднюю доходность, получаемую на все источники капитала — собственного и заемного. Активы предприятия – совокупность имущества и денежных средств, принадлежащих предприятию (здания, сооружения, машины и оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, собственность, имеющая денежную оценку).

Другими словами, ROA это финансовый параметр компании, характеризующий отдачу от использования всех активов организации. Он показывает способность организации генерировать прибыль без учета структуры его общего капитала, т.е. показывает качество управления активами в компании. В отличие от показателя ROE (рентабельность собственного капитала), данный показатель учитывает все активы организации, а не только собственные средства, поэтому он используется реже и менее интересен для инвесторов.

По сути показатель ROA показывает способность ТОП менеджеров эффективно использовать активы компании. Также он показывает среднюю доходность, полученную на все источники денежных средств.

Прибыль любой коммерческой организации зарабатывается с помощью использования её активов. И чем более грамотно, в данном случае используются активы, тем большую прибыль в итоге получает организация.

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше

На примере Apple рассчитаем ROA. Делим чистую прибыль компании 53 318 млрд. руб. на активы равные 367 502 млрд. руб. и умножаем на 100%. Получается коэффициент равный 14,5%. Это значит рентабельность использования активов компании составляет 14,5%.

Другими словами, если активы компании равны 10 млн. руб., а чистая прибыль 2 млн. руб., то ROA = 2000/10 000 = 0,2 или 20%, то есть каждый рубль, который компания инвестирует в активы, приносит 20 копеек прибыли за год.

Для инвестора, сравнивая компании друг с другом, более интересна та, у которой ROA выше. Это значит, что она зарабатывает больше при меньших инвестициях. Падение ROA в течение нескольких периодов — это тревожный звонок, который сигнализирует о том, что активы с каждым годом используются менее эффективно.

Отличие ROA от ROE:

ROA учитывает долг компании, а ROE — нет. Чем больше компания берёт долгов, тем выше будет рентабельность собственного капитала.

Как пользоваться коэффициентом ROA :

Рентабельность активов полезно применять в следующих случаях:

- При сравнении компаний одной отрасли по показателю ROA

- При анализе динамики изменения показателя ROA в рамках одной компании

Сравнение компаний по показателю рентабельности активов может быть корректно осуществлено только в рамках одной отрасли. Например, в отраслях с высокой оборачиваемостью активов как розничная торговля, это показатель будет существенно выше, чем в отраслях, где оборачиваемость активов традиционно низкая, как в машиностроении.

Заключение:

Расчёт рентабельности активов может быть полезен при сравнении прибыльности компании за несколько кварталов и лет, а также при сравнении с аналогичными компаниями одинакового размера и отрасли.

ROA измеряет, насколько эффективно компания может управлять своими активами для получения прибыли в течение периода.

Поскольку единственной целью активов компании является получение прибыли, этот коэффициент помогает как руководству, так и инвесторам увидеть, насколько хорошо компания может конвертировать свои инвестиции в активы в прибыль.

Для инвестора важно, чтобы ROA компании, в которую он хочет инвестировать деньги, был выше среднего по отрасли и показывал рост последние годы.

Источник

ROA (Return on Assets) — Рентабельность активов

Коэффициент рентабельности активов ROA (Return on Assets) отражает соотношение чистой прибыли компании к ее активам, выражается в процентах и позволяет инвесторам оценить, насколько эффективно компания использует свои активы.

Коэффициент рентабельности активов ROA (Return on Assets) отражает соотношение чистой прибыли компании к ее активам и выражается в процентах.

ROA позволяет инвесторам оценить, насколько эффективно компания использует свои активы.

Очевидно, что чем выше данный показатель, тем лучше рентабельность активов у компании.

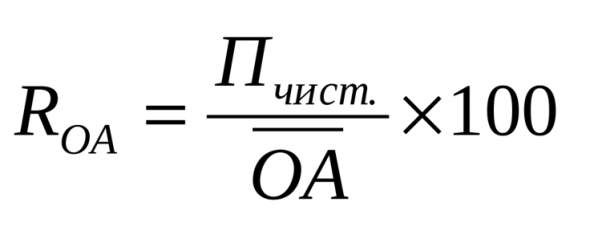

Формула расчета ROA (Return on Assets)

ROA считается по следующей формуле:

Формула ROA для отчетности на английском языке:

где Чистая Прибыль — совокупная чистая прибыль компании за год (для квартальных отчетов должна быть пересчитана на год).

Как пользоваться коэффициентом ROA (Return on Assets)

Рентабельность активов полезно применять в следующих случаях:

- При сравнении компаний одной отрасли по показателю ROA

- При анализе динамики изменения показателя ROA в рамках одной компании

Сравнивать компании из разных отраслей по показателю ROA не представляет смысла, так как специфика бизнеса и его рентабельность, в зависимости от отрасли, могут сильно отличаться.

Особенности показателя рентабельности активов ROA (Return on Assets)

В отличии от показателя рентабельности собственного капитала ROE (Return on Equity) в расчете ROA (Return on Assets) задействованы все активы компании, которые включают в себя не только собственный капитал, но и заемные средства.

Отсюда вытекает зависимость между показателями ROE и ROA:

Чем больше заемных средств у компании, тем бОльшая разница между показателями ROE и ROA.

При увеличении заемных средств, показатель ROA будет уменьшаться.

Показатель ROA (Return on Assets) на FinanceMarker

В новой версии FinanceMarker.ru показатель ROA будет доступен по всем компаниям Московской биржи, а также бирж NASDAQ, NYSE и других.

Показатель будет доступен для:

- Сравнения компаний между собой по показателю ROA в рамках сводной таблицы мультипликаторов.

- Анализа изменения показателя ROA в рамках одной компании.

Данные о рентабельности активов ROA будут доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Справочник

Мультипликатор ROA относится к категории мультипликаторов, отражающих рентабельность бизнеса. Вот другие мультипликаторы из этой же категории:

- ROS (Return on Sales) — рентабельность продаж (выручки)

- ROE (Return on Equity) — рентабельность собственного капитала

- ROIC (Return on Invested Capital) — рентабельность инвестированного капитала

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно по этой ссылке.

Источник

Рентабельность активов (ROA). Формула по балансу. Пример расчета для ОАО “КБ Сухой”

Рассмотрим коэффициенты рентабельности предприятия. В данной статье мы рассмотрим один из ключевых показателей оценки финансового состояния предприятия – рентабельность активов.

Коэффициент рентабельности активов относится к группе коэффициентов «Рентабельность». Группа показывает эффективность управления денежными средствами на предприятии. Мы будем рассматривать коэффициент рентабельности активов (ROA), который показывает, сколько денежных средств приходится на единицу активов, имеющихся у предприятия. Что такое активы предприятия? Более простыми словами – это его имущество и его деньги.

Рассмотрим формулу расчета коэффициента рентабельности активов (ROA) с примерами и его норматив для предприятий. Начать изучение коэффициента целесообразно с его экономической сущности.

Инфографика: Рентабельность активов

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Рентабельность активов. Показатели и направление использования

Кем используется коэффициент рентабельности активов?

Он используется финансовыми аналитиками для диагностики эффективности предприятия.

Как использовать коэффициент рентабельности активов?

Данный коэффициент показывает финансовую отдачу от использования активов предприятия. Цель его использования – повышение его значения (но с учетом, конечно, ликвидности предприятия), то есть с помощью его финансовый аналитик может быстро проанализировать состав активов предприятия и оценить их в клад в генерацию общего дохода. Если какой-либо актив не дает вклада в доход предприятия, то он него целесообразно отказаться (продать, снять с баланса).

Другими словами рентабельность активов – это отличный индикатор общей доходности и эффективности деятельности предприятия.

Коэффициент рентабельности активов. Формула расчета по балансу и МСФО

Рентабельность активов рассчитывается делением чистой прибыли на активы. Формула расчета:

Коэффициент рентабельности активов = Чистая прибыль / Активы = стр.2400/стр.1600

Зачастую для более точной оценки коэффициента величина активов берется не за конкретный период, а среднее арифметическое начала и конца отчетного периода. К примеру, стоимость активов на начало года и на конец года деленная на 2.

Откуда взять стоимость активов? Она берется из бухгалтерской отчетности в форме «Баланс» (строка 1600).

В западной литературе формула расчета рентабельности активов (ROA, Return of assets) выглядит следующим образом:

где:

NI – Net Income (чистая прибыль);

TA – Total Assets (сумма активов).

Альтернативный вариант расчета показателя следующий:

где:

EBI – чистая прибыль, получаемая держателями акций.

Видео-урок: “Оценка рентабельности активов компании”

Коэффициент рентабельности активов. Пример расчета

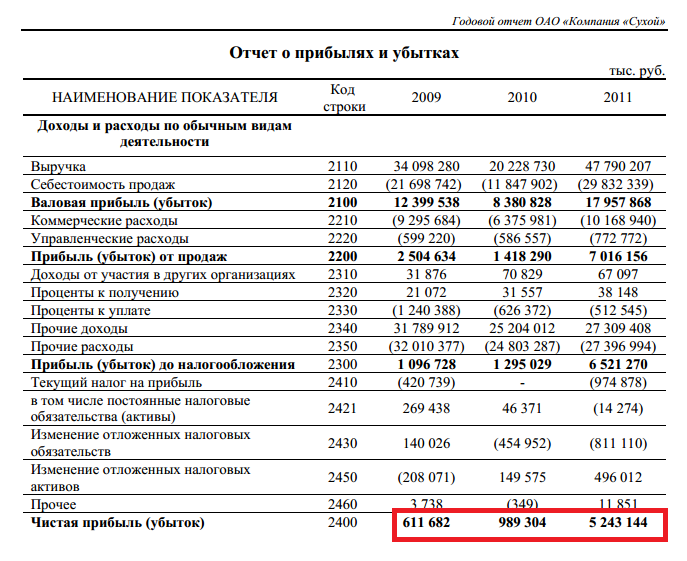

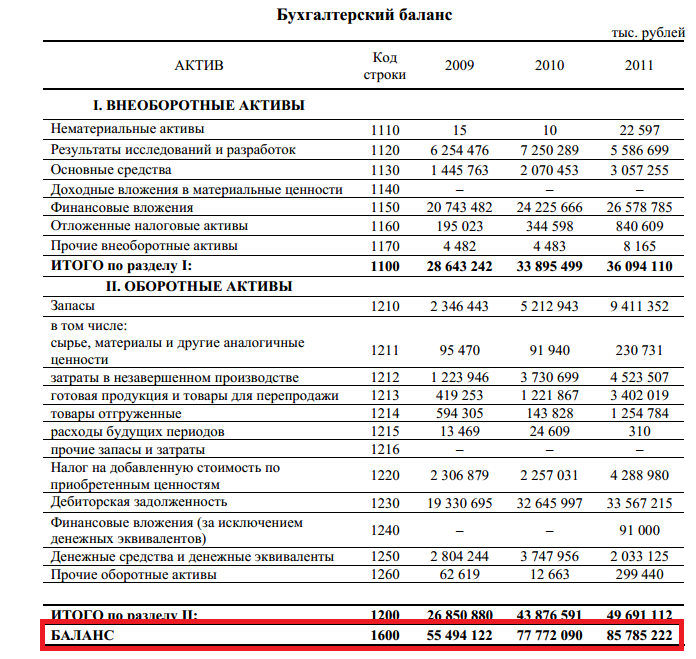

Перейдем к практике. Рассчитаем рентабельность активов для авиационной компании ОАО «ОКБ Сухого» (производит самолеты). Для этого необходимо взять данные по финансовой отчетности с официального сайта компании.

Расчет рентабельности активов для ОАО “ОКБ Сухой”

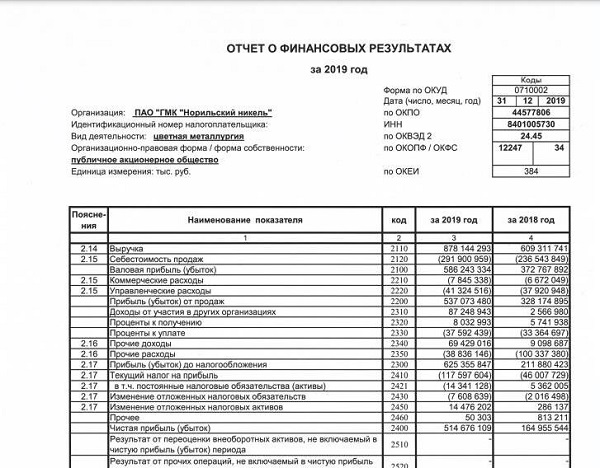

Отчет о прибылях и убытках ОАО “ОКБ Сухой”

Бухгалтерский баланс ОАО “ОКБ Сухой”

Коэффициент рентабельности активов 2009 = 611682/55494122 = 0,01 (1%)

Коэффициент рентабельности активов 2010 = 989304/77772090 = 0,012 (1,2%)

Коэффициент рентабельности активов 2011 = 5243144/85785222 = 0,06 (6%)

По данным зарубежного рейтингового агентства Standard & Poor’s коэффициент рентабельности активов в среднем по России в 2010 году составил 2%. Так что 1,2% у «Сухого» за 2010 год это не так уж и плохо в сравнении со средней рентабельностью всей промышленности России.

Рентабельность активов у ОАО «ОКБ Сухого» выросла с 1% в 2009 году до 6% в 2011 году. Это говорит о том, что эффективность деятельности предприятия в целом повысилась. Вызвано это было тем, что чистая прибыль в 2011 году была значительно больше, чем в предыдущие годы.

Коэффициент рентабельности активов. Нормативое значение

Норматив для коэффициента рентабельности активов, как и для всех коэффициентов рентабельности Кра >0. Если значение меньше нуля – это повод серьезно задуматься над эффективностью предприятия. Вызвано это будет тем, что предприятие работает себе в убыток.

Резюме

Разобрали коэффициент рентабельности активов. Надеюсь у вас не осталось больше вопросов. Подведя итог хочу отметить, что ROA входит в тройку самых важных коэффициент рентабельности предприятия, на ряду с коэффициентом рентабельности продаж и коэффициентом рентабельности капитала. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“. Данный коэффициент отражает доходность и прибыльность деятельности предприятия. Его, как правило, используют инвесторы для оценки альтернативных проектов для вложения.

Автор: Жданов Василий Юрьевич, к.э.н.

Источник

Рентабельность активов (ROA) – что это такое и как рассчитать

ROA – это мультипликатор, показывающий, насколько эффективно используются активы в деятельности компании.

Показатель упоминался в статье «Формула Дюпона» и использовался в простейшей двухфакторной модели Дюпона, определяющей зависимость между рентабельностью продаж и оборачиваемостью активов.

В расчете коэффициента участвуют все виды активов, в том числе и те, который были приобретены с использованием заемных средств. В этой статье мы разберем формулу расчета рентабельности активов ROA и как можно использовать этот коэффициент в финансовом анализе деятельности предприятия.

Что такое ROA

ROA – это финансовый показатель, определяющий доходность, полученную на собственный и заемный капитал. В отличие от мультипликатора ROE (рентабельность собственного капитала), ROA рассчитывается с учетом заемных средств.

Формула расчета ROA по балансу такая:

где ЧП – чистая прибыль (стр. 2400 отчета о финансовых результатах);

А – активы (стр. 1600 баланса).

Как рассчитывается чистая прибыль, вы уже знаете. Это объем продаж за минусом расходов (постоянных и переменных), плюс операционные доходы и минус операционные расходы. Полученная величина уменьшается на сумму начисленного налога.

Активы – это, по сути, итог по бухгалтерскому балансу. В их состав входят:

- недвижимость;

- машины и производственное или торговое оборудование;

- транспорт;

- денежные средства;

- ценные бумаги и другие финансовые вложения;

- дебиторская задолженность;

- материально-производственные запасы.

Можно рассчитывать показатель ROA только по внеоборотным активам (стр.1100) или только по оборотным (стр.1200). Но чаще всего формула расчета ROA включает суммарный показатель стоимости всех активов. При этом используется среднее арифметическое стоимости на начало и конец периода.

Итоговая строка баланса – это весь капитал, находящийся в собственности предприятия. Мультипликатор рентабельности показывает, сколько процентов прибыли приносит каждый рубль использования капитала.

Немного странным может показаться то, что в состав капитала входит дебиторская задолженность. Казалось бы, как может долг являться капиталом?

Оборотные активы бывают с высокой ликвидностью либо с низкой. Ликвидность – это способность конвертироваться в деньги. Так, денежные средства, депозиты, краткосрочные ценные бумаги обладают высокой ликвидностью.

Задолженность покупателей является своего рода гарантией получения денег. Иными словами, это актив средней или низкой ликвидности, который через какое-то время будет «превращен» в денежные средства. Полученные деньги можно использовать для покупки оборудования, товаров и других целей. Если средства пойдут на погашение задолженности перед поставщиками – стоимость активов уменьшится.

При увеличении оборотных средств (например, материальных запасов) задолженность перед поставщиком (кредиторка) также увеличится. Поэтому для полной картины стоит обращать внимание и на рентабельность собственного капитала (ROE).

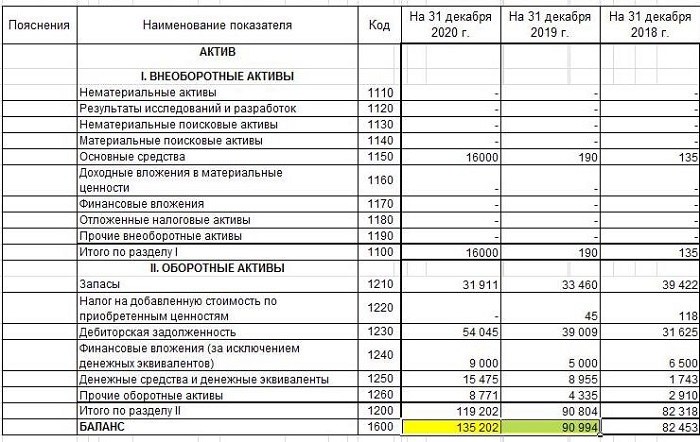

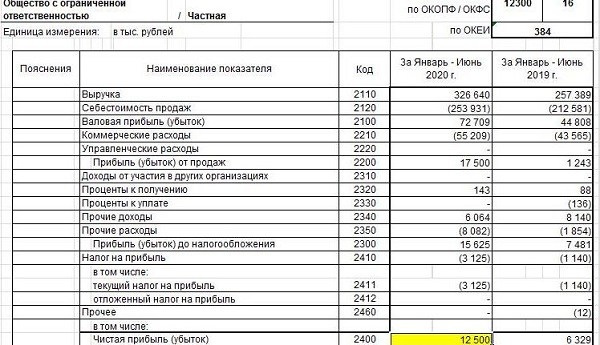

Далее на примерах рассчитаем рентабельность активов ROA, используя формулу по балансу.

Примеры расчета

Предположим, чистая прибыль компании составила 1500 тыс. руб., а стоимость активов – 10 млн. руб. на начало года и 12 млн. руб. – на конец года. Рассчитаем мультипликатор ROA.

Чтобы избежать арифметической ошибки при составлении формулы, сначала следует выполнить расчет средней стоимости активов:

А=(10000+12000)/2=11000 тыс. руб.

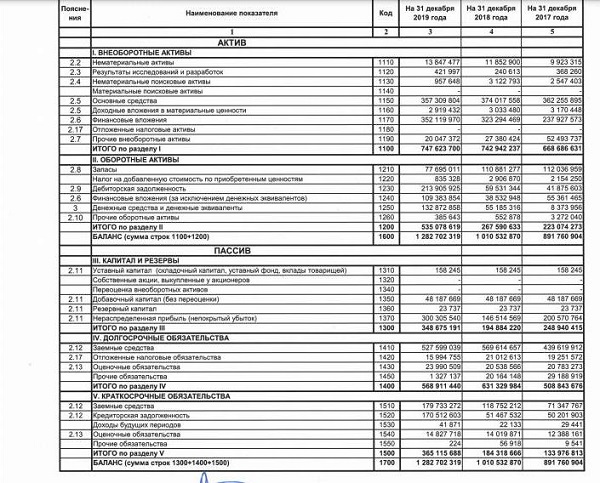

Теперь рассчитаем коэффициент ROA по данным бухгалтерской отчетности. Нужные нам строки выделены желтым цветом.

А=(90994+135202)/2=113098 тыс. руб.

В обоих примерах получились хорошие результаты. О том, каким должен быть показатель ROA, мы поговорим дальше, а пока рассмотрим двухфакторную модель расчета данного мультипликатора.

Двухфакторная модель ROA

Вспоминаем двухфакторную модель Дюпона, где формула коэффициента ROA, которую мы использовали выше, была получена путем преобразования:

ROS – коэффициент рентабельности продаж;

Коа – коэффициент оборачиваемости активов.

V – объем продаж.

Для примера выше ROS будет таким:

Расчет ROA «развернутым методом» позволяет увидеть:

- как продажи участвуют в формировании прибыли;

- насколько интенсивно используются активы.

Какие значения показателя считаются оптимальными

Среднее значение мультипликатора для американских и европейских крупных компаний – 10-15%. Так, для Apple этот показатель составляет 14,5%, для Microsoft – 15,95%. А вот для компании Daimler AG (производство автомобилей Mercedes-Benz) – 0,79%. Все данные приведены за 2019 год.

В капиталоемких отраслях (производство, добыча ресурсов и т.д.) значения коэффициента, как правило, ниже, чем в высокотехнологичной сфере. Это объясняется необходимостью постоянно обновлять оборудование, используемое в процессе производства. В то время как в IT-сфере для ведения деятельности нужны в основном компьютеры, которые стоят не так дорого.

В сферах торговли и оказания услуг средняя доходность активов ROA составляет около 8-12%, в банковском секторе – примерно 1-2%.

По данным ММВБ, за тот же 2019 год среднее значение коэффициента для российских компаний составило 5%. В целом, как таковых нормативных значений мультипликатора не существует, единственный критерий – значение должно быть положительным. Если коэффициент принимает отрицательное значение, это говорит об убыточности компании и должно служить «красным сигналом» для инвестора.

Что стоит учитывать при анализе компании по ROA

Прибыль зависит от объема продаж и структуры расходов, а активы – от наличия оборотных средств. Не всегда большой объем свободных средств работает на увеличение доходности. Например, для дистрибьюторов норма прибыли – 2% от выручки.

Кроме того, ROA активов не следует использовать для составления долгосрочных прогнозов. Высокое значение показателя не говорит о том, что прибыль будет расти. Возможно, компания в этом отчетном периоде провела несколько высокорисковых сделок.

Также нельзя забывать, что показатель рентабельности активов ROA характеризует доходность на весь капитал, находящийся в использовании компании. Сюда входят и кредитные средства, которые придется возвращать, а предугадать объем денежных поступлений очень сложно.

Помимо расчета общего показателя рентабельности ROA, не лишним будет рассчитать значение только для внеоборотных активов, а также рентабельность собственного капитала ROE.

Всегда ли хорош высокий ROA

Почему в производственных компаниях невысокий ROA? Это показывает, что предприятие вкладывает деньги в новое оборудование. Чем выше стоимость основных средств, тем ниже рентабельность активов. Со временем, по мере износа показатель растет. Таким образом, высокое значение мультипликатора может указывать на то, что компания не вкладывает деньги в основные фонды.

С другой стороны, не во всех отраслях высокая стоимость основных фондов указывает на прочное финансовое положение. К примеру, в сфере услуг дорогостоящее оборудование зачастую и не требуется. А ROA банков составляет 1-3% – это связано с тем, что для расчета используется другая формула. Пример расчета коэффициента рентабельности активов для кредитного учреждения мы рассмотрим ниже.

В целом, высокое значение мультипликатора указывает на то, что компания получает прибыль при невысоких объемах вложений.

Как пользоваться коэффициентом ROA (Return of Assets)

Итак, расшифровка аббревиатуры ROA – Return of Assets (дословно – возврат активов, или их окупаемость, а точнее – способность приносить прибыль).

Мультипликатор можно использовать для первичного финансового анализа, к примеру, при оценке кредитоспособности заемщика или покупателя, а также для рассмотрения компании в качестве объекта инвестиций.

Также очень важно знать, насколько предприятие зависимо от заемных средств. Для этого следует рассчитать разницу между коэффициентами Return of Assets и Return of Equity. Большой разрыв между ROA и ROE показывает, что в стоимости активов преобладают заемные средства.

Разновидности финансового показателя

Кроме рентабельности активов ROA, есть еще два коэффициента, которыми не стоит пренебрегать при проведении экспресс-анализа компании. Они рассчитываются с помощью несложных формул и прекрасно дополняют информацию по эффективности бизнеса.

Этот мультипликатор уже нам знаком, он использовался в двухфакторной модели ROA. ROS (Return of Sales) – это коэффициент рентабельности продаж, показывающий, сколько процентов прибыли содержит каждый рубль или доллар выручки от отгруженной продукции. Напомню, что именно фактически отгруженные товары или оказанные услуги являются показателем для бухгалтерской отчетности и инвестиционного анализа. Выручку по оплате учитывает лишь небольшой процент компаний, они, как правило, относятся к микропредприятиям и редко вызывают интерес инвесторов.

ROS – это результат деления чистой прибыли на объем продаж:

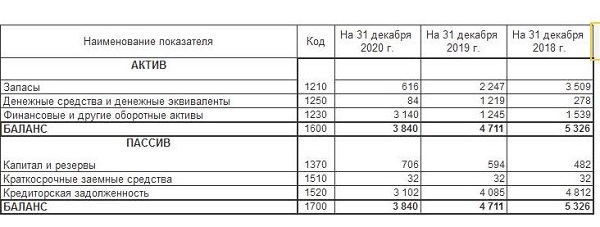

В качестве примера возьмем отчет о финансовых результатах ПАО «ГМК «Норильский никель»:

И рассчитаем ROS, используя значение по строкам 2110 и 2400:

Как видите, за год мультипликатор увеличился более чем в 2 раза. Казалось бы, очень хороший результат. Однако нормативное значение для металлургии за 2019 год – 66,3%. То есть, предприятие немного не дотягивает до установленной нормы, и существует риск налоговой проверки. Впрочем, Норильский Никель присоединился к системе налогового мониторинга, позволяющей контролировать правильность начисления налогов онлайн, без выездных проверок.

ROIC (Return of Invested Capital) – это коэффициент рентабельности инвестированного капитала. Он рассчитывается по формуле:

NOPLAT – операционная прибыль, скорректированная на сумму налогов и процентов;

IC – инвестированный капитал.

TR – ставка налога на прибыль.

ОА – оборотные активы (строка 1200);

КЗбп – краткосрочные обязательства, на которые не начисляются проценты (стр. 1500-стр.1510);

ВА – внеоборотные активы (строка 1100);

ЗО – забалансовые обязательства (при наличии);

ОНО – отложенные налоговые обязательства (строка 1420).

Рассчитаем ROIC для ПАО «ГМК «Норильский никель». Сумму операционной прибыли возьмем из строки 2200 отчета о финансовых результатах, приведенного выше. Ставка налога на прибыль в РФ – 20% (в расчетах используется как коэффициент, равный 0,2).

ОП=537073480 тыс. руб.

NOPLAT=537073480*(1-0,2)=429658784 тыс. руб.

IC=535078619-(365115688-179733272)+747623700-15994755=1081325148 тыс. руб.

Нормативных значений ROIC не имеет, однако чем выше значение мультипликатора, тем эффективнее используется инвестированный капитал.

Расчет ROA на реальных примерах

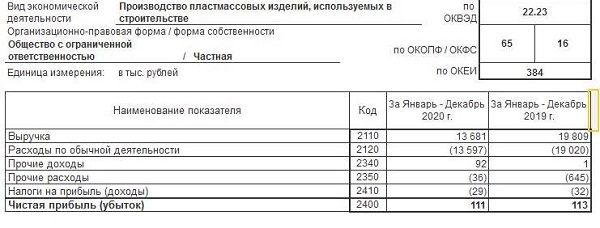

Сначала рассчитаем рентабельность активов ROA для малого предприятия по приведенной выше формуле, а затем выполним расчет этого коэффициента для банка.

Требуется разделить чистую прибыль (стр. 2400) на среднее арифметическое суммы активов за 2020 и 2019 гг. (стр. 1600):

А=(3840+4711)/2=4276 тыс. руб.

ROA=111/4276*100%=2,60%. Это довольно низкий показатель даже для производственного предприятия.

Посмотрим, насколько компания зависима от заемных средств, вычислив коэффициент ROE (отношение чистой прибыли к собственному капиталу). Сумма собственного капитала отображена в стр. 1370.

Как видим, разрыв между коэффициентами ROA и ROE большой. Это показывает, что компания, занимающаяся производством пластиковых окон, в большей степени использует заемные средства, чем собственные. Впрочем, это видно из баланса и так: кредиторка практически равна сумме финансовых активов.

Пример 2.

Приведем формулу расчета ROA для банка:

БП – балансовая прибыль;

ЧА – чистые активы;

t – период времени с начала года, выражаемый в днях.

Рассчитаем коэффициент рентабельности активов для Альфа-Банка по состоянию на 01.12.2020 г. Данные взяты с официального сайта.

БП=158208797 тыс. руб.;

ЧА=4629630424 тыс. руб.

t=(365-31)=334 дня (данные за 2020 год без учета декабря).

ROA=(158208797/4629630424)*(360/334)*100=0,0342*1,0778*100=3,69%. Это довольно высокий показатель для банковского сектора.

Преимущества и недостатки

Основные плюсы коэффициента рентабельности ROA:

- Простой расчет, наглядно показывающий, насколько эффективно компания использует активы.

- Мультипликатор может учитываться для анализа банками, инвесторами, контрагентами, учредителями и менеджментом компании.

- Изменение рентабельности ROA в динамике показывает улучшение или ухудшение деятельности с точки зрения рационального использования ресурсов.

- Сравнительный анализ по ROA допустим только в пределах одной отрасли.

- Зависимость от особенностей составления бухгалтерской отчетности. Так, например, сумма амортизации, рассчитанная по правилам бухучета, может существенно отличаться от реального износа актива.

- Отрицательная величина чистой прибыли (при наличии убытка) иногда искажает значение мультипликатора. Текущий убыток может быть обусловлен временными трудностями, например, куплено новое оборудование, которое пока не используется.

Заключение

Теперь, когда вы знаете, что такое ROA, и как его рассчитать, подведем итоги.

- Коэффициент рентабельности активов помогает понять, насколько успешно предприятие конвертирует активы в доход.

- Для потенциального инвестора рекомендуется обратить внимание на изменение показателя в динамике (за несколько кварталов и лет). Кроме того, желательно, чтобы ROA был выше среднего значения по отрасли. Сравнение с другими отраслями даст недостоверный результат.

- Высокий показатель не гарантирует получения дохода. Рекомендуется использовать его вкупе с другими мультипликаторами – ROE, ROS и ROIC.

Источник