Долгосрочные инвестиции

Инвестиции делятся по разным критериям. Например, по способу вложения в бизнес выделяют прямые и портфельные инвестиции. Можно группировать инвестиции и по сроку вложения капитала: краткосрочные, среднесрочные и долгосрочные. О каких конкретно сроках идет речь?

К первой группе относятся вложения, срок которых составляет не более трех лет. Инструментами могут быть банковские депозиты, краткосрочные займы компаниям, покупка федеральных или муниципальных облигаций. Иначе говоря, это консервативные инструменты с малой доходностью и малым изменением цены. На рынке США главным инструментом для краткосрочных займов выступают казначейские векселя.

Вторую группу составляют вложения сроком не более пяти лет. Это как правило снова депозиты, а также среднесрочные облигации надежных эмитентов с высоким кредитным рейтингом. Например, корпоративные облигации крупных американских и российских компаний. Возможно включение небольшого количества акций таких эмитентов.

К третьей группе долгосрочных инвестиций принадлежат вложения сроком выше пяти лет. Долгосрочное инвестирование наиболее подходит для получения высокого дохода, который приносят акции: длительный горизонт позволяет пересидеть неблагоприятные периоды рыночной стагнации и дает акциям реализовать свой потенциал. Поговорим об этих инвестициях подробнее.

Классификация долгосрочных инвестиций

Долгосрочные инвестиции классифицируются по ряду признаков. По виду вложений выделяют :

- портфельные – покупка акций, облигаций, паев и других ценных бумаг предприятий;

- прямые – приобретение доли в бизнесе компании в обмен на финансирование;

- реальные – например, направленные на приобретение физического объекта (недвижимости и др.)

Примером реальной инвестиции с точки зрения частного инвестора может являться участие в договоре долевого строительства жилплощади на ранней стадии с целью последующей реализации жилья. С позиции компании реальной инвестицией может быть лизинг : в этом случае фирма может передать купленное оборудование или транспорт другому предприятию в аренду с правом последующего выкупа или без него.

По целям вложения :

- доходные – направленные на приумножение и сохранение денег;

- стратегические – главная задача состоит в реализации определенных целей

Например, стратегической инвестицией будет являться постепенная покупка голосующих акций с целью получения блокирующего пакета для дальнейшего влияния на деятельность компании. Подробнее смотрите здесь.

По способу отдачи капиталовложения :

- с регулярными выплатами – ежегодное получение дивидендов или погашение купонов;

- с разовым доходом – прибыль поступает инвестору по завершении проекта

Примером разового дохода является участие в долевом строительстве, когда инвестор получает прибыль только после ввода дома в эксплуатацию и реализации построенного объекта.

Учет на балансе компании

С точки зрения предприятия долгосрочными являются инвестиции во внеоборотные активы, а также приобретение объектов с целью последующей перепродажи. Для целей бухучета долгосрочными признаются вложения, срок которых превышает 1 год. К ним относится:

- строительство зданий, сооружений;

- приобретение объектов капитального строительства;

- покупка земельных участков;

- создание или покупка объектов интеллектуальной собственности

Например, компания приобрела земельный участок 400 гектар. Из них 100 гектар предприятие использовало для строительства собственного цеха, а оставшиеся земли фирма держит для перепродажи в будущем другому бизнесу. Именно этот участок считается долгосрочным вложением капитала, а земля под застройкой – долгосрочными активами.

Таким образом, учет долгосрочных инвестиций в компании подразделяется на :

- долгосрочные вложения;

- основные средства;

- нематериальные активы (патенты, лицензии)

Все эти позиции отражаются в активах компании. Они показывают суммарный объем средств, вложенных в собственное развитие.

Финансовые долгосрочные инвестиции

Помимо этого, выделяют финансовые долгосрочные вложения, которые выражаются в форме:

- предоставления займов другим компаниям;

- покупки долей в уставных капиталах иных организаций;

- приобретения ценных бумаг с длительным сроком погашения

Анализируя вложения в долгосрочные финансовые и нефинансовые инструменты, а также иные денежные потоки, инвестор может попытаться спрогнозировать дальнейшее развитие предприятия и оценить его инвестиционную привлекательность.

Когда фирма приобретает долевые или долговые инструменты (акции и облигации), решение о том, следует ли классифицировать эти инвестиции как краткосрочные или долгосрочные вложения имеет довольно важные последствия для оценки компании. Краткосрочные инвестиции отражаются в оборотных активах, и любое снижение их стоимости признается как убыток.

Но : одновременно с этим увеличение цены не признается прибылью, пока ценная бумага не реализована. Поэтому балансовая классификация инвестиций — будь то долгосрочные или краткосрочные вложения — оказывает непосредственное влияние на чистую прибыль предприятия, которая отражается в отчете о прибылях и убытках.

Практический вывод в том , что в случае каждой компании необходимо разбираться, к какой категории она относит свои вложения, так как у нее существует определенный простор для манипуляций с отчетностью.

Долгосрочные инвестиции для физических лиц

Для частного инвестора наилучшим местом для долгосрочного вложения капитала является фондовый рынок. У него много преимуществ: невысокий порог входа через брокерские компании, ликвидность ценных бумаг, которые легко купить и продать, возможность инвестировать в разных валютах в активы разных стран и др. Ценные бумаги надежно хранятся в депозитарии — в отличие от реального склада, пользование им может быть бесплатным.

Общее правило: чем больше времени инвестор планирует провести в рынке, тем больше акций он может себе позволить и тем выше оценивается его потенциальная доходность. Пенсионные счета молодых американцев, только начавших работать в 20-летнем возрасте, могут включать до 90% акций, несмотря на их риск. Анализ котировок акций говорит о том, что риск владения ими уменьшается со временем и только тень Великой Депрессии 1929 года висит над этим утверждением.

В рамках долгосрочного вложения средств у частного инвестора существует активная и пассивная стратегия. Наиболее известным адептом активных инвестиций является У. Баффет, сделавший на них громадное состояние.

Суть активной стратегии: при подборе ценных бумаг используются фундаментальные показатели компании, говорящие о том, что их реальная стоимость выше той цены, которую сейчас дает рынок. Была популярна в 1940-80 годы. Многие акции Баффет удерживал долгие годы, сделки в его портфеле редки. Менее известно то, что покупал он и облигации кризисных компаний, если мог делать это по выгодной с его точки зрения цене.

Пассивная стратегия инвестиций появилась позднее (в 1990-е годы) и сегодня даже считается синонимом долгосрочного вложения и распределения капитала. Другое название стратегии: портфельная. Это не полные синонимы, но не будем усложнять. Причиной ее появления стало широкое распространение активной стратегии — а то, что известно всем, перестает работать.

Эту стратегию также упрощенно называют «купил-держи» и она делает акцент не на показателях ценных бумаг, а на конкретном инвесторе. Суть ее в следующем:

- Инвестиции не в локальные ценные бумаги, а в их фонды, что убирает риск банкротства отдельной компании

- Фонды отслеживают рыночные индексы, а не пытаются обыграть их трейдингом

- Минимальные комиссии. Чем меньше берет управляющая компания за отслеживание индекса, тем лучше

- Инвестиции в разные классы активов — акции, облигации, недвижимость и пр.

- Проведение ребалансировки для возврата к выбранному уровню риска

- Необязательное, но желательное условие: пополнение портфеля с целью усреднения цены

В результате последователь такой стратегии не пытается обыграть доходность рынка, как активный инвестор, а лишь следует за ней в той доле, в каком индексные фонды находятся в его портфеле. Например, если у инвестора 20% индексного фонда на акции США крупной капитализации, то пятая часть такого портфеля отразит состояние американского фондового рынка. Состав каждого инвестиционного портфеля уникален и зависит от конкретного человека, его целей, возраста, рыночных взглядов и склонности к риску.

Отличительной чертой долгосрочных вложений, как говорилось выше, будет большой процент доходных инструментов в портфеле, в первую очередь акций. Есть специальные фонды, привязанные к возрасту инвестора, которые постепенно сокращают долю акций со временем — читайте здесь.

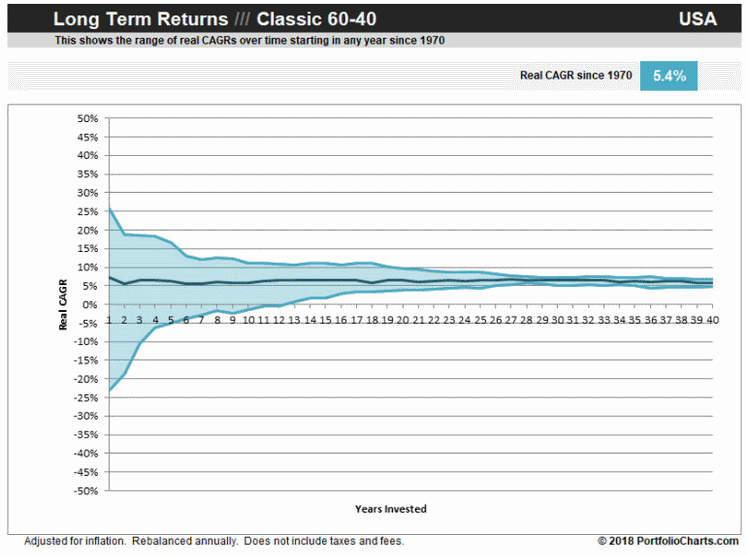

Характеристики долгосрочного размещения капитала (с 1970 по 2010 год) представлены на графике выше, где изображен классический портфель из американских акций и облигаций в соотношении 60/40. Рассмотрены наилучший, наихудший и средний варианты. Видно, что в первые годы имеется сильный разброс доходностей, который однако уменьшается со временем и к концу срока составляет 5.4% в год сверх инфляции. Абсолютная величина при этом даст многократное увеличение капитала.

Плюсы долгосрочных инвестиций

Уоррен Баффет говорил: «Если вы не думаете о владении акцией в течение 10 лет, даже не думайте о том, чтобы владеть ею в течение 10 минут». Исторически доказано, что долгосрочные инвестиции приносят больше доходности, чем краткосрочные.

Вложения финансов на длительный срок имеют следующие преимущества :

- долгосрочные вложения средств в акции делают доходность более предсказуемой и инвестору не стоит переживать из-за падений цен на фондовом рынке. Удержание акций длительное время дает шанс на восстановление и прибыль;

- налоговые льготы – прибыль, достигнутая в краткосрочные периоды, облагается налогом как регулярный доход, тогда как доходность длинных инвестиций освобождается от уплаты подоходного налога. Проще говоря — пока прибыльные акции не проданы, налог не платится, что позволяет делать накопления по принципу сложного процента;

- снижение издержек – долгосрочный инвестор не проводит много операций на фондовом рынке, что приводит к минимизации расходов на брокерские комиссии;

- достижение финансовых целей – инвестор может сохранить свои деньги от инфляции и одновременно с этим сделать накопления, например, на образование детей или безбедную старость. Краткосрочные инвестиции при разумном риске дают лишь спасение от инфляции.

Риски долгосрочных инвестиций

Основные риски долгосрочного инвестирования следующие. Во-первых, при покупке отдельных ценных бумаг существует риск банкротства эмитента и потери средств — однако наличие диверсифицированных фондов решает эту проблему. При использовании одной валюты с связанной с ними активами (например, только рублей и российских акций или только долларов и американских акций) возникает валютный риск ослабления одной валюты к другой.

Для его решения можно использовать как разные валюты, так и активы из разных стран. Высокая доходность требует принять заметный уровень просадки — рынок акций даже развитых стран может падать на 50% и более. Но точно будущую доходность рассчитать нельзя. И наконец, само понятие долгосрочных инвестиций предполагает вложения на длительный срок и потерю ликвидности капитала.

Выводы

Вкладывать ли средства на длительный срок для роста своего благосостояния каждый решает сам. В настоящий момент такие вложения капитала доступны россиянам в том числе на зарубежном брокерском счете со страховкой до 500 тысяч долларов. Для начала достаточно 4-5 тысяч $. Кроме брокерского счета можно также использовать зарубежные страховые компании инвестиционного типа, которые имеют свои особенности, но тоже достаточно надежны.

Для активной стратегии нужно выбирать и отслеживать отдельные ценные бумаги, для пассивных портфельных инвестиций достаточно составить свой портфель из индексных фондов и держаться выбранного соотношения. В российской юрисдикции это в основном паевые и с недавнего времени биржевые паевые инвестиционные фонды (БПИФ), в зарубежной наиболее популярны и доступны биржевые фонды. Некоторые такие фонды с иностранными активами обращаются и на Московской бирже.

Долгосрочное портфельное инвестирование требует убежденности, настойчивости и способности ничего не делать, когда другие активно совершают сделки на текущих новостях. Важно не поддаваться панике в те периоды, когда стоимость портфеля заметно снижается — например после кризиса доткомов рынок США падал более двух лет с лета 2000 по конец 2002 года. Но при должном терпении такой подход почти наверняка принесет высокую относительно консервативных вложений доходность.

Источник

Риски рынка долгосрочных инвестиций

Риск чистой текущей стоимости является основной мерой риска долгосрочных инвестиций. Его оценка ведется путем исчисления величины йота-коэффициента чистой текущей стоимости. Ожидаемую чистую текущую стоимость определяют по формуле 12.2. Для [c.134]

Наметьте пути подхода к оценке риска долгосрочных инвестиций. [c.115]

Подход к оценке риска долгосрочных инвестиций заключается в следующем. [c.117]

Коммерческие организации — наиболее значимые хозяйствующие субъекты рыночной экономики. Они обладают собственным капиталом, который не всегда, однако, дает гарантированную прибыль. Даже если образовалась прибыль в течение года, то это не означает, что ее будет достаточно для осуществления долгосрочных финансовых вложений (инвестиций) в развитие производства, пополнения оборотных средств, выплат акционерам дивидендов по акциям и т.п. В то же время уже сформированный собственный капитал является экономической основой стабильности функционирования организаций. По существу он мало изменяется по своей величине в течение года (например, уставный капитал, резервный капитал, добавочный капитал, фонд накопления, фонд социальной сферы и т.п.). Конечно, эти малоподвижные средства можно направлять и на долгосрочные инвестиции, подвергнув, таким образом, собственный капитал значительному риску. [c.349]

Рисковый капитал — долгосрочные инвестиции, вложенные в ценные бумаги или предприятия с высокой или относительно высокой степенью риска, в ожидании чрезвычайно высокой прибыли. [c.443]

Предпочтительным подходом к анализу эффективности долгосрочных инвестиций является применение всех рассмотренных показателей — NPV, PI, IRR, также учет влияния рисков. [c.134]

Вопрос принятия решений о долгосрочных инвестициях, видимо, является одним из самых трудных и противоречивых финансовых вопросов. Из теории известно, что должен существовать такой коэффициент окупаемости долгосрочных инвестиций, который позволит рыночной цене акций компании остаться неизменной. Трудность состоит в определении этого коэффициента на практике. Поскольку прогнозирование влияния управленческих решений на цену акций не является точной наукой (некоторые даже считают это искусством), то и расчет требуемой нормы прибыли тоже достаточно приблизителен. Вместо простой констатации этого факта мы предлагаем общую схему расчета необходимой отдачи. Идея достаточно проста. Попробуем определить альтернативные издержки проекта капитальных вложений, сравнивая его с инвестициями на финансовом рынке с той же степенью риска. [c.413]

Ко второй группе относятся инвестиционные компании, осуществляющие долгосрочные инвестиции. Они покупают акции, конвертируемые облигации и производные финансовые инструменты, такие, как опционы на фондовые индексы и варранты. Клиентами таких компаний являются лица, для которых приемлем повышенный риск при размещении хотя бы части их активов. Комиссионные за услуги этих компаний наиболее высокие за подписку — до 6%, за управление — до 1,5%. К данной группе относятся, в частности, американские объединенные инвестиционные трасты и управленческие компании. [c.243]

И еще одно обстоятельство стоит учесть при выборе метода оценки инвестиций. Динамический метод, как было указано выше, предполагает расчет чистой стоимости вложенного капитала с учетом изменения процента (дисконта). Достоверное прогнозирование процента возможно только при стабильном развитии экономики и финансового рынка, поэтому долгосрочные инвестиции — всегда риск, так как уверенности в правильном выборе величины процента нет. Результаты инвестиционных вложений при нестабильной экономике непредсказуемы, потому что трудно прогнозируемые инфляционные ожидания не позволяют получить корректные значения стоимости проекта в целом и его этапов по годам реализации. [c.120]

Наличие относительно высоких объемов долгосрочных финансовых вложений требует выяснения их направленности, эффективности и оценки удельного веса каждой из выделенных групп финансовых вложений в общей сумме и по отношению к итогу баланса. Чем выше удельный вес долгосрочных финансовых вложений в общей сумме имущества предприятия, тем больше отвлечено от основной его деятельности, что, соответственно, увеличивает предпринимательские риски клиента. Инвестиции в дочерние общества (код строки 131), инвестиции в зависимые общества (код строки 132), инвестиции в другие организации (код строки 133) — все эти направления вложений требуют дополнительного анализа, так как успешная/неуспешная деятельность клиента и возможности совместного бизнеса с банком зависят не от него самого, а от качества менеджмента и эффективности деятельности тех эмитентов, ценные бумаги (титулы собственности) которых оно приобрело. Можно предположить, что при прочих равных условиях, то есть если инвестиции не являются профилем деятельности клиента банка — это свидетельство низкого качества управления предприятием. Займы, предоставленные на срок более 12 месяцев (код строки 134),необходимо сопоставить с разделом V пассива баланса Долгосрочные пассивы . Если займы предоставленные превышают по размерам заемные средства (код строк 510, 511,512), то это свидетельство низкой ликвидности бизнеса клиента, а также велика вероятность того, что предприятие используется как транзитный счет для [c.142]

Инвестиционную поддержку СМП, по нашему мнению, целесообразно сосредоточить на формировании системы гарантирования и страхования инвестиционных рисков СМП, особенно по долгосрочным инвестициям, а также сети специализированных компаний лизингового обслуживания и франчайзинга развитии в регионе венчурного инвестирования, венчурных фирм и инновационных фондов сохранении условий для уже работающих на региональном рынке инвесторов до конца реализации инвестиционного проекта в случае изменения законодательства стимулировании сотрудничества инновационных СМП с крупными предприятиями региона для доработки их продукции, разработки, тестирования и испытаний новых высокотехнологичных основных средств (через продажу технологий и выдачу лицензий). [c.18]

И в заключение приведу еще одно выражение богатого папы на эту тему Чем больше человек ищет защищенности, тем больше он отказывается от контроля над своей жизнью . Сегодня я наблюдаю эволюцию этих двух слов — защищенность и контроль. Одно представляет мир, который я называю сообществом ответственных людей . Это группа людей, которые знают, что несут ответственность за свою жизнь и ее благополучный результат. А есть другой мир, который я называю сообществом жертв . Это группа людей, считающих, что за их жизнь несет ответственность кто-то другой компания, в которой они работают, или правительство страны. В любой группе людей, в семье или компании обычно можно найти представителей этих двух сообществ. Каждый из них видит мир с позиции своего собственного контекста, или реальности и каждый считает, что он прав. Я обнаружил, что главным фактором, разделяющим представителей этих двух сообществ, является то, на чем они сосредоточены, — на риске или на контроле. Жертвы обычно передают контроль над своей жизнью кому-то другому для того, чтобы избежать риска. А потом приходят в ярость, когда чувствуют, что кто-то злоупотребляет этим контролем, который сами же предоставили своему обидчику. Другими словами, жертвы часто сами делают себя жертвами. В последующие годы в области финансов таких жертв будет много. Люди, которые передают контроль над своими деньгами финансистам-профессионалам, заглатывают их советы вместе с крючком, леской и грузилом. Многие из будущих жертв уже поверили в заклинания делай долгосрочные инвестиции купи и придержи последние 40 лет рынок находится на подъеме , играй без риска . Будущие жертвы покупают для себя эти советы только потому, что им хочется в них верить. Но если эти люди не найдут себе мудрых советчиков, то непременно попадут в категорию финансовых жертв. [c.88]

Несколько месяцев назад один мой приятель рассказал мне, что потерял больше миллиона долларов на фондовом рынке и теперь вынужден опять искать работу. Когда я спросил его, почему он потерял так много, он ответил А что я мог сделать Ведь я делал в точности все то, что советовали мои эксперты, — «скупать понизу». Ну я и скупил понизу, а цены все продолжали падать. Теперь, когда я потерял свыше миллиона долларов, эти же самые эксперты советуют мне не падать духом и делать долгосрочные инвестиции. А я уже не так молод, чтобы ждать . Инвестирование не обязательно должно быть рискованным занятием. Как говорил богатый папа, хотя риск и присутствует, инвестировать далеко не всегда рискованно . И вовсе не обязательно терпеть убытки, когда происходят изменения на рынке. В сущности, многие искушенные инвесторы делают большие деньги, когда рынок начинает падать. А дальше я привожу уроки моего богатого папы, касающиеся того, как инвестировать в фондовый рынок и делать деньги независимо от того, поднимается он или падает. [c.163]

Подтверждения двумя ФИ-спиралями на дневной основе могут применяться краткосрочно-ориентированными инвесторами, которые хотят использовать потенциал прибыли резких изменений тренда. Тип подтверждения, который инвестор использует для принятия решения о вхождении на рынок, зависит от предпочтения риска данного индивидуума. Например, инвестор может решить, что пересечение — многократно подтвержденное пересечением двух ФИ-спиралей на дневной основе, но не два пересечения на дневной и недельной основе — достаточное подтверждение. Наши исследования, однако, показывают, что для долгосрочных инвестиций стоит подождать многократного подтверждения разворота тренда на дневной и недельной основе. [c.191]

При сужении внутреннего рынка, недостатке инвестиций собственных средств и высоком риске долгосрочных банковских кредитов предприятия стоят перед необходимостью [c.283]

Принятие решения о долгосрочных инвестициях является одним из самых сложных вопросов. Из теории известно, что должен существовать коэффициент окупаемости долгосрочных инвестиций, который позволит рыночной цене акций корпорации остаться неизменной. Трудность состоит в определении этого коэффициента на практике. Поскольку прогнозирование влияния управленческих решений на цену акции не является точным, то и расчет нормы прибыли достаточно приблизителен. Поэтому прибегают к весьма простому, но верному способу сравнивают альтернативные издержки продукта капитальных вложений с инвестициями на финансовом рынке с той же степенью риска. Одним словом, программа должна приносить прибыли больше, чем если бы средства удерживались от использования. [c.57]

Сложившаяся ситуация во многом объясняет пристальное внимание финансово-олигархических и криминальных групп, активно делящих власть и собственность в сфере добычи, транспортировки и переработки нефти, газа и других природных ресурсов. Во многом это обусловлено различием во взглядах на перспективы развития, в частности, нефтяной отрасли. На Международном нефтяном форуме (2002 г.) было высказано предположение, что пик добычи нефти, по прогнозным оценкам, наступит через 20 лет, а через 40 лет начнется спад спроса на нефть в связи с использованием альтернативных видов топлива. На этот срок запасов нефти в России более чем достаточно. А когда потребление нефти в мире существенно снизится, часть запасов нефти, в том числе российских, останется невостребованной. В связи с этим разумно полностью реализовать нефтяной потенциал именно сейчас, а не в отдаленной перспективе. Для этого необходимо решить три фундаментальные задачи (1) привлечение долгосрочных инвестиций (2) диверсификация бизнеса, включая объекты нефтехимии и газовой промышленности (3) налаживание стратегического партнерства с иностранными компаниями. Но перед этим необходимо наладить партнерские отношения между отечественными компаниями Россия — практически единственная страна, где нет тесных контактов между конкурирующими компаниями. Переход от жесткой конкуренции к деловому сотрудничеству необходим объективно компании нефтегазового комплекса могли бы разделить между собой финансовые, стратегические и географические риски. [c.41]

В период экономических кризисов и политической нестабильности банковская система сокращает долгосрочные инвестиции в производство, уменьшает сроки кредитования, увеличивает доходы преимущественно не за счет основной, а побочной деятельности. Напротив, в условиях экономической и политической стабильности и, следовательно, сокращения риска банки активизируют свою деятельность как по обслуживанию основной производственной деятельности предприятий, так и долгосрочному кредитованию хозяйства, получают доходы преимущественно за счет своих традиционных процентных поступлений. [c.289]

Объекты страхования кредитных рисков — коммерческие кредиты, обязательства и поручительства по кредиту, банковские ссуды, долгосрочные инвестиции и др. Существуют две формы страхования кредитных рисков страхование риска непогашения кредита и страхование ответственности заемщика за непогашение кредита. [c.74]

Хотя снижение рыночных ставок процента оказывает нежелательное влияние на большинство краткосрочных инструментов инвестирования, возможно, их самым существенным недостатком является относительно низкая доходность. Поскольку эти ценные бумаги обладают низким риском, а низкий риск означает и низкую доходность, норма доходности краткосрочных инвестиций обычно в среднем меньше, чем норма доходности долгосрочных инвестиций. Как инвестор вы должны решить, достаточна ли для вас более высокая норма доходности в качестве компенсации за высокие риски, допустим, в случае облигаций корпораций. Если да, то вам следовало бы держать только минимальное количество краткосрочных ценных бумаг и разместить ваши свободные инвестиционные средства в долгосрочные ценные бумаги. [c.172]

Поскольку в момент инвестирования средств в покупку облигаций цена продажи неизвестна, ее можно только прогнозировать, риск краткосрочных инвестиций в облигации больше, чем долгосрочных. [c.340]

Вторая трактовка экономического роста рассматривает его как постоянные прогрессивные приращения. В этом случае перманентное развитие кадров становится важным стратегическим инструментом устойчивого роста фирмы. Такая кадрово-образовательная концепция экономического роста ориентирована на формирование кадрового потенциала, причем по преимуществу в рамках внутрифирменного обучения. Человеческие ресурсы понимаются как активы корпорации, как капитализованные вложения. При этом ценность (или полезность) человеческих ресурсов может возрастать (в результате обучения, приобретения опыта) или убывать (со временем), то есть, подлежит амортизации и восстановлению как основные фонды. Здесь расходы на обучение рассматриваются не в качестве текущих издержек, а как инвестиции, обеспечивающие долговременный перспективный рост компании. В данном случае увольнение работника квалифицируется как потеря для фирмы, не сумевшей полностью использовать этот ресурс, а поддержание стабильного кадрового состава выступает средством снижения риска долгосрочного инвестирования в обучение. Фактически на этих посылках базируется концепция «пожизненного найма», распространенная в Японии. [c.376]

Когда по теоретическим или практическим соображениям нецелесообразно считать норму прибыли для проекта или группы проектов при помощи САРМ или если мы просто хотим пополнить эту модель, мы обращаемся к более субъективным средствам оценки рисковых инвестиций. Многие фирмы решают эту проблему, применяя неформализованные методы. Руководители хотят «оформить», «запечатлеть» риск на основе своего «чувствования» проекта. Это чувствование может быть «усовершенствовано» в ходе дискуссий с другими лицами, которые знакомы с предложениями и связанными с ними рисками. Часто в процессе этих дискуссий возникают вопросы «А что, если. » Обычно при этом принимается определенная степень риска для долгосрочных инвестиций. Основная проблема неформального подхода к риску в том, что вырабатываемая информация достаточно схематична, а подход изменяется от проекта к проекту и во времени. Из гл. 14 мы знаем, что ожидаемые прибыль и риск могут быть определены количественно. Имея информацию, нужно одобрить или отклонить проект. Попробуем определить сначала, как руководство должно оценивать одно инвестиционное предложение, а потом — несколько рисковых инвестиций. Эти методы ориентированы на риск фирмы имеется в виду, что менеджеры не рассматривают подробно влияние проектов на портфели инвесторов. Они концентрируют свое внимание на общем риске, сумме систематического и несистематического риска. Руководство оценивает наиболее вероятное влияние проекта на изменение денежных потоков и доходов фирмы. После этого можно выяснить, каково влияние на цену акций. Основной фактор с гочки зрения оценки — насколько точно руководство может связать цену акций с информацией о риске и прибыльности инвестиционных предложений. Как мы увидим, это будет во многом субъективно, но во многом зависит и от правильности подхода. [c.437]

СТРАХОВАНИЕ КРЕДИТОВ ( redit insuran e) — вид страхования, сущность которого заключается в уменьшении или устранении кредитного риска. Обьекты С.к. — коммерческие кредиты, предоставляемые поставщиком покупателю, банковские ссуды поставщику или покупателю, обязательства и поручительства по кредиту, долгосрочные инвестиции и др. [c.210]

В управлении финансами корпораций ЦМРК используется для определения учитывающий риск рыночной ставки дисконтирования в применяемых фирмой оценочных моделях стоимости активов и при принятии решений по долгосрочным инвестициям. ЦМРК применяется также для установления «справедливой» нормы прибыли на вложенный капитал для фирм, деятельность которых подлежит регулированию а также в ценообразовании на базе издержек и фиксированной прибыли. В настоящее время только в немногих финансовых теоретических конструкциях ЦМРК в своем простейшем виде считается точной моделью, позволяющей полностью объяснить или предсказать премии за риск рискованных активов. Однако модифицированные версии этой модели остаются центральной частью теории и практики управления финансами. [c.239]

Улучшение инвестиционного климата, качества инвестиционного и финансового менеджмента. В России и ряде других стран СНГ достаточно капитала и нет нужды в привлечении средств МВФ и других финансовых инвесторов. Об этом свидетельствует расчет А.Ослунда относительные инвестиции в России в 2000 г. были выше, чем в США (соответственно 20 и 15% ВВП), причем бегство капитала из России составило 25 млрд. долл. Низкий уровень обновления производственной базы малого и среднего бизнеса объясняется не нехваткой капиталов, а высоким риском потери инвестиций, слабым развитием венчурного и лизингового бизнеса, инвестиционных, негосударственных пенсионных и страховых фондов, которые в развитых странах стали главными инвесторами, активно использующими фондовый рынок. При этом банки, которые распоряжаются чужими деньгами, кредитуют в основном оборотные средства, а не долгосрочные инвестиционные проекты. Здесь для России и других стран СНГ наиболее актуально более широкое привлечение сбережений населения и малого бизнеса (на основе государственно-частного страхования депозитов), снижение кредитных рисков (это требует законодательной регламентации открытости финансовой информации предприятий) и радикальное изменение процедуры банкротства банков (до сих пор они успешно уводили свои активы от кредиторов и вкладчиков). [c.106]

Монополия на электроснабжение и государственное регулирование тарифов снижает риск крупных и долгосрочных инвестиций для энергокомпании. Это создает благоприятные предпосылки для развития электрификации, использования ядерной энергии, местных видов топлива, НВИЭ и реализации других направлений государственной политики, неприемлемых с точки зрения краткосрочных (коммерческих) интересов, инициированных конкуренцией. [c.157]

Любые эти факторы и их комбинации играют немаловажную роль при определении типа портфеля, подходящего для данного инвестора. Первые два фактора — необходимый уровень текущего дохода и сохранность капитала — это портфельные цели, соответствующие низкорискованной, консервативной инвестиционной стратегии. Обычно такой портфель ориентирован на инструменты с низкой величиной «бета» (низким риском). Нацеленность на прирост капитала (третий фактор) предполагает увеличение риска и отказ от высоких текущих доходов. Такому инвестору могут подойти высокорискованные акции роста, опционы, товарные и финансовые фьючерсы, золото, недвижимость и другие спекулятивные активы. Налоговые характеристики (четвертый фактор) также влияют на инвестиционную стратегию инвестор с высоким уровнем текущего дохода, вероятно, пожелает отсрочить уплату налогов, получая инвестиционные доходы в форме прироста капитала. Это приводит к реализации стратегии высокорискованных долгосрочных инвестиций. Индивид, для которого налоговая прогрессия не играет столь серьезной роли, может предпочесть вложения в инструменты с более высоким уровнем дохода. Наиболее существенным фактором для инвестора должен быть риск (пятый фактор). Соотношение риска и доходности необходимо рассматривать при любом инвестиционном решении. [c.819]

FBM не совместимо с одним аспектом рынков, таких как рынок акций и облигаций. Долгосрочные инвестиции никак не вознафаждаются. Мы видели в Главе 2, что акции и облигации характеризуются возрастающими соотношениями доходность/риск через четыре года. FBM, с другой стороны, не имеет офаниченных характеристик риска то есть временная структура волатильности, теоретически, не прекращает расти. [c.225]

Для того чтобы компания расширялась, оборотный капитал должен расти год от года. С другой стороны, слишком большая величина urrent ratio повышает риск ваших инвестиций, ибо значительный оборотный капитал характерен для компаний, имеющих большие товарно-материальные запасы и поставляющих свою продукцию в кредит. Сумма, еще не оплаченная заказчиками, представляет собой дебиторскую задолженность и является составной частью отраженной в бухгалтерском балансе величины оборотного капитала. Опыт показывает, что порой заказчики в результате финансовых трудностей не в состоянии оплатить свои долговые обязательства. Риск неплатежей особенно велик в условиях всеобщего спада экономики. В период же экономического роста большая величина оборотного капитала и быстрые темпы его роста сулят в будущем значительные прибыли. Так что нет ничего удивительного в том, что рыночная цена бумаг изменяется в долгосрочном периоде в очень широких пределах. [c.173]

Собственный капитал — основной рисковый капитал предприятия, средства, которые предприятие может с наибольшей уверенностью инвестировать на долгосрочной основе и подвергнуть наибольшему риску. Их потеря по какой-либо причине не обязательно подвергнет риску способность предприятия выплатить фиксированные долги. Особенность собственного капитала заключается в том, что он не дает обязательной или гарантированной прибыли, которая должна выплачиваться при любом течении дел, и по нему нет определенного графика возмещения долгосрочных инвестиций. С позиций стабильности предприятий и подверженности риску неплатежеспособности особенность собственного капитала состоит в том, что его размер фиксирован, и есть основания рассчитывать, что он останется и при неблагопри- [c.499]

В составе привлеченных средств в 2003 г. оставалась небольшой доля кредитов банков, которая снизилась до 5,3 против 5,9% в2002 г. В 2003 г. развитие банковского кредитования инвестиций в основной капитал сдерживали сохраняющиеся риски долгосрочного кредитования предприятий, несовершенство законодательной базы, от- [c.516]

Источник