- Инвестиционный риск: что это такое и как управлять

- Инвестиционные риски: понятие и виды

- По сферам проявления

- По форме проявления

- По источникам возникновения

- Методы оценки

- Управление рисками

- Способы минимизации

- Страхование рисков

- Инвестиционные риски — что это? 9 видов рисков инвестирования

- Что такое инвестиционные риски?

- Риски и доходность

- Виды инвестиционных рисков

- Системные риски

- Частные риски

- Анализ и оценка рисков инвестирования

Инвестиционный риск: что это такое и как управлять

Вероятность потери вкладчиком инвестиций определяется инвестиционным риском. По факту все вклады рискованны. Однако сохранить свои сбережения без инвестирования в проекты невозможно. Они могут быть утеряны или украдены. Актив также может потерять свою ценность в связи с инфляцией. Чтобы приумножить свои сбережения, грамотные инвесторы на этапе выбора проекта для вклада анализируют несколько предложений, оценивают актуальные для них риски и, на основании проведенного анализа, принимают верные решения.

Содержание статьи

Инвестиционные риски: понятие и виды

Инвестиционный риск определяет уровень вероятности непредвиденных потерь или недополученного дохода по вкладу актива в проект. К его категории не относятся расходы на обеспечение процесса, такие как оплата сервера, комиссии и вознаграждение управляющего. Причинами убытка могут быть различные обстоятельства, определяющиеся событиями внутри компании, в которую была оформлена инвестиция, и происшествиями государственного и мирового масштаба. Чаще всего не успешное инвестирование является следствием:

- некомпетентности инвестора;

- не квалифицированности или непорядочности владельца проекта;

- политико-экономической обстановки в стране.

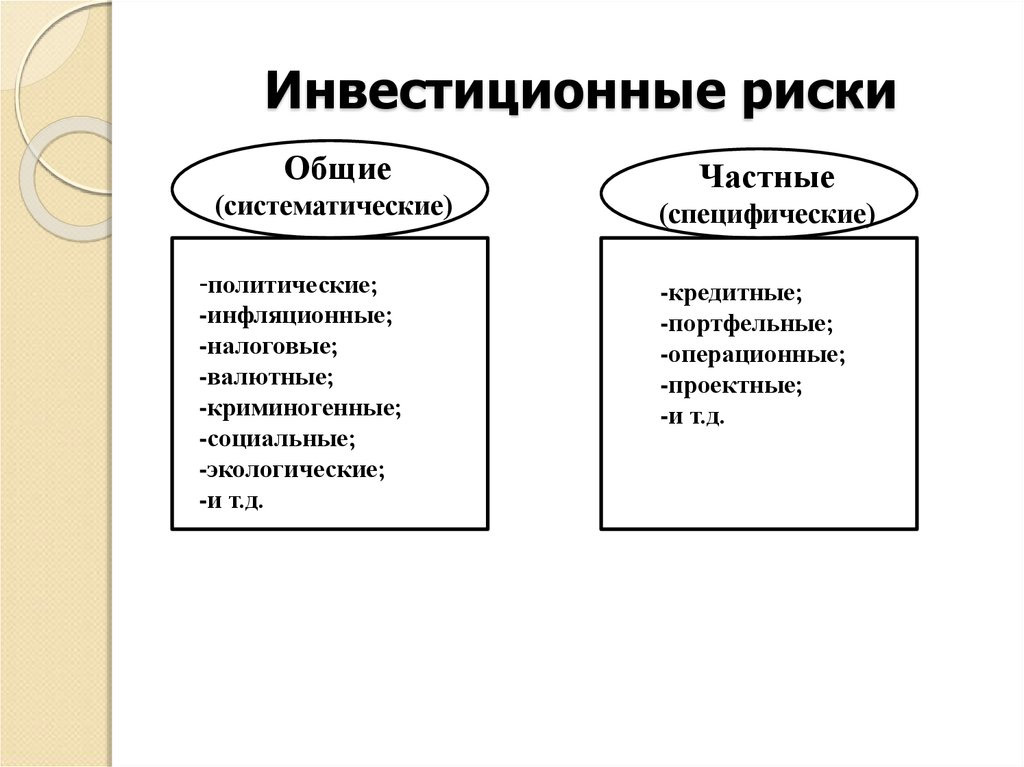

Классификация инвестиционных рисков проводится по сферам и форме проявления. Они также различаются по источникам возникновения.

По сферам проявления

Виды инвестиционных рисков могут быть определены сферой, в которой они были зафиксированы. Технологические риски связаны с проблемами в организации и обеспечении производственной деятельности субъекта, принимающего инвестиции.

Экономические риски определяются факторами, действующими на экономику в масштабах государства и отдельного субъекта. Они могут быть связаны с неправильным подбором сочетания форм и сфер производственной деятельности.

Политическое влияние на инвестиции обусловлено изменениями в политической ситуации на государственном и мировом масштабе. Социальные опасности обусловлены сложностями в достижении уровня доходности по причине социальной напряженности.Экологические риски обусловлены негативным влиянием на предпринимательскую деятельность и воздействия загрязнения окружающей среды. Проблемы в реализации проекта могут быть обусловлены законодательными гарантиями, изменениями правовых актов, новая редакция которых требует корректировки деятельности за счет дополнительного финансирования.

По форме проявления

Оценка инвестиционных рисков по форме их проявления позволяет отметить опасности вкладов реального и финансового характера. Риски реального инвестирования обуславливаются сложностями в обеспечении деятельности проекта, в который были вложены средства. На величину ущерба также оказывает влияние увеличение стоимости инвестиционных объектов. Проблематично получение дохода в случае, если владелец проекта недобросовестен или некомпетентен в деле, которым занимается.

Разновидность рисков, отнесенная к категории финансового инвестирования, обусловлена ошибками инвесторов, которые перед принятием решения о вкладе средств реально не оценили обстоятельства, что стало причиной необдуманного выбора финансовых инструментов. К таким типам опасностей также относятся изменения условий сотрудничества собственников проекта после завершения оформления инвестиции в бизнес.

По источникам возникновения

Классификация рисков на систематические и несистематические осуществляется в соответствии с источником, ставшим причиной возникновения опасности. Систематические или рыночные риски оказывают влияние на всех участников финансовой системы. Они не могут быть диверсифицированы, поскольку определяются обстоятельствами, для которых не характерен такой метод минимизации убытков. Опасности определяются:

- сменой стадии цикла экономического развития;

- изменением спроса на инвест-инструмент;

- корректировками действующего законодательства;

- обстоятельствами, которые инвестор не может предусмотреть при заключении сделки.

Несистематические риски имеют специфический характер, формирующийся за счет уникальных качеств каждого инвестиционного инструмента. Их разные характеристики определяют различие источников потерь. Они могут быть обусловлены компетенцией персонала, усилением конкуренции в конкретном рыночном сегменте, а также нерациональной структурой капитала. Предотвращение несистематических рисков возможно за счет диверсификации активов. На результат финансовой деятельности оказывает влияние эффективное управление проектом.

Методы оценки

Качественная и количественная оценки позволяют оценить вероятность неблагоприятного исхода деятельности вкладчика. Для каждого ее типа актуален определенный алгоритм, позволяющий выявить свойства и параметры анализируемого объекта, а также вероятные угрозы, эффективность управления ими и возможность применения методов минимизации потерь в критической ситуации.

Качественная оценка учитывает идентификацию характера риска, а также превышение финансовых возможностей потенциального ущерба. При проведении количественной оценки проводится анализ рисков, заключающийся в определении и исследовании его параметров:

- соотношение потенциальных величин ущерба и дохода;

- вероятность воздействия каждого рискового события из общего их перечня на величину прибыли от инвестиций;

- степень угрозы проекту;

- актуальность инвестиции, определенная по приемлемости уровня риска критериям вкладчика.

Оценка уровня опасности с позиции количественного анализа возможна с применением ряда методик. В основе каждого способа используется конкретный алгоритм анализа. Он может быть произведен с точки зрения вероятности, статистики и экспертных заключений.

В ходе мероприятия актуально сравнение характеристик нескольких аналогичных проектов и предложений его владельцев. На основании полученных сведений инвестор делает вывод о целесообразности вклада. Он формируется за счет анализа выявленных вероятных элементов риска и их влияния на финансовую устойчивость проекта.

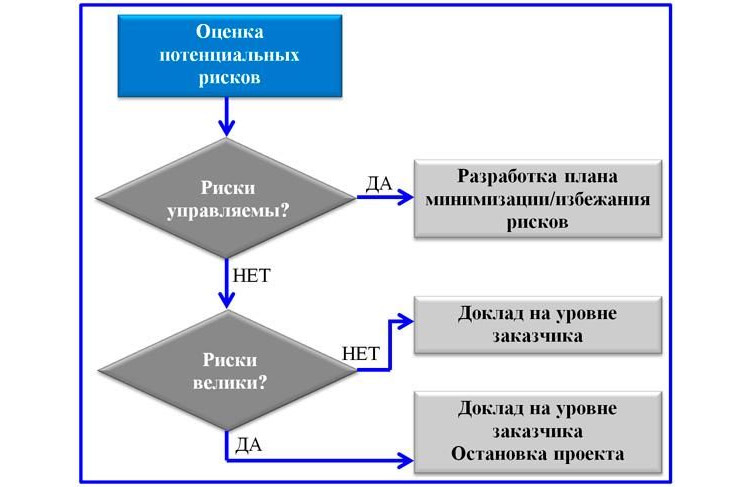

Управление рисками

Грамотное управление инвестиционными рисками позволяет добиться стабильных результатов. Мероприятие должно быть реализовано в комплексе с компетентным подбором проекта для работы и применения методов минимизации понесенного ущерба. При принятии решения о сделке актуально использование принципов и методик, позволяющих определить ее целесообразность. Базовыми элементами анализа являются:

- соблюдение баланса потенциальных величин прибыли и убытка;

- разделение рисков методом диверсификации;

- запрет на использование заемных или кредитных средств;

- прогнозирование последствий сделки.

Не стоит вкладывать все средства в один проект, даже если он перспективен и его характеристики обещают получение хорошего дохода. Осуществляя сделки необходимо избегать опасностей, которые в финансовом выражении превышают собственный капитал. Использование заемных средств может стать причиной их потери и усугубления финансовой ситуации инвестора. Он должен правильно составлять баланс между вложенными средствами, полученного в результате их работы на благо проекта дохода и величиной потенциального убытка, к которому также относится недополученная прибыль. Риск не должен носить чрезмерный характер, а инвестору необходимо четко представлять последствия сделки.

Способы минимизации

Для снижения финансовых рисков инвестор может избегать потери или уменьшить влияние негативных факторов на результат его действий, направленных на получение дохода. Гарантированно избежать ущерба можно за счет отказа от оформления вклада в рискованные проекты.

Принцип формирования надежного портфеля заключается в качестве выбранных активов. Выбрав такой способ минимизации убытка, необходимо инвестировать средства в проекты, доходность от которых будет невелика за счет применения консервативных методик работы ее владельца. Схема действий, направленная на предупреждение убытков должна учитывать тщательное проведение предварительного анализа предложения сотрудничества перед принятием решения о внесении средств в проект.

Уменьшение влияние факторов на доходность возможно за счет диверсификации вероятных опасностей. Метод подразумевает разбитие общей суммы вклада на отдельные элементы, инвестируемые в разные проекты. Такое решение позволяет перекрыть убытки одних активов за счет прибыли других.

Грамотные инвесторы в своей работе руководствуются обоими способами диверсификации рисков. Он оценивают качество активов и формируют инвестиционный портфель за счет вкладов в несколько проектов.

Страхование рисков

Инвестиционные риски определяются имущественными интересами инвесторов, обусловленными их стремлением сохранить вложение от потери в результате его обесценивания или уничтожения по воле случая или ввиду мошеннических действий. При оформлении страховки своих вкладов, объектом договора страхования становятся риски, при материализации которых страховщик берет на себя обязательство компенсировать их страхователю.

Страхование рисков считается одним из надежных инструментов финансовой защиты, который должен применяться всеми инвесторами, профессионально зарабатывающими в этой нише. Страхованию подлежат только те вклады, которые отличаются рискованностью и высокодоходностью. Не актуально ее оформлять на все виды вкладов, поскольку расходы на процедуру значительно снижают величину прибыли, что нецелесообразно для консервативных низкоприбыльных проектов.

Для каждого проекта актуальны определенные опасности, поэтому инвесторы должны объективно оценивать вид и уровень риска по сделке. Принятие решения о выборе объекта для страхования должно быть на основании анализа целесообразности оформления его под страховую защиту

Риски присутствуют в любом виде инвестиции. Для их минимизации, инвестору необходимо при выборе активов идентифицировать их характеристики. Планируя заработать в сфере инвестирования, следует применять методы оценки инвестиционных рисков, их минимизации и управления. Для высокодоходных активов, отличающихся рискованностью, актуально применение страхования от воздействия на него экономических факторов. К консервативным инвестициям выгоднее применять методы диверсификации.

Источник

Инвестиционные риски — что это? 9 видов рисков инвестирования

Риски сопровождают любые инвестиции. Самые распространенные – неполучение ожидаемой прибыли, когда инвестор вместо дохода получает убытки. Но есть и другие инвестиционные риски, о которых необходимо знать, чтобы иметь возможность их устранить. Например, инфляция, недостаточная диверсификация, отсутствие хеджирования. Предупрежден – значит, вооружен.

Что такое инвестиционные риски?

Однозначное определение о том, что такое риск в инвестициях, дать достаточно сложно. Инвесторы и экономисты вкладывают в это понятие самые разные значения. Однако, если выразить это понятие простыми словами, то инвестиционные риски – это возможность полностью или частично утратить средства, которые Вы куда-либо вложили.

Риски и доходность

Чем больше инвестиционных рисков в себе несет тот или иной инструмент, тем, как правило, он доходен. Но это правило действует не всегда, так как одни и те же инструменты при разном использовании и в разных странах дают совершенно разный эффект.

Традиционно любые риски инвестирования в России более высоки, нежели в развитых странах. А вкладывать в экономику развивающихся стран Азии, Африки или Южной Америки более рискованно, чем в нашу страну. Но и более выгодно. Этот эффект называется «премия за риск» – т.е. чем больше потенциальный риск, тем больше можно заработать .

Обычно соотношение риск / доходность сопоставляют с величиной инфляции и значением ключевой ставки Центробанка :

- Если инструмент дает доходность ниже или наравне с этими двумя показателями, то его можно отнести к числу низкорисковых.

- Если потенциальная доходность превышает показатели в 2-3 раза, то актив будет очень рискованным для неопытного инвестора.

Так, в России наименее рискованными активами считаются банковские депозиты и облигации федерального займа, которые дают доход на уровне меньше или чуть выше ключевой ставки. Более рисковые активы – акции и облигации «голубых фишек», а также муниципальные облигации. Они могут давать доход на уровне 10-15% в год.

Еще более рисковые активы на фондовом рынке – акции и облигации компаний второго эшелона, структурные продукты (например, иис ), валюта. Доходность этих инструментов может достигать 20-25% годовых, но с такой же вероятностью вы можете получить убыток аналогичного размера.

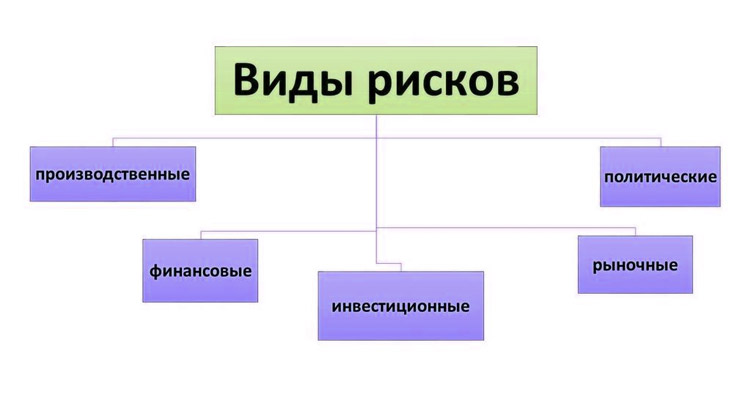

Виды инвестиционных рисков

Все инвестиционные риски можно разделить на две большие категории системные и частные. Рассмотрим каждый тип отдельно, и по каждому дадим классификацию.

Системные риски

Наступление этих рисков в инвестициях способно не только обесценить портфель инвестора , но и уронить экономику в целом, вызвал системный кризис. Предугадать их появление сложно, а застраховаться от них практически невозможно. В число системных входят следующие виды инвестиционных рисков.

- Валютный – обесценивание активов в валюте. Пример: вы купили 200 акций некой американской компании по 10 долларов каждая при курсе 1 доллар = 65 рублей, потратив всего 130 000 рублей. Через год эти акции поднялись до 10,5 долларов за штуку, но сам доллар упал до 60 рублей. Финансовый итог в рублях: 126 000, т.е. минус 4000 рублей. Чтобы снизить этот тип инвестиционного риска, нужно приобретать активы в разных валютах.

- Риски изменения процентных ставок. В России на доходность инвестиций сильное влияние оказывает ключевая ставка Центробанка, т.е. ставка, под которую ЦБ дает деньги в долг коммерческим банкам. От ее значения зависит стоимость денег в экономике и, следовательно, доходность депозитов, облигаций и уровень инфляции.

Изменение ключевой ставки предсказать возможным представляется не всегда, и резкое ее повышение (или снижение) может стать неприятным известием для инвесторов . Например, в 2014 году на фоне девальвации рубля ЦБ резко повысил ключевую ставку с 10,5% до 17,0%, что привело к резкому падению стоимости облигаций.

Частные риски

Это инвестиционные риски, которые касаются отдельных эмитентов и финансовых инструментов. Их наступление не затрагивает рынок в целом, но может помешать инвестору, который недостаточно сильно диверсифицировал свой портфель. В число таких рисков (их еще иногда называют несистемными) входят:

- Операционные – это риски в инвестициях, которые связаны с нарушением обязательств со стороны банков, управляющих компаний, брокеров и прочих посредников. Например, если брокер осуществляет мошеннические операции с активами, или не выводит сделки клиентов на рынок – то это операционный риск.

- Деловые – возникают из-за некачественного управления компанией, главным образом, когда менеджмент принимает неэффективные решения и неправильно распоряжается капиталом. В результате падает выручка предприятия, сокращается интерес инвесторов, убытки растут как снежный ком.

- Кредитные – образуются, когда компания не может исполнить свои обязательства, т.е. рассчитаться по долгам. Причем этом могут быть самые разные заимствования – кредиты, облигации, долги перед поставщиками и т.д. Наступление дефолта по облигациям может грозить банкротством, если у компании не хватит средств, чтобы расплатиться по долгам.

Данные виды инвестиционных рисков можно и нужно предупреждать, тщательно анализируя отчетность и бизнес компании, а также доверяя только проверенным и надежным посредникам, а не сомнительным организациям.

Анализ и оценка рисков инвестирования

Итак, когда инвестор знает, каких рисков ему ожидать, он может предпринять конкретные практически шаги, чтобы снизить их или вообще избежать. Однако перед этим ему необходимо проанализировать выбранный инвестиционный инструмент и выявить присущие именно ему риски.

Для анализа инвестиционных рисков целесообразно использовать несколько методов:

- Экспертиза – метод подразумевает привлечение профессионального инвестора (эксперта), который изучает инструмент и выдает свое независимое мнение относительно потенциальных рисков. При этом лучше привлечь сразу нескольких специалистов, которые не будут взаимодействовать друг с другом и смогут дать различные оценки. Из сложения их оценок и выявляется потенциальный уровень риска.

- Анализ – сопоставляются возможные потери и прибыль, и на основе этого анализа выявляется целесообразность инвестиции. Так, если выясняется, что убытки от инвестиций многократно перекрывают возможную прибыль, от использования инструмента лучше отказаться. Яркий пример – анализ стратегии мартингейла на фондовом рынке показывает, что при равных шансах на успех убыток будет на несколько процентов выше прибыли, поэтому при совершении бесконечного числа действий инвестор только потеряет деньги.

- Аналогия – инвестор находит продукты или инструменты, работающие также (или работавшие в прошлом) и экстраполирует их на имеющиеся. Например, этот метод позволяет предсказать изменение цены облигации при уменьшении или увеличении ключевой ставки Центробанка.

- Количественная оценка – метод подразумевает использование разных математических метрик для моделирования ситуации на рынке. Например, определяется уровень устойчивости проекта, рассчитывается волатильность, коэффициенты альфа и бета и т.д. Задача инвестора – определить, как будет «чувствовать себя» инструмент при внешних изменениях. Например, как поведут себя акции Газпрома , если весь индекс Московской биржи пойдет вниз. Причем изменение будет оцениваться в конкретных цифрах. Например, если индекс опускается на 5%, то условный Газпром – на 3%.

На самом деле методов определения инвестиционных рисков множество. Каждый инвестор определяет сам для себя удобные инструменты. Например, методы анализа и аналогии доступны даже начинающим инвесторам, а вот оценить риски инвестирования денег, основываясь на количественной оценке, способны только более продвинутые участники рынка . Здесь необходимо иметь опыт и разбираться в значениях различных мультипликаторов.

Для первичного определения уровня инвестиционного риска можно посмотреть на 3 коэффициента:

- уровень волатильности – чем он выше, тем выше и уровни риска;

- бета – показывает соотношение изменения цены актива («чувствительность») относительно класса инструмента или индекса (например, если бета равна 1,2, то при изменении индекса на 5% цена актива изменится на 1,2 * 5 = 6%);

- альфа – демонстрирует «искусство управления» активом, т.е. эффективность работы управляющего (если альфа положительная – это хороший сигнал).

Коэффициент альфа относительно ETF следует применять с осторожностью. За счет того, что такие фонды просто следуют за индексом, их альфа равна нулю или вовсе отрицательная. Так что коэффициент больше применяется для взаимных и паевых фондов , в которых состав активов формируется управляющими.

Источник