Крупнейшие ПИФы по итогам 2016 года

Эксперты РИА Рейтинг, основываясь на данных Банка России, провели анализ рынка коллективных инвестиций и подготовили рейтинг крупнейших российских паевых инвестиционных фондов по итогам 2016 года.

РИА Рейтинг – 17 мая. Прошедший 2016 год стал относительно успешным для рынка коллективных инвестиций, однако паевые инвестиционные фонды в этом плане выглядят аутсайдерами. Макроэкономическая конъюнктура в 2016 году была достаточно стабильной, хотя и с минорными оттенками, финансовый сектор демонстрировал быстрый рост прибыли, а ралли на фондовом рынке привело к высокой доходности у рыночных игроков и притоку средств клиентов на российский фондовый рынок. С другой стороны, укрепление рубля привело к заметному сокращению доходности ПИФов, ориентированных на зарубежные рынки, а государственная программа поддержки индивидуальных инвестиционных счетов (ИСС) и развитие инвестиционного страхования составляли заметную конкуренцию ПИФам, что во многом и определило их относительно слабую динамику. Данные тенденции нашли отражение в результатах рейтинга крупнейших российских паевых инвестиционных фондов (ПИФов) по итогам 2016 года, подготовленного рейтинговым агентством РИА Рейтинг.

Приток средств клиентов в публичные ПИФы (открытые и интервальные) в прошедшем году, по расчетам аналитиков РИА Рейтинг, составил чуть более 10 миллиардов рублей, а еще примерно 5 миллиардов рублей было обеспечено доходностью фондов. В целом совокупная стоимость чистых активов (СЧА) публичных фондов к концу 2016 года выросла до 136 миллиардов рублей против 120 миллиардов рублей годом ранее. Доходность фондов и прирост активов в целом выглядят слабо на фоне конкурентов и динамики рынка. За 2016 год индекс ММВБ вырос почти на 30%, а например, инвестиционное страхование жизни показал почти кратный прирост.

На этом фоне число действующих фондов за год уменьшилось с 394 на 1 января 2016 года до 352 на начало текущего года. При этом большинство фондов остаются небольшими. Только у 140 из 352 ПИФов в текущем рейтинге СЧА по итогам года превысила 100 миллионов рублей, а у 35 – 1 миллиардов рублей. Всего прирост средств в 2016 году наблюдался только у 207 фондов, а отток – у 135 фондов, включенных в рейтинг.

Из общего числа фондов лишь 23 являются интервальными, а 329 – открытыми. Наибольшее число фондов специализируются на работе с акциями, то есть являются фондами акций. Таких ПИФов в текущем рейтинге 114 или 32%. Еще примерно 23% или 82 фонда являются фондами смешанных инвестиций. Третьими по распространенности являются фонды облигаций, число которых в данном рейтинге составляет 71 или 20%. Также заметное количество (55 штук) фондов являются «фондами фондов». В целом разнообразие продолжает оставаться приемлемым. При этом фонды денежного рынка, индексные и товарного рынка являются достаточно редкими. Суммарно на три этих типа приходится лишь 29 фондов, то есть менее 10%.

В первой десятке фондов почти все ориентированы на облигации

Среди крупнейших ПИФов, согласно рейтингу, преимущественно фигурируют фонды облигаций. В числе ТОП-10 крупнейших фондов (на них приходится 41% рынка) восемь – это фонды облигаций и лишь два фонда ориентируются на работу с акциями. В целом совокупная стоимость чистых активов (СЧА) публичных фондов облигаций к концу 2016 года составила 67 миллиардов рублей или почти 50% от средств во всех ПИФах. Стоит отметить, что в 2014 году на фонды облигаций приходилось 33% чистых активов публичных фондов, а по итогам 2015 года – 36%. В свою очередь, вторые по популярности – фонды акций аккумулировали 38 миллиардов рублей или 28%, что примерно соответствует результату предыдущего года. Отсутствие прогресса у фондов акций выглядит немного странным на фоне успехов российского и иностранных фондовых рынков.

Также обращает на себя внимание, что развитие российского рынка коллективных инвестиций идет в разрез с международным трендом. Наибольшей популярностью в развитых странах сейчас пользуются инвестиции в индексные фонды, а в России на них приходится лишь 1,5% от очень скудного рынка ПИФов.

Лидирует в рейтинге ПИФов по размеру стоимости чистых активов ОПИФ облигаций «Райффайзен — Облигации» с СЧА на конец года уровне 13,2 миллиарда рублей. На втором месте расположился ОПИФ облигаций «Газпромбанк — Облигации плюс» с СЧА в объеме 9,5 миллиардов рублей, на третьем – ОПИФ облигаций «Сбербанк — Фонд облигаций «Илья Муромец» с результатом 5,6 миллиардов рублей на 1 января 2017 года. В первой пятерке по размеру также оказались облигационный фонд «Резервный» и ОПИФ акций «УРАЛСИБ Акции роста».

Доходность от инвестирования в ПИФы оказалась приемлемой, несмотря на преобладание фондов облигаций, которые не ориентируются на высокую доходность. Медианная доходность ПИФов, согласно данным рейтинга, по итогам года составила 12,8%, что существенно меньше, чем в 2015 году, когда доходность была на уровне 24%. При этом доходность ПИФов в целом заметно обогнала инфляцию и была выше текущей доходности банковских депозитов крупнейших банков.

Свыше 20% доходности, по расчетам РИА Рейтинг, обеспечило 123 ПИФа. В основном такую доходность обеспечивали фонды акций и смешанных инвестиций, при этом 102 фондов закончили год с отрицательной доходностью. То есть заметная часть ПИФов продемонстрировала отрицательную доходность.

Вообще на рынке коллективных инвестиций ПИФы пока выглядят аутсайдерами. Сборы страховых компаний по программам инвестиционного и накопительного страхования жизни в последний год превысили 150 миллиардов рублей, что больше чем сформированные активы всех открытых ПИФов за все годы. Даже НПФ могут похвастаться более сильными результатами, несмотря на заморозку обязательной накопительной пенсии. Кроме того, уже на сотни тысяч идет счет открытых ненулевых ИИС, что потенциально говорит о нескольких сотнях миллиардов частных инвестиций в фондовый рынок через данный инструмент. В целом без господдержки (налоговые льготы) рынок ПИФов в среднесрочной перспективе ожидает стагнация на фоне заметной динамики у других сегментов коллективных инвестиций.

В 2017 году, по оценкам экспертов РИА Рейтинг, рынок коллективных инвестиций будет продолжать неплохо развиваться из-за радикального снижения ставок по банковским вкладам и соответственно поиска клиентами возможности повысить доходность своих сбережений. На этом фоне, вероятно, может продолжиться приток средств в ПИФы и темпы даже могут возрасти. Однако прорыва не произойдет. Лучше рынка, вероятно, будут выглядеть фонды, ориентированные на инвестиции в акции российских эмитентов, а средняя доходность рынка, вероятно, будет зафиксирована примерно на уровне 2016 года.

РИА Рейтинг – это универсальное рейтинговое агентство медиагруппы МИА «Россия сегодня», специализирующееся на оценке социально-экономического положения регионов РФ, экономического состояния компаний, банков, отраслей экономики, стран. Основными направлениями деятельности агентства являются: создание рейтингов регионов РФ, банков, предприятий, муниципальных образований, страховых компаний, ценных бумаг, другим экономических объектов; комплексные экономические исследования в финансовом, корпоративном и государственном секторах.

МИА «Россия сегодня» – международная медиагруппа, миссией которой является оперативное, взвешенное и объективное освещение событий в мире, информирование аудитории о различных взглядах на ключевые события. РИА Рейтинг в составе МИА «Россия сегодня» входит в линейку информационных ресурсов агентства, включающих также: РИА Новости, Р-Спорт, РИА Недвижимость, Прайм, ИноСМИ. МИА «Россия сегодня» лидирует по цитируемости среди российских СМИ и наращивает цитируемость своих брендов за рубежом. Агентство также занимает лидирующее положение по цитируемости в российских социальных сетях и блогосфере.

Источник

Рейтинг ПИФов. Лучшие фонды акций за последние 12 лет.

Автор: Алексей Мартынов · Опубликовано 01.11.2014 · Обновлено 24.11.2014

Что отличает хороший ПИФ акций от плохого? И как выбрать самый лучший ПИФ? Конечно же главное отличие хорошего ПИФа — это его большая доходность. Чем больше доходность, тем лучше. Но доходность ПИФов, как и рынка акций в целом, так непредсказуема. Как же быть? Есть один способ. Что еще отличает хороший ПИФ акций от всех остальных? То, что он опережает бенчмарк — индекс ММВБ. И что особенно важно, делает это регулярно! Можно показать феноменальную доходность за один год, и за счет этого быть какое-то время в лидерах по доходности, а все остальное время не представлять ничего выдающегося. Но далеко не каждый ПИФ может регулярно опережать индекс, именно это отличает мальчика от мужа, хороший фонд от остальных.

Посмотрим, какие ПИФы акций регулярно опережали индекс ММВБ и составим рейтинг ПИФов.

Для исследования я традиционно взял период 2002-2013 год и разбил его на временные интервалы по году. Начало периода — первый рабочий день года, конец — последний рабочий день года. Получилось 12 периодов по одному году.

Для сравнения фондов с индексом ММВБ я разделил его на эти же временные отрезки и для каждого посчитал доходность.

В исследовании участвовали открытые фонды акций со специализацией и без, данные и доходность взяты с сайта Национальной Лиги Управляющих nlu.ru.

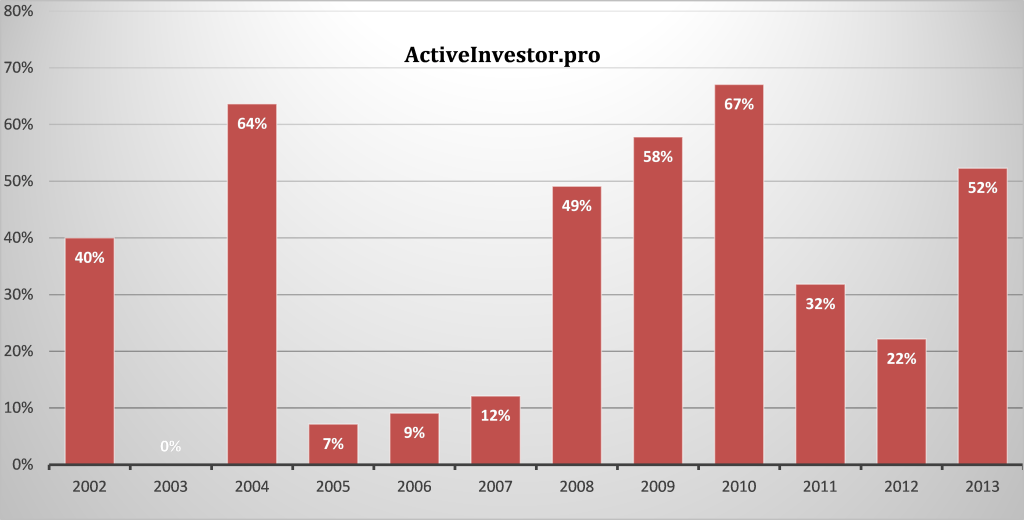

Посмотрим, какой процент фондов опережал индекс ММВБ в тот или иной год.

| Год | Кол-во фондов | Опередили индекс | Процент |

| 2002 | 10 | 4 | 40% |

| 2003 | 11 | 0 | 0% |

| 2004 | 22 | 14 | 64% |

| 2005 | 42 | 3 | 7% |

| 2006 | 66 | 6 | 9% |

| 2007 | 99 | 12 | 12% |

| 2008 | 169 | 83 | 49% |

| 2009 | 173 | 100 | 58% |

| 2010 | 170 | 114 | 67% |

| 2011 | 176 | 56 | 32% |

| 2012 | 176 | 39 | 22% |

| 2013 | 174 | 91 | 52% |

Большой разброс данных, какой-либо закономерности или тренда нет. В 2003 году ни один фонд не смог опередить индекс. Больше всего фондов смогли опередить индекс в 2010 году — видимо помог рост после кризиса. Только в 4 случаях из 12 количество фондов, обыгравших индекс, превысило половину.

Рейтинг ПИФов.

Чтобы узнать, какие фонды лучшие, составим рейтинг. Составление рейтинга ПИФов я разделил на два этапа.

Этап первый.

Сначала по каждому году я составил список фондов, опередивших индекс хотя бы на 0,01% и получил список фондов, опередивших индекс минимум один раз за 12 лет. Количество таких фондов можно видеть в таблице выше. Эти фонды проходят дальше.

Этап второй.

По каждому фонду я посчитал, сколько раз он опередил индекс, и отобрал фонды, которые опередили индекс более двух раз. Так как один раз — случайность, второй — просто повезло, а вот третий уже может быть закономерность. Всего таких фондов, которые опередили индекс более двух раз оказалось 93. Они проходят дальше.

Финал.

Исследование включает в себя 12 лет. За это время много фондов появилось, какие-то исчезли. Поэтому просто посчитать количество лет, когда фонд обыграл индекс, будет недостаточно. Например, фонд существует 8 лет, обогнал индекс 3 раза. Другой существует 4 года, и тоже обогнал индекс 3 раза. Очевидно, что второй фонд работает лучше, так как опережает индекс чаще второго. Для того, чтобы учесть это, для каждого фонда я ввел коэффициент опережения индекса — отношение выигрышных лет к общему числу лет работы фонда. Чем чаще фонд опережает индекс, тем больше этот коэффициент, тем стабильнее он опережает индекс. А это как раз то, что мы ищем. Для каждого фонда я посчитал количество полных лет существования и рассчитал коэффициент. Если фонд создан 10.2004, то он существует 9 полных лет. Это обусловлено тем, что доходность по индексу я считал за полный год.

Я отсортировал все фонды по коэффициенту от большего к меньшему и получил рейтинг ПИФов.

Это рейтинг фондов, в него включены фонды, у которых коэффициент опережения индекса больше 60%. Фонды отсортированы по убыванию. Первая колонка — название фонда, вторая — сколько раз фонд опередил индекс ММВБ, третья — количество полных лет работы фонда (ограничено сроком исследования 12 лет), четвертая — коэффициент опережения.

Источник

Рейтинг ПИФов по доходности

5 комментариев 18,794 просмотров

Паевые инвестиционные фонды или сокращенно ПИФы представляют собой финансовую структуру, в которую каждый желающий может вложить свои средства и приобрести взамен определенную часть фонда, то есть пай. Все привлеченные средства вкладываются в покупку акций или облигаций.

Сегодня существует значительное количество различных ПИФов и начинающему инвестору достаточно сложно определиться с выбором подходящего варианта. Именно для этого разрабатываются рейтинги надежности, которые наглядно демонстрируют уровень надежности ПИФов и профессионализм управляющих компаний.

На какие показатели нужно обращать внимание

Большинство инвесторов не знают, на какие показатели следует обращать внимание. Специалисты советуют вкладывать средства в фонды, учитывая следующие критерии:

- Рейтинг доходности, отражающий сумму полученной ПИФом прибыли за определенный отрезок времени. Причем инвестировать деньги следует в фонды, которые показывают стабильную доходность на протяжении более-менее длительного времени, а не только за последний год;

- Рейтинг по объему чистых активов, который равен разнице между активами и обязательствами определенного ПИФа. Эта величина может выражаться в абсолютном числе или в расчете на один пай. В любом случае, чем выше эта цифра, тем выше уровень надежности фонда и профессиональные качества сотрудников управляющих компаний;

- Рейтинг по количеству привлеченных инвестиций. Этот показатель может быть как положительным, так и отрицательным. В первом случае он показывает увеличение капитала за определенный период, как правило, год. Во втором случае он означает, что общий капитал ПИФа пошел на убыль. Если потенциальный инвестор видит, что некоторые фонды только выводят капитал, тогда как новых вложений не наблюдается, то не стоит вкладывать в них накопленные деньги.

Коэффициенты надежности

Также рекомендуется учитывать коэффициенты, которые предоставляют информацию о надежности фонда. Прежде всего, имеется в виду коэффициент Шарпа, который показывает соотношение прибыльности и уровня риска. Этот показатель наглядно демонстрирует грамотность управляющих компаний. Чем выше коэффициент, тем ниже уровень риска и наоборот. Не стоит начинать сотрудничество с фондами, у которого он отрицательный.

Так называемый коэффициент Альфа показывает прибыльность ПИФа по сравнению с общей ситуацией на фондовом рынке. Проанализировав его значение, можно увидеть, какие фонды опережают рынок, а какие отстают от него в своем развитии. В качестве контрольной величины используется среднерыночная доходность. И если значение показателя выше нуля, то фонд демонстрирует прибыльность выше средней.

Если коэффициент Альфа опускается ниже нуля, значит, работа с вложениями клиентами не отличается большой эффективностью.

И наконец, коэффициент Бета наглядно демонстрирует уровень активности управляющей компании. Также он показывает, как динамика рынка влияет на цену отдельного пая в определенном году. При выборе ПИФа рекомендуется остановиться на фонде с высокими показаниями Бета. Этот означает, что управляющая компания стабильно демонстрирует самые лучшие знания в области инвестирования.

Показатели прибыльности за прошлый год

Приведенный ниже рейтинг отражает результаты по состоянию на 31 декабря 2016 г. Поэтому он не только показывает самые лучшие фонды по уровню доходности за прошлый год, но и считается достаточно точным прогнозом на 2017. Итак, по мнению экспертов, лучшими в 2016 году были следующие ПИФы:

- Открытый ПИФ от Газпромбанк, у которого отсутствует четкая специализация. Его прирост составил 9,9%;

- «Раффайзен Капитал» от Раффайзен Банка с уровнем доходности 8,47%;

- «МК Бивалютный» от компании «Менеджмент-консалтинг» с приростом в 6,71%;

- «Глобальные сырьевые ринки» от компании «УралСиб». В прошлом году его доходы достигли отметки в 6,68%;

- Фонд под названием «Открытие – Сырье», учрежденный компанией «Открытие». Эффективность его работы держится на уровне 6,67%;

- ПИФ «Валютные облигации» от компании РСХБ. Его прирост в 2015 году составил 6,39%;

- Специальный фонд акций под названием «Арсагера». Он существенно отличается от других фондов, но правильно выбранная стратегия управляющих компаний обеспечила ему прирост в прошлом году в 6,03%;

- Завершает список лидеров фонд еврооблигаций от фирмы «АТОН-менеджмент». У него нет определенной специализации, но уровень доходности достиг 5,90%.

В завершение стоит отметить, что на сегодня ПИФы считаются одним из наиболее популярных способов хранения сбережений. Большинство экспертов пришли к выводу, что в 2017 году они лучше всего подходят для долгосрочных инвестиций с высоким уровнем прибыльности.

Источник