- Мой список самых лучших ETF фондов для российского инвестора в 2020 году

- ETF-фонды

- Лучшие ETF фонды

- Биржевые ПИФы

- Куда лучше вкладываться?

- Самые доходные ETF 2020 года

- ТОП-10 самых доходных фондов вне зависимости от базового актива

- Стоит ли инвестировать только в акции

- ТОП-5 самых доходных фондов облигаций

- Когда начнутся торги ETF и БПИФ в 2021 году

- Популярные ETF на МосБирже. Полный справочник для инвестора

- Последние новости

- Рекомендованные новости

- События недели. Главное с БКС Экспресс

- Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

- Анализ эмитента. Intel — ведущий производитель процессоров

- Американские коммунальщики. Отрасль с высокими дивидендами

Мой список самых лучших ETF фондов для российского инвестора в 2020 году

Всем привет! С вами снова Дмитрий Костин, и мы продолжим с вами заниматься инвестированием в ценные бумаги. А именно, я хотел бы рассказать вам про список самых лучших ETF фондов для российского инвестора в 2020 году, основываясь на статистике и собственном опыте. Готовы? Тогда поехали!

ETF-фонды

Если вы не возражаете, я не буду распинаться о том, что такое ETF-фонды или биржевые ПИФы. Об этом я подробнее рассказывал в одной из своих предыдущих статей. Скажу лишь вкратце, что покупая ETF, вы покупаете как бы сборник долей акций или облигаций. Преимуществом инвестирования в такой фонд является то, что вам не нужны огромные деньги для этого. То есть. Акция Microsoft и Apple стоят в сумме более 500 долларов. Но вы можете купить один фонд, куда будут входить акции самых крупных американских IT-компаний, в том числе и Microsoft с Apple. Но один такой фонд обойдется вам менее чем 10000 рублей (на момент написания статьи).

Более, того многие ETF показали постоянный рост за несколько лет, что хоть и не на 100%, но все равно снижает риск. Да и вообще, такие вложения называются ленивыми или пассивными, так как вы можете вложиться в индексные фонды и забыть про них на некоторое время. Также, топовый инвестор Уоррен Баффет завещал своей жене, чтобы после его смерти она вложила 90% его состояния в индексный фонд S&P500, куда входят акции более чем 500 самых крупных американских компаний.

Ну что же, а теперь давайте перейдем непосредственно к теме статьи.

Лучшие ETF фонды

Ну что же, давайте теперь пройдемся по самим фондам. Напомню, что в данной статье мы касаемся лишь ETF. То есть, никаких биржевых ПИФов здесь не будет. Но для начала давайте посмотрим, какие ETF в принципе можно купить на рынке на сегодняшний момент.

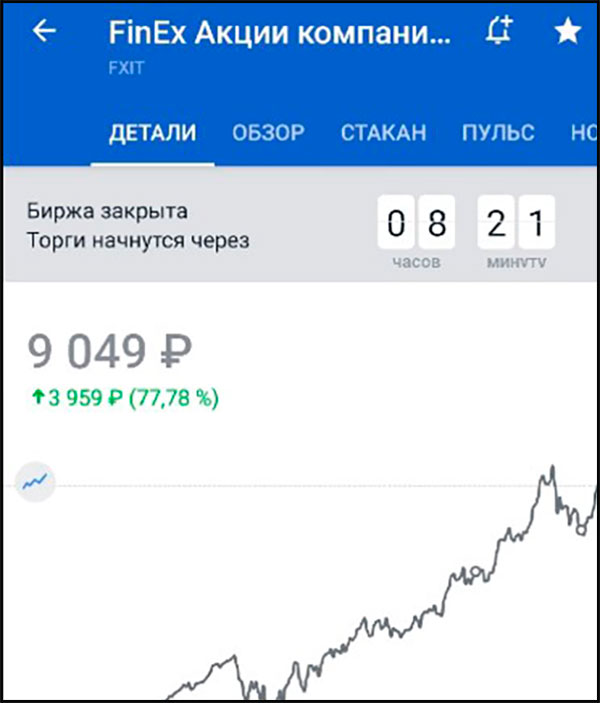

FXIT — Это наверное мой любимый фонд. Он же, кстати, самый дорогой. В данный фонд входят акции крупнейших IT-компаний. Несмотря на то, что покупаем на московской бирже мы его за рубли, он полностью прикреплен к доллару и зависит от него. В сентябре 2019 года фонд стоил 5000 рублей. Год спустя его стоимость выросла аж на 4000 рублей. А это, извините меня, почти 78% прибыли. В моем портфеле есть такие ETF, и на данный момент они ведут себя лучше всего, ведь благодаря им я неплохо увеличил свой капитал.

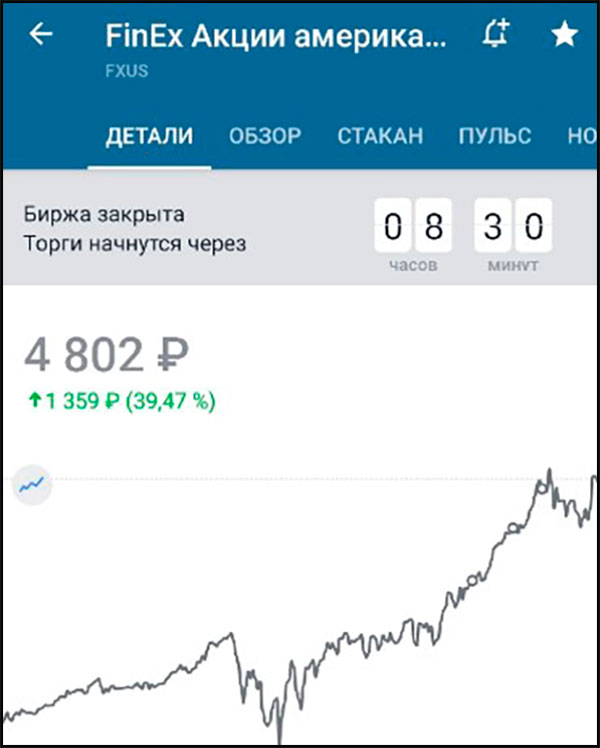

FXUS — Данный фонд представляет из себя сборник акций крупнейших американских компаний. Лакомый кусочек для инвестора. В него входят те же самые акции, что и в знаменитый индекс S&P500, а также другие крупные компании. Судя по статистике, фонд также находится в постоянном росте. Год назад один лот стоил 3400 рублей. Сегодня его стоимость значится 4800 рублей. То есть, годовая доходность составила в районе 40%. Очень крутой результат для ценных бумаг. Я также держу их в своеем инвестиционном портфеле. FXUS торгуется в рублях, но привязан к доллару.

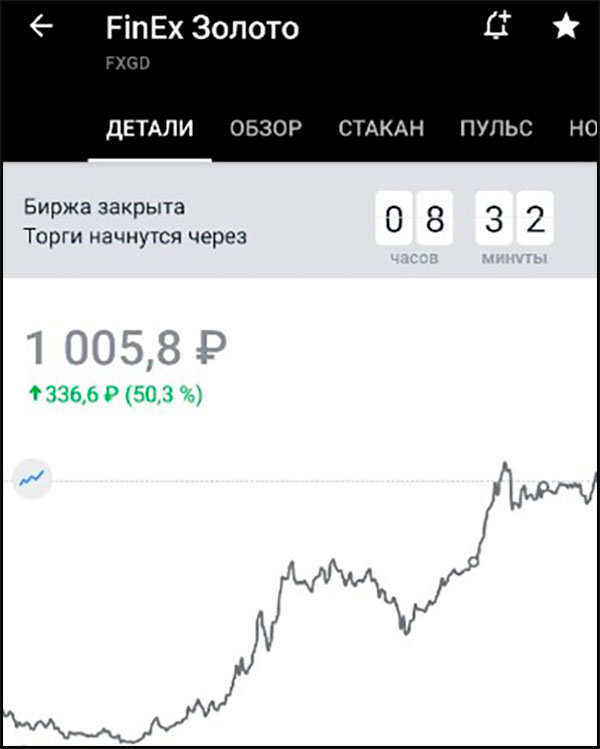

FXGD — В данный фонд входят не акции, а золото. Данный фонд является защитным активом, но и он за последнее время растет в цене. Год назад данный актив стоил 660 рублей, а сегодня уже 1000. То есть, за год стоимость выросла на одну треть, а точнее на 50%. Отличный результат за год.

FXRU — Еврооблигации российских корпораций. Как мы знаем, покупка облигаций является консервативным инвестированием, поэтому и инвестирование в облигационные фонды также будет являться низкорисковым и низкодоходным. Год назад его стоимость составляла 782 рубля за лот, а сегодня 974 рубля. То есть годовая прибыль составила 23,5%. Конечно, меньше, чем вышеуказанные, но тем не менее вполне себе неплохо, особенно если учесть, что привязан данный фонд также к вечнозеленым долларам.

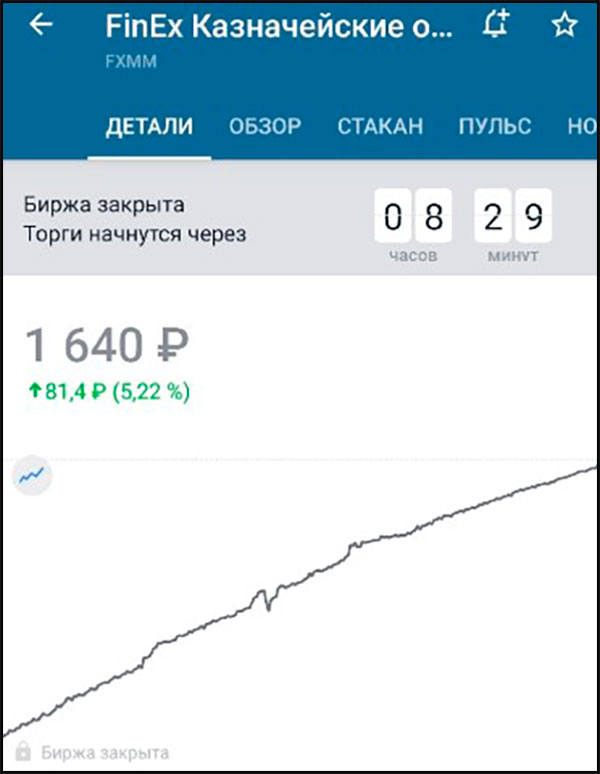

FXMM — краткосрочные казначейские векселя США с рублевым хэджем. Если вы посмотрите на график, то увидите, как гладко и ровно он растет постоянно вверх. Только не обольщайтесь сильно. Данный инструмент является консервативным и много прибыль вам не принесет. За последний год фонд принес всего 5,2% годовых. Но тем не менее, фонд можно использовать как инструмент для сохранения денег от инфляции.

FXRB — Еврооблигации российских корпораций. Как вы поняли, здесь высокого дохода также не стоит ждать, но он хотя бы довольно стабилен и также плавно идет вверх. За последний год стоимость фонда увеличилась на 7,5%. По крайней мере, это выгоднее банковского депозита, да и от инфляции спасет с меньшими с наименьшими рисками.

FXRL — Акции российских компаний. Довольно неплохой фонд, но не самый прибыльный. Тем не менее, за год с учетом пандемии он принес 9% прибыли.

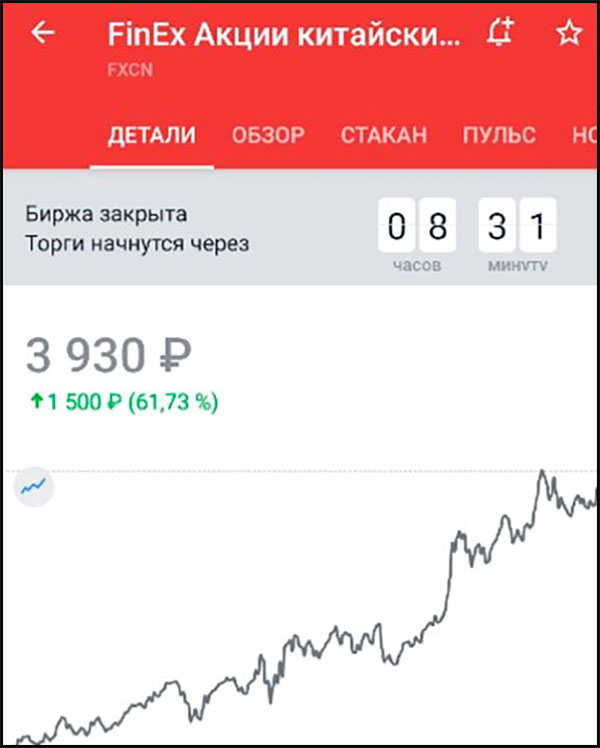

FXCN — Акции крупнейших китайских компаний. Китайцы тоже не дремлют, да и фонд у них вполне неплохой получился. За последний год данный ETF увеличилсвою стоимость на 61,7%. Отличный результат, да и сам фонд привязан к доллару.

FXDE — Акции крупнейших немецких компаний. Это первый фонд, который привязан к евро, а не к доллару или рублю. По хорошему счету он не сильно растет в цене (плюс-минус), но за последний год все же решил дать немного роста. Конкретно, цена фонда увеличилась за год на 31%. Довольно хороший результат, да еще и привязан к Евро.

Примерно такой список я накидал для вас, так как считаю, что именно эти ETF фонды являются самыми лучшими в плане доходности и рисков для российского инвестора. Конечно, многие со мной не согласятся, но у инвесторов в принципе редко бывает одинаковое мнение.

Биржевые ПИФы

Помимо ETF хотелось бы рассмотреть некоторые биржевые ПИФы, которые выполняют по сути ту же самую функцию, и которые я считаю самыми лучшими для инвестирования.

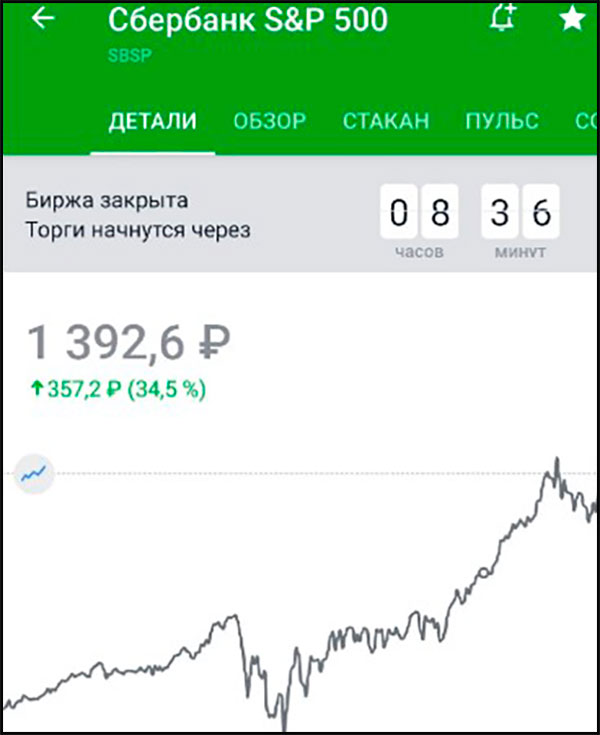

Сбербанк S&P500 (SBSP) — фонд, который повторяет индекс S&P500, который можно купить на Московской бирже. Конечно, у большинства брокеров вы его не найдет. Но Сбербанк и Тинькофф инвестиции им располагают. Я себе периодически докупаю, тем более, что по статистике он всегда растет. Все таки крупнейшие американские компании. За год такой фонд принес более 34%.

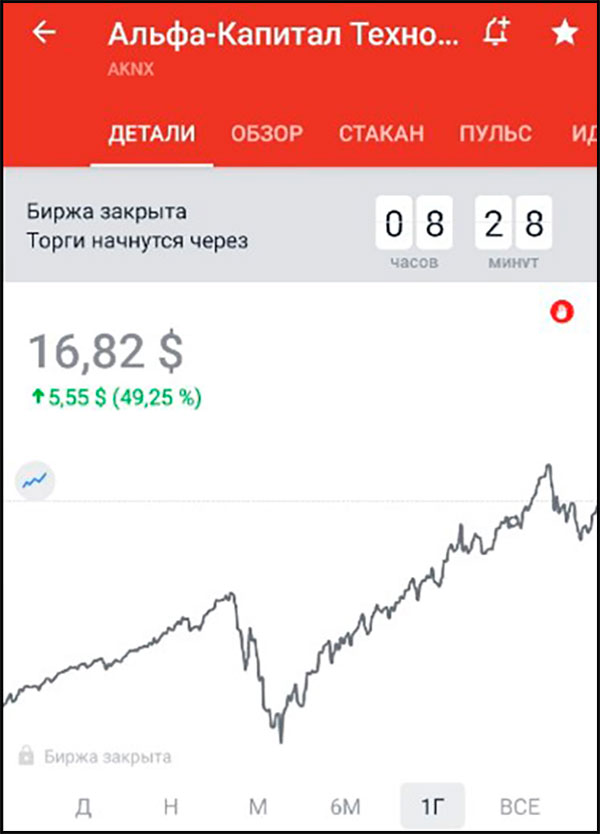

Альфа-Капитал Технологии (AKNX). Данный фонд чем-то похож на FXIT, о котором я говорил в самом начале. Но здесь мы видим фонд, состоящий из всего 100 акций крупнейших IT компаний США, но стоит гораздо дешевле. Торгуется данный фонд в долларах, и за 1 год цена на него поднялась аж на 66,7%. Весомый доход для ценных бумаг.

VTBB — ВТБ корпоративные облигации. Довольно интересный консервативный фонд, который повторяет по составу фонд корпоративных облигацийМосковской биржи. За последний год доходность фонда составила более 10%, что вполне неплохо для облигаций.

TECH — БПИФ, созданный самим «Тинькофф». По сути представляет собой бюджетный вариант FXIT, но в него входит в два раза меньше эмитентов. Также, стоит учесть, что в данный фонд входят не только акции США, но и бумаги США и Израиля. Фонд молодой, так что пока о нем особо ничего не скажешь. Но по сути он перспективный, недорогой в плане вхождения (8 центов за лот) и торгуется в долларах.

Куда лучше вкладываться?

Конечно, многие из вас спросят, в какие фонды лучше вкладывать деньги российскому инвестору. Но я вам скажу, что нет однозначного ответа. Фонды хороши тем, что здесь как раз не надо ждать точки входа, следить за каждой компанией. Можете просто посмотреть статистику и вы будете примерно знать как ведет себя тот или иной фонд. Да и в принципе, вы сами можете прикинуть, что Apple, Microsoft, Intel так и будут продолжать свою деятельность, выпуская новые востребованные продукты. Американский рынок IT всегда будет расти (мое личное мнение), поэтому в него стоит вкладываться. Конкретно речь идет от таких фондах как FXIT, AKNX и TECH. Самый лучший и проверенный — это конечно же FXIT, но и вход там сейчас не дешевый. Поэтому, если вы не стеснены в средствах, то можете взять его в долгосрок, а если стеснены, то возьмите что подешевле. Но это лишь мои мысли, а не призыв к действию.

Также подумайте над акциями американских компаний, а конкретно о фондах FXUS и SBSP. Ну и золото можете использовать как защитный актив, которы, кстати, еще и растет в неплохом темпе. В общем, смотрите и выбирайте.

Что касается брокера, то для я бы рекомендовал Тинькофф Инвестиции . Особенно данный брокер идеален для новичка. Интерфейс интуитивно понятен и очень удобно совершать покупки как в рублях, так и в долларах. Я пользуюсь услугами нескольких брокеров, и Тинькофф мне понравился больше всего.

Ну а вообще, если вы хотите научиться грамотному инвестированию и правильно составить инвестиционный портфель, я рекомендовал бы посетить улетный и в то же время бесплатный марафон мастер Федора Сидорова . Это реально очень крутой марафон, рассчитанный на 5 дней. Я благодарю судьбу за то, что попал на этот курс и за 2 года вышел на очень приличный плюс. Теперь продолжаю улучшать результаты.

Ну а на этом у меня все. Обязательно подписывайтесь на мой паблик в ВК и на мой канал на ютубе. Там я разоблачаю различного рода мошенников и аферистов. Жду вас снова на своем блоге. Пока-пока!

Источник

Самые доходные ETF 2020 года

30 декабря прошел последний торговый день на Мосбирже в текущем году. Можно оперативно подвести итоги года. Собрали списки самых доходных БПИФ и ETF.

Напомним, сейчас на MOEX обращаются 55 биржевых фондов от 13 провайдеров (эмитентов). В наших рейтингах участвуют только существующие больше года. Их 30 штук.

ТОП-10 самых доходных фондов вне зависимости от базового актива

| № | Тикер | Активы | Провайдер | Доходность |

| 1 | MTEK | Акции IT-компаний США | Freedom Finance | 84,9% |

| 2 | FXIT | Акции IT-компаний США | FinEx | 76,9% |

| 3 | FXCN | Китайские акции | FinEx | 48,2% |

| 4 | FXGD | Золото | FinEx | 46,5% |

| 5 | FXUS | Акции компаний США | FinEx | 44,4% |

| 6 | AKSP | Акции компаний США | Альфа Капитал | 39,2% |

| 7 | SBSP | Акции компаний США | Сбер УА | 38,5% |

| 8 | TEUR | Смешанный | Тинькофф | 37,4% |

| 9 | VTBA | Акции компаний США | ВТБ Капитал | 37,1% |

| 10 | VTBE | Акции развивающихся стран | ВТБ Капитал | 36,1% |

Все лучшие по доходности ETF имеют в своих портфелях зарубежные активы, номинированные в иностранной валюте. В таблице дана рублевая прибыль, она в немалой степени обеспечена падением рубля. 2019 год он завершал с показателем 61,9057 за доллар, а 2020 год — 73,8757. Минус 19,3%.

Второе, на что можно обратить внимание — феноменальный рост компаний IT-сектора. Если смотреть по Америке, технологические акции определили широкий рынок почти в два раза.

Третья особенность года: большинство лидеров ориентированы на акции. Только два фонда наполнены другими активами – золотом или смешанной стратегией.

Стоит ли инвестировать только в акции

Да, акции показали в 2020 году двузначный рост. Но в будущем он не гарантирован. Инвестор должен помнить о распределении активов в соответствии со своими целями и толерантностью к риску.

Напомним самый свежий пример — обвал марта 2020 года. Он начался с провала переговоров между странами ОПЕК+ о сокращении добычи и последовавшего резкого падения цен на нефть. Тогда снижались даже защитные активы — золото и американские казначейские векселя.

Что уж говорить об акциях. За две недели с 8 марта мировые индексы упали на 30–45%. Поэтому отдельно покажем лучшие фонды облигаций.

ТОП-5 самых доходных фондов облигаций

| № | Тикер | Активы | Провайдер | Доходность |

| 1 | RUSB | Еврооблигации РФ | ITI FUNDS | 27,0% |

| 2 | FXRU | Еврооблигации РФ | FinEx | 25,7% |

| 3 | SBCB | Еврооблигации РФ | Сбер УА | 25,5% |

| 4 | VTBH | Облигации США | ВТБ Капитал | 23,5% |

| 5 | FXTB | Гособлигации США | FinEx | 20,7% |

Как видим, тут тоже валютная составляющая имеет ключевое значение.

Когда начнутся торги ETF и БПИФ в 2021 году

31 декабря 2020 года торги фондами на Мосбирже проводиться не будут. Торги возобновятся 4 января 2021 года. До конца новогодних каникул торговые сессии будут также 5, 6 и 8 января. 1 и 7 января – выходные праздничные дни.

В дальнейшем биржа планирует работать по стандартному графику. Торговый календарь на 2021 год можно посмотреть здесь.

Источник

Популярные ETF на МосБирже. Полный справочник для инвестора

ETF (Exchange Traded Fund) — это биржевой инвестиционный фонд, который вкладывает средства в базовый актив. Для инвестора ETF представляет собой часть «пирога», в который он инвестирует, а фонд собирает средства всех участников для покупки базового актива.

Преимущества инвестиций в ETF

+ ETF доступны неквалифицированному инвестору. Чтобы купить акции иностранных компаний на зарубежных площадках, необходимо получить статус квалифицированного инвестора. Инвестировать в активы разных стран, не имея подобного статуса, как раз позволяют ETF, торгующиеся на Московской бирже.

+ Низкий порог входа. В ETF можно инвестировать при небольшом стартовом капитале.

+ Высокая ликвидность. Можно оперативно управлять капиталом и вкладывать средства в различные активы в зависимости от текущей рыночной конъюнктуры.

+ Возможность значительной диверсификации средств. ETF позволяют инвестировать в бумаги различных стран и секторов, в разнообразные товары, к тому же в разной валюте.

+ Льготы. ETF на Московской бирже можно приобрести на ИИС. В отношении инвестиций в эти фонды также применяется льгота на долгосрочное владение бумагами.

В России одним из ключевых операторов ETF является компания FinEx, под ее управлением находится 14 фондов. Рассказываем, какие возможности открывает каждый из них.

Наивысшая доходность

Согласно данным FinEx, наибольшую доходность — более 75% — обеспечивает FXIT, набор американских акций США. В его состав входят гиганты IT-индустрии, такие как Apple, Microsoft, Intel, Visa, IBM, Cisco, Oracle и другие. Подробнее про FXIT — в этой статье.

Высокотехнологичный сектор

Еще один ETF на высокотехнологичный сектор США — FXIM. Он полностью повторяет состав индекса FXIT, однако его стоимость гораздо дешевле, и это его главное преимущество. Подробнее про FXIM прочитайте здесь.

Инвестиции в золото

Золото традиционно воспринимается как защитный актив, в котором можно «пересидеть» неспокойные времена. Самый простой способ вложиться в золото сегодня — это купить «золотой» ETF. Подробнее про FXGD — долларовый инструмент инвестиций в золото с минимальной разницей между ценой покупки и продажи на бирже и без НДС — рассказываем в этой статье.

Купить Китай

Экономика Китая находится на втором месте в мире по ВВП, уступая только США. Растущая экономика страны является благоприятной средой для инвестиций. FXCN — фонд, который инвестирует в крупнейшие и надежные китайские компании с большим потенциалом роста, осветили подробно.

Инвестиции в Германию

Германия — крупнейшая экономика Европы. Из-за пандемии коронавируса и вынужденных локдаунов она переживает не лучшие времена, но после преодоления эпидемиологического кризиса может продемонстрировать довольно быстрое восстановление. Под управлением FinEx находится фонд FXDE — узнайте его преимущества по ссылке.

Несколько стран сразу

Некоторые акции не торгуются на крупных биржах и присутствуют только в той стране, где находится сам эмитент. Не каждый инвестор имеет возможность выйти на международный рынок из-за накладываемых ограничений. Для решения вопроса может подойти инвестирование в ETF FXWO — рассказываем про него в этой статье.

Крупнейший фондовый рынок

Американский рынок — это крупнейший фондовый рынок в мире, только акций обращается около 5 тысяч. Такое многообразие открывает огромные возможности для заработка — и не только для квалифицированных инвесторов с солидным стартовым капиталом. Прочитайте про ETF FXUS здесь.

Еврооблигации для валютной доходности

Облигации, выпущенные российскими эмитентами, но котирующиеся в иностранной валюте, называются еврооблигациями. Как правило, они котируются в долларах США или евро и позволяют инвестору получить высокую валютную доходность, опережающую ставки по банковским вкладам в валюте. Инвестор может приобрести ETF сразу на целый пул еврооблигаций — FXRU и FXRB. Этим фондам посвящено два материала: FXRU, FXRB.

Российский рынок

Подешевевшие акции крупных компаний — это прекрасная возможность заработать. Поучаствовать в движении российских акций, имея небольшой стартовый капитал, можно с ETF FXRL — этот фонд мы подробно осветили в статье.

Казначейские векселя США

Государственный долг США превышает $27,4 трлн. Его обслуживает практически вся планета, покупая различные виды казначейских ценных бумаг. Номинал у векселей, как правило, начинается от $1000 и выше, а участие в торгах требует специальных знаний и возможностей. Но на Московской бирже обращается два ETF на Treasury bills — FXTB и FXMM, про которых мы рассказываем в статье: часть I и часть II.

Инвестиции в Казахстан

ВВП Казахстана в 2020 г. сократился на 2,6%, но положительные темпы роста демонстрируют почти все отрасли реального сектора и отдельные виды услуг. Инвестировать в экономику страны можно в помощью ETF FXKZ, рассказываем про него здесь.

По мере появления новых обзоров про ETF, торгующиеся на Московской бирже, этот справочник будет обновляться — если вы хотите следить за интересными предложениями, советуем добавить публикацию в закладки.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

События недели. Главное с БКС Экспресс

Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

Анализ эмитента. Intel — ведущий производитель процессоров

Американские коммунальщики. Отрасль с высокими дивидендами

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник