- Рейтинг доходности по отраслям

- Динамика регистраций субъектов МСП, включая самозанятых и ИП

- Результаты 2020 года на российском рынке: лучшие и худшие секторы

- 1). ГОРНОДОБЫВАЮЩАЯ ОТРАСЛЬ

- 2). IT И ИНТЕРНЕТ-СЕРВИСЫ

- 3). РИТЕЙЛ

- 4). ЧЁРНАЯ МЕТАЛЛУРГИЯ

- 5). ПРОИЗВОДСТВО АЛКОГОЛЯ

- ЛУЗЕРЫ

- 1). НЕФТЬ И ГАЗ

- 2). ТРАНСПОРТ

- 3). АВТОПРОМ

- 4). БАНКИ

- 5). ЭЛЕКТРОСЕТИ, ГЕНЕРАЦИЯ

- Выбираем наиболее привлекательные отрасли для инвестиций

- Последние новости

- Рекомендованные новости

- События недели. Главное с БКС Экспресс

- Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

- Анализ эмитента. Intel — ведущий производитель процессоров

- Американские коммунальщики. Отрасль с высокими дивидендами

Рейтинг доходности по отраслям

Бизнес сосредоточился на торговле. Какие сферы и города выбирают предприниматели

С ноября 2019-го по ноябрь 2020-го российский малый бизнес недосчитался 222 тысяч компаний. Мы изучили данные Сбера и выяснили, кто и в каких отраслях открывает сейчас своё дело.

Наиболее сложными, ожидаемо, оказались апрель и май. Число новых компаний сократилось более чем в три раза.

Динамика регистраций субъектов МСП, включая самозанятых и ИП

рынок новых регистраций, шт

Средний возраст учредителей — 36 лет. Он одинаков и для мужчин, и для женщин, и практически не меняется последние десять лет. А вот возраст, в котором предприниматели закрывают бизнес, постепенно повышается: 45 лет в 2018 году, 52 и 61 год в 2019-м и 2020-м соответственно.

Около 30 % предпринимателей, начавших свой первый бизнес и вышедших из него в первый год, не открывают в ближайшем будущем своё дело. Доля закрытых в 2019 компаний, чьи учредители впоследствии не встали у руля другого бизнеса, составила 88 %. В 2018 году этот показатель был ниже — 81 %, а ещё год назад — 75 %.

Те, кто решился начать бизнес в 2020 году, в основном выбирали торговлю: появилось около двухсот компаний, это почти треть от всех новых игроков. Причина — низкий порог вхождения, для инвестиций достаточно 300 000 рублей. Вторая по популярности сфера — производство, далее следует сфера услуг, за ней — транспорт и перевозки.

Источник

Результаты 2020 года на российском рынке: лучшие и худшие секторы

Сказать, что 2020 год был необычным для рынков, было бы большим преуменьшением.

В 2020 году мы наблюдали самое быстрое и глубокое падение рынка в истории, самую высокую за всю историю волатильность (VIX), отрицательные цены на нефть, триллионы долларов в виде стимулов от центробанков, и, как следствие, самое быстрое восстановление после сильного падения — и это лишь некоторые из особенностей 2020 года.

Что касается России, то мы видим рекордные темпы заимствования денег правительством, дефицитный бюджет и постепенно восстанавливающуюся экономику — темпами чуть ниже общемировых. Давайте обернёмся назад, и окинем взглядом 2020 год в разрезе разных отраслей, представленных на Московской бирже.

Сразу предупрежу, классификация по отраслям не чья-то официальная, а моя личная.

1). ГОРНОДОБЫВАЮЩАЯ ОТРАСЛЬ

Компании, добывающие сырьё, к концу 2020 выросли. Золото, металлы платиновой группы, медь – их стоимость показала рост.

здесь и ниже на графиках — данные без учёта выплаченных дивидендов!

1.Полюс Золото, +109%. Дивиденды в 2020 году: 484,93₽ на 1 акцию.

Моя див. доходность = 9,2% относительно цены, по которой я покупал Полюс в 2019 году. Мой результат по Полюсу (рост цены за всё время + дивы) = +216%.

2. Полиметалл, +75%. Дивиденды в 2020 году: 70,78₽ на 1 акцию.

Моя див. доходность = 5,3%, мой результат по Полиметаллу (рост цены за всё время + дивы) = +40%. Докупал по 1800₽ в конце года, отсюда цифра ниже.

3. ГМК Норникель, +22%. Дивиденды в 2020 году: 1180,55₽ на 1 акцию.

Моя див. доходность = 7.1%, мой результат по Норникелю (рост цены за всё время + дивы) = +60%.

4. Алроса, +16%. Дивиденды в 2020 году: 2.63₽ на 1 акцию.

Моя див. доходность = 2.7%, мой результат по Алросе (рост цены за всё время + дивы) = +13,7%.

5. Русал, +16%. Дивиденды не выплачивает.

Мой результат по Русалу (рост цены за всё время) = +20,8%.

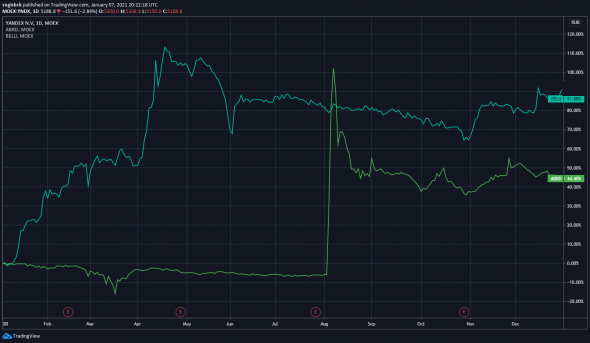

2). IT И ИНТЕРНЕТ-СЕРВИСЫ

Общемировой тренд на онлайн-сервисы не обошёл Россию стороной. Российский интернет-магазин OZON тоже воспользовался ситуацией и провёл успешное IPO на бирже Nasdaq (рост +24% за 2 недели, правда сдулся потом).

Графики неспроста начинаются где-то посередине: эти компании одна за одной в 2020 проводили листинг на Мосбирже.

1.Яндекс, +93%. Дивиденды не выплачивает.

Мой результат по Яндексу (рост цены за всё время) = +83%. Покупал много по 4000-5000₽.

2. Хэдхантер, +21%. Дивиденды не выплачивает.

3. Мэйл Ру Групп, +19%. Дивиденды не выплачивает.

4. Озон Холдингс, +8%. Дивиденды не выплачивает.

3). РИТЕЙЛ

Продажа продуктов широкого потребления оказалась в выигрыше в этом году. Лучше всего себя показывает формат «магазин у дома», где Магнит – один из лидеров.

1.Магнит, +65%. Наконец-то он растёт. Дивиденды в 2020 году: 402.30₽ на 1 акцию.

Моя див. доходность = 11%, мой результат по Магниту (рост цены за всё время + дивы) = +55,7%.

2. Лента, +37%. Дивиденды не выплачивает.

3. Детский мир, +34%. Дивиденды в 2020 году: 10.58₽ на 1 акцию.

Моя див. доходность = 11.4%, мой результат по Детскому миру (рост цены за всё время + дивы) = +49,7%.

4. Икс 5 Ритейл Групп, +29%. Дивиденды в 2020 году: 183,93₽ на 1 акцию.

Моя див. доходность = 7,6%, мой результат по X5 (рост цены за всё время + дивы) = +19,2%.

4). ЧЁРНАЯ МЕТАЛЛУРГИЯ

В противовес 2019 году, к концу 2020 года металлурги воспарили, благодаря высокой цене на сталь и дефициту стали в Китае. Помимо прочего, металлурги бьют рекорды по дивидендной доходности – более 10% годовых «чистыми» после налогов.

1.НЛМК, +44,5%. Дивиденды в 2020 году: 17.51₽ на 1 акцию.

Моя див. доходность = 10.9%, мой результат по НЛМК (рост цены за всё время + дивы) = +61%.

2. Северсталь, +40%. Дивиденды в 2020 году: 106.39₽ на 1 акцию.

Моя див. доходность = 10.2%, мой результат по Северстали (рост цены за всё время + дивы) = +56,8%.

3. ММК, +31%. Дивиденды в 2020 году: 4.5₽ на 1 акцию.

4. Мечел, +26%. Дивиденды не выплачивает.

5). ПРОИЗВОДСТВО АЛКОГОЛЯ

Вот уж истинно защитный актив. Производителей этого базового продукта на Московской бирже всего два (Абрау Дюрсо и Белуга), и оба они показали хороший результат.

1.Белуга Групп, +92%. Дивиденды в 2020 году: 42₽ на 1 акцию.

2. Абрау Дюрсо, +44%. Дивиденды в 2020 году: 1.03₽ на 1 акцию.

Отдельно хочется отметить АФК Систему. Её сложно записать в какой-то определённый сектор, но акции компании прибавили +90% в 2019 году, и ещё +90% в 2020 году.

Бонусом — пара отраслей, не попавших в мой топ-5:

УДОБРЕНИЯ

ТЕЛЕКОМЫ

ЗАСТРОЙЩИКИ

ЛУЗЕРЫ

Я встретился со сложностями! Не так-то просто в 2020 найти лузеров. Почти всё выросло. Тем не менее, вот 5 претендентов на звание «лузера».

1). НЕФТЬ И ГАЗ

Всё началось с ценовой войны С.Аравии и России в марте. Снижение спроса на нефть весной добило нефтяные компании. А с другой стороны начало давить государство, вводя больше налогов и пошлин.

1.Татнефть, -34%. Дивиденды возобновлены в октябре, было 9,94₽ на 1 акцию.

У меня прив. акции. Моя див. доходность = 1.9%, мой результат по Татнефти (с учётом дивов за всё время) = -11,2%.

2. Башнефть, -33%. Дивиденды в 2020 году: 107.80₽ на 1 акцию.

3. Газпромнефть, -26%. Дивиденды в 2020 году: 24.82₽ на 1 акцию.

4. Лукойл, -18%. Дивиденды в 2020 году: 396₽ на 1 акцию.

Моя див. доходность = 7.1%, мой результат по Лукойлу (с учётом дивов за всё время) = +3%.

5. Газпром, -18%. Дивиденды в 2020 году: 15.24₽ на 1 акцию.

Моя див. доходность = 7.4%, мой результат по Газпрому (с учётом дивов за всё время) = +13%.

Сургутнефтегаз-п +10%, благодаря долларовой кубышке. Ждём 16% годовых дивидендами в этом году благодаря росту курса доллара 🙂

2). ТРАНСПОРТ

Если в мире на фоне пострадавших авиалиний грузовой транспорт выглядит хорошо, то в России это не так: весь сектор транспорта на фондовом рынке чувствует себя одинаково нехорошо.

1.Аэрофлот, -31%. Дивиденды не выплачивает.

Мой результат по Аэрофлоту = -33%. Но там у меня символические 2000₽

2. Транснефть, -21%. Дивиденды в 2020 году: 11612₽ на 1 акцию.

3. НМТП, -13%. Дивиденды в 2020 году: 1.35₽ на 1 акцию.

4. Совкомфлот, -10%. Дивиденды не выплачивал, но обещает.

3). АВТОПРОМ

Российский автопром слабо представлен на российском фондовом рынке. Тем не менее, если посмотреть на совокупный результат компаний, он находится в минусе.

1.Группа ГАЗ, -13%. Дивиденды не выплачивает.

2. Камаз, -7%. Дивиденды не выплачивает.

3. Соллерс, -7%. УАЗики. Дивиденды не выплачивает.

4). БАНКИ

Банки традиционно страдают сильнее остальных в экономический кризис: испытывается большая нагрузка в виде дефолтов, задержек по платежам, экономическая активность падает, а вместе с ней – спрос на кредиты. Стоит отметить Тинькофф Групп – в противовес всей отрасли он показал +77%.

1.ВТБ, -18%. Дивиденды в 2020 году: 0.0007735₽ на 1 акцию.

Моя див. доходность = 2%, мой результат по ВТБ (с учётом дивов за всё время) = -1.7%.

2. Банк Санкт-Петербург, -8%. Дивиденды в 2020 году: 3.33₽ на 1 акцию.

5). ЭЛЕКТРОСЕТИ, ГЕНЕРАЦИЯ

Учитывая высокие дивиденды, в электросети показали не самый плохой результат, но в совокупности они были чуть хуже остальных отраслей. Стоит отметить Русгидро, которая оторвалась от сектора и показала +44% за год.

1.Россети Волга, -24%. Дивиденды в 2020 году: 0.001₽ на 1 акцию.

2. ТГК-1, -13%. Дивиденды в 2020 году: 0.001₽ на 1 акцию.

Остальные с учетом дивидендов всё-таки в плюсе.

Собираю информацию по США/Китаю, оставайтесь на связи!

Источник

Выбираем наиболее привлекательные отрасли для инвестиций

Составляем рейтинг инвестиционной привлекательности отраслевых индексов акций.

На фоне замедления мирового экономического роста исследование инвестиционной привлекательности отраслей экономики представляет интерес с позиции потенциала и оценки вероятного риска инвестиций в фондовые активы.

Отрасли народного хозяйства страны соотносятся с динамикой общих экономических трендов и характеризуются процикличностью, контрцикличностью и ацикличностью. Отсюда возникают различия в движении акций компаний-эмитентов, входящих в те или иные отраслевые индексы.

На общем экономическом подъеме ускоренное развитие показывают компании промышленного сектора, финансовых услуг, информационных технологий, производители товаров длительного пользования, включая автомобилестроение, строительство и недвижимость.

На поздних стадиях цикла в ожидании нисходящих тенденций по макроэкономическим показателям, устойчивость демонстрируют компании так называемых «защитных» секторов: потребительских товаров повседневного спроса, телекоммуникаций, здравоохранения, энергетики и предприятия ЖКХ.

С целью выявления наиболее устойчивых отраслевых индексов к факторам внутренней и внешней среды мы провели оценку их коэффициентов риска. По результатам исследования был составлен рейтинг инвестиционной привлекательности.

Информационной базой для анализа послужили отраслевые индексы Московской Биржи полной доходности с учетом налогообложения (TRR, Total Return Resident). Учет дивидендов существенным образом влияет на финансовый результат отраслевого инвестирования и расчетные показатели волатильности. Поправка на налогообложение позволяет корректно представить относительную эффективность вложения в акции.

Московская биржа рассчитывает 8 отраслевых индикаторов, в базу которых включаются наиболее ликвидные акции российских эмитентов, чья экономическая деятельность соответствует специфике отдельных секторов экономики.

Состав и структура индексов основывается на четких критериях биржи и подвержена изменению с течением времени. На текущий момент основной вес на рынке имеют сырьевые индексы компаний нефтегазового, металлургического и химического комплексов страны – 65%.

Набор показателей для оценки инвестиционной привлекательности отраслевых индексов состоит из коэффициентов чувствительности (β), силы взаимосвязи (R), волатильности (σ) и относительные показатели риск-доходности (σ / I) фондовых индексов. Характеристика показателей была подробно описана нами в исследовании о рисках мировых фондовых рынков.

С целью объективного исследования и выявления устойчивых тенденций в оцениваемых показателях нами были проанализированы три периода времени: 5 лет (долгосрочная динамика), 3 года (среднесрочная) и 1 год (краткосрочная).

Сравнение отраслевых индексов полной доходности проводилось в соотношении с индикатором развития российской экономики — индексом акций широкого рынка МосБиржи.

Данные таблицы наглядно показывают, что отрасли обладают различной чувствительностью (β) к индексу МосБиржи, отражающего общерыночные тенденции. Наибольшую сонаправленность с рынком в разрезе разных временных горизонтов демонстрирует сектор нефти и газа. Наименьшее влияние конъюнктуры проявляется в потребительском и транспортном секторах, а также в компаниях химической промышленности.

Отраслевые индексы, характеризующиеся ацикличностью своей динамики, потенциально могут быть включены в инвестиционный портфель с целью диверсификации активов в тот период, когда наблюдается затухание общей восходящей рыночной тенденции.

Корреляционный анализ (R) показал максимальную зависимость динамики широкого рынка от ситуации в нефтегазовой отрасли и секторе металлургии. На длительном горизонте инвестирования отмечается отсутствие связи потребительского сектора с тенденциями движения капитала на российском фондовом рынке. Данный факт обусловлен снижением потребительской активности в стране.

Волатильность (σ) ряда отраслевых индексов превосходит среднерыночные показатели индекса МосБиржи в 1,5 раза. Инвестиционные риски присущи в большей степени транспортному и телекоммуникационному секторам рынка. Причина кроется в ограниченной представительности отраслевых индексов, где на долю одной-двух компаний приходится от 70 до 90% веса.

За исследуемый временной период наибольшую среднюю доходность (I) продемонстрировали все те же сырьевые отраслевые индексы. Потоки инвестиционного капитала обошли стороной потребительский и телекоммуникационный сектор, отражая низкую инвестиционную привлекательность вложения средств в индексообразующие компании на этапе общего роста рынка. С учетом полной доходности показателей, включающей в себя дивиденды, мы наблюдаем отставание финансового сектора на среднесрочной перспективе. Снижение темпов корпоративного кредитования в стране на фоне низкой производственной инфляции приводит к недокапитализированности акций банковской отрасли.

Наконец, соотнесение относительных показателей эффективности инвестиций в динамике, позволило нам составить рейтинг инвестиционной привлекательности отраслей российского фондового рынка.

Критерием отбора служит показатель риск/доходность (σ / I) отраслевых фондовых индексов МосБиржи. Чем ниже полученный коэффициент, тем выше инвестиционная привлекательность соответствующего индекса. И наоборот, высокое значение показателя говорит об избегании инвесторами данного сектора на текущий момент времени.

Наибольшей инвестиционной привлекательностью на данном этапе развития российского фондового рынка обладают следующие отраслевые индексы МосБиржи – «Нефти и газа», «Химии и нефтехимии», «Металлы и добыча».

Слабая динамика макроэкономических показателей российской экономики оказывает негативное влияние на отрасли транспорта, финансов и потребительский сектор. Тенденция ускоренного снижения учетной ставки Центробанком России, возможно, вернет интерес инвестиционного сообщества и к этим отраслям.

Оценка инвестиционной привлекательности отраслевых индексов не является рекомендацией к действию или бездействию участников рынка в инвестиционном процессе. Смена сентимента может произойти под воздействием целого комплекса факторов ценообразования финансовых активов. Статистические показатели лишь помогают соотнести возможные риски и потенциал инвестиций. Однако, при принятии рационального инвестиционного решения без статистических оценок не обойтись.

БКС Брокер

Последние новости

Рекомендованные новости

События недели. Главное с БКС Экспресс

Итоги торгов. Удерживаться на рекордных уровнях становится все труднее

Анализ эмитента. Intel — ведущий производитель процессоров

Американские коммунальщики. Отрасль с высокими дивидендами

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник