Дивидендные аристократы России. Лучшие дивидендные акции на Московской бирже 2020

Есть ли на российском рынке дивидендные аристократы? Какую доходность предлагают такие компании инвесторам?

К сожалению, если смотреть на российский фондовый рынок в долларах, то здесь динамика акций выглядит не очень ободряюще. Валютная волатильность играет дурную шутку с российским фондовым рынком. Но у нас есть компании, которые выплачивают весьма щедрые дивиденды в рублях.

В классическом понимании этого слова дивидендные аристократы на американском рынке — это компании, которые наращивают или, по крайней мере, не сокращают дивиденды хотя бы 25 лет подряд. В Америке таких компаний много.

Лукойл

Понятно, что российский рынок молод, но если уж кого-то называть дивидендным аристократом, то, конечно, первая компания, которая приходит на ум, — это Лукойл. Эта крупная нефтегазовая компания за последние 13 лет уменьшала дивиденды всего один раз в 2013 году. Всё остальное время дивиденды постепенно росли. А в 2019 году наблюдался резкий рывок вверх.

Даже корона-кризис сбить компанию Лукойл с курса щедрых дивидендных выплат не сумел. В 2020 году мы, вероятно, увидим выплаты даже более высокие, чем в 2019 году. Но нужно обратить внимание также и на то, что такая стабильность в дивидендной политике даётся компании довольно нелегко. Суммарные дивиденды составят 220% от чистой прибыли. Это, конечно, является настораживающим фактором. Но так или иначе средняя дивидендная доходность Лукойла за последние 5 лет составила 6,6%. При этом, покупая акции Лукойла, мы, по сути дела, покупаем довольно защитный актив. У компании, помимо щедрых дивидендов, хороший свободный денежный поток.

Если в последние несколько лет рост котировок был во многом спровоцирован именно бай-бэками, которые проводит Лукойл, то сейчас, вероятно, эти средства будут направлены как раз-таки на дивидендные выплаты.

Эта компания относится к телекоммуникационному сектору, который традиционно считается защитным, потому что бизнес телекомов довольно устойчив к разнообразным кризисным ситуациям.

В 2008 году её акции довольно заметно опустились. Размер дивидендов на одну акцию не менялся даже в ходе кризиса 2008 года. Также события 2015 года на дивидендную политику компании не повлияли. При этом темпы роста дивидендов компании МТС относительно невысокие. Но наблюдается плавный рост и стабильность выплат.

Поэтому МТС вполне можно отнести к российской версии дивидендных аристократов. Средняя дивидендная доходность МТС за 5 лет составила 10,7%.

В корона-кризис МТС тоже пострадала. Здесь есть и закрытие салонов, и факторы того, что в этом году у нас нет туристов, и отток мигрантов, которые, естественно, являлись клиентами компании. Также не нужно забывать и про обнуление доходов от роуминга. Но так или иначе, скорее всего, будет всё тот же стабильный денежный поток у компании. По дивидендной политике МТС платит не менее 28 рублей на акцию. С учётом спецдивидендов за 2020 год получится не менее 41,25 рублей на одну акцию.

Газпром

Газпром — это национальное достояние. Если посмотреть на динамику выплат, то в 2009 году (по итогам 2008 года) Газпром, конечно, дивиденды довольно солидно урезал. Но дальше — более или менее плавно, хотя и с некоторыми перебоями. Дивиденды фактически возрастали. Ситуация поменялась после того как Газпром как госкомпанию обязали наращивать дивиденды и потихонечку привести выплаты к 50% от чистой прибыли. Дивиденды за 2019 год оказались тоже весьма приличными, несмотря на все опасения.

Средняя дивидендная доходность за последние 5 лет составила 6,8%. Но с Газпромом, конечно, нужно быть довольно осторожными, потому что очевидно, что прибыль компании упадёт достаточно сильно. Возможно, долгое время она будет оставаться подавленной. Именно поэтому количественное выражение дивидендных выплат находится под вопросом. Также никто не может быть уверен в том, что акции Газпрома продолжат свой триумфальный рост.

Ростелеком АП

Ростелеком — это крупнейшая государственная телекоммуникационная компания. Стабильности дивидендов компании можно только позавидовать.

Минус в том, что дивиденды Ростелекома не показывают устойчивого роста. Если в 2007 году они составляли порядка 3 рублей, то в 2020 году — уже около 5 рублей. За 13 лет, конечно, хотелось бы видеть устойчивый рост. Но зато это стабильная дивидендная история, если не брать в расчёт 2011 год, когда компания резко сократила дивиденды.

За последние 5 лет средняя доходность составила 8,3%. У Ростелекома весьма стабильно растущая выручка. Ростелеком — это компания, которая за счёт своего отчасти привилегированного положения может стать одним из бенефициаров развития современных технологий в телеком-секторе.

Эта компания является строительным гигантом.

У ЛСР пока нет длинной дивидендной истории, но зато она может похвастаться выплатами в 78 рублей на одну акцию в течение 5 лет — с 2015 по 2019 гг.

Корона-кризис, конечно, повлиял на компанию. Она всё-таки была вынуждена понизить дивиденды. Но велика вероятность того, что уже в 2021 году мы сможем снова увидеть это заветное число — 78. Средняя дивидендная доходность ЛСР за последние 5 лет составила 9,24%. С одной стороны, кризис вредит строительной отрасли. Но, с другой стороны, программы льготного кредитования во многом нацелены и на то, чтобы поддержать застройщиков, а не только помочь людям обзавестись необходимым жильём. По прогнозам экспертов, эти программы действительно возымеют своё действие и пойдут на пользу. Поэтому сейчас даже у многих аналитиков можно увидеть инвестиционные идеи по покупке таких компаний как Сэр, Пик. А здесь есть ещё и дивидендная страховка.

ГМК «Норникель»

Данную компанию тоже нередко относят к дивидендным аристократам, хотя это не совсем корректная формулировка.

С 2007 по 2012 гг. компания платила максимально низкие дивиденды. Но сейчас в составе акционеров можно увидеть расхождение позиций. Часть выступает за урезание дивидендов, а часть, наоборот, заинтересована в том, чтобы выводить дивиденды. Именно поэтому в последние несколько лет Норникель показывал весьма приличные дивиденды. Радует здесь именно высокий темп роста выплат в последние годы.

Компания не является типичным аристократом, несмотря на то, что средняя дивидендная доходность за последние 5 лет составила 9,45%. Сейчас Норникель находится в довольно непростом положении, связанном с авариями. Понятно, что там будут расходы на компенсацию ущерба. Пока непонятно, какими эти расходы окажутся, но очень вероятно, что всё-таки дивиденды будут как минимум сокращены. С другой стороны, сейчас ГМК торгуется по не самой плохой цене. Если покупать акции с расчётом на долгий срок, то, возможно, это может стать довольно выгодной дивидендной ставкой.

Сбербанк АП

До 2015 года Сбербанк не очень-то баловал своих акционеров высокими выплатами. Но в 2017 году график выплат резко пошёл вверх. Причём здесь можно увидеть довольно высокие и стабильные темпы роста, начиная с 2016 года.

Если всё-таки по итогам 2020 года никаких решений по сокращению дивидендных выплат не будет, то дивидендная доходность по префам за последние 5 лет будет равна 6,2%. Это весьма неплохо для такой стабильной голубой фишки российского рынка.

Акрон

Производитель минеральных удобрений Акрон, как правило, не попадает в список дивидендных аристократов до 2016 года.

До 2016 года не было ничего примечательного, но потом ситуация изменилась. Последние 5 лет Акрон стабильно выплачивает больше 300 рублей на одну акцию. Нужно понимать, что по дивидендной политике Акрон платит не менее 30% от чистой прибыли. Так как компания уже прошла пик инвестиционной программы, она может позволить себе и более щедрые дивиденды, что, собственно, и делает в последнее время.

НЛМК — это Новолипецкий металлургический комбинат.

Компания не баловала дивидендами до 2015 года, но зато потом график выплат резко пошёл вверх. К сожалению, корона-кризис всё-таки ударил по этому победному дивидендному маршу, и дивиденды были порезаны.

Вполне вероятно, что уже в 2021 году компания всё-таки сумеет исправить ситуацию. Так или иначе, за последние 5 лет дивидендная доходность компании составила 11,2%. По дивидендной политике, которая была изменена в 2019 году, НЛМК балует акционеров ежеквартальными выплатами. Объём выплат зависит от отношения чистого долга к EBITDA. Если этот коэффициент меньше 1, то на дивидендные выплаты направляется 100% свободного денежного потока. Если коэффициент больше 1 — то 50%.

Северсталь

Данная металлургическая компания показывает схожую с НЛМК динамику дивидендных выплат. До 2014 года у Северстали дивиденды были весьма скромными, но зато потом компания сумела их существенно улучшить, нарастить. Но здесь грустный момент заключается в том, что ещё до глобального кризиса Северсталь стала уменьшать дивиденды ещё в 2019 году. Тогда выплаты были ниже предыдущего пика.

Дивидендная доходность компании за последние 5 лет составила 12%. Это тоже весьма хороший показатель. Сейчас у Северстали ситуация на рынке не очень благоприятная. Это циклический бизнес, и он, конечно, страдает от падения цен. Это падение цен началось ещё до текущего кризиса. Но всё равно это компания со своей нишей, которая имеет хорошие перспективы.

ФосАгро

Это компания, которую аристократом точно назвать нельзя.

Не такая уж у неё и большая история выплат. И нет большой стабильности. Средняя дивидендная доходность компании за последние 5 лет составила 6,4%.

Как правило, к дивидендным аристократам относят крупные компании. Но и компании с небольшой капитализацией тоже иногда могут радовать. Здесь нельзя обойти вниманием энергетическую компанию ТГК-1.

Дивиденды компании стабильно растут с 2010 года. А в последние несколько лет размер выплат вообще подлетел в космос. Средняя дивидендная доходность ТГК-1 за последние 5 лет составила 5,7%.

Пермэнергосбыт АП

Из не самых попсовых компаний на российском рынке можно также отметить префы Пермэнергосбыта, которые очень радуют дивидендами.

С 2017 года можно видеть неуклонный рост. Средняя дивидендная доходность за последние 5 лет равна почти 13%.

Выводы

На российском фондовом рынке действительно много дивидендных историй, много компаний, которые будут, вероятно, менять дивидендную политику в ближайшие несколько лет. Дивидендных аристократов и королей в классическом понимании этого слова у нас днём с огнём не сыщешь. Но российский рынок, с одной стороны, может быть интересен именно с точки зрения поиска таких дивидендных историй. С другой стороны, нужно разыскивать такие компании на российском рынке, которые пока не находятся в фазе зрелости, которые пока ещё имеют потенциал для роста котировок. Поэтому внимательно изучайте.

Акции, облигации и ETF мы покупаем через брокера Тинькофф Инвестиции. Можете с нами, сейчас там крутой обучающий мини-курс, после прохождения которого вам дарят акции на сумму до 25 тысяч рублей. Получить бонус просто так можно по нашей партнёрской ссылке

Ещё мы инвестируем в IPO через платформу United Traders. Если не знаете, что это такое — читайте наш подробный обзор в этой статье и инвестируйте вместе с нами.

Ещё смотрите наше свежее видео на YouTube:

Источник

10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Причем, такие бумаги должны не просто приносить высокую дивидендную доходность. Дивидендная доходность — это отношение размера дивидендов к цене покупки бумаги (или, например, к средней цене за отрезок времени). И если котировки акции будут падать, то дивидендная доходность будет расти, но инвестор будет при этом терять свой капитал. Поэтому, кроме дивидендной доходности, нужно учитывать рост размера дивидендов и котировок ценных бумаг .

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

- дивидендную доходность;

- динамику роста дивидендов;

- динамику котировок акций.

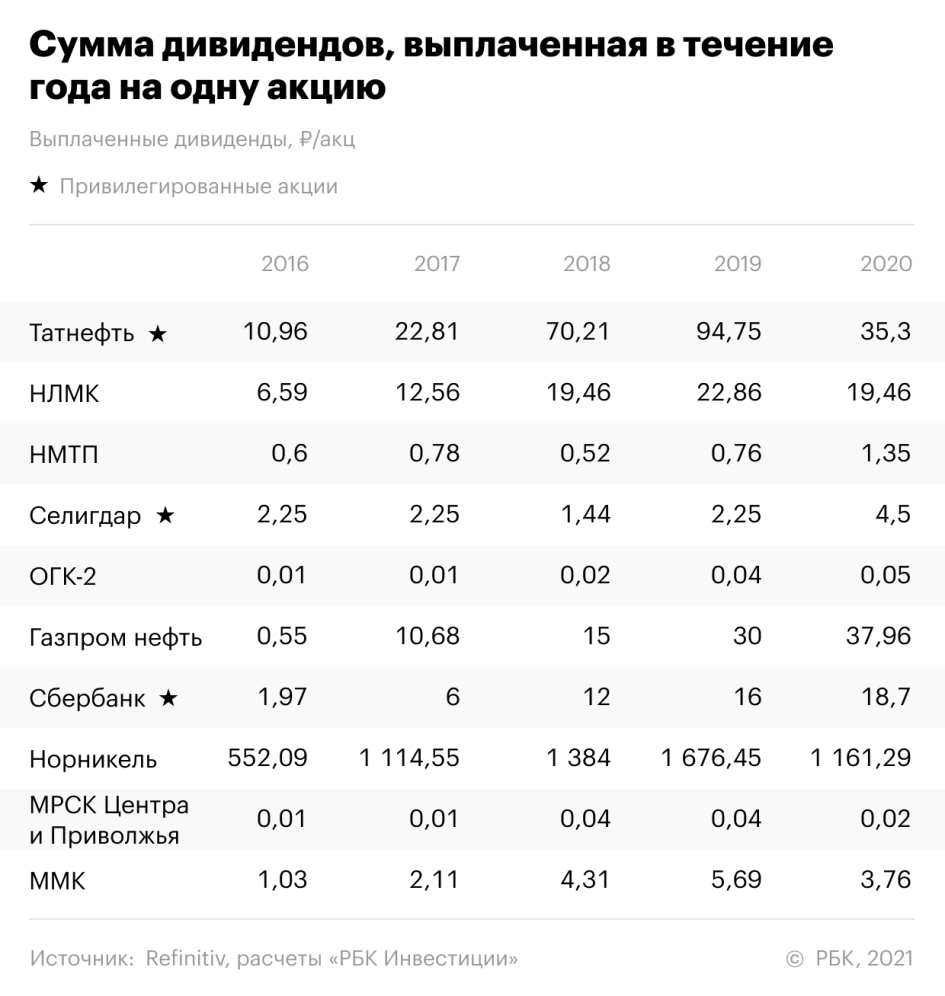

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

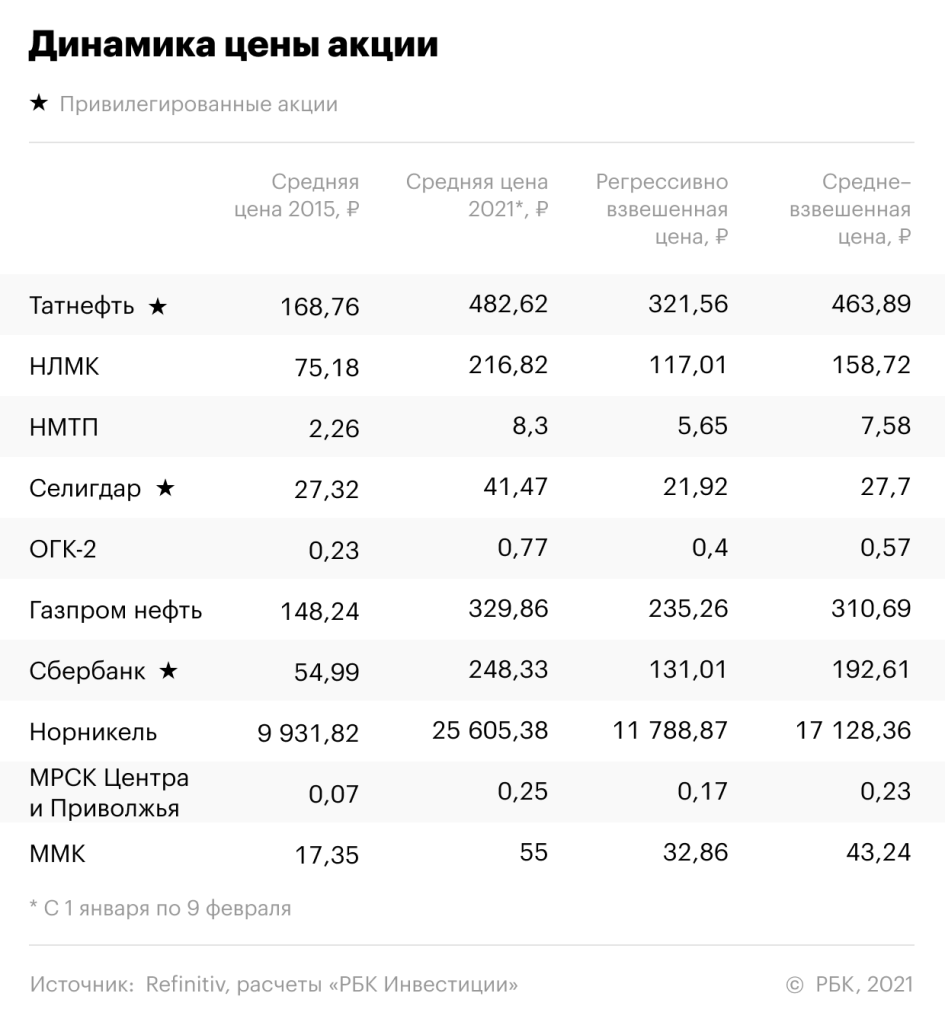

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Источник