- Примеры решений задач по инвестированию

- Задачи по инвестициям с решениями

- Формула рентабельности инвестиций

- Понятие рентабельности инвестиций

- Формула рентабельности инвестиций

- Особенности вычисления рентабельности

- Значение рентабельности инвестиций

- Примеры решения задач

- Задача № 6. Расчет индекса рентабельности инвестируемых проектов.

Примеры решений задач по инвестированию

В этом разделе вы найдете решенные задачи по предмету «Инвестиции» (инвестирование, инвестиционный менеджмент и т.д.). Примеры решений выложены бесплатно для вашего удобства. Если вам нужна помощь в выполнении своих работ, оставьте заявку.

Задачи по инвестициям с решениями

Задача 1. Проект А имеет капитальные вложения в 65000 руб., а ожидаемые чистые денежные поступления составляют 15000 руб. в год в течение 8 лет.

а) Какой период окупаемости этого проекта?

б) Альтернативная доходность равна 14%. Какова чистая приведенная стоимость?

в) Внутренняя норма доходности?

г) Индекс доходности?

Задача 2. а) Каковы периоды окупаемости каждого из следующих проектов (данные в таблице)

б) При условии, что вы хотите использовать метод окупаемости, и период окупаемости равен двум годам, на какой из проектов вы согласитесь?

в) Если период окупаемости равен трём годам, какой из проектов вы выберете?

г) Если альтернативные издержки составляют 10 %, какие проекты будут иметь положительные чистые текущие стоимости?

д) «В методе окупаемости слишком большое значение уделяется потокам денежных средств, возникающим за пределами периода окупаемости». Верно ли это утверждение?

е) «Если фирма использует один период окупаемости для всех проектов, вероятно, она одобрит слишком много краткосрочных проектов». Верно, или неверно?

Задача 3. Компания должна выбрать одну из двух машин, которые выполняют одни и те же операции, но имеют различный срок службы. Затраты на приобретение и эксплуатацию машин приведены в таблице.

(а) Какую машину следует купить компании, если ставка дисконта равна 6 %?

(б) Предположим, что вы финансовый менеджер компании. Если вы приобрели ту или другую машину и отдали её в аренду управляющему производством на весь срок службы машины, какую арендную плату вы можете назначить.

(в) Обычно арендная плата, описанная в вопросе (б), устанавливается предположительно — на основе расчёта и интерпретации равномерных годовых затрат. Предположим, вы действительно купили одну из машин и отдали её в аренду управляющему производством. Какую ежегодную арендную плату вы можете устанавливать на будущее, если темп инфляции составляет 8 % в год? (Замечание: арендная плата, рассчитанная в вопросе (а), представляет собой реальные потоки денежных средств. Вы должны скорректировать величину арендной платы с учётом инфляции).

Задача 4. Имеются следующие условные данные по двум вариантам проекта (табл. 1)

Требуется:

1. Определить по вариантам чистый дисконтированный доход (ЧДД), индекс доходности (ИД) и срок окупаемости (Ток).

2. Найти лучший вариант проекта.

За момент приведения к расчетным ценам принят конец 2-го года.

Задача 5. Выбрать наиболее эффективный инвестиционный проект при норме прибыли r =15% и следующих условиях: Проект Инвестиции 1С Прибыль по годам (Р) у.е.

Р1 Р2 Р3 Р4

П1 300 90 100 120 150

П2 300 150 120 100 90

Определить: NPV, PI, IRR

Задача 6. Рассчитать внутреннюю норму доходности проекта «Заря» стоимостью 180 млн. руб., если он в течение 7 лет обеспечивает ежегодный доход 35 млн. руб.

Задача 7. Компания Игрек анализирует ожидаемые денежные потоки двух альтернативных проектов (в тыс. руб):

Год 0 1 2 3 4 5 6 7

А -300 -387 -192 -100 600 600 850 -180

В -405 134 134 134 134 134 134 0

Рассчитать внутреннюю норму доходности каждого проекта.

Задача 8. Проектом предусмотрено приобретение машин и оборудования на сумму 150000 у.е.. Инвестиции осуществляются равными частями в течение двух лет. Расходы на оплату труда составляют 50000 у.е., материалы – 25000 у.е.. Предполагаемые доходы ожидаются во второй год в объеме 75000 у.е., третий — 80000 у.е., четвертый — 85000 у.е., пятый — 90000 у.е., шестой — 95000 у.е., седьмой — 100000 у.е. Оцените целесообразность проекта при цене капитала 12% и если это необходимо предложите меры по его улучшению.

Источник

Формула рентабельности инвестиций

Понятие рентабельности инвестиций

Рентабельность в общем виде означает степень выгодности проекта или уровень его доходности. Чаще всего данный показатель применяется:

- оценка доходности хозяйственной деятельности компании,

- оценка производства конкретного типа продукции,

- оценка отдельного производства,

- сравнение доходности различных проектов (инвестиционных) и др.

Показатель рентабельности инвестиций в числовом выражении можно представить в виде отношения чистой прибыли к величине того капитала, за счет которого она была получена. Часто рентабельность инвестиций по этой причине называют рентабельность вложенного капитала.

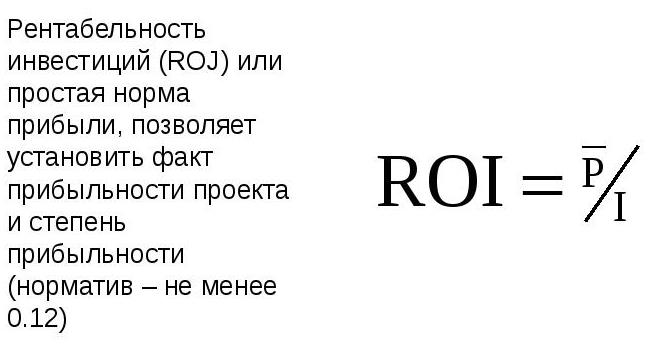

Формула рентабельности инвестиций

Коэффициент рентабельности инвестиций отражает уровень доходностиинвестиционных вложений.

Формула рентабельности инвестиций основана том, что эффективность, исходного проекта в стоимостном выражении должна быть меньше, чем инвестированные (то есть заемные) средства.

Формула рентабельности инвестиций подходит для компаний, которые обладают широким ассортиментом выпускаемого продукта, при этом для каждого продукта необходимо рассчитать индивидуальные переменные затраты.

Формула рентабельности инвестиций выглядит следующим образом:

ROI = ЧП / (АК + ДК)

Здесь ROI – рентабельность инвестиций,

ЧП – чистая прибыль,

АК – сумма акционерного капитала,

ДК – сумма долгосрочного капитала.

Особенности вычисления рентабельности

Выделяют несколько способов при расчете рентабельности инвестиций:

- Для того, что бы определить центр прибыли применяется показатель рентабельности инвестиций, который можно определить посредством отношения чистой прибыли к объему инвестиций,

- Показатель рентабельности инвестиций может быть определен отношением чистой прибыли к сумме акционерного капитала предприятия.

Норму рентабельности инвестиций рассчитывают при использовании ставки дисконтирования, которая представляет собой коэффициентперерасчета будущих доходов в текущие стоимости. Этот показатель в идеале должен превысить доходность безрисковых инвестиций, рассчитываемую до налогообложения.

При проведении оценки рентабельности инвестиций главную роль играют финансовые вложения в качестве главной движущей силы бизнеса. Ими должна обеспечиваться непрерывная деятельность компании в процессе производства товаров (оказания услуг), будущее развитие предприятия.

Значение рентабельности инвестиций

Формула рентабельности инвестиций характеризует объем прибыли, которую получает компания с каждой вкладываемой в нее денежной единицы, направляемой на формирование активов. Именно рентабельностью активоввыражается уровень доходности предприятий в четко установленные промежутки времени.

Рентабельность инвестиция – важнейший показатель в анализе деятельности компании, показывающий ее эффективность (доходность).

Формула рентабельности инвестиций может рассчитываться в относительном или процентном соотношении. Коэффициент рентабельности инвестиций применяется инвесторами в процессе оценки разных инвестиционных проектов и их сравнении на предмет эффективности. Чем больше коэффициент рентабельности инвестиций, тем больше доходностьпредприятия. При этом,чем выше значение рентабельности инвестиций, тем меньше ликвидность компании, по причине чего вероятно ее банкротство.

Примеры решения задач

| Задание | Компания потратила 30 тыс. рублей на рекламу на телевидении. При этом было привлечено 1000 клиентов, из которых 15 стали реальными клиентами компании. При расчете, каждый из пятнадцати клиентов принес прибыль компании в размере 4000 рублей. Рассчитать рентабельность потраченных средств на рекламу. |

| Решение | Рентабельность инвестиций в рекламную акцию можно рассчитать, определив отношение прибыли к затраченным средствам: |

ROI=15*4000 / 30000 = 2 (то есть 200%)

Вывод. Можно сделать вывод, что каждый рубль, вложенный в рекламу, принес 200 % прибыли.

| Задание | Рассчитать рентабельность инвестиций на примере компании ООО «Спектр-Авто». Даны следующие показатели: |

Чистая прибыль – 215 000 тыс. руб.

Акционерный капитал – 29 000 тыс. руб.,

Долгосрочный капитал – 159 000 тыс. руб.

ROI = ЧП / (АК + ДК)

ROI = 215 000 / (29 000 + 159 000) = 215000/188000=1,14 (или 114%)

Вывод. Мы видим, что каждый рубль инвестиций приносит компании прибыль 114 %.

Источник

Задача № 6. Расчет индекса рентабельности инвестируемых проектов.

Условие:После проведения диагностики, для улучшения показателей своей деятельности предприятие имеет возможность инвестировать 2,5 млн. руб. Рассматриваются следующие инвестиционные проекты, поддающиеся дроблению (денежные поступления со знаком «+», денежные оттоки со знаком «-»):

Альтернативные издержки по инвестициям равны 12%.

Задание:

1) Необходимо определить оптимальный инвестиционный портфель.

Решение:

Рассчитываем индекс рентабельности каждого инвестиционного портфеля. Для этого необходимо найти частное от деления приведенной стоимости денежных поступлений к приведенной стоимости денежных оттоков.

Для инвестиционного проекта А:

для инвестиционного проекта В:

для инвестиционного проекта С:

Для всех инвестиционных проектов индекс рентабельности больше единицы. Ранжируем инвестиционные проекты по убыванию индекса рентабельности: С (1,386), В (1,109) и А (1,023).

Вывод:Так как предприятие имеет возможность инвестировать только 2,5 млн. руб., то проект С будет профинансирован полностью (1,7 млн. руб.), а проект В – частично на 0,8 млн. руб. (2,5-1,7).

Задача №7. Управление инвестиционной деятельностью проекта

Условие:Компания собирается приобрести расфасовочную машину за 16 000 долл. Обучение работников обойдется в 100 долл. Эксплуатационные расходы на оборудование оцениваются в 3 000 долл. в год, но компания будет экономить 7 000 долл. в год на расфасовке. Срок службы машины – 6 лет, после чего она может быть продана за 3 000 долл. Норма дисконта (r)= 10%.

Задание:

1) Постройте денежный поток инвестиционного проекта;

3) Рассчитайте значение чистой текущей стоимости (NPV) проекта.

Решение:

1) Построим денежный поток инвестиционного проекта:

| Показатели | Годы жизни проекта | ||||||

| 1) Поток по инвестиционной деятельности (сальдо), долл. | -16 100 | +3 000 | |||||

| 2) Эксплуатационные расходы, долл. | — 3 000 | — 3 000 | — 3 000 | — 3 000 | — 3 000 | — 3 000 | |

| 3) Экономия на расфасовке, долл. | + 7 000 | + 7 000 | + 7 000 | + 7 000 | + 7 000 | + 7 000 | |

| 4) Поток по операционной деятельности (сальдо), долл. (2 + 3) | + 4 000 | + 4 000 | + 4 000 | + 4 000 | + 4 000 | + 4 000 | |

| 5) Сумма сальдо по инвестиционной и операционной деятельности, долл. (1 + 4) | -16 100 | + 4 000 | + 4 000 | + 4 000 | + 4 000 | + 4 000 | + 7 000 |

2) Рассчитаем значение чистой текущей стоимости (NPV) проекта:

| Показатели | Годы жизни проекта | ||||||

| 1) Сумма сальдо по инвестиционной и операционной деятельности, долл. | -16 100 | + 4 000 | + 4 000 | + 4 000 | + 4 000 | + 4 000 | + 7 000 |

| 2) Дисконтный множитель | 0,909091 | 0,826446 | 0,751315 | 0,683013 | 0,620921 | 0,564474 | |

| 3) Дисконтированное сальдо, долл. (1 * 2) | -16 100 | 3 636,36 | 3 305,79 | 3 005,26 | 2 732,05 | 2 483,69 | 3 951,32 |

| NPV =(сумма по строке 3), долл. | 3 014,47 |

Примечание для студентов и экзаменаторов – дисконтный множитель рассчитывается по формуле –

где

n – номер года жизни проекта.

Вывод: Величина чистой текущей стоимости (NPV) проекта = 3 014,47 долл. NPV > 0, поэтому данный инвестиционный проект может быть реализован.

Задача №8. Товарная политика и качество товара.

Условие:

Пусть цена производства одного бинокля составляет 16 руб. Его себестоимость — 12 руб., объем выпуска — 60 тыс. шт. в год.

Задание:

А) Необходимо рассчитать прибыль предприятия брак = 0%,

Б) Необходимо рассчитать прибыль предприятия брак = 10%.

Решение:

А. 1.Рассчитать доходы предприятия

Д = 16 * 60 = 960 тыс. руб.

2. Рассчитать затраты предприятия

C = 12 * 60 = 720 тыс. руб.

3. Рассчитать прибыль предприятия

П = 960 тыс. долл. – 720 тыс. руб. = 240 тыс. руб. при браке = 0%

Б. 1. Рассчитать доходы предприятия

Д = 16 * (60 000 – 6 000) = 864 тыс. руб.

2. Рассчитать затраты предприятия

C = 12 * 60 000 = 720 тыс. руб.

3. Рассчитать прибыль предприятия

П = 864 тыс. руб. – 720 тыс. руб. = 144 тыс. руб. при браке =10%

Вывод: При отсутствии брака величина прибыли увеличится » в 2 раза

Задача №9. Статистическое регулирование технологических процессов.

Условие:

Менеджер должен выбрать для выполнения работы одну из 3-х установок. Список установок и их стандартных отклонений приведен в таблице.

Таблица – Исходные данные

| Установка | Стандартное отклонение, см. |

| A | 0,15 |

| B | 0,20 |

| C | 0,30 |

Заданное в документации на изделие допустимое ограничение составляет

Задание:

1) Рассчитать показатель возможности процесса (

2) Определить, какая установка является отработанной (воспроизводимой).

Решение:

1) Рассчитаем показатель возможности процесса по каждой установке:

а) Установка А –

б) Установка B –

в) Установка C –

Допустимый разброс процесса

Вывод: Воспроизводимыми (отработанными) являются установки, у которых

Источник