- Задачи на определение прибыли и рентабельности

- Формула внутренней нормы доходности

- Понятие внутренней нормы доходности

- Формула внутренней нормы доходности

- Что показывает внутренняя норма доходности

- Норматив показателя внутренней нормы доходности

- Примеры решения задач

- Задача: Решение задач по инвестициям (задачи на дисконтирование) —

- Задача 1

- Задача 2

- Задача 3

- Задача 3.1.1.

- Задача 3.1.5.

- Задача 3.2.5.

- Задача 4

- Методические указания

- Оценка экономической эффективности инвестиционных проектов, млн. руб.

- Решение задач по инвестиционному анализу 2

Задачи на определение прибыли и рентабельности

Рентабельность продаж пример расчета

1 Задача. Рассчитайте годовую прибыль предприятия , если доход за год составил 2,5 млн рублей, годовые переменные издержки составили 0,5 млн рублей, постоянные издержки составили 1,2 млн рублей. Рассчитайте рентабельность продаж.

Решение задачи на расчет прибыли

Прибыль и рентабельность расчет.

Прибыль рассчитывается по формуле:

Прибыль=Доход – Общие издержки

Следовательно прибыль = 2,5- (0,5+1,2)=0,8 млн руб или 800 тыс. руб.

Расчет рентабельности продаж.

Рентабельность продаж находят по формуле:

Формула рентабельности: Рентабельность продаж = Прибыль / Общий доход = 0,8 / 2,5=0,32 или 32%.

Вывод по расчету рентабельности: Работа предприятия может рассматриваться эффективной при рентабельности продаж в 15%. В нашем примере рентабельность составляет 32%, следовательно уровень рентабельности очень хороший.

Рассмотрим еще один пример расчета рентабельности продаж.

2 Задача. Найдите прибыль и определите рентабельность продаж продуктового магазина за месяц, если выручка за данный месяц составила 4 500 000 рублей, средняя наценка на товары составила 22%. Затраты на покупку товаров для продажи: 3510 000 рублей, заработную плату за месяц составили 400 000 рублей, затраты на арендную плату и коммунальные услуги: 230 000 рублей.

Решение задачи. Итак, рассчитаем прибыль и рентабельность продаж.

Наценка составила 22%. Значит прибыль предприятия за период будет равна 22% от 4 500 000 рублей, т.е. 0,22*4500 000 = 990 000 рублей.

Однако если наценка добавляется к себестоимости товаров (как правило, определяемой исходя из прайслиста поставщиков), то предприятие еще из прибыли должно выплатить заработную плату, оплатить коммунальные услуги и погасить постоянные затраты (арендная плата)

Поэтому прибыль уменьшится на данные затраты.

Реальная прибыль будет равна 990000-400000-230000=360 000 рублей.

Чистая прибыль (за минусом налога на прибыль) = 360 000 – 0,2*360 000 =288000 рублей.

Итак, наценка составила 22%.

А рентабельность (прибыльность) продаж будет значительно ниже.

Найдем рентабельность продаж по валовой прибыли и по чистой прибыли.

Рентабельность продаж рассчитывается по формуле:

Формула рентабельности: Рентабельность продаж = Прибыль / Выручка.

Тогда рентабельность продаж по валовой прибыли = Валовая прибыль / Выручка = 360 000 / 4500 000 =0,08 или 8%.

Рентабельность продаж по чистой прибыли = Чистая прибыль / Выручка = 288 000 / 4500 000 = 0,064 или 6,4%.

Выводы рентабельности продаж: Нормальным считается значение рентабельности, превышающее 15%. Поскольку рентабельность продаж предприятия по валовой прибыли составила 8%, а по чистой прибыли 6,4%, то магазин работает недостаточно эффективно. Следует повысить среднюю наценку на реализуемую продукцию.

Данный пример предназначен для практических занятий. к.э.н., доцент Одинцова Е.В.

Источник

Формула внутренней нормы доходности

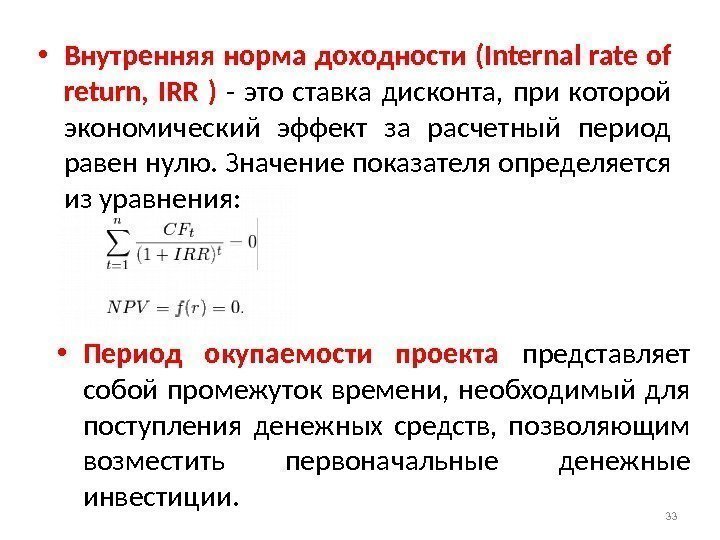

Понятие внутренней нормы доходности

Показатель внутренней нормы доходности равен ставке дисконтирования, при которой отсутствует чистый дисконтированный доход.

Показатель внутренней нормы доходности является относительной величиной, что означает, что его значение проявляется лишь при рассмотрении показателя относительно других показателей.

Главной особенностью формулы внутренней доходности является то, что на практике ее практически не рассчитывают вручную. Чаще всего применяют следующие способы:

- Расчеты посредством таблиц Excel,

- Графический способ расчета.

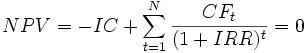

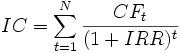

Формула внутренней нормы доходности

Внутренняя норма доходности (IRR) — процентная ставка, чистый (дисконтированный) доход при достижении которой будет нулевым.

В свою очередь показатель NPV можно рассчитать на основе потока платежей (CF), который дисконтируется на сегодняшний день.

Уравнение или формула внутренней нормы доходности для потока платежей и начальной инвестиции (IC) выглядит так:

Формула внутренней нормы доходности (второй вариант):

Здесь CFt – денежный поток за времяt;

IC – инвестиционные затраты по проекту в первоначальном периоде (равны денежному потоку СF0 = IC).

t – промежуток времени.

Что показывает внутренняя норма доходности

Формула внутренней нормы доходности отражает процентную ставку, чистый проектный доход при которой равен нулю, при условии приведения его к ценам сегодняшнего дня. При данной ставке процента дисконтированные доходы (то есть доходы, приведенные к сегодняшнему дню) от инвестиционного проекта в полной мере могут покрыть затраты инвесторов. Прибыль при этом не будет образовываться.

Для инвесторов значение, полученное при вычислении формулы внутренней нормы доходности, позволяет сделать вывод, смогут ли они полностью компенсировать вложения (не заработать, но и не потерять средства, вложенные в проект).

Таким образом, внутренняя доходность представляет собой порог прибыли, то есть границу прибыльности проекта.

Норматив показателя внутренней нормы доходности

Формула внутренней нормы доходности чаще всего применяется при оценке инвестиционных проектов для того, что бы сопоставить данные различных предприятий. В данном случае норму доходности приводят к сравнению с эффективной ставкой дисконтирования.

На практике чаще всего показатель внутренней нормы доходности сопоставляют со средневзвешенной стоимостью капитала (WACC):

- Если внутренняя норма доходности больше WACC, то проект можно считать доходным, он обладает внутренней нормой доходности более высокой, чем затраты собственного и заемного капитала.

- Если внутренняя норма доходности меньше WACC, то вложения в проект нецелесообразны.

- Если внутренняя норма доходности равна значению WACC, то можно говорить о минимальном уровне доходности проекта

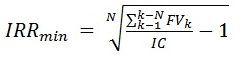

Примеры решения задач

| Задание | Проект требует вложения в размере 1 000 тыс. рублей, при этом планируется получение дохода: |

1 год – 100 000 рублей,

2 год – 150 000 рублей,

3 год – 200 000 рублей,

4 – 270 тысяч рублей.

IRRmin= 4 √(0,1+0,15+0,2+0,27)/0,5 – 1=0,1 (или 10%)

Максимальная ВНД = (0,1+0,15+0,2+0,27)/0,5 — 1= 0,44 (или 44%)

Мы выяснили, что IRR находится в промежутке между 10 и 44 %.

Рассмотрим величину NPV (чистая приведенная стоимость) для каждого значения:

NPV (10%)=-1 + 0,1/1,1 + 0,15/1,21 + 0,2/1,331 + 0,27/1,4641=- 0,45

NPV (44%)=-1 + 0,1/1,44 + 0,15/2,0736 + 0,2/2,99 + 0,27/4,3= 0,73

Теперь рассчитаем IRR для этой инвестиции:

IRR=0,1+-0,45/-0,45-0,73 * (0,44-0,1)=0,23 (или 23%)

| Задание | Сравнить норму внутренней доходности двух проектов, если стоимостькапитала составила 15 %. При этом проекты работали со следующими показателями: |

Проект А – 30 тыс. руб.,

Проект Б – 30 тыс. руб.

Проект А – 9 тыс. руб.,

Проект Б – 4,5 тыс. руб.

Проект А – 8 тыс. руб.,

Проект Б – 6 тыс. руб.

Проект А – 9 тыс. руб.,

Проект Б – 12 тыс. руб.

Проект А – 8 тыс. руб.

Проект Б – 19 тыс. руб.

-30/(1+ВНД) + 9/(1+ВНД) 2 +8/(1+ВНД) 3 +9/(1+ВНД) 4 + 8/(1+ВНД) 5 =0

Решаем уравнение ВНД=0,053 (то есть 5,3%)

-30/(1+ВНД) + 4,5/(1+ВНД) 2 +6/(1+ВНД) 3 +12/(1+ВНД) 4 + 19/(1+ВНД) 5 =0

Решаем уравнение ВНД=0,113 (то есть 11,3%)

Вывод. Мы видим, что проценты, полученные по двум проектам, ниже процентной ставки, поэтому реализовывать эти 2 проекта нецелесообразно.

| Понравился сайт? Расскажи друзьям! | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 40800 | ||||

| 1 | 23000 | 20539 | 20539 | |

| 2 | 23000 | 18331 | 38870 | |

| 3 | 23000 | 16376 | 55246 | |

| 4 | 23000 | 14628 | 69874 | |

| 5 | 23000 | 13041 | 82915 | |

| 6 | 23000 | 11661 | 94576 | |

| 7 | 23000 | 10396 | 104972 | |

| 8 | 23000 | 9292 | 114264 |

То есть, дисконтированный срок окупаемости проекта наступит на третий год, а именно 40800*3/55246= 2,2 года

Задача 2

Предприятие рассматривает четыре варианта инвестиционных проектов, реализация которых требует равных капиталовложений. Финансирование предполагается осуществить за счет банковского кредита под 18% годовых.

Динамика прогнозируемых денежных потоков следующая.

Исходные данные

| Год | Проект | |||

| 1 | 2 | 3 | 4 | |

| 0-й | -3600 | -3600 | -3600 | -3600 |

| 1-й | 300 | 900 | 900 | |

| 2-й | 300 | 900 | 1350 | 2700 |

| 3-й | 750 | 1500 | 1500 | 1500 |

| 4-й | 3600 | 1800 | 1800 | 750 |

| 5-й | 3750 | 2700 | 2250 | 600 |

- Определите экономическую эффективность каждого проекта (NPV);

- Выберите оптимальный проект.

Формула расчета NPV выглядит:

где: n, t — количество временных периодов,

CF — денежный поток (Cash Flow),

R — стоимость капитала (ставка дисконтирования, Rate)

Рассчитаем дисконтированную стоимость для первого проекта.

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 3600 | -3600 | |||

| 1 | -3600 | |||

| 2 | 300 | 215,4 | 215,4 | |

| 3 | 750 | 456,75 | -3384,6 | |

| 4 | 3600 | 1857,60 | -2927,85 | |

| 5 | 3750 | 1638,75 | -1070,25 | |

| Итого | 568,5 |

Для второго проекта:

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 3600 | -3600 | |||

| 1 | 300 | 254,1 | -3345,9 | |

| 2 | 900 | 646,2 | -2699,7 | |

| 3 | 1500 | 913,5 | -1786,2 | |

| 4 | 1800 | 928,8 | -857,4 | |

| 5 | 2700 | 1179,9 | 322,5 | |

| Итого | 322,5 |

Для третьего проекта:

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 3600 | -3600 | |||

| 1 | 900 | 762,3 | -2837,7 | |

| 2 | 1350 | 969,3 | -1868,4 | |

| 3 | 1500 | 913,5 | -954,9 | |

| 4 | 1800 | 928,8 | -26,10 | |

| 5 | 2250 | 983,25 | 957,15 | |

| Итого | 957,15 |

Для четвертого проекта:

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 3600 | -3600 | |||

| 1 | 900 | 762,3 | -2837,7 | |

| 2 | 2700 | 1938,6 | -899,10 | |

| 3 | 1500 | 913,5 | 14,4 | |

| 4 | 750 | 387,0 | 401,4 | |

| 5 | 600 | 262,2 | 663,6 | |

| Итого | 663,6 |

Наиболее оптимальным является третий проект, так как его дисконтированная стоимость больше других.

Задача 3

Предприятие- инвестор рассматривает инвестиционный проект – приобретение нового технологического оборудования. Стоимость оборудования – 18 000 тыс. руб., срок эксплуатации – 5 лет. Амортизация оборудования исчисляется по линейному методу и составляет 20% годовых. Выручка от реализации прогнозируется по годам в следующих объемах.

Таблица – Исходные данные, тыс. руб.

| Год | ||||

| 1 | 2 | 3 | 4 | 5 |

| 12 240 | 13 320 | 14 760 | 14 400 | 10 800 |

Текущие расходы в первый год эксплуатации составляют 6 120 тыс. руб. и ежегодно увеличиваются на 5%. Ставка налога на прибыль – 24%. Ставка сравнения принята в размере 14%.

Оцените проект по показателю чистого дисконтируемого дохода.

| Год | |||||

| 1 | 2 | 3 | 4 | 5 | |

| Выручка | 12 240 | 13 320 | 14 760 | 14 400 | 10 800 |

| Оборудование | 18000 | ||||

| Амортизация | 3600 | 3600 | 3600 | 3600 | 3600 |

| Расходы | 6120 | 6426 | 6747,3 | 7084,7 | 7438,9 |

| Валовая прибыль | 6120 | 6894 | 8012,7 | 7315,3 | 3361,1 |

| Налог на прибыль | 1468,8 | 1654,6 | 1923,0 | 1755,7 | 806,7 |

| Чистая прибыль | 4651,20 | 5239,4 | 6089,7 | 5559,6 | 2554,4 |

| Итого отток ДС | 18000 | ||||

| Итого приток ДС | 8251,2 | 8839,4 | 9689,7 | 9159,6 | 6154,4 |

Приток ДС = Чистая прибыль амортизация

Рассчитаем дисконтированную стоимость для проекта.

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 18000 | -18000 | |||

| 1 | 8251 | 7236,1 | -10763,9 | |

| 2 | 8839 | 6797,2 | -3966,7 | |

| 3 | 9690 | 6540,8 | 2574,1 | |

| 4 | 9160 | 5422,7 | 7996,8 | |

| 5 | 6154 | 3193,9 | 11190,7 | |

| Итого | 11190,7 |

Таким образом, чистый дисконтированный доход меньше первоначальных инвестиций, значит проект неэффективен.

Задача 3.1.1.

В рассмотрении находится инвестиционный проект. Согласно ему инвестор должен вложить 10 тыс. у. е. Обещанный ему среднегодовой доход составляет 3 тыс. у. е. Найти срок окупаемости, выраженный в годах и месяцах.

Методические указания: использовать формулу (3.1.1).

Доход поступает равномерно, поэтому используем следующую формулу:

PP = K/Dср = 10000/3 тыс. = 3,33 года.

Выразим нецелую часть года в месяцах:

0,33

Ответ: Cрок окупаемости инвестиционного проекта — 3 года и 4 месяца.

Задача 3.1.5.

Рассматривается вопрос о приобретении одной из двух машин, А и B. Ожидается, что их эксплуатация будет приносить доход в течение 2 и 3 лет соответственно (табл. 3.1.3). Альтернативные издержки равны 10 %. Вычислите чистую приведенную стоимость каждой машины. Какую машину следует купить?

Таблица 3.1.3 — Потоки денежных средств для проектов А и В, руб.

Потоки денежных средств (тыс. р.)

Методические указания: использовать формулу (3.1.6).

Используем стандартную формулу чистой приведенной стоимости:

Исходя из показателя чистой приведенной стоимости, следует выбрать машину В, т. к. NPV у этого проекта больше. Однако следует помнить, что критерий NPV используется при сравнении равномасштабных проектов. Здесь проекты имеют разные масштабы как с точки зрения вложений, так и срока эксплуатации. Поэтому необходимо привлечь критерий рентабельности инвестиций — PI:

PI = PV / K = (NPV K) / K.

PI (A) = (100 100) / 100 = 2 = 200 %;

PI (B) = (180 120) / 120 = 2,5 = 250 %.

По данному критерию также следует отдать предпочтение проекту В.

Ответ: Следует выбрать машину В.

Задача 3.2.5.

В табл. 3.2.9 приведены исходные данные по двум альтернативным проектам. Требуется выбрать один из них при условии, что стоимость капитала, предназначенного для инвестирования проекта: а) 8 %; б) 15 %. Определить точку Фишера.

Таблица 3.2.9 — Денежные потоки по имеющимся проектам, тыс. р.

Задача 4

Предположим, компания «Проминвест» строит бюджет капитальных вложений, оценивая два проекта. Проект А предполагает единовременные инвестиции 20 тыс. долл. и получение по 15 тыс. долл. в течение четырех лет. Проект Б предполагает единовременные инвестиции 10 тыс. долл. и получение по 18 тыс. долл. в течение двух лет. Цена капитала для обоих проектов 12% годовых. Какой проект выгоднее?

Рассчитаем дисконтированную стоимость для первого проекта

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 20000 | -20000 | |||

| 1 | 15000 | 13395 | -6605 | |

| 2 | 15000 | 11955 | 5350 | |

| 3 | 15000 | 10680 | 16030 | |

| 4 | 15000 | 9540 | 25570 | |

| Итого | 25570 |

В общем виде для любого инвестиционного проекта формула для расчета внутренней нормы доходности IRR выглядит так:

Внутренняя норма доходности = 64,84%

Рассчитаем дисконтированную стоимость для первого проекта

| Год | Первоначальные затраты | Денежный | Дисконтированный денежный поток | Дисконтированный денежный поток нарастающим итогом |

| 10000 | -10000 | |||

| 1 | 18000 | 16074 | 6074 | |

| 2 | 18000 | 14346 | 20420 | |

| Итого | 20420 |

Внутренняя норма доходности = 151,56%.

Таким образом, внутренняя норма доходности второго проекта больше, поэтому он выгоднее.

Методические указания

Приступая к рассмотрению примеров и самостоятельному решению задач, необходимо внимательно прочесть контент по соответствующему вопросу темы. Базовые концепции в данной теме — это концепция денежного потока, концепция временной ценности денег, концепция компромисса между риском и доходностью, концепция альтернативных затрат.

Важнейшие понятия: чистый дисконтированный доход ЧДД (Net Present Value — NРV), внутренняя норма доходности — ВНД (Internal Rate of Return — IRR), индекс доходности (рентабельности) инвестиции (Profitability Index — РI). Эти понятия следует выучить и разобраться в их соотношениях.

В решении задач используются формулы, объяснение которых представлено в контенте. Для облегчения поиска необходимых разъяснений в контенте нумерация формул и обозначения в практикуме такие же, как и в контенте.

Оценка экономической эффективности инвестиционных проектов, млн. руб.

Чистый денежный поток

Задача 8. Коммерческая организация «Центр социальных технологий» имеет в своем распоряжении транспортное средство ВАЗ 21053, техническое состояние которого не позволяет его использовать без дополнительного капитального ремонта. Текущая рыночная стоимость ВАЗ составляет 140 тыс. руб., а стоимость капитального ремонта оценивается в 50 тыс. руб.

Используя показатель годовых эквивалентных затрат (АЕС) и требуемую рентабельность, равную 10%, обоснуйте выбор между заменой старого оборудования и его капитальным ремонтом.

ТК – 8. Задание

Задача 1. Финансирование инвестиционного проекта осуществляется за счет дополнительного выпуска обыкновенных и привилегированных акций, а также за счет привлечения заемных средств. Структура капитала и цена отдельных его компонентов представлены в табл. 1. Рассчитать среднюю взвешенную цену инвестиционного капитала.

Задача 2. Перед реализацией инвестиционной программы собственный и заемный капитал компании составлял соответственно 98370 и25150 тыс. руб. Цена источников собственных средств – 15%, источников заемных средств – 8%. Оптимальная для предприятия доля заемных средств в общей величине финансирования составляет 32,0%. Для осуществления долгосрочных инвестиций необходимо дополнительно 24700 тыс. руб.

Определить предельную (маржинальную) цену капитала, направленного на финансирование долгосрочных инвестиций, если:

- цена собственных средств финансирования в новой структуре капитала – 15%, цена заемных средств финансирования в новой структуре капитала – 8%;

- после осуществления капитальных вложений цена собственного капитала увеличилась до 15,2%, цена заемного капитала снизилась до 7,5%.

Задача 4. Ежегодный объем реализации предприятия составляет 5 тысяч станков. Отпускная цена каждого 100 тыс. руб. Постоянные издержки за год составляют 200 млн руб., операционная прибыль – 50 млн руб.

Предприятие использует только собственные источники финансирования. Балансовая оценка активов равна 500 млн руб.

Рассматривается инвестиционный проект по модернизации производственного процесса. Инвестиционные затраты составляют400 млн руб. В результате постоянные издержки увеличатся на50 млн руб., переменные издержки на единицу продукции сократятся на 10 тыс. руб., выпуск продукции увеличится на 2 тысячи станков, отпускная цена снизится до 95 тыс. рублей. Средневзвешенная стоимость капитала предприятия равна 10%.

Следует ли предприятию принимать проект? Как изменится эффект операционного рычага после принятия проекта? Увеличивает ли проект риск предприятия? Определите значение критического дохода для предприятия.

Предположим, что отсутствуют возможности внутреннего финансирования и предприятию необходимо взять кредит под 10% годовых. Используя формулу Дюпона, оцените ожидаемую доходность инвестиционного проекта. Следует ли принимать проект при заемном финансировании?

Решение задач по инвестиционному анализу 2

Ниже приведены условия и решения задач. Закачка решений в формате doc и mcd начнется автоматически через 10 секунд.

Предприятие собирается приобрести оборудование, чтобы самостоятельно производить детали, которые раньше покупали от поставщиков. Стоимость оборудования — 500000. Эксплуатационные расходы в первый год составляют100000 и ежегодно возрастают на 10000. За поставку деталей ежегодно платили поставщикам по 250000. Срок эксплуатации оборудования – 5 лет. Ликвидационная стоимость – 30000 (чистый доход от продажи оборудования в конце 5-го года). Ставка по альтернативным проектам- 8% годовых. Эффективна ли данная инвестиция ( NPV , PI , IRR , MIRR , PP , PPD )? Дайте письменное заключение о целесообразности реализации проекта.

Источник