- Поиск решения в excel – получение максимальной прибыли

- Видео: Поиск решения. Задача о выборе инвестиций

- При решении данной задачи должны быть учтены следующие ограничения:

- Видео: Урок 1.Поиск решения, оптимизация, оптимальный план производства

- Excel для финансиста

- Поиск на сайте

- Финансовая модель инвестиционного проекта в excel

- Показатели инвестиционного проекта

- Пример расчёта инвестиционного проекта в Excel

- Прогнозирование денежного потока в Excel

- Срок окупаемости в Excel: пример расчёта

- Поиск решения EXCEL (4.2). Выбор варианта инвестирования

- Задача

- Создание модели

- Задача2

- Расчет результативности инвестиций в EXCEL

- Как считать доходность?

- IRR или Внутренняя норма доходности (ВНД)

- Шаблон для расчета IRR инвестиций в EXCEL

- Учет результатов инвестиций для сложных портфелей

- Расчет доходности к погашению для облигаций

- Ограничения калькулятора

Поиск решения в excel – получение максимальной прибыли

Для начала скажу, что я зарабатываю через вот этого брокера , проверен он временем! А вот хороший пример заработка , человек зарабатывает через интернет МНОГО МНОГО МНОГО и показывает все на примерах, переходи и читай! Добавь страницу в закладки. А теперь читаете информацию ниже и пишите свой отзыв

Видео: Поиск решения. Задача о выборе инвестиций

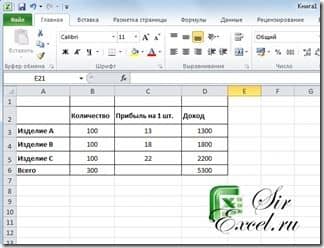

Чтобы познакомиться с мощным инструментом Excel Поиск решения, рассмотрим и решим с вами задачу.

Необходимо найти оптимальные объемы выпуска трех видов продукции для получения максимальной прибыли от их продажи.

При решении данной задачи должны быть учтены следующие ограничения:

- общий объем производства – всего 300 изделий;

- должно быть произведено не менее 50 изделий А;

- должно быть произведено не менее 40 изделий В;

- должно быть произведено не более 40 изделий С.

- Внести в новый рабочий лист данные для вычисления прибыли от продажи трех видов продукции, причем в ячейки столбца D, и в ячейку B6 должны быть введены формулы.

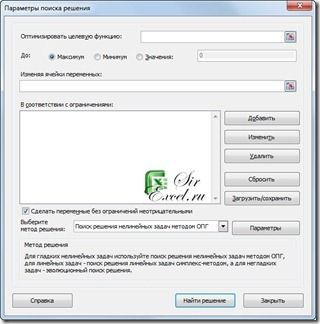

- Запустить задачу поиска решений. Для этого: выполнить команду в Excel 2003 Сервис | Поиск решений … (В Excel 2007 и 2010 необходимо зайти в раздел Данные | Поиск решения)

и в окне “Поиск решений” ввести данные:

Видео: Урок 1.Поиск решения, оптимизация, оптимальный план производства

- в поле «Установить целевую ячейку» указать адрес D6;

- установить флажок «Равной максимальному значению»;

- в поле «Изменяя ячейки» определить изменяемые ячейки (B3:B5);

- в поле «Ограничения» по одному добавить каждое из следующих четырех ограничений задачи (B6=300- B3>=50- B4>=40- B5

(Пока оценок нет)

Источник

Excel для финансиста

Поиск на сайте

Финансовая модель инвестиционного проекта в excel

В планировании деятельности компании часто возникает задача оценки эффективности от долгосрочных (более 2 лет) инвестиций. Необходимо ответить на ряд вопросов: окупятся ли инвестиции вообще, если да — то насколько быстро, какова эффективность инвестиционного проекта по сравнению с другими управленческими решениями.

Показатели инвестиционного проекта

Для ответа на вышеприведённые вопросы используют следующие показатели эффективности инвестиционного проекта:

- срок окупаемости проекта (обычно в месяцах)

- чистая приведённая стоимость (net present value, NPV)

- внутренняя норма доходности (IRR).

Срок окупаемости проекта — промежуток времени, который показывает, как долго будут возмещаться вложения в проект с учетом оплаты всех сопутствующих операционных затрат. Чем меньше этот срок, тем выше привлекательность проекта для инвестора.

Недостаток этого показателя – игнорирование факта изменения стоимости денег во времени (дисконтирования). Дисконтирование — это приведение будущих денежных потоков к текущему периоду с учетом изменения стоимости денег с течением времени. Дисконтирование производится путём умножения значений будущих потоков на понижающий коэффициент:

Кд = 1 / (1 + Ставка дисконтирования)^Номер периода

Ставка дисконтирования – это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости. Выбор ставки дисконтирования обуславливается:

- стоимостью привлекаемого капитала инвестора;

- прогнозной инфляцией;

- премией за риск проекта.

Коэффициент дисконтирования используется для расчёта показателя Чистая приведённая стоимость (net present value -NPV), который по сути является совокупным дисконтированным денежным потоком. Проект считается экономически выгодным, если его NPV не отрицательна. Нулевое значение NPV говорит о том, что проект принесет прибыль, достаточную для выплаты процентов по привлечённому капиталу с учётом инфляции. Чем выше NPV проекта, тем он привлекательнее (при учете рисков).

Для того чтобы получить более универсальную оценку привлекательности инвестиционного проекта, можно рассчитать третий показатель: внутреннюю норму доходности (IRR) – значение ставки дисконтирования, при которой NPV равен нулю (то есть проект отобъёт вложенные в него средства). Считается, что проект приемлем, если расчётное значение IRR больше ставки дисконтирования. Кроме того, этот показатель удобно использовать при сравнении альтернативных инвестиционных проектов: для каждого рассчитывается показатель IRR и предпочтение отдаётся проекту с наибольшим IRR.

Пример расчёта инвестиционного проекта в Excel

Скачайте файл с примером pokazateli-investproekta, ознакомьтесь с заданием. Первый шаг инвестиционного планирования – составление прогноза денежных потоков.

Прогнозирование денежного потока в Excel

Заполните таблицу «Денежные потоки»:

- в ячейку В9 введите значение первоначальных инвестиций,

- в ячейку В10 — формулу «=B8-B9»

- в ячейку С8 введите сумму поступлений в первый год,

- в D8 – формулу «=C8*1,3»,

- в С9 — «=C8*0,8»,

- протяните формулу из ячейки D8 вправо до 2019 года, рассчитайте итоговое значение;

- протяните вправо формулы из ячеек С9 и В10,

- протяните формулу из ячейки G8 на две ячейки вниз.

- В ячейку В11 формулу «=B10», в ячейку С11 формулу =B11+C10, протяните ячейку С11 вправо до F11, сверьте значение в ячейке F11 cо значением в G10.

Теперь рассчитаны денежные потоки, в том числе нарастающим итогом.

Срок окупаемости в Excel: пример расчёта

Для расчёта срока окупаемости в примере Excel введите в ячейку В17 формулу «=СЧЁТЕСЛ�?(B11:G11;» —>

Источник

Поиск решения EXCEL (4.2). Выбор варианта инвестирования

history 27 марта 2015 г.

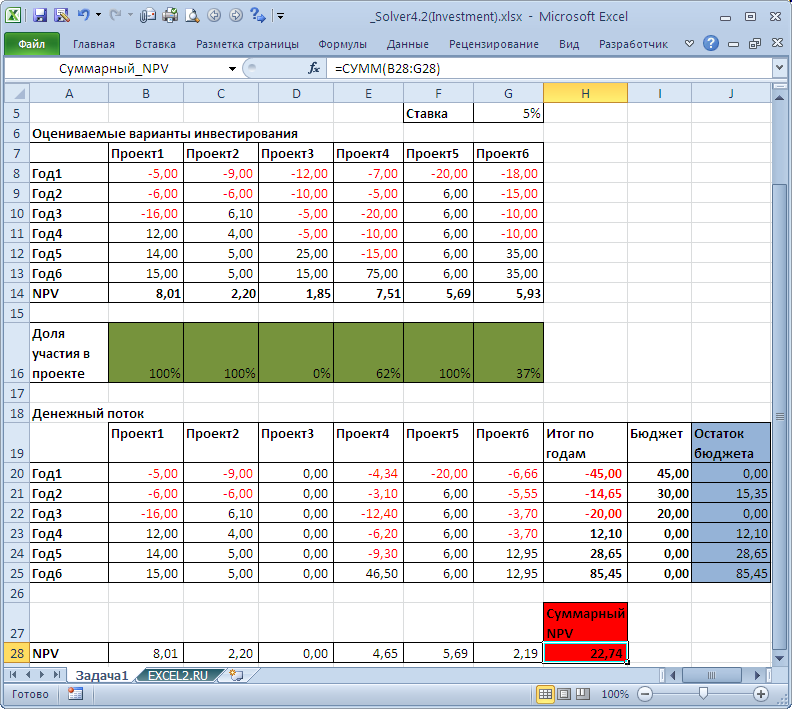

Компания имеет на выбор 6 проектов с различным уровнем прибыльности и инвестиций. Определить оптимальный вариант инвестирования, при котором суммарный доход от проектов будет максимальным. Расчет будем проводить с помощью надстройки Поиск решения.

Задача

Компания рассматривает 6 проектов, длительностью 6 лет каждый. Компания может инвестировать в проект 100% его инвестиционной потребности или меньше. Каждый проект имеет различный уровень прибыльности (NPV) . Каждый год компания обладает ограниченным инвестиционным ресурсом. Необходимо максимизировать суммарный доход от участия в проектах, определив оптимальный вариант участия в проектах (пример с сайта ]]> www.solver.com ]]> ).

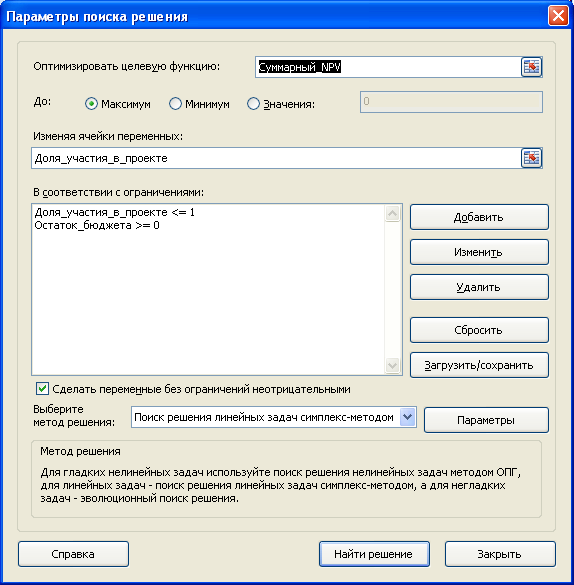

Создание модели

На рисунке ниже приведена модель, созданная для решения задачи (см. файл примера ).

Переменные (выделено зеленым) . В качестве переменных модели следует взять доли участия в проектах (компания участвует в распределении прибыли проекта в зависимости от инвестированной доли). Ограничения (выделено синим) . Доли участия в проекте должны быть не больше 100%. Целевая функция (выделено красным) . Суммарный доход от участия в проектах должен быть максимальным.

Примечание : для удобства настройки Поиска решения используются именованные диапазоны .

Вводная статья про Поиск решения в MS EXCEL 2010 находится здесь .

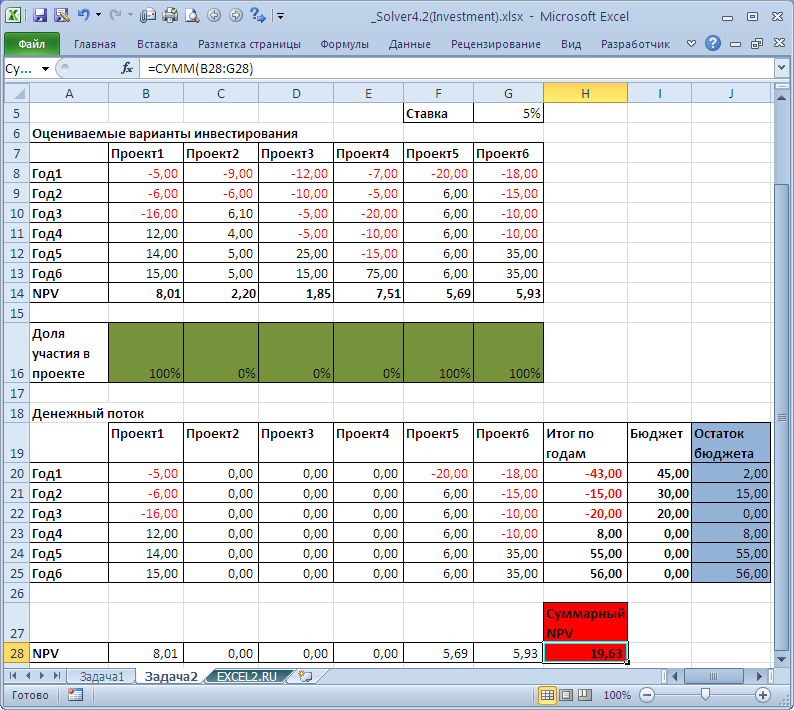

Задача2

Изменим условия задачи1: теперь Компания может инвестировать в проект только 100% его инвестиционной потребности или 0 (вообще не участвовать в нем).

На рисунке ниже приведена модель, созданная для решения задачи (см. файл примера лист Задача2 ).

Источник

Расчет результативности инвестиций в EXCEL

Как быть уверенным, что инвестиции приближают нас к поставленным задачам? В инвестициях практически всегда вместе с любой задачей параллельно следует необходимость «не потерять». Не потерять в мире инвестиций – это значит получать доходность выше инфляции. Переформулировав – портфель должен иметь реальную доходность выше нуля.

При учете результатов инвестиций почти всегда необходимо быть уверенным, что на длинных сроках доходность инвестиционного портфеля выше инфляции. Второй важный элемент — это сравнение доходности с «безрисковыми» инструментами. Инвестор, вкладывая деньги в ценные бумаги, берет на себя дополнительные риски. Подразумевается, что вместе с дополнительными рисками он получает возможность более высокой доходности. Если доходность инвестиций (мы всегда говорим о длинных сроках) ниже, скажем, средней ставки депозита, то зачем брать на себя дополнительные риски?

Есть и другие важные параметры, которые следует учитывать, но все они так или иначе сводятся к необходимости считать доходность. Доходность может быть разной – среднегодовой или накопленной, но считать и понимать эти цифры очень важно для любого инвестора. Без них непонятно, приближают ли нас инвестиции к целям или наоборот – удаляют от них.

Как считать доходность?

Почему большинство инвесторов часто имеют неправильное представление о том, какова настоящая результативность их инвестиций.

Сложность заключается в том, что большинство подходов к расчету доходности подразумевают простую формулу:

А – полученный доход

В – стартовые инвестиции

Представим себе жизненную ситуацию, когда человек в январе инвестировал 10 000 р, а в декабре – 90 000 р. К концу года на инвестиционном счете оказалось 110 000 р (ценные бумаги выросли в цене). Какова доходность инвестиций? Что на что делить? Если мы возьмем доход в 10 000 р и разделим на сумму всех инвестиций – 100 000 р, то получим очень сложно интерпретируемый результат – 10%. Ведь большую часть срока на счете находилось всего 10 000 р, а остаток добавлен только за месяц до конца года …

Или еще более интересный пример. В январе инвестор положил на брокерский счет 100 000 р, а в декабре забрал с него 90 000 р. К концу года на брокерском счете фигурировала сумма 15 000 р. Если просто сложить пополнения и изъятия получится что суммарная инвестиция равна 100 000 – 90 000 = 10 000 р. Разделив доход на суммарные инвестиции, получим слишком оптимистичные 50%. Очевидно, что так делать нельзя …

IRR или Внутренняя норма доходности (ВНД)

Одним из самых простых и распространенных способов измерить результативность инвестиций является расчет IRR (Internal Rate of Return, Внутренняя норма доходности). IRR – это не совсем доходность. Формально IRR или Внутренняя норма доходности (ВНД) – это процентная ставка, при которой приведённая стоимость денежных поступлений (списаний) равна размеру исходных инвестиций. IRR очень распространен в бизнесе и финансах. При помощи этой величины считается, например, рентабельность проектов в бизнесе. Аналогично считается доходности к погашению для облигаций. IRR можно считать это своего рода стандартом при измерении результативности.

Еще одно важное преимущество – IRR легко считается в EXCEL и других электронных таблицах.

Если IRR меньше ставки по депозитам в Сбербанке, то надо задуматься, все ли нормально с инвестиционной стратегией.

Шаблон для расчета IRR инвестиций в EXCEL

Для быстрого расчета результативности инвестиций предлагаем простой шаблон в EXCEL.

Шаблон считает IRR для каждого из периодов инвестиций, и за последние 6 периодов (колонка «IRR за 6 периодов»). Периоды могут быть произвольными: один месяц, один год. Более того, в калькуляторе используется функция XIRR (ЧИСТВНДОХ), которая умеет считать IRR даже для неравных между собой периодов. Это значит, что в колонке «Дата» можно указывать любую дату, а не только начало месяца или, например, конец года. Удобнее всего вносить новые данные каждый раз, когда пополняется портфель или когда происходит изъятие средств. Для интереса можно вносить новые данные чаще, даже когда нет пополнений портфеля. Например можно указывать даты, когда в размере портфеля происходят какие-то значимые изменения или просто с некоторой заданной регулярностью.

Кроме IRR инвестиционного портфеля в шаблоне можно посмотреть общий прирост портфеля (на сколько размер портфеля отличается от объема инвестированных средств).

Учет результатов инвестиций для сложных портфелей

Важное свойство калькулятора – это возможность измерения результативности инвестиций для широко диверсифицированных портфелей. Часто встречаются ситуации, когда у инвестора несколько брокерских счетов (российский и зарубежный), часть денег размещено в ПИФах через Управляющую компании. Кроме всего, может быть открыт ОМС (Обезличенный металлические счета – используются для покупки драгоценных металлов), куплена недвижимость и тому подобное. В таком случае рассчитать результат инвестиций для итогового портфеля бывает довольно проблематично… Предлагаемый калькулятор поможет справиться с этой задачей. Достаточно регулярно (например, один раз в год) считать суммарный размер всех активов в портфеле и вносить в таблицу пополнения и изъятия.

Расчет доходности к погашению для облигаций

Хотя это и не основная функция калькулятора, но его довольно просто можно использовать для расчета доходности к погашению для облигаций. Доходность к погашению для облигаций определяется именно как IRR всего денежного потока.

Для вычисления доходности к погашению необходимо внести сумму покупки облигации и планируемые поступления в виде дивидендов.

В примере показан прогноз доходности к погашению для облигации с купоном 40 руб (два раза в год) и текущей стоимостью 98% (980 р) и погашением в 2024 году. Предполагается, что облигация держится до погашения. В данном случае имеет релевантность только последнее значение IRR (в момент погашения), так как изменение цены облигации прогнозировать очень сложно. IRR за 6 периодов тоже большого смысла для облигаций не имеет.

Ограничения калькулятора

Калькулятор будет показывать, в том числе, нереализованный доход. Например, если ценная бумага выросла в цене, но еще не продана, то такой доход инвестора называется нереализованным. Поэтому предлагаемый шаблон не может быть использован для расчета налогов (НДФЛ). Нереализованный доход не считается налоговой базой.

Другие финансовые калькуляторы для EXCEL можно найти разделе Калькуляторы.

Источник