- Формула рентабельности инвестиций

- Понятие рентабельности инвестиций

- Формула рентабельности инвестиций

- Особенности вычисления рентабельности

- Значение рентабельности инвестиций

- Примеры решения задач

- Рентабельность инвестиций

- Как определить доходность инвестиций

- Формула расчета

- Методы анализа показателей

- Оптимальные значения показателей

- Расчет ROI (примеры)

- Зачем нужно считать рентабельность инвестиции

- С какими сложностями можно столкнуться на практике

- ROI. Рентабельность инвестиций

- Содержание

- Что такое Return on investment

- Как рассчитывать коэффициент возвратности инвестиций

- Какие бизнес-процессы можно проанализировать

- Рентабельность инвестированного капитала (ROIC)

- Формула расчета коэффициента ROIC

- Предназначение коэффициента

- Недостатки коэффициента рентабельности инвестированного капитала

- Ссылки

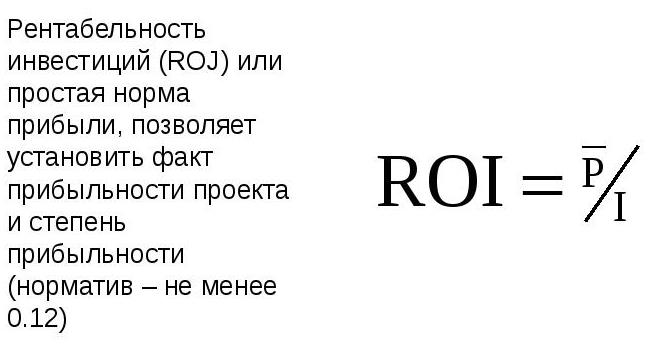

Формула рентабельности инвестиций

Понятие рентабельности инвестиций

Рентабельность в общем виде означает степень выгодности проекта или уровень его доходности. Чаще всего данный показатель применяется:

- оценка доходности хозяйственной деятельности компании,

- оценка производства конкретного типа продукции,

- оценка отдельного производства,

- сравнение доходности различных проектов (инвестиционных) и др.

Показатель рентабельности инвестиций в числовом выражении можно представить в виде отношения чистой прибыли к величине того капитала, за счет которого она была получена. Часто рентабельность инвестиций по этой причине называют рентабельность вложенного капитала.

Формула рентабельности инвестиций

Коэффициент рентабельности инвестиций отражает уровень доходностиинвестиционных вложений.

Формула рентабельности инвестиций основана том, что эффективность, исходного проекта в стоимостном выражении должна быть меньше, чем инвестированные (то есть заемные) средства.

Формула рентабельности инвестиций подходит для компаний, которые обладают широким ассортиментом выпускаемого продукта, при этом для каждого продукта необходимо рассчитать индивидуальные переменные затраты.

Формула рентабельности инвестиций выглядит следующим образом:

ROI = ЧП / (АК + ДК)

Здесь ROI – рентабельность инвестиций,

ЧП – чистая прибыль,

АК – сумма акционерного капитала,

ДК – сумма долгосрочного капитала.

Особенности вычисления рентабельности

Выделяют несколько способов при расчете рентабельности инвестиций:

- Для того, что бы определить центр прибыли применяется показатель рентабельности инвестиций, который можно определить посредством отношения чистой прибыли к объему инвестиций,

- Показатель рентабельности инвестиций может быть определен отношением чистой прибыли к сумме акционерного капитала предприятия.

Норму рентабельности инвестиций рассчитывают при использовании ставки дисконтирования, которая представляет собой коэффициентперерасчета будущих доходов в текущие стоимости. Этот показатель в идеале должен превысить доходность безрисковых инвестиций, рассчитываемую до налогообложения.

При проведении оценки рентабельности инвестиций главную роль играют финансовые вложения в качестве главной движущей силы бизнеса. Ими должна обеспечиваться непрерывная деятельность компании в процессе производства товаров (оказания услуг), будущее развитие предприятия.

Значение рентабельности инвестиций

Формула рентабельности инвестиций характеризует объем прибыли, которую получает компания с каждой вкладываемой в нее денежной единицы, направляемой на формирование активов. Именно рентабельностью активоввыражается уровень доходности предприятий в четко установленные промежутки времени.

Рентабельность инвестиция – важнейший показатель в анализе деятельности компании, показывающий ее эффективность (доходность).

Формула рентабельности инвестиций может рассчитываться в относительном или процентном соотношении. Коэффициент рентабельности инвестиций применяется инвесторами в процессе оценки разных инвестиционных проектов и их сравнении на предмет эффективности. Чем больше коэффициент рентабельности инвестиций, тем больше доходностьпредприятия. При этом,чем выше значение рентабельности инвестиций, тем меньше ликвидность компании, по причине чего вероятно ее банкротство.

Примеры решения задач

| Задание | Компания потратила 30 тыс. рублей на рекламу на телевидении. При этом было привлечено 1000 клиентов, из которых 15 стали реальными клиентами компании. При расчете, каждый из пятнадцати клиентов принес прибыль компании в размере 4000 рублей. Рассчитать рентабельность потраченных средств на рекламу. |

| Решение | Рентабельность инвестиций в рекламную акцию можно рассчитать, определив отношение прибыли к затраченным средствам: |

ROI=15*4000 / 30000 = 2 (то есть 200%)

Вывод. Можно сделать вывод, что каждый рубль, вложенный в рекламу, принес 200 % прибыли.

| Задание | Рассчитать рентабельность инвестиций на примере компании ООО «Спектр-Авто». Даны следующие показатели: |

Чистая прибыль – 215 000 тыс. руб.

Акционерный капитал – 29 000 тыс. руб.,

Долгосрочный капитал – 159 000 тыс. руб.

ROI = ЧП / (АК + ДК)

ROI = 215 000 / (29 000 + 159 000) = 215000/188000=1,14 (или 114%)

Вывод. Мы видим, что каждый рубль инвестиций приносит компании прибыль 114 %.

Источник

Рентабельность инвестиций

Какова главная цель любого инвестора? Эффективно разместить свои средства и получать от этого максимально возможную прибыль. Но как узнать, будет ли вложение в то или иное производство выгодным, либо, напротив, принесет лишь убытки. Для этих целей удобно использовать коэффициент рентабельности инвестиций — ROI, формула расчета которого учитывает чистую прибыль предприятия и размер инвестированного капитала.

Если регулярно отслеживать динамику показателя и правильно реагировать на изменения его значений, можно увеличить эффективность финансовых вложений, а риск потери инвестиций, напротив, свести к минимуму. Показатель ROI (Return Of Investment), как и прочие коэффициенты рентабельности удобнее всего считать в процентах.

Что же такое ROI? Как правильно пользоваться этим инструментом и какие его значения можно считать нормальными?

Как определить доходность инвестиций

Чтобы максимально правдиво определить индекс рентабельности инвестиций, необходимо постараться как можно более тщательно изучить доходность от вложения финансовых активов. В первую очередь, следует четко представлять себе полную картину всех инвесторских ресурсов. Этот процесс может включать несколько этапов:

- Организация финансового анализа деятельности компании.

- Определение ожидаемого размера вложений.

- Расчет основных показателей эффективности, среди которых одно из основных мест занимает как раз рентабельность инвестиций.

Формула расчета

Индекс рентабельности инвестиций показывает, способны ли доходы от реализации проекта оправдать расходы, которые инвестор вложил в этот проект. Расчет ROI производится по формуле:

ROI = ЧП / И * 100%

где ЧП – чистый дисконтированный доход за интересующий нас период,

И – вложенные за этот же период инвестиции.

Значение чистой прибыли, в свою очередь, можно определить так:

ЧП = Общая прибыль — Себестоимость

Граничным значением показателя принимается 100%. Если индекс получается большим или равным этому значению – проект может считаться успешным и доходным, меньше 100% — убыточным.

В некоторых источниках можно встретить альтернативное обозначение индекса рентабельности инвестиций — PI (Profitability Index).

Методы анализа показателей

В мировой финансовой практике анализ рентабельности инвестиций принято разделять на две категории:

- Дискретные методы.

- Методы учетной оценки инвестиций.

Чтобы посчитать ROI как можно точнее, инвестору или руководителю компании необходимо учитывать каждый вид затрат (на маркетинг, рекламу, продвижение товара и т.п.). только в этом случае полученный результат может считаться достоверным, а прогнозы, сделанные на основе его анализа – максимально правдоподобными.

Оптимальные значения показателей

Коэффициент рентабельности инвестиций должен быть выше, чем возможная прибыль от безрисковых инвестиций. Если это будет не так, инвестору окажется попросту невыгодно вкладывать свои средства в такой бизнес. Даже если риски представляются минимальными, безрисковый депозит в банке скорее всего покажется потенциальному инвестору более привлекательным.

Практика показывает, что усредненный показатель операционных активов не должен быть меньше 15-25%, хотя многое здесь будет зависеть от особенностей той или иной области предпринимательства. В разрезе отраслей можно ориентироваться на следующие значения коэффициентов:

- Торговля – 25% и более.

- Строительный бизнес – 22% и более.

- Промышленное производство – 16% и более.

- Сельское хозяйство – 12% и более.

Если показатели не дотягивают до нормативных значений, можно попробовать исправить ситуацию, обратив более пристальное внимание на эти направления:

- Увеличить эффективность продаж.

- Повысить оборот активов.

Расчет ROI (примеры)

К примеру, компания специализируется на продаже канцелярских товаров, а рекламировать свою деятельность предпочитает на страницах местной газеты и в эфире одной из радиостанций. За год затраты на рекламную кампанию составляют 100 000 рублей.

Всякий раз, когда в компанию обращается новый клиент, у него интересуются, из каких источников он получил информацию. Если из газеты или радио, то совокупная стоимость его покупок сохраняется на специальном счете.

По итогам года производится анализ. К примеру, выясняется, что за 2016 год все клиенты, пришедшие в компанию благодаря рекламе, принесли доход в размере 400 000 рублей. Зная эти цифры, можно вычислить эффективность инвестиций (в данном примере это будет эффективность вложений в рекламу):

ROI = Заработанные средства / Затраченная сумма * 100% = 400 000 / 100 000 * 100% = 400%

Получается, что каждый рубль, затраченный на рекламу, принес компании 4 рубля дохода, что является весьма неплохим показателем.

Попробуем рассмотреть работу коэффициента ROI при купле-продаже ценных бумаг. Допустим, мы решили вложиться в акции компании Google, и приобрели их на 200 000 рублей. Спустя год стоимость акций возросла до 240 000 рублей. Как рассчитать ROI в этом случае? Воспользовавшись той же формулой, получаем:

ROI = Заработанные средства / Затраченная сумма * 100% = 240 000 / 200 000 * 100% = 120%

В данном случае, каждый вложенный рубль обеспечил по прошествии года прибыль в 20 копеек.

Из представленных примеров ясно видно, что рентабельность инвестиций — это универсальный финансовый инструмент, способный значительно облегчить жизнь как инвестору, так и руководителю предприятия.

Зачем нужно считать рентабельность инвестиции

- Определить судьбу того или иного инвестиционного проекта. Прежде чем принять решение о запуске очередного проекта, стоит внимательно рассмотреть его ожидаемую доходность и эффективность.

- Сравнивать любое количество проектов, выбирая наиболее рентабельные и перспективные.

- Является универсальным инструментом для инвесторов, помогая им грамотно оценивать финансовые риски и размер ожидаемой прибыли.

С какими сложностями можно столкнуться на практике

Все, что было описано выше, на бумаге выглядит достаточно простым и понятным. Однако, на практике при расчете рентабельности инвестиций можно столкнуться с некоторыми трудностями:

- Главной сложностью может оказаться оценка размера будущих финансовых поступлений. Дело в том, что на финансовую систему оказывает влияние (прямое или опосредованное) слишком много факторов: колебания стоимости материалов и сырья, процентные ставки регулятора, сезонность предложения и спроса, прочие макро- и микроэкономические факторы.

- Не менее сложной может стать оценка ставки дисконтирования, т.е. определение временной стоимости денег, позволяющей выразить будущие финансовые операции в единицах настоящего времени.

Возможно на видео вам будет проще понять что такое

Рентабельность инвестиций \ Return On Investment (ROI):

• Рентабельность продаж;

• Рентабельность активов;

• Рентабельность капитала;

• Рентабельность продукции;

• Рентабельность производства.

Источник

ROI. Рентабельность инвестиций

Содержание

Что такое Return on investment

ROI (return on investment, возвратность инвестиционных вложений, также известен как ROR — rate of return) – финансовый показатель, обозначающий доходность (или убыточность) инвестиционных вложений в бизнес, проект, стартап, маркетинговую акцию.

Коэффициент рентабельности инвестиций также может иметь следующие названия: прибыль на инвестированный капитал, прибыль на инвестиции, возврат, доходность инвестированного капитала, норма доходности.

Показатель рентабельности вложенных средств важен для инвесторов, которые финансируют различные бизнес-проекты. Возможность следить за коэффициентом окупаемости инвестиций помогает повысить эффективность бизнеса, проанализировать эффективность продаж и научить грамотному распределению бюджетных средств.

Как рассчитывать коэффициент возвратности инвестиций

ROI показывает реальную рентабельность бизнес-решения, поэтому обычно выражается в процентах. Если значение превышает 100%, то прибыльность дела доказана, а если меньше этого значения, значит, вложенные средства не возвращаются.

Для расчета ROI используются следующие показатели:

- Себестоимость товара или услуги, состоящая из всех расходов на производство: закупка материалов, логистические издержки, заработная плата работникам компании;

- Суммарный доход без вычета себестоимости;

- Доход, представляющий финальную прибыль после реализации конкретного товара или услуги;

- Сумма инвестиций, состоящая из всех статей затрат, выделенных на конкретный бизнес. Инвестициями могут быть активы, капитал, сумма основного долга бизнеса и другие вложения.

Перечисленные показатели используются для формулы, самый простой вариант которой выглядит следующим образом:

ROI = (суммарный доход — себестоимость) / полная сумма инвестиций * 100%

В итоге, если значение ниже 100%, то инвестиции не окупаются, а если выше, то бизнес приносит прибыль.

Анализ Return On Investment принято рассчитывать каждый месяц, чтобы на основании полученных данных делать выводы относительно рентабельности инвестируемого проекта, понимать, какие именно товары или услуги имеют наибольшую маржинальность, перераспределять бюджет и увеличить отдачу от вложенных инвестиций.

Какие бизнес-процессы можно проанализировать

С помощью анализа Return On Investment можно рассчитать окупаемость большей части инвестиций. Однако существуют некоторые ограничения. Например, если рассмотреть окупаемость маркетинговых инициатив, можно проанализировать следующие функции маркетинга: прямой маркетинг, стимулирование сбыта, программы повышения лояльности и другие направления маркетинговой деятельности, которым характерна краткосрочность, которые не пересекаются по времени и усилиям с другими инициативами, где можно получить данные о продажах за определенный промежуток времени.

Однако возникают трудности с подсчетом ROI, если маркетинговые мероприятия носят комплексный характер, где их невозможно разделить на отдельные составляющие. Также не поддаются подсчету затраты на маркетинговые исследования, особенно длительные по времени.

Рентабельность инвестированного капитала (ROIC)

Рентабельность инвестированного капитала (Return on Invested Capital ROIC) – показатель деятельности предприятия, используемый при анализе финансовой отчетности, для оценки доходности и прибыльности предприятия. Коэффициент рентабельности инвестированного капитала демонстрирует, насколько эффективно инвестируются средства в основную деятельность. Данный коэффициент характеризует доходность, полученную на капитал, привлеченный из внешних источников.

Рентабельность инвестированного капитала – это отдача на некоторую сумму вложенных в бизнес или проект денежных средств.

Вместе с термином ROIC в деловой практике также используют синонимы: рентабельность суммарного капитала, рентабельность инвестиций, Return On Investment, Return On Total Capital, ROTC.

Формула расчета коэффициента ROIC

ROIC является индикатором, отражающим прошлую деятельность предприятия, и выражается как отношение чистой операционной прибыли компании к среднегодовой сумме суммарного инвестированного капитала. Для потенциальных инвесторов ROIC важен тем, что определяет отдачу от инвестиций до принятия решений по финансированию бизнеса.

Формула расчета показателя выглядит следующим образом:

ROIC = ((чистая прибыль + проценты * (1 – ставка налога)) / (долгосрочные кредиты + собственный капитал)) * 100%

Или:

ROIC = (EBIT* (1 – ставка налога) / (долгосрочные кредиты + собственный капитал)) * 100%

Для уточнения: чистая операционная прибыль рассматривается за вычетом скорректированных налогов (NOPLAT).

Под суммарным инвестированным капиталом имеется в виду среднегодовая величина собственного капитала и долгосрочных займов, вложенных в основную деятельность компании.

Инвестированный капитал в сумме – это оборотные средства в основной деятельности, чистые основные средства и прочие чистые активы (за вычетом беспроцентных обязательств).

При расчете коэффициента ROIC следует использовать данных из годовых или квартальных отчетов о прибылях и убытках.

Предназначение коэффициента

Показатель ROIC используется как индикатор, обозначающий способность компании генерировать добавленную стоимость по сравнению с другими компаниями. Относительно высокий уровень ROIC рассматривается как подтверждение сильного менеджмента. Но в то же время высокие показатели данного коэффициента могут обозначать, что руководство сфокусировано исключительно на выжимание прибыли, игнорируя возможности роста и разрушая стоимость компании в дальней перспективе. Следовательно, ROIC – это косвенный показатель стоимости компании. Положительные темпы его роста прямо влияют на рост стоимости акций.

Недостатки коэффициента рентабельности инвестированного капитала

Поскольку Return on Invested Capital является показателем, базирующимся на результатах финансовой отчетности, он характеризируется следующими недостатками:

1) Невозможно вычислить, каким образом был получен доход. При расчете коэффициента нет разницы между постоянной прибылью от операционной деятельности или одноразовым доходом, который мог образоваться вследствие внешних рыночных обстоятельств.

2) Возможность манипуляций показателем со стороны менеджмента.

3) Подвержен влиянию со стороны учетной политики, и может меняться с ее изменением.

4) Подвержен влиянию инфляции и изменению курсов валют.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Источник