- Рентабельность коммерческого банка

- Показатели рентабельности коммерческого банка

- Рентабельность банка: формулы и расчет

- Взаимосвязь прибыли и рентабельности кредитной организации, их характерные особенности

- Готовые работы на аналогичную тему

- Показатели рентабельности коммерческого банка

- Управление рентабельностью кредитной организации

- Доходность операций банка

- Понятие доходности коммерческого банка

- Готовые работы на аналогичную тему

- Виды доходов коммерческого банка

- Показатели доходности коммерческого банка

Рентабельность коммерческого банка

Объем, структура и динамика прибыли коммерческого банка анализируется в различных направлениях. К ним относятся: анализ объема прибыли за отчетный период, анализ балансовой прибыли и ее структура, анализ чистой прибыли, использования прибыли, анализ прибыли в разрезе структурных подразделений банка, прибыльность основных направлений банковской деятельности и выполняемых банком операций.

В практике анализа уровня прибыли коммерческого банка используется три основных метода: структурный анализ источников прибыли, факторный анализ, анализ системы финансовых коэффициентов.

Объем прибыли и ее структура, при всей важности этого обобщающего показателя, не всегда дает полную информацию об уровне эффективности работы банка. Завершающей характеристикой прибыльности банка можно считать его рентабельность или норму прибыли.

Показатели рентабельности означают соотношение прибыли к затратам и в этом смысле характеризуют результаты эффективности работы банка, т.е. отдачу его финансовых ресурсов, дополняя анализ абсолютных показателей качественным содержанием. Общий экономический смысл показателей рентабельности проявляется в том, что они характеризуют прибыль, получаемую с каждого затраченного банком (собственного и заемного) рубля.

Показатели рентабельности коммерческого банка

Существуют значительное количество различных показателей рентабельности.

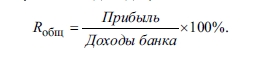

Общий уровень рентабельности банка (Rобщ) позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 руб. дохода (доля прибыли в доходах):

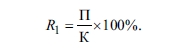

В мировой практике этот показатель уточняется показателем общей рентабельности банка, рассчитываемого как отношение объема прибыли, полученной за определенный период, к акционерному капиталу (уставному фонду):

Данный показатель получил в мировой практике название ROE (return on eguity), исчисляемый как отношение общей балансовой или чистой (посленалоговой) прибыли банка (П) к его собственному капиталу (К) или оплаченному уставному фонду.

Расчеты этого и других показателей рентабельности находятся в зависимости от принятой в стране системы отчетности и бухгалтерского учета. В российских условиях при расчете показателя рентабельности используется в настоящее время балансовая прибыль.

Показатель ROE показывает эффективность работы банка, характеризуя производительность вложенных акционерами (пайщиками) средств. Величина ROE находится в прямой зависимости от соотношения собственного капитала и привлеченных средств в общей валюте баланса банка. При этом, чем больше удельный вес собственного капитала, и, как принято считать выше надежность банка, тем сложнее обеспечивать высокую прибыльность своего капитала.

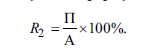

Другим важнейшим показателем общей рентабельности работы банка — норма прибыльности активов (ROA — return on assets), показывающий объем прибыли, приходящийся на рубль банковских активов. Этот показатель используется при анализе эффективности активных операций банка, эффективности управления банка в целом и определяется по следующей формуле:

где А — средняя величина активов.

Положительная динамика этого показателя рентабельности характеризует увеличение эффективности использования активов банка. Одновременно быстрое повышение этого показателя указывает на увеличение степени рисков, связанных с размещением активов.

Анализ различных аспектов рентабельности требует исчисления показателей рентабельности активных и пассивных операций банка. Активные операции являются главным источником доходов банка и, исходя из этого, рентабельность банка определяется эффективностью активных операций.

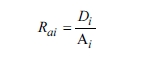

Для расчета и анализа рентабельности отдельных видов активных операций: кредитных, инвестиционных, валютных и др. следует определить объем доходов, полученных по каждой однотипной группе активных операций и сопоставить с соответствующей суммой произведенных расходов по данным операциям:

где RaI — доходность i-го вида операций;

Di — сумма полученных доходов от проведения операций i-го вида;

Ai — средняя величина активов, использованных при проведении операций i-го вида.

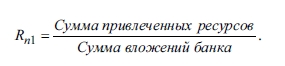

Рентабельность проведения пассивных операций, посредством которых привлекаются ресурсы банка, рассчитывается как отношение всей суммы привлеченных ресурсов к итоговой величине вложения банка:

Общая характеристика рентабельности (эффективности) привлечения пассивов должна быть детализирована показателями рентабельности по конкретным видам привлекаемых ресурсов: депозиты, векселя, межбанковское кредитование.

Источник

Рентабельность банка: формулы и расчет

Вы будете перенаправлены на Автор24

Взаимосвязь прибыли и рентабельности кредитной организации, их характерные особенности

Основной целью деятельности кредитной организации является максимизация прибыли при её стабильном, устойчивом, длительном функционировании и прочных позициях в банковском бизнесе.

При этом показатель прибыли служит главным показателем результативной работы банков.

Объёмы полученной банками прибыли или убытков отражает результативность всех активных и пассивных операций. Поэтому определение финансового результата деятельности банка, её составляющие и факторы, влияющие на изменение динамики, занимают одно из главных мест при анализе работы коммерческих банков.

Размеры прибыли зависят в основном от объёмов полученных доходов и сумм произведенных расходов.

Готовые работы на аналогичную тему

Прибыль в течение текущего года определяется по балансу банка расчётным путём как разница между доходами и расходами банка. По окончании финансового года (после составления годового бухгалтерского отчёта) на отдельном балансовом счёте отражается прибыль прошлого года, которая на годовом собрании распределяется по направлениям, утверждаемыми акционерами (участниками) банка.

Утверждённый независимыми аудиторами размер чистой прибыли служит базой для роста и обновлений имущества банков, увеличения размера собственного капитала, который гарантирует стабильное финансовое положение и ликвидность баланса, обеспечивает соответствующий уровень дивидендов, способствует повышению качества банковских продуктов и услуг.

Объемы, структура и изменение динамики прибыли кредитной организации анализируются по различным направлениям. К ним можно отнести:

- анализ объёмов прибыли за текущий год;

- расчёт и анализ балансовой прибыли и её структура;

- анализ величины чистой прибыли;

- направления использования чистой прибыли;

- анализ размера прибыли, получаемый каждым структурным подразделением;

- прибыльность главных направлений банковской деятельности и др.

В практической деятельности анализ уровня прибыли банков предусматривает три метода:

- Проведение структурного анализа источников прибыли;

- Анализ факторов, влияющих на прибыль (факторный анализ);

- Изучение системы применяемых финансовых коэффициентов.

Размеры прибыли и их структура, несмотря на важность данного показателя, иногда не показывает всей картины об уровне эффективности деятельности банков. Завершающий этап анализа прибыльности банков предусматривает расчёт их рентабельности или нормы прибыли.

Основное содержание расчёта показателей рентабельности означает указание соотношения прибыли к расходам банка, т.е. характеризует результаты эффективной деятельности банков (отдача его финансовых ресурсов, которая дополняется анализом абсолютных показателей и качественным содержанием).

Общим экономическим смыслом показателей рентабельности является то, что они обосновывают прибыль, полученную банком с каждого израсходованного (собственного и привлечённого) рубля.

Показатели рентабельности коммерческого банка

Существуют различные показатели рентабельности.

При расчёте общего уровня рентабельности (Rобщ) появляется возможность оценивать общую величину прибыльности и прибыль, которая приходится на 1 руб. всех доходов (доля прибыли в доходах):

Мировая банковская практика производит уточнение этого показателя расчётом общей рентабельности, которая рассчитывается как отношение всего объёма прибыли, полученного за анализируемый период, к уставному капиталу:

Другими словами $ROE$ (return on eguity), исчисляется в мире, как отношение общей балансовой или чистой (после уплаты налогов из прибыли) прибыли ($П$) к размеру собственного ($К$) или оплаченного уставного капитала.

Этот показатель ($ROE$) характеризует эффективность деятельности банков, показывая производительность собственных средств акционеров (участников). Полученная величина $ROE$ прямо зависит от соотношения собственного капитала и привлеченных ресурсов в общей валюте баланса банков. Считается, что при росте удельного веса собственного капитала повышается надежность банков, но усложняется обеспечение высокой прибыльности своего капитала.

Другой важнейший показатель общей рентабельности – норма прибыльности всех банковских активов ($ROA$ — return on assets), который показывает объём прибыли, относимый на рубль активов. Он применяется при характеристике активных операций, эффективности управления банками в целом. Расчёт производится формуле:

где $A$ — показывает среднюю величину активов.

Положительная тенденция в динамике этого показателя рентабельности показывает рост эффективности использования активов банков, но быстрое увеличение этого показателя характеризует максимизацию степени рисков при размещении активов.

Расчёт и анализ рентабельности по отдельным видам активных операций (кредитные, инвестиционные, валютные и др.) позволяет установить объём доходов, получаемых по каждой классификационной группе активных операций и сравнить с соответствующими суммами произведенных расходов по этим же операциям:

- $RaI$ — доходность i-ых видов операций;

- $Di$ — величина полученного дохода от проведения операций i-ых видов;

- $Ai$ — средний размер активов, которые используются при осуществлении операций $i$-го вида.

Рентабельность осуществления пассивных операций, с помощью которых происходит привлечение средств банков, определяется отношением всего размера привлеченных средств к итоговой сумме вложений банков:

При расчёте общей рентабельности (эффективности) привлекаемых пассивов должны быть детализированы показатели рентабельности по конкретным видам заёмных средств (депозитов, собственных ценных бумаг, межбанковских кредитов и др.).

Управление рентабельностью кредитной организации

Определение межуровневого разделения управления рентабельностью банков включает:

- управление рентабельностью банков в целом;

- управление рентабельностью отдельного направления работы банков;

- управление рентабельностью банковскими продуктами.

Управление рентабельностью отдельного направления работы банков происходит на уровне центра ответственности – функционального подразделения банков, ответственного за определенное направление деятельности банков, т.е. за категорию однородных банковских продуктов, и финансовый результат, полученный по нему.

Оценку финансовых результатов деятельности подразделений следует проводить в несколько этапов.

Первый этап – бюджетирование подразделения (определение доходов, расходов при осуществлении его деятельности);

На втором этапе осуществляется выявление центров прибыльности и центров расходов;

На третьем этапе рассчитываются размеры доходов, передаваемых данным подразделением другим функциональным подразделениям при использовании привлекаемых ими средств;

И, последний этап определяет оценку эффективности каждым направлением деятельности банков, исчисляется конечный результат центров прибыльности.

Управление прибылью банков на микроуровне осуществляется и путём управления рентабельностью конкретного банковского продукта. Его прибыль от реализации исчисляется с учётом рыночных цен и себестоимости.

Источник

Доходность операций банка

Вы будете перенаправлены на Автор24

Понятие доходности коммерческого банка

Основной целью функционирования коммерческого банка является получение максимально большой прибыли при стабильной и устойчивой деятельности, а так же при условии прочной, с точки зрения конкуренции и клиентуры, позиции на рынке банковских услуг.

Доходы коммерческого банка это такие денежные поступления, от производственной и непроизводственной деятельности банка.

Источниками получения прибыли коммерческого банка являются как основная деятельность, так и побочная.

Основной деятельностью коммерческого банка является осуществление чисто банковских операций, а так же выполнение банковских услуг.

Готовые работы на аналогичную тему

Доходы, которые получает коммерческий банк, должны полностью покрывать его расходы, а так же формировать прибыль (то, что остается сверх расходов).

Виды доходов коммерческого банка

Все доходы, получаемые коммерческим банком, подразделяются на три основные группы:

Рисунок 1. Группы доходов банка. Автор24 — интернет-биржа студенческих работ

Банковские доходы определены законом «О банках и банковской деятельности», а так же они связаны непосредственно с осуществлением банковской деятельности. Небанковскими доходами признаются те доходы, которые не относятся к основной банковской деятельности, но они так же обеспечивают осуществление коммерческим банком своей деятельности.

Показатели доходности коммерческого банка

Основными показателями банка касаемо эффективности его деятельности являются показатели доходности и рентабельности.

Доходность различных банковских операций определяется следующими показателями:

Рисунок 2. Показатели доходности коммерческого банка. Автор24 — интернет-биржа студенческих работ

Чистая процентная маржа коммерческого банка рассчитывается по следующей формуле:

$ЧПМ = (Дп – Рп) / Ад$, где:

$Дп$ – процентный доход банка за определенный период; $Рп$ – процентный расход банка за определенный период; $Ад$ – доходные активы.

Операционная маржа коммерческого банка является прибылью от основных операций и рассчитывается по следующей формуле:

$ОМ = Дчосн / Ад$, где:

$Дчосн$ – чистый доход, полученный банком от основных операций; $Ад$ – доходные активы банка.

Чистый доход коммерческого банка от его основных операций осуществляется путем сложения следующих показателей:

- Чистые процентные доходы банка;

- Чистые доходы банка от осуществления валютных операций;

- Чистые доходы банка от осуществления операций с ценными бумагами;

- Чистые доходы банка от осуществления лизинговых операций;

- Чистые доходы банка от осуществления операций с драгоценными металлами.

Прибыльность коммерческого банка от прочих операций представляют собой реализацию имущества, списание дебиторской и кредиторской задолженности и другие операции, а так же рассчитывается по следующей формуле:

$Ппо = Дчпо / Ад$, где:

$Дчпо$ – чистые доходы банка от прочих его операций; $Ад$ – доходные активы банка.

Доходность коммерческого банка от комиссионных операций рассчитывается по следующей формуле:

$Дчк$ – доходность банка от комиссионных операций; $Ад$ – доходные активы банка.

Спрэд прибыли банка является традиционным показателем прибыльности, а так же рассчитывается по формуле:

$СП = (Дп / Ад) – (Рп / Пв)$, где:

- $Пв$ – пассивы банка, по которым осуществляется выплата процентов;

- $Дп$ – процентный доход банка за определенный период;

- $Рп$ – процентный расход банка за определенный период;

- $Ад$ – доходные активы.

Данный показатель позволяет банку оценить уровень успешной посреднической функции банка между вкладчиками и заемщиками, а так же определить, насколько высока конкуренция на рынке банковских услуг.

Спрэд прибыли так же осуществляет вычленение процентных ставок на финансовый итоговый результат коммерческого банка. В соответствии с этим, у банка появляется возможность понять уровень уязвимости совокупности доходных операций.

Рентабельность коммерческого банка определяется как отношение балансовой прибыли банка к совокупному доходу, рассчитывается по формуле:

$Робщ = (П / Д) · 100%$, где:

$Робщ$ – рентабельность коммерческого банка; $П$ – прибыль банка; $Д$ – доходы банка.

Совокупный уровень рентабельности дает возможность оценить уровень общей прибыли банка, а так же прибыли, которая приходится на один рубль дохода. Этот показатель является основным, определяющим эффективность деятельности коммерческого банка.

Прибыльность капитала банка характеризует эффективность использования средств собственников банка в течение отчетного года, иными словами – это числовой измеритель доходности банка, рассчитываемый для акционеров.

Показатель рассчитывается по следующей формуле:

$Пб$ – балансовая прибыль банка за отчетный период; $СК$ – полный объем собственного капитала коммерческого банка за отчетный (рассматриваемый) период.

Показатель прибыльности капитала банка позволяет характеризовать способность собственных средств банка приносить прибыль, а так же дать оценку возможности обеспечения роста собственного капитала банка в тех размерах, которые считаются адекватными по отношению к росту деловой активности банка.

Значение, полученное в ходе расчета прибыльности капитала рекомендуется сравнивать с показателями достаточности капитала.

Прибыльность активов банка является одним из основных коэффициентов, которые дают возможность дать количественную оценку уровню прибыльности коммерческого банка.

Коэффициент рассчитывается по следующей формуле:

$Пб$ – балансовая прибыль банка; $А $– итоговая сумма по строке актива в балансе банка.

Коэффициент прибыльности активов предоставляет возможность характеризовать способность активов коммерческого банка приносить прибыль, а так же косвенно отражает качество этих активов и эффективность управления банка собственными активами и пассивами.

Маленькое значение данного коэффициента является результатом правильной кредитной политики или сверх нормы операционных расходов, а высокое значение показателя говорит о хорошем распоряжении активами банка.

Следовательно, данный показатель можно преобразовать следующим образом:

$П$б – балансовая прибыль банка; $Ад$ – доходные активы.

Разница между двумя показателями показывает банку возможность увеличить рентабельность за счет уменьшения числа активов, которые не приносят банку доход.

Источник