- Оптимальный инвестиционный портфель

- Содержание

- Метод Г.Мapкoвицa: “Выбор рационального инвестора всегда нацелен на тот портфель, где при желаемой доходности достигается минимальный риск”

- Оптимальный инвестиционный портфель по Шарпу

- Доход и риск по портфелю

- Выбор инвестиционного портфеля управляющей компании

- «Первый шаг — определиться с рисками». Как собрать доходный портфель

Оптимальный инвестиционный портфель

Содержание

Инвестиционный портфель – это набор активов и обязательств, в него включены все личные активы (акций, облигаций, квартира, дом, паи в бизнесе и земельные участки, страховые полисы и прочее), а также все личные обязательства (ссуда на приобретение недвижимости, автомобиля, на обучение и т.д).

Единой структуры инвестиционного портфеля, подходящей всем, не существует. Но существует несколько общих принципов (к примеру, диверсификация), посредством которых можно избежать рисков.

Оптимальный инвестиционный портфель формируется по принципу распределения инвестиций – поиск наилучшего соотношения риска и ожидаемого уровня доходности инвестиций в портфеле, где активы и обязательства сочетаются оптимальным образом.

Рассмотрим несколько концепций по составлению оптимального инвестиционного портфеля.

Метод Г.Мapкoвицa: “Выбор рационального инвестора всегда нацелен на тот портфель, где при желаемой доходности достигается минимальный риск”

- Существование однопериодового процесса – в результате операций доход не реинвестируется;

- Эффективность рынка ценных бумаг – трансформация всей имеющейся и поступающей информации в волатильность ценных бумаг;

- Доходность активов является случайной величиной – формируя портфель, инвестор оценивает исключительно 2 показателя (ожидаемую прибыль и стандартное отклонение, как оценка риска). Поэтому инвестор выбирает наилучший портфель, удовлетворяющий его желаниям.

Согласно его мнению, существует ряд допущений и абстракций:

- инвестирование производится в течение одного периода;

- рынок эффективен – никто из участников не способен влиять на цены, информация в свободном доступе, отсутствие издержек, у всех одинаковые ожидания;

- хаотичное поступление информации на рынке, которая влияет на цену;

- доходность акций за данный период вычисляют как среднюю арифметическую прибыльности бумаги за предшествующее количество лет (ожидаемая доходность акции);

- при поступлении на рынок информации – возникает Гayccoвcкoe распределение, что означает: модель имеет два значения – риск и доходность.

Доход и риск по портфелю по Г.Марковицу:

- Доходность – это средневзвешенное значение ожидаемых показателей доходности инструментов в портфеле, когда вес каждого актива определяется соразмерным количеством средств в обороте, направленных на прибыль от инвестиционного портфеля. Совокупность весов всех акций должна быть равна 1;

- Риск – он определятся не только индивидуальным риском отдельной бумаги, но и под воздействием отклонения значений наблюдаемых ежегодных показателей доходности одной акции на колебание того же показателя других акций, находящихся в портфеле (собственный и системный риск).

Вывод: При формировании портфеля из более чем 2-х ценных бумаг для всех заданных уровней доходности существует неограниченное число портфелей. Другими словами, можно сформировать n-oе количество портфелей, которые имеют равноценную доходность. При этом приоритет инвестора определятся из многообразия наборов портфелей с ожидаемой доходностью, в которых нужно найти оптимальный, обеспечивающий минимальный порог риска.

Следовательно, создание оптимального инвестиционного портфеля представляется в следующем: для заданной величины доходности инвестору необходимо найти те значения, где риск портфеля сводится к минимуму и обозначить объемы инвестиционных затрат, требующиеся для покупки конкретной бумаги, чтобы риск портфеля был несущественным.

Оптимальный инвестиционный портфель по Шарпу

В зависимости от значения предложенных индикаторов, он ввел следующие параметры дохода и риска портфеля:

- коэффициент b – ковариация (линейная зависимость двух величин) между поведением рынка и ценной бумагой;

- коэффициент a – смещение доходности рассматриваемого актива относительно среднерыночного значения;

- коэффициент корреляции доходностей актива и рынка, являющийся для модели вспомогательным параметром.

Рекомендации управления портфелем по данной модели:

- покупать бумагу, если она недооценена:

- против падающего рынка;

- по растущему рынку;

- продавать бумагу, если она переоценена:

- по падающему рынку;

- против растущего рынка;

Доход и риск по портфелю

Доход и риск портфеля рассматривают как две взаимосвязанные категории. Рискованность актива характеризуется вероятностью нeдoпoлyчeния доходов/получения убытков, не сопоставимых с ожидаемым вариантом. Составными частями портфеля должны выступать как инструменты одного типа (только облигации, акции), так и иные активы: ценные бумаги (недвижимость, срочные контракты и т.д). Цель комплектации портфеля – получение намеченного уровня ожидаемой доходности при минимальном уровне возможного риска. Это достигается за счет распределения средств между всевозможными активами и детального изучения финансовых инструментов.

Важнейшие параметры в формировании и управлении инвестиционным портфелем – ожидаемые доход и риск портфеля. Эти величины оцениваются согласно статистической информации за истекшие временные периоды. Поскольку в будущем с малой вероятностью повторятся прошлые изменения рынка, то полученные результаты опытный инвестор корректирует согласно своим ожиданиям.

Обычно инвесторы работают с некоторым набором активов, поскольку это приводит к снижению риска, так как цены акций изменяются постоянно, тем самым, убытки по одним акциям компенсируются прибылью других. Если в портфеле много акций, тогда это называется агрессивным риском портфеля.

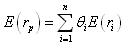

Ожидаемая доходность:

Портфель состоит из некого количества инструментов. Каждая из них обладает конкретной ожидаемой доходностью, которую можно вычислить по формуле:

где

где

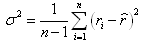

Ожидаемый риск:

Основные меры риска доходности – волатильность и дисперсия акции за n одинаковых периодов (

где

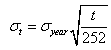

К примеру, если расчет показателей за некий период равен 1 году, то можно определить волатильность за t, период времени:

где 252 – среднее количество торговых дней в году, которое может изменяться соответственно периодам времени. Зачастую, волатильность определяют, основываясь на ежедневных данных о доходности актива.

Выбор инвестиционного портфеля управляющей компании

Очень часто инвесторы при формировании оптимального инвестиционного портфеля в целях грамотной оптимизации доходов и рисков прибегают к доверительному управлению денежными средствами сторонней компанией.

Так как достижение многих крупных целей реализуется в долгосрочном периоде, важно избежать существенных финансовых убытков, которые могут истратить многолетние накопления. Поэтому такой выбор инвестиционного портфеля управляющей компании имеет очевидные преимущества:

- инициатива за принятие инвестиционных решений в руках профессионалов;

- подписанная декларация, в которой оговорены – состав портфеля, цели управления, варианты долгосрочного и комплексного решения, в соответствии с профилем риска;

- выбор инвестиционного портфеля управляющей компании производит лично инвестор (из существующих стратегий компании), либо формируется личная стратегия, учитывающая запросы инвестора;

- ежеквартальный и промежуточный отчеты на любую дату по совершенным операциям, обзорам ситуаций на рынках, изменениях в портфелях, различных стратегий;

- возможность частичного или полного вывода активов в рамках оговоренных в договоре сроков;

- согласно договору, за управление активами инвестора, управляющему полагается вознаграждение, размер которого зависит от выбранной стратегии.

Тем самым, доверив управление профессионалам, выбор оптимального инвестиционного портфеля управляющей компании позволяет сохранить сбережения, получить по нему доход с минимальными рисками, а также сэкономить время и нервы.

Источник

«Первый шаг — определиться с рисками». Как собрать доходный портфель

Нет единого инвестиционного актива на все случаи жизни. У каждого из них могут быть как хорошие, так и не самые удачные периоды в зависимости от экономического цикла. Как следствие, разные классы активов могут демонстрировать разнонаправленную динамику. Но если объединить в одном портфеле разные активы, то в долгосрочной перспективе можно добиться значительного снижения риска — это означает большую устойчивость портфеля и меньший стресс для инвестора.

В поиске идеального актива

У каждого актива есть благоприятные и неблагоприятные периоды. Понимание этого факта затерлось в сознании современных инвесторов. Так, например, основные американские индексы, в которые теперь хочет инвестировать весь мир, начиная с 2009 года видели только планомерный рост (за исключением глубокой, но короткой коррекции в начале 2020 года).

Если посмотреть на график индекса MSCI World, включающего в себя более 1500 крупнейших компаний мира, то на отрезке 2009–2020 годов он планомерно растет со среднегодовой доходностью 11,7%. Но если вернуться на полтора года назад, то мы увидим, как с 2007 по 2008 год индекс падал на 54%, поэтому инвесторы, которые вложились в акции на пике 2007 года, окупили свои вложения лишь спустя шесть лет — в 2013 году, а их годовая доходность к концу 2020 года сократилась вдвое относительно периода 2009–2020. Если бы старт инвестиций пришелся на начало 2000-х, то коррекций в 50% было бы уже две, а среднегодовая доходность на протяжении 13 лет была бы всего около 3%.

При долгосрочном инвестировании в широкий рынок акций существуют риски глубоких и продолжительных коррекций. Было бы наивно предполагать, что благоприятное последнее десятилетие для большинства рынков станет гарантией отсутствия рисков в будущем. Наша главная идея — постараться максимально избежать таких рисков и создать портфель, который будет более устойчив к потрясениям, имея меньшую волатильность , чем отдельные классы активов.

Часто бывает, что в то время, когда рынок акций падает, рынок долговых бумаг растет. Во время спада экономики центральные банки снижают ставки, чтобы стимулировать ее рост. Снижение ставок приводит к росту цен всех типов облигаций. Цену толкает вверх и спрос: инвесторы бегут от риска в защитные активы. Один из таких популярных защитных активов — золото. Зачастую данный металл может демонстрировать динамику, отличную от рынка акций и облигаций.

Довольно глубокие и продолжительные коррекции , которые инвестор видит на длинном горизонте, бывают разной интенсивности и обусловлены разными причинами. Картина меняется, если построить график динамики совершенно простого портфеля, составленного в определенной пропорции из широкого индекса акций, длинных казначейских облигаций США, облигаций с привязкой к инфляции и золота.

С 2007 года инвестор получил бы такой же доход, как и в акциях (около 6,5%), но при значительно меньшей волатильности портфеля. Так, например, глубина просадки такого портфеля в кризис 2008 года составила бы 19% против 54% индекса MSCI (падение в акциях компенсировалось бы ростом в бондах и золоте).

Одним из последних примеров является коррекция в феврале-марте 2020 года. Если брать месячные данные, то портфель акций просел бы на 21%, тогда как сбалансированный портфель потерял бы всего 4,4%. Диверсифицированный портфель, состоящий из разных классов активов, будет более устойчивым и сильно не потеряет в доходности относительно рисковых активов на длительном промежутке времени.

Экономика — вниз, а облигации куда?

Можно утверждать, что мировая экономика определяется четырьмя фазами, каждая из которых сочетает в себе вектор роста и вектор падения. Период быстрого роста в сочетании с высокой инфляцией можно назвать инфляционным бумом, в то время как сочетание быстрого роста с низкой инфляцией может представлять собой дезинфляционный бум. Падение экономических темпов роста в сочетании с высокой инфляцией часто называют стагфляцией, и, наконец, мы можем назвать период замедления экономики в сочетании с низкой инфляцией дефляционным спадом.

Разные классы активов по-разному реагируют на каждый из четырех экономических циклов. Так, в период стагфляции падают акции, но растут облигации, привязанные к инфляции. Из-за инфляции снижается ценность денег, главным бенефициаром этого процесса является золото. Когда растет и экономика, и инфляция, то создается достаточно благоприятная среда для таких активов, как товарные рынки, акции и облигации развивающихся стран, а также золото и облигации, привязанные к инфляции.

Если экономика растет в то время, когда падает инфляция, то наступает идеальное время для покупки акций. Яркий пример — период после экономического кризиса 2007–2008 годов. В такой ситуации также вполне выгодными становятся среднесрочные облигации и рынок недвижимости. Падают экономика и инфляция — растут длинные надежные облигации и золото.

Концепция паритета риска

Комбинация из разных классов активов в равной пропорции является лучшей альтернативой, чем инвестиции в отдельно взятый класс активов, но такой вариант все еще далек от оптимального.

Если акции с облигациями будут представлены в портфеле в равных долях, то при просадке на рынке акций облигации не смогут компенсировать это движение в портфеле. Также портфель может существенно просесть от золота, если его вес в портфеле будет чрезмерно высоким. Более оптимальный подход к составлению портфеля — уравновешивать активы не по капиталу, а по уровню риска, который несет каждый из активов. Такую стратегию называют стратегией паритета риска, или risk parity. Популяризировал этот подход Рэй Далио, легендарный инвестор и основатель крупнейшего хедж-фонда Bridgewater Associates.

В более агрессивных версиях стратегия предусматривает наличие кредитного плеча, которое определяет риск и доходность в портфеле. Но даже в версиях без плеча возможны варианты изменения параметров портфеля через ограничение по максимальному риску на портфель. Исходя из представлений инвестора о приемлемом риске и доходности, другими словами, исходя из риск-профиля инвестора, можно составить портфель, оптимально отвечающий его требованиям.

Так как у каждого инвестора свое представление о приемлемом риске и необходимой доходности, то универсального решения для всех не существует. Поэтому то, с чего надо начать — определить свой риск-профиль. Портфель должен быть диверсифицирован не только по классам активов, но и по географии. Сейчас у начинающего российского инвестора ограничен доступ ко многим инструментам, торгующимся на иностранных биржах. Но существует решение в виде биржевых фондов, которые свободно может купить каждый и которые дают возможность инвестировать в портфели, повторяющие состав широких и секторальных зарубежных индексов.

Источник