Банковские инвестиции

Инвестиции — это кратко- или долгосрочные вложения средств. Банковские структуры ориентированы на привлечение денег посредством различных направлений. В последние годы функции банков многократно расширились, но основным источником дохода были и остаются инвестиции.

Всё же, основная деятельность банка это кредитование физических и юридических лиц. Поэтому большая часть дохода формируется именно от данного вида деятельности.

Банковские инвестиции это важная строка в доходах коммерческого банка, носящая долгосрочный характер. Объектами для вложений выступают активы, которые приносят гарантированный доход. К активам относятся акции, облигации и другие ценные бумаги стабильных государств и крупных корпораций, а также их производные.

В банковском секторе популярен термин инвестиционный портфель — то есть совокупность всех активов, которые приносят процентную прибыль. Доходность портфеля базируется на оценке процентной прибыли, переоценке стоимости активов и стоимости спрэда (комиссий за оказание услуг инвестиционного характера вкладчикам банка).

Источники

Откуда банки берут средства для собственной инвестиционной деятельности?

Все ресурсы, которые направляются на развитие инвестиционной деятельности, являются либо собственными средствами, либо привлеченным. В любом случае они сформированы самим учреждением.

Привлеченные инвестиции предполагают наличие инструментария и многочисленных продуктов банка, которыми клиенты могут пользоваться для извлечения выгоды и прибыли.

Для этого банки ведут дилерскую, брокерскую, управленческую и депозитарную деятельность.

Физическим лицам предлагаются:

- Банковские депозиты и вклады (ПИФы в том числе)

- Сертификаты и сберегательные программы

- Векселя.

Для юридических лиц и малого бизнеса список инструментов более широк:

- Деривативы

- Инвестиционное кредитование

- Операции на рынке акций и облигаций.

Благодаря широкому ассортименту банковских инструментов клиенты могут получить реальный доход, сохранить свои сбережения, а также получить дополнительные выгоды в виде, например, усиления своей репутации на рынке.

Основой для формирования источников банковских инвестиций выступают их собственные средства (капитал).

Для активных операций банк использует депозиты как срочные, так и до востребования. Тут стоит отметить, что использование депозитных средств до востребования более рискованно, чем использование средств срочных вкладов.

Далее, кредитные организации, придерживающиеся активной инвестиционной политики, часто формируют инвестиционную базу за счет привлеченных займов. В них входят средства, выделяемые центральным банком и другими крупными банками на рынке, а также средства, полученные в результате выпуска долговых ценных бумаг. Не исключены заимствования на финансовых рынках, однако здесь стоит внимательно следить за расходами на их привлечение и доходами от реализации.

Доход от банковских вложений складывается из следующих источников:

- проценты от вложений

- рост стоимости ценной бумаги, в которую банк инвестировал

- комиссия за предоставляемые инвестиционные услуги.

Банковские инвестиции называют косвенными вложениями в экономику, что в свою очередь благоприятно отражается на её росте.

Основная цель банковских инвестиций это получение максимальных уровней прибыли при минимальных рисках.

Банковские инвестиции в ценные бумаги это инструмент получения существенного дохода на фондовых рынках.

Получение дохода, однако не единственная задача банковской инвестиционной деятельности в ценные бумаги. Одной из задач является обеспечение исполнения обязательств перед собственными вкладчиками. Обещанный процент по депозитам банки обеспечивают собственной инвестиционной деятельностью.

Банковские инвестиции в России осуществляются в государственные ценные бумаги и бумаги крупных частных Российских компаний. Единственным критерием выбора бумаги будет её соответствие уровням надежности, ликвидности и доходности, которые утверждены в процессе формирования банковского инвестиционного портфеля и стратегии.

Случается, что инвестиции кредитных организаций в ценные бумаги производятся секторальным методом. Область покупки сужается до конкретного сектора экономики. Это могут быть акции компаний добывающей промышленности или сельского хозяйства и т.д. Это делается по разным соображения. Например, банк хочет развиваться и влиять на конкретный сектор экономики, или попросту выбирает наиболее динамично растущий и прибыльный сектор.

Характеристики ценных бумаг, входящих в инвестиционный портфель банка:

- ликвидность ценной бумаги (время обращения актива в денежные средства. Чем выше ликвидность бумаги, тем легче в банку избавиться от выбранной бумаги, и тем выше её привлекательность)

- доходность (доходность считается удовлетворительной, если позволяет достигнуть поставленных инвестиционных целей)

- величина процентной ставки (высокий процент в большинстве случаев подразумевает и высокие риски).

Величина банковских доходов от инвестиций напрямую связана со стоимостью инвестиционного портфеля.

Доходность по ценным бумагам складывается из:

- стоимости ценной бумаги

- процентных поступлений по бумагам, находящимся в портфеле

- дивидендов

- учтенных процентов.

Банковские организации это основа экономики и именно от их стабильности зависит здоровье и прочность всей финансовой системы.

Данный тезис стимулирует развитие сферы регулирования банковских инвестиций.

Регулятор выставляет рейтинг и список ценных бумаг доступных для инвестирования банкам. Если бумага не обладает достаточным рейтингом, инвестирование в нее со стороны кредитных организаций строго запрещено. Это защищает банковский сектор от вложений в плохие активы и снижает инвестиционные риски.

Основные направления вложений

Банковские инвестиции — это вложения средств на определенный, как правило, длительный, срок в различные инструменты:

- Ценные бумаги, которые принадлежат корпоративным эмитентам

- Уставные фонды организаций

- Государственные облигации и займы

- НМА и инновационные разработки

- Драгметаллы

- Объекты, приносящие доход.

Также инвестициями банка в свое развитие считается открытие новых направлений и филиалов, разработку и внедрение новых технологий, услуг и продуктов для клиентов.

Привлечение банковских инвестиций

Если рассматривать ситуацию в России, то, несомненно, самым популярным источником финансирования проекта являются банковские инвестиции.

Однако насколько доступен и выгоден такой способ финансирования сегодня?

В виду сложившейся ситуации, а именно действующих санкций, затрагивающих большую часть банковского сектора в России, а также большой доли невозвратных кредитов, изменились условия кредитования.

Всё это привело к повышению процентных ставок по всей линейки кредитных продуктов, а также ужесточению требований к заёмщику.

Всё это ведёт к уменьшению использования банковских инвестиций со стороны компаний.

Также проблемой привлечения банковских инвестиций будет факт сложности получения займа на долгосрочный период. Для минимизации собственных рисков банки производят полный аудит финансово хозяйственной деятельности, вдобавок ко всему сложилась практика занижения стоимости залогового имущества в 2, 3 и более раз.

Источник

Понятие и классификация инвестиций коммерческих банков

Коммерческие банки – финансовые институты, которые получили лицензию Банка России и могут кредитовать и принимать вклады от населения и различных предприятий.

Ключевые функции коммерческих банков:

– финансирование компаний, государства и его граждан;

– выпуск кредитных денег;

– осуществление расчетов и платежей, эмиссионно-учредительская функция;

– консалтинг, предоставление экономической и финансовой информации.

Функции коммерческих банков в Российской Федерации (приложение А).

Организационная структура и структура управления коммерческого банка регламентируется Уставом, в котором содержатся положения об органах управления банка, структуре органов управления, а также порядке образования и их функциях (приложение Б).

Инвестиционная деятельность коммерческих банков в Российской Федерации не регламентируется специально принятыми законами и нормативно-правовыми актами, но есть определенный ряд принятых и действующих отечественных законов, которые косвенно регулируют инвестиционную деятельность банков.

Благодаря инвестиционным банкам существует возможность осуществлять долгосрочные вложения в развитие промышленности, действия с ценными бумагами за свой счет и за счет средств клиента.

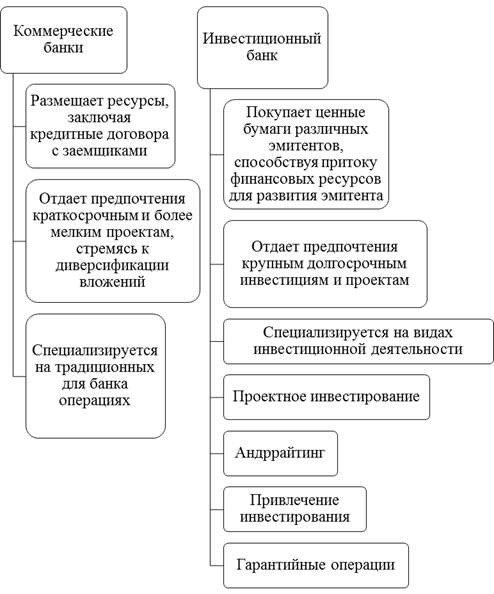

Всемирная практическая деятельность свидетельствует, что инвестиционный банк имеет общие черты с коммерческим банком, потому как эти два вида банков считаются связующим звеном между конечным инвестором и конечным заемщиком финансовых ресурсов. Вместе с тем, между инвестиционным и коммерческим банками есть некоторые различия, которые представлены на рисунке 1.

Рисунок 1 – Отличительные особенности коммерческих и инвестиционных банков

Более классическое значение инвестиционного банка считается следующее: банк, главными направлениями деятельности которого являются масштабные инвестиции денежных ресурсов в долгосрочные операции с ценными бумагами, участие в капитале эмитентов, организация эмиссий согласно приказу клиентов, управление портфелем ценных бумаг клиентов, а также привлечение денежных ресурсов в интересах и по поручению клиентов, называется инвестиционным.

Инвестиции – денежные средства, ценные бумаги, прочее имущество, в том числе имущественные права и иные права, которые имеют денежную оценку, вкладываются в объекты предпринимательской или иной деятельности в целях получения прибыли либо достижения иного положительного эффекта. Зачастую под инвестициями понимается вложение средств, которое может и не приводить к росту капитала и получению прибыли. Общая классификация инвестиция представлена в приложении В.

Классификация инвестиций в РФ по объектам инвестиционной деятельности представлена в приложении Г.

По направленности действия выделяют:

− начальные инвестиции (капиталовложения на основание компании);

− экстенсивные инвестиции (капиталовложения, которые направляются на расширение производственного потенциала);

− реинвестиции (капиталовложения в создание либо приобретение новых средств производства с целью поддержания стабильной работы организации).

По форме собственности:

− инвестиции (капиталовложения, которые производятся центральными и местными органами власти и управления за счёт бюджетных, внебюджетных и заёмных средств путём мобилизации собственных финансовых источников);

− частные инвестиции (капиталовложения, осуществляемые гражданами и частными предприятиями);

− смешанные инвестиции (капиталовложения при участии государства, регионов, муниципальных образований, а также юридических и физических лиц);

− иностранные инвестиции (капиталовложения, которые осуществляются иностранными государствами, физическими и юридическими лицами).

По сроку действия выделяют: краткосрочные (менее 1 года); среднесрочные (период от 1 до 5 лет); долгосрочные (на срок свыше 5 лет).

По форме вложения:

− прямые инвестиции (капиталовложения, которые осуществляются юридическими или физическими лицами, имеющими право участия в управлении объектом инвестирования, либо получающими такое право в результате вложения инвестиций);

− косвенные инвестиции (капиталовложения в объекты инвестирования через финансовых посредников посредством приобретения различных финансовых инструментов).

Формы инвестиционной деятельности коммерческих банков классифицируются на единых критериях систематизации инвестиционных видов. Тем не менее представляется допустимым выделить ряд особенностей банковской инвестиционной деятельности, заключающейся в следующей классификации ее видов: реальные инвестиции; финансовые инвестиции; производственные инвестиции.

Данную классификацию целесообразно представить в виде следующей схемы, представленной на рисунке 2.

Рисунок 2 – Классификация и формы банковских инвестиций

На практике более востребованными формами инвестиционной деятельности коммерческих банков являются производственные и финансовые инвестиции.

Производственные инвестиции – это капиталовложения, которые предназначены для нового строительства, реконструкции, расширения и технического перевооружения действующих организаций.

Финансовые инвестиции – это капиталовложения свободных средств в различные финансовые инструменты с целью получения прибыли или иного положительного эффекта.

Подводя итог всего вышесказанного можно сделать вывод, что инвестиционная деятельность банков имеет двойственную природу. Инвестиционная деятельность коммерческого банка нацелена на увеличение доходов банка. Непосредственно, эффект инвестиционной деятельности в макроэкономическом аспекте заключается в достижении прироста общественного капитала [1].

Источник

Реальные инвестиции банков

Вложения в недвижимость могут приносить доход в виде прироста рыночной стоимости и арендной платы.

Рынок недвижимости включает три основных сегмента: жилые здания, объекты хозяйственного назначения и земельные участки. Деятельность на каждом из них требует специальных знаний при покупке и управлении, что означает необходимость наличия в штате банка профессионально подготовленных работников соответствующей квалификации. Кроме того, для этой формы вложений характерна низкая степень ликвидности. Поэтому принятие инвестиционных решений должно быть связано с учетом всех указанных факторов, опираться на всестороннюю информацию и взвешенные оценки. Критериями при выборе объекта инвестирования в сфере недвижимости служат назначение объекта, местоположение, размер объекта, покупка или строительство, замена путем продажи.

Вложения в драгоценные металлы, камни и предметы коллекционирования могут производиться банками по различным мотивам (в расчете на возрастание рыночной стоимости, на способность данных активов сохранять свою стоимость с течением времени, а следовательно, служить страховым резервом, по престижным соображениям и др.).

Как правило, инвестирование в драгоценные металлы, камни и коллекции не направлено на извлечение прибыли в ближайшем будущем и осуществляется банками, обладающими достаточной ресурсной базой или проводящими политику вложений в недооцененные активы, а также иные рисковые активы с неопределенной рыночной оценкой в расчете на получение в перспективе высоких доходов.

определяет возможность их относительно быстрой реализации при наступлении форс-мажорных обстоятельств.

Реальные инвестиции, как правило, составляют незначительную долю в общем объеме банковских инвестиций. Более характерными для банков как финансово-кредитных институтов являются финансовые инвестиции.

Финансовые инвестиции банков включают вложения в ценные бумаги, срочные депозиты в других банках, инвестиционные кредиты, паи и долевые участия. По мере развития фондового рынка все большее значение приобретают вложения в ценные бумаги: долговые обязательства (векселя, депозитные сертификаты, государственные и муниципальные ценные бумаги, прочие виды обязательств, эмитируемые юридическими лицами), долевые ценные бумаги (акции), производные ценные бумаги (деривативы). Вложения в ценные бумаги могут производиться за счет средств банка (собственные инвестиционные операции), а также за счет средств и по поручению клиента (клиентские инвестиционные операции). Банк может осуществлять вложения в виде срочных депозитов в другие банки. Депозитные операции используются Центральным банком для связывания излишней ликвидности.

Инвестиционный кредит выступает как форма предоставления долгосрочной ссуды на условиях платности, срочности и возвратности, при которой банк имеет право на возврат основной суммы долга и процентных платежей, но не приобретает права по совместной хозяйственной деятельности. Вместе с тем этот вид кредитования имеет определенные отличия от других кредитных сделок, в числе которых спе^ цифика целевого назначения кредита, более длительный срок предоставления и высокая степень риска. Для уменьшения инвестиционных рисков российские банки, осуществляющие инвестиционное кредитование, предъявляют заемщикам ряд дополнительных условий.

приобретение контрольного пакета акций предприятия; •

обеспечение финансовыми гарантиями правительства, надежных банков; •

обеспечение высоколиквидным залогом; •

Поскольку инвестиционный кредит выдается на длительные сроки, при оценке инвестиционных рисков в ходе рассмотрения кредитной заявки или инвестиционного проекта важное значение имеет не только анализ текущей кредитоспособности заемщика и его кредитная история, но и учет динамики финансового состояния предприятия.

Вложения в доли, паи и акции в отличие от инвестиционного кредитования представляют собой такую форму участия банков в хозяйственной деятельности, при которой банки выступают как совладельцы уставного капитала предприятий и организаций и учредители (соучредители) компаний финансового и нефинансового характера.

Инвестиции в создание и развитие предприятий и организаций включают два основных вида: вложения в хозяйственную деятельность других предприятий и вложения в собственную деятельность банка. Вложения банка в хозяйственную деятельность сторонних предприятий и организаций осуществляются посредством участия в их капитальных затратах, формировании или расширении уставного капитала. При участии в уставном капитале путем покупки акций, паев, долей коммерческие банки становятся совладельцами уставного капитала и приобретают все права, которыми в соответствии с законодательством обладают акционеры и участники предприятия. Вложения в создание и развитие сторонних предприятий также имеют место при учредительской деятельности банка, когда последний является учредителем (соучредителем) финансовых и нефинансовых компаний и их объединений.

Учреждаемые коммерческими банками организации относятся преимущественно к финансовой сфере (инвестиционные фонды и компании, брокерские фирмы, инвестиционные консультанты, лизинговые и факторинговые фирмы, депозитарные и клиринговые институты, страховые фирмы, негосударственные пенсионные фонды, холдинги, финансовые группы и т.д.) или сфере услуг (финансовое консультирование, информация и пр.).

Участие банков в хозяйственной деятельности предприятий и организаций обусловлено различными мотивами: •

установление финансового контроля над инвестициями; •

диверсификация рисков и повышение прибыльности банковского бизнеса; •

расширение зоны влияния, видов услуг, предоставляемых клиентам с целью упрочения положения банка на различных рынках; •

расширение ресурсной и клиентской базы посредством создания сети дочерних финансовых институтов; •

увеличение денежных потоков в распоряжении банка через каналы дочерних и зависимых организаций; •

выделение в качестве самостоятельных тех структурных подразделений, которые достигли значительных масштабов и получили самостоятельное значение при сохранении банковского контроля над ними; •

обход законодательного запрета на ведение банками непрофильных операций (в сфере производства, торговли материальными ценностями и страхования).

Инвестиции в создание и развитие сторонних предприятий и организаций могут носить производственный и непроизводственный характер.

Источник