- Реальные и финансовые инвестиции — что это такое, их виды и особенности

- Реальные и финансовые инвестиции – их основные отличия

- Виды реальных и финансовых инвестиций

- Виды финансовых инвестиций и их характеристики

- Источники реальных и финансовых инвестиций

- Собственные средства

- Заемные средства

- Привлеченные средства

- В итоге: какой вид инвестиций оптимален?

- Что такое реальные инвестиции?

- Виды реальных инвестиций

- Реальные инвестиции предприятий

- Реальные и другие виды инвестиций

- Риски реальных инвестиций

- Как управлять вложениями в реальные активы

- Реальные инвестиции в России и США

- Выводы

Реальные и финансовые инвестиции — что это такое, их виды и особенности

Инвестиции, согласно общепринятому определению, представляют собой выгодные вложения средств с целью получения дохода, выраженного в денежных единицах или процентах от размещенного капитала.

Инвестирование средств заложено в основе любой экономической деятельности. Каждый соучредитель, вкладывая деньги в бизнес, становится инвестором. Родители, оплачивая обучение ребенка, также имеют основания рассчитывать на отдачу от своих затрат, пусть и не прямую, а в виде обеспеченного будущего для ребенка (а, возможно, и своего).

Примеров много, но при всем их разнообразии существует деление на две основные категории. Читателю предлагается подробная характеристика реальных и финансовых инвестиций. Чем они отличаются? Каковы преимущества каждого вида, и при каких условиях они проявляются?

Реальные и финансовые инвестиции – их основные отличия

К реальным инвестициям относят вложения, увеличивающие капитал конкретного предприятия. Этот финансовый вид вложений состоит в приобретении ценных бумаг и других обезличенных инструментов, обеспечивающих доходность.

Возможны две формы реальных инвестиций:

- Денежная, что бывает чаще всего. Финансирование осуществляется с целью увеличения суммы основных и оборотных средств. Результатом становится наращивание объемов производства и сбыта, что влечет снижение себестоимости и повышение конкурентоспособности.

- Натуральная. Выражается передачей материальных и нематериальных активов. Обязательна оценка стоимости предметов, вовлекаемых в производственный процесс.

Таким образом, каждое реальное инвестирование невозможно без финансового вливания.

Теперь пора переходить ко второй категории вложений. Виды финансовых инвестиций:

- Ценные бумаги предприятий (акции, облигации, векселя).

- ПИФы.

- Тезаврированные ценности.

- Банковские сертификаты и депозитные вклады.

- Валюта.

- Фьючерсы и опционы.

В приведенном списке не все позиции безусловно относятся к финансовым инвестициям. Первый пункт имеет некоторые особенности. Реальными считаются следующие вложения:

- Ценные бумаги, выкупленные у акционеров владельцем фирмы-эмитента.

- Векселя, выданные предприятием в качестве платежного средства за поставленные товары и оказанные услуги, приобретенные инвестором.

- Имущество, предоставленное во временное пользование предприятию.

Итак, главная разница между реальными и финансовыми инвестициями состоит в целевом характере вложения средств.

Проще всего понять это различие на примере киноиндустрии. Финансовый инвестор (финансист) приобретает какое-то количество акций кинокомпании (киностудии) на фондовом рынке по причине того, что эти ценные бумаги демонстрируют устойчивый рост котировок. В отличие от него, реальный инвестор вкладывает средства в конкретный проект (фильм), а решение принимает, подробно ознакомившись со сценарием, списком актеров и другими нюансами.

Финансиста подробности не интересуют. Он воспринимает объект вложения как «черный ящик», у которого на входе – инвестируемая сумма, а на выходе – прибыль.

Другой пример реальных инвестиций – это покупка предприятием оборудования для нового производства.

Приобретение акций не равнозначно финансовому характеру инвестиции. Этот способ вложения средств делится на две категории:

- Прямое инвестирование – скупка ценных бумаг предприятия с целью получения контроля над ним.

- Портфельная инвестиция – приобретение определенного количества акций для получения дивидендов или спекуляции ими на фондовом рынке.

Кроме признака направленности существуют и другие особенности, отличающие один вид прибыльных вложений от другого, а также их внутренняя классификация.

Виды реальных и финансовых инвестиций

К понятию «реальные инвестиции» относятся следующие направления вложений капитала, привлеченного извне или изысканного во внутренних резервах за определенный временной интервал:

| Тип реальных инвестиций | Целевое назначение |

| Валовые | Модернизация производства, повышение конкурентоспособности или наращивание производительности |

| Инновационные | Обновление средств производства, совершенствование технологий |

| Расширительные | Экстенсивное развитие |

Тот факт, что реальные инвестиции могут быть направлены на приобретение основных фондов, означает их относительную безопасность. Оборудование имеет стабильную ценность в течение длительного времени, и в случае неудачи или банкротства — подлежит реализации.

Финансовое инвестирование – это вложения в акции и другие бумаги, эмитированные (выпущенные в оборот) предприятием. Они, в случае банкротства, могут частично и даже полностью утратить свою стоимость. При этом есть вероятность их быстрого и значительного роста. Например, стремительный рост криптовалюты или акций Microsoft.

Рассмотрим преимущества и недостатки двух основных видов инвестиций.

| Критерий сравнения/ Вид инвестиции | Реальные | Финансовые |

| Порог вхождения в бизнес | Высокий | Низкий (от одной акции) |

| Уровень рисков | Низкий | Высокий |

| Способ вхождения | Есть сложности, связанные с необходимостью глубокой осведомленности | Просто, через биржевого оператора |

| Возможная доходность | Высокая | Средняя (до 20 % годовых) |

| Ликвидность (возможность выхода из бизнеса) | Низкая | Высокая – продать акции можно быстро |

У финансовых инвестиций есть еще одно достоинство, выражающееся разнообразием выбора форм. Их можно осуществлять на трех рынках: фондовом, валютном и кредитно-депозитном (путем размещения средств на банковских счетах). Все они снабжены электронными площадками, что упрощает управление ими.

Виды финансовых инвестиций и их характеристики

Инвестор самостоятельно отдает предпочтение тому или иному финансовому инструменту для получения дохода. У каждого из них есть свои особенности применения и требования к квалификации. Рассмотрим популярные способы прибыльного вложения средств в ценности:

Зависимость от квалификации биржевого брокера, осуществляющего непосредственное управление финансами. К тому же, с этим специалистом приходится делиться прибылью

| Вид финансовых инвестиций | Краткая характеристика |

| Фьючерсы | Высокий риск потери вложенных средств. Инвестору требуется знание принципов работы соответствующей биржи. Большие временные затраты |

| Опционы | |

| ПИФы | Зависимость от квалификации биржевого брокера, осуществляющего непосредственное управление финансами. К тому же, с этим специалистом приходится делиться прибылью |

| Ценные бумаги коммерческих предприятий | Спекуляция акциями и облигациями может приносить большой доход или убыток |

| Тезаврированные ценности | Вложения в драгметаллы, предметы искусства и антиквариат имеет смысл осуществлять только в расчете на долгосрочную перспективу |

| Валюта | Необходимо обучение работе на рынке Forex |

| Банковские и корпоративные облигации | При приобретении долговых обязательств, дивиденды тем меньше, чем стабильнее финансовое положение эмитента |

Общее правило любой инвестиции состоит в обратной пропорциональности рисков и возможных дивидендов. На выбор стратегии влияют индивидуальные особенности финансиста. Он может проявлять признаки принадлежности к одной из условных психологических групп: консервативной, умеренной или авантюрной.

Источники реальных и финансовых инвестиций

Любое прибыльное вложение имеет финансовую природу и оценивается конкретной суммой. Объективно существует три источника средств – их можно изыскать во внутренних резервах, занять или привлечь в качестве пая (доли).

Собственные средства

Финансовые инвестиции предприятия включают в себя определенное количество ценных бумаг, выпущенных в оборот эмитентом. Как правило, практикуется портфельный принцип формирования пакета, что позволяет распределять риск между разными нишами.

Если приобретаются акции конкретного юридического лица с целью дальнейшего слияния (поглощения), речь идет о реальном вложении. Следует помнить о том, если изысканы собственные средства (например, из накопительного фонда), они все равно имеют свою «цену», определяемую возможной прибылью (в случае размещения на банковском депозите или ином альтернативном источнике дохода).

Заемные средства

Решающее значение имеет разница между кредитной ставкой и ожидаемым уровнем дохода. Естественно, при ее отрицательном значении, вложение окажется убыточным. Как правило, банковские займы используются для реального инвестирования, обеспечивающего относительно высокую прибыль.

Привлеченные средства

Схема во многом сходна с заимствованием, но расчеты с дольщиками или пайщиками производятся не по фиксированной ставке, а пропорционально внесенным суммам. Привлечение соинвесторов оправдано только в случае реального вложения, и для приобретения ценных бумаг применяется крайне редко. Каждому финансисту проще купить собственный пакет акций или облигаций.

Рассмотрев перечисленные варианты, можно прийти к выводу, что для инвестиций наиболее приемлемым источником средств являются накопления юридических или физических лиц.

В итоге: какой вид инвестиций оптимален?

Вопрос умышленно сформулирован несколько провокационно. Любые реальные или финансовые инвестиции предприятия включают в себя затраты средств, дающих отдачу не сразу и без полной гарантии на возврат вложенной суммы. Инструменты получения доходов не бывают универсальными, а возможность и эффективность их применения зависит от целого ряда факторов. При выборе типа инвестиции следует учитывать следующее:

- Сумма. Если она значительна, то ее можно выгодно вложить в конкретный бизнес и рассчитывать на серьезную отдачу.

- Максимальный период оборачиваемости. «Быстрых» денег реальные инвестиции обычно не дают – проект должен пройти все фазы своего развития, преодолеть точку безубыточности и дать прибыль.

- Ликвидность. Чем устойчивее положение инвестора, тем меньше вероятность того, что ему срочно и непредсказуемо понадобятся деньги. Ценные бумаги можно реализовать быстро. К доле в предприятии этот способ вывода средств неприемлем.

- Квалификация инвестора. Участие в управлении фирмой требует глубокого знания принципов ее работы. Финансисту это не нужно – он должен разбираться в графиках котировок, принадлежащих ему «бумажных» активов, цен на драгметаллы и т. п.

Для инвестора главным критерием выбора способа вложения служит размер вероятной прибыли.

Источник

Что такое реальные инвестиции?

В развитие реального бизнеса можно инвестировать разными способами: путем портфельных, прямых или реальных вложений. Мы обсудили первые два способа, а вот что такое реальные инвестиции?

Реальными инвестициями называется вложение денег в материальные и нематериальные активы предприятия

Синонимом термина являются капитальные вложения, инвестиции в основной капитал и нефинансовые инвестиции.

Виды реальных инвестиций

Инвестиции в реальную экономику представляют собой вложения в производство товаров или услуг. С макроэкономической точки зрения реальными являются инвестиции, за счет которых улучшается общее благосостояние страны.

К реальным инвестициям относятся средства, вложенные в приобретение:

- основных средств компании;

- материалов и сырья для производства;

- нематериальных активов;

- земельных участков или иных природных ресурсов

По направленности действий инвестиции в реальные активы делятся на следующие категории:

- начальные – осуществляемые при создании фирмы;

- экстенсивные – используемые для расширения предприятия;

- реинвестиции – направление высвободившихся инвестиций на модернизацию и покупку нового оборудования

Капитальные вложения могут осуществляться юридическими лицами или гражданами. Примерами реальных инвестиций для физ. лиц являются:

- приобретение недвижимости или техники для сдачи в аренду;

- покупка жилых или нежилых помещений для последующей перепродажи;

- регистрация прав на интеллектуальную собственность

Реальные инвестиции предприятий

Вложения компаний в собственное развитие может осуществляться в форме материальных или нематериальных инвестиций.

- Формой материальных вложений является покупка, строительство или реконструкция производственных фондов предприятия

- Нематериальными инвестициями предприятия считаются вложения в рекламу, создание бренда, повышение квалификации сотрудников, приобретение патентов, лицензий, опытно-конструкторские разработки и пр.

Целью инвестиций в реальный капитал фирмы является повышение конкурентоспособности выпускаемой продукции и улучшение эффективности производства в целом.

Реальные инвестиции могут осуществляться за счет следующих средств :

- собственных – прибыль компании

- привлеченных – дополнительные вклады в уставной капитал, эмиссия ценных бумаг

- заемных – банковские кредиты

Наиболее рискованно вкладывать в развитие компании заемный капитал, так как окупаемость проекта может занять до нескольких лет, а выплачивать кредит необходимо регулярно. Это накладывает дополнительную финансовую нагрузку на бизнес.

Реальные и другие виды инвестиций

По некоторым параметрам инвестиции в реальный сектор схожи с прямыми вложениями средств. Но между этими видами инвестирования имеется и ряд существенных различий.

| Критерий сравнения | Прямые инвестиции | Портфельные инвестиции | Реальные инвестиции |

| Срок вложения | Длительный | В зависимости от задач инвестора | Длительный |

| Ликвидность | Низкая | Высокая | Низкая |

| Значение для ВВП | Невысокое | Невысокое | Высокое |

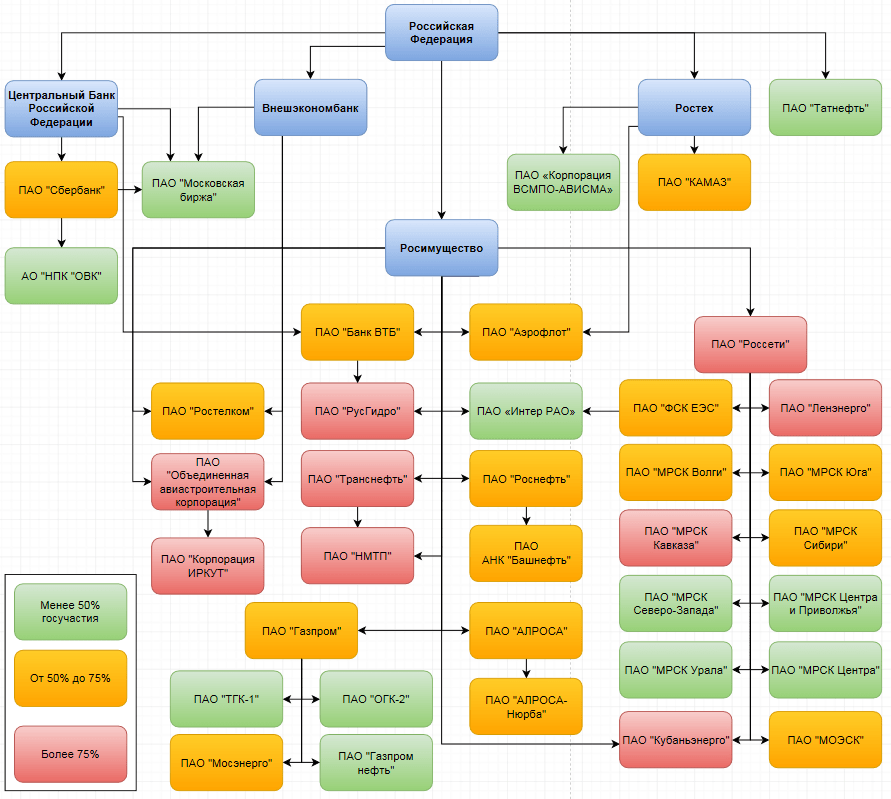

| Кто инвестирует | Венчурные фонды, бизнес ангелы, фонды прямых инвестиций | Частные инвесторы, инвестиционные фонды (паевые, биржевые и др.) | Предприятия, в т. ч. государственные, т.е. государство является соинвестором |

| Предмет инвестиций | Стартапы, молодые бизнесы в IT-сфере и традиционных секторах экономики | Ценные бумаги зрелых компаний и их фонды | Материальные ресурсы, замена оборудования, произв. помещений |

| Участие в бизнесе | Непосредственное участие либо только контроль | Инвестор не контролирует эмитентов | Непосредственное участие вплоть до заключения договоров |

| Доходность и риски | Высокие | Зависят от портфеля | Средние |

Если рассматривать инвестиции в основной капитал в масштабах страны, то их экономический эффект очевиден: создаются новые рабочие места, увеличивается уровень ВВП в стране, улучшается общее благосостояние населения. Поэтому государство либо входит в крупных реальных инвесторов заметной долей, либо старается поддерживать их посредством различных государственных программ и софинансированием бизнес-проектов за счет бюджетных средств. Также возможен вариант льготного налогообложения.

Кроме того, в интернете можно встретить понятие «финансовые инвестиции», которые обычно противопоставляют реальным. По факту они ближе всего к портфельным, но могут включать в себя не только классы активов фондовой биржи, как акции, облигации или паи на золото, но и спекулятивные инструменты товарного, срочного и валютного рынка, а также структурные продукты. В результате такие вложения в зависимости от инструментов могут быть скорее краткосрочной ставкой на то или иное событие, чем на долгосрочный рост бизнеса.

Риски реальных инвестиций

Инвестиции в реальные активы потенциально являются более доходными, чем портфельные, но обычно менее прибыльными, чем венчурные или прямые. Получение доходности от реальных инвестиций сопряжено с определенными рисками:

- финансовый – нехватка средств на реализацию проекта;

- маркетинговый – неверный подсчет прибыли от вложений;

- инфляционный – обесценивание стоимости активов;

- человеческий – неопытные специалисты могут навредить проекту

Существуют и другие виды рисков, которые не зависят от предприятия. Например, обвал экономики страны, война, введение новых налогов прочие. Для минимизации рисков управление реальными инвестициями должно осуществляться высококвалифицированными специалистами, которые имеют опыт выявлять общие проблемы на стадии планирования и устранять их при реализации проекта.

Как управлять вложениями в реальные активы

Решение о вложении денег в развитие компании или сектора экономики должно быть хорошо просчитанным и взвешенным. Для привлечения средств предприятию необходимо составить план инвестирования и рассчитать экономическую целесообразность вложений.

Управление реальными инвестициями можно разделить на следующие этапы:

- предварительный анализ – на этом этапе происходит первичное изучение конъектуры рынка и определение экономических параметров. Например, в кризисный период застройщик решил возвести многоэтажный дом с квартирами бизнес-класса. При этом покупательная способность населения падает, и люди больше приобретают жилье в сегменте эконом или комфорт. Вложенные средства не возвращаются компании длительное время. Застройщик вынужден снижать цены на квартиры, в связи с чем его прибыль существенно сокращается;

- определение формы инвестирования – во что конкретно будут вложены деньги – в строительство, модернизацию или готовый объект;

- расчет необходимого финансирования – на данной стадии определяется сумма затрат, требуемая для реализации проекта. Объем финансирования зависит от конкретных задач, поставленных перед бизнесом. Например, при покупке нового помещения можно изучить предложения на рынке. Но если компания решила построить производственное помещение, то необходимо точно рассчитать затраты на материалы, зарплату рабочих и другие издержки;

- выбор инвестиционного проекта – такой выбор полностью зависит от специфики предприятия и целей вложения. При изучении проекта необходимо оценить экономическую целесообразность, сроки реализации и окупаемость;

- оценка эффективности – на этом шаге просчитываются возможные риски, а также сопоставляется доходность с рискованностью проекта;

- составление программы – формируется поэтапный порядок действий для осуществления реальных инвестиций, устанавливается график и схема финансирования проекта;

- контроль – реальные вложения требуют непосредственного участия инвестора в реализации проекта. Ему необходимо отслеживать целевую направленность финансирования, иногда вести переговоры, заключать договора, контролировать работу сотрудников и исполнять иные функции до момента завершения проекта.

Инвестиции в основной капитал являются основополагающими для экономики всех стран. Тем не менее вложения в реальные активы больше подходит для опытных инвесторов или компаний, имеющих специалистов, способных оценить эффективность таких вложений.

Свежим примером неэффективных действий является политика Бинбанка и банка «Открытие» — произведя многочисленные поглощения, они не справились с новым бизнесом, в результате чего спасать их самих пришлось государству.

Реальные инвестиции в России и США

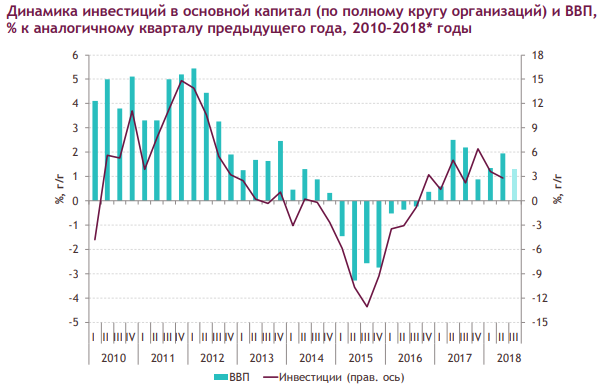

В связи с экономическим спадом, удорожанием банковских кредитов и введенными санкциями против России с 2013 по 2016 год наблюдалось снижение инвестиций в реальный сектор. Это в свою очередь негативно сказывалось на приросте ВВП.

Восстановление экономики и рост ВВП начались с середины 2016г. По данным Росстата за 2018 год капитальные вложения в предприятия увеличились на 1 567,7 миллиардов рублей по сравнению с 2017 годом, и составили 17 559 млрд. Главным инвестиционным направлением (43,3%) является приобретение и капитальный ремонт нежилых зданий и сооружений, а также улучшение земель.

На втором месте вложения в обновление производственных мощностей – машин, оборудования. Актуальные данные см. здесь: https://rosstat.gov.ru/investment_nonfinancial .

По прогнозу Министерства экономического развития, инвестиции в реальный сектор со стороны государства будут расти и к 2024 году увеличатся на 25%. Правда неясно, имеется ли в виду абсолютная денежная масса или за вычетом инфляции. Если учесть рублевую инфляцию, то увеличение цен за пять лет накопительным итогом на 25% выглядит вполне вероятным и объем реальных средств останется прежним.

В Америке капитальным вложениям также уделяется пристальное внимание. По данным Бюро экономического анализа США только за третий квартал 2019 г. они составили 3 411,38 миллиардов $.

Выводы

Инвестиции в реальный сектор могут осуществляться как различными предприятиями, так и частными лицами в виде, к примеру, покупки жилой либо коммерческой недвижимости. Объемы таких инвестиций в масштабах страны огромны и исчисляются триллионами.

На индивидуальном уровне реальные вложения требуют больших финансовых затрат и высокой квалификации инвестора, причем частое отсутствие диверсификации и высокие риски не дают право называть такие инвестиции универсальным инвестиционным инструментом.

Источник