- Дипломная работа: Анализ эффективности реальных инвестиций

- 1.1 Факторы, влияющие на инвестиционную деятельность

- 2. Основные принципы и методы оценки инвестиций

- 2.1 Классификация инвестиций в реальные активы

- 2.2 Основные принципы оценки эффективности инвестиционных проектов

- 2.3 Методы оценки инвестиций

- 3.1 Классификация показателей эффективности

- 3.2 Показатели, не предполагающие использования концепции дисконтирования

- Простые методы оценки инвестиций.

- Чистые денежные поступления

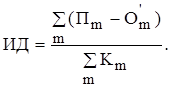

- Индекс доходности инвестиций

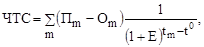

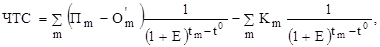

- Чистая текущая стоимость

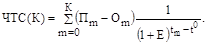

- Индекс доходности дисконтированных инвестиций

- Внутренняя норма доходности

Дипломная работа: Анализ эффективности реальных инвестиций

| Название: Анализ эффективности реальных инвестиций Раздел: Рефераты по финансовым наукам Тип: дипломная работа Добавлен 05:35:51 26 февраля 2011 Похожие работы Просмотров: 8215 Комментариев: 14 Оценило: 2 человек Средний балл: 5 Оценка: неизвестно Скачать | ||||||||||||||||||||||||||||||||||||||||||||

| 2000 г | — | 595,7 |

| 2001 г | — | 943,4 |

| 2002 г | — | 1100 |

| 2003 г | — | 1327,9 |

| 2004 г | — | 1530,6 |

Объем инвестиций в основной капитал по Алматинской области в 2005 году составил 86,2 млрд. тенге (с учетом дооценки), что на 43,4% превышает уровень 2004 года.

Наибольший удельный вес в общем объеме инвестиций, вложенных в основной капитал, занимают субъекты частной формы собственности — 76,5%, организации государственной формы собственности — 16,3%, иностранной — 7,2%.

Основными источниками финансирования инвестиций в основной капитал являются собственные средства предприятий, организаций и населения — 47,5 млрд. тенге или 55,0% от общей суммы. За счет иностранных инвестиций освоено 21,7 млрд. тенге (25,2%), республиканского бюджета — 7,4 млрд. тенге (8,6%), местного бюджета — 3,1 млрд. тенге (3,6%), других заемных средств — 6,5% млрд. тенге (7,6%).

Объем инвестиций по нашему региону неуклонно растет. В Iквартале 2006 г. было освоено инвестиций на сумму 24510,6 млн.тенге, что в сопоставимых ценах на 101,9% выше уровня соответствующего периода прошлого года и составляют 5,5% республиканского объема.

В технологической структуре инвестиций строительно-монтажные работы и затраты, связанные с приобретением машин, оборудования, транспортных средств, инструмента и инвентаря, занимают 52,5%. На капитальный ремонт основных средств приходится 0,4% от общего объема инвестиций в основной капитал, на прочие капитальные работы и затраты — 47,2%.

Таблица — 1.1 Технологическая структура инвестиций в основной капитал

| Январь-март 2006 г,млн. тенге | В % к итогу |

Инвестиции в основной капитал 24510,6 100,0

— строительно-монтажные работы 10000,3 40,8

— машины, оборудование, инструмент, инвентарь 2867,8 11,7

— капитальный ремонт основных средств 98,0 0,4

— прочие капитальные работы и затраты 11544,5 47,1

Наибольший объем инвестиций в основной капитал освоен в Алакольском (49,1% в общеобластном объеме), Карасайском (24,7%), Талгарском (8,5%), Илийском (7,5%), Енбекшиказахском (1,4%), Каратальском (1,3%), Панфиловском (1,2%) районах и г.г. Капсагае (3,3%) и Талдыкорган (1,2%). На долю остальных регионов приходится от 0,1% до 0,6%.

Рост объемов инвестиций к январю-марту 2005 года отмечался в 13 регионах области, в том числе значительно в Алакольском — в 78,3 раза, Жамбылском — в 8,7 раза, Каратальском — 8,0 раза, Панфиловском — в 2,4 раза, Илийском — 1,8 раза, Саркандском — в 1,5 раза, Кербулакском — в 1,4 оаза.

В структуре инвестиций в основной капитал по формам собственности субъектами частной формы собственности освоено 94,6%. На долю организаций государственной и иностранной форм собственности приходится, соответственно, 2,5% и 2,9%.

Таблица 1.2 Структура инвестиций в основной капитал по формам собственности и субъектов

| Январь-март 2006 | Индекс физического объема инвестиционной деятельности, в % к 2005 г | |

| В фактических ценах, млн.тенге | В % к итогу | |

Всего инвестиций всех форм

собственности 24510,6 100,0 201,9

государственная собственность 617,9 2,5 42,2

частная собственность 23187,4 94,6 242,3

собственность других государств,

их юридических лиц и граждан 705,3 2,9 63,7

Доля собственных средств предприятий, организаций и индивидуальных застройщиков в финансировании инвестиций в основной капитал составила 44,0%. Из республиканского и местного бюджетов получено, соответственно, 503,0 и 109,8 млн.тенге, что составляет 2,1% и 0,4% общеобластного объема. Заемные средства составили 1024,2 млн. тенге или 4,2% в общем объеме инвестиций.

Иностранных инвестиций вложено 11879,1 млн. тенге, что составляет 48,5% общеобластного объема.

Современная инвестиционная политика государства направлена на привлечение инвестиций в приоритетные сферы — сельское хозяйство, обрабатывающую промышленность, инфраструктуру, социальную сферу, культуру, туризм, Астану. Поддержка будет оказываться новым производствам с высокими технологиями, выпуску экспортоориентированной продукции с высокой добавленной стоимостью. Перестановка акцентов в экономике, переход от нефтяной зависимости к полноценной, развитой промышленности в разных отраслях — то, чем будет занято правительство в ближайшие 15-20 лет.

Достигнутые результаты явились следствием эффективно проводимых руководством страны мероприятий, продуманной и целенаправленной политики по привлечению инвестиций в республику. Особая заслуга, по мнению и отечественных, и иностранных инвесторов и представителей международных организаций, отводится лично Президенту страны Н.Назарбаеву — именно от его усилий и активно проводимой, работы нашей республике удалось занять лидирующие позиции по привлекательности республики для инвесторов и объемам инвестиций не только среди стран СНГ, но и среди стран Центральной и Восточной Европы.

2. Основные принципы и методы оценки инвестиций

2.1 Классификация инвестиций в реальные активы

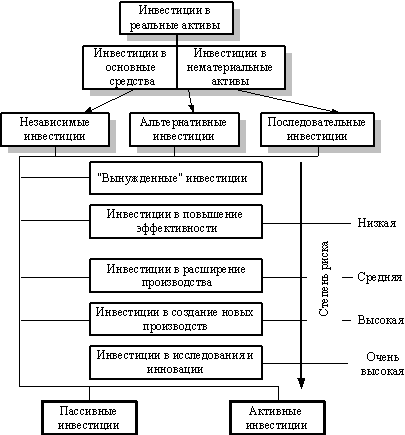

Подготовка и анализ инвестиций в реальные активы существенно зависят от того, какого рода эти инвестиции, т.е. какую из стоящих перед предприятием задач необходимо решить с их помощью. С этих позиций все возможные разновидности инвестиций можно свести в следующие основные группы:

1.«Вынужденные инвестиции», необходимые для соблюдения законодательных норм по охране окружающей среды, охраны труда, безопасности товаров либо иных условий деятельности.

2.Инвестиции для повышения эффективности. Их целью является прежде всего создание условий для снижения затрат фирмы за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства.

3.Инвестиции в расширение производства. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

4.Инвестиции в создание новых производств. Такие инвестиции обеспечивают создание новых предприятий, которые будут выпускать ранее не изготавливавшиеся предприятием товары (или оказывать новый тип услуг) либо позволяет предприятию предпринять попытку выхода с уже выпускавшимися ранее товарами на новые для него рынки;

5.Инвестиции в исследования и инновации.

Причиной, заставляющей вводить такого рода классификацию инвестиций, является различный уровень риска, с которым они сопряжены.

Логика такой зависимости между типом инвестиций и уровнем их риска очевидна: она определяется степенью опасности не угадать возможную реакцию рынка на изменение результатов работы предприятия после завершения инвестиций. Ясно, что с этих позиций исследования и инновации сопряжены с очень высокой степенью неопределенности, тогда как повышение эффективности (снижение затрат) в производстве уже принятого рынком товара несет минимальную опасность негативных последствий инвестирования. Связь между типом инвестиций и уровнем риска показана на схеме.

Инвестиции в реальные активы можно также представить с позиции взаимозависимости.

Независимые инвестиции. Инвестиции осуществляются независимо друг от друга, т.е. выбор одного инвестиционного проекта не исключает также выбора какого-либо другого.

Рисунок 2.1 — Классификация инвестиций в реальные активы

Альтернативные инвестиции. Инвестиции связаны таким образом, что выбор одной из них будет исключать другую. Обычно это возникает тогда, когда имеются два альтернативных способа решения одной и той же проблемы. Такие инвестиционные проекты являются взаимоисключаемыми. Это обстоятельство имеет важное значение в условиях ограниченности источников финансирования капиталовложений.

Последовательные инвестиции. Крупные инвестиции в завод или в оборудование обычно порождают последующие капиталовложения в течение нескольких лет, что должно быть учтено при принятии инвестиционного решения.

Осуществление инвестиций порой рассматривается как «произвольная» форма деятельности фирмы в том смысле, что последняя может осуществлять или не осуществлять подобного рода операции. На самом деле такой взгляд на проблему далек от истины, поскольку жизнь любого предприятия – плавание против потока времени и конкуренции. И в этом смысле неосуществление инвестиций приводит к результату, сходному с тем, который обнаруживает пловец, гребущий недостаточно сильно, чтобы хотя бы удержаться на одном месте (его снесет назад).

Поэтому все возможные инвестиционные стратегии предприятия можно разбить на две группы:

— пассивные инвестиции, т.е. такие, которые обеспечивают в лучшем случае неухудшение показателей прибыльности вложений в операции данного предприятия за счет замены устаревшего оборудования, подготовки нового персонала взамен уволившегося и т.д.;

— активные инвестиции, т.е. такие, которые обеспечивают повышение конкурентоспособности предприятия и его прибыльности по сравнению с ранее достигнутыми уровнями за счет внедрения новой технологии, организации выпуска пользующихся спросом товаров, завоевания новых рынков или поглощения конкурирующих фирм.

Классификация инвестиций в реальные активы приведена на схеме.

2.2 Основные принципы оценки эффективности инвестиционных проектов

В основу оценок эффективности инвестиционных проектов положены следующие основные принципы:

-рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода);

-моделирование денежных потоков, включающих все связанные с осуществлением проекта притоки и оттоки денежных средств за расчетный период;

-сопоставимость условий сравнения различных проектов (вариантов проекта);

-принцип положительности и максимума эффекта. Для того чтобы ИП с точки зрения инвестора был признан эффективным, необходимо, чтобы эффект от реализации проекта был положительным; при сравнении альтернативных ИП предпочтение должно отдаваться проекту с наибольшим значением эффекта;

-учет фактора времени. При оценке эффективности проекта должны учитываться различные аспекты фактора времени, в том числе динамичность параметров проекта и его экономического окружения; разрывы во времени (лаги) между производством продукции или поступлением ресурсов и их оплатой; неравноценность разновременных затрат и/или результатов;

-учет только предстоящих затрат и поступлений. При расчетах показателей эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие потери, непосредственно вызванные осуществлением проекта (например, от прекращения действующего производства в связи с организацией на его месте нового). Ранее созданные ресурсы, используемые в проекте, оцениваются не затратами на их создание, а альтернативной стоимостью (opportunitycost), отражающей максимальное значение упущенной выгоды, связанной с их наилучшим возможным альтернативным использованием. Прошлые, уже осуществленные затраты, не обеспечивающие возможности получения альтернативных (т.е. получаемых вне данного проекта) доходов в перспективе (невозвратные затраты, sunkcost), в денежных потоках не учитываются и на значение показателей эффективности не влияют;

-учет наиболее существенных последствий проекта. При определении эффективности ИП должны учитываться все последствия его реализации, как непосредственно экономические, так и внеэкономические;

-учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

-многоэтапность оценки. На различных стадиях разработки и осуществления проекта его эффективность определяется заново, с различной глубиной проработки;

-учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта);

-учет влияния неопределенности и рисков, сопровождающих реализацию проекта.

2.3 Методы оценки инвестиций

Экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в реальные активы. При всех прочих благоприятных характеристиках проекта он будет отвергнут, если не обеспечит:

–возмещение вложенных средств за счет доходов от реализации товаров или услуг;

–получение прибыли, обеспечивающей рентабельность инвестиций не ниже желаемого для предприятия уровня;

–окупаемость инвестиций в пределах срока, приемлемого для предприятия.

Стоимость денег во времени

В наиболее общем виде смысл понятия «стоимость денег во времени» может быть выражена фразой – рубль сегодня стоит больше, чем рубль, который мы получим в будущем. Рубль, полученный сегодня, можно немедленно вложить в дело, и он будет приносить прибыль. Или его можно положить на банковский счет и получать процент.

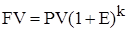

Формула сложных процентов:

где FV – будущая величина той суммы, которую мы инвестируем в любой форме сегодня и которой будем располагать через интересующий нас период времени;

PV – текущая (современная) величина, которую мы инвестируем;

Е – величина доходности инвестиций;

k – число периодов времени, в течение которых инвестиции будут участвовать в коммерческом обороте.

Из приведенной формулы видно, что для расчета будущей стоимости (FV) применяется сложный процент. Это означает, что процент, начисленный на первоначальную сумму, прибавляется к этой первоначальной сумме и на него также начисляется процент.

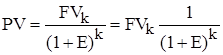

Чтобы определить текущую (современную) стоимость (PV) будущих поступлений и затрат, используем формулу сложных процентов:

Следовательно, текущая (современная) стоимость равна будущей стоимости, умноженной на коэффициент

Дисконтирование – это процесс приведения (корректировки) будущей стоимости денег к их текущей (современной) стоимости.

Будущая стоимость аннуитета

Аннуитет – это частный случай денежного потока, т.е. это поток, в котором денежные поступления (или платежи) в каждом периоде одинаковы по величине.

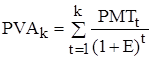

Будущую стоимость аннуитета можно рассчитать по формуле

где FVAk – будущая стоимость аннуитета;

PMTt – платеж, осуществляемый в конце периода t;

Е – уровень дохода;

k – число периодов, в течение которых получается доход.

Текущая стоимость аннуитета определяется по формуле:

где PMTt – будущие поступления денежных средств в конце периода t;

Е – норма доходности по инвестициям;

k – число периодов, на протяжении которых в будущем поступят доходы от современных инвестиций.

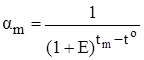

Коэффициент дисконтирования. Норма дисконта

Дисконтирование денежных потоков – это приведение их разновременных значений к их стоимости на определенный момент времени, который называется моментом приведения и обозначается через

Момент приведения может не совпадать с началом отсчета времени, t0 . Процедура дисконтирования понимается в расширенном смысле, т.е. как приведение не только к более раннему моменту времени, но и к более позднему (в случае, если

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (Е).

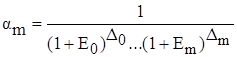

Дисконтирование денежного потока на m-м шаге осуществляется путем умножения его значения ЧДПm (CFm ) на коэффициент дисконтирования (a), рассчитываемый по формуле

где tm – момент окончания m-го шага расчета.

Норма дисконта с экономической точки зрения – это норма прибыли, которую инвестор обычно получает от инвестиций аналогичного содержания и степени риска. Таким образом, это ожидаемая норма прибыли.

Различают следующие нормы дисконта:

Коммерческая норма дисконта определяется с учетом альтернативной эффективности использования капитала.

Норма дисконта участника проекта выбирается самими участниками.

Для оценки коммерческой эффективности проекта в целом зарубежные специалисты по управлению финансами рекомендуют применять коммерческую норму дисконта, установленную на уровне стоимости капитала. Общая сумма средств, которую нужно уплатить за использование финансовых ресурсов их владельцам (дивиденды, проценты) в процентах к их объему, называется стоимостью капитала.

Если инвестиционный проект осуществляется за счет собственного капитала предприятия, то коммерческая норма дисконта (для эффективности проекта в целом) может устанавливаться в соответствии с требованиями к минимально допустимой будущей доходности, определяемой в зависимости от депозитных ставок банков первой категории надежности.

При экономической оценке инвестиционных проектов, осуществляемых за счет заемных средств, норма дисконта принимается ровной ставке процента по займу.

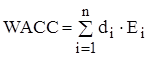

В случае смешанного капитала (собственный и заемный капитал) норма дисконта определяется как средневзвешенная стоимость капитала:

где n – количество видов капиталов;

Ei – норма дисконта i-го капитала;

di – доля i-го капитала в общем капитале.

Норма дисконта с поправкой на риск

В зависимости от метода учета неопределенности условий реализации инвестиционного проекта при определении чистой текущей стоимости, норма дисконта в расчетах эффективности может включать или не включать поправку на риск. Поправка на риск обычно производится, когда проект оценивается или при единственном сценарии его реализации.

Величина поправки на риск в общем случае учитывает три типа рисков, связанных с реализацией инвестиционного проекта:

— риск ненадежности участников проекта;

— риск неполучения предусмотренных проектом доходов.

Учет изменения нормы дисконта во времени

Прежде всего, это связано с совершенствованием финансовых рынков России, вследствие чего ставка рефинансирования ЦБРФ снижается.

Необходимость учета изменений нормы дисконта по шагам расчетного периода может быть обусловлена также методом установления этой нормы. Так, при использовании коммерческой нормы дисконта, установленной на уровне средневзвешенной стоимости капитала(WACC), по мере изменения структуры капитала и дивидендной политики WACC будет изменяться.

Дисконтирование денежных потоков при меняющейся во времени норме дисконта отличается, прежде всего, расчетной формулой для определения коэффициента дисконтирования:

где Е0 , …, Еm – нормы дисконта соответственно на 0-м, …, m-м шагах,

D0 ,…, Dm – длительность этих шагов в годах или долях.

После изучения этого раздела вы можете получить представление:

— о показателях эффективности инвестиционных проектов, не предполагающих использования концепции дисконтирования (простой срок окупаемости инвестиций, показатели простой рентабельности инвестиций, чистые денежные поступления, индекс доходности инвестиций, максимальный денежный отток);

— показателях эффективности инвестиционных проектов, определяемых на основании использования концепции дисконтирования (чистая текущая стоимость, индекс доходности дисконтированных инвестиций, внутренняя норма доходности; срок окупаемости инвестиций с учетом дисконтирования, максимальный денежный отток с учетом дисконтирования).

3.1 Классификация показателей эффективности

Международная практика обоснования инвестиционных проектов использует несколько показателей, позволяющих подготовить решение о целесообразности (нецелесообразности) вложения средств.

Эти показатели можно объединить в две группы:

1.Показатели, не предполагающие использования концепции дисконтирования:

· простой срок окупаемости инвестиций;

· показатели простой рентабельности инвестиций;

· чистые денежные поступления;

· индекс доходности инвестиций;

максимальный денежный отток.

2.Показатели, определяемые на основании использования концепции дисконтирования:

· чистая текущая стоимость;

· индекс доходности дисконтированных инвестиций;

· внутренняя норма доходности;

· срок окупаемости инвестиций с учетом дисконтирования;

· максимальный денежный отток с учетом дисконтирования.

Классификация основных показателей эффективности инвестиционных проектов приведена в табл. 3.1.

Таблица 3.1 — Основные показатели эффективности инвестиционных проектов

| Абсолютные показатели | Относительные показатели | Временные показатели | |

| Метод приведенной стоимости | Метод аннуитета | Метод рентабельности | Метод ликвидности |

| Способы, основанные на применении концепции дисконтирования | |||

| Интегральный экономический эффект (чистая текущая стоимость, NPV) | Дисконтированный годовой экономический эффект (ANPV) | Внутренняя норма доходности (JRR) Индекс доходности инвестиций | Срок окупаемости инвестиций с учетом дисконтирования |

| Упрощенные (рутинные) способы | |||

| Приблизительный аннуитет | Показатели простой рентабельности Индекс доходности инвестиций | Приблизительный (простой) срок окупаемости инвестиций | |

3.2 Показатели, не предполагающие использования концепции дисконтирования

Простые методы оценки инвестиций.

Простые (рутинные) методы оценки инвестиций относятся к числу наиболее старых и широко использовались еще до того, как концепция дисконтирования денежных потоков приобрела всеобщее признание в качестве способа получения самой точной оценки приемлемости инвестиций. Однако и по сей день эти методы остаются в арсенале разработчиков и аналитиков инвестиционных проектов. Причиной тому — возможность получения с помощью такого рода методов некоторой дополнительной информации. А это никогда не вредно при оценке инвестиционных проектов, так как позволяет снижать риск неудачного вложения денежных средств.

Простым сроком окупаемости инвестиций (paybackperiod) называется продолжительность периода от начального момента до момента окупаемости.

Метод расчета срока окупаемости РР инвестиций состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Если сформулировать суть этого метода более точно, то он предполагает вычисление того периода, за который кумулятивная сумма (сумма нарастающим итогом) денежных поступлений сравнивается с суммой первоначальных инвестиций.

Формула расчета срока окупаемости имеет вид

где РР — срок окупаемости инвестиций (лет);

Ко — первоначальные инвестиции;

CFc г -среднегодовые денежные поступления от реализации инвестиционного проекта.

Простой срок окупаемости является широко используемым показателем для оценки того, возместятся ли первоначальные инвестиции в течение срока их экономического жизненного цикла инвестиционного проекта.

Показатель простой окупаемости инвестиций завоевал широкое признание благодаря своей простоте и легкости расчета даже теми специалистами, которые не обладают финансовой подготовкой.

Пользуясь показателем простой окупаемости, надо всегда помнить, что он хорошо работает только при справедливости следующих допущений:

1)все сопоставляемые с его помощью инвестиционные проекты имеют одинаковый экономический срок жизни;

2)все проекты предполагают разовое вложение первоначальных инвестиций;

3)после завершения вложения средств инвестор начинает получать примерно одинаковые ежегодные денежные поступления на протяжении всего периода экономической жизни инвестиционных проектов.

Использование в Казахстане показателя простой окупаемости как одного из критериев оценки инвестиций имеет еще одно серьезное основание наряду с простотой расчета и ясностью для понимания. Этот показатель довольно точно сигнализирует о степени рискованности проекта.

Резон здесь прост: управляющие полагают, что чем больший срок нужен хотя бы для возврата инвестированных сумм, тем больше шансов на неблагоприятное развитие ситуации, способное опрокинуть все предварительные аналитические расчеты. Кроме того, чем короче срок окупаемости, тем больше денежные поступления в первые годы реализации инвестиционного проекта, а значит, и лучше условия для поддерживания ликвидности фирмы.

Наряду с указанными достоинствами метод расчета простого срока окупаемости обладает очень серьезными недостатками, так как игнорирует три важных обстоятельства:

1)различие ценности денег во времени;

2)существование денежных поступлений и после окончания срока окупаемости;

3)разные по величине денежные поступления от хозяйственной деятельности по годам реализации инвестиционного проекта.

Именно поэтому расчет срока окупаемости не рекомендуется использовать как основной метод оценки приемлемости инвестиций. К нему целесообразно обращаться только ради получения дополнительной информации, расширяющей представление о различных аспектах оцениваемого инвестиционного проекта.

Показатели простой рентабельности инвестиций

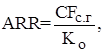

Показатель расчетной нормы прибыли (AccountingRateofReturn) является обратным по содержанию сроку окупаемости капитальных вложений.

Расчетная норма прибыли отражает эффективность инвестиций в виде процентного отношения денежных поступлений к сумме первоначальных инвестиций:

где ARR- расчетная норма прибыли инвестиций,

CFс.г — среднегодовые денежные поступления от хозяйственной деятельности,

К0 — стоимость первоначальных инвестиций.

Этому показателю присущи все недостатки, свойственные показателю срока окупаемости. Он принимает в расчет только два критических аспекта, инвестиции и денежные поступления от текущей хозяйственной деятельности и игнорирует продолжительность экономического срока жизни инвестиций.

Применение показателей расчетной рентабельности основано на сопоставлении его расчетного уровня со стандартными для фирмы уровнями рентабельности.

Использование ARR по сей день во многих фирмах и странах мира объясняется рядом достоинств этого показателя.

Во-первых, он прост и очевиден при расчете, а также не требует использования таких изощренных приемов, как дисконтирование денежных потоков.

Во-вторых, показатель ARR удобен для встраивания его в систему стимулирования руководящего персонала фирм. Именно поэтому те фирмы, которые увязывают системы поощрения управляющих своих филиалов и подразделений с результативностью их инвестиций, обращаются к ARR. Это позволяет задать руководителям среднего звена легкопонимаемую ими систему ориентиров инвестиционной деятельности.

Слабости же показателя расчетной рентабельности инвестиций являются оборотной стороной его достоинств.

Во-первых, так же, как показатель периода окупаемости, ARR не учитывает разноценности денежных средств во времени, поскольку средства, поступающие, скажем на 10 год после вложения средств, оцениваются по тому же уровню рентабельности, что и поступления в первом году.

Во-вторых, этот метод игнорирует различия в продолжительности эксплуатации активов, созданных благодаря инвестированию.

В-третьих, расчеты на основе ARR носят более «витринный» характер, чем расчеты на основе показателей, использующих данные о денежных потоках. Последние показывают реальное изменение ценности фирмы в результате инвестиций, тогда как ARR ориентирована преимущественно на получение оценки проектов, адекватной ожиданиям и требованиям акционеров и других лиц и фирм «со стороны».

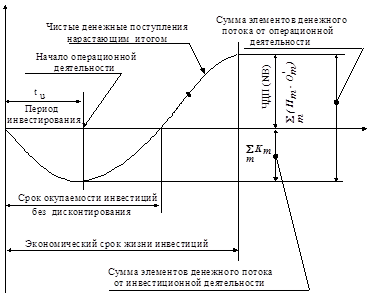

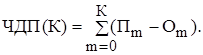

Чистые денежные поступления

Чистыми денежными поступлениями (NetValue, NV) (другие названия — ЧДП, чистый доход, чистый денежный поток) называется накопленный эффект (сальдо денежного потока) за расчетный период:

где Пm — приток денежных средств на m-м шаге;

Оm — отток денежных средств на m-м шаге.

Суммирование распространяется на все шаги расчетного периода.

Для оценки эффективности инвестиционного проекта за первые К шагов расчетного периода рекомендуется использовать показатель текущих чистых денежных поступлений (накопленного сальдо):

Индекс доходности инвестиций

Индекс доходности инвестиций (ИД) — отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧДП к накопленному объему инвестиций.

Формулу для определения индекса доходности можно представить в виде:

Если принять ряд допущений, то можно показать графическую интерпретацию индекса доходности (рис. 3.1).

Рисунок 3.1. Графическая интерпретация ИД инвестиций

При расчете индекса доходности могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

Индекс доходности инвестиций превышает 1, если и только если для этого потока чистые денежные поступления имеют положительные значения.

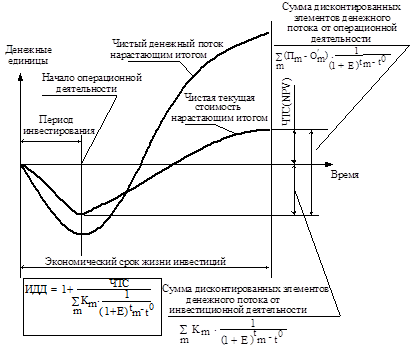

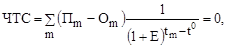

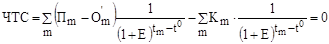

Чистая текущая стоимость

Важнейшим показателем эффективности инвестиционного проекта является чистая текущая стоимость (другие названия – ЧТС, интегральный экономический эффект, чистая текущая приведенная стоимость, чистый дисконтированный доход, NetPresentValue, NPV) — накопленный дисконтированный эффект за расчетный период. ЧТС рассчитывается по следующей формуле:

где Пm — приток денежных средств на m-м шаге;

Om — отток денежных средств на m-м шаге;

На практике часто пользуются модифицированной формулой

где

Для оценки эффективности инвестиционного проекта за первые К шагов расчетного периода рекомендуется использовать показатель текущей ЧТС (накопленное дисконтированное сальдо):

Чистая текущая стоимость используется для сопоставления инвестиционных затрат и будущих поступлений денежных средств, приведенных в эквивалентные условия.

Для определения чистой текущей стоимости прежде всего необходимо подобрать норму дисконтирования и исходя из ее значения найти соответствующие коэффициенты дисконтирования за анализируемый расчетный период.

После определения дисконтированной стоимости притоков и оттоков денежных средств чистая текущая стоимость определяется как разность между указанными двумя величинами. Полученный результат может быть как положительным, так и отрицательным.

Таким образом, чистая текущая стоимость показывает, достигнут ли инвестиции за экономический срок их жизни желаемого уровня отдачи:

· положительное значение чистой текущей стоимости показывает, что за расчетный период дисконтированные денежные поступления превысят дисконтированную сумму капитальных вложений и тем самым обеспечат увеличение ценности фирмы;

· наоборот, отрицательное значение чистой текущей стоимости показывает, что проект не обеспечит получения нормативной (стандартной) нормы прибыли и, следовательно, приведет к потенциальным убыткам.

Наиболее эффективным является применение показателя чистой текущей стоимости в качестве критериального механизма, показывающего минимальную нормативную рентабельность (норму дисконта) инвестиций за экономический срок их жизни. Если ЧТС является положительной величиной, то это означает возможность получения дополнительного дохода сверх нормативной прибыли, при отрицательной величине чистой текущей стоимости прогнозируемые денежные поступления не обеспечивают получения минимальной нормативной прибыли и возмещения инвестиций. При чистой текущей стоимости, близкой к 0, нормативная прибыль едва обеспечивается (но только в случае, если оценки денежных поступлений и прогнозируемого экономического срока жизни инвестиций окажутся точными).

Несмотря на все эти преимущества оценки инвестиций, метод чистой текущей стоимости не дает ответа на все вопросы, связанные с экономической эффективностью капиталовложений. Этот метод дает ответ лишь на вопрос, способствует ли анализируемый вариант инвестирования росту ценности фирмы или богатства инвестора вообще, но никак не говорит об относительной мере такого роста.

А эта мера всегда имеет большое значение для любого инвестора. Для восполнения такого пробела используется иной показатель — метод расчета рентабельности инвестиций.

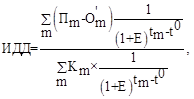

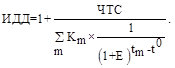

Индекс доходности дисконтированных инвестиций

Индекс доходности дисконтированных инвестиций (другие названия — ИДД, рентабельность инвестиций, ProfitabilityIndex, PI) — отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧТС (NPV) к накопленному дисконтированному объему инвестиций.

Формула для определения ИДД имеет следующий вид:

При расчете ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капитальные вложения, осуществляемые до ввода предприятия в эксплуатацию. В этом случае соответствующие показатели будут иметь различные значения.

Графическая интерпретация индекса дисконтированной доходности приведена на рис. 3.2

Индексы доходности дисконтированных инвестиций превышают 1, если и только если для этого потока чистая текущая стоимость положительна.

Рисунок 3.2 — Графическая интерпретация индекса доходности дисконтированных инвестиций

Чем выше индекс доходности дисконтированных инвестиций, тем лучше проект.

Если ИДД равен 1,0, то проект едва обеспечивает получение минимальной нормативной прибыли. При ИДД меньше 1,0 проект не обеспечивает получение минимальной нормативной прибыли.

ИДД, равный 1,0, выражает нулевую чистую текущую стоимость.

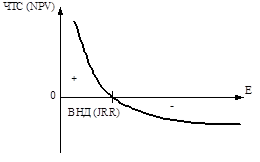

Внутренняя норма доходности

Внутренняя норма доходности (другие названия — ВНД, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности, InternalRateofReturn, IRR).

В наиболее распространенном случае инвестиционных проектов, начинающихся с (инвестиционных) затрат и имеющих положительное значение чистых денежных поступлений, внутренней нормой доходности называется положительное число ЕВ , если:

· при норме дисконта Е=ЕВ чистая текущая стоимость проекта обращается в 0,

· это число единственное.

В более общем случае внутренней нормой доходности называется такое положительное число ЕВ , что при норме дисконта Е=ЕВ чистая текущая стоимость проекта обращается в 0, при всех больших значениях Е — отрицательна, при всех меньших значениях Е — положительна. Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.

Если вернуться к описанным выше уравнениям (13) и (14), то ВНД — это значение нормы дисконта (Е) в этих уравнениях, при которой чистая текущая стоимость будет равна нулю, т. е.:

Для того чтобы легче разобраться в категории ВНД, договоримся, что пока мы будем вести речь о таких инвестиционных проектах, при реализации которых:

· надо сначала осуществить затраты денежных средств (допустить отток средств) и лишь потом можно рассчитывать на денежные поступления (притоки средств);

· денежные поступления носят кумулятивный характер, причем их знак меняется лишь однажды (т.е. сначала они могут быть отрицательными, но, став затем положительными, будут оставаться такими на протяжении всего расчетного периода).

Для таких инвестиций справедливо утверждение о том, что чем выше норма дисконта (Е), тем меньше величина интегрального эффекта (NPV), что как раз и иллюстрирует рис.3.4.

Рисунок 3.4 — Зависимость величины ЧТС (NPV) от уровня нормы дисконта (Е)

Как видно ВНД — это та величина нормы дисконта (Е), при которой кривая изменения ЧТС пересекает горизонтальную ось, т.е. интегральный экономический эффект (NPV) оказывается равным нулю. Найти величину ВНД можно с помощью таблиц коэффициентов приведения.

Принцип сравнения этих показателей такой:

-если ВНД (JRR) >E – проект приемлем (так как ЧТС в этом случае имеет положительное значение);

-если ВНД JCxi. Если это требование не выполняется, то капиталовложения не окупаются на любой срок, точнее этот срок равен бесконечности.

Определение процесса рентабельности инвестиций (PJ).

Метод расчет данного показателя является как бы продолжением метода расчета чистого приведенного дохода — NPV. Показатель PJв отличие от NPV является относительной величиной.

Если инвестиции осуществлены разовым вложением, то данный показатель рассчитывается по формуле:

Если показатель PJ = 1, то это означает, что доходность инвестиций точно соответствует нормативу рентабельности (ставке сравнения).

В анализируемом инвестиционном проекте PJ>1, это означает, что проект рентабелен, он обеспечивает заданный норматив.

Определение внутренне нормы доходности инвестиционного проекта. Внутренняя норма доходности, прибыли (IRR) является показателем, широко используемым при анализе эффективности инвестированных проектов.

Реализация любого инвестиционного проекта требует привлечения финансовых ресурсов, за которые всегда необходимо платить.

Так за заемные средства платят проценты, за привлеченный акционерный капитал — дивиденды и т.д.

Показатель, характеризующий относительный уровень этих расходов, является ценой за использованный (авансируемый) капитал (СС). При финансировании проекта из различных источников этот показатель определяется по формуле средней арифметической взвешенной.

Чтобы обеспечить доход от инвестированных средств или по крайней мере их окупаемость, необходимо добиться такого положения, когда чистая текущая стоимость будет больше нуля или равна ему.

Для этого необходимо подобрать такую процентную ставку для дисконтирования членов потока платежей, когда обеспечит получение выражения NPV>0 или NPV=0.

Такая ставка (барьерный коэффициент) должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке с учетом фактора риска.

Поэтому под внутренней нормой доходности понимают ставку дисконтирования, использование которой обеспечивает равенство текущей стоимости ожидаемых денежных оттоков и текущей стоимости ожидаемых денежных притоков, т.е. при начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности, обеспечивается получение распределенного во времени дохода.

Показатель внутренней нормы доходности — IRR характеризует максимально допустимый относительный уровень расходов, которые могут быть произведены при реализации данного проекта.

Например, если для реализации проекта получена банковская ссуда, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Таким образом, смысл этого показателя заключается в том, что инвестор должен сравнить полученное для инвестиционного проекта значение IRR с ценой привлеченных финансовых ресурсов (costofcapital — CC).

Если IRR > СС, то проект следует принять;

i2 — значение процентной ставки в дисконтовом множителе, при котором

Точность вычислений обратна длине интервала (i1, i2 ). Поэтому наилучшая аппроксимация достигается в случае, когда длина интервала принимается минимальной (1%).

Рассчитаем внутреннюю норму доходности для данного инвестиционного проекта. Возьмем два произвольных значения процентной ставки для коэффициента дисконтирования:

4.6 Выводы и рекомендации по анализу

Полученные при анализе показатели эффективности инвестиционного проекта приведены в таблице 4.12.

Таблица 4.12 — Экономические показатели инвестиционного проекта

Источник