- Как посчитать реальную среднегодовую доходность ваших инвестиций?

- Правильный расчет среднегодовой доходности в инвестициях

- Как рассчитать среднегодовую доходность

- Основные ошибки при вычислениях

- Номинальная, реальная и эффективная доходности

- Номинальная, реальная и эффективная доходности

- Номинальная доходность

- Эффективная доходность

- Реальная доходность

- Промежуточный итог

- Как правильно считать реальную доходность с учетом инфляции?

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Как посчитать реальную среднегодовую доходность ваших инвестиций?

Есть два способа подсчета доходности инвестиций: ср. арифметический и ср. геометрический. Первый способ показывает завышенные результаты. Чем сильнее колеблется цена актива по годам, тем сильнее будут отличаться эти доходности.

Зачастую управляющие показывают только ср. арифметическую доходность, чтобы завлечь инвесторов. Последние «покупаются», вкладываются, а затем их доходность оказывается гораздо ниже, чем они ожидали, судя по рекламе.

Пример. Фонд в первый год получил + 100%, во второй -50% доходности. Ср. арифм. доходность равна (100-50)/2= 25%. А ср. геом. доходность равна (1+100/100)*(1-50/100)-1 = 2*0,5-1= 0. То есть управляющий вам говорит в рекламе: «Наша средняя доходность 25%». А в реальности, если бы вы вложили на два года деньги, то получили бы 0% доходности.

Можно проверить это «на пальцах»:

- вкладываете 100 руб. С учетом доходности 100%, на счете 200 руб. в конце года;

- на второй год -50%. Т.е. 200 руб. — 100 руб. = 100 руб. Заработали 0.

Для того, чтобы не обмануться при подсчете доходности и не «повестись» на недобросовестную рекламу, нужно рассчитывать ср. геометрическую доходность.

Шаг. 1.Поделите конечную стоимость актива на начальную, или конечную доходность на начальную

Шаг 2. Получившееся число подставьте в он-лайн калькулятор корней

Шаг 3. В качестве корня задайте количество лет

Шаг 4. Вычтите 1 (единицу)

Пример. Страховая компания гарантируют вам 140% доходности за 15 лет инвестиций в структурный продукт (индекс S&P 500). Какова же ср. годовая гарантированная доходность ваших инвестиций?

Ответ: Исчисляем ср. геометрическую доходность. Делим 140/100 = 1,4. Подставляем 1,4 в калькулятор корней, в качестве корня указываем количество лет — 15. Получаем число 1,0227. Вычитаем 1(единицу), получаем 0,0227, что в переводе в % будет означать 2,27% в год.

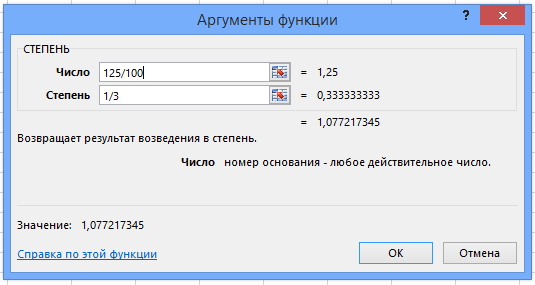

Если у вас есть данные о доходности по каждому году, а вам нужно посчитать ср. геом. доходность за весь период, формула будет более сложной.Лучше посчитать в Excel.

Ср. геом. доходность по годам =СТЕПЕНЬ (((1+R1)*(1+R2)..*(1+Rn));1/N)-1

где R — доходность в году в формате десятых и сотых (например, вместо 25% нужно писать 0,25), n — кол-во лет.

Как посчитать разницу между ср. арифм. и ср. геом. доходностью

Это нужно для тех, кто строит прогнозы на будущее. Примерно эти доходности отличаются на величину = 0,5 * (стандартное отклонение цены актива)² .Стандартное отклонение берется в формате десятых и сотых (например, 0,25).

Стандартное отклонение — это и есть риск актива. Иными словами риск актива — это до каких пределов в среднем может колебаться цена актива. Например, от +25% до — 25%. Акции более рискованны, чем облигации, потому что их цена может колебаться в + или в — на больший %.

Источник

Правильный расчет среднегодовой доходности в инвестициях

Любой инвестор рано или поздно должен подвести итоги и рассчитать доходность инвестиций. Так как цифры вроде 125% за 5 лет мало информативны, то доходность принято приводить доходность к годовым значениям. Такую доходность называют среднегодовой доходностью. В случае с 125% за 5 лет среднегодовая доходность равна 17,6%. 125% принято назвать накопленной доходностью.

Как рассчитать среднегодовую доходность

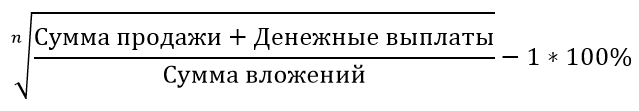

Если период инвестиций измеряется в годах, то формула среднегодовой доходности выглядит следующим образом:

R – накопленная доходность

r – среднегодовая доходность

T– срок инвестиций (в годах)

Эта формула предполагает капитализацию процентов. Её нельзя применять, например, в тех случаях, когда дивиденды выводились из инвестиций (не реинвестировались).

В случае произвольного промежутка инвестиций среднегодовая доходность считается по аналогии.

R – накопленная доходность

r – среднегодовая доходность

T– срок инвестиций (в месяцах)

Здесь период инвестиций измеряется в месяцах. Если необходимо рассчитать с точностью до дней, то 12 надо заменить на 365.

Пример вычисления:

Инвестор получил доходность 12% за 16 месяцев. Чему равна его годовая доходность?

Основные ошибки при вычислениях

Чаще всего начинающие инвесторы допускают ошибку, считая следующим образом (пример с доходностью 125% за 5 лет):

Или в примере с 12% за 16 месяцев:

Такой вариант расчетов в инвестициях использовать нельзя, так как при этом не учитывается капитализация процентов.

Источник

Номинальная, реальная и эффективная доходности

Номинальная, реальная и эффективная доходности

У меня есть полноценный курс по портфельному инвестированию. Решил оформить информацию из этого курса в серию статей. Статьи будут полезны для тех, кто хочет структурировать информацию по инвестициям. В курсе затрагиваются теоретические аспекты инвестирования и практические моменты инвестиций на российском фондовом рынке, зарубежных биржах и криптовалютных площадках.

Презентационное видео курса:

Начнем курс с теории. Если мы хотим что-то увеличить или уменьшить, то для начала нам нужно научиться измерять показатель. Разберемся в различных понятиях доходности.

Номинальная доходность

Номинальная доходность – номинальная годовая процентная ставка, базовая ставка по договору, из расчета которой определяются и начисляются проценты при внутригодовой капитализации.

Доходность, которая указывается во всех привычных для нас случаях.

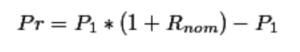

Доход с учетом ставки считается по формуле:

Формула номинальной доходности

Пример: вложили 100 000 рублей. Номинальная доходность – 15%. Начисляется раз в год. В конце года у нас 100 000 *(1+0,15)= 115 000 рублей

Доход = 100 000*(1+0,15)-100 000 = 15 000 рублей.

Эффективная доходность

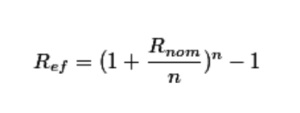

Эффективная годовая ставка – годовая ставка, учитывающая начисленные за год сложные проценты по периодической ставке. Она равна процентному отношению прироста капитала (чистого дохода) за год и первоначальной суммы капитала. Подразумевает, что начисленный в периоде доход реинвестируется.

Формула эффективной доходности

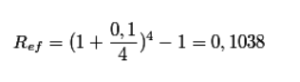

Номинальная ставка = 10%

Доход начисляется раз в квартал, то есть n=4.

Пример расчета эффективной доходности

Эффективная ставка будет равняться 10,38%

Зачем нужна эффективная доходность?

Эффективная доходность показывает итоговый прирост портфеля с учетом всех капитализаций.

Также при расчете эффективной доходности можно учесть издержки, комиссии, дивиденды и прочее.

Экономический смысл: эффективная доходность показывает, сколько денег у инвестора будет в портфеле в итоге. Если эффективная доходность за период инвестирования = 17,37%, а на начало периода у инвестора было 350 000 рублей, то на конец периода у него будет:

P = 350 000 * (1+0.1737) = 410 795 рублей.

Эффективная доходность позволяет сравнивать разные способы инвестирования по итоговой эффективности работы.

Реальная доходность

Реальная доходность – это доходность, учитывающая инфляцию.

Нужно учесть итоговый прирост портфеля инвестора и разделить его на инфляцию.

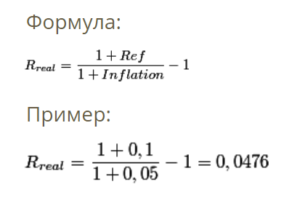

Формула и пример реальной доходности

Зачем нужна реальная доходность?

Реальная доходность показывает, на сколько реально стал богаче человек с учетом роста цен.

Например, в конце 2013 году стандартный продуктовый набор стоил 1000 рублей. Инфляция за 2014 год составила 11,36%.

Пусть у инвестора было 100 000 рублей. На конец 2013 года он бы мог купить 100 наборов. (100 000/1000).

За год продуктовый набор подорожал до 1113,6 рублей.

Рассмотрим 3 случая использования денег

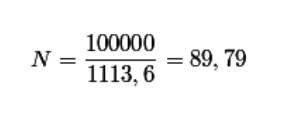

Случай 1: храним деньги дома. У нас все так же осталось 100 000 рублей. Теперь мы можем купить:

Случай 1: храним деньги дома

“Инвестор” стал на 10,2% беднее.

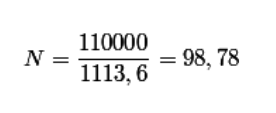

Случай 2: инвестируем деньги в банк. Банк пообещал нам 10% в год, капитализация один раз в конце срока. В итоге мы сможем купить такое количество продуктовых наборов:

Случай 2: вкладываем в банк

Реально инвестор стал беднее на 1,22%. Инфляция “съела часть денег”. Банк не смог приумножить деньги. Это нормально.

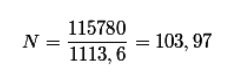

Случай 3: инвестируем деньги на биржу. Предположим, что в итоге на счету клиента стало 115 780 рублей.

Случай 3: инвестируем на бирже

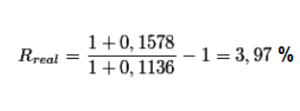

“Инвестор” стал богаче на 3,97%. Убедимся по формуле расчета реальной доходности:

Проверяем по формуле

Промежуточный итог

Банковские депозиты на долгосрочных интервалах времени всегда проигрывают инфляции, то есть инвестор реально теряет деньги.

Биржевые инструменты на долгосрочных интервалах времени обыгрывают инфляцию на 2-9%, то есть инвестор становится реально богаче.

Чуть позже убедимся в этом на реальных данных!

Подписывайтесь на мой Telegram @cryptoved по портфельному инвестированию. Там я регулярно выкладываю статистику по портфелям и полезную информацию по инвестициям:

Рад подарить вам пожизненную скидку 20% на торговые комиссии на бирже Binance (можно покупать криптовалюту с пластиковых карт):

Источник

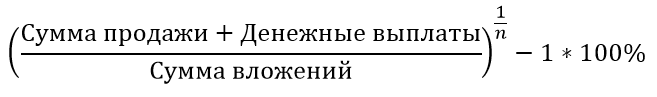

Как правильно считать реальную доходность с учетом инфляции?

Автор: Алексей Мартынов · Опубликовано 03.07.2015 · Обновлено 02.12.2018

Чтобы хоть как-то сохранить покупательную способность своих денег, люди их вкладывают в различные финансовые инструменты: чаще всего это депозиты, валюта, недвижимость. Более продвинутые используют, акции, ПИФы, облигации, драгметаллы. С одной стороны сумма вложений растет, с другой происходит их обесценивание из-за инфляции. Если из номинальной ставки доходности вычесть ставку инфляции, получится реальная доходность. Она может быть положительной или отрицательной. Если доходность положительная, ваши вложения приумножились в реальном выражении, то есть вы можете купить больше яблок, если отрицательная — обесценились.

Большинство инвесторов считают реальную доходность по простой формуле:

Но данный способ неточен. Приведу пример: возьмем 200 рублей и положим их на депозит на 15 лет со ставкой 12% годовых. Инфляция за этот период 7% в год. Если считать реальную доходность по простой формуле, то получится 12-7=5%. Проверим этот результат, посчитав на пальцах.

За 15 лет при ставке 12% годовых 200 рублей превратятся в 200*(1+0,12)^15=1094,71. Цены за это время вырастут в (1+0,07)^15=2,76 раз. Чтобы посчитать реальную доходность в рублях делим сумму на депозите на коэффициент инфляции 1094,71/2,76=396,63. Теперь, чтобы перевести реальную доходность в проценты считаем (396,63/200)^1/15 -1 *100% = 4,67%. Это отличается от 5%, то есть проверка показывает, что расчет реальной доходности «простым» способом не точен.

Чтобы правильно рассчитать реальную доходность, нужно применять формулу:

Real Rate of Return — реальная доходность

nominal rate — номинальная ставка доходности

inflation rate — инфляция

Проверяем:

(1+0,12)/(1+0,07)-1 * 100%=4,67% Сходится, значит формула верная.

Еще одна формула, которая дает тот же результат, выглядит так:

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

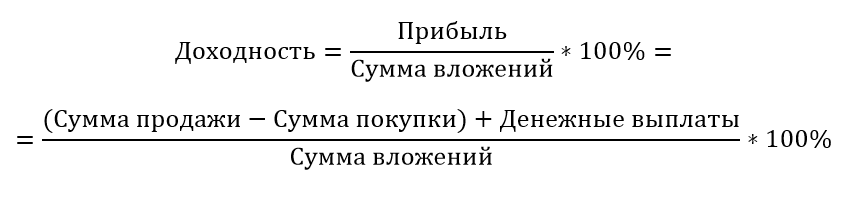

Как рассчитать доходность инвестиций?

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

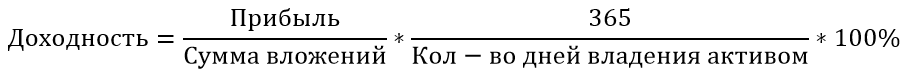

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

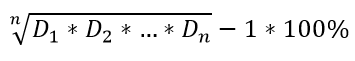

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность