- НЛМК объявил дивиденды за первый квартал 2021 года — ₽7,71 на одну акцию

- 10 лучших дивидендных акций. Рейтинг РБК

- Самые доходные акции российских компаний в 2021 году по росту и дивидендам

- Критерии выбора акций

- Рейтинг РБК: 15 лучших российских акций 2021 года

- Топ 5! Рейтинг акций с самыми высокими дивидендами 2021 года

- Мнения экспертов

- Как купить самые доходные акции российских компаний

- Стратегии инвестирования в дивидендные российские акции в 2021 году

НЛМК объявил дивиденды за первый квартал 2021 года — ₽7,71 на одну акцию

Совет директоров металлургической компании НЛМК рекомендовал выплатить дивиденды за первый квартал 2021 года в размере ₽7,71 на одну акцию. Производитель планирует направить на дивиденды по итогам квартала в общей сложности ₽46,21 млрд, или $600 млн.

Дивидендная доходность выплаты — 2,85% относительно цены акций ₽270,34 на Московской бирже по состоянию на 12:49 мск.

Окончательное решение по выплатам дивидендов примут акционеры металлургической компании на внеочередном общем собрании 11 июня 2021 года. Дата закрытия реестра акционеров, имеющих право на получение выплат за первый квартал, — 23 июня. Последний день для покупки бумаг с целью получения дивидендов — 21 июня.

В соответствии с дивидендной политикой, принятой в 2019 году, НЛМК выплачивает акционерам 100% свободного денежного потока, если соотношение чистого долга к показателю EBITDA ниже или равно 1,0x, и 50% свободного денежного потока, если это соотношение выше 1,0x. Для расчета свободного денежного потока компания будет использовать нормализированный показатель инвестиций в сумме $700 млн в год, если фактические инвестиции будут выше этого уровня. Соотношение чистый долг/EBITDA компании на конец первого квартала 2021 года составило 0,65x.

По итогам первого квартала прошлого года компания выплатила владельцам бумаг ₽3,21, по итогам второго — ₽4,75, по итогам третьего — ₽6,43. В феврале совет директоров производителя рекомендовал выплатить ₽7,25 на акцию в качестве финальных дивидендов за 2020 год.

Металлургическая компания также представила финансовые результаты по международным стандартам финансовой отчетности (МСФО) за первый квартал 2021 года:

- выручка увеличилась на 17% — до $2,9 млрд;

- показатель EBITDA вырос на 96% и достиг $1,2 млрд;

- рентабельность EBITDA составила 41%;

- свободный денежный поток увеличился до $452 млн. Это на 37% выше показателя прошлого года;

- чистая прибыль выросла в 2,7 раза относительно аналогичного периода прошлого года — $775 млн;

- чистый долг уменьшился на 16% по сравнению с предыдущим кварталом — до $2,1 млрд на фоне роста свободного денежного потока.

- соотношение «чистый долг / EBITDA» снизилось до 0,65х по сравнению с 0,94х на конец 2020 года.

Росту финансовых показателей НЛМК способствовало повышение цен на стальную продукцию. В компании отметили, что цены на продукцию продолжили обновлять рекордные значения в первом квартале из-за ограниченного предложения в сочетании с сильным спросом со стороны покупателей. Рост цен также был поддержан низким объемом запасов металлопродукции в цепочке поставок. Заявление Китая о намерении сократить производство стали в 2021 году способствовало дальнейшему улучшению ценовой конъюнктуры в марте и апреле, говорится в сообщении НЛМК.

Источник

10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Причем, такие бумаги должны не просто приносить высокую дивидендную доходность. Дивидендная доходность — это отношение размера дивидендов к цене покупки бумаги (или, например, к средней цене за отрезок времени). И если котировки акции будут падать, то дивидендная доходность будет расти, но инвестор будет при этом терять свой капитал. Поэтому, кроме дивидендной доходности, нужно учитывать рост размера дивидендов и котировок ценных бумаг .

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

- дивидендную доходность;

- динамику роста дивидендов;

- динамику котировок акций.

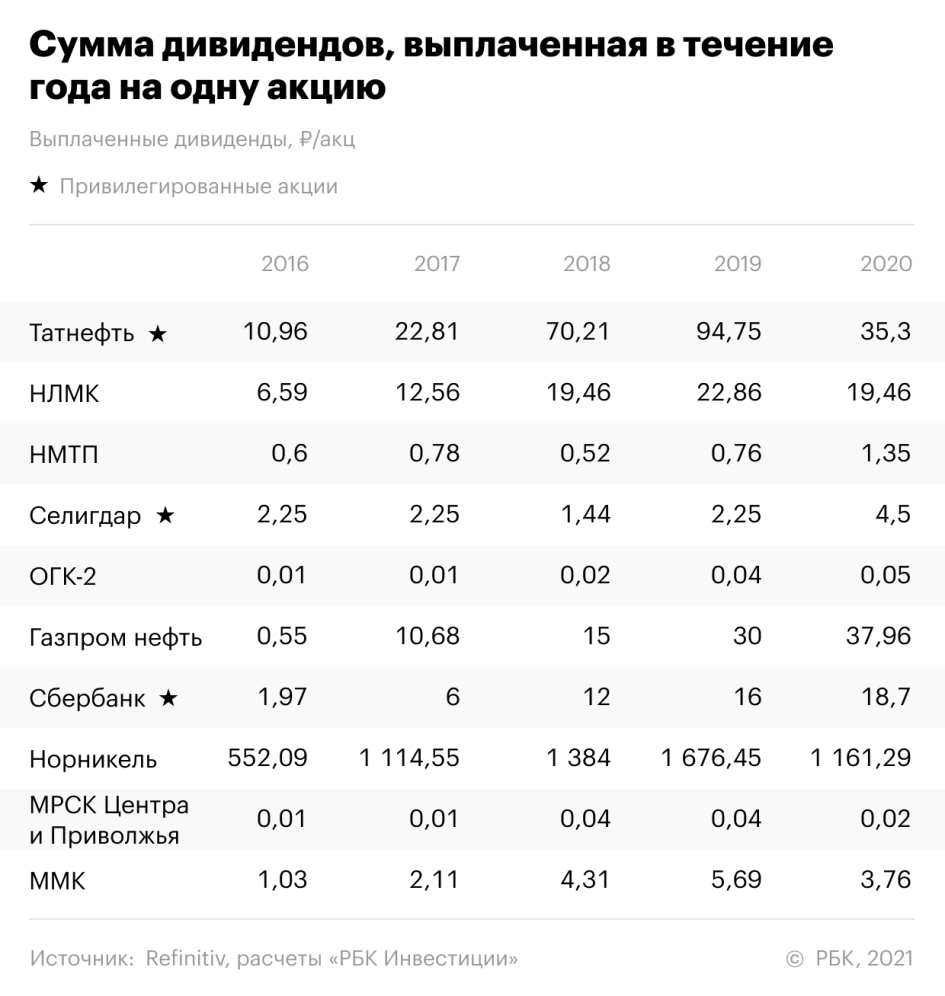

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

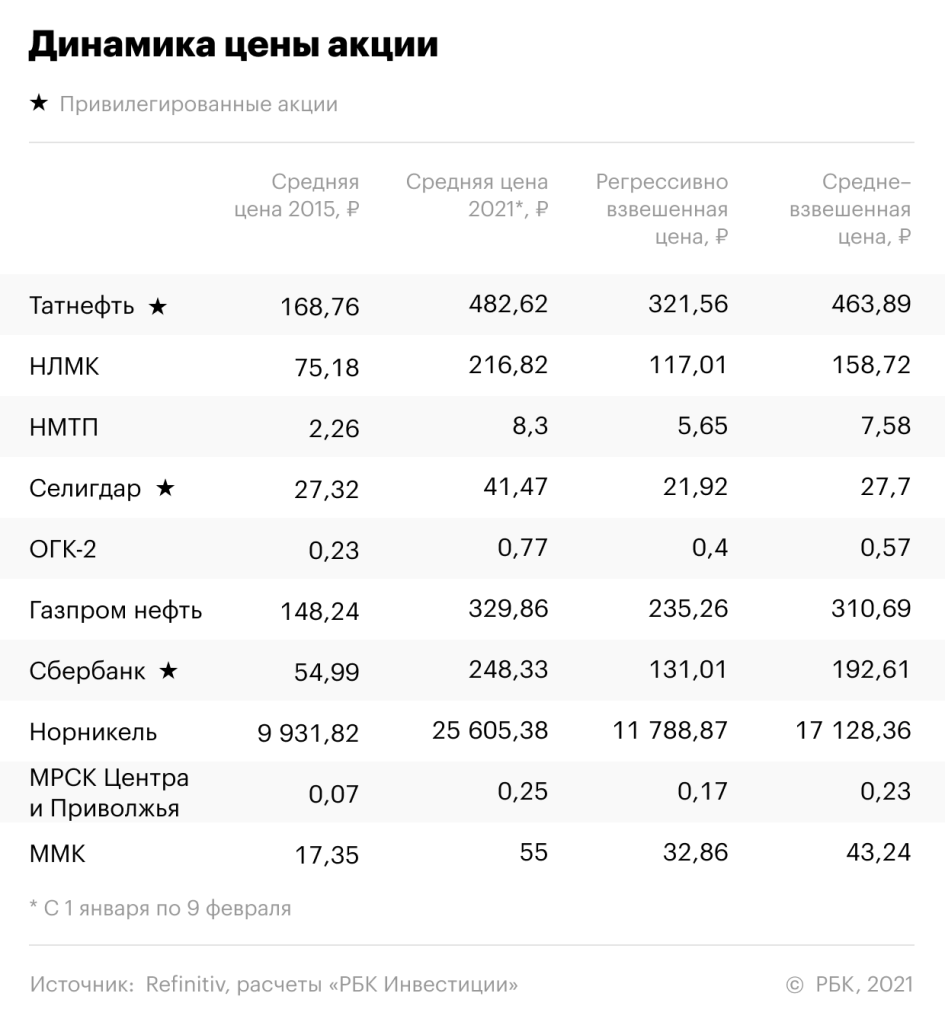

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Источник

Самые доходные акции российских компаний в 2021 году по росту и дивидендам

Для начинающих и уже состоявшихся инвесторов дивидендные компании способны закрыть главный вопрос – “Как обеспечить себе пассивный доход?”. И сейчас вы узнаете о самых доходных акциях российских компаний в 2021 году по росту и дивидендам.

Критерии выбора акций

Казалось бы, нет ничего сложного в инвестициях в дивидендные истории – “Вложил, и жди дивидендов!”

Но на практике все немного иначе. Дивидендные бумаги – это как целый механизм, и чтобы он работал на благо инвестора, его нужно правильно настроить. Чтобы в будущем уравновесить баланс между волатильностью портфеля и дивидендной доходностью, нужно учесть целый ряд моментов, которые могут оказать значительное влияние на капитал.

Как правило, опытные инвесторы оценивают компанию с помощью следующих коэффициентов, они и будут являться важнейшим критерием при покупке ценных бумаг:

- PR (Payout Ratio) — Текущий уровень дивидендов. Особенно важно обращать внимание на динамику увеличении дивидендных выплат компании.

- Долг/EBITDA. Поможет оценить закредитованность компании.

- P/E. Наглядно покажет за какой промежуток времени, можно “отбить” вложения.

- ROE. Позволит оценить рентабельность компании, сделать вывод о прибыльность бизнеса.

- D/E. Еще один важный показатель, отражающий долг компании к собственному капиталу. Коэффициент учитывает долгосрочные и краткосрочные долги. Высокое значение коэффициента сигнализирует о сильной долговой нагрузке. А значение около нуля, также должно насторожить. Возможно, что по каким-то причинам эмитент вовсе не привлекателен для инвестиций.

Рейтинг РБК: 15 лучших российских акций 2021 года

✅ Аналитики и эксперты РБК составили список самых доходных российских акций в 2021 году. Почетные строчки в списке заняли компании, показавшие наилучшие показатели за последние 5 лет. Вместе с этим, приведённые в таблице акции отсортированы по ряду коэффициентов.

В рейтинге лучших дивидендных акций первую строчка заняла копания – Татнефть. Российская нефтяная компания, занимающая пятое место по добыче нефти в России. Рейтинг от РБК рассматривает длительный горизонт инвестирования – 5 лет, что вполне разумно, ведь за это время падения и прирост стоимости акций, как раз придут к своему среднему значению.

Обратите внимание, что для покупки дивидендных бумаг в 2021 году, можно рассмотреть иной параметр. Кроме подбора ценных бумаг по уровню дивидендов, важно учитывать отношение риска к прибыли. Только представьте, какой можно понести убыток, покупая бумаги только по уровню дивидендов здесь и сейчас. В сравнении с НЛМК, покупка акций Татнефть принесла бы ощутимый убыток, несмотря на то что компании платит солидный процент дивидендных выплат. Решение данного вопроса приведено в таблице ниже.

Из списка компаний с самыми крупными дивидендами по аналитике РБК, найдем те в которых соотношение риска/прибыли будет наилучшим. Именно таким бумагам и стоит отдавать больший вес в инвестиционном портфеле. Ведь в случае рыночных обвалов, последующий рост котировок, сделает удержание бумаг в портфеле — оправданным.

| «> Компания | «> Макс Падение 20-21 год | «> Рост за 20-21 год | «> Коэффициент риск/прибыли Диапазон 20-21 года | «> Коэффициент прироста дивидендов (за 5 лет) | «> |

| «> Селигдар | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -22% | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> 379% | «> 17,2 | «> 1,27 | «> 1,26 |

| «> ОГК-2 | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -40% | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> 162% | «> 4,05 | «> 2,06 | «> 1,42 |

| «> Норникель | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -31% | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> 118% | «> 3,81 | «> 1,22 | «> 1,45 |

| «> НЛМК | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -33% | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> 77% | «> 2,33 | «> 1,35 | «> 1,36 |

| «> НМТП | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -35% | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> 77% | «> 2,2 | «> 1,28 | «> 1,34 |

| «> Сбербанк | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -35% | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> 61% | «> 1,74 | «> 1,72 | «> 1,47 |

| «> ММК | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -32% | » data-sheets-numberformat=»<"1":3,"2":"0.00%","3":1>«> 51,65% | «> 1,61 | «> 1,53 | «> 1,32 |

| «> Газпром нефть | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -48% | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> 10% | «> 0,21 | «> 2 | «> 1,32 |

| «> МРСк Центра и Приволжья | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -48% | » data-sheets-numberformat=»<"1":3,"2":"0.00%","3":1>«> 8,65% | «> 0,18 | «> 1,29 | «> 1,33 |

| «> Татнефть | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -39% | » data-sheets-numberformat=»<"1":3,"2":"0%","3":1>«> -39% | «> 0 | «> 1,41 | «> 1,44 |

Акции Селгдара показали наибольший рост и наименьшее падение. Но стоит соблюдать осторожность при покупке бумаг этого эмитента, так как его акции очень волатильны.

Наиболее оптимальным вариантом для покупки сейчас стали бы акции компаний: Норникель и НЛМК. Это знакомые и принятые всеми инвесторами металлурги, которые всегда славились стабильным ростом дивидендных выплат. Для выбора бумаги, которой можно отвести наибольший вес в портфеле, нужно учесть два основных момента:

- Размер дивидендных выплат.

- Отношение падения к последующему росту.

✅ Усреднив эти два значения, можно выбрать те ценные бумаги, которые не будут оказывать значительного негативного влияния на портфель, когда на рынке опять начнется неопределённость или новая волна продаж из-за кризиса. Во всяком случае, на длительном горизонте портфель не будет “лихорадить” на падении или росте.

Акции, у которых коэффициент падения/роста составляет больше 1, оказались бы наиболее рентабельными к покупке в 20-21 году. Значение около 0 или равную ему, говорит о том, что стоимость акций этой компании, не дошла до своих максимумов. Также этот указывает на то, что цена так и не выбралась из последней просадки. Так, за временной промежуток 2020-2021 года, последние крупное падение – это коронакризис.

Акции в таблице, имеющие низкий коэффициент риска/прибыли так и не “отыграли” свое падение. А это уже сигнализирует о том, что в таких акциях нет спекулятивного интереса со стороны покупателей, либо есть фундаментальные проблемы, отталкивающие инвесторов от покупки.

Топ 5! Рейтинг акций с самыми высокими дивидендами 2021 года

От следующих пяти компаний аналитики ожидают наибольшую дивидендную доходность и потенциал роста в 2021 году:

- «Сургутнефтегаз» — 18,58 %;

- «НЛМК» — 11,42 %;

- «Норникель» — 10,99 %;

- «Юнипро» – Алроса — 9.7 %;

- Магнит – 9,1%

И по-прежнему лидирующие позиции в категории “самые большие дивиденды” заняли компании из нефтяного и металлургического сектора. Важно заметить, что текущие ожидания могут сильно отличаться на фактическую дату выплаты.

А теперь вы узнаете о ключевых моментах перед инвестированием в 3 самые доходные акции российских компаний в 2021 году по росту и дивидендам:

- Акции Сургутнефтегаз а сильно зависят от курса Доллара, что делает бумаги волатильными в определенные моменты. В таком случае размер дивидендов может оказаться как больше, так и меньше. Все же у данного эмитента вероятность снижения коэффициента дивидендных выплат довольно низка.

- Компания НЛМК планирует в новом году увеличить выпуск стали с 12,2–12,3 млн тонн в 2020 г. до 14,2 млн тонн с 2021 г. Это должно привести к росту финансовых результатов и увеличению дивидендов до 24–35 руб. на акцию. Это соответствует 11,4–16,6% дивидендной доходности.

- Эксперты считают, что финальные дивиденды Норникеля за 2020 год могут составить около 1200–1450 руб. или 5,4–6,4% дивидендной доходности по текущим котировкам. Цены на никель, платину и палладий создают благоприятные условия для финансового развития компании.

Мнения экспертов

- Аналитик ГК“Финам” – Афансьева Юлия, Сообщает, что — “Выбирая активы для получения дивидендов в 2021 году, рекомендуется ориентироваться на приведенный перечень акций, по которым ожидается наибольшая доходность.”

- Аналитика БКС считают, что акции Сургутнефтегаза, исходя из курса Доллара в районе 73-74, выплаты за 2020 г. могут составить около 6–7 руб. на акцию. Дивидендная доходность составляет от 15% до 17,4% по текущим котировкам.

- Аналитический отдел Альфа-Банка отмечает, что Российские компании предлагают самые высокие дивидендные выплаты в мире. Эксперты банка считают, что «АЛРОСА» сейчас является одной из лучших дивидендных компаний в отечественном горно-металлургическом секторе. Согласно прогнозу агентства Bloomberg, див.доходность компании по итогам 2021г может составить 12,3%,

- Заместитель директора управления анализа фондового рынка «Газпромбанк» Фролов Илья, отмечает — “В настоящий момент инвесторы находятся в уникальном положении, поскольку они могут получить оставшиеся дивидендные выплаты за 2020 год и реинвестировать их для получения высоких прогнозных выплат за 2021 год”. Среди таких компаний эксперт выделяет акции: «Сургутнефтегаз», «АЛРОСА», МТС.

Как купить самые доходные акции российских компаний

Для покупки ценных бумаг российских эмитентов нужно воспользоваться услугами брокера. Далее выполнить несколько простых действий:

- Выбрать брокера. Наверняка ваш банк предоставляет выход на биржу

- Определиться с торговой платформой. Покупать и продавать акции на бирже можно, через торговые терминалы, такие как: Quick, MetaTrader и другие. Или через мобильное приложение брокера.

- Далее необходимо найти акцию для покупки. Например, нужно купить акцию Сургутнефтегаза. В специальном поле для поиска активов нужно вписать полное название компании или тикер: SNGS.

- Создать заявку на покупку актива. Купить ценные бумаги можно, как мгновенно – по рыночной цене, так и выставить свою цену, то есть выставить – лимитный ордер.

Обратите внимание, что, если в течение торговой сессии ордер не будет исполнен, ваша заявка будет снята с рынка.

Стратегии инвестирования в дивидендные российские акции в 2021 году

Хорошей стратегией станет выбор дивидендных бумаг не только по уровню выплат, но и по соотношению риска/прибыли. Подобрать надежный портфель, волатильность которого будет сбалансирована, можно следующим способом. За произвольный промежуток времени – выбирается изменения цены актива. За этот период нужно выбрать значение максимального падения и общего роста. Разберем, как это сделать на примере акции Сбербанка за период 2016 – 2021 года.

✅ Максимальное падение акции: 35%

✅ Общий рост ценной бумаги: 218%

Зная эти значения, посчитаем соотношение роста к просадке по следующей формуле:

Коэфф.Риска / Прибыли= Макс рост / Макс падение * 100

Получаем: 218/35*100 = 6,22.

Чем выше данное значение, тем лучше соотношение риска/прибыли показывает динамика актива. Что в перспективе, даст нам ощутимый рост стоимости портфеля.

Вместе с этим, можно выделить еще два популярных метода.

✅ Инвестиции в акции дивидендных аристократов России. Данный метод заключает в себе несколько особенностей:

- Подходит для краткосрочного инвестирования.

- Средний уровень доходности на уровне 10%.

✅ Покупка дивидендных бумаг с низкой ликвидностью:

- Выделяется среднесрочный период инвестирования.

- Средняя доходность сильно зависит от спекулятивного интереса в активе. Рост акций может составить, как пару процентов за месяц, так и сотни процентов за год.

- Необходимо закладывать высокие риски.

Что же лучше, большой процент дивидендов или акция, которая хорошо растет?

На этот вопрос может ответить только сам инвестор. Большую роль здесь играет так называемый “риск-профиль” инвестора. Также баланс между хорошим ростом и процентом дивидендных выплат, нужно правильно рассчитать.

Куда приходят дивиденды с акций?

Дивиденды с акций российских, американских и компаний из других стран, поступают на брокерский счет клиента.

Как долго ждать выплаты от компании?

Срок выплаты дивидендов, как правило, составляет 25 дней с момента закрытия реестра.

Есть ли готовые решения для инвестирования в дивидендные акции России?

Казалось бы, нет ничего сложного в инвестициях в дивидендные истории – “Вложил и жди дивидендов”. Но даже такой, казалось бы, “простой” путь на фондовом рынке, как и все биржевое дело в целом, требует от человека ощутимой подготовки и опыта. В ином случае, провал будет неизбежен, даже если вы купите самые доходные акции российских компаний в 2021 году по росту и дивидендам.

Источник