- Какие налоги платит инвестор

- Что влияет на налоговые ставки и облагаемые доходы?

- Вклады

- Слитки, монеты, ОМС

- Финансовые рынки

- Инвестиционные фонды (ПИФы и ETF)

- Облигации

- Акции

- Структурные продукты

- Фьючерсы, опционы

- Льготы по инвестиционным инструментам

- Страховые и пенсионные программы

- Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

- Инвестиции и их виды

- Ставка налога на инвестиции

- НДФЛ на доходы от банковских вкладов

- Налогообложение прибыли от инвестиций в золото

- Налоги на доходы от недвижимости

- Налоги фондового рынка

- Налоги на доход от продажи акций

- Налоги с дивидендов

- Как уменьшить сумму налога на дивиденды иностранных компаний

- Как платить налоги на облигации

- Какие облигации освобождены от налога

- Пример расчета налога на купон

- Расчет налога по еврооблигациям, пример

- Налоги на доход от валютообменных операций

- Налог с ПИФов

- Как не платить налоги по биржевым сделкам

- Налогообложение криптовалют

- Налоги на доходы от прочих высокорискованных операций

- Заключение

Какие налоги платит инвестор

Делиться прибылью с государством — удовольствие сомнительное, но неизбежное. Какие налоги и когда платит инвестор, кто выступает налоговым агентом, разбираемся в этой статье.

Что влияет на налоговые ставки и облагаемые доходы?

В большинстве стран (кроме США) налоговые последствия инвестиций определяются резидентством, например, как в России.

Кто считается налоговым резидентом РФ? Физическое лицо признается налоговым резидентом Российской Федерации, если оно находится на территории РФ не менее 183 дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. В 2020 году, правда, правительство РФ согласовало, что вы можете себя признать налоговым резидентом РФ, даже если пробыли тут всего 90 дней, для этого вам потребуется подать уведомление в налоговую.

Резидентством определяются следующие два момента:

- вы платите в РФ налоги как с доходов, полученных от источников в России, так и от источников за рубежом;.

- к большинству ваших доходов применяется ставка 13% (в противном случае для большинства доходов — 30%, для дивидендов от российских компаний — 15%).

С 2021 года с доходов, превышающих 5 млн рублей за год, будет взиматься налог по ставке 15%, кроме:

- доходов от продажи имущества, КРОМЕ ценных бумаг;

- доходов в виде дарения;

- доходов в виде страховых выплат и выплат по пенсионным программам.

В отношении этих групп будет применяться привычная ставка 13%, сколько бы они ни составили.

В части зарубежных доходов есть тонкость: если с них за рубежом взимались налоги, то вам, если вы резидент, нужно проверить, заключила ли Россия с этой страной соглашение об избежании налогообложения. Если заключила (а у России такие соглашения есть с большинством стран), вы можете зачесть уплаченный за рубежом налог в счет уплаты НДФЛ в России.

Например, если в США с вас сняли налог 10%, то в РФ вам нужно будет заплатить лишь 3% (до ставки 13%; либо до ставки 15%, если ваш доход превышает 5 млн рублей за год). Если с вас за рубежом сняли больше, чем вы должны заплатить в РФ, то в России ничего доплачивать не нужно, останется только подать декларацию.

И еще одна тонкость. Если вы инвестируете в инструменты не в рублях, а в валюте, то налог с финансового результата будет считаться в пересчете на рубли.

Скажем, если вы купили акцию за 100 долларов и в день покупки 1 доллар стоил 30 рублей, а потом вы продали ее за те же 100 долларов, а доллар в день продажи стоил 70 рублей, то вы столкнетесь с налогом: 13% с разницы 70*100 — 30*100.

Налогообложение любых инструментов в иностранной валюте в части разницы между ценой покупки и продажи будет происходить через пересчет в рубли. Исключение: вклады в валюте и суверенные еврооблигации РФ, то есть государственные облигации РФ в иностранной валюте.

А теперь — к налогам для разных вариантов капиталовложений.

Вклады

Налогообложение доходов в виде процентов по банковским картам, накопительным счетам и по вкладам до 1 января 2021 года привязано к ключевой ставке ЦБ РФ (для рублей) и к ставке 9% (для валюты), а налоговым агентом, который считал и платил налог в бюджет, был банк.

- Вклады, счета и доходные карты в рублях облагались по ставке 35% с превышения ключевой ставки плюс 5 процентных пунктов. Например, если ключевая ставка составляла 4%, то налогом облагался только доход с вклада со ставкой свыше 9% годовых, причем только в части, превышающей 9% годовых, — и это превышение облагалось по ставке 35%.

- Вклады в валюте: если ставка по вкладу в валюте была выше 9%, то до 1 января 2021 года с превышения банк брал налог по ставке 35%.

С 2021 года все меняется. Вот как будет облагаться налогом процентный доход по банковским вкладам, накопительным счетам, картам и проч. Сперва надо посчитать неналогооблагаемый лимит процентов по всем банковским вкладам, картам, счетам на год: умножаем 1 млн рублей на ключевую ставку ЦБ РФ на 1 января года, по которому мы хотим посчитать лимит. Если на 2021 год, то умножаем ключевую ставку по состоянию на на 1 января 2021 года на 1 млн рублей. Допустим, ключевая ставка будет 4%. Значит, необлагаемый налогом лимит процентного дохода по всем вашим вкладам, счетам, картам на 2021 год — 40 тыс. рублей. Все, что вы получите в качестве процентов по всем вкладам, счетам, картам в 2021-м свыше этой суммы, будет облагаться по ставке 13%. Эскроу-счета и рублевые вклады со ставкой не выше 1% годовых (весь год) в расчете не участвуют.

Считать налог по процентному доходу будет уже не банк, как это было до 2021 года, а налоговая: начиная с 2022-го она будет в начале года получать от банков данные о том, кто кому какой процентный доход выплатил, и в конце 2022 года все физлица, у кого получилось превышение неналогооблагаемого лимита, получат от налоговой уведомление об уплате налога по ставке 13% с превышения. Заплатить его нужно будет самостоятельно, но сумму за вас посчитает налоговая.

Слитки, монеты, ОМС

Налогообложение по слиткам, монетам и обезличенным металлическим счетам.

- Слитки и монеты: 13% с положительной разницы между ценой покупки и продажи. Декларацию подаете вы сами, налог считаете и платите вы сами. Но если вы владели ими три года и более, то к вам применяется имущественный налоговый вычет, вы не подаете декларацию и не платите налог.

- Обезличенный металлический счет: 13% с процентов, если банк вам начисляет проценты по такому счету. Этот налог банк сам посчитает и заплатит за вас. И 13% с положительной разницы между продажей обезличенных граммов металла и покупкой, но в этом случае уже вы сами подаете декларацию и платите налог. Если владели этими обезличенными граммами три года и более, то не подаете декларацию и не платите налог, поскольку к вам применяется имущественный вычет.

Финансовые рынки

Напомним, разница между ценой покупки и продажи для инструментов в валюте считается в пересчете на курс рубля на день продажи и день покупки (кроме суверенных еврооблигаций РФ).

Если вы инвестируете через иностранную финансовую организацию, то она не является налоговым агентом в РФ, так что расчет налогов и уплата их, как и подача декларации, ляжет на вас.

Теперь подробнее о том, какие налоги нужно платить с доходов от инвестиционных инструментов.

Инвестиционные фонды (ПИФы и ETF)

Налог уплачивается при продаже паев фонда с полученной прибыли (разницы между ценой продажи и ценой покупки пая), взимается налог по ставке 13%, налоговый агент — управляющая компания (если это не биржевой фонд) или брокер/банк/УК, если это биржевой фонд, который вы купили на брокерский счет. Если фонд распределяет прибыль между пайщиками (это характерно для ЗПИФов недвижимости, так как на российском рынке фонды акций и облигаций не делают выплат), то с выплачиваемой пайщикам суммы управляющая компания взимает 13%.

Облигации

С положительной разницы между ценой продажи и покупки брокер/банк/УК взимает налог 13%.

Купонный доход облагается налогом по следующей схеме:

— до 1 января 2021 года:

- государственные (ОФЗ — облигации федерального займа) и муниципальные облигации, включая суверенные еврооблигации РФ — 0% с купона, 13% с разницы цены покупки и продажи;

- еврооблигации любых эмитентов, кроме суверенных еврооблигаций РФ, — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2016 года выпуска и ранее — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2017 года выпуска и позже — 13% с разницы цены покупки и продажи, купонный же доход облагается так: с превышения ключевой ставки 5%;

— с 1 января 2021 года: купонный доход по всем облигациям будет облагаться по ставке 13%. От суммы, вложенной в облигации, ставка не зависит.

Акции

Налог 13% с положительной разницы между ценой продажи и покупки взимает брокер/банк/УК. Дивиденды облагаются налогом следующим образом.

- Если это российская компания, зарегистрированная в России, то она удерживает налог 13% с дивидендов. Правда, если она на выплату дивидендов использует прибыль, которая частично состоит из дивидендов от других компаний, то с этой суммы налог не удерживается. Так что вполне может быть ситуация, что вам выплатят дивиденды, с которых взяли 11% или еще меньше, потому что в них «зашиты» дивиденды от других компаний (налог с которых был уплачен компанией-акционером ранее). Примеры компаний, которые на дивидендные выплаты используют прибыль, состоящую частично из дивидендов от других компаний, — «АФК Система», ФСК ЕЭС и т. д.

- Если это российская компания, но она зарегистрирована не в России (скажем, в Нидерландах, в офшорных зонах и т. д. — см. «Полиметалл», X5 Retail Group и проч.), то с дивидендов она удерживает налог, установленный для ее юрисдикции: для Нидерландов это 15%, для офшоров 0% и т. д. Если с вас удержат налог — надо проверять, есть ли у РФ соглашение об избежании двойного налогообложения, чтобы понимать, доплачивать что-то в России или нет.

- Если это зарубежная компания (типа AT&T и т. д.), она будет удерживать налог в соответствии с законами своей страны. Для американских компаний в большинстве своем действует правило: если вы заполнили через брокера/банк/УК форму W-8BEN, то американская компания с дивидендов возьмет 10% как с нерезидента США, и вам надо будет доплатить в РФ 3%. Если не заполнили — возьмут 30%. Исключения: дивиденды REIT (компаний, владеющих недвижимостью) в любом случае облагаются 30%, а дивиденды компаний организационно-правовой формы MLP/LP попадают под налог 37%, если вы не партнер компании, конечно (для них — 21%). Если это компании других стран, то надо смотреть законодательство соответствующей страны — так, немецкие компании с дивидендов берут 26,375%, французские — 28% и т. д.

Структурные продукты

Взимается налог 13% с выплат (если это продукт с регулярными выплатами) и 13% с прибыли как разница между суммой вложений и финальной полученной суммой.

Фьючерсы, опционы

Брокер удержит с нас 13% от прибыли.

Льготы по инвестиционным инструментам

Если вы приобретаете инвестиционные инструменты на ИИС с вычетом типа Б, то вы избегаете НДФЛ по ставке 13% со всех доходов, кроме дивидендов.

Если вы приобретаете паи открытых ПИФов под управлением российских УК либо покупаете ценные бумаги, допущенные к торгам на российском организованном рынке ценных бумаг, и держите их три года и более (можно отдавать в заем и РЕПО), то вы имеете право на льготу долгосрочного владения: вы сможете уменьшить прибыль на сумму инвестиционного вычета (3 млн за каждый год владения). Неважно, покупали вы бумаги на российском рынке или нет. Главное, чтобы вы купили бумаги, которые были допущены к торгам на российском рынке. Например, если вы купите акции AT&T на NYSE и продержите три года, то льгота будет действовать, так как эти акции допущены к торгам на российском рынке.

Есть еще специфические льготы.

- Ценные бумаги высокотехнологичного (инновационного) сектора экономики из реестра Мосбиржи имеют льготное налогообложение: прибыль от продажи таких бумаг не будет облагаться налогом, если ценные бумаги были у инвестора в собственности больше года и проданы до 1 января 2023 года. Либо если они были в собственности более пяти лет и проданы после 1 января 2023 года.

- Необращающиеся ценные бумаги. Если инвестор к моменту продажи в течение пяти лет непрерывно владел акциями и они все это время были необращающимися, НДФЛ платить не нужно.

Страховые и пенсионные программы

Налогообложение по страхованию жизни и программам НПФ схожи.

- Выплаты по пенсионным программам страхования жизни и НПФ, заключенным в свою пользу, не облагаются налогом, то есть вся заработанная страховой и НПФ прибыль достается вам без НДФЛ. Но если это программа в пользу третьих лиц, то вся выплата, а не только полученная за период программы прибыль, облагается по ставке 13%. Налоговый агент — страховая компания и НПФ.

- Выплата по накопительному, инвестиционному страхованию в свою пользу и в пользу близких родственников облагается по ставке 13%, но только с дохода, превышающего ключевую ставку за период программы. Кто такие близкие родственники? Согласно Семейному кодексу РФ, это супруги, родители и дети, в том числе усыновители и усыновленные, дедушка, бабушка и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры. Скажем, если вы вложили в инвестиционное страхование жизни 300 тыс. рублей и доходность программы составила за первый год 3,9%, за второй — 4%, за третий — 4%, а ключевая ставка все это время была 4%, то с вас не удержат налог, поскольку прибыль никогда не превышала ключевую ставку. Налоговый агент — страховая компания и НПФ.

- Досрочное изъятие из страховки и НПФ облагается по ставке 13% с разницы полученной суммы и взносов. Допустим, вы внесли в инвестиционное страхование жизни 300 тыс., а через год передумали и попросили вернуть взносы. Скорее всего, вам вернут меньше 300 тыс. И тогда у вас не будет налога, так как вам вернули меньше, чем вы внесли. А вот в НПФ, скорее всего, вы изымете больше, чем вложили, так что с прироста у вас удержат 13%. Даже если налог и возникнет, то его считают страховая и НПФ, вам не требуется ни декларацию заполнять, ни налог платить.

Источник

Налоги на доход от инвестиций: самый полный обзор + примеры расчетов

Здравствуйте, уважаемые читатели. Вас приветствует интернет-журнал о финансах Finova.ru. Сегодня поговорим о налогах с инвестиций. Как известно, цель любых инвестиций – получение дохода. А любой доход в нашей стране (и не только в нашей) облагается налогом на прибыль. В этой статье мы расскажем, какие налоги, как и когда необходимо платить при инвестиционной деятельности.

Инвестиции и их виды

Для начала, давайте разберемся, что такое инвестиции.

Инвестиции – это вложение денег с целью получения прибыли.

Вложить капитал можно в:

- банк на депозитный счет

- золото

- недвижимость

- инструменты фондового рынка — акции, облигации, ПИФы, валютные операции и т.п.

- криптовалюту

- высоко рискованные проекты – краудфандинг, стартапы, форекс и прочие вложения в сомнительные проекты.

Таким образом, способов получить прибыль на сегодняшний день достаточно много. Прибыль – это ваш доход. И как любой доход он облагается НДФЛ.

Ставка налога на инвестиции

Основная ставка налога — 13 % (для нерезидентов РФ – 30%), но есть некоторые нюансы.

НДФЛ на доходы от банковских вкладов

Большинство даже не подозревает, но в НК РФ прописаны налоги на доходы от размещения денег на депозитах банка. Ставка НДФЛ при этом составляет 35%, но платить придется только в случае, если банковская ставка по вашему вкладу превышает ключевую ставку ЦБ РФ на 5 пунктов.

С 28.10.2019 года последняя была установлена в размере 6,5%. Таким образом, налоги следует платить на вклады со ставками выше 11,5% (6,5+5). Уже давно ни в одном банке нельзя получить такой процент на депозит, поэтому и налог уплачивать не придется.

По валютным вкладам ситуация аналогичная. Налог платится, если ставка будет превышать ключевую на 9%. Реальные ставки по валютным депозитам в банках очень близки к нулю, поэтому никаких налогов платить не нужно.

Налогообложение прибыли от инвестиций в золото

Золото всегда было и остается защитным активов во времена кризиса. Как только в экономике появляется неопределенность, цена на золото неизбежно растет. Форм инвестиций в этот металл много – ОМС (обезличенные металлические счета), приобретение золота в слитках, монет, покупка акций золотодобывающих компаний на бирже и т.д.

Доходы от инвестиций в «солнечный» металл облагаются НДФЛ в размере 13%. Однако, если держать золото у себя более 3 лет, можно получить освобождение от уплаты. Для подтверждения факта долгосрочного владения не забудьте сохранить все договора на покупку и чеки.

При получении прибыли от операций с инвестиционными монетами налог придется платить только в случае, если ваш доход превысил 250 тыс. рублей (что должно быть подтверждено чеками) и так же действует трехлетняя льгота. Данная сумма является имущественным вычетом и включает доход от всех операций с имуществом – ценными бумагами, валютой, ПИФами и т.д. (исключение, дома и квартиры).

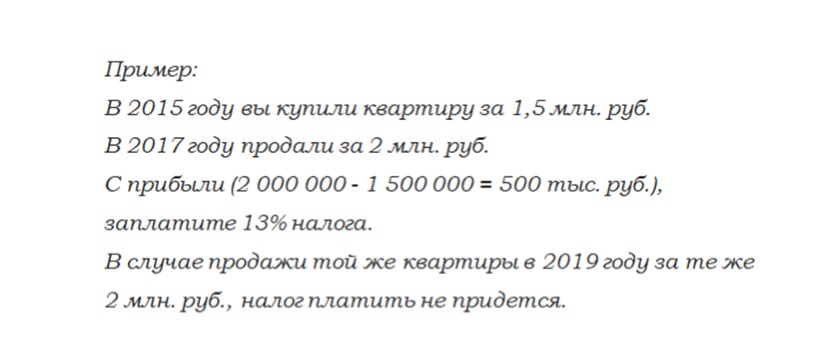

Налоги на доходы от недвижимости

Большая тема со множеством нюансов и «подводных камней». Основной момент следующий: если имущество принадлежало вам более трех лет (в случае покупки до 01.01.2016г.) или пяти лет (для купленных после 01.01.2016г.), то вы освобождаетесь от уплаты налога.

Кстати, не забудьте получить налоговый вычет. Прочитать о нем можно здесь.

Налоги фондового рынка

Акции. Прибыль держателей данного вида активов облагается 13-процентным налогом.

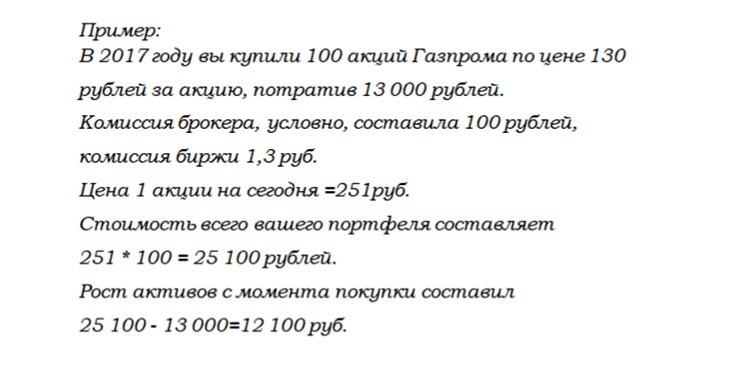

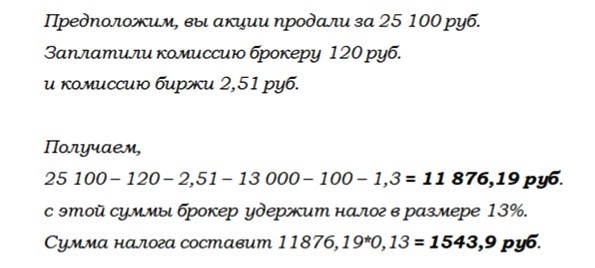

Налоги на доход от продажи акций

Купили дешевле, продали дороже, получили прибыль, с нее надо заплатить налог. Ключевой момент здесь именно факт продажи.

Данная сумма НЕ ЯВЛЯЕТСЯ ВАШИМ ДОХОДОМ, пока вы эти акции не продали.

То есть, для расчета налогооблагаемой базы данную сумму, полученную от реализации, необходимо уменьшить на размер расходов на покупку, хранение и продажу активов. Это могут быть комиссии брокера, оплата за депозитарий, биржевые сборы, услуги оператора и прочие.

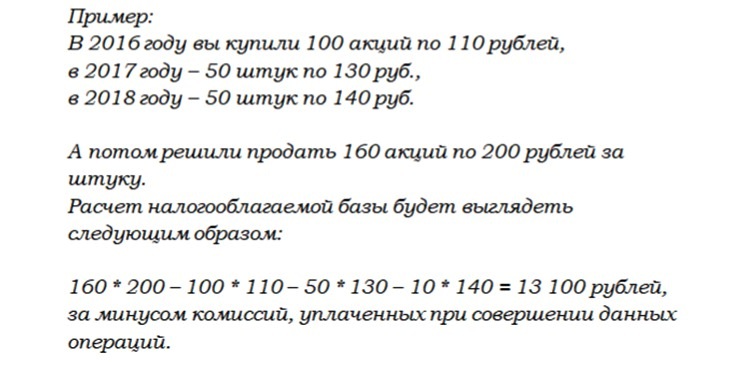

Давайте рассмотрим ситуацию, когда вы покупали акции не один раз, а несколько, в течение некоторого периода. А потом решили продать. В данном случае действует учет по методу FIFO (First In, First Out), то есть, что первым купили, то первым и продаете.

Кстати, акции вам ведь могут и подарить. Тогда, если даритель не является прямым родственником, придется заплатить 13% налога. А вот если получить бумаги в наследство, то обязанность уплаты налога не возникает.

Налоги с дивидендов

Дивиденды тоже являются доходом акционера. К ним так же применяется ставка налога 13%, для нерезидентов РФ – 15%.

По дивидендам отечественных компаний — налог будет удержан еще до поступления данных средств на ваш счет, так что платить самостоятельно ничего не нужно.

Исключение составляют дивиденды, приходящие в долларах, например от компании Полиметалл. По таким выплатам налоги придется платить исключительно самостоятельно, подавая декларацию 3-НДФЛ.

Кстати, по некоторым компаниям налог и вовсе не удерживается, например АФК Система. Дело в том, что ее доход складывается из дивидендов, выплаченных дочерними компаниями, и налог на прибыль по ним уже удержан. Во избежание двойного налогообложения дивиденды Системы от налога освобождены.

Как уменьшить сумму налога на дивиденды иностранных компаний

Дивиденды акций иностранных компаний облагаются в соответствии с налоговым законодательством той страны, в которой они выпущены. По акциям американских компаний ставка составляет 30%. Для того, чтобы снизить уровень налога необходимо подписать форму W-8BEN – она действует 3 года. Сделать это можно на сайте вашего брокера.

После подписания дивиденды от иностранных компаний будут облагаться по ставке 10%, а у вас возникает обязанность доплатить 3% в ФНС самостоятельно. Для этого необходимо подать декларацию 3-НДФЛ до 30 апреля года, следующего за отчетным.

Как платить налоги на облигации

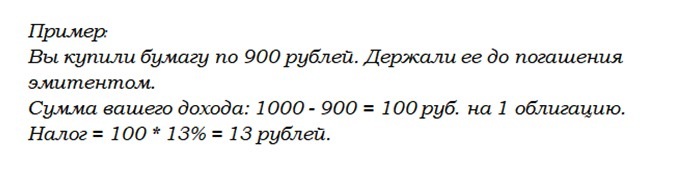

1.Покупка бумаг по цене, ниже номинала с целью держать до погашения. Напомним, что первоначальная стоимость большинства облигаций 1 000 рублей.

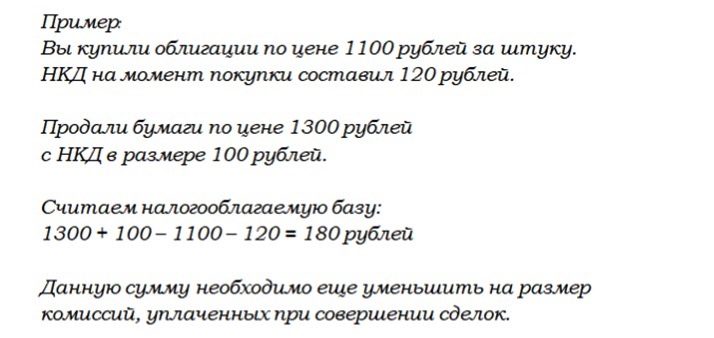

2. Покупка бумаг по цене, ниже номинальной и продажа до погашения. В данной ситуации ваш доход будет составлять разницу цен. Не стоит забывать и про накопленный купонный доход (НКД).

Владение облигациями больше 3-х лет, освобождает вас от уплаты НДФЛ по этим двум пунктам.

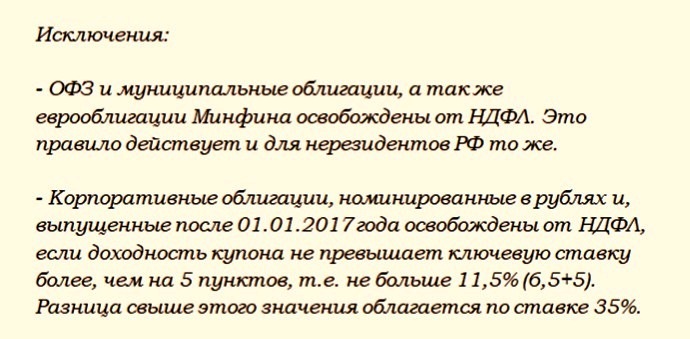

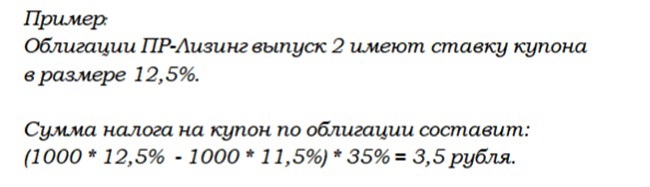

3.Получение купонного дохода. Он рассчитывается в процентах от номинальной стоимости облигации. Налог — 13%, удерживается еще до поступления суммы купона на ваш счет, поэтому платить самостоятельно ничего не нужно.

Какие облигации освобождены от налога

Пример расчета налога на купон

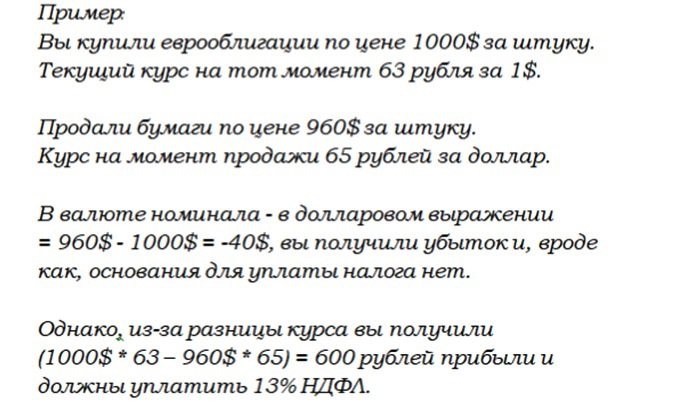

Расчет налога по еврооблигациям, пример

Отдельно выделяется налогообложение еврооблигаций, которые номинированы в иностранной валюте. При расчете дохода по ним учитывается курс валюты на соответствующую дату.

Налоги на доход от валютообменных операций

Сделки с валютой на бирже относятся к имущественным и доход облагается налогом по стандартной ставке. Здесь так же есть возможность использовать льготу при владении валютными активами более трех лет и снизить базу налогообложения на сумму расходов, понесенных при покупке и реализации (имея документальное подтверждение). При этом брокер не признается налоговым агентом по данным операциям, а значит, платить налог придется инвестору самостоятельно.

Скажем откровенно, мало кто из инвесторов подает налоговую декларацию, чтобы заплатить НДФЛ со сделок с валютой, и пока суммы доходов не велики, налоговой то же «не интересно» заниматься такими случаями. Однако, в случае вскрытия факта неуплаты, придется раскошелиться на штраф, пенни и всю сумму налога. А если сумма недоплаты превысит 600 тыс. руб., то возможна уголовная ответственность.

Налог с ПИФов

Паи фондов относят, как и все ценные бумаги, к имуществу. Прибыль инвестора от их реализации облагается налогом по стандартной ставке, а так же действует трехлетняя льгота (для долей, купленных после 01.01.2014 года). Обязанность удержания налога ложится на управляющую компанию.

Как не платить налоги по биржевым сделкам

Существует несколько способов снизить или вообще избежать уплаты НДФЛ по биржевым сделкам:

1. Покупка акций высокотехнологичного сектора. На сайте Московской биржи опубликован « Перечень ценных бумаг, относящихся к инновационному сектору», доход от реализации которых не облагается НДФЛ, если вы купили их не ранее 01.01.2015 г. и владели ими больше года.

2. Фиксация убытков позволяет снизить налогооблагаемую базу, так как налог платится с «финансового результата».

Кроме того, сумму убытка можно переносить на следующий налоговый период (до 10 лет). Декларацию 3-НДФЛ для этого придется подавать самостоятельно, и запросить у брокера документальное подтверждение убытков (справку).

3. Оформить ИИС типа Б, который позволит не платить НДФЛ (исключение, дивиденды). Кстати, удержание налога по ИИС, независимо от выбранного типа, производится в момент закрытия счета. Пока ИИС не закрыт, НДФЛ на доходы от реализации активов списываться не будет.

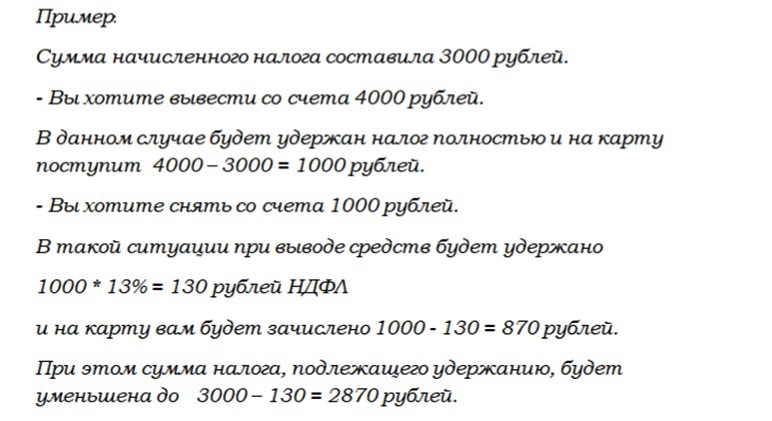

По всем биржевым сделкам брокер, исполняя обязанности налогового агента, сам рассчитает и снимет необходимую сумму. Главное, чтобы на вашем счете было достаточно средств.

Удерживаться налог будет в течение года в момент вывода вами денег со счета (исключение, ИИС). При чем, если сумма вывода превышает причитающийся налог, то весь платеж будет удержан сразу. А если средств выводите меньше, чем начислено к уплате, то спишется 13% от выводимых средств. Остальное в следующий раз.

Если к концу года налог списан не полностью, тогда 31 декабря будет произведен перерасчет налоговой базы (с учетом уплаченных сумм). И в начале года произойдет списание денег автоматически.

Если на счете будет находиться недостаточно средств придется платить налог самостоятельно, подавая 3-НДФЛ.

Налогообложение криптовалют

На сегодняшний день в данной сфере не создана база законодательного регулирования, нет никаких механизмов учета и взимания налогов в данной сфере. Да и вообще не понятно, можно ли будет этот учет когда-либо реализовать, т.к. основное достоинство криптовалют – это анонимность кошелька. Для ФНС это будет являться непреодолимым препятствием при получении данных о доходе – нет возможностей сопоставить конкретного человека с его цифровым счетом.

Налоги на доходы от прочих высокорискованных операций

- Стартапы — инвестиции в них часто держатся на «честном слове» или договорах, которые почти никогда нигде не фиксируются, а скорее нужны на случай проблем Подобного рода деятельность, как правило, не имеет четкого документального оформления и отчетности. Поэтому заплатить налог, а уж тем более выявить факт неуплаты налога службой ФНС практически невозможно.

- Торговля на Форекс, осуществляемая через российского брокера, облагается 13% налогом, который взимается непосредственно самим брокером. В ситуации, когда торговля ведется через зарубежные компании, обязанность уплаты налогов ложится на трейдера, однако доказать факт получения прибыли для нашей ФНС не представляется возможным, по крайней мере на сегодняшний день. А если еще и счет у вас открыт в зарубежном банке, то никакую подтверждающую информацию вы предоставить не сможете. Судя по отзывам пользователей, попытка задекларировать такой доход приводит в недоумение сотрудников налоговой инспекции, у которых нет четкой инструкции, как данный доход поверить (ведь можно указать любые цифры). В общем, вопросов больше, чем ответов.

- Краудфандинг – так же не имеет налогового регулирования. В комментариях по данной теме Минфин ссылается на общие статьи из налогового кодекса, однако никакого механизма расчета и удержания налога на доходы от краудфандинговых проектов по сей день нет.

Заключение

Хорошо, когда инвестиции приносят прибыль, независимо от того, что частью ее надо «делиться» с государством. Гораздо хуже, если ваши вложения принесут вам убытки. Помните, что инвестиции – это не только дополнительный доход, но и всегда риск. Чем выше риск, тем выше доходность, тем больше уплаченных налогов. Вот такая незатейливая закономерность.

Источник